El presente trabajo tiene como objetivo evaluar y generar indicadores de progresividad del sistema fiscal mediante un análisis estático de 6 años. El actuar del sistema fiscal es capaz de solventar el gasto público además de contar con la capacidad de redistribución del ingreso. Se analizan los tres principales impuestos (isr, iva e ieps), así como un pool de transferencias sociales, en el sentido de realizar un análisis de incidencia el cual sirva como herramienta para la evaluación de la política fiscal. Se emplea como fuente de información las Encuesta Nacional de Ingresos y Gastos de los Hogares realizada por inegi, para los años 2002, 2004, 2006, 2008, 2010 y 2012. Se imputan las figuras fiscales para realizar un análisis de progresividad a base de técnicas no paramétricas. El sistema mexicano se mostró ligeramente progresivo, ayudado también por las transferencias fiscales que el Estado realiza, siendo el isr el impuesto que aporta mayor progresividad así como equidad vertical al ejercicio fiscal, es decir, la diferenciación entre contribuyentes de distintos estratos. Se concluye con una serie de reflexiones.

This research aims to evaluate and generate indices of progressivity for the Mexican tax system using a static framework in 6 years. The action of the tax system is able to finance public spending in addition to the ability for redistribution of income. The three main taxes (isr, iva and ieps) and a pool of social transfers are used, in the sense to produce an analysis of incidence as a tool for the assessment of fiscal policy and its implications. The National Household Income and Expenditure Survey conducted by inegi is used for the years 2002, 2004, 2006, 2008, 2010 and 2012. We construct the tax figures for analysis of progressivity based on nonparametric techniques as the main sources of information. Results indicate that Mexican fiscal system was slightly progressive, also helped by the transfers made by the State. Income tax —isr- contributes more to the progressivity and vertical equity in the fiscal system, meanwhile revenues are low and vat induce certain degree of regressivity in the system during the period and affecting the contributors. It concludes with some ideas for policy and recommendations.

El éxito o el fracaso de la política fiscal para cumplir con su propósito, como recaudar para financiar el gasto público y como herramienta de distribución del ingreso, ha sido evaluados con el tiempo y con énfasis en políticas vinculadas con el sistema de pensiones, la seguridad social, la vivienda y los servicios de salud. En el caso mexicano en específico, se puede observar un país con niveles persistentes de las disparidades y la desigualdad de ingresos, es por ello que en este trabajo de investigación, se enfoca en la incidencia fiscal y de transferencias, así como en la descomposición del efecto redistributivo generado por el actuar de la política fiscal.

El efecto de cualquier reforma fiscal debe ser de interés no sólo para los responsables políticos o para ser señalado de manera continua en la agenda del Gobierno, sino también para aquellos agentes que necesitan de la intervención pública, como las empresas, los hogares y contribuyentes, que son al final, los principales intérpretes en relación con la participación de las políticas públicas y el diseño de los impuestos y los beneficios de la política social.

La primera parte del trabajo, realiza un repaso de la literatura relevante del tema de la progresividad y su evolución en su medición bajo un enfoque teórico; así la tercera parte se enfoca en la evidencia de la incidencia fiscal en México en los años recientes; la cuarta parte presenta la metodología seguida así como la descripción de la información empleada en el estudio; la quinta sección muestra los principales resultados empíricos y su análisis para pasar a las conclusiones del estudio.

IIRevisión teórica-metodológicaEn la literatura se ha abordado la temática de progresividad mediantes índices, los cuales son fundamentales en la evaluación y mejora de política fiscal, sin embargo, un enfoque global de progresividad, el cual incluya el actuar de la política fiscal y las transferencias sociales, debe resaltar el trato desigual por parte del sistema sobre los contribuyentes y estimar la desigualdad o su reducción al aplicarse transferencias sociales y beneficios a la población. Un indicador de trato desigual a los contribuyentes por parte del sistema fiscal pone en evidencia el principio igualitario con el que los contribuyentes deben ser tratados al contar con características de ingreso iguales (Musgrave, 1990; Duclos et al., 2003).

Al analizar los efectos de una reforma fiscal en la progresividad y capacidad redistributiva, resulta habitual en la literatura utilizar las variaciones de los índices propuestos por Kakwani (1977) y Reynolds-Smolensky (1977). Sin embargo, estos índices pueden no resultar apropiados para efectuar valoraciones normativas en presencia de reformas fiscales que suponen cambios significativos en la recaudación como sucede en casos recientes de países latinoamericanos (Díaz, et. al. 2010 y Gasparini, 2003) y que pudiera ser el caso de México. Para solucionar este problema se han seguido tradicionalmente dos vías. La primera de ellas consiste en comparar las distribuciones de ingreso después de impuestos mediante curvas de concentración (distribuciones de Lorenz).

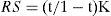

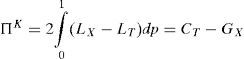

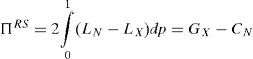

En el análisis de las figuras impositivas existen distintos índices, aunque en la práctica los análisis comparten el estudio de antes y después de los efectos de la política fiscal (Musgrave y Thin, 1948; Kakwani, 1977; Reynolds y Smolensky, 1977; Suits, 1977; Liu, 1985; Duclos, 1993). Teniendo como base las distribuciones de Lorenz LX(p)y LN(p) y la relación de N(X) = X-T(X), en la cual X es el ingreso bruto (antes de impuestos), p el total de la población, N el ingreso neto (después de impuestos) y T los impuestos. La distancia de LN(p) – LX(p) es la fracción del ingreso neto que pasó del más alto estrato al más bajo (siguiendo el principio de Pigou-Dalton; Pigou, 1920; Dalton, 1920) y por la presencia de progresividad en el impuesto (Duclos, 1993 y 1996). Simultáneamente a Kakwani, Reynolds-Smolensky (Kakwani, 1977; Reynolds-Smolensky, 1977) elaboran un índice que combina la progresividad con la tasa gravable de impuestos t,

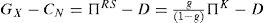

que permite medir el impacto también de un cambio en la base gravable cuando hay una reforma impositiva. También se puede establecer una relación entre los índices de Kakwani de progresividad y Reynolds-Smolensky mediante:El índice de Kakwani también puede ser entendido como la dominancia es-tocástica (Makdissi y Wodon, 2002) del índice de concentración de un impuesto menos la desigualdad del ingreso (CT – IX) esta forma funcional ha sido aplicado en gran cantidad de investigaciones empíricos. Además, el enfoque de dominancia estocástica también puede ser utilizado como un juicio de valor acerca de la progresividad de un impuesto determinado (Yitzhaki y Thirsk, 1990; Yitzhaki y Slemrod, 1991).

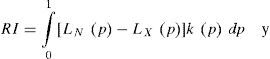

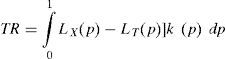

Duclos (1993) por su lado presenta dos enfoques para detectar la progresividad desde un enfoque local; Redistribución del Ingreso (RI) y Redistribución Fiscal (TR). Siguiendo las previas distribuciones de Lorenz:

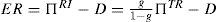

siendo k(p) una función arbitraria, mientras más redistributivo sea el sistema fiscal, mayor será RI. Asimismo entre más desigual sea el gravamen, mayor será TR. Al integrar los enfoques, (considerando g como la tasa impositiva promedio) se presenta:Al utilizar distribuciones de Lorenz se obtiene el efecto de progresividad del sistema fiscal, el cual depende del ordenamiento del ingreso y denota cambios en la distribución vertical. Sin embargo, el efecto redistributivo también toma en cuenta los efectos en términos de desigualdad horizontal, por lo que según Duclos (1993) el efecto redistributivo total (ER, o reducción de la desigualdad) será;

siendo D una falla en el sistema impositivo y representando un índice de desigualdad horizontal y n denota el índice de progresividad.Estos desarrollos propuestos por Duclos (1993) son también implementados junto a los índices de Kakwani (1977) para progresividad y el de Reynolds-Smolensky (1977) para equidad vertical que se describen a continuación;

donde CT es la curva de concentración de la distribución LT, GX representa el coeficiente de Gini de la distribución LX y CN es la curva de concentración de la distribución LN. Siguiendo este desarrollo se puede obtener una medición de la redistribución neta del ingreso con una medida de desigualdad como el coeficiente de Gini,El RE puede ser medido con el coeficiente de Kakwani, que es la diferencia entre el coeficiente de Gini del ingreso bruto (GX) y el Gini calculado después de descontar impuestos y asignar beneficios (GN), como se muestra enseguida:

Siguiendo a Urban (2009), el RE puede ser estimado como índice ponderándolo con el Gini después de impuestos de acuerdo a una versión más moderna de Kakwani

El índice RE puede descomponerse en el índice de la desigualdad horizontal (HI), más el índice de equidad vertical (VE).

IIIEvidencia de incidencia fiscal en MéxicoSe tienen experiencias recientes con trabajos reseñados a continuación. Valero-Gil (2002), que busca la aplicación de los principios de Ramsey (1927) con la caracterización distributiva de bienes y la función de bienestar de Atkinson (1970), utilizando microdatos de la Encuesta Nacional de Ingresos y Gastos de los Hogares de México (enigh) del año 2000. Este autor encontró que de los bienes considerados en la muestra de la encuesta, ninguno debe ser subsidiado, esto para toda la población del país. Es importante enfatizar que la metodología seguida en el ordenamiento del gravamen de productos, la cual puede efectuarse con parámetros de aversión a la desigualdad.

En esta perspectiva, Valero-Gil (2006) desarrolla una estimación de elasticidades para impuestos óptimos, situado en referencia a dos problemas: el de la distribución del ingreso y el de la eficiencia recaudatoria. Utilizando microdatos (siguiendo el modelo de Ahmad y Stern, 1984) busca conocer el cambio en la función de bienestar y las variaciones en la recaudación, ocasionados por una reducción en los impuestos y por la existencia de bienes complementarios o en el dado caso que los impuestos reduzcan el consumo del producto.

Por otro lado el tema de equidad horizontal, que no es regularmente abordado, como el de la equidad vertical (Duclos, 2006), Huesca y Serrano (2005) lo estudian en relación con la aplicación del iva en México. El documento se enfoca en la aportación del iva a la recaudación y a la redistribución del ingreso. El estudio resalta los puntos abordados por Duclos (1993) y en el mismo se destaca que este tipo de impuesto, en su estado actual, es progresivamente débil.

En el trabajo de Huesca y Serrano (2005) se sigue un ejercicio de micro-simulación, donde se plantea encontrar el nivel redistributivo y capacidad de reordenamiento de individuos, sus resultados señalan que el sistema fiscal mexicano si contribuye a la equidad vertical, pero que la baja base gravable (y por tanto tasas cero en alimentos o bienes de alta necesidad) es un problema para reducir la inequidad horizontal existente en el país.

Además al analizarse el sistema completo, la incidencia fiscal debe ir acompañada de la asignación de beneficios y/o transferencias por parte del Estado, ya que la política fiscal no puede desentrañar todos los efectos del actuar del sistema impuestos/transferencias haciendo indispensable la revisión de la temática de incidencia en México, en este sentido Vargas (2006), parte desde la evolución y distribución de la renta en México para veinte años, analiza la estructura impositiva del país y evalúa la incidencia de los beneficios generados por el gasto público. Vargas parte de la evolución y situación de los impuestos para México en veinte años, así como los cambios en el sistema fiscal de los cinco impuestos que recaudan más (y son observables de manera indirecta) en México.

En cuanto a reformas de gravamen Vargas (2010; 2012) expresa que sería de gran importancia reformar el sistema tributario mexicano, desapareciendo exenciones, regímenes especiales y deducciones con el fin de tener un sistema fiscal menos complicado y costoso.

Asimismo, el trabajo de Hernández (2013) expresa que una reforma fiscal no debe sustentarse en el cambio o aumento de tasas impositivas, sino en el enfocar la incidencia impositiva y reducir el gasto fiscal improductivo, para enfocarlo en problemáticas sociales o productivas.

En este sentido el aporte de Lustig, et al. (2014) ofrece una perspectiva del impacto del sistema fiscal en los indicadores de pobreza comparándolo con otros cinco países de América Latina. Mediante modelos de regresión Probit para indagar sobre la movilidad, señala que los sistemas impuesto-beneficio son más progresivos para los países examinados en años recientes; Bolivia, México y Perú tienen los menores impactos sobre la reducción de la pobreza, mientras que Argentina, Uruguay y Brasil presentaron las mayores reducciones y son los países con los sistemas fiscales más redistributivos.

Scott (2014) muestra una evaluación del impacto redistributivo del sistema mexicano comparando los años 2008 y 2010, señalando un aumento de la progresividad en 2010.

Según información de la shcp (2013, 2014), los impuestos representan el 93.5% de los ingresos tributarios no petroleros. Siendo que para años anteriores a 2012 se calculaba la incidencia impositiva teórica, a partir de 2012, se calcula la incidencia efectivamente observada, siendo un análisis más refinado. Se presenta la distribución del pago de impuestos por deciles de ingreso de la población en el entendido de que los contribuyentes deben de ser gravados dependiendo del nivel de ingreso que tengan.

En sus documentos shcp (2013; 2014), para presentar resultados de incidencia, se cotejan los montos de sueldos y salarios mediante la metodología de Altimir (1987), lo que permite encontrar disparidades de acuerdo a lo reportado por Cuentas Nacionales.

El análisis reportó una alta concentración de los ingresos de la población, donde los tres deciles más altos agrupan el 70% del ingreso para el 2012. En el caso del iva, el sistema fiscal gravó bienes y servicios con tasas diferenciadas para 2010 y 2012, siendo estas; tasa general (16%) en el interior del país y en zonas fronterizas(11%), tasa cero y bienes y servicios exentos (shcp, 2014).

Similar al escenario del isr se construye mediante la enigh el escenario antes de impuestos, aunque en el caso de los impuestos indirectos la capacidad de pago está dada por la composición del gasto; esto es, las características del hogar, el gasto ejercido por cada habitante y las compras en la informalidad. Esto es relevante, ya que la existencia de mercados informales permite consumo de la población sin pago de impuestos. Mediante la encuesta es posible agrupar las localidades por estratos de habitantes y distinguir el lugar de compra para identificar el régimen de los establecimientos que están sujetos a la contribución al iva (Lozano et al, 2010).

En este análisis de estudios sobre la situación actual de la incidencia impositiva en México, se observa que existe un principio que se cumple, ya que la mayor carga fiscal está en función de la capacidad de pago, pero no se puede tener la certeza de un sistema fiscal justo y con equidad, si la décima parte de la población paga más de la mitad del total de la recaudación del isr (61%), esto porque la mayoría de la población en el país no tiene la solvencia para pagar otro tipo de impuestos y la carga fiscal como proporción de su ingreso se vuelve muy alta, generando una situación en la que cerca del 30% de la población genere casi la totalidad de la recaudación de imposición directa (83.3% para el 2012).

Esta debilidad del sistema fiscal mexicano resulta aún más evidente en comparaciones internacionales, ya que gran parte de esta limitación por generar un sistema fiscal fuerte proviene de los impuestos indirectos. México es el país con menos eficiencia en recaudación de la ocde, observado para este tipo de contribuciones. En términos de impuestos específicos, la recaudación es incluso inferior a un punto porcentual del pib, una de las menores de América Latina. En lo que se refiere al iva, su reducida capacidad contributiva está asociada con una estructura de tratamientos preferenciales que facilitan evasiones. Por otra parte, los ingresos tributarios provenientes de los impuestos directos registran en México un nivel similar al del promedio de países de América Latina. Un análisis realizado en un trabajo para la cepal detalla que los impuestos de base amplia que componen a la estructura impositiva directa permite comprobar que México mantiene un nivel recaudatorio similar al de otros países de la región (Álvarez, 2008).

IVMetodología y procedimientos estadísticosSe tiene como objetivo evaluar el sistema fiscal (impuestos y transferencias), mediante índices de progresividad y distribuciones de Lorenz. Los estudios de progresividad de la carga fiscal y de la asignación de transferencias en los hogares constituyen un insumo básico para conocer si una aplicación impositiva es adecuada y donde recae el impacto del sistema tributario. El análisis permite conocer de primera mano el esfuerzo fiscal y que parte de la población se beneficia del gasto social. Primero se busca analizar la estructura y composición de pagos impositivos de las figuras con mayor recaudación del país y la recepción de transferencias de programas sociales por parte de los hogares. Una vez obtenidas estas figuras se realizará el cálculo de índices e indicadores para analizar la progresividad desde enfoques locales, con los índices de Kakwani y Reynolds-Smolensky, además se emplean regresiones locales para conocer el actuar de todo el sistema.

Para el cálculo de la progresividad y/o regresividad, se recurrió a la metodología expuesta por Duclos (2001), Kakwani (1977)Reynolds-Smolensky (1977). Partiendo desde Musgrave y Thin (1948) se define como la diferencia entre la tasa del coeficiente de Gini antes de impuestos y después de impuestos (Kakwani, 1977); sin embargo, este autor propone como medida de la progresividad la diferencia del índice de concentración de los impuestos (C) menos el índice de Gini del ingreso bruto (Kakwani, 1977). Una vez definida la progresividad, Duclos y Araar (2006) presenta que puede estimarse en dos etapas: Primero con el cálculo del nivel de desigualdad de las figuras fiscales y la segunda con el efecto del ordenamiento producido con su nivel de ingreso (de individuos u hogares). Para ello se obtiene mediante el índice de Kakwani (1977) y junto con el trazo de las curvas de concentración y de distribución de Lorenz se detecta el alcance logrado por los impuestos y las transferencias (Duclos y Araar, 2006).

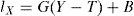

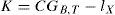

El índice de Kakwani se obtiene como la diferencia de los índices de Gini (G) de la distribución del ingreso (Y) con transferencias (B), menos la carga fiscal (T) expresado como lX:

Siendo B los beneficios derivados de las transferencias fiscales. Restando el Cuasi-Gini de concentración de las figuras fiscales empleadas (CGB,T) y calculamos el índice Kakwani (1977):

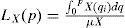

Después, se procede con la estimación de las curvas de progresividad (Araar y Duclos, 2009) cuales sustentan en los criterios de bienestar social y bajo una formulación matemática axiomática (Atkinson, 1970; Shorrocks, 1983; Ok y Lambert, 1999; Lambert y Ramos, 2002; Araar y Duclos, 2009). La formulación matemática de las curvas de progresividad parte entonces, de calcular las ordenadas de las curvas de Lorenz L(p) del ingreso per cápita familiar (X) Lcon ingreso medio μ de la siguiente forma:

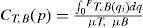

Donde q es definida como las participaciones relativas de los grupos de ingreso i con respecto del total. En una segunda etapa, se procede de forma análoga con el cálculo de las curvas de concentración empleando en este caso como norma la media pero de los impuestos y las propias transferencias (T, B):

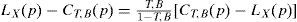

Finalmente se ajusta el efecto para determinar el grado de progresividad de las figuras fiscales (T y B) y su efecto sobre la población objetivo, con la obtención de las diferencias de las ecuaciones 14 y 15:

Un valor positivo de T ó B (menor será la diferencia entre [LX (p) - CT, B (p)], indicaría que el ingreso neto estará más concentrado entre los grupos de menor capacidad económica. Entonces, en el caso de una figura fiscal (F), será progresiva siempre y cuando se presente la siguiente relación:

Lo cual puede representarse bajo el esquema de TR tanto para impuestos (ver ecuación 18) como para transferencias (ecuación 19) de la siguiente forma:

Este será el caso cuando las curvas de progresividad estén ubicadas sobre la línea de cero y sin ambigüedad, serán progresivas siempre y cuando no crucen hacia un valor negativo.

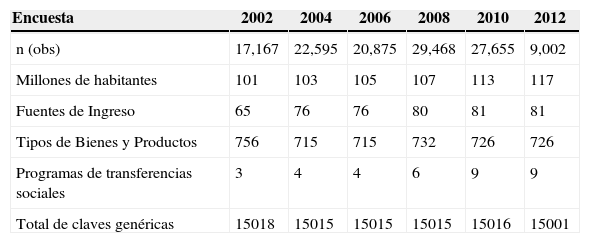

Para efectos de esta investigación se consideró la década del 2002 al 2012, empleando las bases de datos de las enigh de los años de 2002, 2004, 2006, 2008, 2010 y 2012 (datos disponibles al momento de esta investigación), además la estructura de gravamen durante estos años, ha permanecido más homogénea que en décadas anteriores (Vargas, 2006).

Una forma de aproximar la recaudación de contribuyentes es mediante la enigh, la cual ofrece una descripción detallada de las fuentes de ingresos y las características de los individuos, sin embargo, muestra ciertas limitantes en la imputación de Impuestos, es imposible calcular deducciones con la encuesta, fraude o evasión, no es posible diferenciar sobre régimen de contribuyentes y cada año cuenta con su legislación (valores con límite inferior y superior, cuotas). En el anexo se detallan las fuentes de imputación de las encuestas.

En el caso del Impuesto al Valor agregado (iva), de acuerdo a la Ley del Impuesto al Valor Agregado (liva), se gravan bienes y servicios con tasa general de 15% y 10% para zonas fronterizas, para los años de 2002 a 2008, al entrar en vigor el aumento de 1%, los años de 2010 y 2012 son gravados con tasa general de 16% en el interior y 11% en zonas fronterizas, tasas cero en alimentos y medicina y exentos. Se busca construir el monto de gasto antes de impuestos al imputarse las tasas a los 756 tipos de productos (ver Anexo) y así poder generar una clasificación de iva a 47 categorías.

Además según la Ley del Impuesto Especial Sobre Producción y Servicios (lieps) del 2002 al 2012 se imputa a 26 artículos o productos.

Mediante la creación de la variable de Seguridad Social, se generó una clasificación por el tipo de afiliación a sistemas de seguridad social para el total de individuos. Partiendo de la fuente de ingreso, así como el sistema de Seguridad Social, se procedió a imputar las Cuotas a la Seguridad Social, se optó por un proxy de los trabajadores por Régimen Obligatorio y una tasa de contribución total promedio para patrones y trabajadores, la cual suma el total de la tasa de contribución de todos los ramos de seguro (imss, 2011).

La tabla de Ingresos de la enigh cuenta con 17 clasificaciones de ingreso proveniente de transferencias, de ellas 9 son transferencias fiscales (dirigidas a programas sociales públicos), de los cuales se extrajeron los montos de ingreso mensuales por cada una de las transferencias. De las jubilaciones y pensiones se separó el efecto con y sin ellas en las transferencias por su carácter de pensiones contributivas, las cuales no forman parte del actuar del sistema fiscal-transferencias, es posible aislar este efecto ya que estas se encuentran sumadas en su totalidad independientemente de sus componentes que las formaron, esto es, la participación del patrón, la del gobierno y la del propio trabajador. El Ingreso bruto de hogares (X) o ingreso de mercado, se construyó mediante la suma del ingreso neto (N) captado en las enighs y aplicado el factor de expansión de la encuesta, más los pagos que en conjunto constituyen el total de impuestos pagados: T = isr + iva + ieps, sumadas las contribuciones a la Seguridad Social (CSS) y descontadas las transferencias o beneficios sociales (B) y jubilaciones y pensiones (P), Al final, el ingreso de mercado (X), se estima de la siguiente manera:

La reconstrucción del sistema fiscal considera las hipótesis de translación del impuesto propuestas por Pechman (1985). Al obtenerse las bases de datos para los años seleccionados, se procedió a la conversión de todas las variables consideradas a la escala de equivalencia considerada por coneval (Teruel et al. 2005).

VAnálisis de progresividadEn el escenario internacional, México se presenta como una economía de baja recaudación fiscal, con base en información de la ocde (2012), siendo éste el país que menos recauda de los integrantes de la ocde, encontrándose muy por debajo del promedio de 34% del producto interno de los demás países, los cuales recomiendan la modificación del sistema tributario, que genere un erario más robusto.

La situación mexicana no solo es ineficiente en la recaudación de impuestos directos, la ocde (2012) menciona al caso mexicano como ineficiente en recaudación del iva, así como de aportaciones a la seguridad social y la situación del ingreso empresarial están muy por debajo de los niveles deseados, la cual si bien es difícil captarlo por medios indirectos (encuestas en hogares), estos deberían ser por lo menos una tercera parte de la carga fiscal a la renta.

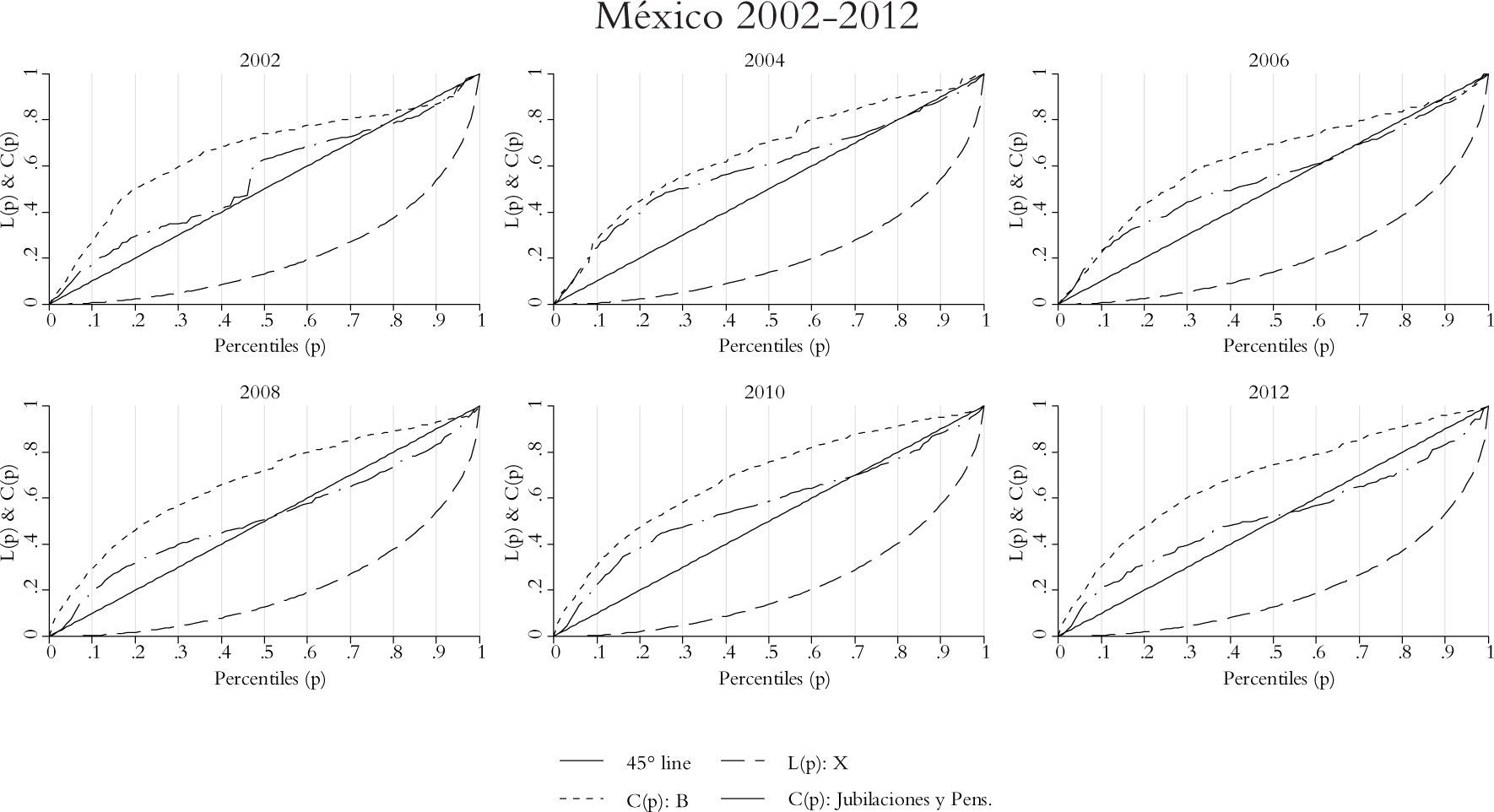

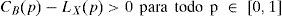

En años recientes la enigh ha aumentado su cuestionario y su especificidad en fuentes de ingreso, por ello para los primeros 3 años analizados solo se contaba con información de 3 tipos de transferencias, mientras que para los últimos años se despliega información de 9 fuentes de transferencias. El programa con mayor peso captado por las encuestas es Oportunidades, siendo la mitad de las transferencias fiscales e incluso un componente del mismo programa se despliega como otra fuente de transferencia (70 y más), lo que puede ser un problema de especificación ya que programas como el pal, también son poco especificados al momento de la recepción del apoyo. El total de transferencias fiscales muestra un comportamiento progresivo (ver gráfica 1), sobre todo como demuestra la distribución de Lorenz de la mitad al primer decil, siendo que para los primeros años del análisis el decil más alto se veía beneficiado por las transferencias, esto se ha corregido para los últimos años, demostrando que las transferencias están mejor focalizadas y permiten un sistema redistributivo. Las jubilaciones y pensiones por su carácter de ser contributivas, presentan un comportamiento preferencial a los deciles altos.

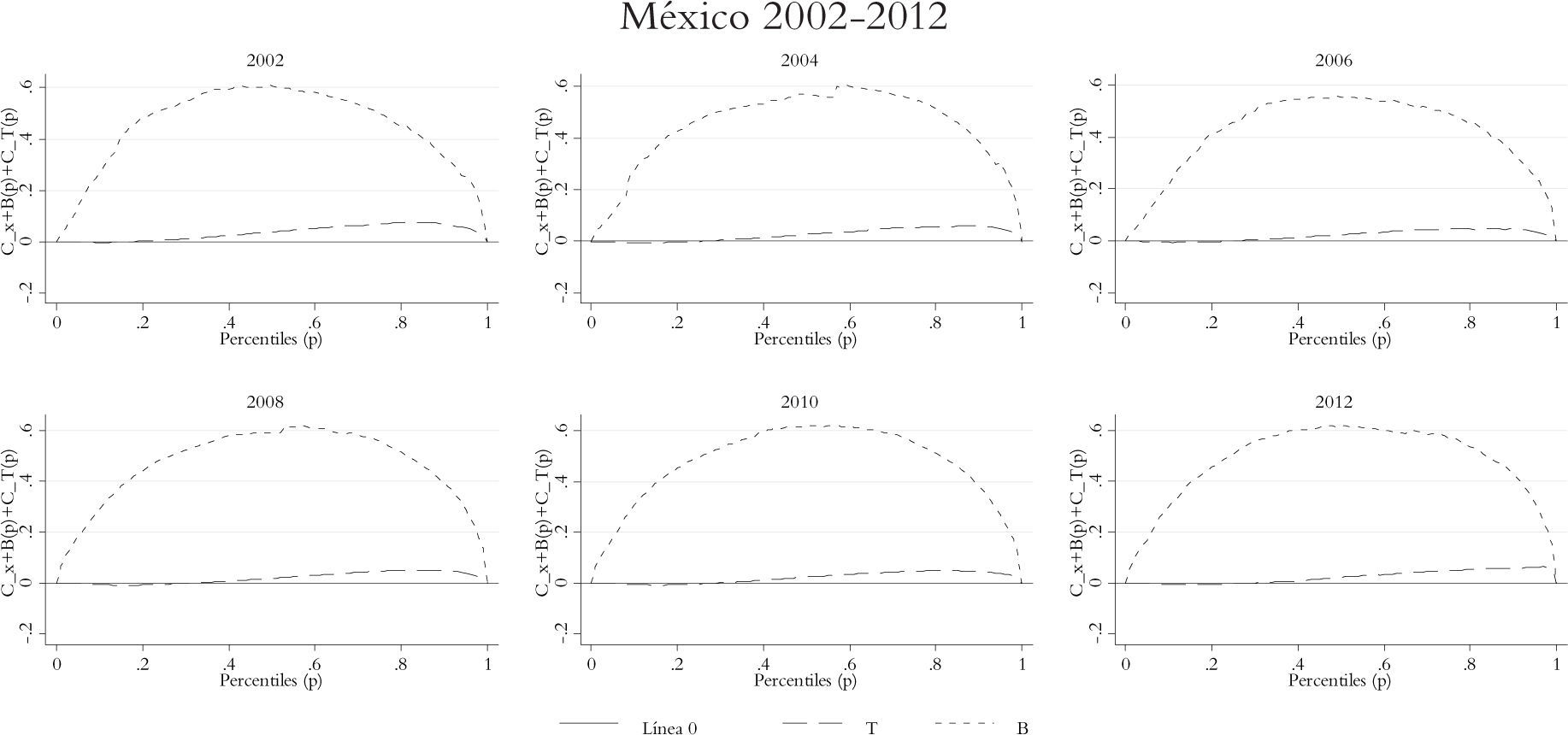

Al analizar el sistema completo (mediante enfoque TR) para el total de Impuestos (T) y Transferencias (B), se encontró que el sistema mexicano es ligeramente progresivo, pero sobre todo como se muestra en la gráfica 2, el efecto se debe en gran peso a las transferencias bien concentradas y a que la progresi-vidad del isr se sobrepone al nivel regresivo de los impuestos indirectos, sobre todo del decil 4 al 10, en esta situación podemos inferir cierto nivel progresivo del sistema impuestos-transferencias de México. Sin embargo se presenta el efecto total del sistema mediante la distribución de Lorenz del ingreso bruto L(p)X y la curva de concentración del ingreso neto C(p):N, haciendo más explícito el actuar del sistema fiscal.

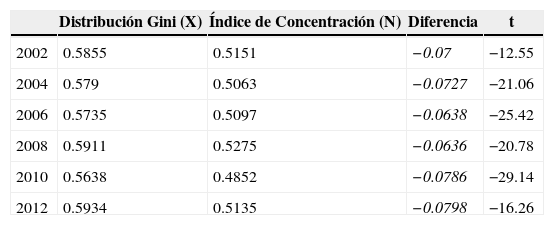

Se presenta el índice RS en la tabla 1, el cual se obtiene mediante la diferencia del Gini de L(p):X y la concentración de C(p):N, mostrando la situación del sistema total y como su efecto redistributivo ha ido aumentando en los últimos años, a pesar de la alta desigualdad original (la causada por el ingreso de mercado).

Índice de Progresividad Reynolds-Smolensky (Diferencia entre Índice de Gini(X) y concentración (N))

| Distribución Gini (X) | Índice de Concentración (N) | Diferencia | t | |

|---|---|---|---|---|

| 2002 | 0.5855 | 0.5151 | −0.07 | −12.55 |

| 2004 | 0.579 | 0.5063 | −0.0727 | −21.06 |

| 2006 | 0.5735 | 0.5097 | −0.0638 | −25.42 |

| 2008 | 0.5911 | 0.5275 | −0.0636 | −20.78 |

| 2010 | 0.5638 | 0.4852 | −0.0786 | −29.14 |

| 2012 | 0.5934 | 0.5135 | −0.0798 | −16.26 |

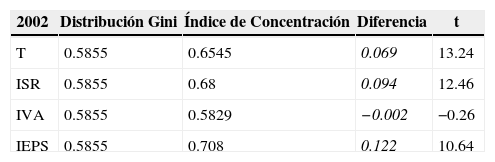

Es importante señalar el nivel de progresividad que imprimen cada una de las figuras fiscales, en la tabla 2 se muestra mediante el índice de Kakwani (ver ecuación 7) la concentración de los tres impuestos analizados.

Índice de Progresividad Kakwani (Diferencia entre Índices de Gini y de Concentración) para Impuestos (T), México 2002–2012

| 2002 | Distribución Gini | Índice de Concentración | Diferencia | t |

|---|---|---|---|---|

| T | 0.5855 | 0.6545 | 0.069 | 13.24 |

| ISR | 0.5855 | 0.68 | 0.094 | 12.46 |

| IVA | 0.5855 | 0.5829 | −0.002 | −0.26 |

| IEPS | 0.5855 | 0.708 | 0.122 | 10.64 |

| 2004 | Distribución Gini | Índice de Concentración | Diferencia | t |

|---|---|---|---|---|

| T | 0.579 | 0.631 | 0.052 | 10.63 |

| ISR | 0.579 | 0.6963 | 0.117 | 13.29 |

| IVA | 0.579 | 0.558 | −0.021 | −3.21 |

| IEPS | 0.579 | 0.5808 | 0.002 | 0.17 |

| 2006 | Distribución Gini | Índice de Concentración | Diferencia | t |

|---|---|---|---|---|

| T | 0.5735 | 0.6169 | 0.043 | 12.02 |

| ISR | 0.5735 | 0.6727 | 0.099 | 19.05 |

| IVA | 0.5735 | 0.5586 | −0.015 | −2.61 |

| IEPS | 0.5735 | 0.5762 | 0.003 | 0 |

| 2008 | Distribución Gini | Índice de Concentración | Diferencia | t |

|---|---|---|---|---|

| T | 0.5911 | 0.6293 | 0.038 | 3.73 |

| ISR | 0.5911 | 0.7615 | 0.17 | 15.97 |

| IVA | 0.5911 | 0.5161 | −0.075 | −6.68 |

| IEPS | 0.5911 | 0.5427 | −0.048 | −3.85 |

| 2010 | Distribución Gini | Índice de Concentración | Diferencia | t |

|---|---|---|---|---|

| T | 0.5638 | 0.6051 | 0.041 | 12.48 |

| ISR | 0.5638 | 0.6733 | 0.109 | 23.41 |

| IVA | 0.5638 | 0.5167 | −0.047 | −7.39 |

| IEPS | 0.5638 | 0.5452 | −0.019 | −1.83 |

| 2012 | Distribución Gini | Índice de Concentración | Diferencia | t |

|---|---|---|---|---|

| T | 0.5934 | 0.6416 | 0.048 | 4.62 |

| ISR | 0.5934 | 0.7163 | 0.123 | 7.69 |

| IVA | 0.5934 | 0.5472 | −0.046 | −2.75 |

| IEPS | 0.5934 | 0.5887 | −0.007 | −0.27 |

A pesar de mostrarse más bajo en 2002, para todos los años analizados el isr es el impuesto que más aporta a la progresividad, siendo su concentración mayor al Gini de L(p):X, mientras que cuando se da lo contrario se demuestra progresividad. Tal es el caso del iva, el cual se muestra regresivo para todos los años, reduciendo la progresividad del total de impuestos (T), en lo que respecta al ieps, se puede argumentar que en las condiciones que ha sido calculado, no es representativo para todos los años, lo que puede señalarse como un problema al realizar cálculos de forma no paramétrica, ya que se requiere de muestras muy amplias, sin embargo, la figura del ieps y su condición de regre-sividad nos refuerza la idea de que los impuestos indirectos se han aumentado su nivel de regresividad.

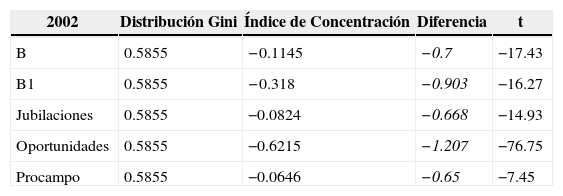

La otra cara de la moneda se presenta en la tabla 3, la cual muestra los índices de Kakwani para las transferencias reportadas. En este sentido el índice de concentración muestra su progresividad al ser mayormente negativo, lo cual ocurre para todos los programas (incluidas las pensiones), excepto para las becas del gobierno, las cuales muestran cierto nivel de regresividad, lo que demuestra que no todas las becas están enfocadas en hogares de bajos estratos. Sobre todo la tabla 3 muestra la alta redistribución que aportan los programas sociales, sobre todo los programas de apoyo a adultos mayores y el programa Oportunidades.

Índice de Progresividad Kakwani (Diferencia entre Índices de Gini y de Concentración) para Transferencias, México 2002–2012

| 2002 | Distribución Gini | Índice de Concentración | Diferencia | t |

|---|---|---|---|---|

| B | 0.5855 | −0.1145 | −0.7 | −17.43 |

| B1 | 0.5855 | −0.318 | −0.903 | −16.27 |

| Jubilaciones | 0.5855 | −0.0824 | −0.668 | −14.93 |

| Oportunidades | 0.5855 | −0.6215 | −1.207 | −76.75 |

| Procampo | 0.5855 | −0.0646 | −0.65 | −7.45 |

| 2004 | Distribución Gini | Índice de Concentración | Diferencia | t |

|---|---|---|---|---|

| B | 0.579 | −0.2024 | −0.781 | −27.04 |

| B1 | 0.579 | −0.3135 | −0.893 | −14.1 |

| Jubilaciones | 0.579 | −0.1813 | −0.76 | −23.52 |

| Op o rtu nidades | 0.579 | −0.5394 | −1.118 | −65.76 |

| Procampo | 0.579 | −0.2867 | −0.866 | −10.52 |

| Becas | 0.579 | 0.1861 | −0.393 | −1.87 |

| 2006 | Distribución Gini | Índice de Concentración | Diferencia | t |

|---|---|---|---|---|

| B | 0.5735 | −0.1281 | −0.702 | −25.24 |

| B1 | 0.5735 | −0.2609 | −0.834 | −17.99 |

| Jubilaciones | 0.5735 | −0.1026 | −0.676 | −21.16 |

| Op o rtu nidades | 0.5735 | −0.5269 | −1.1 | −44.25 |

| Procampo | 0.5735 | −0.0148 | −0.588 | −6.96 |

| Becas | 0.5735 | 0.0526 | −0.521 | −3.4 |

| 2008 | Distribución Gini | Índice de Concentración | Diferencia | t |

|---|---|---|---|---|

| B | 0.5911 | −0.0999 | −0.691 | −28.24 |

| B1 | 0.5911 | −0.3407 | −0.932 | −35.19 |

| Jubilaciones | 0.5911 | −0.0315 | −0.623 | −21.35 |

| Oportunidades | 0.5911 | −0.5118 | −1.103 | −70.95 |

| Procampo | 0.5911 | −0.0361 | −0.627 | −6.33 |

| Becas | 0.5911 | 0.1433 | −0.448 | −7.81 |

| Adultos mayores | 0.5911 | −0.4467 | −1.037 | −19.63 |

| Otros programas | 0.5911 | −0.2399 | −0.831 | −8.3 |

| 2010 | Distribución Gini | Índice de Concentración | Diferencia | t |

|---|---|---|---|---|

| B | 0.5638 | −0.1953 | −0.759 | −34.75 |

| B1 | 0.5638 | −0.378 | −0.942 | −49.57 |

| Jubilaciones | 0.5638 | −0.1394 | −0.703 | −25.46 |

| Oportunidades | 0.5638 | −0.4767 | −1.041 | −84.77 |

| Procampo | 0.5638 | −0.1645 | −0.728 | −11.39 |

| Becas | 0.5638 | 0.0114 | −0.552 | −4.97 |

| 70 y más | 0.5638 | −0.5545 | −1.118 | −52.51 |

| Adultos mayores | 0.5638 | −0.469 | −1.032 | −34.06 |

| PAL | 0.5638 | −0.3032 | −0.867 | −14.29 |

| Empleo temporal | 0.5638 | −0.3636 | −0.927 | −7.36 |

| Otros programas | 0.5638 | −0.2632 | −0.827 | −8.09 |

| 2012 | Distribución Gini | Índice de Concentración | Diferencia | t |

|---|---|---|---|---|

| B | 0.5934 | −0.1022 | −0.696 | −12.71 |

| B1 | 0.5934 | −0.3698 | −0.963 | −33.92 |

| Jubilaciones | 0.5934 | −0.0333 | −0.627 | −9.6 |

| Oportunidades | 0.5934 | −0.4733 | −1.066 | −51.57 |

| Pro campo | 0.5934 | −0.2454 | −0.839 | −9.45 |

| Becas | 0.5934 | 0.1041 | −0.489 | −5.88 |

| 70 y más | 0.5934 | −0.5682 | −1.161 | −36.73 |

| Adultos mayores | 0.5934 | −0.2095 | −0.803 | −5.23 |

| PAL | 0.5934 | −0.44 | −1.033 | −10.12 |

| Empleo temporal | 0.5934 | −0.4597 | −1.053 | −8.91 |

| Otros programas | 0.5934 | −0.1051 | −0.699 | −7.2 |

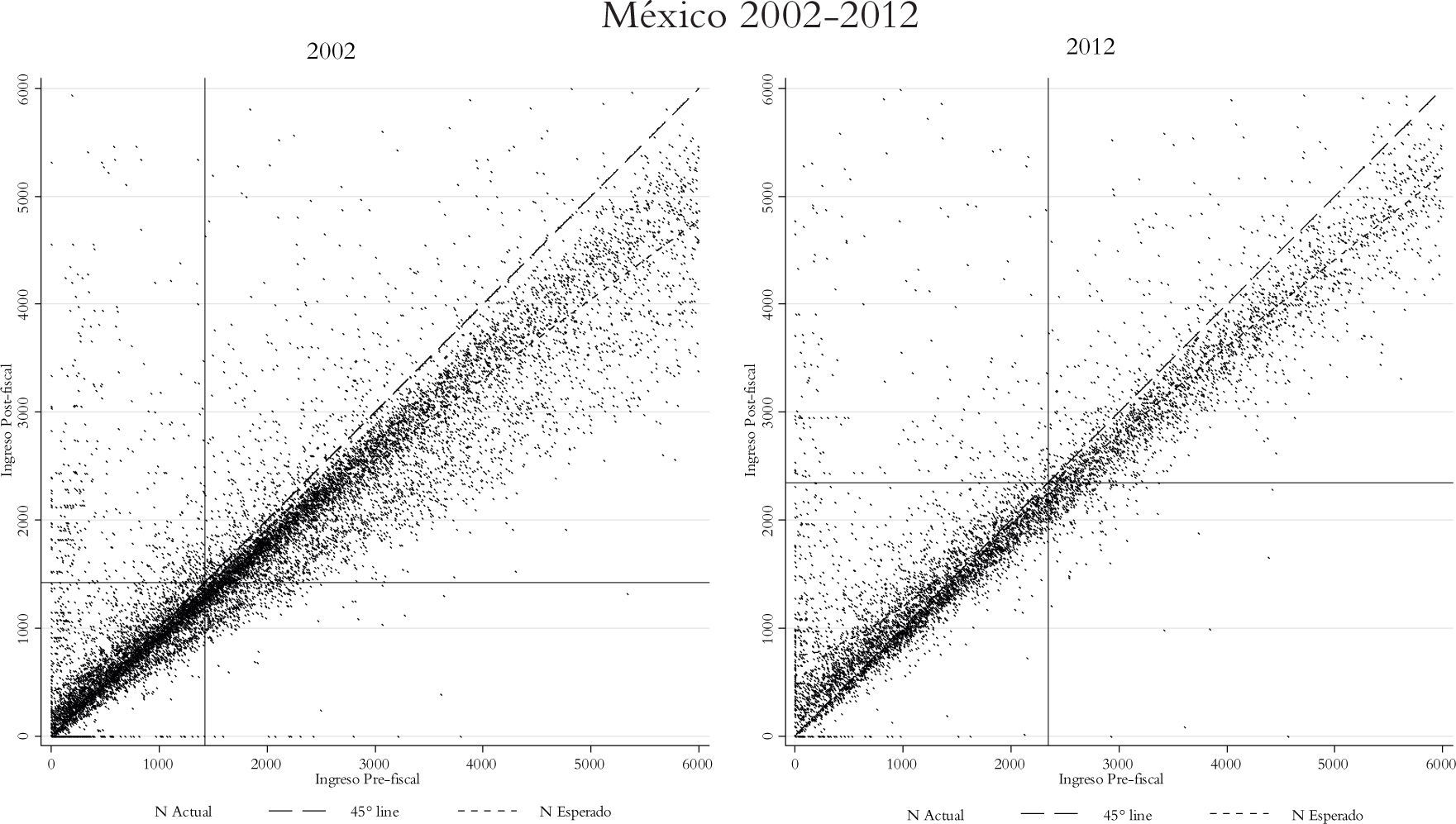

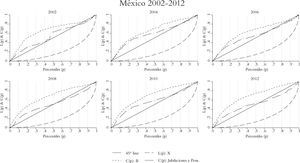

Se procedió al cálculo de regresiones no paramétricas (tipo lowess) con el objetivo de conocer cómo se comportan los contribuyentes debido al actuar del sistema fiscal en los extremos del período analizando. En la gráfica 3 se presentan las nubes de puntos y su tendencia hacia el ingreso neto esperado, además de 4 cuadrantes que nos dan una imagen del comportamiento de la población. Siendo los puntos que aparecen en el cuadrante superior izquierdo la parte de la población que ha mejorado sus niveles de ingreso (y en cierto plano de bienestar) por la acción redistributiva del sistema; en el cuadrante superior derecho se encuentra la población que ha sido tratada de forma injusta por el sistema y han perdido nivel en la distribución del ingreso; el cuadrante inferior izquierdo es la población afectada por la verticalidad del sistema y esta parte de la distribución debe ser objeto de las transferencias, mientras que el cuadrante inferior derecho es la parte de la población que se encuentra en una situación desfavorable por el sistema fiscal. Las líneas que separan los cuadrantes para las gráfica 3 están referidas a la línea de bienestar económico reportada por coneval (2012).

El panel A de la gráfica 3 muestra la situación del año 2002, donde si bien hay muy poca población beneficiada por el sistema fiscal, también hay muy poca población que fue afectada por el sistema fiscal, durante este año la política fiscal tuvo un nivel muy bajo de redistribución siendo la diferencia del RS la más baja del período analizado (ver tabla 1).

Para el panel B de la gráfica 3 donde se muestra la situación del año 2012, la tendencia a que los cuadrantes de la izquierda tengan mayor dispersión es un indicador de que tanto el sistema de impuestos como las transferencias sociales, generan un nivel redistributivo en la población. En tanto que, puede ser erróneo realizar aseveraciones del actuar del sistema de impuestos-transferencias y su aporte a la redistribución del ingreso, si no se cuenta con herramientas como un enfoque global.

VIConclusiones y recomendacionesHistóricamente el sistema mexicano ha ido cambiando debido al bajo crecimiento de la economía y a la dependencia del ingreso petrolero. Por lo que el objetivo del sistema fiscal debe ser el ampliar la base de contribuyentes para así generar mayor recaudación, y esto se traduzca en un gasto público sólido que genere condiciones de crecimiento y estabilidad. En México la administración hacendaria, enfoca la progresividad de los impuestos en los impuestos directos (tal es el caso del isr) por lo que cuenta con un potencial de recaudación reducido, es por ello que la nación depende en gran medida del petróleo en términos presupuestales.

Se debe entender como una reforma fiscal integral, no solo la eficiencia recaudatoria, sino la trasparencia de las decisiones de gasto público en México. En la medida que los impuestos mejoren su nivel de progresividad y se recauden más recursos se podrán generar bolsas de presupuestos fiscales con objetivos específicos mejor focalizados, que podrán ser aplicadas con mejora redistributiva sin sesgo entre los grupos de población, con subsidios y programas de mayor beneficio e impacto. También debe abordarse el tema de simplificación fiscal, ampliamente sugerido a países como México y Chile, para eliminar todo tipo de exenciones y posibles elusiones por parte de los contribuyentes.

En el presente trabajo se analizó la progresividad impositiva de las figuras fiscales más importantes del país, y segunda fuente de ingresos del Estado después de los ingresos por actividades petroleras, donde el sistema se mostró ligeramente progresivo, ayudado también por las transferencias fiscales que el Estado realiza en el sentido de obtener una redistribución del ingreso, sin embargo esto representa que el sistema fiscal mexicano es progresivo al realizar transferencias fiscales como programas sociales (los cuales inciden de manera importante a la parte baja de la distribución). Se encontró que el isr por su carácter de cuotas y al ser un impuesto directo al trabajo formal se vuelve altamente progresivo en las clases de altos ingresos, mientras que los impuestos indirectos analizados presentan una situación regresiva en toda la distribución. Finalmente, se observan diversas líneas de investigación posibles para determinar los efectos que producirán las reformas específicas a figuras fiscales tales como el iva o ciertos impuestos especiales para reducir el consumo de bienes, incluso esquemas regionales diferenciados con base en la incidencia, donde mediante lo recaudado se realicen fondos para programas focalizados sobre las problemáticas regionales aplicando subsidios y programas de mayor impacto.

| Encuesta | 2002 | 2004 | 2006 | 2008 | 2010 | 2012 |

|---|---|---|---|---|---|---|

| n (obs) | 17,167 | 22,595 | 20,875 | 29,468 | 27,655 | 9,002 |

| Millones de habitantes | 101 | 103 | 105 | 107 | 113 | 117 |

| Fuentes de Ingreso | 65 | 76 | 76 | 80 | 81 | 81 |

| Tipos de Bienes y Productos | 756 | 715 | 715 | 732 | 726 | 726 |

| Programas de transferencias sociales | 3 | 4 | 4 | 6 | 9 | 9 |

| Total de claves genéricas | 15018 | 15015 | 15015 | 15015 | 15016 | 15001 |