Con algunas diferencias menores en el mundo prevalecen dos estrategias paradigmáticas compatibles con el empuje de la globalización. Una está basada en la expansión del crédito como sustituto de la inversión y del empleo en la tarea de armonizar oferta y demanda agregadas en cada país. La brecha resultante entre ambas variables, se cubre con importaciones, creando desequilibrios en el comercio internacional y en su financiamiento. La segunda opción está diseñada para cubrir las deficiencias en la demanda interna, exportando, esto es, usando el poder de compra de otros países. Dichas estrategias tienen la evidente ventaja política de eludir por un tiempo difíciles cuestiones distributivas. En la actualidad, sin embargo, ambas se tornan obsoletas ante los cambios de circunstancias y ante los desajustes mundiales atribuibles a su aplicación. Hay enormes desigualdades en la distribución de los beneficios del intercambio y también entre los recibidos por el capital y el trabajo. Esos desajustes se traducen en disímbolos problemas políticos y económicos entre países y regiones que hacen difícil encontrar respuestas comunes, prontas, a la crisis económica global y a la reconstrucción obligada del orden económico internacional.

With some minor differences, there are two main paradigmatic economic strategies compatible with the globalization trust that in are use in the world. One, is based upon the expansion of credit, of financialization, to displace the role of investment and employment in armonizing aggregate supply and demand within each country. Any resulting gap between both variables is filled with imports, creating cripping disequilibria in foreign international trade and financing. The second one is designed to cover deficiencies in domestic demand by exporting, i. e., by using the purchasing power of other countries. Nowadays, both strategies are becoming obsolete due to changed world circumstances and due to global imbalances created by its application. There are huge inequalities in the distribution of benefits from world trade, as well as between capital and labour. Those imbalances create different political and economic problems among countries and regions that make it hard to find common and prompt answers both to the global crisis and to the needed reconstruction of the international economic order.

Ya han pasado cinco o seis años (2008) desde que Europa y Estados Unidos están inmersos en una crisis que algunos piensan, es el preludio de un prolongado periodo de cuasi-estancamiento o de una lentísima recuperación global, singularmente en ofrecer equidad social y empleo a las poblaciones. Al propio tiempo, ya ha ocupado más de cuatro décadas el asentamiento de la libertad de mercados y el encogimiento de los estados, con reducción manifiesta del progreso universal y de los regímenes de protección social.

Debido a diversas circunstancias, los focos de irradiación del crecimiento mundial están semiapagados no sólo en satisfacer su función principal, sino en terminar prontamente una recesión que casi alcanza en profundidad a la “Gran Depresión” de los años treinta. A partir de la séptima década del siglo pasado, los ritmos del desarrollo mundial menguan y la ocurrencia de caídas cíclicas se multiplica, mientras las sucesivas recuperaciones no alcanzan a corregir el desempleo y mucho menos la sesgada distribución del ingreso en buena parte de los países. Más aún, cuando se recobra impulso económico, éste no es parejo ni suele repercutir favorablemente en el bienestar general de las poblaciones.

En los países industrializados hay salarios estancados, desempleo y reparto crecientemente desigual del ingreso y la riqueza, con retroceso de los estados benefactores. En muchas naciones en desarrollo, junto al congelamiento o lento avance de las remuneraciones salariales reales, se da una enorme desocupación estructural manifiesta en el trabajo informal que absorbe entre 30 y 60% de la mano de obra y que, por supuesto, acentúa las desigualdades distributivas. En las economías emergentes de nuevo cuño (China e India) y en algunas industrializadas (Alemania), las estrategias exportadoras contienen el consumo interno, aunque sean eficaces en sacar de la pobreza a segmentos importantes de los ciudadanos.1

Sumadas todas esas circunstancias no es de extrañar la presencia de desequilibrios globales, siendo la principal la demanda insuficiente y, con ello, el persistente olvido de la pobreza y el desempleo que dejaron de ser los objetivos centrales de las políticas públicas. Se trata de fallas medulares en los paradigmas o modelos vigentes de crecimiento que conviene estudiar para encontrar respuestas a la prolongada crisis económica y al estrechamiento consiguiente de los sistemas democráticos. Veamos esta cuestión un poco más de cerca.

Las estrategias en bogaEl creditismoTeniendo como telón de fondo la liberación de los mercados y la limitación consecuente del intervencionismo estatal, se generalizaron estrategias económicas que se pusieron y siguen en boga en buena parte del mundo. Hasta la crisis de 2008, muchas economías (Estados Unidos, países del sur de Europa, entre otros) sostuvieron su prosperidad empujando al alza el consumo y, en menor medida, el empleo mediante la expansión del crédito, incluso dejando que se formasen peligrosas burbujas en el valor de los activos (accionarios, inmobiliarios, bancarios, materias primas). Por supuesto, el ascenso del crédito y del manejo de activos empujaron el ascenso paralelo de la participación del sector financiero en el producto que, por ejemplo, en Estados Unidos pasa de 2.8% en 1950 a 8.3% en 2006.2

La teoría económica que debiera servir de guía a las políticas públicas en su versión dominante, sigue sosteniendo, contra toda evidencia, la hipótesis de la eficiencia de los mercados para conservar y, en su caso, restablecer los equilibrios económicos y el pleno empleo con estabilidad de precios. Cualquier desviación, se afirma, no es producto de fallas de mercado, sino es atribuible a “shocks” externos, asociados principalmente a errores del intervencionismo de los gobiernos o hasta de los bancos centrales, sobre todo de los no independientes.3

Asumir que los equilibrios económicos fundamentales pueden sostenerse con la sola manipulación de políticas monetarias y algunos apoyos fiscales, pasa por alto, rasgos institucionales básicos de las economías. Se trata de características y tendencias relacionadas con la estructura industrial y del sector financiero, con la distribución del ingreso y con los alcances de los sistemas democráticos, todos determinantes inescapables de los resultados económicos.4

Con el creditismo, la inversión dejó de ser el eslabón keynesiano indispensable para conciliar oferta con demanda y dar uso a las utilidades que alimentan al ahorro de los países. La función desarrollista de la inversión fue sustituida por el crédito y los déficit resultantes de oferta con importaciones, aunque uno y otro no fuesen sostenibles a largo plazo. El proceso económico dejó de ser orientado por el ahorro y la inversión, los préstamos y el consumo pasaron a ocupar el lugar privilegiado.5

A mayor abundamiento, el creditismo acaba favoreciendo a las actividades especulativas, aun en el financiamiento de la inversión. En la medida que el crecimiento inversor quita liquidez a las empresas y acrecienta los coeficientes de deuda a capital, la lógica utilitarista en el auge lleva a asumir más y más riesgos por parte de agentes productivos y bancos. Surgen así, burbujas especulativas de activos que las recetas de la ortodoxia económica no regulan –dada la supuesta capacidad autocorrectora de los mercados–, centrando las acciones antiinflacionarias en los precios al consumo.

En ese contexto, la influencia política de las instituciones financieras crece, respaldada por paradigmas económicos, como fue manifiesto con la desregulación y el cambio en la naturaleza de las operaciones e instrumentos financieros en el mundo.6 Las instituciones bancarias más que ser depositarias y prestamistas conservadores pasan a constituirse en instituciones tomadoras de riesgos. En ese sentido, se favorece al crédito más que la capitalización de las empresas. Y con ellos, los incentivos financieros se apartan de la producción para favorecer operaciones especulativas de riesgo. De ahí el ascenso espectacular de la banca paralela,7 de las operaciones con derivados o de los créditos estructurados. Y de ahí también las cada vez más frecuentes intervenciones de los bancos centrales ptérminos tanto democráticos como económicos, ara contener los desbordes desestabilizadores del creditismo financiero.8

El creditismo acompañante casi obligado de la apertura de los mercados y de la desregulación, recibió el beneplácito empresarial y provocó el debilitamiento político paralelo de gobiernos, sindicatos y trabajadores. En particular, el manejo macroeconómico pasa más y más de la política fiscal a la política monetaria a cargo de bancos centrales independientes, completando el círculo de transferencias del poder del Estado al mercado. Todos esos cambios, alimentaron durante bastante tiempo desequilibrios mayúsculos –comerciales, financieros, distributivos– entre y al interior de los países, en términos tanto democráticos como económicos, así como en la fuerza relativa de los actores políticos y sociales.

Una de las razones centrales del auge del paradigma crediticio es obviamente de orden político. Cuida de los intereses de las instituciones financieras y, en general, de la expansión de las grandes empresas internacionales y, sobre todo, hace temporalmente innecesario frenar la concentración del ingreso al proveer de capacidad transitoria de compra a buena parte de la población, en especial a las clases medias. Y, de la misma manera, la combinación de mercados abiertos e importación, elimina muchas presiones distributivas e inflacionarias, singularmente las asociadas a las negociaciones salariales.

Sin embargo, la vía del endeudamiento tiene límites. A la corta o a la larga los ingresos de familias, negocios o gobiernos quedan cortos frente a la saturación de deudas y al acrecentamiento de los pagos por amortizaciones e intereses.9 Las empresas siempre necesitan algún capital de riesgo y el diferimiento de pagos no es sustituto pleno de ingresos familiares estancados, ni corrige los sesgos concentradores del reparto de las rentas. Por eso, cuando aflora con fuerza la especulación financiera –ahí están las burbujas de activos–, cuando ascienden las tasas de interés, cuando se multiplican en exceso los productores en competencia o cuando flaquea el ciclo económico, cae la demanda, suben las carteras vencidas hasta provocar iliquidez o insolvencia de las instituciones financieras. Otro tanto ocurre a los países cuando los déficit de la balanza de pagos, drenan las reservas internacionales, obligan a subir las tasas de interés, a devaluar y hasta a instrumentar programas de ajuste. En el ámbito político, los recesos y las crisis hacen reaparecer los problemas distributivos, antes disimulados y ahora recrudecidos por el reparto desigual de los inevitables costos del ajuste económico de las crisis.

Pese a todo, los esfuerzos de los países industrializados se enderezan no tanto a corregir los desbarajustes de los mercados de trabajo, la debilidad de la inversión productiva o el retroceso de los estados de bienestar, sino a revitalizar la superestructura del crédito. Tómese el caso de Estados Unidos, al hacerse inevitables los rescates financieros, la Reserva Federal de Estados Unidos, inyecta extraordinarias sumas de liquidez a la economía propia y de otras latitudes. Pero lo hace –usando poco la ventanilla monetaria de descuento de papel de los bancos– mediante una masiva creación de crédito. En efecto, las compras de activos nacidas de operaciones de mercado abierto (“quantitative easing” con préstamos a bajísimas tasas de interés) de la Reserva Federal se multiplican tres o cuatro veces entre 2008 y 2013, hasta alcanzar más de tres trillones anglosajones de dólares. Al sostener demanda agregada y utilidades empresariales, esa vía heterodoxa de política monetaria ha permitido seleccionar discrecionalmente a los beneficiarios del crédito, aceptar papel colateral depreciado, favorecer a instituciones demasiado grandes para quebrar, salvar a bancos insolventes, tanto como dejar de lado a las familias y estudiantes sobreendeudados y despreocuparse de la distribución de los costos de la crisis.

La historia singularmente accidentada del crédito subraya el propósito de preservar el auge de los sectores financieros, aunque ello resulta en propensión endógena a la desestabilización de los sistemas económicos.10 En pocos años el crédito en Estados Unidos evolucionó de un elevado crecimiento del endeudamiento público (190%), en la época del presidente Reagan, a presupuestos superavitarios con fortísima elevación sustitutiva de créditos privados, principalmente inmobiliarios y de consumo de las familias, durante la administración Clinton. Luego, viene la crisis financiera, el salvamento de los bancos y nueva alza vertical de las deudas públicas, acentuada por la decisión de familias y empresas a desendeudarse. Aún así, la espiral crediticia sigue creciendo. Ya en 2010 se vive una situación donde gobierno y sector privado (familias y empresas) reconocen endeudamientos, superiores a 300% del producto, sin que ello avive del todo, empleo y economía.11

En Europa ocurren fenómenos análogos: el punto de partida fueron pesados pasivos, sobre todo empresariales, pero también familiares y públicos, así como el complicado trasvasamiento posterior de los mismos entre bancos, empresas, gobiernos y Banco Central Europeo.12 Más aún, dentro de la Comunidad Europea se reproduce la división clásica entre un Norte próspero e industrializado y un Sur empobrecido, endeudado y aquejado por una recesión interminable. Japón es un caso especial al experimentar deflación por más de una década. Ahí, a pesar de la alta concentración de pasivos gubernamentales –la mayor del mundo, 200% del producto–, hoy se ensayan, junto a una sostenida expansión monetaria, reformas estructurales combinadas con activismo fiscal poco practicado en otros países desarrollados.13

Así las cosas, el Fondo Monetario Internacional en su último diagnóstico aplaude los esfuerzos de los gobiernos para apuntalar el débil crecimiento del crédito que se toma como causa primordial de la insatisfactoria recuperación económica mundial.14 Esa debilidad se atribuye a un doble obstáculo: la reticencia bancaria a tomar más riesgos, a prestar, y la resistencia de negocios o familias a tomar más prestado. Con cautela el fmi recomienda medidas encaminadas a fortalecer la demanda y la oferta de crédito de los países. No sin titubeos, se persiste en la inclinación primermundista de alcanzar la recuperación no tanto por la vía directa de fomentar empleo e inversión, sino por la indirecta de reavivar el crédito, en especial el privado.

No es entonces de extrañar que países como Estados Unidos, enfrente caminos semiobstruidos políticamente para instrumentar acciones contracíclicas fuera de la ortodoxia –como sería expandir el gasto público de inversión– a fin de avivar la recuperación y, en contraste, deben aceptar la imposición de programas de consolidación presupuestaria y de reducción de los estímulos monetarios.15 En rigor, pese a la intensidad de los debates ideológicos (recuérdense “el precipicio fiscal”, “la paralización del gobierno”, “las críticas a los déficit y al gasto social”), las erogaciones públicas norteamericanas no han crecido en consonancia con las necesidades de reanimar a la economía.16 El gasto gubernamental, el endeudamiento público y los déficit se han elevado como resultado de la caída recesiva de los ingresos impositivos, de los rescates financieros y del gasto social compensatorio del propio receso. Sin embargo, el gasto discrecional destinado a la inversión y a cumplir otros objetivos contracíclicos sigue comprimido, como lo prueba la comparación de sus cifras históricas de 9.5% del presupuesto promedio de 1962–2007 contra 7.9% del periodo 2008–2013.17

Contra viento y marea, los desajustes fiscales del Primer Mundo se encuentran en un proceso avanzado de corrección (véase cuadro 1), a pesar de que los déficit no hubiesen generado los procesos inflacionarios pronosticados. Entre 2009–2013, los desequilibrios fiscales conjuntos de las naciones industrializadas se han enjugado en 46%, los de Estados Unidos 55%, los de la Unión Europea 52%. Sólo en el Japón las brechas anuales no bajan. La deuda gubernamental de esos países sigue elevándose pero a ritmos cada vez menores y los menores déficit fiscales avalan el predominio de políticas conservadoras, pese a sus costos sociales y al riesgo de caer en procesos deflacionarios. La consolidación presupuestaria emprendida por muchos de los principales países industrializados, frena la recuperación; además, no resuelve otro dilema: el impulso al empleo por la vía del crédito se frustra cuando empresas, familias y gobierno siguen saturados de pasivos o deben repudiar su incremento por las razones políticas.

Indicadores Fiscales de los Países Industrializados

| (% del Producto) | |||||||

| Endeudamiento público anual | Deuda bruta gubernamental | ||||||

| Año | Total Netos | Estados Unidos | Área Euro | Japón | Estados Unidos | Área Euro | Japón |

| 1997–2006 | −2.7 | −1.6 | −2.1 | −6.2 | 60.1 | 70.1 | 153.6 |

| 2007 | −2.0 | −2.7 | −0.7 | −2.1 | 64.4 | 66.5 | 183.0 |

| 2008 | −4.5 | −6.5 | −2.1 | −4.1 | 73.3 | 70.3 | 191.8 |

| 2009 | −10.0 | −12.9 | −6.4 | −10.4 | 86.3 | 60.1 | 210.2 |

| 2010 | −8.8 | −10.8 | −6.2 | −9.3 | 95.2 | 85.7 | 216.0 |

| 2011 | −7.6 | −9.7 | −4.2 | −9.9 | 99.4 | 88.2 | 230.3 |

| 2012 | −6.9 | −8.3 | −3.7 | −10.1 | 102.7 | 93.0 | 238.0 |

| 20131/ | −5.4 | −5.8 | −3.1 | −9.5 | 107.3 | 95.7 | 243.5 |

Otro conjunto de países han intentado con éxito dispar crecer complementando la demanda interna con exportaciones. Como el caso del paradigma del crédito, el paradigma gemelo del crecimiento hacia afuera, elude escabrosas cuestiones distributivas y también pierde relevancia ante la mudanza de circunstancias mundiales, sin ofrecer respuesta a nuevas y viejas críticas.18

Del lado de la demanda, como observó hace tiempo Joan Robinson,19 el crecimiento exportador favorece prácticas internacionales desleales, como la subvaluación del tipo de cambio, que perjudican a los competidores de los países neomercantilistas, esto es, acentúan en ellos la insuficiencia de la demanda. De otro lado, exacerba más de la cuenta la concurrencia entre países que, junto a la alta movilidad de las empresas transnacionales para trasladar sus cadenas productivas, fácilmente desorganizan y hasta desindustrializan a muchas economías. Y al propio tiempo, esas prácticas competitivas, poco a poco llevan a deteriorar los estándares de empleo, salarios, derechos laborales, ecología y reparto del ingreso, en desmedro de equilibrios políticos esenciales.

Vista la misma cuestión del lado de la oferta, como lo señalaran Prebisch y Singer, la división internacional del trabajo suele mover los términos del intercambio en contra de las economías relativamente rezagadas, especializadas en ofrecer productos poco elaborados y de bajo valor agregado. Ahora, con la globalización, ese fenómeno abarca por igual el comercio de materias primas, tanto como el de amplios renglones de las manufacturas y de algunos servicios.20 A mayor abundamiento, la competencia desatada por mercados e inversiones entre las zonas en desarrollo, resulta distorsionada por el enorme tamaño y los bajos salarios del mercado chino que bloquean la producción de exportación a muchos otros países y concentra en su beneficio la inversión internacional. Así surgen tendencias que replican las desigualdades históricas de beneficios y crecimiento entre naciones del Norte y del Sur, con nuevas disparidades entre los países en desarrollo, de las que no escapan algunos industrializados, raíces todas de los desajustes que desembocaron en la Gran Recesión de 2008.

Desde otro punto de vista, se ha hecho notar que los supuestos del modelo de crecimiento hacia afuera –con su complemento obligado, la supresión del intervencionismo estatal–, contraría las experiencias históricas del desarrollo. En efecto, desde Alemania y Estados Unidos, ningún país se ha industrializado, ni hecho exportador de manufacturas de alto valor agregado o alta tecnología, prescindiendo de la política industrial y de acciones macroeconómicas y microeconómicas de apoyo.21 A título ilustrativo, China –como antes Japón, Corea, Taiwán– en contraposición a los dictados del Consenso de Washington, mantiene o mantuvo hasta ganar competitividad, políticas industriales, aranceles discriminatorios, subsidios, controles de cambio, plantas y complejos industriales protegidos, arreglos especiales de transferencia de tecnología, entre otras medidas de fomento intervencionista al desarrollo productivo nacional.

En suma, desde la época del keynesianismo surgieron interrogantes sobre la liberación de mercados –validados por la experiencia de los últimos años– que se condensan en intensas tensiones entre las exigencias del comercio globalizado y la autonomía económica22 de los países para satisfacer objetivos propios (empleo, crecimiento, igualdad). Asimismo, se anticiparon desajustes en el reparto de beneficios y costos resultantes de la apertura de los mercados entre países o entre el capital y el trabajo, problemas distributivos que hoy afectan a todas las naciones con independencia de su grado de desarrollo. En el fondo son cuestiones complejas de gobernabilidad global que rebasan el estrecho marco jurídico de competencias de los organismos internacionales, sean el Consejo de Seguridad o la Organización Mundial del Comercio, así como de los foros multilaterales de reciente creación.

Por lo demás, el paradigma de la globalización exportadora descansa en premisas que poco a poco pierden relevancia. El punto de partida arrancó de la existencia de mercados robustos en expansión de las naciones industrializadas que incluso permitiera la transferencia de producciones a terceros países. En esos términos, los consorcios transnacionales primermundistas resultaron beneficiados al usar mano de obra e insumos baratos de la periferia, en la consolidación de cadenas productivas de enorme alcance, apuntaladas en reglas estables de comportamiento internacional, observadas por todos. La segunda premisa residió en favorecer y confiar en la expansión de las instituciones financieras, también primermundistas, que validarían el fondeo del libre comercio, de las cadenas productivas mundiales y del proceso universal de fusiones y adquisiciones, hasta convertirse en el núcleo económico medular de la propia globalización.

Con la depresión simultánea de Estados Unidos, Europa y Japón, la primera premisa ha dejado parcialmente de cumplirse, acentuada por el desplazamiento geográfico masivo de inversiones y núcleos de oferta.23 Más aún, la transferencia de producciones ha creado desequilibrios en las balanzas de pagos de varias economías avanzadas (principalmente de Estados Unidos) y disparidades en la evolución de los países.

La segunda premisa ha sido también debilitada. El detonador de la crisis se situó en la insuficiencia de regulaciones nacionales e internacionales que encauzaran o contuvieran el excesivo crecimiento y la especulación en los sectores financieros. Hoy se instalan o se espera la instalación de sistemas de regulación más estrictos, menos propensos a la especulación, con sendas de expansión más pausadas que restarán alguna preeminencia y libertades a las instituciones financieras,24 sin que ello suprima las propensiones endógenas de la banca a la desestabilización.

Por otro lado, la desindustrialización, los déficit de balanza de pagos o los menores superávit de las zonas industrializadas, erosionan las fuentes de poder financiero. Entre 2000 y 2012, las reservas internacionales conjuntas de Estados Unidos, Europa y Japón, han pasado –según el Fondo Monetario Internacional– de 32 a 15% del total mundial, mientras las de China, Macao y Hong Kong suben de 14 a 33% y las de los exportadores de petróleo trepan de 7.0 a 15%. Por algún tiempo, los menores excedentes de ahorro del Primer Mundo, han podido suplirse con la recirculación de los generados en China y otros países asiáticos. A la larga, sin embargo, esos fenómenos debilitan las bases del viejo sistema financiero universal y alteran el sentido de los flujos internacionales del ahorro y la inversión.25

Como resultado neto del encogimiento recesivo de las economías y de los problemas expuestos, el volumen del comercio internacional, no ha podido recuperar el ritmo de expansión del periodo 1987–2008 (7% de crecimiento anual), para reducirlo a menos de la mitad (3% entre 2008 y 2013) (véase Cuadro 2). Es posible que en el futuro se registre algún repunte. Pero será difícil que el intercambio recupere el dinamismo de las primeras décadas de la globalización, esto es, que pueda ofrecer un camino libre de obstáculos dinámicos a las estrategias exportadoras.26

Pese a lo anterior, no se reduce el número de los países adherentes a las citadas estrategias exportadoras; en los hechos, sea por apuros económicos o razones políticas, más países las abrazan y a la vez comprimen hasta donde pueden, las compras en el exterior, abatiendo de paso el intercambio global. Surge de aquí una peligrosa falacia de composición, cuando la mayoría de las naciones procura vender y mientras, simultáneamente, evita comprar. En la Comunidad Europea, se insiste tercamente en aplicar modelos exportadores a todos sus países miembros, una vez agotada la expansión del crédito en sus economías periféricas. Así, las naciones del sur de Europa, impedidas a depreciar sus monedas por la existencia del euro, se encaminan a implantar dolorosas políticas de devaluación interna –comprimir salarios, derechos sociales, elevar impuestos y admitir cifras exorbitantes de desempleo– en un intento de ganar competitividad internacional y de sustituir al creditismo anterior.27 No es entonces de extrañar que persista fragilidad en las economías nacionales al tiempo que se ahondan los sesgos distributivos concentradores.

Desde la perspectiva de los países emergentes, es claro que las políticas y los problemas del Primer Mundo, unidos a los de orden nacional, crean una situación keynesiana de insuficiencia de la demanda que se refleja en el descenso de los ritmos de crecimiento de sus economías –China, India, Brasil, Rusia, Sudáfrica, Turquía–, que no hace mucho constituían el segundo foco en importancia de la prosperidad internacional. En los hechos, los vínculos de interdependencia de la propia globalización, amplifican los efectos depresivos de esos fenómenos sobre el intercambio y tornan más arduo encontrar soluciones cooperativas.

Quiérase o no, subsisten visiones políticas que entorpecen la construcción de un mundo menos inestable, más equitativo. Estados Unidos con más de 20 años de acumular déficit en su balanza de pagos, persiste en promover el paradigma de la libertad internacional del intercambio. Con todo, las realidades ganan terreno. Hoy en día, los propios Estados Unidos abandonan el multilateralismo irrestricto a favor del bilateralismo y del regionalismo por cuyo camino integran zonas de influencia, apuntalan a sus empresas y aíslan a competidores. De nueva cuenta, el mundo comienza a resquebrajarse en bloques económicos de intereses disímiles.

Esas realidades explican la multiplicación de convenios bilaterales y las dos más importantes iniciativas norteamericanas recientes. La Asociación Transpacífica (Transpacific Partnership), abarca a más de doce países, incluido Japón, pero excluye China, en un régimen de libre comercio de tercera generación con supresión de regulaciones nacionales –algunas adecuadas– y con incorporación de temas no incluidos a otros acuerdos –inversiones, propiedad intelectual, normas laborales, medio ambiente–.28 La segunda iniciativa se refiere a la Asociación Trasatlántica de Comercio e Inversión (Transatlantic Trade and Investment Partnership) entre Estados Unidos y la Unión Europea que pretende suprimir las barreras no arancelarias en servicios, armonizar normas regulatorias, intercambiar concesiones comerciales y rejuvenecer el peso económico de Occidente.

Al igual que en el caso de la corrección fiscal, avanza el ajuste de las balanzas de pagos del Primer Mundo (véase el cuadro 3). Estados Unidos han reducido su brecha externa de 4.9% (2008) a 2.7% del producto (2012), abandonando gradualmente el papel de importador de última instancia del mundo. La Unión Europea ha pasado del déficit excepcional de 97 miles de millones de dólares en 2008 a un superávit 227 miles de millones en 2012, principalmente de Alemania. Japón no ha dejado de registrar cifras positivas en sus saldos externos y con audacia devaluatoria busca reavivar su vocación exportadora. Como puede inferirse, las naciones industrializadas emprenden políticas directas o indirectas de fomento exportador o de limitación de importaciones, inclusive recurriendo a devaluaciones –internas o externas–, a la reducción del ritmo de desarrollo o a políticas sustitutivas a fin de balancear sus cuentas con el exterior, aunque ello reste impulso al comercio abierto del mundo. Se trata de recuperar terreno perdido, no sólo en el intercambio, sino en la generación de los excedentes mundiales del ahorro.

Cuenta corriente países avanzados

Miles de millones de dólares y % del producto

| Año | Total | Estados Unidos | Euroárea | Japón | ||||

| Dlls. | % | Dlls. | % | Dlls. | % | Dlls. | % | |

| 1990 | −110.7 | −94.7 | (−1.7) | −31.1 | 1/ | 35.8 | (1.2) | |

| 1995 | −148.2 | −54.0 | 1/ | 111.4 | ||||

| 2000 | −262.0 | (−1.1) | −416 | (−5.6) | 37.0 | (0.5) | 119.6 | (2.5) |

| 2005 | 372.9 | (−1.1) | −739.8 | (−5.8) | 50.3 | (0.5) | 116.1 | (3.6) |

| 2006 | −421.0 | (−1.0) | −798.5 | (−4.9) | 53.9 | (0.5) | 170.9 | (3.9) |

| 2007 | −316.5 | (−0.8) | −713.4 | (−4.6) | 46.4 | (0.4) | 212.1 | (4.9) |

| 2008 | −480.4 | (−1.1) | −681.3 | (−4.8) | −96.5 | (−0.7) | 159.9 | (3.3) |

| 2009 | −58.2 | (−0.1) | −381.6 | (−2.6) | 30.5 | (0.2) | 146.16 | (2.9) |

| 2010 | −12.9 | (0) | −449.5 | (−3.0) | 71.8 | (0.6) | 204.0 | (3.7) |

| 2011 | −54.7 | (−0.1) | −457.7 | (−2.9) | 92.7 | (0.7) | 119.3 | (2.0) |

| 2012 | −36.9 | (−0.1) | −440.4 | (−2.7) | 227.0 | (1.9) | 60.4 | (1.0) |

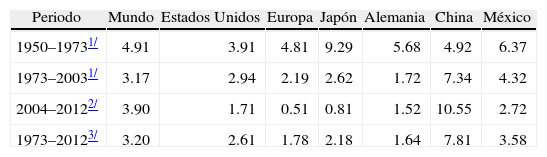

Lo dicho hasta aquí se refleja nítidamente en las cifras del cuadro 4. El periodo 1950–1973 es una época de auge económico donde confluyen aspiraciones democráticas, ideales igualitarios y paradigmas económicos que preconizan empleo pleno y desarrollo, como prelaciones fundamentales. Entonces el mundo creció a una tasa cercana a 5% anual, con Europa a poca distancia, Japón al ritmo inusitado de 9%, Estados Unidos casi a 4% y México sobre 6%. Después el desarrollo y el empleo, decaen y la distribución del ingreso en vez de igualarse se concentra. Entre 1973 y 2012, las tasas de crecimiento del mundo se comprimen 35%, con respecto a 1950–1973, las de Estados Unidos 33%, las de Europa o Japón más de 70% y las de México 44%. El persistente ascenso principalmente de China no alcanza a compensar la pérdida del impulso económico del mundo.

Tasas reales de crecimiento del producto

Esas cifras captan tendencias poco favorables de la economía universal, marcadas por el agotamiento del creditismo y de las exportaciones como paradigmas del crecimiento. Hoy, es notoria la repetida aparición de inestabilidades,29 la proliferación de intereses encontrados, así como la distribución sesgada de los beneficios del comercio. La inferencia parece inescapable, la libertad de mercados, como se le ha concebido hasta ahora, no hace desaparecer las crisis periódicas y produce resultados inferiores en términos de bienestar a los del paradigma internacional anterior, si se exceptúa otra vez el caso de China y de pocos países más. A pesar de ello, sin nostalgia, cabría admitir que la historia no es reversible. De aquí en adelante convendría concebir y emprender transformaciones paradigmáticas que recuperen las viejas prelaciones del empleo y la democracia, pero ahora, a escala necesariamente universal.30 De lo contrario, habría que reconstruir anacrónicamente las fronteras nacionales, esto es, emprender un regreso imposible en la historia.

En síntesis, el creditismo y las exportaciones, son los dos principales mecanismos económicos ideados al propósito de cuidar el crecimiento dentro de la globalización y eludir los espinosos temas de la distribución del ingreso y de su acompañante obligado, el empleo de la fuerza de trabajo. Por un tiempo, ambos paradigmas mejoraron el bienestar de algunos países o la sensación de bienestar, al menos de las clases medias de otros, mientras las prelaciones reales iban a favorecer a los núcleos empresariales líderes, singularmente del sector financiero. Pero a la larga, el primero hizo caer a las economías industrializadas en la trampa de la liquidez y el segundo a minar el ascenso de la globalización.

El primer esquema, consistió en sustituir los efectos multiplicadores de la inversión y del empleo por la simple expansión del crédito –sobre todo del consumista, aunque también del público–, como sostén de la demanda, de las utilidades empresariales, y a usar a las importaciones como medio de llenar la brecha resultante de la insuficiencia de la inversión-producción (Estados Unidos, España, México, Grecia), así como medio de quebrar la inflación y las demandas salariales. El segundo, echa mano de las exportaciones globalizadas para cubrir la cortedad de la demanda interna, de los salarios y del empleo, con ventas al exterior, captadoras del poder adquisitivo del resto del mundo (Alemania, China, Corea).

La obsesión por imprimir continuidad a ambas estrategias obstruye soluciones prontas a las recesiones universales o nacionales. Además, su paulatino agotamiento invita a caer en un prolongado periodo de semiestancamiento con elevados niveles de desocupación. Ambas estrategias están afectadas por falacias de composición que, en el mejor de los casos, podrían ayudar a ciertos países afortunados, pero agravarían los desequilibrios de otros y los del conjunto de naciones. Asimismo, ambas estrategias se apoyan y arrancan de la alianza de los gobiernos con las cúpulas empresariales del mundo, comprometiendo la representatividad política de los sistemas democráticos nacionales.

Quiérase o no, la probabilidad de afianzar la recuperación pronta del mundo está sujeta a múltiples factores de incertidumbre. La economía norteamericana siendo la más adelantada en salir del receso cíclico, todavía enfrenta recaídas en su crecimiento –como la de los últimos meses– y serias trabas políticas para combinar armoniosamente acciones –ideológicas, monetarias, regulatorias, fiscales– propulsoras del empleo y de la justicia distributiva. Asimismo, a escala global, Estados Unidos quizá hayan perdido peso para arrastrar la prosperidad del mundo y dictar o influir en los términos de un mejor paradigma económico universal. Europa insiste en su terca adhesión –ahora generalizada– a las estrategias exportadoras; apenas inicia una recuperación frágil y desigual y está lejos de haber amalgamado en un todo coherente las políticas aplicables a las economías empobrecidas del Sur con las más sólidas del Norte; asimismo, sigue arriesgando caer en procesos deflacionarios y de no afianzar reformas estructurales complejas, como la de la unión bancaria y la de la armonización de las políticas fiscales. En suma, la recuperación europea depende de la voluntad alemana por alentar el consumo interno, el financiamiento de los países atrasados de la Comunidad y la recomposición de los deteriorados estados benefactores. Por igual, en Japón subsisten factores de incertidumbre, principalmente relacionados con los resultados del experimento de combinar el gasto fiscal con el impulso monetario para combatir la deflación y, recuperar, incluso devaluando, el vigor de las ex-portaciones. China enfrenta dilemas en extremo complejos, parece obligada a pivotear su crecimiento –como ya lo hace– menos en las exportaciones y más en la demanda interna –aunque recientemente se haya visto obligada a invertir el ciclo revaluatorio del renminbi–, a resguardar difíciles equilibrios sociales altamente dependientes del ritmo de desarrollo y a consolidar su posición en los sectores manufacturero, exportador y financiero mundiales. Por lo pronto, ya experimenta ritmos descendentes de crecimiento económico, aunque continuará manteniendo un considerable liderazgo económico global.31

El grueso de los países emergentes (India, Brasil, Sudáfrica, Argentina, Turquía, México), tendrán que acomodarse a condiciones externas más duras en el intercambio comercial y el financiamiento internacionales derivados del reordenamiento de las políticas de los gobiernos primermundistas y de sus bancos centrales. En particular, enfrentarán desplazamiento de los flujos de capital y alza de las tasas internacionales de interés, así como el debilitamiento de la demanda mundial de materias primas. Esos fenómenos ya deprimen su desarrollo, los orillan a devaluar, a elevar las tasas de interés, admitir mayor inflación e, indirectamente, a comprimir su aporte a las transacciones internacionales.

En ese complicado contexto, los países se esfuerzan por cuidar de lo propio y transferir a otros el costo del ajuste económico global.32 La senda de los acomodos fiscales y de la balanza de pagos emprendida por el Primer Mundo, seguramente enturbiarán las perspectivas de las economías emergentes y acrecentarán los sacrificios a pagar dentro de los acomodos globales. Por su parte, países del tamaño de China o la India, con alta probabilidad, adoptarán medidas defensivas con potencial de crear trastornos y costos a terceras naciones.

En síntesis, el mundo se encuentra en un parteaguas. Hay fuerzas que intentan el regreso con pocos retoques al sistema económico del pasado, frente a aspiraciones –aún desprovistas de fuerza política– para alcanzar algo sustancialmente mejor, con seguridad y progreso para todos. Sería ingenuo esperar una rápida y, sobre todo, homogénea recuperación económica y social del mundo. Son tantos los frentes abiertos, tan poderosos los intereses afectados, que su asimilación enfrentará dilaciones, avances y retrocesos inevitables. Las trabas y enfrentamientos políticos tardarán en disolverse; estarán enraizados en problemas y aspiraciones disímbolas de los distintos países y regiones que dificultan amalgamarlos en estrategias cooperativas. Habrá que aguardar la aparición de condiciones propicias entre las potencias líderes que lleven a estructurar nuevos paradigmas universales y, luego, a que se trasminen a otras latitudes. Entre tanto, hay probabilidad alta de que el mundo vaya subdividiéndose en bloques con visiones discordantes y que los costos del ajuste de la crisis global y de su corrección recaigan desproporcionadamente sobre los países económicamente más débiles. Un tercer escenario, no del todo imposible, consistiría en la recaída en otra crisis global que fuerce al mundo a salir del letargo decisorio prevaleciente, aunque multiplique los costos sociales a pagar.

El autor agradece los comentarios de Rosa Olivia Villa, Norma Samaniego, Jorge Eduardo Navarrete, Rolando Cordera, Ramón Carlos Torres y Juan Carlos Moreno-Brid.

Salvo contadas excepciones, desde los años setenta del siglo pasado, se deterioró la distribución primaria del ingreso entre los ricos y pobres de las poblaciones. Movimientos por igual significativos se registran en los distintos estratos sociales. La participación en el producto de los gobiernos se estanca o desciende, mientras ocurre –salvo en años críticos– lo contrario con la actividad privada; avanzan los sectores financieros respecto a los propiamente productivos; ganan los trabajadores, sobre todo los mejor calificados del sector moderno de las economías, en relación a los desempleados, informales o marginados; pierden las pequeñas y medianas industrias frente a las mayores corporaciones; el ascenso de los ingresos de las clases medias pierde paso, al tiempo que suben las ganancias de los grupos de mayor riqueza; entre estos últimos, ganan terreno los extremadamente ricos frente, a los que lo son menos, véase, J. Stiglitz (2012), The Price of Inequality, W.W. Hampton, N. York.; T. Piketty, y E. Saez (2003), “Income Inequality in the United States”, Quarterly Journal of Economics, 118, núm. 1, pp. 1-39; T. Noah (2012), The Great Divergence, Bloomsburg Press, N. Y.; A. Atkinson y P. Piketty, compiladores (2010), Top Incomes, A Global Perspective, Oxford University Press, Inglaterra; T. Piketty (2014), Capital in the Twenty-First Century, The Belknap Press, Harvard University, Mass; D. Zalewski y C. J. Whalen (2010), “Financialization and Economic Inequality”, Journal of Economic Issues, 44 (3), pp. 757-777; R. Wray (2012), Modern Money Theory, Palgrave Macmilan, Inglaterra. Los problemas de la desigualdad y con impacto en el crecimiento ya reciben atención en el Fondo Monetario Internacional. Véase, J. Ostry, et al (2014), “Redistribution, Inequality and Growth”, Research Note, Washington.

R. Greenwood y D. Sharfstein (2013), “The Growth of Finance”, Journal of Economic Perspectives, primavera 2013, pp. 13–28.

Véanse, E. Hein, (2009), A Post-Keynesian Perspective on Financialization, Macroeconomic Policy Institute, 1/2009, Dusseldorf; P. Avestis y M. Swayer (2008), “A Critical Consideration of the Foundations of Monetary Policy in the New Consensus Macroeconomic Framework”, Cambridge Journal of Economics, 32 (5), pp. 761–779; J. Keen (2010), “The Coming Depression and The End of Economic Delusion”, en Macroeconomic Theory and Its Failings, Edward Elgar, Inglaterra; A. Thirlwall (1993), “The Renaissance of Keynesian Economics”, Banca Nazionale del Lavoro, Quarterly Review 70–186, pp. 327–337; H. Minsky (1986), Stabilizing and Unestable Economy, Yale University Press, Estados Unidos.

Véanse, J. Fox (2009), The Myth of the Rational Market, Harper Collins, N. York; D. Irwin (1996), Against the Tide: An Intellectual History of Free Trades, Princeton University Press, Princeton.

Véase, R. Duncan (2012), The New Depression, Willey & Sons, Singapur.

A título ilustrativo, en los Estados Unidos (1999) se elimina la Ley Glass-Steagall que prohibía a los bancos comerciales emprender operaciones calificadas de riesgosas y en 2004, los límites al apalancamiento de los bancos de inversión. Véanse, M. Lewitt (2010), The Death of Capital, John Wiley, N. Jersey; M. Hirsh (2010), Capital Offense, John Wiley, N. Jersey; C. Morris (2008), The Trillion Dollar Meltdown, Public Affairs, N. York. No sólo a escala nacional e internacional se ha hecho sentir la influencia de los grandes fondos e inversionistas institucionales en el perfil de las regulaciones financieras. Dada la magnitud de los recursos que manejan, también han influido en reconfigurar los paradigmas del manejo de los negocios. Los viejos objetivos de buscar el desarrollo de largo plazo de las empresas, ha sido sustituido por la meta de corto plazo de maximizar el llamado “shareholder value”, es decir, las utilidades inmediatas y las cotizaciones bursátiles. Se abre, así, otra puerta a la inestabilidad de los sistemas financieros, incluido el abrigo a operaciones especulativas. (Véase, D. Ibarra (2008), “Gobierno y poder de las empresas”, en La Degradación de las Utopías, unam, Facultad de Economía, México.

La banca paralela o “shadow banking” es la que no tiene jurídicamente acceso directo al redescuento y a otros apoyos de la banca central.

En Estados Unidos predominaron condiciones de estabilidad financiera entre 1980 y 1965. Después la Reserva Federal ha debido intervenir siete u ocho veces para tomar pasivos privados depreciados a cambio de papel propio a fin de hacer abatir desajustes financieros peligrosos.

Además, las prácticas bancarias de prestar con garantía colateral resultan vulnerables a la inflación de activos (inmobiliarios, accionarios, etc.) y a la tentación de expandirlos sin freno frente a las probables ganancias de capital. Incluso los créditos estructurados con los llamados “credit default swaps” –que aparentemente, eliminaban el riesgo–, llevaron a descuidar la capacidad de pago de los deudores y de las empresas emisoras de los propios swaps. (Véanse, J. Toporowski (2010), Excess Debt and Asset Deflation, en S. Kates, Macroeconomic Theory and its Failings, Edward Elgar, Inglaterra; E. Stockhammer (2010), “Neoliberalism, Income Distribution and the Causes of the Crisis”, Research in Money and Finance, Paper núm. 19, Development of Economics, soas, Londres.

En cierto sentido, las burbujas financieras de actives son necesarias en cuanto a mantener vivo el proceso del creditismo. (Véase al respecto, H. Minsky (1986), Stabilizing an Unstable Economy, Yale University Press, Londres.

En términos comparativos, la deuda conjunta pública y privada en el periodo 1940-1984 nunca rebasó 167% del producto norteamericano. Del mismo modo, el crédito a las familias creció de 46 a 99% del producto entre 2000 y 2006, mientras el sector bancario paralelo creció espectacularmente, acrecentando la fragilidad del sistema financiero. (Véanse, R. Greenwood y D. Scharfstein (2013), “The Growth of Finance”, Journal of Economic Perspectives, 27, primavera 2012, pp. 3–28.

En España, José Luis Leal (El País, 9 de febrero 2014), describe así la situación: “La crisis que azota a la economía española es básicamente una crisis de endeudamiento. La drástica caída de los tipos de interés al establecerse la Unión Monetaria, la carrera por cuotas de mercado de las cajas de ahorro, la laxa regulación monetaria, facilitarían el rápido endeudamiento de familias y empresas. Más tarde, tras el estallido de la burbuja inmobiliaria, quedó una masa vigente de deudas por pagar y se inició el largo camino del desendeudamiento en que nos encontramos”.

En México, la vía del crecimiento a través de la expansión crediticia enfrentó y enfrenta obstáculos insalvables. Uno de carácter estructural está dado por los bajos niveles de consumo asociados a la concentración del ingreso y a la exclusión en el sector informal de 60% de la mano de obra. Otro escollo enorme derivó de la ruptura de la burbuja financiera de 1995 que determina la quiebra y salvamento gubernamental del sector bancario, la primera en el mundo. A partir de ahí, la economía sigue sufriendo una crónica escasez de crédito, en parte auspiciada por las políticas contraccionistas del Banco Central, pese a la casi total extranjerización de la banca. Entre 1995 y 2012, la expansión del crédito bancario quedó por debajo del ritmo de ascenso del producto nominal. El crédito bancario real decreció en promedio a 2.5% entre esos años extremos. La única excepción la constituye el crédito al consumo –principalmente tarjeta de crédito– que ha visto subir su participación de 5 a 22% del financiamiento bancario total en el mismo periodo, gracias a las elevadísimas tasas de interés que se cargan.

fmi (2013, October), Global Financial Stability Report: Transition Challenges to Stability, Washington.

La Reserva Federal viene reduciendo las compras mensuales de papel gubernamental y privado, esto es, comprimiendo los incentivos monetarios a la recuperación. No ocurre lo mismo en Japón, ni en Europa. El Banco Central Europeo no ha limitado todavía las inyecciones de liquidez ni los apoyos a los bancos nacionales y aún menos el Banco Central Japonés.

Una visión conservadora y crítica sobre el tema presupuestario puede encontrarse en Stockman, J. (2013), The Great Deformation, The Corruption of Capitalism in America, Public Affairs, N. York.

Véase, J. D. Sachs (2014), “Our Dangerous Budget and What to do About It”, New York Review of Books, vol. lxi, núm. 2.

Son muy variados los enfoques concretos de cada país al incorporarse a las estrategias de crecimiento hacia afuera, aunque para bien o para mal y en distinto grado todas imponen sometimiento interno de las políticas sociales y de desarrollo a las exigencias de la competitividad internacional. Alemania y Japón han innovado y se especializan en productos de alta tecnología y valor agregado. México, Malasia, Centroamérica, en el ensamble con mano de obra barata. Buena parte de América del Sur se desindustrializa y regresa a la exportación de productos primarios, mientras se mantienen en esa especialización –con algunas nuevas incorporaciones–los países productores de petróleo y energéticos. Pocas naciones logran rebasar los primeros escalones de la industrialización y se adentran en la fabricación de artículos de alta tecnología (China, Corea, Taiwán). Eso, sin contar la formación de zonas de influencia que también circunscriben a las políticas de orden nacional.

J. Robinson (1932), Essays in the Theory of Employment, Basil Blackwell, Oxford.

R. Prebisch (1950), El desarrollo de América Latina y sus principales problemas, cepal, Santiago de Chile; Singer, H. (1950), “The Distribution of Gains between Investing and Borrowing Countries”, American Economic Review: Papers and Proceedings 40 (2), pp. 473–485.

H. J. Chang (2012), Kicking Away the Ladder: Development Strategy in Historical Perspective, Anthem Press, Londres.

Polanyi subrayó la oposición entre las exigencias de expansión de los mercados –ahora más apremiantes por ser globales– y las demandas de equidad y justicia de la población (K. Polanyi (1943), The Great Transformation, Beacon Press (2001), Nueva York.

M. Mandelbaum (2014), “Can America Keep its Global Role?” Current History, vol. 113, núm. 759, pp. 6–7.

D. Ibarra (2013), “La regulación financiera”, El Universal, 25 de marzo.

Lo anterior no significa desvanecimiento del predominio del mercado de fondos de Estados Unidos. No hay otro con suficiente profundidad y liquidez como el de Wall Street. Nótese al respecto, el impacto en los tipos de cambio de los países emergentes (Argentina, Turquía, Brasil, etc.) atribuible a la reducción de las compras mensuales de valores (“quantitative easing”) de la Reserva Federal de Estados Unidos y la consecuente alza de las tasas de interés en el intento de evitar la repatriación o regreso de capitales al mercado norteamericano.

México desde su incorporación al gatt (hoy omc) y de la firma del Tratado de Libre Comercio de América del Norte y de muchos otros convenios semejantes, intentó adherirse a la estrategia de crecimiento hacia afuera. Sin embargo, a diferencia de otras economías exportadoras no ha logrado obtener sistemáticamente excedentes en sus transacciones comerciales externas. En efecto, si se toma la mitad de la década de los noventa como punto de referencia, las exportaciones han crecido mucho (tasa media de casi 9% anual entre 1995 y 2012) pero las compras de mercancías al exterior lo han hecho a una velocidad algo mayor, dejando vivo el estrangulamiento de pagos. De otro lado, como es natural, los ciclos de la economía internacional, han generado inestabilidades importantes al interior del país. Por ejemplo, en el periodo 1995–1999, las exportaciones e importaciones crecen entre 14 y 18% anual, mientras en el periodo siguiente (1999–2003) esas variables, con la retracción mundial, caen entre 3 y 4% por año. De nueva cuenta entre 2003 y 2007, suben a 12, 13%, para luego abatirse a la mitad con el receso mundial de 2008.

Sin embargo, en la medida en que las devaluaciones internas o el acrecentamiento de la productividad tengan éxito, influirán –como ya se observa en revaluar el euro.

Véanse, J. Stiglitz (2014), “On the Wrong Side of Globalization”, The New York Times, marzo 15; D. Ibarra (2012), “La erosión del orden neoliberal del mundo”, cepal-México, Serie Estudios y Perspectivas, núm. 145, México.

A título ilustrativo, a diferencia del periodo de tranquilidad entre 1940–1960, la Reserva Federal de los Estados Unidos en prevención o en corrección de inestabilidades financieras, serias o graves, ha debido intervenir repetidamente en Estados Unidos: en 1966, 1970, 1974–1975, 1979–1980, 1982–1992, 2000–2001 y 2008–2009.

Según Hyman Minsky, “There is a need for rethinking the system of intervention into capitalist economies that has evolved out of the New Deal Structure ….In particular, there is a need to make full employment the main goal of economic policy, mainly because a full employment economy is supportive of democracy…”. (Véase, H. Minsky (1996), “Uncertainty and the Institutional Structure of Capitalist Economies”, Working Paper núm. 155, Levy Economics Institute of Bard College, Nueva York.