El autor agradece los comentarios de los dictaminadores que sirvieron para mejorar el texto.

Este trabajo analiza el pasado reciente, la situación actual y las perspectivas del dólar de Estados Unidos como la principal moneda internacional. Diversos autores pronosticaron que el euro desplazaría al dólar como moneda internacional dominante y, aunque estos pronósticos no se han cumplido, el período de vida del euro es todavía corto y la transición de un patrón monetario a otro puede llegar a tomar varias décadas. En este contexto, se realiza un ejercicio comparativo entre el dólar y el euro en cuatro renglones fundamentales: 1) La estabilidad de precios, 2) El respaldo productivo y comercial, 3) El respaldo financiero, y 4) Las externalidades sistémicas. La evidencia presentada sugiere que el euro ha sido más estable que el dólar, además de contar con un gran respaldo comercial. Sin embargo, el dólar tiene la ventaja de que la economía estadounidense es más robusta que la economía de la eurozona y cuenta con mercados financieros domésticos más grandes y profundos. En el terreno de las externalidades sistémicas, se comprueba que el dólar continúa siendo la principal moneda vehículo en el mundo, la moneda de intervención por excelencia en los mercados cambiarios, y la moneda prevaleciente en la intermediación financiera global. En suma, el euro no ha logrado amenazar la supremacía del dólar y no existen indicios de que esta situación vaya cambiar en el futuro previsible.

This paper analyzes the us dollar's recent years, current situation and perspectives as the main international currency. Many authors forecasted the euro would replace the dollar as the world's leading currency and, despite the fact that this has not happened, the euro's life is still short and the transition from one monetary regime to another could take several decades. In such a context, a comparative study between the dollar and the euro is carried out in four key areas: 1) Price stability, 2) Support in terms of output and trade, 3) Financial support, and 4) Network externalities. The evidence presented here suggests that the euro has been more stable that the dollar and is supported by the Eurozone's broad export platform. The dollar, however, has the advantage that the us economy is larger the Eurozone's economy and the us financial markets are much larger and deeper. Concerning network externalities, the body of statistical data shows that the dollar remains not only as the most important vehicle and reserve currency, but also as the prevalent currency in global financial intermediation. In sum, the euro has not been able to pose a real threat to the dollar's supremacy and is not likely to do so in the foreseeable future.

Este trabajo analiza el pasado reciente, la situación actual y las perspectivas del dólar estadounidense como moneda internacional dominante. La relevancia de este estudio radica en que: 1) Las monedas fuertes tienden a perder o a ganar terreno con el paso del tiempo, y 2) Algunos autores pronosticaron que el euro desplazaría rápidamente al dólar en su calidad de moneda internacional líder. En esta tesitura, Alogoskoufis y Portes (1997) y Portes y Rey (1998) afirmaron que el cambio del patrón dólar al patrón euro ocurriría tan pronto como el euro comenzara a circular, en tanto que Bergsten (1997) estableció un plazo máximo de diez años a partir de que el euro fuera inyectado a la circulación. Al fallar estas predicciones, las investigaciones posteriores han asumido posturas más cautelosas. De acuerdo con Chinn y Frankel (2008), el tránsito de un patrón monetario a otro concluiría entre el año 2015 y el 2022, mientras que en la visión de Becker et al. (2008) y de Papaioannou y Portes (2008) habría un proceso de sustitución muy gradual del dólar por el euro como la principal moneda mundial. La posición de Mundell (1999) es todavía más moderada, puesto que soslaya en cierta medida el tema del desplazamiento de una moneda por otra en las transacciones internacionales para postular la futura formación de tres grandes bloques monetarios en el planeta: el bloque del dólar, el bloque del euro y el bloque del yen. A pesar de sus progresos iniciales como medio de pago y depósito de valor fuera de la eurozona, el euro ha alcanzado un límite natural en el sistema monetario internacional

Desde otra vertiente de la literatura, los euro-escépticos plantean que, a pesar de sus progresos iniciales como medio de pago y depósito de valor fuera de la eurozona, el euro ha alcanzado un límite natural en el sistema monetario internacional (Cooper, 2000; McKinnon, 2002; Kenen, 2002; Lim, 2006; y Cohen, 2012). Esta corriente de pensamiento ha venido cobrando fuerza con el paso del tiempo, no sólo en virtud de la crisis de la eurozona sino, también, de que las instituciones privadas en América, Asia, África y Australasia continúan en mayor o menor medida privilegiando al dólar en sus operaciones cotidianas. Aun cuando las estadísticas presentadas en este trabajo avalan esta conclusión, hay dos importantes lecciones de la historia que no deben soslayarse: 1) Ninguna moneda internacional retiene la hegemonía por siempre, y 2) La transición de un patrón monetario a otro puede llegar a tomar varias décadas. Por ejemplo, dependiendo de la fuente consultada, la transición del patrón libra esterlina al patrón dólar estadounidense tardó entre 10 y 59 años. Los autores tienden a coincidir en que el inicio de la transición tuvo lugar en 1915 (es decir, poco después de que la Reserva Federal de Estados Unidos arrancara sus operaciones), pero permanece la controversia en torno al año de culminación. Según el trabajo clásico de Mundell (1999), la transición del patrón libra al patrón dólar comenzó en 1915 y no concluyó sino hasta 1974 (por lo que duró 59 años). Para Chinn y Frankel (2008), esta transición abarcó 1915 a 1944 (teniendo así una duración de 29 años). Finalmente, Eichengreen y Flandreau (2009) apuntan que la transición inició en 1915 y concluyó a mediados de los años veinte (por lo duró aproximadamente una década). Los autores tienden a coincidir en que el inicio de la transición tuvo lugar en 1915. Según Mundell, la transición del patrón libra al patrón dólar comenzó en 1915 y no concluyó sino hasta 1974. Para Chinn y Frankel abarcó de 1915 a 1944. Eichengreen y Flandreau concluyó a mediados de los años veinte

Dado que el euro comenzó a circular en enero de 2002, su período efectivo de vida es todavía corto. Más aún, la eurozona tiende ampliarse mediante la incorporación de nuevas naciones. De allí la pertinencia de hacer una evaluación general sobre las perspectivas del dólar estadounidense como moneda internacional clave, sopesando al mismo tiempo los avances del euro. Para tal fin, se realiza un estudio comparativo entre el dólar y el euro en cuatro renglones básicos: 1) La estabilidad macroeconómica, particularmente la estabilidad de precios, dado que una moneda internacional debe mantener en mayor o menor medida su poder adquisitivo, 2) El valor real del Producto Interno Bruto (pib) y de las exportaciones totales, dado que estas dos variables determinan el respaldo productivo y comercial de una moneda, 3) El tamaño, amplitud y profundidad de los mercados de dinero y capital denominados en una y otra moneda, toda vez que de estos tres factores depende el respaldo financiero de una unidad monetaria, y 4) Las externalidades sistémicas o inercias históricas puesto que éstas, conjuntamente con los llamados costos de transacción, llevan al empleo generalizado de una determinada moneda a escala planetaria. Diversos autores aseguran que a estos cuatro factores puede imputarse el que una moneda adquiera o pierda peso en la economía global (Krugman, 1984; Eichengreen y Mathieson, 2000; Lim, 2006; y Chinn y Frankel, 2008).

Este artículo se encuentra organizado en cuatro secciones. En la primera se compara la estabilidad macroeconómica de Estados Unidos con la de la eurozona. En la segunda se evalúa el respaldo productivo y comercial del dólar estadounidense vis-à-vis el euro, en tanto que en la tercera se realiza un ejercicio similar en torno respaldo financiero de cada moneda. En la cuarta se estudian las externalidades sistémicas, su relación con los costos de transacción, y los avances del euro frente al dólar en la arena mundial. Finalmente, se presentan las conclusiones del trabajo.

ILa estabilidad de precios, tasas de interés y tipo de cambio en Estados Unidos y en la eurozonaUna moneda internacional, por definición, debe fungir adecuadamente como unidad de cuenta, medio de pago y depósito de valor, tanto dentro como fuera del país que la emite. De allí que los países que emiten monedas internacionales puedan obtener beneficios de señoreaje en dos ámbitos claramente diferenciables:2 el doméstico, cuando el dinero recién emitido se gasta en territorio nacional, y el foráneo, cuando el dinero de nueva creación se emplea para pagar importaciones o liquidar pasivos con el exterior. El ejemplo más destacado de este fenómeno es Estados Unidos, pues esta nación, gracias a la elevada demanda mundial de dólares, ha podido financiar una fracción importante de su déficit en cuenta corriente por la vía de la emisión primaria de medios de pago. Para prolongar la supremacía del dólar y los beneficios que ésta entraña, se debe cuidar en primer lugar la estabilidad macroeconómica. Esto significa que las principales variables agregadas de la economía deben exhibir una volatilidad mínima. Las variables agregadas pueden ser nominales, como los precios, las tasas de interés y el tipo de cambio, o reales, como los niveles de actividad económica y empleo. Esta sección versa sobre la estabilidad de las variables nominales, dado que la siguiente está enfocada al respaldo real del dólar.

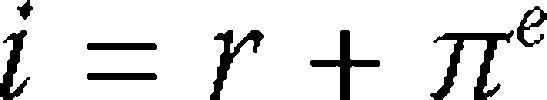

La principal bondad de una moneda es la estabilidad de precios, medida a través de la tasa de inflación. Si la inflación es baja y estable en un país, entonces la moneda respectiva conserva su poder de compra con el paso del tiempo. Tanto la Reserva Federal de Estados Unidos como el Banco Central Europeo son instituciones autónomas comprometidas con el combate a la inflación. La inflación, a su vez, es uno de los determinantes básicos de la tasa de interés nominal y del tipo de cambio. La relación entre la tasa de inflación y la tasa de interés nominal se explica a través de la ecuación de Fisher:

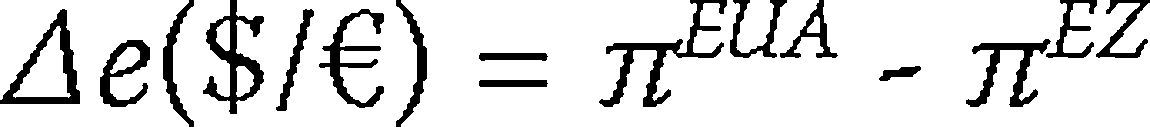

donde i es la tasa de interés nominal, r es la tasa de interés real y πe es la tasa de inflación esperada. La interpretación convencional de la ecuación (1) es que, bajo el supuesto de que la tasa de interés real permanece constante,3 las variaciones en la tasa de interés nominal dependen de las variaciones en la tasa de inflación esperada (Saunders y Cornett, 2007, p. 46; y Mishkin, 2006, p. 80). Si los agentes económicos privados forman sus expectativas de inflación con base en la experiencia inflacionaria reciente,4 entonces la tasa de inflación esperada o ex ante (πe) y la tasa de inflación ex post (π) convergen en el largo plazo. Consecuentemente, la versión ex post de la ecuación de Fisher sería: i = r + π. Esto significa, simplemente, que una tasa de inflación baja y estable contribuye a generar tasas de interés nominales bajas y estables.El tipo de cambio también se ve influido por la tasa de inflación. De acuerdo con la versión relativa de la teoría de la paridad del poder adquisitivo (ppa), en el largo plazo, la tasa de depreciación del dólar frente al euro, denotada como Δe($/€), es igual al diferencial entre la inflación en Estados Unidos (πEUA) y la inflación en la eurozona (πEZ). Esto es,

Existe evidencia empírica reciente de que, en el caso concreto de las economías desarrolladas, la teoría de la ppa se cumple en escenarios de largo plazo (Zhou, Bahmani-Oskooee, y Kutan, 2008; y Bénassy-Quéré, Béreau, y Mignon, 2008). De esta manera, la ecuación de Fisher postula que las tasas de interés nominales se ven influidas por la tasa de inflación, en tanto que la versión relativa de la teoría de la ppa plantea que la tasa de depreciación (o apreciación) de las monedas se encuentra estrechamente ligada con los diferenciales de inflación entre las naciones.

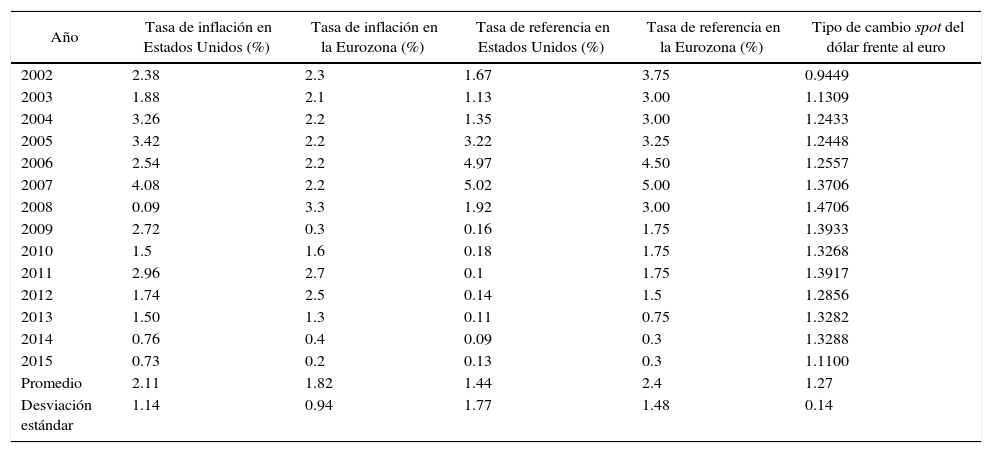

En el cuadro 1 se compara el comportamiento de la tasa de inflación y de la tasa de interés de referencia de Estados Unidos y la eurozona 19 durante el período 2002-2015.5 En dicho cuadro, se puede asimismo observar la trayectoria del tipo de cambio spot del dólar frente al euro. Lo primero que debe destacarse es que, durante el período 2002-2015, la tasa de inflación promedio de Estados Unidos y de la eurozona fue de 2.11 y 1.82%, respectivamente. Al estimar la desviación estándar de la tasa de inflación, se corrobora que ésta también es más elevada en Estados Unidos (con 1.14 unidades) que en la eurozona (con 0.94 unidades). Esto significa que la inflación en la eurozona no sólo es más baja sino, también, más estable.

Evolución de variables nominales seleccionadas en Estados Unidos y la Eurozona 19 durante el período 2002-2015

| Año | Tasa de inflación en Estados Unidos (%) | Tasa de inflación en la Eurozona (%) | Tasa de referencia en Estados Unidos (%) | Tasa de referencia en la Eurozona (%) | Tipo de cambio spot del dólar frente al euro |

|---|---|---|---|---|---|

| 2002 | 2.38 | 2.3 | 1.67 | 3.75 | 0.9449 |

| 2003 | 1.88 | 2.1 | 1.13 | 3.00 | 1.1309 |

| 2004 | 3.26 | 2.2 | 1.35 | 3.00 | 1.2433 |

| 2005 | 3.42 | 2.2 | 3.22 | 3.25 | 1.2448 |

| 2006 | 2.54 | 2.2 | 4.97 | 4.50 | 1.2557 |

| 2007 | 4.08 | 2.2 | 5.02 | 5.00 | 1.3706 |

| 2008 | 0.09 | 3.3 | 1.92 | 3.00 | 1.4706 |

| 2009 | 2.72 | 0.3 | 0.16 | 1.75 | 1.3933 |

| 2010 | 1.5 | 1.6 | 0.18 | 1.75 | 1.3268 |

| 2011 | 2.96 | 2.7 | 0.1 | 1.75 | 1.3917 |

| 2012 | 1.74 | 2.5 | 0.14 | 1.5 | 1.2856 |

| 2013 | 1.50 | 1.3 | 0.11 | 0.75 | 1.3282 |

| 2014 | 0.76 | 0.4 | 0.09 | 0.3 | 1.3288 |

| 2015 | 0.73 | 0.2 | 0.13 | 0.3 | 1.1100 |

| Promedio | 2.11 | 1.82 | 1.44 | 2.4 | 1.27 |

| Desviación estándar | 1.14 | 0.94 | 1.77 | 1.48 | 0.14 |

Notas: 1) En calidad de tasa de interés de referencia se emplea la tasa de interés de fondos federales para Estados Unidos y la tasa de préstamo marginal para la Eurozona. 2) Se reportan los tipos de cambio promedio de cada año. Fuente: elaboración y estimaciones propias con base en datos del Buró de Estadísticas Laborales de Estados Unidos, de las Estadísticas Financieras Internacionales del Fondo Monetario Internacional y de Eurostat.

En lo tocante a las tasas de interés reportadas en el cuadro 1, debe precisarse que en el caso de Estados Unidos se trata de la tasa de interés de fondos federales, que es la tasa que un banco comercial le cobra otro por un crédito a corto plazo. En el caso de la eurozona, por otra parte, se trata de la tasa de préstamo marginal, que es la tasa que los bancos centrales nacionales le cobran a los bancos comerciales por un financiamiento a corto plazo. Aunque ambas son tasas de referencia del mercado de dinero, no procede compararlas en cuanto a su nivel debido a su naturaleza diversa. Sin embargo, es procedente compararlas en cuanto a su volatilidad. De este modo, las medidas de desviación estándar presentadas avalan la conclusión de que las tasas de interés son más estables en la eurozona (1.48 unidades) que en Estados Unidos (1.77 unidades). En consistencia con la ecuación de Fisher, la mayor estabilidad de precios de la eurozona (frente a Estados Unidos) se refleja en una mayor estabilidad de tasas de interés. Al estimar la desviación estándar de la tasa de inflación, se corrobora que ésta también es más elevada en Estados Unidos que en la eurozona. Esto significa que la inflación en la eurozona no sólo es más baja sino, también, más estable

La trayectoria del tipo de cambio del dólar frente al euro en el período 2002-2015 es consistente con la teoría de la ppa; es decir, la tasa de inflación más elevada de Estados Unidos, en relación con la eurozona, se ha traducido en una tendencia de depreciación del dólar frente al euro a todo lo largo del sub-periodo 2002-2014. Un matiz importante es que, en 2015, la tendencia mencionada se revirtió en buena medida. De hecho, el tipo de cambio promedio durante 2015 fue de 1.11 dólares por euro, el cual es más elevado que el tipo de cambio vigente en 2002 (de 0.9449) pero más bajo que los tipos de cambio promedio reportados entre 2003 y 2014. En esencia, la reciente apreciación del dólar frente al euro es atribuible a que la persistencia de la crisis en la periferia de la eurozona ha llegado a poner en tela de duda la integridad de la moneda única, reduciendo coyunturalmente su demanda en los mercados cambiarios del planeta. La evolución del tipo de cambio dólar-euro debe juzgarse en su justa dimensión, toda vez que las tendencias de apreciación o depreciación de una moneda determinada no representan un indicador de su status en la economía global (Cohen, 2009). Esto es, el hecho que el dólar se aprecie o se deprecie no significa necesariamente que su supremacía como moneda internacional se fortalezca o se debilite.

IIEl respaldo real del dólar versus el euroLa estabilidad macroeconómica debe concebirse como una condición necesaria, aunque no suficiente, para que una moneda adquiera predominio en el mundo. A este respecto conviene traer a colación el ejemplo de Suecia, cuya tasa de inflación promedio anual durante el período 2002-2015 fue de sólo 1.43%, con una desviación estándar de apenas 0.89.6 Esto significa que, en comparación con el dólar y el euro, la corona sueca conserva en mayor medida su poder adquisitivo y ofrece mayor certidumbre al respecto (debido a la menor volatilidad de la tasa de inflación). Sin embargo, la corona sueca no tiene condiciones para devenir en moneda internacional dominante porque la economía que la respalda es relativamente pequeña y carece del peso necesario en el comercio y las finanzas mundiales.

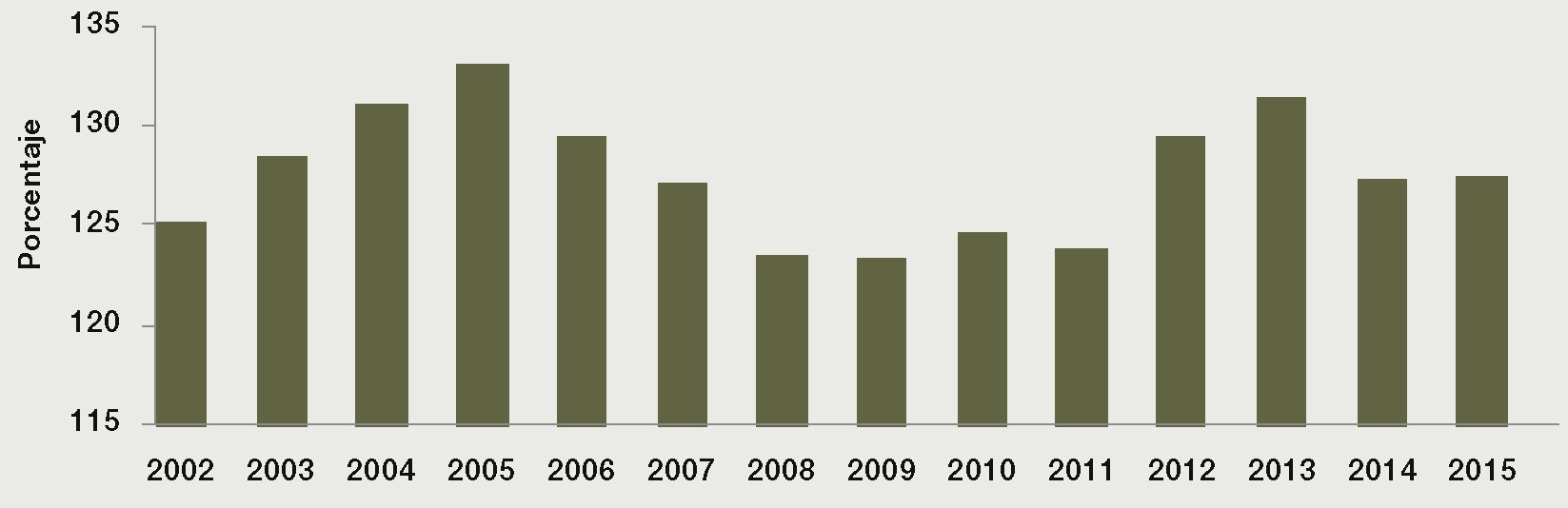

La gráfica 1 reporta el valor del Producto Interno Bruto (pib) de Estados Unidos como porcentaje del pib de la eurozona 19, durante el período 2002-2015. La comparación se hace empleando paridades corrientes del poder de compra para el pib, pues esto permite eliminar las distorsiones asociadas con la eventual subvaluación o sobrevaluación del dólar frente al euro. De la gráfica referida se infiere que el pib de Estados Unidos no sólo se ha mantenido por encima del pib de la eurozona, sino que la ventaja que mantiene es significativa (tan sólo en 2015, el pib estadounidense fue 27.6% mayor que el de la zona del euro). A esto habría que añadir que las perspectivas de crecimiento económico son ligeramente más halagüeñas en Estados Unidos que en la eurozona,7 por una parte, y que las naciones que previsiblemente adoptarán el euro en los próximos años (Rumania, Bulgaria, Polonia y la República Checa) no acrecentarán considerablemente el pib de la eurozona debido a que sus economías son pequeñas. En síntesis, el dólar goza de un mayor respaldo productivo y esta situación no habrá de cambiar en el futuro previsible.

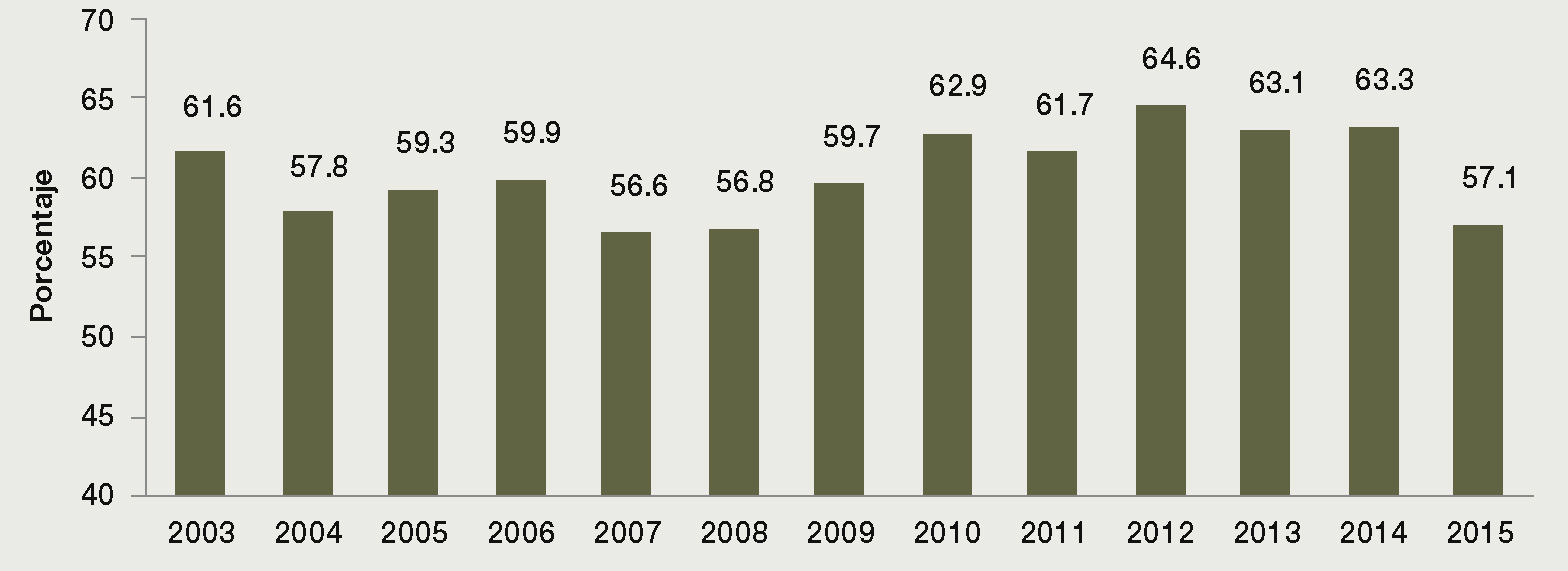

De acuerdo con Blinder (1996), para que una moneda adquiera relevancia en la economía mundial, ésta debe ser ampliamente utilizada en el comercio y las finanzas mundiales. Para comparar el respaldo comercial de cada moneda, la gráfica 2 expresa las exportaciones de Estados Unidos como porcentaje de las exportaciones de la eurozona 19 a todo lo largo del período 2003-2015, demostrando que en este renglón el euro disfruta de una holgada delantera. En el intervalo de tiempo referido, las exportaciones de la Unión Americana representaron, en promedio, 60.34% de las exportaciones de la eurozona 19.8 Conviene precisar que, no obstante que este porcentaje indica una brecha significativa, el dólar estadounidense continúa siendo la moneda más importante en el comercio internacional. Esta aseveración se apoya en las siguientes consideraciones:

- 1.

Una fracción respetable de las exportaciones de la eurozona no se factura ni se liquida en euros sino en dólares. Las estadísticas disponibles indican que, durante el período 2010-2014, el porcentaje de las exportaciones totales de mercancías de la eurozona hacia terceras naciones que se facturó y liquidó en euros promedió solamente 59.8 por ciento.9

- 2.

Aunque no se encontraron estadísticas oficiales respecto al uso de monedas distintas al dólar en la facturación y liquidación de exportaciones estadounidenses, no es aventurado señalar que éste se encuentra muy restringido; esto es, el porcentaje de exportaciones que se facturan y liquidan en moneda doméstica debe ser mucho más elevado en el caso de Estados Unidos que en el caso de la eurozona.

- 3.

El estudio de Auboin (2012, p. 5) indica que el dólar estadounidense es la moneda que mayor peso tiene en el comercio bilateral llevado a cabo entre terceras naciones. Esto es particularmente cierto en las regiones de Asia-Pacífico y de América Latina.

- 4.

Los precios internacionales del petróleo están denominados en dólares y en esta moneda se lleva a cabo la inmensa mayoría de las operaciones de compra-venta de este energético a nivel mundial.

- 5.

El comercio internacional denominado en dólares se ve positivamente influenciado por el hecho de que alrededor de 90 naciones mantienen regímenes cambiarios que, en mayor o menor medida, se encuentran vinculados a esa moneda (Auboin, 2012, p. 8). A esto habría que añadir que naciones como Ecuador, El Salvador y Panamá han adoptado el dólar como moneda propia (o esquema de dolarización oficial).

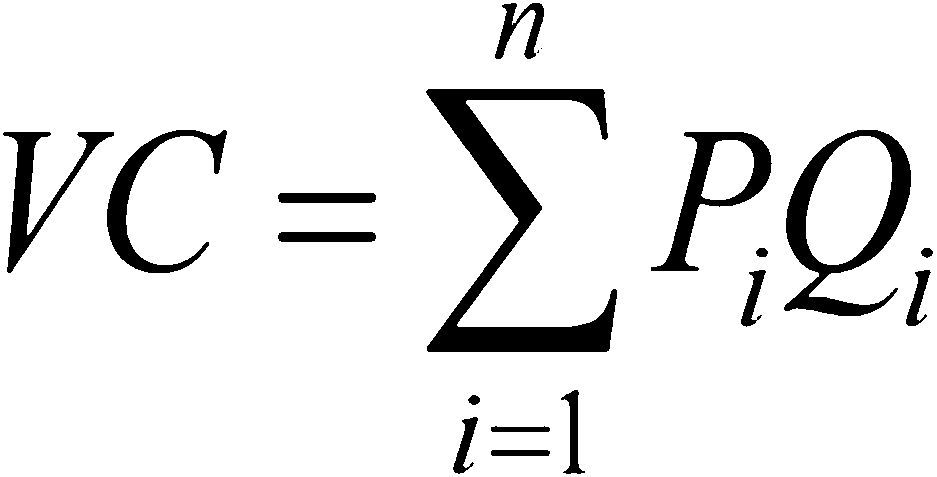

En el pasado los mercados financieros estaban fragmentados mediante diversas formas de control a los flujos de capital, por lo que el predominio de una moneda en el planeta respondía mucho más a su peso en el comercio que en las finanzas internacionales. En la actualidad, debido a los procesos de liberalización financiera y a la movilidad de los flujos de capital entre los países, una moneda hegemónica debe ser también ampliamente utilizada en las finanzas mundiales. El respaldo de una moneda desde el punto de vista financiero, depende del tamaño, la amplitud y la profundidad del mercado de instrumentos de deuda, acciones y productos derivados denominados en esa moneda. En primer lugar, hay que puntualizar que el tamaño y la amplitud de un mercado son conceptos estrechamente relacionados entre sí, puesto que el tamaño se mide mediante el valor de capitalización (VC), en tanto que la amplitud se mide mediante el volumen de operación. El VC de un mercado accionario (o de un mercado de bonos) se calcula de la siguiente manera: supongamos que Pi es el precio de la acción (o del bono) emitido por la empresa i, en tanto Qi es el número de acciones (o de bonos) que la empresa emisora i mantiene en circulación. Si en ese mercado accionario (o mercado de bonos) participan n emisoras, entonces

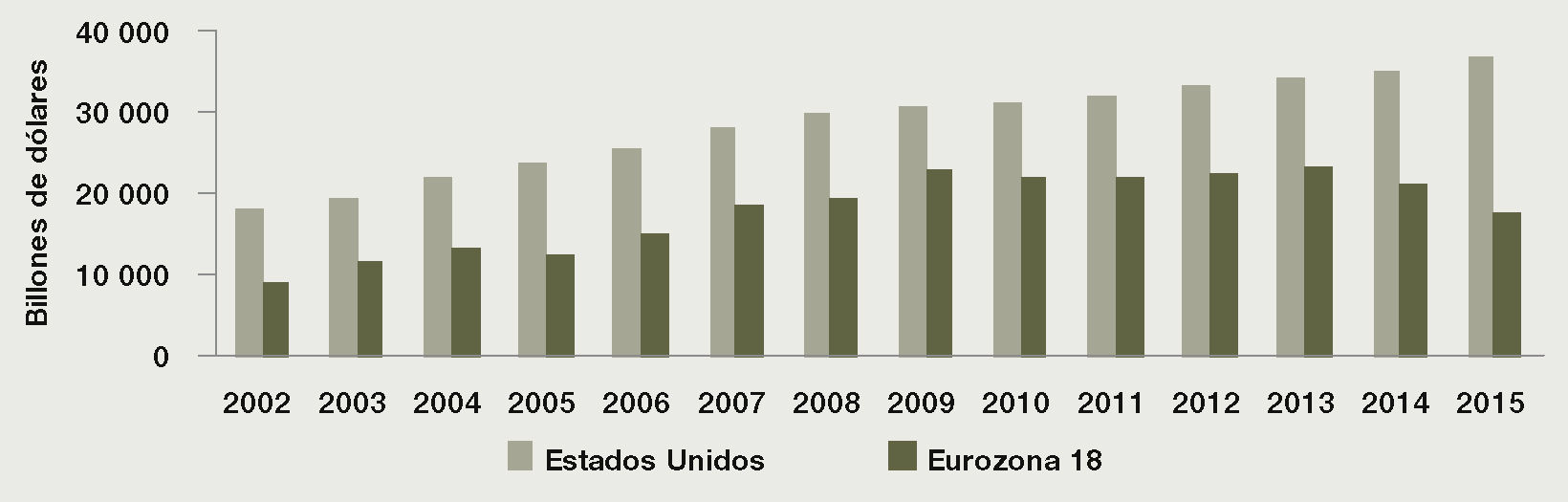

La gráfica 3 muestra el VC del mercado de instrumentos de deuda (o de bonos) de Estados Unidos y de la eurozona 18,10 durante el período 2002-2015. Aquí puede verse que el tamaño del mercado de instrumentos de deuda de Estados Unidos es ostensiblemente superior al de la eurozona 18. En el último trimestre de 2015, por ejemplo, el tamaño del mercado de bonos de Estados Unidos y de la eurozona 18 ascendió a 36 897 y 17 818 billones de dólares (bd), respectivamente. Resulta interesante destacar que estas cifras consideran a los instrumentos de deuda tanto de corto como de largo plazo. Finalmente, muchos segmentos del mercado de instrumentos de deuda de Estados Unidos se caracterizan no sólo por su elevado valor de capitalización sino también por su liquidez; esto es, en estos segmentos es posible comprar y vender grandes cantidades de bonos sin que sus precios suban o bajen significativamente. Un ejemplo destacado de esto es el mercado de bonos del tesoro estadounidense a corto y a largo plazos.

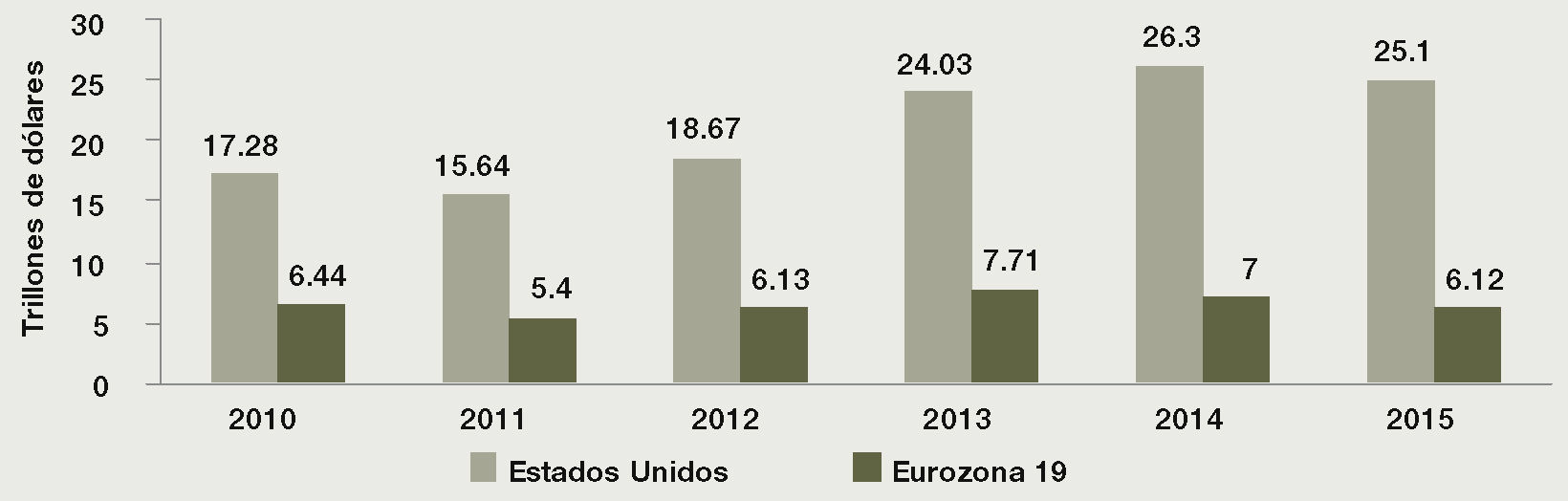

La gráfica 4 compara, con base en el VC, al mercado accionario de Estados Unidos con el de la eurozona 19 durante el período 2010-2015. Los datos disponibles hasta el momento permiten inferir que el VC del mercado accionario estadounidense es mayor al de la eurozona 19 en una proporción de 3.12 a 1 en 2013, 3.76 a 1 en 2014, y 4.1 a 1 en 2015. De este modo, el respaldo financiero del dólar estadounidense es muy superior al del euro en lo tocante al tamaño (o VC) del mercado de instrumentos de deuda y del mercado de acciones.

Otro aspecto a considerar en la evaluación del respaldo financiero de las monedas es la amplitud (o volumen de operación) de cada uno de estos mercados. Por definición, la amplitud de un mercado financiero es una función de su tamaño. Esto en virtud de que los mercados grandes registran, en promedio, volúmenes de operación más elevados que los mercados pequeños.11 Un dato ilustrativo es el siguiente: en enero de 2016, el volumen de operación del conjunto de mercados accionarios (o bolsas de valores) de Estados Unidos ascendió a 4 195 billones de dólares, en tanto que el volumen de operación de todos los mercados accionarios de Europa, África y Medio Oriente sumó 1 114 billones de dólares.12 Dicho de otro modo, en enero de 2016 la Unión Americana superó al conjunto de países de Europa, África y Medio Oriente en el rubro mencionado en una proporción de 3.77 a 1. Cabe señalar que, aunque esta comparación considera tanto a las emisiones accionarias domésticas como las internacionales, no es del todo exacta. Esto se debe a que las metodologías de cálculo y la normatividad en materia de divulgación de información difieren de un país a otro. La profundidad de un mercado financiero es más difícil de ponderar, pues tiene que ver con la diversidad de los instrumentos de inversión, cobertura y especulación que dicho mercado ofrece

La profundidad de un mercado financiero es más difícil de ponderar, pues tiene que ver con la diversidad de los instrumentos de inversión, cobertura y especulación que dicho mercado ofrece. Los inversionistas son muy heterogéneos en cuanto a expectativa de rendimiento, proclividad al riesgo, necesidades de liquidez y disponibilidad de recursos, entre otros factores. Un mercado profundo dispone de una amplia gama de instrumentos para responder a las múltiples preferencias y necesidades de los inversionistas. Aun cuando no se encontró información sistematizada que sustente un ejercicio comparativo confiable en materia de profundidad financiera, existen algunos indicadores indirectos. A partir de información estadística de la World Federation of Exchanges (wfe) correspondiente a enero de 2016, es posible señalar que el Mercado de Valores de Nueva York y el mercado estadounidense de acciones tecnológicas Nasdaq ocupan el primer y segundo lugar en el mundo, respectivamente, no sólo en cuanto a valor de capitalización doméstica y volumen de operación accionaria sino, también, en cuanto a niveles de liquidez. Asimismo, de acuerdo con el informe de la wfe correspondiente al año 2013, el Mercado de Valores de Nueva York se ubica en primer mundial en creación de nuevos fondos negociables en el mercado, los cuales son alternativas de inversión que replican el comportamiento de un determinado índice, de modo que quien invierte en el fondo obtiene el rendimiento promedio del mercado subyacente. Finalmente, según el informe mencionado, El Chicago Mercantile Group Inc. es el mercado de productos derivados más grande del planeta y en éste se negocian tanto futuros como warrants (u opciones estandarizadas) con una amplia gama de subyacentes: índices accionarios, tasas de interés, monedas foráneas y metales preciosos.13

IVLas inercias de la historia y la dificultad para revertirlasLa marcada preferencia mundial por el dólar estadounidense como unidad de cuenta, medio de pago y depósito de valor obedece al hecho de que esta unidad monetaria es ampliamente utilizada en todas partes, tiene bajos costos de transacción dado que su diferencial cambiario (o spread) es comparativamente bajo,14 es fácil de comprar y vender en los diferentes países y regiones, y mantiene su poder de compra a lo largo del tiempo. Hellerstain y Ryan (2009) apuntan que el principal incentivo para que muchas naciones adopten el dólar como moneda internacional es que éste permite reducir los costos de transacción asociados al intercambio comercial. Además del dólar estadounidense, en el mundo existen actualmente 179 monedas.15 Si el comercio bilateral entre terceras naciones se llevara a cabo usando un gran número de pares de monedas, los bajos volúmenes de operación en cada mercado cambiario se traducirían en elevados costos de transacción cambiarios. El uso del dólar como moneda vehículo, o de un reducido número de monedas regionales, permite generar las economías de escala necesarias para abatir los costos de transacción cambiarios y hacer más eficiente el comercio internacional (Lim, 2006). Otro incentivo importante es la necesidad de individuos y negocios, especialmente en los países en desarrollo con problemas de inestabilidad en los precios, de emplear el dólar como depósito de valor. Las externalidades sistémicas (ES) aluden precisamente a esto; es decir, a los beneficios netos que la utilización del dólar genera a los individuos, las empresas y las instituciones públicas y privadas diseminadas en todo el mundo. De acuerdo con Chinn y Frankel (2008), tanto los agentes económicos privados como las instituciones gubernamentales tienden a adoptar como moneda internacional a aquélla que ya se encuentra plenamente establecida en todas partes. De allí que el uso del dólar tenga un fuerte componente inercial. Tanto los agentes económicos privados como las instituciones gubernamentales tienden a adoptar como moneda internacional a aquélla que ya se encuentra plenamente establecida en todas partes

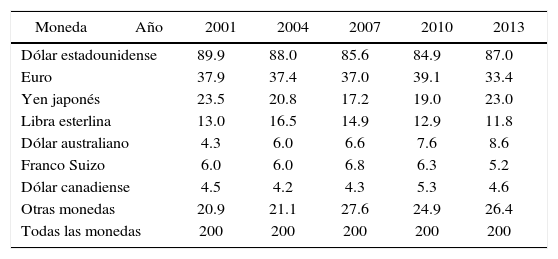

Enseguida analizaremos en qué medida el dólar continúa vigente no sólo como la principal moneda vehículo sino, también, como la moneda más utilizada en la intermediación financiera global y en las operaciones de quema y acumulación de reservas de los bancos centrales. El cuadro 2 brinda una idea de hasta qué punto el dólar estadounidense se encuentra establecido como moneda vehículo. En este cuadro aparece la participación de un conjunto de monedas clave en las transacciones cambiarias extrabursátiles durante el período 2001-2013.16 Estas transacciones podrían definirse como las operaciones de canje de moneda que tienen lugar fuera de las bolsas de valores, específicamente, en los siguientes mercados cambiarios: mercado spot, mercado de contratos anticipados, mercado de swaps, y mercado de opciones.17 Es importante considerar que, en el cuadro referido, las cuotas o participaciones no suman 100 sino 200, dado que cada operación cambiaria involucra dos monedas. De este modo, primero habría que subrayar que entre 2001 y 2010 el dólar estadounidense perdió terreno en las transacciones cambiarias fuera de bolsa, pues pasó de 89.9 a 84.9 unidades. Sin embargo, entre 2010 y 2013, la moneda norteamericana repuntó hasta las 87 unidades. Puesto que el dólar estadounidense se recuperó en gran medida hacia el final del período, cabe concluir que esta moneda se ha mantenido relativamente firme en los mercados cambiarios mencionados. Del mismo cuadro se desprende que: 1) El euro se mantuvo básicamente estancado entre 2001 y 2010 y retrocedió sensiblemente en los últimos años, pues bajó de 39.1 unidades en 2010 a 33.4 en 2013, 2) La libra esterlina perdió participación a todo lo largo del período 2004-2013, y 3) El yen se caracteriza por una dinámica de altibajos sin tendencia definida, por lo que en 2013 reportó una participación ligeramente menor a la de 2001. De este modo, los únicos avances consistentes en el ámbito de las transacciones cambiarias extrabursátiles son los registrados por el dólar australiano y por “otras monedas” de menor peso estratégico (como el peso mexicano, el yuan chino y el dólar neozelandés). Aun cuando el dólar australiano podría eventualmente desplazar a la libra esterlina en el mercado que nos ocupa, se encuentra todavía muy lejos de representar una amenaza para el dólar, el euro y el yen. La conclusión que se desprende entonces es que, en lo referente a la función de moneda vehículo, el dólar estadounidense permanece firme en la primera posición, en tanto que el euro y el yen japonés se ubican en la segunda y tercera posición, respectivamente.

Participación de las diferentes monedas en las transacciones cambiarias extrabursátiles (2001-2013)

| Moneda | Año | 2001 | 2004 | 2007 | 2010 | 2013 |

|---|---|---|---|---|---|---|

| Dólar estadounidense | 89.9 | 88.0 | 85.6 | 84.9 | 87.0 | |

| Euro | 37.9 | 37.4 | 37.0 | 39.1 | 33.4 | |

| Yen japonés | 23.5 | 20.8 | 17.2 | 19.0 | 23.0 | |

| Libra esterlina | 13.0 | 16.5 | 14.9 | 12.9 | 11.8 | |

| Dólar australiano | 4.3 | 6.0 | 6.6 | 7.6 | 8.6 | |

| Franco Suizo | 6.0 | 6.0 | 6.8 | 6.3 | 5.2 | |

| Dólar canadiense | 4.5 | 4.2 | 4.3 | 5.3 | 4.6 | |

| Otras monedas | 20.9 | 21.1 | 27.6 | 24.9 | 26.4 | |

| Todas las monedas | 200 | 200 | 200 | 200 | 200 | |

Notas: 1. La suma de la participación porcentual de las monedas individuales es igual a 200 en virtud de cada transacción involucra necesariamente a dos monedas. 2. Los datos que reporta el Banco de Pagos Internacionales se refieren a la cuota porcentual alcanzada por cada moneda en el volumen de operación promedio por día durante el mes de abril de cada año. Asimismo, se trata de datos “netos-netos”, dado que se corrige la doble contabilización asociada no sólo con los intermediarios cambiarios locales sino, también, con los transfronterizos. Fuente: elaboración propia con base en datos de la Encuesta Trienal que el Banco de Pagos Internacionales realiza a los bancos centrales afiliados.

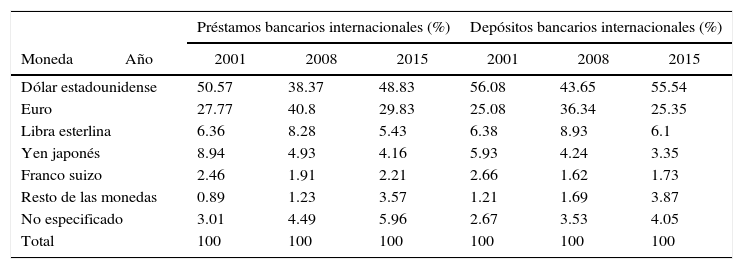

La intermediación financiera bancaria en el ámbito internacional constituye otro aspecto clave para evaluar en qué medida se encuentra amenazada la supremacía del dólar. El cuadro 3 captura, para un conjunto de años seleccionados (2001, 2008 y 2015), la evolución de la participación de las diferentes monedas en el mercado internacional de préstamos y de depósitos bancarios. El dominio que el dólar estadounidense ejerce en este mercado resulta bastante claro, tanto en materia de activos (o préstamos) bancarios como en materia de pasivos (o depósitos) bancarios. Después de haber perdido participación entre 2001 y 2008 en materia de préstamos y depósitos bancarios internacionales, el dólar estadounidense se recuperó en gran medida entre 2008 y 2015. De hecho, en el 2015, 48.83% de los créditos internacionales y 55.54% de los depósitos internacionales realizados a través del sistema bancario estaban denominados en dólares estadounidenses. El euro, por su parte, aunque logró avanzar en sus primeros años de vida (2001-2008),18 para 2015 reporta una participación notablemente inferior a la de 2008. De esta manera, en 2015, solamente 29.83% de los préstamos bancarios internacionales y 25.35% de los depósitos se encuentran denominados en euros. Tres conclusiones adicionales se desprenden del cuadro 3: 1) En el 2015, la libra esterlina ocupa el tercer lugar, en tanto que el yen japonés y el franco suizo ocupan la cuarta y quinta posición, respectivamente, 2) En el período que nos ocupa (2001-2015), la libra esterlina perdió menos terreno que el yen japonés, y 3) El “resto de las monedas” ha venido ganando consistentemente terreno en la intermediación financiera realizada por los bancos en el ámbito internacional.

Participación porcentual de las diferentes monedas en el mercado internacional de préstamos y depósitos bancarios (2002-2014)

| Préstamos bancarios internacionales (%) | Depósitos bancarios internacionales (%) | ||||||

|---|---|---|---|---|---|---|---|

| Moneda | Año | 2001 | 2008 | 2015 | 2001 | 2008 | 2015 |

| Dólar estadounidense | 50.57 | 38.37 | 48.83 | 56.08 | 43.65 | 55.54 | |

| Euro | 27.77 | 40.8 | 29.83 | 25.08 | 36.34 | 25.35 | |

| Libra esterlina | 6.36 | 8.28 | 5.43 | 6.38 | 8.93 | 6.1 | |

| Yen japonés | 8.94 | 4.93 | 4.16 | 5.93 | 4.24 | 3.35 | |

| Franco suizo | 2.46 | 1.91 | 2.21 | 2.66 | 1.62 | 1.73 | |

| Resto de las monedas | 0.89 | 1.23 | 3.57 | 1.21 | 1.69 | 3.87 | |

| No especificado | 3.01 | 4.49 | 5.96 | 2.67 | 3.53 | 4.05 | |

| Total | 100 | 100 | 100 | 100 | 100 | 100 | |

Notas: 1. Los datos que reporta el Banco de Pagos Internacionales están originalmente expresados en billones de dólares estadounidenses y se basan en el valor pendiente de liquidarse en el cuarto trimestre del año referido. 2. Los porcentajes pueden no sumar exactamente 100 debido al redondeo. Fuente: elaboración y estimaciones propias con base en datos del Banco de Pagos Internacionales.

El peso relativo del dólar, el euro y otras monedas en el mercado “internacional” de instrumentos de deuda a corto plazo, se puede medir con base en la prevalencia de cada unidad monetaria en la circulación internacional de papel comercial y otros instrumentos del mercado de dinero. A este respecto, se tiene que en junio de 2015 el dólar estadounidense tuvo 40.85% de participación, frente a 34.28% del euro y 17.64% de la libra esterlina. Hay que añadir, asimismo, que las tendencias en este mercado favorecen al dólar, puesto que su participación porcentual creció de 29.01 en diciembre de 2008 a 40.85 en junio de 2015. En el caso del euro, se observa exactamente lo inverso, dado que su participación cayó de 47.09 a 34.28% en el período referido.19 No obstante, el predominio del dólar estadounidense queda de manifiesto al considerar que su participación en las reservas oficiales de los bancos centrales ha promediado 63.74% durante el período 2002-2015, en tanto que el euro se ha quedado muy atrás con un promedio de 24.53%

En el mercado internacional de instrumentos de deuda a largo plazo, que comprende tanto a los bonos como a las notas con plazo de vencimiento mayor a un año,20 en junio de 2015 el dólar aparece con 42.66% de participación, el euro con 39.15%, y la libra con 9.62%. Además de que el dólar figura en 2015 con una pequeña delantera, las tendencias le favorecen claramente. Esto en virtud de que, de 2008 a 2015, el dólar subió su cuota porcentual de 30.51 a 42.66, mientras que el euro bajó su cuota porcentual de 49.66 a 39.15.21 Si se suman los datos del mercado de bonos a corto y a largo plazos, surgen dos fenómenos interesantes: 1) El dólar aventaja claramente al euro, y 2) El dólar ha venido, por añadidura, arrebatando terreno al euro. Esto es consistente con el planteamiento de Cohen (2012, pp. 1-2) en el sentido de que: 1) El status del dólar no se ha visto amenazado por el euro, toda vez que la eurozona adolece de severas deficiencias estructurales que, en lo fundamental, constituyen un impedimento para que el euro trascienda el ámbito regional, y 2) En plena crisis económica global, los agentes de mercado buscaron refugio en el dólar (esto es, en los bonos denominados en dólares, particularmente, en los bonos del Tesoro estadounidense) y no tanto en el euro.

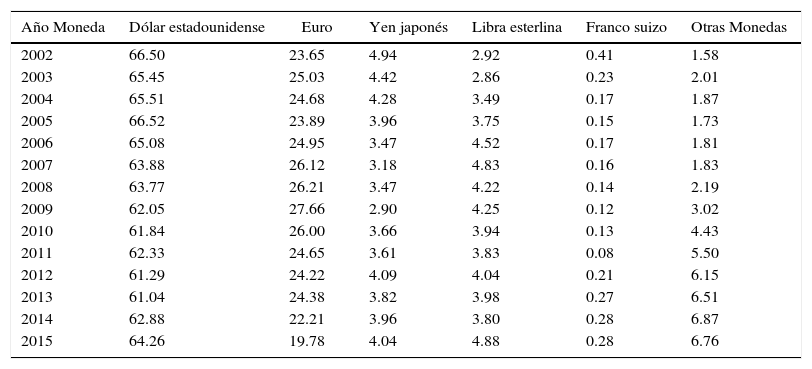

En el cuadro 4 se aprecia la importancia relativa de las diferentes monedas en las reservas internacionales de los bancos centrales, a todo lo largo del período 2002-2015. Los datos presentados revisten un carácter indicativo debido a que, durante el período referido, únicamente 61.18% de los bancos centrales proporcionaron información precisa sobre la composición de sus reservas por moneda de denominación.22 No obstante, el predominio del dólar estadounidense queda de manifiesto al considerar que su participación en las reservas oficiales de los bancos centrales ha promediado 63.74% durante el período 2002-2015, en tanto que el euro se ha quedado muy atrás con un promedio de 24.53%. Este dato refleja la importancia del dólar como moneda de intervención; es decir, como la moneda empleada por los bancos centrales para influir en los tipos de cambio vía quema y acumulación de reservas internacionales. Con respecto a las tendencias observadas, se constata que el euro aumentó su participación entre 2002 y 2009, pero a partir de ese año la moneda única ha venido retrocediendo casi de manera ininterrumpida. El terreno cedido por el euro parece haber sido capturado por el yen japonés, la libra esterlina y, sobre todo, por “otras monedas” como el dólar australiano y canadiense que, en años recientes, han estado avanzando de manera consistente en el rubro concernido. En este contexto, el euro no sólo no constituye una amenaza para el dólar estadounidense sino que su desventaja frente a esta moneda ha crecido paulatinamente en años recientes.

Composición de las reservas internacionales de los bancos centrales por moneda de denominación (2002-2014)

| Año Moneda | Dólar estadounidense | Euro | Yen japonés | Libra esterlina | Franco suizo | Otras Monedas |

|---|---|---|---|---|---|---|

| 2002 | 66.50 | 23.65 | 4.94 | 2.92 | 0.41 | 1.58 |

| 2003 | 65.45 | 25.03 | 4.42 | 2.86 | 0.23 | 2.01 |

| 2004 | 65.51 | 24.68 | 4.28 | 3.49 | 0.17 | 1.87 |

| 2005 | 66.52 | 23.89 | 3.96 | 3.75 | 0.15 | 1.73 |

| 2006 | 65.08 | 24.95 | 3.47 | 4.52 | 0.17 | 1.81 |

| 2007 | 63.88 | 26.12 | 3.18 | 4.83 | 0.16 | 1.83 |

| 2008 | 63.77 | 26.21 | 3.47 | 4.22 | 0.14 | 2.19 |

| 2009 | 62.05 | 27.66 | 2.90 | 4.25 | 0.12 | 3.02 |

| 2010 | 61.84 | 26.00 | 3.66 | 3.94 | 0.13 | 4.43 |

| 2011 | 62.33 | 24.65 | 3.61 | 3.83 | 0.08 | 5.50 |

| 2012 | 61.29 | 24.22 | 4.09 | 4.04 | 0.21 | 6.15 |

| 2013 | 61.04 | 24.38 | 3.82 | 3.98 | 0.27 | 6.51 |

| 2014 | 62.88 | 22.21 | 3.96 | 3.80 | 0.28 | 6.87 |

| 2015 | 64.26 | 19.78 | 4.04 | 4.88 | 0.28 | 6.76 |

Notas: 1) Los porcentajes pueden no sumar exactamente 100 debido al redondeo. 2) Los datos corresponden al cuarto trimestre de cada año. Fuente: elaboración y estimaciones propias con base en datos del Fondo Monetario Internacional.

Los datos presentados en este trabajo son, en términos generales, consistentes con la visión de los llamados euro-escépticos. Como ha podido constatarse, fuera de la región de la eurozona, el euro no sólo se ha estancado como medio de pago y depósito de valor sino que, incluso, ha perdido recientemente espacios frente al dólar en renglones como las transacciones cambiarias extrabursátiles y la intermediación financiera bancaria a escala global. Esto ha ocurrido a pesar del enorme respaldo comercial del euro y de que, en la eurozona, la tasa de inflación ha sido más baja y estable que en Estados Unidos. El restringido papel del euro como moneda internacional obedece, en buena medida, a que la prolongada crisis de la eurozona ha llegado a representar una amenaza real para la integridad de la moneda única. A este respecto, Cohen (2012, pp. 1-3) señala que el euro adolece de severos problemas estructurales, dada la proclividad de algunas naciones de la eurozona a sufrir crisis financieras y la incapacidad del Banco Central Europeo para proyectar confianza en torno al futuro de su moneda.

Por otra parte, en naciones de la periferia de la eurozona como Portugal, España, Grecia e Italia, persisten los problemas de escasa competitividad internacional y elevado endeudamiento público. Frente a estos desequilibrios de fondo, la arquitectura institucional de la eurozona no ofrece soluciones claras en virtud de que: 1) Los países mencionados ya no pueden recurrir a la devaluación cambiaria ni cuentan con flexibilidad a la baja de precios y de salarios, por lo que una caída en las exportaciones de esas naciones repercute en bajo crecimiento económico, elevado desempleo, y menores niveles de recaudación fiscal, y 2) La política monetaria es uniforme pero los ciclos económicos nacionales no han alcanzado el grado de sincronización necesario, ni se han resuelto razonablemente problemas como la dispersión de las políticas fiscales y la fragmentación de los sistemas bancarios. Estos dilemas de funcionamiento empañan el futuro del euro tanto en el corto como en el largo plazo. Aun cuando la economía de Estados Unidos enfrenta problemas propios, la política monetaria de esta nación se encuentra debidamente reforzada por un sistema automático de transferencias fiscales y por un sistema bancario mejor integrado, lo cual evita divergencias graves en la trayectoria de crecimiento económico de los estados

Aun cuando la economía de Estados Unidos enfrenta problemas propios, como el déficit fiscal y el déficit en cuenta corriente, la política monetaria de esta nación se encuentra debidamente reforzada por un sistema automático de transferencias fiscales y por un sistema bancario mejor integrado, lo cual evita divergencias graves en la trayectoria de crecimiento económico de los estados. A esto habría que añadir las múltiples ventajas del dólar, comenzando por el mayor respaldo productivo que goza, dado que el pib de Estados Unidos supera holgadamente al pib de la eurozona. En segundo término, la información públicamente disponible lleva a concluir que los mercados financieros domésticos de Estados Unidos superan a los de la eurozona en términos de tamaño, amplitud y profundidad. Finalmente, habría que considerar las externalidades sistémicas o inercias de la historia, sustentadas en el hecho de que el dólar continúa siendo: 1) La principal moneda vehículo en el mundo, 2) La moneda de intervención por excelencia en los mercados cambiarios, y 3) La moneda prevaleciente en la intermediación financiera global que corre a cargo no sólo de los bancos sino, también, del sistema bursátil. El uso del dólar a escala global tiene, en síntesis, un fuerte componente inercial o predeterminado. Algunos trabajos clásicos, como Krugman (1984), Matsuyama, Kiyotaki y Matsui (1993) y McKinnon (1998) indican que, para revertir estas inercias históricas y desbancar al dólar como la moneda internacional líder, se requeriría de un cambio catastrófico en la estabilidad macroeconómica de Estados Unidos o en el respaldo real y financiero del dólar.

El autor agradece los comentarios de los dictaminadores que sirvieron para mejorar el texto.

El señoreaje, según Goldberg (2010), es la capacidad del gobierno de crear medios de pago y gastarlos en la adquisición de mercancías, servicios o activos financieros.

Este es un supuesto simplificador, dado que la tasa de interés real varía pero en menor grado que la tasa de inflación esperada y la tasa de interés nominal.

La experiencia inflacionaria reciente es importante porque fortalece o debilita la credibilidad del banco central, pero las expectativas de crecimiento de los precios también son sensibles a los acontecimientos económicos que van teniendo lugar y a las medidas de política económica que se van instrumentando.

Recuérdese que el euro fue ingresado a la circulación el 1 de enero de 2002 y que la eurozona cuenta actualmente con 19 naciones miembros. De allí la expresión de eurozona 19.

Fuente: estimación propia con base en datos de Eurostat.

De acuerdo con el Fondo Monetario Internacional (fmi), la economía norteamericana crecerá a tasas de 2.4 y 2.5% en 2016 y 2017, respectivamente. La eurozona, por otra parte, crecerá a tasas de tan sólo 1.5 y 1.6% en 2016 y 2017, respectivamente (Fuente: Perspectivas de la Economía Mundial de abril de 2016, capítulo 1, p. 3).

En la realización de este cálculo solamente se considera el comercio internacional “extra-eurozona”. En otras palabras, se excluye el comercio internacional que tiene lugar “entre” las naciones de la eurozona (o comercio intra-eurozona).

Fuente: estimación propia con base en datos de Eurostat.

Solamente se encontraron datos para la eurozona 18. Sin embargo, el único país que se omite es Lituania, cuya economía reviste un peso menor.

Un matiz importante es que cambios abruptos en las expectativas de rendimiento, en los niveles de liquidez y en la percepción riesgo, entre otros factores, pueden hacer que un mercado grande reporte un volumen de operación inusualmente bajo, o que un mercado pequeño reporte un volumen de operación inusualmente alto.

Fuente: estimación propia con base en datos de la World Federation of Exchanges.

Véanse las páginas 51 a 98 del informe referido.

El diferencial cambiario de una moneda frente a otra (denotado como “d”) es igual al tipo de cambio a la venta (ev) menos el tipo de cambio a la compra (ec) entre el tipo de cambio a la venta (ev), multiplicado todo esto por cien. Esto es: d=ev−ecev×100.

Fuente: Central Intelligence Agency World Factbook 2013.

Los datos del Cuadro 2 provienen de la Encuentra Trienal de Bancos Centrales que lleva a cabo el Banco de Pagos Internacionales. De allí que la información estadística más reciente corresponda a 2013, pues al momento de escribir estas líneas los datos de 2016 no habían sido liberados.

En el mercado spot, por definición, tienen lugar las operaciones al contado de compraventa de moneda extranjera. En los mercados de contratos anticipados, swaps y opciones cuyo subyacente es una moneda extranjera, tienen lugar las operaciones de cobertura de riesgos cambiarios.

Aunque el euro no fue inyectado a la circulación sino hasta en enero de 2002, ya existía de manera intangible en el 2001. De hecho, durante el período 1999-2001, el euro fue utilizado como unidad de cuenta y medio de pago en operaciones de banco a banco.

Fuente: estimaciones propias con base en datos del Banco de Pagos Internacionales.

En este rubro se contemplan los instrumentos de tasa fija y de tasa flexible, así como activos que tienen una naturaleza mixta al incorporar derechos de propiedad sobre la entidad emisora.