Los déficit fiscales se relacionan con los planteamientos de J.M. Keynes, postulados en el periodo de inter-guerra en Europa, la crisis de 1929 y el Informe Beveridge, siendo uno de sus principales objetivos combatir el desempleo y formular propuestas económicas para el periodo de reconstrucción europea, posterior a la Segunda guerra mundial. Se resalta que en la obra Keynes no hay una definición precisa sobre la política fiscal, y se propone políticas de intervención directa en la economía por las limitaciones de la política monetaria para lograr el pleno empleo de los factores productivos.

Con base en lo anterior este trabajo tiene dos objetivos: Primero, discutir las propuestas de Keynes sobre política fiscal, y segundo analizar el impacto que dichas políticas tuvieron sobre el crecimiento económico en países en desarrollo, particularmente en México. Buscamos mostrar que el gasto público desplegado en la economía mexicana en el periodo de industrialización y la era neoliberal no fue eficiente ni funcional para el crecimiento económico.

Fiscal deficits are related to J.M. Keynes proposals that were put discussed in the light of the European interwar period, the 1929 crisis and the Beveridge Report. Keynes main goals were to combat unemployment and make economic proposals for the European post-Second War World. It is highlighted that there is no precise definition of fiscal policy in Keynes writings, and the arguments in favour government direct intervention in economic activity needs to be understand because of the monetary policy failure of attaining full employment of economic resources.

Considering the above arguments this paper has two aims. First, discuss Keynes fiscal policy proposals and second analyse its impacts on economic growth in developing economies, particularly in Mexico. We argue that public spending in the Mexican economy during the industrialization and neoliberal periods has not been efficient nor functional because of the composition of public spending.

Keynes dedicó gran parte de su obra a explicar las características monetarias del sistema capitalista y su análisis se concentró en la política monetaria, volviendo explícitos sus mecanismos, sin obviar sus limitaciones en la dinamización de la actividad económica bajo determinadas circunstancias. A partir de las restricciones de la política monetaria y la inoperatividad de los mecanismos de mercado para lograr pleno empleo de los factores productivos, postuló la necesidad de desplegar políticas fiscales como una vía para estabilizar el crecimiento económico y lograr el empleo de los factores productivos, sin lograr consensos en torno a sus instrumentos y mecanismos.1

Se advierte que en la Teoría General no hay muchas referencias sobre la política fiscal, resumiéndose sus planteamientos en los siguientes temas: primero, la intervención gubernamental directa en la economía debe estar dirigida a potenciar las actividades privadas; segundo, aboga por una intervención gubernamental prolongado en la economía y otorga particular importancia al gasto de capital fijo, por consiguiente la política fiscal debe promover el gasto de inversión pública, la cual, a su vez dinamiza el gasto privado de la acumulación. Tercero, la importancia de la política fiscal no se encuentra en los déficit de la cuenta pública, sino en la composición del gasto público. Los hacedores de política económica del periodo posguerra otorgaron una importancia central a la política fiscal, adoptaron un planteamiento diferente, denominado keynesiano

Los hacedores de política económica del periodo posguerra, especialmente en la economía estadounidense, que otorgaron una importancia central a la política fiscal, adoptaron un planteamiento diferente, denominado keynesiano. Con base en la propuesta de la Síntesis Neoclásica (Hicks, 1937, Hansen, 1938) promovieron una política fiscal de estabilización del ingreso, independientemente de su composición, que terminó por consolidar el componente del consumo, independientemente de la ampliación de la acumulación, como la vía para expandir la demanda agregada, la cual, es independiente de la oferta. Se desarrollaron políticas de sintonía fina que se resumió en la propuesta de “cavar hoyos para posteriormente taparlos”, o utilizando la paradoja de Keynes “llenar botellas viejas con papel moneda” (1936, p. 121). Los objetivos de estas políticas tenderían a incrementar la masa salarial y estabilizar el componente del consumo de la demanda. Este planteamiento se mantuvo en el periodo neoliberal, canalizándose el gasto de manera indirecta a la economía, a través de transferencias, añadiéndose las participaciones, el creciente pago de intereses y otros costos financieros (gasto no programable) como una forma de garantizar la estabilidad de las ganancias, con efecto limitado sobre el crecimiento económico.

El planteamiento de Keynes fue omitido en la Síntesis Keynesiana (denominada teoría económica hidráulica, Seccareccia, 1995, pie de página 6) y por las políticas económicas de la teoría dominante. No obstante que se mantiene un alto volumen del gasto público en el periodo neoliberal esto no se dirigió al gasto de capital sino a estabilizar el consumo, lo cual, no fue logrado de manera eficiente, especialmente en los países en desarrollo. La intervención fundamental de la política pública debe centrarse en la estabilización de la acumulación en el largo plazo, especialmente en países en desarrollo

El argumento de Keynes y, en general del principal de la Demanda Efectiva, descasa en el planteamiento que la inversión es el gasto dinámico del crecimiento económico en el sistema capitalista, el cual no depende del ahorro, sino del financiamiento.2 Aunque se resalta que el financiamiento puede autonomizarse del proceso de acumulación, generando portafolios independientes del gasto de inversión privada, (véase Minsky, 1964), con base en lo cual se explica la inflación y deflación del sector financiero. Destacados economistas, como Keynes (1936), Kalecki, (1954, 1971) Minsky (1975, 1986), Fisher (1933), entre otros, sobre la base de la variación de los precios de los títulos financieros explican los ciclos económicos, donde destacan cómo operan las relaciones de producción en periodos de auge y cómo se generan las fases de declive económico, que puede provocar rupturas económicas, denominadas recesiones. A la luz de la inestabilidad financiera, la mayoría de los autores antes señalados (con excepción de Fisher) plantean que el gasto privado no puede garantizar el pleno empleo a las fuerzas productivas; y el desempleo (problema muy agudo en la crisis de 1929) es estructuralmente involuntario (Osberg, 1988, Iacobacci y Seccareccia, 1998) y no puede ser resuelto mediante mecanismos de mercado.

En este trabajo seguimos la hipótesis de Keynes, quien señaló que aunque el déficit fiscal es fundamental para recuperar el crecimiento económico en periodos de recesión económica, la intervención fundamental de la política pública debe centrarse en la estabilización de la acumulación en el largo plazo, especialmente en países en desarrollo que no han logrado el pleno desarrollo de las relaciones capitalistas de producción. El propósito de la política fiscal debe ser la estabilidad de la demanda, mediante la ampliación de la oferta, a través de la inversión productiva, ya sea directamente por el gasto público o por políticas que dinamizan el gasto privado de la inversión. Ello implica una intervención constante en la economía y no únicamente en periodos de recesión. Un objetivo adicional del gasto público es potenciar el multiplicador del ingreso, lo cual implica reducir las fugas externas del ingreso, o sea reducir las desequilibrios económicos estructurales y reducir las ganancias financieras, lo cual resumió bajo el enunciado de ‘eutanasia a los rentistas’.

La intervención pública, especialmente en los países en desarrollo de la región latinoamericana (particularmente en México) no siguieron estas políticas; solo estabilizaron el gasto de la inversión, sin lograr potenciar el volumen de la formación bruta de capital fijo privado en el último periodo de industrialización por sustitución de importaciones; modificándose radicalmente el objetivo del gasto público en el periodo neoliberal. A partir de un análisis detallado de los componentes del gasto público mexicano a lo largo de las últimas cinco décadas, se muestra que el gasto público en un periodo muy corto tuvo como objetivo fortalecer el sector de bienes de capital, sin comprometer al sector privado en ese proceso, lo cual, tuvo efecto de corto plazo. Segundo, en el periodo de acumulación neoliberal el volumen del gasto público continuó siendo alto como proporción del producto, el cual, sin embargo, impactó de manera indirecta e ineficiente en la economía, porque las tasas de crecimiento económicas fueron muy reducidas y no estuvieron atadas a ninguna exigencia de estabilizar el empleo.

Los resultados de este trabajo adquieren importancia en la reconfiguración de la intervención pública en la economía que se discute a partir de la recesión económica de Estados Unidos que tuvo lugar en 2008, y la crisis europea. Nuestra hipótesis es que el gasto público debe mantener el espíritu de Keynes, o sea debe dirigirse a fortalecer el sector de acumulación, el cual, empero, para ser exitoso debe ir acompañado de consensos políticos con el sector privado para que potenciar el gasto privado y el crecimiento económico.

Considerando lo anterior este trabajo tiene varios propósitos. Primero, discutir el concepto de política fiscal propuesto por los teóricos de la demanda efectiva, especialmente Keynes, que pone en el centro de la discusión la composición del gasto, relegando a segundo plano el monto del déficit público. Segundo, mostrar que las políticas fiscales y los déficit del periodo de industrialización en América Latina estuvieron acompañadas por grandes las fugas del multiplicador del ingreso, lo cual provoco grandes escollos a la intervención pública en la economía, especialmente después que Estados Unidos incrementó su tasa de interés. Tercero, en el periodo neoliberal, dominado por una profunda contrarrevolución teórica que repudió las políticas de intervención gubernamental en la economía, no se desmontó el andamiaje de las grandes estructuras gubernamentales (Minsky, 1986), aunque se modificó la composición del gasto público, reduciéndose su impacto en el crecimiento económico. Aumentó el gasto corriente y el pago de los intereses y de costos financieros relacionados al gasto público, independientemente de la formación bruta de capital fijo.

Este trabajo se divide en cuatro apartados. Después de ésta introducción, se explican las diferentes propuestas de política fiscal, exponiéndose de manera resumida los planteamiento de Keynes. En el segundo apartado, a partir de la economía mexicana se analiza las principales características de su crecimiento económico, que se relacionan al monto del déficit público, el volumen gasto y, especialmente su composición, y se analiza su efecto sobre la composición sobre la inversión productiva (pública y privada, gastos en construcción y maquinaria y equipos, nacional e importada). Este ejercicio para un periodo muy largo que cubre las últimas cinco décadas (1960 y 2013). Finalmente, se presentan las conclusiones del trabajo.

Las bases y los fundamentos de la intervención pública en la actividad económicaEl argumento fundamental para avalar la intervención estatal directa en la economía es que el gasto privado no puede garantizar el pleno empleo de las fuerzas productivas, porque los mecanismos de mercados no son funcionales para emplear el conjunto de los factores productivos disponibles en la economía. Con base en ello se argumenta que los equilibrios económicos generalmente están acompañados con subempleo y, sólo por casualidad, el gasto privado logra el pleno empleo. Kalecki atribuye las oscilaciones cíclicas de la economía a un gasto capitalista insuficiente, el cual en parte se debe a tasas de ganancias reducidas, que reducen el ahorro interno de las empresas y presiona sobre el financiamiento, pudiéndose generar crisis económicas. Keynes argumenta que las oscilaciones económicas se deben a las características monetarias de las economías capitalistas, que adjudica al funcionamiento del mercado financiero, donde se producen ganancias que desalientan la inversión.

De manera específica, Kalecki argumentó que el sistema capitalista es inestable y provoca condiciones de subempleo porque no hay seguridad que el gasto capitalista (consumo e inversión privada) sea suficiente para emplear a todos los factores productivos; señalando como el gran problema la recirculación parcial del gasto capitalista a la economía (Kalecki, 1954, p. 48). Las empresas se deben endeudar y ello provoca la necesidad de repartir sus ganancias con el sector financiero. El ahorro interno de las empresas se reduce y se constriñe el gasto de la inversión. A partir del supuesto que los obreros gastan lo que ganan y los capitalistas ganan lo que gastan (Kalecki, 1971, p. 95) se postula que una disminución del gasto capitalista reduce el ingreso, las ganancias, el ahorro interno de las empresas, acompañado de crecientes niveles de endeudamiento, que detiene el gasto privado. Ello puede revertirse por el déficit público (y un excedente artificial de las exportaciones), pudiendo restaurar las ganancias y el empleo, en tanto “el sector privado de la economía recibe más ingreso (vía gasto gubernamental) de lo que paga en impuestos” (Kalecki, 1971, pp. 100-102). Kalecki argumentó que el sistema capitalista es inestable y provoca condiciones de subempleo porque no hay seguridad que el gasto capitalista sea suficiente para emplear a todos los factores productivos

Keynes, plantea tres diferentes formas de intervención gubernamental directa en la economía donde señala que la intervención pública se debe a faltas de coordinación del sector privado y la generación de ganancias financieras por operaciones del mercado de valores. Dichas propuestas se condensan, primero, en la “socialización de la inversión” en combinación con la “eutanasia de los rentistas”; segundo en el ‘fondo nacional de la inversión’ (national investment board); y, finalmente argumenta que el gasto público debe operar con constantes déficit en la cuenta de capital y superávit en la cuenta corriente del sector público, en tanto la mayor inversión genera un crecimiento más que proporcional del ingreso y suficientes recursos para equilibrar el gasto publico. De esa manera se garantiza intervenciones gubernamentales de largo plazo que aseguran el incremento sostenido del ingreso y el empleo.

La propuesta de la “socialización de la inversión” aparece en la Teoría General en los capítulos xii y xxiv, con importantes planteamientos en los Memorandos de la Tesorería, 1943-44 (Moggridge, 1980, Vol. xxvii) y el artículo “The end of Laissez Faire, Moggridge, Vol. ix, pp. 272-94). Las bases de la argumentación de Keynes (coincidentes con Kalecki) es que la intervención pública es necesaria por la falta de coordinación del sector privado para generar un volumen de inversión productiva que garantiza la plena utilización de los factores productivos; y de manera relevante, desde la perspectiva de Keynes, porque los dueños de capital pueden obtener crecientes ganancias a través de maximizar el valor de sus acciones en el mercado financiero, vía el comercio de los títulos financieros, con fines especulativos, dominados por los ‘inversionistas profesionales’ que buscan ganancias rápidas y de corto plazo. En el famoso capitulo xii, de la Teoría General, Keynes argumenta que ello desalienta el ‘espíritu empresarial’, cuyos rendimientos provienen de la inversión productiva a lo largo del periodo de vida útil de los activos fijos, o sea en el largo plazo.

El conflicto entre los objetivos del capital productivo y el capital financiero emergen a partir de la institucionalización de las sociedades anónimas, que despliega circuitos tendientes a crear financiamiento de largo plazo vía emisión de bonos. La actividad de tesorería de las empresas se puede independizar del gasto productivo, lo cual, puede desestabilizar el ciclo económico. De hecho, la consolidación del mercado de valores tuvo lugar a fines del siglo xix, sentando las bases para el dominio del capital financiero sobre el productivo. Históricamente, han existido dos periodos de dominación del capital financiero: el primero ocurrió en las primeras décadas del siglo xx, interrumpido por la crisis del 1929 que marcó la ruptura del sistema financiero, la cual fue parte central de los planteamientos que postula en la Teoría General. El segundo periodo de dominación del capital financiero inició en las últimas décadas del siglo xx, su ruptura ocurrió en 2008 (previa a una serie de crisis en países en desarrollo), seguido por una profunda recesión, la cual, aún no ha sido resuelta, ni se han sentada bases de un crecimiento económico sustentable. La consolidación del mercado de valores tuvo lugar a fines del siglo xix, sentando las bases para el dominio del capital financiero sobre el productivo

A la luz de las operaciones del mercado financiero, Keynes, en el famoso capítulo xii de la Teoría General, introduce la incertidumbre, que se manifiesta a través de una acelerada rotación de flujos de capital que provoca ganancias financieras, permitiendo al mercado financiero asumir la función de generar financiamiento de largo plazo, también denominado fondeo (Chick, 1983). La contraparte de esta condición es el atesoramiento por la previsión de mayores tasas de interés en el futuro que impide realizar el proceso de fondeo. Bajo condiciones de incertidumbre (mayores tasas de interés), las deudas bancarias no son saldadas y las políticas monetarias destinadas a reducir la tasa de interés de corto plazo no tiene el efecto esperado (especialmente sobre el gasto de la inversión) porque las percepciones del futuro son desfavorables. Keynes resume esta condición a través de la preferencia absoluta por la liquidez: bajo dichas condiciones la política monetaria deja de ser efectiva, provocando que menores tasas de interés (o incrementos en la masa monetaria) induzcan mayor atesoramiento y, por consiguiente mayor actividad de los ‘inversionistas profesionales’ que buscan ‘encajar la moneda falsa’ y mantener las ganancias financieras, véase Keynes, 1936, capitulo xii.

En el último párrafo del capítulo xii de la Teoría General, Keynes, postula que los gobiernos están en mejores condiciones de calcular la eficiencia marginal de los bienes de capital a largo plazo. Por lo tanto, deben “asumir una responsabilidad cada vez mayor en la organización directa de las inversiones, ya que probablemente las fluctuaciones en las estimaciones del mercado en la eficacia marginal, de las diferentes clases de capital … serán demasiados grandes para contrarrestarlas con algunas modificación factible de la tasa de interés” (Keynes, 1936, p. 149); y añade (en el apartado tercero del último capítulo de la Teoría General: “Creo, por tanto, que una socialización bastante completa de las inversiones será el único medio de aproximarse a la ocupación plena; aunque esto no necesita excluir cualquier forma, transacción o medio por los cuales la autoridad pública coopere con la iniciativa privada (Keynes, 1936, pp. 332-33).

Se debe advertir que el planteamiento de Keynes sobre la inestabilidad del mercado financiero fue cuestionado por autores poskeynesianos, como Minsky, que trasladaron la preferencia por la liquidez de los agentes individuales hacia las instituciones financieras (Minsky, 1975);3 y las grandes corporaciones no financieras que deben obtener ganancias financieras a través de actividades de tesorería, en periodos de dominación de capital financiero (véase Seccareccia, 2012-13). Estos procesos generan fases de auge económico, crecientes precios de títulos financieros, acompañados de creciente inversión, consumo e ingreso, seguidos por fases de declive, los cuales ocurren cuando decae el crecimiento de los precios de los títulos financieros. Ello puede impedir el cumplimiento de los compromisos de pagos de pendientes; y dado las expectativas negativas se contrae el gasto de inversión, el ingreso y el crédito. Eventualmente estos procesos generan estallidos de las burbujas financieras cuando las corporaciones no pueden saldar sus compromisos pendientes, los cuales debe advertirse no están necesariamente relacionados con gastos de acumulación (Minsky, 1964). Así, aparecen las crisis financieras y las recesiones económicas.

Entonces, bajo condiciones de profundización del mercado financiero (acelerada rotación del capital) se despliegan circuitos financieros autónomos cuyo principal objetivo son las ganancias de capital, independientemente del gasto productivo. Incrementa el diferencial entre ganancias financieras y productivas que refuerza, aun más el comercio de títulos, expandiéndose las ganancias por diferencial de precios de los títulos financieros (tiene lugar una sobrecapitalización en las corporaciones no financieras) caen las perspectivas de rendimientos de largo plazo del gasto de inversión productiva y se reduce las bases de acumulación.

Independientemente de las formas y las razones que se acumulen las deudas se generan crisis financieras, fases de declive económico, que pueden terminar en periodos de recesión que comprimen el gasto privado (gasto privado de inversión) y, a pesar que Keynes nunca buscó desplazar a los agentes privados en la toma de decisiones sobre el gasto capitalista, aboga por la necesidad de crear regulaciones fiscales (automatizadores) que garanticen el empleo de los factores productivos, que diste mucho de un sistema de socialismo de Estado (Keynes, 1936, p. 333). Skidelsky (2000) aclara que el concepto de ‘socialización de la inversión’ no debe entenderse como la extensión de la propiedad pública sino en una extensión de lo público, bajo el liderazgo del gobierno. Por consiguiente, desde esta visión se señala que Keynes “se basó en políticas de inversión estable del sector público sobre los cuales descansa la estabilidad de la economía; con una acción de gobierno en el margen que acelere o retarde los proyectos de inversión pública” (Skidelsky, 2000[2002], p. 274).

Keynes, siguiendo su planteamiento sobre la preferencia por la liquidez, argumento que la ‘socialización de la inversión’ debe ir acompañada de reducciones en la tasa de interés de largo plazo, a partir de ello propuso la ‘eutanasia de los rentistas’. Con base en el señalamiento que el dinero puede crearse ex-nihilo (no requiere recursos reales para su producción, o sea es endógeno), la tasa de interés puede reducirse hasta alcanzar las condiciones para generar pleno empleo. Escribe: “No debe existir duda que este criterio servirá para bajar la tasa de interés mucho más allá del nivel que hasta ahora ha privado; y en la medida que puede adivinarse las diversas curvas de la eficiencia marginal de capital que corresponden a cantidades crecientes de éste, es probable que la tasa de interés se reduzca en forma sostenida” (Keynes, 1936, p. 330). Remata este razonamiento señalando que no hay razón alguna para que el capital sea escaso y, la vía para lograrlo es que la tasa de interés se reduzca y que el inversionista sin funciones (rentistas) no reciba bonificación alguna (1936, p. 331). Añade, el rendimiento global de los bienes durables, “debe cubrir los costos del trabajo de la producción más un margen para el riesgo y el costo de la habilidad y la supervisión. (Ibid.) Independientemente, de la confusión con que Keynes presente este planteamiento, específicamente al omitir las ganancias financieras independientes de la tasa de interés, el elemento central de su argumento es que se deben limitar los espacios del capital financiero, recudir sus ganancias, a fin que el gasto público puede incidir sobre la acumulación, y el sector privado expanda su gasto de inversión.

La segunda propuesta de Keynes sobre la intervención pública, muy ligada a la anterior, es la creación de un fondo nacional de inversión. La primera anotación es que éste fondo fue parte del programa del partido laborista inglés hacia finales de los años treinta e inicios de los años cuarenta del siglo pasado, abandonado después de la Segunda Guerra Mundial. El objetivo de este fondo es regular los flujos de inversión mediante el control apropiado de financiamiento de largo plazo a bajos costos (tasa de interés reducidos), con estímulos a la demanda de proyectos de inversión determinados, véase Moggdrige CW, Vol. xxi, p. 137. Keynes, a través de esta propuesta supone que el gobierno o entidades semipúblicas pueden controlar grandes montos de liquidez de los rentistas que, vía el mercado de capitales y sus instituciones financieras, mantienen bajo su control. Esta propuesta se debe entender a la luz de las fuertes críticas a los mercados financieros que provocó la primera Gran Depresión financiera y su propuesta de limitar su actividad (véase capítulo xii de la Teoría General). De acuerdo a Keynes: “a medida que mejora la organización de los mercados de inversión, el riesgo del predominio de la especulación aumenta. En uno de los mayores mercados de inversión del mundo, como el de Nueva York, la influencia de la especulación (…) es enorme… Se dice que raro que un norteamericano invierta… para percibir renta” (Keynes, 1936, p. 145). Por consiguiente, refuerza la presencia de una entidad pública que garantice el volumen de la acumulación.

La tercera propuesta, ligada a la intervención directa del gobierno en la economía, es desplegar déficit en la cuenta de capital, acompañado de superávit en la cuenta corriente. Este planteamiento refuerza la discusión sobre la composición del gasto público y resalta su continuidad, cuyo objetivo es ampliar la demanda a la par de la oferta, otorgando una importancia secundaria al incremento del gasto del consumo, sintetizado en las políticas de “cavar hoyos para posteriormente taparlos”.

El argumento central de las tres propuestas anteriores es que el gasto público se debe concentrar en la inversión productiva porque el multiplicador del ingreso es positivo y mayor a la unidad; no es inflacionario porque amplia la demanda y la oferta, y el gasto publico destinada a la ampliación de la inversión, amplia le ingreso y el ahorro, por consiguiente se financia a sí mismo. Ello permite que el sector público salde deudas, sin incrementar el endeudamiento público. En sus palabras: “por el solo hecho que el gasto de capital es capaz de pagarse a sí mismo en términos presupuestales es mucho mejor y no supone incrementos progresivos dificultades presupuestales, que provocan los déficit generado por el creciente consumo (Moggridge, 1990, tomo xxvii, p. 320, énfasis nuestro). El gasto público se debe concentrar en la inversión productiva porque el multiplicador del ingreso es positivo y mayor a la unidad; no es inflacionario porque amplia la demanda y la oferta, y el gasto publico destinada a la ampliación de la inversión, amplia le ingreso y el ahorro, por consiguiente se financia a sí mismo

Sólo en casos que el volumen de la inversión planificada no logre sus objetivos de pleno empleo, se debe recurrir a déficit de la cuenta corriente: “si, por una razón u otra, el volumen de la inversión planificada fracasa en generar equilibrios, la falta de balance debe ser corregida, desequilibrando de una forma u otra forma la cuenta corriente. Así, el déficit fiscal es una medida de última instancia, que sólo entra en juego si la maquinaria presupuestal de la cuenta de capital deja de funcionar” (Moggridge, 1990, tomo xxvii, p. 352).

A partir de lo anterior se deduce que la política de intervención directa gubernamental en la economía no necesariamente debe operar vía déficit fiscales, añadiendo que la intervención pública no debe ser esporádica. Por el contrario, la política fiscal deber ser de largo aliento y concentrarse en el gasto de acumulación, con condiciones favorables de financiamiento y políticas destinadas a limitar las operaciones del mercado financiero que desalienten la inversión privada. Entonces, el gobierno debe garantizar el aumento de la oferta en un ambiente de recirculación del gasto capitalista a la economía, ampliando el mercado interno. Keynes sugirió que el gobierno debía realizar alrededor dos terceras o tres cuartas partes de la inversión total, añadiendo “que el monto del gasto contemplado por las autoridades será el factor equilibrador esencial (Moggdrige, 1990, tomo xxvii, 352).

Se debe destacar que Keynes explícitamente rechazó las “finanzas funcionales”, propuestas por A. Lerner (1943), muy populares en el pensamiento poskeynesiano de la posguerra. Lerner propuso que el gobierno debía asumir la responsabilidad de generar un gasto de bienes y servicios en un nivel no mayor ni menor que la tasa de precios corrientes en que pueden ser adquiridos todos los productos producidos (Ibid., p. 39), basados fundamentalmente en el gasto,4 sin referirse a su composición, ni buscar el equilibrio de la cuenta pública, señalando que “no hay razón para suponer que las políticas de gastos y de impuestos que aseguran el pleno empleo y previenen la inflación deben estar en equilibrio al término de una década, de un año o, incluso en una quincena” (Ibid., p. 42).

El rechazo de Keynes al planteamiento de Lerner se resume en la siguiente cita: “Recientemente leí un artículo interesante sobre el déficit fiscal de Lerner (1943) donde muestra que, en los hechos, ello no supone un aumento infinito en la deuda nacional, debido a que en el curso del tiempo el interés en la deuda anterior toma lugar bajo una nueva deuda (Él, por supuesto, está pensando en un déficit crónico de poder de compra en vez de uno intermitente). Su argumento es impecable pero aunque el cielo lo permite quien se atrevería proponer ese argumento a los comunes en estos tiempos” (Moggridge, 1990, tomo xxvii, p. 320, cursivas nuestras). El gasto de la inversión es a través de impuestos sobre las ganancias brutas particularmente relevante en el contexto de países en desarrollo que operan con salarios muy reducidos y gran concentración de ganancias que impide la ampliación de mercados internos

Los planteamientos de Keynes en torno a la política fiscal tuvieron dos objeciones relevantes al interior de la teoría heterodoxa. La primera, fue postulada por Kalecki, entre 1993 y 1944, en diversos trabajos,5 donde señaló problemas de carácter político provocan oposición de los empresarios a la intervención del gasto público en la economía. Específicamente, intervenciones públicas constantes inducen periodos de crecimientos económicos largos que reducen el número desempleados (se achica el ejercito industrial de reservas), se fortalecen las organizaciones sindicales y ello puede incrementar las demandas salariales, reducir el margen de ganancias, y generar condiciones de una distribución del ingreso en favor de los trabajadores. A su vez, los empresarios pueden estar bajo la percepción de perder el control sobre las decisiones económicas, por el exceso de intervención estatal.

Desde la perspectiva de Kalecki, una vía alternativa para activar el gasto de la inversión es a través de impuestos sobre las ganancias brutas (veáse Kalecki, 1937[1990] citado en López, 2012), particularmente relevante en el contexto de países en desarrollo que operan con salarios muy reducidos y gran concentración de ganancias que impide la ampliación de mercados internos. Este argumento descansó sobre la idea de que los impuestos sobre las ganancias no reinvertidas (ingresos que no recirculan al mercado) pueden paralizar la actividad económica y generar endeudamiento empresarial y reducir los fondos empresariales disponibles para invertir. Por lo tanto, estos impuestos transfieren al gobierno, el ingreso no recirculado a la economía, cuya utilización (por parte del gobierno) amplia la demanda efectiva, y se limita la actividad de especulación de los empresarios. Ese autor argumenta que dichos impuestos no tiene efectos contrarios sobre las decisiones de inversiones, porque el gasto de la inversión privada se realiza sobre la base de resultados y, no previsiones como lo supone Keynes, manteniéndose constantes las ganancias netas. Se añade que las decisiones que se toman en periodos inmediatamente anteriores al gasto de la inversión (por ejemplo, incrementos de impuestos a las ganancias) no cancelan los proyectos, por las dificultades prácticas y los costos que generan el cambio de decisiones. Los argumentos de Kalecki se sustentan en estudios sobre la economía estadounidense (Kalecki,1956[1991] y 1962[1991], citado en López, 2012), los cuales, sin embargo, fueron minimizados por el propio autor debido a razonamientos de carácter político, que se resumen en la “credibilidad del sector privado”.

La segunda objeción está relacionada al funcionamiento del mercado de valores respecto al gasto de la inversión. Desde esta perspectiva, el mercado de valores no es un espacio de financiamiento ex-ante de la inversión productiva, sino más bien una fuente de generación de liquidez para activos ilíquidos, que opera en el periodo de realización de la inversión, o sea, después de haberse construida la inversión fija (Chick, 1986). En este contexto, la función del mercado de capitales es alargar el plazo de las deudas y permitir a las corporaciones no financieras y, de manera muy relevante a los gobiernos, mantener sus gastos sin limitaciones de financiamiento en tanto puede posponer los pagos (rolling over) y garantizan liquidez a dichos agentes. Entonces, habría que proponer una regulación del mercado financiero para limitar las operaciones especulativas, particularmente los efectos de las burbujas financieras y, eventual estallido, sobre la actividad productiva.

La intervención económica gubernamental: un análisis de la economía mexicanaLa hipótesis sobre la efectividad del gasto público en el crecimiento económico se verificará en el contexto de la economía mexicana, tomando en consideración las últimas dos décadas del periodo de crecimiento acelerado de la era de industrialización por sustitución de importaciones (isi), que comprenden los años 1960 a 1982; la cual se contrapone con el periodo de desregulación, globalización y financiarización, que inició con la crisis financiera de 1982 y la recesión económica de 1983, abriendo un largo periodo de fragilidad financiera, con tasas de crecimiento muy bajas en la década de 1980, una crisis financiera en 1994, con su respectiva recesión económica en 1995, la cual volvió a ocurrir en 2009, provocado por la segunda gran crisis financiera internacional de los países desarrollados.

A fin de discutir los efectos de la intervención gubernamental en la economía, particularmente la composición del gasto fiscal y su efecto en la inversión, dividimos esta sección en tres apartados. En el primero se analiza los principales rasgos de crecimiento económico de las últimas cinco décadas, resaltando los diferentes motores del crecimiento; seguida por una sección donde se discute la intervención del gobierno en la economía, vía del monto y la composición del gasto público, sin omitir los déficit. Se finaliza con un análisis de la relación del gasto del gasto público y la acumulación.

Una visión global del crecimiento económico de la economía mexicana en el periodo 1960-2013El periodo de posguerra abrió una fase de política económica, cuyo objetivo fue afianzar el proceso de industrialización de la región, iniciada en el periodo interguerra que tuvo lugar a principios del siglo pasado. Este proceso se alineó con la visión internacional dominante, sustentado en el fortalecimiento del sector productivo, la generación de empleo y la limitación de las actividades financieras. Ello genero un círculo virtuoso de políticas monetarias que canalizaron créditos a sectores productivos específicos, con bajas tasa de interés y con una política de industrialización vía políticas fiscales expansivas. América Latina, a diferencia de Europa, no se benefició de grandes transferencias de recursos financieros para fortalecer el proceso de industrialización; Estados Unidos, a través de las Nacionales Unidas, a cambio del Plan Marshall, promovió en la región instituciones que encabezaran las políticas de industrialización.6

En México, el proceso de industrialización por sustitución de importación (isi), estuvo dominado por la modelo denominado como “desarrollo estabilizador” (véase Moreno-Brid y Ros, 2010), cuyo distintivo fue proponer una política industrial, guiado por el sector público, acompañado de políticas monetarias e institucionales que financiaran la intervención gubernamental en la economía, con particular énfasis sobre la estabilidad del tipo de cambio, que se mantuvo entre 1954 y 1976 (véase Mántey 2005 y Moreno-Brid, 1999). En el primer quinquenio de los setentas este proceso empezó a mostrar fuertes signos de agotamiento, agravados por el proceso de turbulencia financiera, provocado por el rompimiento del Sistema Bretton Woods. Ello fue mitigado, temporalmente, a mediados de 1970, por una gran entrada de capitales externos (explicado por el descubrimiento de yacimientos petrolíferos y gran disponibilidad de liquidez internacional por la crisis industrial del mundo capitalista desarrollado). Este conjunto de factores alargaron hasta 1982 la dominación de políticas económicas de promoción de la industrialización por sustitución de importaciones.

En 1983, a raíz de las propias contradicciones del modelo de isi y el endurecimiento de la política monetaria de Estado Unidos,7 México sufrió una profunda crisis de pagos, no pudiendo hacer frente a sus compromisos internacionales. Ello provocó que, en 1982, ocurrieran una serie de devaluaciones del tipo de cambio, dando inicio a serie de políticas de rescate financiero.8 La asunción de Miguel de la Madrid, como presidente de México, en 1983, modificó radicalmente la correlación de fuerza ideológica, que fortalecieron la postura de la desregulación y la globalización, las cuales, en conjunto sentaron las bases del modelo neoliberal, repudiando la intervención directa del gobierno en la economía y desmantelando las arreglos financieros destinados a financiar el gasto publico. El nuevo modelo de producción fue dinamizado por las exportaciones, sustentada en materias primas y manufacturas, incluso de alto contenido tecnológico, sin lograr equilibrios en la cuenta corriente, lo cual, desplegó un proceso neomercantilista fallido.

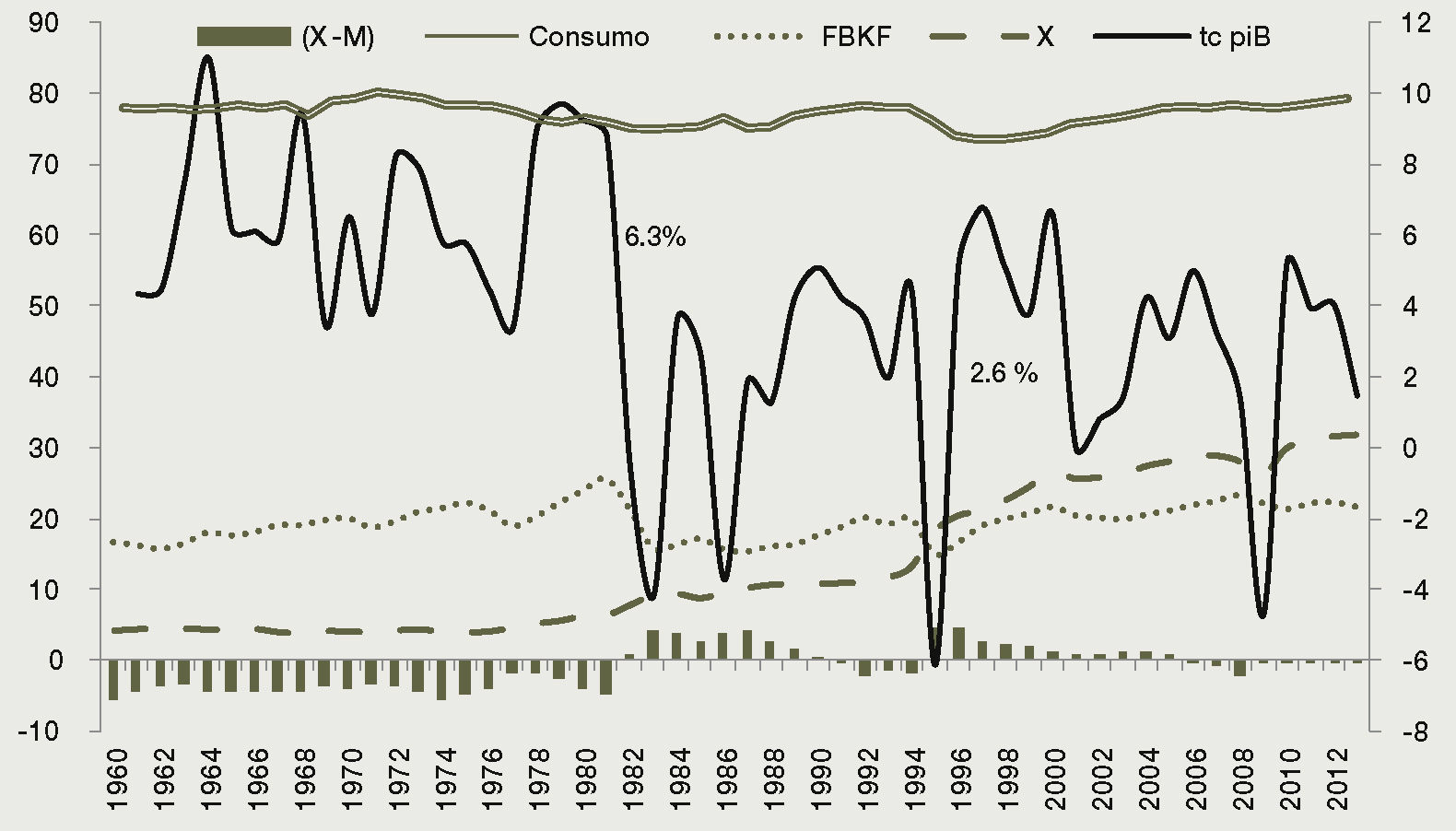

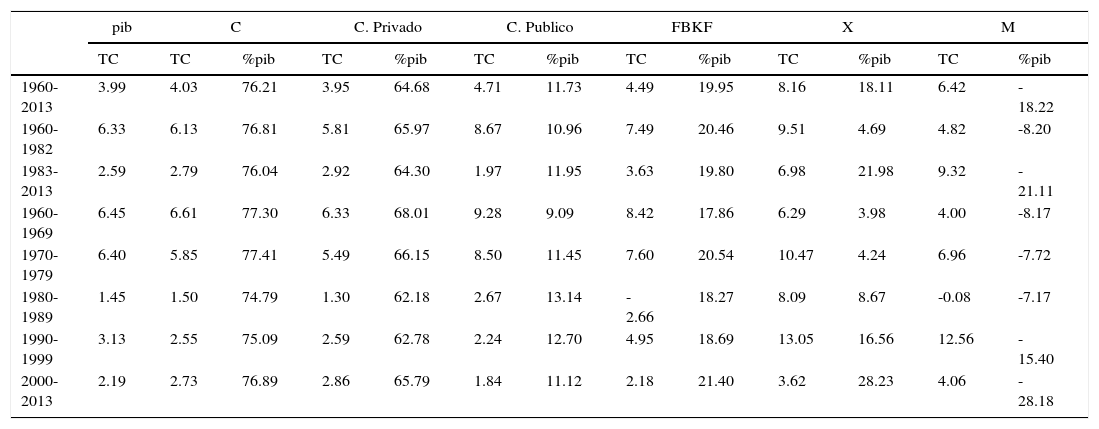

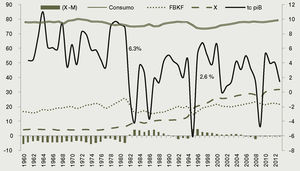

La etapa de la economía mexicana dominada por el modelo isi se caracterizó por un crecimiento económico acelerado, por encima del conjunto del periodo, con una tasa media anual de crecimiento de 6.3%, entre 1960 y 1982. Ello contrasta con la tasa media de crecimiento del siguiente periodo (1983-2013) que sólo alcanzó una media anual de 2.5%, o sea, un poco menos de la tercera parte del periodo anterior. Las fases de industrialización liviana (década de los sesenta) y pesada (década de los setenta) del isi tuvieron tasas de crecimiento igualmente aceleradas, con promedios anuales superiores a 6% (véase tabla 1), altas tasas de crecimiento medias anuales en el consumo y formación bruta de capital fijo. En este recuento debe destacarse que la participación del consumo en el producto se mantuvo relativamente constante (77% del producto) entre 1960 y 1982; mientras la relación inversión-producto se expandió en casi dos puntos en la década de 1970 (caracterizada por la sustitución pesada de importaciones). En todo el periodo hubo fuertes desequilibrios en la cuenta comercial, véase tabla 1 y gráfica 1; con un perfil exportador muy debajo del que se alcanzaría en el siguiente periodo, véase cuadro 1 y gráfica 1.

Tasas de crecimiento de las principales variables macroeconómicas

| pib | C | C. Privado | C. Publico | FBKF | X | M | |||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| TC | TC | %pib | TC | %pib | TC | %pib | TC | %pib | TC | %pib | TC | %pib | |

| 1960-2013 | 3.99 | 4.03 | 76.21 | 3.95 | 64.68 | 4.71 | 11.73 | 4.49 | 19.95 | 8.16 | 18.11 | 6.42 | -18.22 |

| 1960-1982 | 6.33 | 6.13 | 76.81 | 5.81 | 65.97 | 8.67 | 10.96 | 7.49 | 20.46 | 9.51 | 4.69 | 4.82 | -8.20 |

| 1983-2013 | 2.59 | 2.79 | 76.04 | 2.92 | 64.30 | 1.97 | 11.95 | 3.63 | 19.80 | 6.98 | 21.98 | 9.32 | -21.11 |

| 1960-1969 | 6.45 | 6.61 | 77.30 | 6.33 | 68.01 | 9.28 | 9.09 | 8.42 | 17.86 | 6.29 | 3.98 | 4.00 | -8.17 |

| 1970-1979 | 6.40 | 5.85 | 77.41 | 5.49 | 66.15 | 8.50 | 11.45 | 7.60 | 20.54 | 10.47 | 4.24 | 6.96 | -7.72 |

| 1980-1989 | 1.45 | 1.50 | 74.79 | 1.30 | 62.18 | 2.67 | 13.14 | -2.66 | 18.27 | 8.09 | 8.67 | -0.08 | -7.17 |

| 1990-1999 | 3.13 | 2.55 | 75.09 | 2.59 | 62.78 | 2.24 | 12.70 | 4.95 | 18.69 | 13.05 | 16.56 | 12.56 | -15.40 |

| 2000-2013 | 2.19 | 2.73 | 76.89 | 2.86 | 65.79 | 1.84 | 11.12 | 2.18 | 21.40 | 3.62 | 28.23 | 4.06 | -28.18 |

Fuente: datos de inegi, Sistema de Cuentas Nacionales, Base 1980, 1993 y 2008; precios constantes. Disponible en: <<www.inegi.org.mx/sistemas/bie/>>, Series que ya no se actualizan > Estadísticas de Contabilidad Nacional, así como Cuentas Nacionales > Cuentas de Bienes y servicios, Base 2008. Fecha de Consulta: 8 de Abril de 2015. Serie histórica construída con índice 1988=100 para metodología 1980 e índice 2003=100 para metodogía 2003. Encadenado a precios de 2008. Los porcentajes pueden no sumar 100 debido al encadenamiento utilizado.C: Consumo, FBKF: Formación Bruta de Capital Fijo, X: Exportaciones, M: Importaciones.

Principales Variables Macroeconómicas

Fuente: Datos de inegi, Sistema de Cuentas Nacionales, Base 1980, 1993 y 2008; precios constantes. Disponible en: <<www.inegi.org.mx/sistemas/bie/>>, Series que ya no se actualizan > Estadísticas de Contabilidad Nacional, así como Cuentas Nacionales > Cuentas de Bienes y servicios, Base 2008. Fecha de Consulta: 8 de Abril de 2015. Serie histórica construída con índice 1988=100 para metodología 1980 e índice 2003=100 para metodogía 2003. Encadenado a precios de 2008.X: Exportaciones, FBKF: Formación Bruta de Capital Fijo, M: Importaciones tc PIB: Tasa de crecimiento del PIB.

Entonces, en el periodo dominado por la isi, el dinamismo productivo se centró en el gasto interno, con mayores coeficientes de la formación bruta de capital fija en comparación con las exportaciones. Un análisis pormenorizado de las exportaciones mexicanas, comparado con países de igual desarrollo económico en ese periodo (España, Brasil y Corea), indican que en México tuvieron una perfil tecnológico relativamente mayor (Fujii y Levy, 1993), lo cual refleja una industrialización acelerada, que apresuró la fase de producción de manufacturas de mayor contenido tecnológico, sin contar con un sector de bienes de capital desarrollados. La política industrial dominante no tuvo como prioridad fortalecer el sector de producción de bienes de capital doméstico, ni desarrollo procesos de desarrollo tecnológicos autóctonos; imprimiendo gran vulnerabilidad al proceso de crecimiento del periodo de industrialización por sustitución de importaciones, lo cual, explica su rápida reversión en el periodo posterior.

A su vez, en el primer periodo de la era neoliberal (1980), la tasa media anual apenas alcanzo un promedio anual de apenas 1.5% (denominada la década perdida), que puede explicarse por la transición que tuvo lugar desde el modelo de acumulación basada en el isi hacia un modelo globalizado, el aumento de las tasa de interés internacionales, y las políticas restrictivas para enfrentar los compromisos de pagos externos (resuelto a fines de la década con los llamados Bonos Brady). En la década de 1990, sin embargo, tampoco se observó una tasa de crecimiento robusta (apenas 3.1%, la mitad del periodo isi, con un gran recesión en 1995, que provocó una caída del producto alrededor de 6%). En la primera década del siglo xx, la tasa de crecimiento económica volvió a desacelerarse, con tan solo un promedio anual de 2.2% entre 2000 y 2013, con una recesión económica, en 2009, que provoco una caída del producto interno bruto de 4%, véase gráfica 1.

Resumiendo, el cambio de las bases del modelo de acumulación impuso una nueva dinámica productiva. Primero, después de 1994, el coeficiente de las exportaciones (con relación al producto) asumió el liderazgo de la actividad económica, con coeficientes superiores frente a la relación inversión–producto, véase gráfica 1, con la gran desventaja que las exportaciones sólo por periodos muy cortos alcanzaron superávit, pese a la firma de Tratado de Libre Comercio con América del Norte (tlcan) y la reducción de la tasa de interés desde los años noventa. Entonces, a pesar que la realización de la producción se traslado al mercado internacional, se mantuvo una fuerte demanda de bienes importados, presentándose grandes fugas al multiplicador del ingreso. Ello requirió que la economía mexicana mantuviera su dependencia sobre flujos financieros externos, para los cuales debió incrementar la tasa de interés por encima de la internacional, estabilizar el tipo de cambio mediante flujos de capital a través de la inversión extranjera directa (venta de las empresas públicas) y de cartera. Segundo, se resalta que pese a la pérdida de de la fbkf en el gasto del producto, este coeficiente no se modificó drásticamente en las cinco décadas analizadas, independientemente de los modelos de producción dominantes. Ello indica que los esfuerzos gubernamentales, especialmente de la década de los setentas, no fueron muy exitosos a lo largo del tiempo. Tercero, se observa una menor participación del consumo en el producto, en el periodo neoliberal, con una un coeficiente relativamente estable del consumo público en el total, véase cuadro 1. Ello indica que en ese periodo el gasto gubernamental aunque se dirigió a estabilizar no logro su propósito.

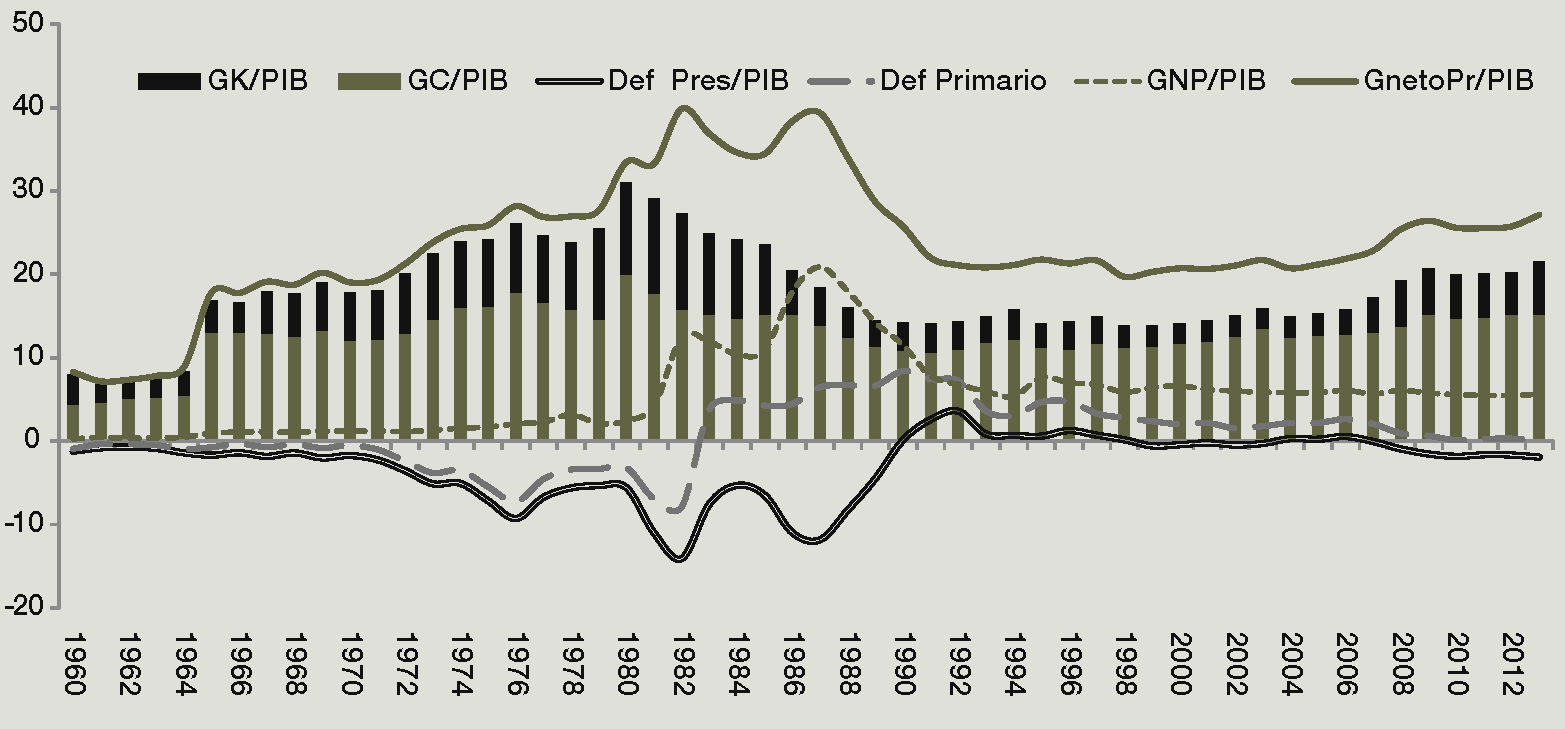

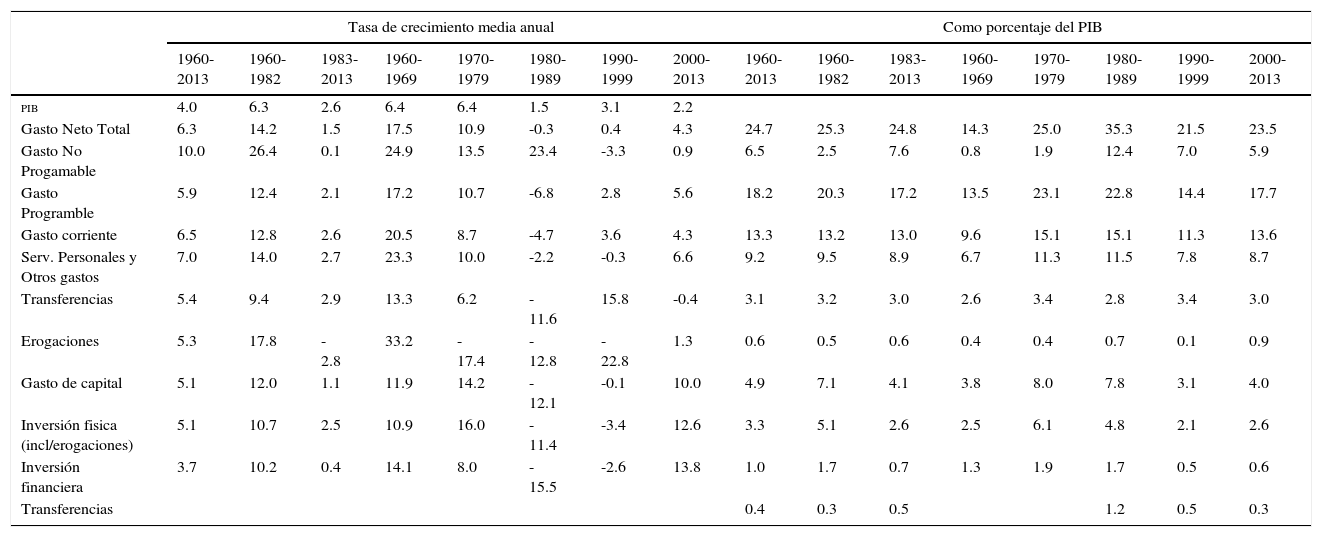

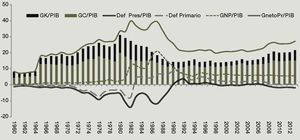

El efecto de gasto público en el periodo isi y la era neoliberalLa intervención gubernamental en la economía mexicana, en líneas generales, no se ha caracterizado por ser destacadamente anticíclica. En los periodos de alto crecimiento la relación ingreso–gasto neto presupuestal fue deficitaria, o sea, la política pública incremento el gasto público en las fases de auge económico, alcanzando déficit presupuestales crecientes con respecto al pib en el periodo isi, situación que se mantuvo a lo largo de la década de los ochenta aunque con menor magnitud, equilibrándose (e incluso alcanzado superávit por algunos años) a lo largo de los noventa y el primer quinquenio del 2000. Después de las crisis del 2008, el déficit presupuestal regresó, en un intento por neutralizar la recesión económica de 2009, resaltándose que dicha intervención fue débil y no pudo reactivar de manera sostenida el crecimiento económico, véase gráfica 2.

Principales componentes del Gasto Público

Fuente: Datos de Secretaría de Hacienda y Crédito Público, Cuenta de la Hacienda Pública, Clasificación Económica del Gasto. Tomos 1960-2013. pib encadenado con datos de inegi, base 1980, 1993 y 2008. Disponible en: <<www.inegi.org.mx/sistemas/bie/>>, Series que ya no se actualizan > Estadísticas de Contabilidad Nacional, así como Cuentas Nacionales > Cuentas de Bienes y servicios, Base 2008. Fecha de Consulta: 8 de Abril de 2015. Serie histórica construída con índice 1988=100 para metodología 1980 e índice 2003=100 para metodogía 2003. Encadenado a precios de 2008.

GK: Gasto de Capital, GC: Gasto Corriente, Def Pres: Déficit presupuestario, Def Primario: Déficit Primario, GNP: Gasto No Programable, GnetoPr: Gasto neto Presupuestario.

Déficit presupuestario: Corresponde al resultado de la confrontación entre el déficit financiero contra el aumento neto de la deuda con saldo negativo, o bien el monto obtenido al restar de los ingresos, los egresos presupuestarios, siendo éstos últimos de mayor cuantía.

Déficit o superávit económico primario: Resultado que se obtiene de comparar ingresos y egresos totales del sector público, excluyendo los intereses de la deuda. Este concepto mide la parte del déficit fiscal sobre la cual se puede ejercer control directo, ya que el servicio de la deuda es en gran medida gasto condicionado por la economía en general.

El déficit primario (gasto neto presupuestal menos ingresos totales del sector público, excluido los intereses) presenta un comportamiento aún mas procíclico: sólo fue negativo en el periodo de industrialización por sustitución de importaciones, tornándose particularmente procíclico en la década de los ochenta; situación que se mantuvo incluso durante la recesión de 1995; revirtiéndose de manera muy tenue en la recesión de 2009. Ello implica que el sector gubernamental no desplegó grandes volúmenes de gasto público para mitigar la caída del producto, o fue por un periodo muy corto, por tanto podemos señalar que fue ineficiente en términos de crecimiento económico.

Por su parte, el análisis de la composición del gasto público es bastante sugestivo. Una primera observación es que el discurso oficial, opuesto a la intervención gubernamental en la economía no concuerda con el comportamiento del gasto neto presupuestal. Este gasto tuvo una tendencia alcista, que se alargó hasta fines de la décadas de los ochenta, desciende en los noventa, para volver a incrementar en la década del 2000, con la peculiaridad que el monto del gasto total es mayor en la primera década de siglo xxi que en los años sesenta, véase gráfica 2; y se resalta el crecimiento continuo del gasto corriente. Un segundo elemento relevante del comportamiento del gasto público es el aumento del costo financiero. Entre 1980 y 2000, la variabilidad del gasto neto presupuestal se debió al incremento del gasto no programable, véase gráfica 2, o sea, por los intereses (de la deuda pública), las participaciones (recursos transferidos a entidades federativas y municipios que pueden ejercer libremente los gobiernos locales), los Adeudos por ejercicios fiscales anteriores (Adefas), los Proyectos de Infraestructura Productiva con Impacto Diferido en el Registro del Gasto (Pidiriegas)9 y el saneamiento financiero; que en conjunto crecieron de manera muy acelerada en ese periodo, explicado por los diferentes rescates financieros y el traslado al sector privado de actividades de carácter publico que debieron ser apoyadas por el gasto público (por ejemplo los Pidiriegas del sector eléctrico).

Un análisis más cercano del gasto no programable indica que tuvo altas tasas de crecimiento anual en el periodo isi (véase cuadro 2); aunque en términos del producto, su peso sólo fue significativo en el periodo neoliberal, con coeficiente alrededor de 10% con respecto al producto en los ochentas, que se redujeron a 7 y 8%, en 1990 y 2000, respectivamente (véase cuadro 2), pese a la reducciones significativas de la tasa de interés internacionales.

Principales componentes del Gasto Público

| Tasa de crecimiento media anual | Como porcentaje del PIB | |||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1960-2013 | 1960-1982 | 1983-2013 | 1960-1969 | 1970-1979 | 1980-1989 | 1990-1999 | 2000-2013 | 1960-2013 | 1960-1982 | 1983-2013 | 1960-1969 | 1970-1979 | 1980-1989 | 1990-1999 | 2000-2013 | |

| pib | 4.0 | 6.3 | 2.6 | 6.4 | 6.4 | 1.5 | 3.1 | 2.2 | ||||||||

| Gasto Neto Total | 6.3 | 14.2 | 1.5 | 17.5 | 10.9 | -0.3 | 0.4 | 4.3 | 24.7 | 25.3 | 24.8 | 14.3 | 25.0 | 35.3 | 21.5 | 23.5 |

| Gasto No Progamable | 10.0 | 26.4 | 0.1 | 24.9 | 13.5 | 23.4 | -3.3 | 0.9 | 6.5 | 2.5 | 7.6 | 0.8 | 1.9 | 12.4 | 7.0 | 5.9 |

| Gasto Programble | 5.9 | 12.4 | 2.1 | 17.2 | 10.7 | -6.8 | 2.8 | 5.6 | 18.2 | 20.3 | 17.2 | 13.5 | 23.1 | 22.8 | 14.4 | 17.7 |

| Gasto corriente | 6.5 | 12.8 | 2.6 | 20.5 | 8.7 | -4.7 | 3.6 | 4.3 | 13.3 | 13.2 | 13.0 | 9.6 | 15.1 | 15.1 | 11.3 | 13.6 |

| Serv. Personales y Otros gastos | 7.0 | 14.0 | 2.7 | 23.3 | 10.0 | -2.2 | -0.3 | 6.6 | 9.2 | 9.5 | 8.9 | 6.7 | 11.3 | 11.5 | 7.8 | 8.7 |

| Transferencias | 5.4 | 9.4 | 2.9 | 13.3 | 6.2 | -11.6 | 15.8 | -0.4 | 3.1 | 3.2 | 3.0 | 2.6 | 3.4 | 2.8 | 3.4 | 3.0 |

| Erogaciones | 5.3 | 17.8 | -2.8 | 33.2 | -17.4 | -12.8 | -22.8 | 1.3 | 0.6 | 0.5 | 0.6 | 0.4 | 0.4 | 0.7 | 0.1 | 0.9 |

| Gasto de capital | 5.1 | 12.0 | 1.1 | 11.9 | 14.2 | -12.1 | -0.1 | 10.0 | 4.9 | 7.1 | 4.1 | 3.8 | 8.0 | 7.8 | 3.1 | 4.0 |

| Inversión fisica (incl/erogaciones) | 5.1 | 10.7 | 2.5 | 10.9 | 16.0 | -11.4 | -3.4 | 12.6 | 3.3 | 5.1 | 2.6 | 2.5 | 6.1 | 4.8 | 2.1 | 2.6 |

| Inversión financiera | 3.7 | 10.2 | 0.4 | 14.1 | 8.0 | -15.5 | -2.6 | 13.8 | 1.0 | 1.7 | 0.7 | 1.3 | 1.9 | 1.7 | 0.5 | 0.6 |

| Transferencias | 0.4 | 0.3 | 0.5 | 1.2 | 0.5 | 0.3 | ||||||||||

Fuente: datos de Secretaría de Hacienda y Crédito Público, Cuenta de la Hacienda Pública, Clasificación Económica del Gasto. Tomos 1960-2013.

Un segundo tema es la composición del gasto programable en relación al producto, donde se resalta que el gasto corriente no fue muy diferente entre el periodo isi y el neoliberal, con montos que oscilan alrededor de 13% del producto. La gran diferencia se presentó en el cociente gasto de capital al producto, que se redujo a la mitad en la era neoliberal.

Un análisis más detallado del gasto programable durante el periodo isi, indica que en los sesentas, dominado por la sustitución liviana de las importaciones, el gasto programable tuvo el nivel más bajo de las cinco décadas analizadas, con apenas 13.5%, con una proporción relativamente baja del gasto corriente (9.6% del producto) y un gasto de capital relativamente reducido (4% respecto al producto, casi igual al del periodo neoliberal), véase cuadro 2. Ello se modifico drásticamente en la siguiente década: casi se duplicó el gasto programable, el corriente subió a 15% con respecto del producto, y el de capital a 8%; sin acelerar la tasa de crecimiento del producto. Ello indicaría que tuvo el gasto publico actuó para neutralizar la reducción del gasto producto y estabilizar el crecimiento, sin fomentar el gasto privado. Específicamente, no logro estabilizar el gasto de consumo, ni acelero de manera significativa el gasto de la fbkf.

En el periodo neoliberal, como se mencionó anteriormente, el gasto programable no se modificó sustancialmente, particularmente el gasto corriente, el cual se desplegó a través de transferencias, sin reducir significativamente los coeficientes de gastos personales y otros gastos administrativos en relación al producto (cuadro 2). En ese periodo tuvo lugar una fuerte reducción del gasto público en la inversión física que fue acompañada de crecientes gastos financieros, que redujeron la efectividad del gasto público sobre el crecimiento.

A partir de lo anterior podemos señalar que en México, el gasto público tuvo un impacto reducido sobre el crecimiento a lo largo de las cinco décadas. En el periodo de isi logro mantener el crecimiento económico y en el periodo neoliberal fue ineficiente porque ni siquiera logró estabilizar el consumo, en un contexto de dinamización del gasto de la formación bruta de capital fijo privado, que perdió su liderazgo en el crecimiento del producto. Se añade que durante el periodo de mayor dinamismo del gasto público (1960-1982, especialmente en la década de 1970) no logró consolidar el sector de bienes de capital y, por lo tanto, no garantizó que el crecimiento económico estuviera acompañado de una mayor oferta; tampoco logró reducir la inelasticidad de las importaciones con respecto al producto.

Entonces, podemos concluir de manera preliminar que el gasto público no estuvo dirigido al fortalecimiento de la acumulación en ninguno de los periodos, fue ineficiente en la estabilización del consumo; y sus costos financieros fueron muy altos.

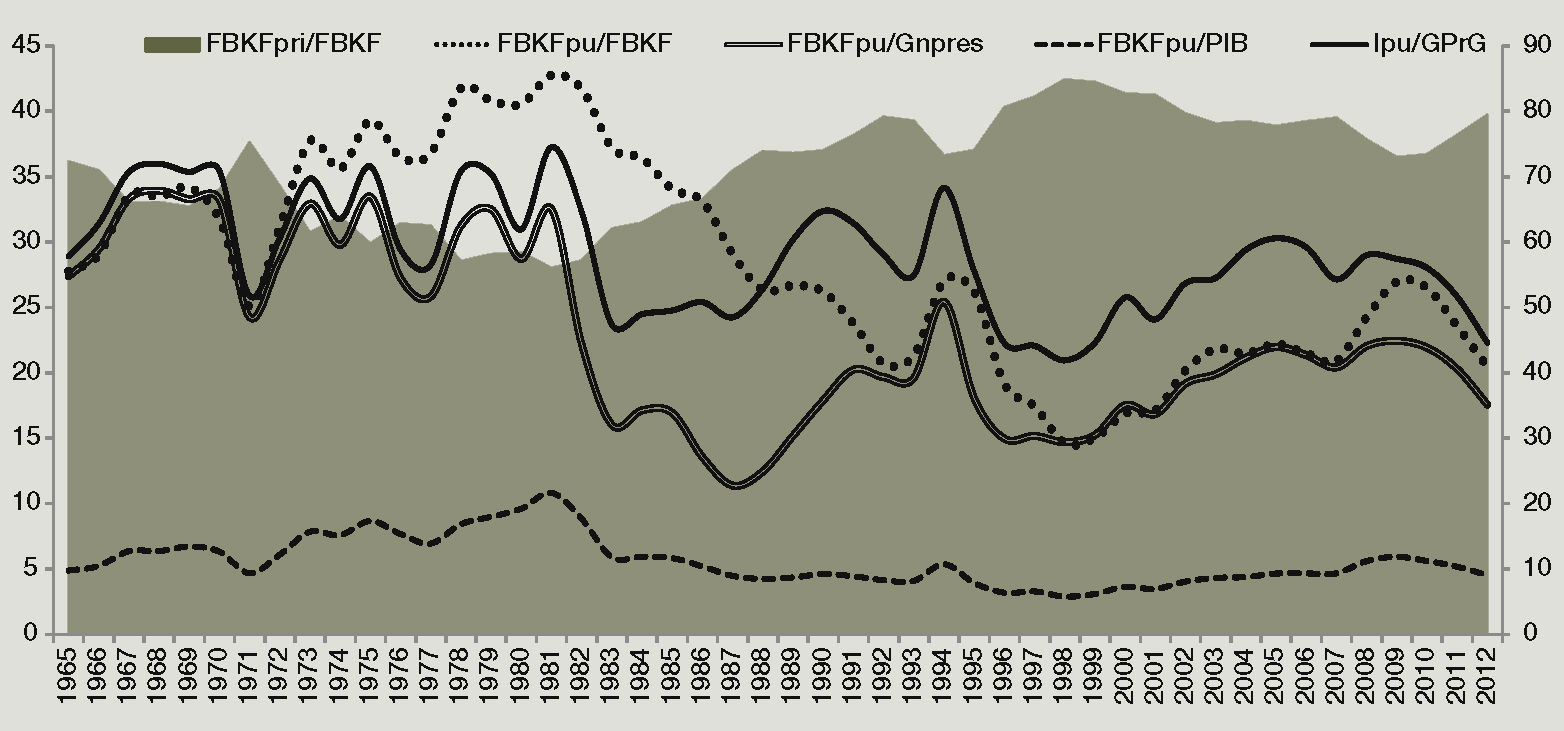

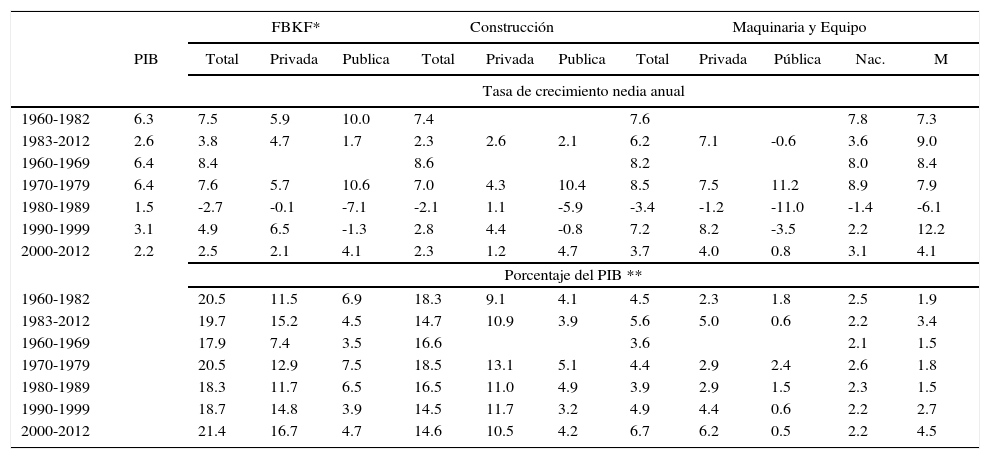

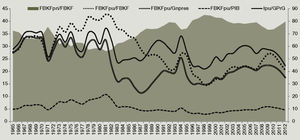

Gasto público y el proceso de acumulaciónLa relación de la formación bruta de capital fija (fbkf) pública con respecto a la total y al producto interno bruto no logró arrastrar a la fbkf privada. Este gasto mostró una relativa independencia en tanto no fue influido por el gasto público, porque actuó para contrarrestar la caída del gasto privado y, en un periodo muy corto (a finales de la década de 1970). La relación del gasto público presupuestal total con respecto a la fbkf pública provocó un aumento más que proporcional en el coeficiente fbkf pública con respecto al producto sólo en los setentas repitiéndose este fenómeno de manera muy débil, después de la crisis de 2008 (tomando como referencia el gasto programable). Finalmente el gasto de la inversión pública no generó aumentos en el gasto total, por el contrario, cuando éste descendió, aumentó el gasto total e incluso el gasto programable (gráfica 3).

Formación Bruta de Capital Fijo (porcentajes)

Fuente: Datos de inegi, base 1980, 1993 y 2008. Disponible en: <<www.inegi.org.mx/sistemas/bie/>>, Series que ya no se actualizan > Estadísticas de Contabilidad Nacional, así como Cuentas Nacionales > Cuentas de Bienes y servicios, Base 2008. Fecha de Consulta: 8 de Abril de 2015. Serie histórica construída con índice 1988=100 para metodología 1980 e índice 2003=100 para metodogía 2003. Encadenado a precios de 2008.FBKFpri: Formación Bruta de Capital Fijo Privada, FBKFpu: Formación Bruta de Capital Fijo Pública, Gnpres: Gasto no presupuestal, Ipu: Inversión Pública, GPrG: Gasto Programable.

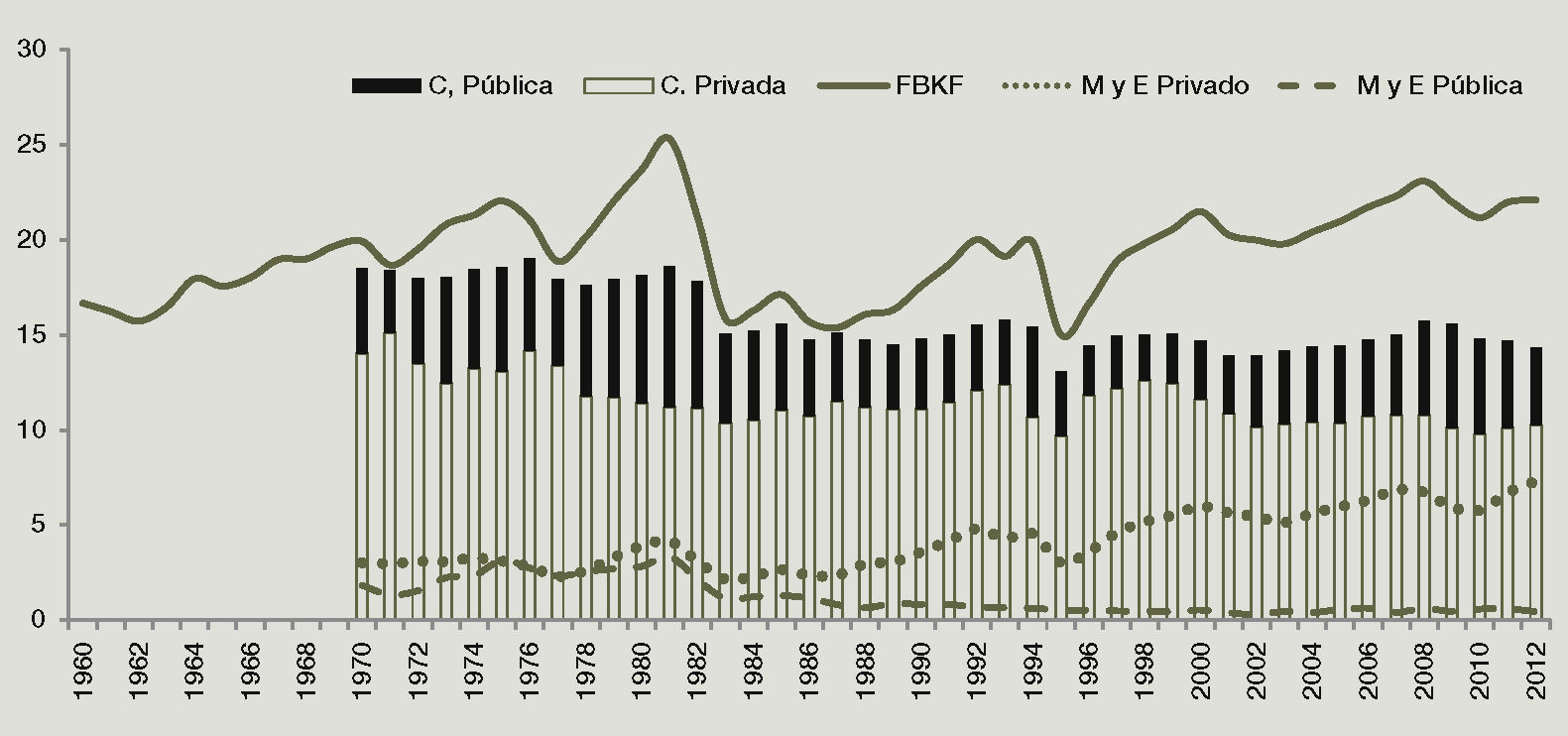

Una observación más detallada de las tasas de crecimiento medias anuales de los componentes de la fbkf es que el sector construcción fue el más dinámico en el periodo isi, cuando dominó el gasto público, mientras que las maquinarias y equipos asumieron esta función en el periodo neoliberal, bajo la dominación del sector privado, con montos elevados de maquinaria y equipo de origen importado. Ello muestra la ineficiencia del gasto privado en México, y que el gasto público no ha podido incidir en el sector de bienes de capital (cuadro 3).

Formación Bruta de Capital Fijo

| FBKF* | Construcción | Maquinaria y Equipo | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| PIB | Total | Privada | Publica | Total | Privada | Publica | Total | Privada | Pública | Nac. | M | |

| Tasa de crecimiento nedia anual | ||||||||||||

| 1960-1982 | 6.3 | 7.5 | 5.9 | 10.0 | 7.4 | 7.6 | 7.8 | 7.3 | ||||

| 1983-2012 | 2.6 | 3.8 | 4.7 | 1.7 | 2.3 | 2.6 | 2.1 | 6.2 | 7.1 | -0.6 | 3.6 | 9.0 |

| 1960-1969 | 6.4 | 8.4 | 8.6 | 8.2 | 8.0 | 8.4 | ||||||

| 1970-1979 | 6.4 | 7.6 | 5.7 | 10.6 | 7.0 | 4.3 | 10.4 | 8.5 | 7.5 | 11.2 | 8.9 | 7.9 |

| 1980-1989 | 1.5 | -2.7 | -0.1 | -7.1 | -2.1 | 1.1 | -5.9 | -3.4 | -1.2 | -11.0 | -1.4 | -6.1 |

| 1990-1999 | 3.1 | 4.9 | 6.5 | -1.3 | 2.8 | 4.4 | -0.8 | 7.2 | 8.2 | -3.5 | 2.2 | 12.2 |

| 2000-2012 | 2.2 | 2.5 | 2.1 | 4.1 | 2.3 | 1.2 | 4.7 | 3.7 | 4.0 | 0.8 | 3.1 | 4.1 |

| Porcentaje del PIB ** | ||||||||||||

| 1960-1982 | 20.5 | 11.5 | 6.9 | 18.3 | 9.1 | 4.1 | 4.5 | 2.3 | 1.8 | 2.5 | 1.9 | |

| 1983-2012 | 19.7 | 15.2 | 4.5 | 14.7 | 10.9 | 3.9 | 5.6 | 5.0 | 0.6 | 2.2 | 3.4 | |

| 1960-1969 | 17.9 | 7.4 | 3.5 | 16.6 | 3.6 | 2.1 | 1.5 | |||||

| 1970-1979 | 20.5 | 12.9 | 7.5 | 18.5 | 13.1 | 5.1 | 4.4 | 2.9 | 2.4 | 2.6 | 1.8 | |

| 1980-1989 | 18.3 | 11.7 | 6.5 | 16.5 | 11.0 | 4.9 | 3.9 | 2.9 | 1.5 | 2.3 | 1.5 | |

| 1990-1999 | 18.7 | 14.8 | 3.9 | 14.5 | 11.7 | 3.2 | 4.9 | 4.4 | 0.6 | 2.2 | 2.7 | |

| 2000-2012 | 21.4 | 16.7 | 4.7 | 14.6 | 10.5 | 4.2 | 6.7 | 6.2 | 0.5 | 2.2 | 4.5 | |

Para la FBKF publica y privada se dispone información desde 1965.

** Debido a que no tenemos informacion para todo el perido de gasto público y privado del sector sector construcción y maquinaria y equipo no suma el subtotal.

Fuente: Datos de INEGI, Sistema de Cuentas Nacionales, Base 1980, 1993 y 2008; precios constantes. Disponible en: <<www.inegi.org.mx/sistemas/bie/>>, Series que ya no se actualizan > Estadísticas de Contabilidad Nacional, Así como Cuentas Nacionales > Cuentas de Bienes y Servicios, Base 2008. Fecha de Consulta: 8 de Abril 2015. Serie histórica construída con índice 1988=100 para metodología 1980 e índice 2003=100 para metodogía 2003. Encadenado a precios de 2008.

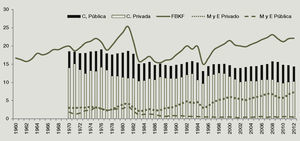

El liderazgo de la formación bruta de capital fijo en términos del producto en todo el periodo fue el gasto de la construcción, el cual, sin embargo, descendió en las últimas décadas (con promedios de 18% en el isi y 14% en el periodo neoliberal), ocurriendo lo contrario con el gasto de la maquinaria y equipo que, en promedio osciló entre 4 y 6% del pib, respectivamente (cuadro 3).

Es interesante observar que en el periodo de mayor aceleración de la fbkf (periodo isi), el sector privado se concentró en la construcción y el sector público en las maquinarias y equipos; revirtiéndose posteriormente esa composición, asumiendo el sector público una reducida participación en el gasto público destinado a las maquinarias y el equipo, en el periodo neoliberal (gráfica 4). Resta señalar que el componente nacional de la producción de las maquinarias y equipo fue relativamente equilibrado en el periodo de autarquía, dominando los bienes de capital importados en el periodo neoliberal, especialmente a partir de la apertura productiva en los años noventa, aumentando en la siguiente década. En 1993, como parte de los acuerdos para formalizar el Tratado de Libre Comercio con América del Norte, en 1993, se legisló la apertura del sector productivo a la inversión extranjera directa (con excepción del petróleo y la electricidad, restricción que se levantó en 2014), lo cual explica el aumento acelerado de las maquinarias y equipos en estos últimos decenios.

Para la FBKF publica y privada se dispone información desde 1965.

** Debido a que no tenemos informacion para todo el perido de gasto público y privado del sector sector construcción y maquinaria y equipo no suma el subtotal.

Fuente: Datos de INEGI, Sistema de Cuentas Nacionales, Base 1980, 1993, 2003 y 2008; precios constantes. Disponible en: <<www.inegi.org.mx/sistemas/bie/>>, Series que ya no se actualizan > Estadísticas de Contabilidad Nacional, Así como Cuentas Nacionales > Cuentas de Bienes y Servicios, Base 2008. Fecha de Consulta: 8 de abril 2015. Serie histórica construída con índice 1988=100 para metodología 1980 e índice 2003=100 para metodogía 2003. Encadenado a precios de 2008.

C Pública: Construcción Pública, Cprivada: Construcción privada, MyE: maquinaria y equipo.

En suma, la formación bruta de capital fijo público no fue constante ni detonó el gasto de la inversión privada en el periodo que presentó su mayor crecimiento; más bien su propósito fue neutralizar las reducciones del gasto privado y su gasto estuvo concentrado en el sectores específicos (petróleo), sin arrastrar el sector privado. A su vez, la formación bruta de capital fijo privado en el periodo neoliberal tuvo un origen predominante importado, trasladando al resto del mundo el gasto más dinámico del producto (donde se generan mayores salarios). A partir del perfil del gasto de inversión, en parte, se explica la atonía del crecimiento económico del periodo neoliberal.

ConclusionesLa discusión sobre la forma que debe intervenir el gobierno en la economía está sujeta a una gran controversia: debe ser deficitaria en periodos de reducción del gasto privado, o debe enfatizarse la participación constante en el sector de acumulación, con políticas destinadas a limitar los vaivenes del mercado financiero, sin necesariamente desplegar déficit en el gasto público.

El ejercicio de la política fiscal, en Estados Unidos, basado en los supuestos de la síntesis keynesiana y la exaltación de las políticas fiscales deficitarias dirigió la intervención pública hacia la estabilización del consumo; con altas fugas en el multiplicador del ingreso; lo cual, para Estados Unidos, no fue problema porque retuvieron el privilegio de emitir dinero internacional.

En los países en Desarrollo, la imitación de las políticas fiscales, independientemente de su contenido, provocó desequilibrios estructurales, que generaron grandes déficit fiscales y crecientes endeudamientos externos, que se abultaron fuertemente con el incremento de la tasa de interés internacional. En un primer momento, no se cuestionó el despliegue de déficit fiscales con los crecientes desequilibrios de la cuenta externa, ni se buscó que el sector privado incrementara el gasto de la acumulación, para acelerar el ingreso. Se prefirió otorgar grandes concesiones al capital extranjero,10 no aumentaron los impuestos y se garantizaron altos rendimientos al sector doméstico, independientemente de su productividad, sin garantizar que recirculara el gasto público a la economía, ni ampliar el mercado interno.

El sector público asumió los riesgos de la acumulación, sin involucrar al sector privado. La política industrial no se dirigió a generar crecimiento económico equilibrado y sostenido. La dependencia externa fue el preludio de la crisis financiera y la larga atonía del crecimiento económico que abrió la era neoliberal en la región.

Los eventos ocurridos entre 1980 a la fecha, muestran que se perdió el consenso en torno a políticas de pleno empleo, lo cual, no ha mostrado descensos significativos. Estos, sin embargo, se canalizan al consumo, sin estar relacionados a objetivos de empleo. No cabe la menor duda que el ejercicio del gasto público ha perdido eficiencia en términos de empleo y crecimiento económico, lo cual, en los años setentas, en parte fue pretexto para modificar la correlación de fuerza, que privatizó la economía, con apoyo fiscal.

Aunque la crisis de la deuda pública no fue provocada por exceso de gasto público, se debe resaltar que hay elementos de índole estructural que no fueron atendidos por las políticas gubernamentales del periodo de industrialización. Los desequilibrios estructurales externos se mantuvieron por una industrialización que se especializó en bienes de alto contenido tecnológico sin consolidar el sector de bienes de capital. Los grandes déficit no sirvieron para crear crecimientos económicos equilibrados, que desarrollaran sectores económicos específicos, con encadenamientos internos sustentados en sectores de producción de bienes de capital domésticos.

El creciente gasto público, acompañado de déficit fiscales promovió la transformación del sector financiero para atraer flujos financieros externos, que desplegaron los famosos déficit gemelos de los setentas. La industrialización trunca de América Latina y México, debilitaron las bases del modelo de de industrialización, por la aceleración de la industrialización sobre la bases de tecnologías no autóctonas.

En un segundo momento, en el periodo neoliberal, el pensamiento liberal apoyó casi cualquier déficit,11 guiada por el gasto programable, independientemente de sus contenidos y de los desequilibrios estructurales de la economía. No se evaluó el impacto del gasto público sobre el crecimiento económico, incluso bajo condiciones de equilibrio fiscal. Los desbalances estructurales de la economía, específicamente las continuas fugas del multiplicador del ingreso y los crecientes costos financieros, (incluso con reducidas tasa de interés) no fueron motivos de consideración crítica.

La intervención pública en la economía debe ser reconsiderada en el ámbito del crecimiento económico. Primero, siguiendo los planteamientos de Keynes, no debe estar acotada a periodos recesivos, sino que debe ser constante y debe atender los desequilibrios estructurales de la economía y canalizarse al gasto de bienes de capital, buscando construir encadenamientos con el sector productivo, sobre la base de salarios remunerativos. Segundo, el gasto público debe dirigirse a sectores que desarrollen tecnología autóctona y creen encadenamientos productivos domésticos. Tercero se debe garantizar la reducción de los costos financieros relacionados con el gasto público. Finalmente, deben dinamizar el gasto privado en inversión y propiciar una redistribución del ingreso para ampliar el mercado interno.

Este trabajo se realizó en el marco del proyecto papiit in in30331, unam.

A partir de un de un término poco afortunado (preferencia absoluta por la liquidez) la política fiscal se asocia con la visión de Keynes sobre política económica. En este contexto, los gobiernos sólo deben operar con déficit fiscales en periodos de recesión, sin hacer referencias a la composición del gasto público, ni a intervenciones directas en la economía para garantizar niveles de inversión capaces de estabilizar la oferta y el empleo en periodos de ‘normalidad’.

Keynes postula que el sistema capitalista es eminentemente monetario, donde operan bancos capaces de crear dinero ex-nihilo, que se distinguen por ser deudas de corto plazo, que deben destruirse, existiendo una gran variedad de explicaciones y disensos sobre la forma que tiene lugar este proceso.

La especulación no está relacionada únicamente con las expectativas presentes sobre la tasa de interés futura, sino fundamentalmente por las la variación de los precios de los títulos financieros, que es independiente del movimiento de la tasa de interés, véase Minsky (1975, capítulo iv).

Kalecki (1937-1990) al revisar las vías para activar la demanda efectiva y el crecimiento económico plantea que bajo determinados circunstancias los impuestos sobre las ganancias brutas puede ser útiles, en tanto es un ingreso no utilizado por el sector privado que se puede transferir al gobierno y, por esa vía impulsar la demanda efectiva, sin tener efectos sobre las decisiones de inversión. Kaldor, 1959, refiriéndose a la economía chilena de los cincuenta del siglo pasado, argumenta que el gobierno debía abstenerse desplegar mayor gasto público (corriente y inversión) porque la reducida tasas de crecimiento y la creciente inflación se debió a una alta concentración del ingreso, bajo niveles de ahorro y reducido consumo interno, por consiguiente, una redistribución del ingreso podría generar mayor crecimiento económico.

Kalecki discute explícitamente las limitaciones de carácter ideológico a las políticas de pleno empleo en Political Aspects of Full employment (1943), Three Ways to Full Employment (1944), y Full Employment by Stimulating Private Investment? (1945).

El apoyo de Estados Unidos a la región latinoamericana fue mediante la creación de la Comisión Económica para América Latina y el Caribe (1949). Un interesante análisis sobre la creación y las motivaciones de este organismo se encuentra en Pollock, et al., 2001. Se resalta que también fueron creados estas instituciones en Europa (Comisión Económica para Europa-cepe) y Asia (Comisión Económica para Asia y el Lejano Oriente-cepalo), sin alcanzar la trascendencia de la cepal.

Paul Volker en su calidad de presidente de la Fed (1979-1987) al inicio de su mandato (6 de octubre de 1979), modificó la política monetaria. El control del precio de las reservas se sustituyo por objetivos sobre la cantidad de dinero, específicamente las reservas no prestadas (non-borrowed reserves). Su efecto fue un abrupto incremento de la tasa de interés.

Entre las políticas de rescate financiero se encuentra la nacionalización de la banca y la creación de fideicomisos para reducir el peso de la deuda externa del sector privado, creándose el Ficorca–Fideicomiso para la cobertura del riesgo cambiario.

Financiamiento que tramite el sector público mediante mercados financieros nacionales e internacionales, para financiar proyectos productivos, los cuales que son utilizados para contratar empresas constructoras (asignadas por licitación pública internacional) para la ejecución de proyectos de infraestructura, tales como plataformas petroleras, presas, centrales eléctricas, entre otros, que estén en condiciones de generar los ingresos que cubran su mismo costo.

Amsden (2001) señala que desde los inicios de la política de industrialización, refiriéndose a los años sesenta del siglo pasado, estuvo presente el sector automotriz, el cual no fue protegido ante la entrada de capital extranjero, impidiéndose su fusión para enfrentar la competencia de las empresas extranjeras.

Las fuerzas opositoras al régimen del pri cuestionaron fuertemente les rescate financiero que se hizo bajo el Fobaproa que posteriormente se transformó in ipab, en el último quinquenio de los noventa.