El presente trabajo expone el método (así se refería Keynes a su interpretación del sistema económico), la singularidad –normalidad, en realidad– de equilibrio con desempleo y la dialéctica de la relación teoría-política, la reflexividad del pensamiento y la acción, ofrece una novedosa creación teórico-práctica que, en obvios términos, le convirtió en el economista más importante del siglo xx y en una referencia de enorme actualidad para los destinos económicos globalizados.

This paper exposes the method (thus referred Keynes to their interpretation of the economic system), Singularity -normality, actually- balance with unemployment and the dialectic of the teoria-politica relationship, the reflexivity of thought and action, offers a new theoretical and practical creation that, in obvious terms, made him the most important 20th century economist and a reference with enormous relevance for the globalized economic destinations.

La teoría general del empleo, el interés y el dinero es una obra de una fascinación imperecedera. Es simple y sutil, oscura y profunda. Ofreció una forma sistemática de pensar, no solo sobre el comportamiento de las economías contemporáneas, sino sobre los obstáculos que se interponen en la búsqueda de una mayor riqueza en todos los tiempos. Combinó una visión del futuro con una rigorosa demostración de la posibilidad de un equilibrio con desempleo. A pesar de que los economistas jóvenes con inclinaciones especulativas se sentían atraídos haca ella como un almacén de ideas sugerentes, era su utilidad práctica la que principalmente les atrajo en un mundo suspendido entre la democracia en estado de putrefacción y la dictadura que estaba arrasando con todo (Skidelsky, 2013: 725).

Los años treinta del siglo xx comenzaron muy mal, con los pavorosos efectos planetarios de la Gran Depresión, y terminaron peor, con el comienzo de la Segunda Guerra Mundial. La puesta en escena de los componentes del New Deal, del presidente Franklin D. Roosevelt, incluidos los grandes reconocimientos de Keynes a esa estrategia que, declaraba, convirtió a los Estados Unidos en el laboratorio económico del mundo, y la utilización docente de las pruebas (1934) y posterior publicación (1936) de su libro, La teoría general sobre el empleo, el interés y el dinero (en adelante, La teoría general), conformaron el lado plausible de esa década bárbara. En el presente trabajo, se pretende presentar el método keynesiano –con el que describe al sistema económico y sus problemas, en ese texto–, la política económica y social subyacente (teoría y política, o política y teoría que se explican con más reciprocidad que causalidad), y la actualidad de la teoría y la práctica ahí propuestas, habida cuenta de su sobrevivencia por ocho décadas.

Sobre la importancia que los hechos tuvieron sobre la construcción teórica, la evocación del Estado de Bienestar, desde sus orígenes, y de la fiscalidad, durante la segunda década del siglo xx, resulta muy relevante:

Durante la Gran Depresión, se impuso una cuestión fundamental, relativa a la necesidad de reformar la enorme inequidad que caracteriza al capitalismo. Esta reforma, aunque no de manera originaria en Estados Unidos, estuvo representada por la figura política del Estado de Bienestar, puntualmente recogido en el célebre Plan Wisconsin y, en su reproducción ampliada, mediante el Nuevo Trato. Con apoyo en Vilfredo Pareto, la economía clásica no era partidaria de la distribución del ingreso y, de una u otra forma, las medidas de bienestar social siempre implican una redistribución, por lo que la oposición de los seguidores de la teoría de los mercados competitivos, ayer y hoy, ha sido más que activa en contra de tales medidas. Galbraith data y ubica al surgimiento del Estado de Bienestar, en el decenio de 1880 y en la Alemania del conde Otto von Bismarck (1815-1898): Los economistas alemanes se ocupaban de la historia, y de sus obras no solían desprenderse graves advertencias con respecto a las intromisiones del gobierno. Conforme la tradición prusiana y alemana, el Estado era competente, benéfico y sumamente prestigioso. Lo que se consideraba como principal peligro de la época era la activa militancia de la clase obrera industrial en rápido crecimiento, con su ostensible proclividad a las ideas revolucionarias y, en particular, a las que provenían de su compatriota recientemente fallecido, Karl Marx. Proporcionando el más claro ejemplo de temor a la revolución como incentivo para la reforma, Bismarck urgió a que se mitigaran las más flagrantes crueldades del capitalismo. En 1884 y en 1887, después de apasionadas polémicas, el Reichstag adoptó un conjunto de leyes que otorgaban una protección elemental bajo la forma de seguros en previsión de accidentes, enfermedades, ancianidad e invalidez (Galbraith, 1989:229).

Otro origen, proveniente de la concienzuda e informada agitación de hombres, mujeres y organizaciones preocupados por el destino de la sociedad, tuvo el Estado de Bienestar impulsado en Gran Bretaña 25 años después. El papel de Sidney y Beatrice Webb, H. G. Wells, George Bernard Shaw, la Sociedad Fabiana y los sindicatos obreros resultó fundamental en ese novedoso reformismo: Bajo el patrocinio de Lloyd George, ministro de Hacienda de Gran Bretaña, se adoptaron en 1911 leyes mediante las cuales se implantaron los seguros oficiales de enfermedad e invalidez, y posteriormente de desempleo. Con anterioridad a esto ya se había promulgado una ley que establecía pensiones de ancianidad sin aportaciones de los particulares, pero no había previsto las contribuciones necesarias para su mantenimiento. El subsidio del desempleo británico vino a superar considerablemente las proporciones de su precursor alemán, que Lloyd George se había ocupado de estudiar personalmente; en realidad, sólo en 1927 llegó a existir en Alemania un seguro de desempleo propiamente dicho […] Literalmente hablando, el triunfo de Lloyd George en 1910 y 1911 abrió el camino para el cambio que sobrevendría en Estados Unidos cinco lustros más tarde. Gran Bretaña era la patria de la ortodoxia clásica, pero había llegado a aceptar, aunque fuera con renuencia, una transformación muy importante del sistema, o en términos más concretos, una atenuación realmente sustancial de sus rigores. Se trataba de un ejemplo que Estados Unidos bien podía emular (Galbraith, 1989: 230-231).

En el resurgimiento del conservadurismo económico, desde los años sesenta, la expansión monetaria, la política fiscal activa, especialmente el Estado de Bienestar, las regulaciones económicas gubernamentales, y el intervencionismo económico del Estado, se convirtieron en los blancos predilectos de los conservadores, apoyados en la interpretación monetarista del ciclo económico y, posteriormente, en los setenta, en la que propusieron sobre el novedoso fenómeno, bautizado por Paul Samuelson como estagflación; cabe mencionar que, en una proporción significativa, el éxito de los ataques conservadores a estas formas de activismo económico gubernamental, explica una gran parte de la crisis que arrancó en 2007.

Un antecedente realmente atendible de la generalización del Estado de Bienestar en los Estados Unidos, está representado por el Plan Wisconsin que es el resultado de una heterodoxia comparable a la protagonizada por los economistas agrarios, sólo que desde la incipiente economía institucional: … la Universidad de Wisconsin constituyó la fuente a la vez de las ideas y de la iniciativa práctica fundamentales en la legislación del estado de bienestar. John Robert Commons (1862-1945), catedrático de dicha universidad, es en Estados Unidos la figura equivalente a Bismarck o a Lloyd George. En su edad madura, Commons encarnaba el resultado brillante y extraordinariamente influyente de una educación caótica y de una carrera universitaria inicial desastrosa. Ésta le condujo a una sucesión de colegios universitarios y de universidades del Medio Oeste y del Este de Estados Unidos, a saber: Ohio, Wesleyan, Oberlin, Indiana y Syracuse. Todas estas instituciones, como ya había ocurrido con Veblen, prefirieron verlo ejercer la docencia en otra parte. Pero quizá lo más notable no es que fuera tan sistemáticamente despedido, sino que con igual regularidad llegara a ser nuevamente contratado, hasta llegar a Wisconsin. Los libros de Commons, entonces como ahora, no llegaron a contar con muchos lectores. Lo más que consiguió fue reunir en torno suyo a un brillante y devoto círculo de colegas y estudiantes que al no estar atados a los principios clásicos ortodoxos se pusieron en forma sumamente práctica a enderezar los evidentes entuertos sociales de la época. Sus instrumentos primordiales fueron el gobierno del estado de Wisconsin, con sede en Madison, capital oportunamente próxima a la universidad, y su familia gobernante, a saber, Robert La Follette y sus dos hijos. El Plan Wisconsin, obra conjunta de economistas y políticos, estaba integrado por una ley de administración pública del Estado de características progresistas; una normatividad eficaz de las tarifas de los servicios públicos; una limitación de los intereses crediticios (si bien con un máximo todavía prohibitivo de 3.5% mensual, o sea, 42% anual); una política de apoyo al movimiento sindical de los trabajadores; un impuesto estatal sobre la renta, y, por último, en 1932, un sistema estatal de subsidio al desempleo. Esta última medida tuvo un efecto muy considerable en las actitudes económicas y políticas estadounidenses, y ningún otro factor contribuyó de forma tan directa a la adopción de la legislación federal en la materia tres años después. Y fueron los economistas del equipo de Commons y de la Universidad de Wisconsin, una vez más, quienes llevaron adelante la iniciativa en el ámbito federal. Edwin E. Witte (1887-1960), profesor de economía política en dicha universidad, y arquitecto del Plan Wisconsin, fue director ejecutivo del Comité de Seguridad Económica del gabinete que redactó la legislación federal. En estrecha cooperación con él, trabajó Arthur J. Altmeyer (1891-1972), quien también había colaborado en las reformas de Wisconsin. De modo que quien desee ir en peregrinación a las fuentes del estado de bienestar no puede omitir una reverente visita a Madison, Wisconsin (Galbraith, 1989: 233-234).

Keynes mostró una clara sintonía con las aportaciones de John R. Commons, sobre las que se dispone de dos claros ejemplos: “me parece que no hay otro economista con cuyo modo general de pensar me siento más de acuerdo”, le escribió en una ocasión (Skidelsky, 1992: 229); y, al abordar la cuestión económica en su célebre discurso, ¿Soy un liberal?, lo hace con arreglo a la periodización propuesta por el propio John R. Commons, quien definía a las instituciones como la acción colectiva para el control de la acción individual (Keynes, 1925: 306). Historia, política y teoría –en ese orden– van jugando un papel fundamental en la evolución del pensamiento keynesiano que, primero, arribaría a la Teoría general y, después, la trascendería especialmente en el ámbito de la teoría de la liquidez.

Thomas Piketty, por su parte, realiza un interesante recorrido de la evolución del papel económico y social del Estado, a partir de revisar la proporción de la fiscalidad en las economías de Estados Unidos, Reino Unido, Francia y Suecia: … relativamente representativas de la diversidad de las situaciones observadas en los países ricos. Se observan varias similitudes sorprendentes en esas evoluciones, así como importantes diferencias. La primera similitud es que los impuestos representaban menos de 10% del ingreso nacional en todos los países en el siglo XIX y hasta la primera Guerra Mundial. Eso corresponde a una situación en la que el Estado se involucraba muy poco en la vida económica y social. Con 7 a 8% del ingreso nacional, era apenas posible cumplir con las grandes funciones de todo gobierno (policía, justicia, ejército, relaciones exteriores, administración general, etc.), pero no mucho más. Una vez financiados el mantenimiento del orden, el respeto del derecho de propiedad y los gastos militares (que por sí solos a menudo representan casi la mitad del total), no quedaba casi nada en las arcas del Estado. En esa época, los Estados también financiaban algunas carreteras e infraestructuras mínimas, así como cierto número de escuelas, universidades y hospitales, aunque los servicios públicos de educación y salud accesibles para la mayoría de la población eran a menudo bastante rudimentarios. A partir de 1920-1930 y hasta 1970-1980, en el conjunto del mundo rico se asistió a un incremento considerable del porcentaje del ingreso nacional que los diferentes países decidían dedicar a los impuestos y al gasto público (y, en particular, al gasto social). En todos los países desarrollados, en apenas medio siglo, la participación de los impuestos en el ingreso nacional se multiplicó por un factor de, por lo menos, tres o cuatro (a veces por más de cinco, como en los países nórdicos). Después se observa, una vez más en todos los países, una estabilización casi completa de la participación de los impuestos en el ingreso nacional desde los años ochenta hasta la década iniciada en 2010 […]. Las alternancias políticas y las especificidades nacionales no están totalmente ausentes, pero, en resumidas cuentas, sólo tienen una importancia limitada frente a esta estabilización de conjunto (Piketty, 2014: 522-524).

El ciclo largo de la intervención económica y social del Estado, no solo en el capitalismo maduro, también es producto de ciertas transiciones en la ideología dominante.

Por ese motivo, en el presente trabajo se incluye la búsqueda de razones en las que se han fundado ataques abiertos, descalificaciones poco argumentadas y juicios apresurados sobre la forma y el fondo del extraordinario texto de Keynes y sobre sus consecuencias prácticas. La lista es larga:

“En 2005, la revista de derechas Human Events seleccionó la Teoría general como uno de los diez libros más perniciosos de los siglos XIX y XX, en compañía de obras como Mi lucha y El capital” (Krugman, 2012: 106). John K. Galbraith, escribió: Durante mucho tiempo, Keynes había despertado los recelos de sus colegas por la claridad de su estilo y de sus ideas, circunstancias que a menudo no se daban juntas. En la Teoría general… desmintió esa fama académica. Es una obra profundamente oscura, mal escrita y publicada prematuramente. Todos los economistas dicen que la han leído. Sólo lo ha hecho un puñado de ellos. Los demás sienten el secreto remordimiento de que nunca lo harán. Una porción de su influencia se debió a que era en gran parte incomprensible (Galbraith, 1983: 257). Para Joseph Schumpeter, “El keynesianismo es una semilla que no puede ser trasplantada a suelo extraño: cuando así se hace, muere, y antes de morir se vuelve venenosa” (Schumpeter, 1983: 373). “Axel Leijonhufvud afirma que ¿como economista teórico Keynes no estuvo exento de errores ni de inconsistencias lógicas y, fallos aparte, tuvo ciertas costumbres irritantes en el análisis y la presentación, que no han sido en absoluto útiles para los estudiantes posteriores. Estos hechos no se pueden negar¿. Según Athanasios Asimakopulos, ¿la teoría general no es un libro de fácil lectura, en parte porque la naturaleza inherentemente compleja de la materia no permite un tratamiento sencillo, y en parte porque Keynes no se tomó (o no tuvo) el tiempo necesario para trabajar todo de manera consistente¿. Oliver Blanchard, por su parte, sostiene en su popular libro de texto que ¿cuando se publicó la Teoría general de Keynes en 1936, casi todo el mundo coincidió en que era un libro fundamental pero, al mismo tiempo, casi impenetrable –y agrega Blanchard entre paréntesis- (tal vez el lector desee echarle un vistazo para convencerse por sí mismo)¿. Mark Blaug es aún más categórico: ¿La Teoría General es simplemente un libro poco claro y mal escrito¿. Seymour Harris, en la Introducción de la renombrada Guía de Hansen, escribió que ¿la exposición ofreció dificultades, pues muchas ideas no habían sido pensadas claramente; hubo algunas confusiones y aun errores; no era muy clara la relación entre la Teoría General y la doctrina aceptada, y Keynes, como muchos innovadores, particularmente los que no están empapados en el tema, se inclinó por exagerar la novedad de su enfoque y desarrollo¿ (Kicillof, 2007: 18).

La emergencia de un considerable incremento en la fiscalidad, tributos y gasto, representó un doble problema para el conservadurismo, no solo económico, que esperaba que las fases depresivas del ciclo económico se superaran sin ninguna intervención pública. El primer problema que plantea el incremento de la intervención económica del Estado consiste en la desaparición de un supuesto monopolio privado en la generación de empleo; al crear ocupación, los gobiernos podían escapar de las presiones privadas con las que, a cambio de invertir y producir empleos, los capitalistas se sentían con derecho a esperar leyes que convirtieran el privilegio en norma. El segundo problema, visible en el terreno de la normatividad fiscal, es el de poner en tensión el derecho de los ricos a no ser sensiblemente gravados por cuanto son ellos (hasta hoy, tal aserto se continúa evocando) los únicos creadores de empleo. Keynes no inventa una alta fiscalidad, pero –al proponer su más intenso y extenso uso– se convierte en la más inquietante pesadilla del amplio espectro conservador.

I.Las ideas… las ideas de los economistas y los filósofos políticos, tanto cuando son correctas como cuando están equivocadas, son más poderosas de lo que comúnmente se cree. En realidad el mundo está gobernado por poco más que esto. Los hombres prácticos, que se creen exentos por completo de cualquier influencia intelectual, son generalmente esclavos de algún economista difunto. Los maniáticos de la autoridad, que oyen voces en el aire, destilan su frenesí inspirados en algún mal escritor académico de algunos años atrás. Estoy seguro que el poder de los intereses creados se exagera mucho comparado con la intrusión gradual de las ideas. No, por cierto, en forma inmediata, sino después de un intervalo; porque en el campo de la filosofía económica y política no hay muchos que estén influidos por las nuevas teorías cuando pasan de los veinticinco o treinta años de edad, de manera que las ideas que los funcionarios públicos y políticos, y aun los agitadores, aplican a los acontecimientos actuales, no serán probablemente las más novedosas. Pero tarde o temprano, son las ideas y no los intereses creados las que presentan peligros, tanto para mal como para bien (Keynes, 1958: 367).

La emergencia de Keynes, visible en su propuesta contra cíclica, encuentra su puerta de acceso en el ambiente de la Gran Depresión, y corresponde a uno de los más intensos momentos de la reflexividad, de la relación entre pensamiento y realidad, con la que se planteó –cuatro años antes de la aparición de la Teoría general de la ocupación, el interés y el dinero- una nueva dimensión de la gestión económica gubernamental: ... la intervención directa del Estado para promover y subvencionar nuevas inversiones. Antiguamente no se consideraba adecuado que el Estado se endeudara para llevar a cabo otros gastos que no fueran los propios de la guerra, por lo que con frecuencia había que esperar a una guerra para poner fin a una depresión importante. Espero que en el futuro no mantengamos esa actitud financiera purista y que estemos dispuestos a gastar en empresas pacíficas lo que las máximas financieras del pasado sólo nos permitían gastar en la devastación de la guerra. ¡En cualquier caso, afirmo con seguridad absoluta que lo único que podemos hacer es descubrir alguna excusa que aun las cabezas huecas consideren legítima para incrementar ampliamente el gasto! (Keynes, 1932: 521-526). La contribución más importante de Keynes no se encuentra ahí (en la propuesta del ¿modelo¿ para determinar el nivel de empleo) sino que está contenida en otros dos aspectos, también incluidos en las páginas de la Teoría General: por un lado, su agudísima crítica a la economía clásica y, por otro, la búsqueda de unos fundamentos teóricos distintos de los que ofrece la ortodoxia (Kicillof, 2007: 24).

La dinámica de la crisis, a partir de las indiscutibles demostraciones de progreso económico, cuando los beneficios superan sensiblemente a los costos, se hace visible con la aparición de aquello que, en la opinión del propio Keynes significaba (y significa) lo peor: la deflación, que es el momento en el que los costos superan a los beneficios, con lo que desaparecen los verdaderos incentivos para invertir, y que, de manera suplementaria, se acompaña de los problemas derivados de la asimetría y de la inoportunidad. Hay asimetría en el hecho que hace de la caída de los precios de alimentos y materias primas básicas (agropecuarias y mineras) un fenómeno mucho más apresurado, y de más lenta recuperación, que lo que puede observarse en la industria; hay, también, asimetría entre las variaciones de los precios y la recuperación de las industrias productoras de bienes de consumo y de bienes de capital, a favor –si así se puede decir– de las últimas. La comprensión de lo que Keynes llamó su método, permite comprender, también, la inutilidad de enfrentar a la deflación y a la depresión resultante, con las llamadas soluciones de mercado de la sabiduría económica convencional. Ni la reducción de la oferta, en el propósito de elevar los precios, ni la reducción salarial, en el de reducir los costos, podrán producir efectos plausibles en un ambiente general de reducción del consumo o, lo que tiene el mismo resultado práctico, de mantenimiento del consumo con arreglo a un tipo de crédito impagable. La insolvencia –ya como imposibilidad de gasto presente–, ya como imposibilidad de pago futuro del crédito con el que se financia el consumo presente– aparece como el más serio síntoma de la depresión y su inquietante tendencia.

Para Keynes, que construye su método como un sistema económico de tres variables independientes (la propensión marginal a consumir, la eficacia marginal del capital y la tasa de interés) que determinan a dos dependientes (el nivel de ingreso y el volumen de ocupación), la verdadera determinación del ciclo económico, la que marca el ritmo, proviene de la inversión, misma que conforma el uso menos estable del ingreso y que no se ve incentivada (lo que hoy es totalmente evidente) por el bajo precio del dinero (bajas tasas de interés),1 cuya abundancia –manipulada o no– zozobra en la trampa de liquidez, sino por el incremento de la demanda efectiva o demanda agregada (demanda de bienes de consumo, de bienes intermedios y de bienes de inversión), que en ambientes deprimidos, de rentismo financiero y de déficit fiscal cero, deja de cumplir su encomienda, como la más general falla de mercado.

I.1 El consumoEl almacén de ideas de Keynes comienza por analizar a los determinantes de la demanda agregada, para él el mejor sustituto de la conocida Ley de Say: la propensión marginal a consumir es la parte de la variación en el ingreso que se destina al consumo; sus características son: que es positiva (el consumo se mueve en la misma dirección que el ingreso), que es menor que la unidad (no todo el ingreso incrementado toma la forma de consumo) y que tiende a cero (hay un momento en que ninguna porción del ingreso incrementado se destina al consumo, no solo por la utilidad marginal decreciente). Mientras que lo que Keynes definió como economía clásica supone que la inversión deriva de la abstinencia en el consumo, él afirma que entre mayor sea la parte del ingreso que se gasta de esta forma, mayor será el efecto (multiplicador) que la inversión tendrá sobre el ingreso y, en último término, sobre la ocupación. La mecánica es la siguiente:

El multiplicador (k) es igual al ingreso (Y) dividido por el propio ingreso menos la parte de él destinada al consumo (c): k = Y / Y – c; lo que es igual al ingreso dividido por la parte de él destinada al ahorro (s): k = Y / s; como c y s son fracciones de Y, el multiplicador es igual al recíproco de s, lo que permite afirmar que k será mayor entre mayor sea c. Si se asume que el nuevo nivel de ingreso (Y¿) es igual a la inversión (I) multiplicada por el multiplicador (k), Y¿ = I x k, resulta que un mayor nivel de consumo habrá de generar un mayor nivel de ingreso. Si este último se divide por la unidad de salario, se tiene una adecuada aproximación al nuevo nivel de ocupación (N). Las complicaciones que enfrenta el pleno cumplimiento del efecto multiplicador, tienen que ver, en primer lugar con la rigidez de la oferta monetaria que, en su caso, dificulta la metamorfosis en ingreso monetario del resultado de k × I; la segunda complicación deriva de la convergencia o divergencia del ámbito público y el privado, en una eventual competencia por el crédito disponible en el sistema económico, y la tercera, corresponde al componente importación de la producción nacional que, de existir, filtra una parte del efecto multiplicador hacia el exterior y, así, disminuye el ingreso (y el empleo) resultantes. Esta primera sección ilustra lo que Keynes denominó la Función Consumo, con su primera variable independiente, la propensión marginal a consumir.

I.2 La inversiónDespués de aplicar al consumo una parte del ingreso, que es –también– el uso más estable del mismo, los agentes económicos deben decidir en qué emplear la parte del ingreso que excede al consumo, bajo el supuesto de que en el caso del ingreso y el consumo nacionales, C / Y < 1 (no todo el ingreso se destina al consumo). Los usos alternativos de ese excedente son el ahorro, siempre que la tasa de interés supero a la rentabilidad de las inversiones, o la inversión, si la rentabilidad de ella supera, durante toda la vida útil de los bienes de inversión, a la tasa de interés real (la nominal menos la inflación). El asunto relevante es cómo hacer comparable a la tasa de interés con la rentabilidad de las inversiones.

La eficacia marginal del capital (r) es la rentabilidad de las inversiones, expresada como una tasa de descuento (la que viaja del futuro hacia el presente) y que iguala el precio de la oferta industrial (Po) con los Beneficios esperados (Be) de la actividad productiva durante toda la vida útil de los bienes de inversión (son beneficios esperados, y no corrientes, en función de la incertidumbre que deriva de la competencia y corresponden a la producción que el productor espera realizar en el mercado). La definición de la eficacia marginal del capital, que Keynes toma del profesor Irving Fischer, es: “Es la tasa de descuento que, en el tiempo, iguala a los beneficios esperados con el precio de oferta de los bienes de inversión”. La expectativa se vuelve pesimista con el tiempo, en virtud de la incómoda e inevitable presencia del espíritu animal de los empresarios, que acuden a las ramas más rentables. La formalización de la rentabilidad, igualita a la muy posterior tasa interna de retorno (TIR), fundamental en la evaluación de proyectos de inversión, y que no se encuentra en la Teoría general, es: Po = Be / (1 + r) n, donde n corresponde a los años de vida útil del bien de inversión o al número de plazos de capitalización sobre el mismo bien. Partiendo de una situación de equilibrio con desempleo, una variación en la inversión corriente produce un incremento o una reducción de la ocupación y el ingreso que tiene un efecto multiplicador sobre el ingreso. No existen en el sistema medios prácticos para modificar sustancialmente la propensión marginal a consumir, de manera que las fluctuaciones económicas deben estar originadas principalmente en los factores que influyen sobre la inversión. Ésta es, pues, la secuencia causal del sistema de Keynes (citado en Kicillof, 2007: 366).

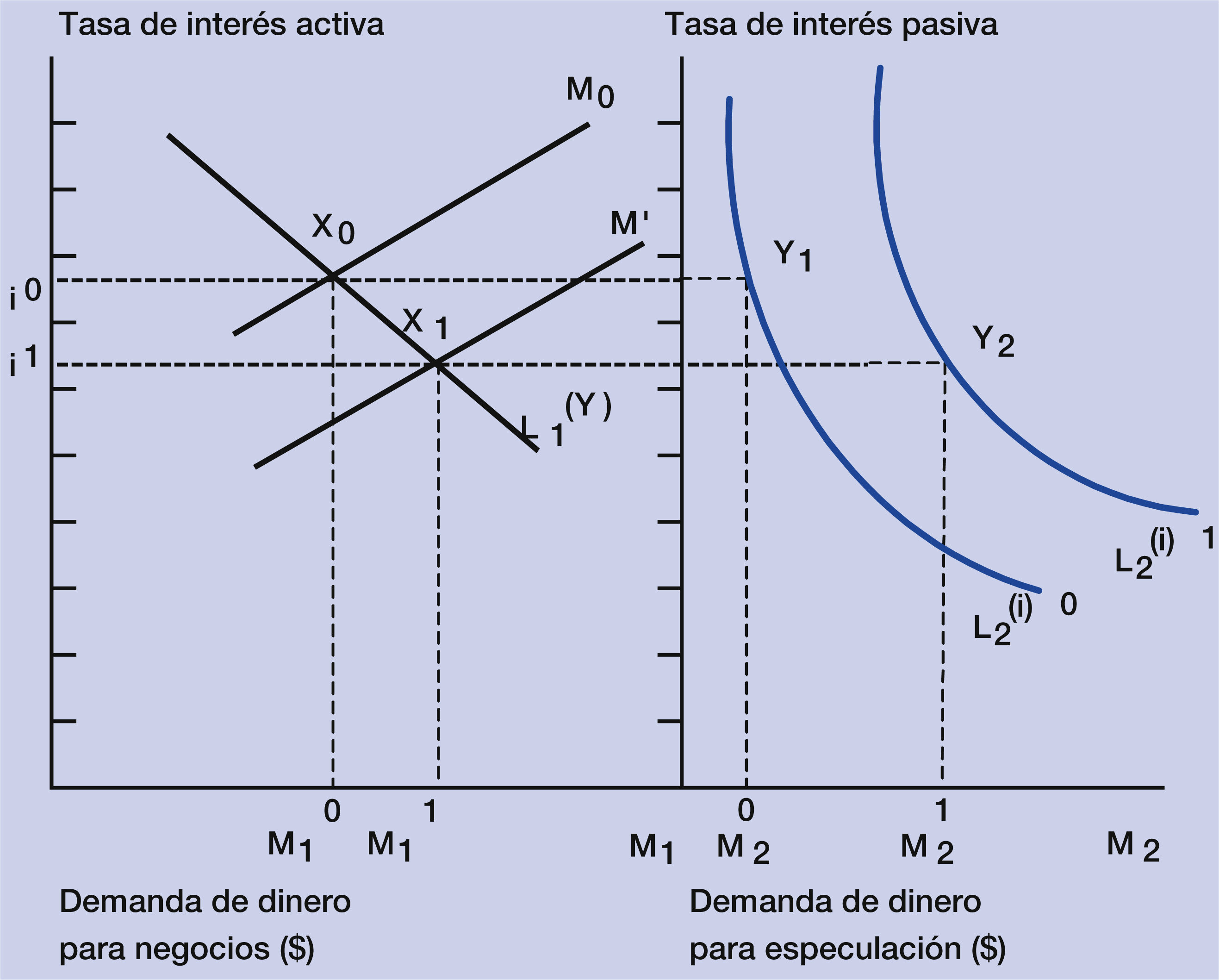

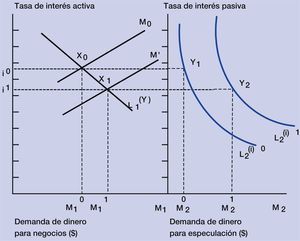

Por último, la tasa de interés (i) es, simultáneamente, el precio del dinero y el premio por renunciar a la liquidez, y corresponde a la relación entre los tres motivos de preferencia por la liquidez (transacción, precaución y especulación) y la oferta monetaria (M): i = Motivos de preferencia por la liquidez / M. Keynes jamás emplea el término demanda de dinero para referirse a los motivos precitados, aunque es del todo válida esa identidad. Lo que sí hace es establecer dos funciones de preferencia por la liquidez, donde los dos primeros motivos representan una función relativa al ingreso que, ahora sí, demandan una parte de la oferta monetaria (M1), mientras el tercer motivo, relativo a la propia tasa de interés futura, demanda otra parte de la misma M (M2):

Las proporciones de M1 y M2 entran en conflicto, por cuanto ambas son partes de M:

Si, con Keynes, suponemos que M1 sirve a las tareas de consumo e inversión y M2 a las de especulación, el éxito de la primera describe un círculo virtuoso de operación del sistema económico, por cuanto con ella crecen el ingreso y el empleo; mientras que el éxito de M2, siempre como proporción de M, describe la conversión del sistema en una economía de casino. La conclusión relativa a aquello que corresponde a la política monetaria salta como rana, si se asume el peso extraordinario de la especulación para esterilizar los esfuerzos gubernamentales para reducir, con arreglo al incremento de la oferta monetaria, a la tasa de interés y hacerlo de manera perdurable:

En una situación de equilibrio, con una tasa de interés alta, M0 = (M1o + M2o) → io, la autoridad monetaria realiza un esfuerzo por disminuir la tasa de interés, mediante el incremento de la oferta monetaria, M¿ > (M1 + M2) → i1, con lo que crecerá la demanda de dinero para consumo e inversión, M11 y la correspondiente a la especulación, M21; el resultado de estos incrementos, especialmente el correspondiente a propósitos especulativos, es una nueva presión al alza de la tasa de interés. Esta esterilización de la manipulación monetaria para reducir los costos financieros, es la trampa de liquidez (Novelo, 2014: 118-119). [Los inversionistas profesionales y los especuladores] no se ocupan de lo que realmente significa un valor de inversión para el hombre que lo compra “para siempre”, sino de en cuánto lo estimará el mercado dentro de tres meses o un año, bajo la influencia de la psicología de masa. Este es el resultado inevitable de los mercados de inversión que se organizan para lograr lo que se llama liquidez. Entre las máximas de la finanza ortodoxa, ninguna, seguramente, es más antisocial que el fetiche de la liquidez, la doctrina según la cual es una virtud positiva de las instituciones de inversión concentrar sus recursos en la posesión de valores líquidos. Olvida que las inversiones no pueden ser líquidas para la comunidad como un todo. La finalidad social de la inversión realizada con conocimiento de causa debería ser el dominio de las fuerzas negativas del tiempo y la ignorancia que rodean nuestro futuro. El objeto real y particular de la mayor parte de las inversiones competentes de hoy es “ganar la delantera” (to beat the gun), como dicen los norteamericanos; ser más listo que el vulgo, y encajar la moneda falsa o que se está depreciando a otra persona (Keynes, 1958: 153-154)2

La paradoja que se obtiene al disponer de mercados de inversión cada vez mejor organizados, es el predominio de la especulación sobre el rendimiento probable de los bienes de inversión, a partir de la búsqueda preferente de “valores líquidos”. Esta es una singular preferencia por la liquidez, notablemente alejada de los motivos de transacción y de precaución, subsumidos en el motivo “negocios” y cuya función de preferencia por la liquidez es: L1 = f (Y) = M1, donde:

L1 es la función de preferencia por liquidez;

Y es el ingreso, y

M1 es la demanda de dinero para negocios que es relativa al ingreso.

Tampoco se ajusta al motivo especulación, al menos en los términos tradicionales, por cuanto la función de preferencia por la liquidez correspondiente depende de expectativas de rendimientos financieros, convencionalmente adscritos a incrementos esperados en la tasa de interés: L2 = f (i2) = M2, donde:

L2 es la función de preferencia por liquidez;

i2 es la tasa de interés esperada por no renunciar a la liquidez frente a la tasa de interés presente (i1) y

M2 es la demanda de dinero para especulación (su retención presiona a la autoridad monetaria para la elevación de la tasa de interés).

Habrá, entonces, una tercera función de preferencia por la liquidez, relativa a un cuarto motivo (crédito), siempre que la deuda contraída sea empleada en la adquisición de valores líquidos, cuyos precios en el corto plazo se caracterizan por la inestabilidad y por variaciones diferenciadas entre expresiones dinerarias comparables (caso de las divisas, acciones y derivados). La función de preferencia por la liquidez resultante, sería: L3 = f (dP) =M3, donde:

L3 es la función de preferencia por la liquidez;

dP son variaciones diferenciadas en el precio de expresiones dinerarias comparables (divisas, por ejemplo), y

M3 es la demanda de dinero para compra-venta de divisas.

La trampa de liquidez consiste en la reacción que muestran las variables independientes del sistema económico, concretamente la tasa de interés, frente a incrementos de la oferta monetaria encaminados a reducir el precio del dinero de forma perdurable. Si el supuesto keynesiano de formalizar a la tasa de interés (i) como el resultado de dividir a la suma de los motivos de preferencia por la liquidez por la oferta monetaria, es correcto, los incrementos en esta última (ceteris paribus) debieran conducir a una reducción de i: i = (M1 +M2 + M3) ÷ M que, en teoría, favorecería un ambiente propicio para el incremento de la inversión, la ocupación, el ingreso y, como sustrato, el ahorro.

No ha acontecido así, al menos de manera perdurable, porque el incremento de la oferta monetaria, al reducir i, produce una reacción que tiende a incrementar M1, M2 y M3 y, con ellas, a la propia tasa de interés:

- 1.

- M1 + M2 + M3 = M0, con una tasa de interés relativamente alta (i0);

- 2.

- ↑M = (M¿) > (M1 + M2 + M3) → ↓ i1 →

- 3.

- ↑(M1 + M2 + M3) > M¿ → ↑ i2.

Esto es así porque la reducción de la tasa de interés activa inducirá a los agentes a contratar créditos para la adquisición de los bienes de consumo duradero clasificados como duros (vivienda, automóviles, línea blanca, electrodomésticos, etcétera); en paralelo, el abaratamiento del dinero también inducirá a los empresarios a tomar créditos para la inversión, siempre que los rendimientos esperados de los bienes de inversión durante su vida útil superen a la suma de tasas (activa y pasiva) de interés (previsiones del –corto, no más de 5 años– largo plazo keynesiano). Los especuladores demandarán dinero (o lo atesorarán) por la reducción del premio por renunciar a la liquidez, que es como Keynes define a la tasa de interés pasiva. Y, por último, quienes se dispongan a especular por medio de la compra-venta de divisas u otros activos líquidos, tomarán créditos (más baratos), para tal propósito. Por estas razones, crecerán las funciones de preferencia por la liquidez y la tasa de interés. En esto consiste, esencialmente, la trampa de liquidez. Acabo de decir que a grandes rasgos, la Reserva (Federal) controla el suministro de dinero; lo que controla en realidad es la base monetaria, es decir, el total de moneda que tienen los bancos, sea en circulación, sea en reserva. Y aunque la Reserva Federal ha triplicado la base monetaria desde 2008, la economía sigue deprimida. ¿Significa esto que me equivoco, entonces, cuando digo que sufrimos una demanda inadecuada? No, no me equivoco. De hecho, el fracaso de la política económica a la hora de resolver esta crisis era predecible; y se predijo. Cuando escribí la versión original de mi libro El retorno de la economía de la depresión, ya en 1999, pretendía sobre todo advertir a los estadounidenses de que Japón había llegado a un punto en el que imprimir más moneda no podía resucitar su economía deprimida; y que aquí, en Estados Unidos, nos podía pasar lo mismo. Ya entonces, otros muchos economistas compartían mis preocupaciones. Entre ellos estaba el mismísimo Ben Bernanke, ahora presidente de la Reserva Federal. ¿Qué nos ha pasado, entonces? Que nos vemos en la infeliz situación conocida como trampa de liquidez (Krugman, 2012: 41-42).

Desde la Gran Depresión, la preferencia por la liquidez jugó un importante papel en el estallido de la crisis, en una buena medida, por la forma en la que la autoridad monetaria inyecta dinero al sistema económico; al hacerlo mediante compra de deuda a los bancos o del establecimiento de una tasa de descuento para los mismos destinatarios contra la entrega de dinero líquido, dicha autoridad no puede garantizar que los intermediarios financieros satisfagan los circuitos monetarios del sistema económico. Si el ambiente es de inestabilidad, curiosa normalidad del (des)orden capitalista, la preferencia por la liquidez se hará presente en las instituciones responsables de la intermediación financiera. Frente a la escasez de crédito y la incertidumbre reinante, los consumidores reducirán sus gastos y, con ellos, una parte significativa de la demanda efectiva, y –por todo lo anterior– los empresarios carecerán de incentivos para invertir en producir lo que no es demandado, con lo que se completa la ruina. Mientras la economía productiva padece esta contracción, la preferencia por la liquidez para un activo ejercicio especulativo, la compra-venta de divisas, también se ve incrementada, particularmente al calor de las posibilidades ofrecidas por tipos de cambio flexibles y por instrumentos y técnicas de comunicación de alucinante velocidad que, hoy, dominan el panorama. La evaporación del Estado de Bienestar y el encanecimiento de la fuerza de trabajo planetaria, se combinan para producir la reducción suplementaria de la llamada función-consumo, por medio de un fortalecimiento de la preferencia por la liquidez que produce una nueva reducción del gasto. Estos efectos de la preferencia por la liquidez, en reducción del gasto, tienen una dimensión histórica: En una obra clásica, Friedman y Schwartz argumentaron que el Consejo de la Reserva Federal no inyectó dinero en el sistema bancario después de octubre de 1930 para compensar la acumulación por parte de los bancos y del público. Esto se debió a un liderazgo débil y dividido, ya que el hombre fuerte de la Reserva Federal, Benjamin Strong, había fallecido en 1928. Admitieron que la caída de la producción en 27%, del índice de precios al por mayor en 13.5% y de las rentas personales en 17% entre octubre de 1929 y octubre de 1930 habría sido todavía una de las contracciones más serias que se hayan registrado. Pero en octubre de 1930 llegó la primera crisis bancaria. La proliferación de quiebras bancarias en las áreas rurales llevó al público a convertir sus depósitos en dinero y a los bancos a acumular un exceso de reservas, y todos trataron de proteger sus activos contra el pánico. Esto llevó a un colapso de la oferta monetaria. Así pues, según Friedman y Schwartz, el desplazamiento de la curva de oferta de dinero hacia abajo llevó a una menor presión sobre la renta real y los precios. La depresión mundial intensificó la depresión americana, a través de la presión sobre el dólar después del colapso de patrón oro en 1931. El quid de la explicación monetarista de Friedman es que la cantidad de dinero cayó, pero no porque no hubiera prestatarios dispuestos, sino porque la Reserva dejó que disminuyera la cantidad de dinero. En contraste, la mayoría de keynesianos han seguido el propio ejemplo de Keynes al explicar la depresión en términos de fallo en mantener la demanda agregada. Fue la caída del gasto lo que llevó a la disminución del stock de dinero, y no al revés (Skidelsky, 2009: 89-90).3

Cuando un proporción creciente del ingreso no se gasta, crece la parte dedicada a la inversión o a la… especulación.

Lo que Keynes entiende como previsiones de la psicología del mercado, descritas con talento en su célebre ejemplo del concurso de belleza, no sólo está determinado por la capacidad de los especuladores para tomar la delantera, sino por el peso inescapable de una opinión general recurrentemente alimentada por rumores, prejuicios e información irrelevante que se metamorfosea en fundamental en momentos clave y casi permanentemente dominada por la ignorancia, que le hace extraordinariamente vulnerable durante la emergencia de los espíritus animales: confianza, sentido de la justicia, corrupción y conducta antisocial, ilusión monetaria4 y relatos económicos exitosos (Akerlof y Shiller, 2009: 108).

Al tratar el asunto de los “valores líquidos”, en tanto elemento definitorio entre el uso y la especulación con determinados bienes, resulta claro que el factor dominante en la determinación de los equivalentes generales, por encima del valor de uso y el costo de almacenamiento, no es otro que la prima de liquidez, entendida como la propiedad de un bien para intercambiarse, con la mayor cobertura y de manera inmediata, por otras mercancías. Ningún bien supera al dinero en la visibilidad de esa propiedad, lo que explica la relevancia de la compra-venta de monedas en el escenario especulativo mundial: EG =U – C + ζ, donde:

EG = equivalente general;

U = valor de uso;

C = costo de almacenamiento o mantenimiento, y

ζ = prima de liquidez (Keynes, 1958: 217-221).

El valor de uso, por supuesto, consiste en el consumo del bien que se pretende convertir en equivalente general; muy débil, si acaso, para el dinero; intenso e inmediato, para el trigo, y muy lento aunque visible, para la vivienda, por emplear las alternativas propuestas por Keynes. El costo de almacenamiento (o de mantenimiento) es positivo y notable para los casos del trigo y la vivienda; y negativo para el del dinero, por cuanto el intermediario financiero –bancario o no– paga una tasa pasiva de interés por almacenar el dinero de los agentes. La prima de liquidez, definida líneas arriba, es completa e inmediata en el caso del dinero, e incompleta y tardada para los otros dos bienes.

Este análisis del sistema económico, despojado de las limitaciones autoimpuestas en la economía estándar (escasez, equilibrio con pleno empleo, neutralidad del dinero y supuestos irreales), significó un soplo de aire fresco para los estudios económicos.

De aquí, seguramente, deriva el entusiasmo del estudiante de Cambridge, Bensusan-Butt, tras la lectura de la Teoría general: Gozosa revelación en tiempos oscuros. Pensábamos que Keynes había descubierto el fallo en el sistema capitalista y había inventado un remedio... El misterio de la injusticia contemporánea quedaba revelado por una obra maestra de esfuerzo intelectual sostenido... Por eso la Teoría general era para nosotros menos una obra de teoría económica que un manifiesto por la Razón y la Alegría... Daba una base racional y un atractivo moral a la fe en la posible salud y cordura de la humanidad contemporánea tal como los jóvenes de mi generación no habíamos encontrado en ningún otro sitio (citado en Skidelsky, 1992: 573).

Para Keynes, el éxito de la teoría ricardiana eclipsó lamentablemente el tema de la demanda efectiva: Ricardo conquistó a Inglaterra como la santa Inquisición a España, desapareció completamente y dejó de estudiarse. El gran enigma de la demanda efectiva, con el que Malthus había luchado, se desvaneció de la literatura económica. Ni una sola vez puede verse mencionado en cualquiera de los trabajos de Marshall, Edgeworth y el profesor Pigou, de cuyas manos ha recibido su mayor madurez la teoría clásica. Sólo pudo vivir furtivamente disfrazada, en las regiones del bajo mundo de Carlos Marx, Silvio Gesell y el mayor Douglas (Keynes, 1958: 43).

Para Keynes, además de medio de pago, el dinero es un depósito de valor que liga el presente con el futuro, y que también se somete a la incertidumbre, ahora referida a los cambios futuros y desconocidos de las tasas de interés que variarán temporalmente en relación inversa a las variaciones de la oferta monetaria, hasta que la trampa de liquidez haga acto de presencia. Además, aunque la economía estándar imagina los efectos inflacionarios de los aumentos de dicha oferta en situación de pleno empleo (supuesto irreal), Keynes advierte que, mucho antes del pleno empleo, el nivel de precios experimentará presiones al alza y que, en algunos casos lo hará por razones estructurales (inelasticidad de la oferta) y no por razones monetarias.

Tanto en la Teoría general cuanto en reflexiones complementarias, Keynes advierte que la Teoría cuantitativa, al afirmar que un incremento en la oferta monetaria, posterior al pleno empleo, sólo afectará proporcionalmente al nivel general de precios manteniendo la relación entre precios relativos, ignora la existencia de una demanda de dinero para fines especulativos, que corresponde a la función de preferencia por la liquidez relativa a la propia tasa de interés, L2 (i) = M2: Era usura, escribió a un corresponsal, “extraer del prestatario alguna cantidad adicional al verdadero sacrificio del prestamista que la debilidad de la posición negociadora del prestatario o su extrema necesidad… hace plausible… Encuentro interesante exponerlo de esta manera porque realmente viene a ser lo mismo que mi teoría de la liquidez (citado en Skidelsky, 2009: 175).

Como una cuestión de justicia, y de promoción de las inversiones, Keynes propone –de manera complementaria a los efectos bajistas que la abundancia de capital tendría sobre el tipo de interés– una política específica para mantenerlo bajo: Hoy el interés no recompensa ningún sacrificio genuino, como tampoco lo hace la renta de la tierra. El propietario del capital puede obtener interés porque aquél escasea, lo mismo que el dueño de la tierra puede percibir rentas debido a que su provisión es limitada; pero mientras tal vez haya razones intrínsecas para la escasez de la tierra, no las hay para la de capital (Citado en Skidelsky, 2009: 175).

Con apoyo en las fluctuaciones en el nivel potencial de producción, que se explica en la recurrente variación en la productividad, y derivada de la hipótesis de las expectativas racionales, se construyó la llamada Teoría del ciclo económico real que pretende explicar las fases depresiva y expansiva del sistema económico como reacciones eficientes a las modificaciones del entorno económico real. Estos cambios incluyen precios, regulaciones, condiciones meteorológicas y otros muy diversos factores: Supongamos, por ejemplo, que se ralentiza la velocidad del cambio tecnológico. Como resultado, caerá la productividad marginal de la población y, al hacerlo, caerá el salario real. La gente reaccionará a este cambio de una forma racional, eligiendo trabajar por un salario menor, en el mismo puesto de trabajo o en otro, o pasar más tiempo en familia. De ahí que una conmoción real provoque ciclos mediante reacciones eficientes de los agentes económicos a sus circunstancias económicas modificadas. Este modelo se sostiene durante periodos largos. Cuando aparece un conjunto de nuevas invenciones que hace subir los salarios reales, la gente trabaja más y se produce un incremento de la producción. Allá donde haya una ralentización tecnológica que provoque una bajada del salario real, la gente trabajará menos, y provocará una caída en la producción. Éste es el patrón que observamos durante los auges y las recesiones. Igual que la hipótesis de las expectativas racionales, la teoría del ciclo económico real supone que, en ausencia de regulaciones, los mercados son eficientes, lo que sugiere, obviamente, que éstos deben dejarse tan desregulados como sea posible (Skidelsky, 2009: 57).

Esta teoría resulta radicalmente equivocada. Lo es a los efectos de aquello que determina las fluctuaciones de la actividad económica y a los efectos, también, de las reacciones de los agentes. Son los rendimientos esperados del uso de un bien de inversión, y sus frecuentes fluctuaciones, lo que determina el nivel de inversión y todas sus virtuosas consecuencias y es la ilusión monetaria, y no una decisión perfectamente racional, la que impide a los trabajadores disponerse a aceptar menores salarios nominales. El primer aspecto es abordado por Minsky: En tanto que la productividad de un bien de capital en la teoría convencional está determinada tecnológicamente, el rendimiento de escasez corriente de ese bien depende de las diversas suertes de industrias, de locaciones y de condiciones económicas. De hecho, la escasez de capital varía a lo largo de un ciclo económico. Las depresiones se caracterizan por la ociosidad de hombres y máquinas, los auges por la escasez tanto de mano de obra como de bienes de capital (Minsky, 1987: 107).

Otra teoría, también derivada de la economía convencional y específicamente dedicada a la medición del riesgo, es la llamada Teoría del mercado financiero eficiente, que asume desconocer lo que ocurrirá con certeza, aunque pretende conocer, y medir, el riesgo de que ocurra; esta “exitosa” valoración de los riesgos se hace representar en los precios de los instrumentos financieros, acciones, títulos y deudas, siempre a partir de la información disponible. Esta dependencia de la información presente permitió establecer falsas analogías, como la de aplicar modelos de seguro a productos que no son asegurables; la analogía entre seguros actuariales de vida, propiedad y accidentes y el seguro de derivados complejos es falsa. El resultado es que: El uso de la palabra riesgo para cubrir acontecimientos fortuitos que no pueden asegurarse trasmite una precisión falsa, que conforta a los mercados, pero que no tiene ninguna base en la ciencia (Skidelsky, 2009: 62).

Esta teoría, en un primer lugar y a considerable distancia del resto, fue la primera baja a contabilizar con la Gran Recesión, entre otras cosas, por haber convertido en un artículo de fe que la diversificación de los productos financieros reduce el riesgo: Los modelos de gestión del riesgo ignoraron la posibilidad de una correlación casi completa o un impulso en el movimiento de los riesgos, típico de un auge o de una crisis. Lo que sucedió a lo largo de 2008 fue que, de repente, 10% de los riesgos se convirtió en el 90 por ciento o más, y todo ello al mismo tiempo (Skidelsky, 2009: 61).

La previsión de un notable keynesiano, arroja luminosa luz sobre la suerte de los productos financieros diversificados: Muy pocos en ese momento, como el profesor Maurice Allais en París y, en Nueva York, Hyman Minsky –un profesor estrafalario y marginal admirado por marxistas y por gestores de hedge funds-, fueron los que anunciaron que se avecinaba una grave crisis financiera. Minsky preveía un desarrollo en cinco fases: una innovación rentable (o un cambio de política económica), un boom, un estado de euforia, la retirada de beneficios y, finalmente, el pánico, que desde entonces recibe el nombre de Minsky Moment y que él predecía para el año 2009… (Attali, 2009: 42).5

Sobre el mismo aspecto, Skidelsky aporta lo siguiente: El ya fallecido Hyman Minsky, también tras los pasos de Keynes, describió un sistema financiero que transforma la inversión en especulación, seguida por colapso. Los periodistas económicos han debatido largo y tendido si el momento actual representa un momento Minsky. Los economistas de la teoría dominante hicieron caso omiso e ignoraron por completo a Minsky (Skidelsky, 2009: 63).

Minsky mismo, ofrece su versión de las fluctuaciones, del momento realmente anunciado y de la necesaria reivindicación de Keynes: La socialización de la inversión que Keynes sugirió ofrece una alternativa tanto para el tratamiento de la inestabilidad y el estancamiento que rigen actualmente, como para las ineficiencias inherentes a una economía donde las transferencias son suficientemente grandes como para ser una barrera efectiva contra el colapso de las ganancias que lleve a las depresiones profundas. Keynes es poco importante en la teoría y la política que actualmente dominan pero eso sólo subraya la banalidad de la teoría y ayuda a explicar lo inadecuado de la política. Como se ha mostrado, la incapacidad de la teoría actual para comprender la tan evidente inestabilidad de nuestra economía, lleva a la necesidad de una reconstrucción de la teoría. Como la incapacidad de la política para operar en la inestabilidad se ha vuelto también evidente, tendrá que ocurrir una verdadera revisión de la política. En ese momento –y me atrevo a decir que el momento está cerca– Keynes será de gran importancia, no como un conjunto de doctrinas heredadas, sino como creador de los hombros de un gigante sobre los cuales pueda descansar la disciplina y el análisis de la política (Minsky, 1986: 29-30).

El momento Minsky (y, especialmente, el momento Keynes), ha llegado… desde hace 80 años.

“Por medio de la acción internacional (con la que el crédito bancario es barato y abundante) no podemos hacer beber a los caballos. Ése es su problema. Pero podemos proporcionarles agua. Reanimar el mundo seco a través de la liberación de un millón de arroyuelos de capacidad de gasto es la tarea primaria de la Conferencia Mundial” (de 1932), John M. Keynes, Los medios para la prosperidad, en Ensayos de persuasión, Editorial Síntesis, Madrid, p. 357.

Lo resaltado con cursivas es mío, fnu.

Los resaltado con cursivas es mío, fnu.

En este caso, hay una vinculación de espíritu animal con preferencia por la liquidez, particular, aunque no exclusivamente, visible en la percepción que los trabajadores tienen del salario nominal, por cuyo incremento luchan, a pesar de la reducción sostenida del salario real. En realidad, esta reacción es lo único que los trabajadores pueden hacer por ellos mismos, ya que la negociación con empleadores no incluye a los salarios reales.