En este trabajo se analizan los cambios ocurridos en el sector financiero en México, desde el año 2004 y hasta la fecha. Los antecedentes de la reforma financiera promulgada en enero de 2014, se encuentran de forma inmediata entre los años 2004 y 2012, en los que se observó la renovación de la legislación en la materia, la transformación en la estructura del sector financiero, mayor dinamismo en los flujos de capital, la introducción de nuevos instrumentos de inversión y la adopción de nuevas prácticas y reglas de operación en semejanza con el contexto internacional. El marco regulatorio de los años 2004-2012, que puede considerarse una primera etapa de la reforma reciente, fue resultado de un doble escenario: la tendencia de muchos gobiernos de optar por la apertura y la flexibilidad de los mercados, y por otra parte, el reconocimiento de la necesidad de medidas prudenciales para aminorar los riesgos financieros y su impactos negativos sobre la actividad económica.

This paper analyzes the changes in the financial sector in Mexico from 2004 to 2014. The background of financial reform enacted in January 2014, are immediately between 2004 and 2012; in these years the renewal of the legislation was observed, for example, by allowing the transformation in the structure of the financial sector, by prioritizing the increased dynamism in capital flows, by providing the introduction of new investment instruments and the adoption of new practices and rules of operation in similarity to the international context. The regulatory framework for the years 2004-2012, which can be considered the first stage of the recent reform, was the result of a double scenario: the tendency of governments to choose the openness and flexibility of markets, and second, the recognition of the need for prudential measures which can reduce the financial risks and its negative impacts on economic activity.

Con la apertura de los mercados al comercio internacional y la reducción de la participación estatal en la economía mexicana que ocurrió en los últimos años del siglo XX, se adoptaron otras medidas congruentes con esos cambios, en particular se intentó extender tal flexibilidad a los mercados financieros, tratando de hacerlo de forma clara a través de una regulación oportuna y que fuera convergente con el escenario internacional.

Los primeros indicios de los nuevos cambios se observaron con las reformas ocurridas entre 1995 y 1999 en las que se modificaron la Ley del Banco de México, para atribuirle la facultad de otorgar crédito al Gobierno Federal, a las instituciones de crédito y al Instituto de Protección al Ahorro Bancario (ipab); la Ley de Instituciones de Crédito, la Ley del Mercado de Valores y la Ley para Regular las Agrupaciones Financieras, en las que se establecieron sucesivos cambios en la regulación del capital social de las instituciones financieras; además de que se creó la Ley de Protección al Ahorro Bancario para garantizar el pago de las obligaciones (depósitos, préstamos y créditos) por parte del ipab.

En lo que puede considerarse la primera etapa de la reforma reciente, entre los años 2004 y 2012, los cambios ocurridos muestran la tendencia a favorecer los flujos financieros de forma regulada y la convergencia del sector con las prácticas de los mercados internacionales. En cambio, con la segunda etapa, es decir, el conjunto de reformas promulgadas en enero de 2014, se reúnen modificaciones a la legislación financiera (32 Leyes y la expedición de una nueva Ley) tendientes a establecer las condiciones para las operaciones de crédito, para la integración efectiva del sector a través de la subcontratación de servicios financieros y mediante mayores controles en la exposición a riesgos, así como para la adopción de estrategias que promuevan la educación financiera y la inclusión financiera.

En este trabajo se analizan con detalle los antecedentes y la reforma financiera de 2014, en particular, se revisan: los cambios en la composición del capital social de las entidades financieras, la nueva estructura del sector, las modificaciones en los sistemas de ahorro para el retiro, las facilidades otorgadas para los flujos de inversión y la adopción de medidas prudenciales, así como las medidas para la educación y la inclusión financiera.

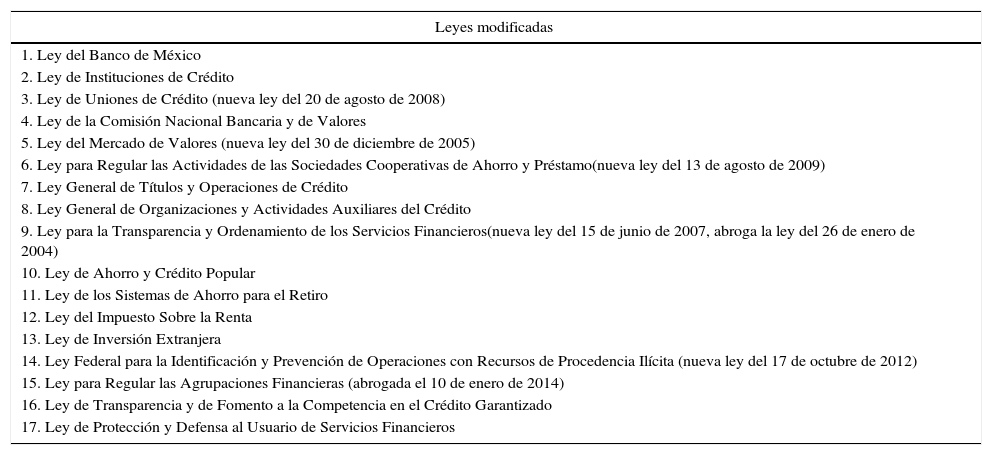

La reforma financiera de los años 2004 - 2012Durante el periodo 2004-2012 se modificaron paulatinamente un conjunto de leyes en materia financiera que transformaron la organización del sector y las operaciones que realizan; en los primeros años, la dirección de los cambios se concentró en propiciar la mayor flexibilidad de los grupos financieros, y hacia finales de la etapa se dio prioridad a la adopción de prácticas cautelares para la adecuada administración de riesgos; no obstante, en toda la etapa se observó la intención de integrar al sector financiero con los mercados globales a través de una regulación convergente. En el cuadro 1 se enlista el conjunto de leyes reformadas en esta etapa.

Principales leyes modificadas en la primera etapa de reformas, 2004-2012

| Leyes modificadas |

|---|

| 1. Ley del Banco de México |

| 2. Ley de Instituciones de Crédito |

| 3. Ley de Uniones de Crédito (nueva ley del 20 de agosto de 2008) |

| 4. Ley de la Comisión Nacional Bancaria y de Valores |

| 5. Ley del Mercado de Valores (nueva ley del 30 de diciembre de 2005) |

| 6. Ley para Regular las Actividades de las Sociedades Cooperativas de Ahorro y Préstamo(nueva ley del 13 de agosto de 2009) |

| 7. Ley General de Títulos y Operaciones de Crédito |

| 8. Ley General de Organizaciones y Actividades Auxiliares del Crédito |

| 9. Ley para la Transparencia y Ordenamiento de los Servicios Financieros(nueva ley del 15 de junio de 2007, abroga la ley del 26 de enero de 2004) |

| 10. Ley de Ahorro y Crédito Popular |

| 11. Ley de los Sistemas de Ahorro para el Retiro |

| 12. Ley del Impuesto Sobre la Renta |

| 13. Ley de Inversión Extranjera |

| 14. Ley Federal para la Identificación y Prevención de Operaciones con Recursos de Procedencia Ilícita (nueva ley del 17 de octubre de 2012) |

| 15. Ley para Regular las Agrupaciones Financieras (abrogada el 10 de enero de 2014) |

| 16. Ley de Transparencia y de Fomento a la Competencia en el Crédito Garantizado |

| 17. Ley de Protección y Defensa al Usuario de Servicios Financieros |

Fuente: elaboración propia.

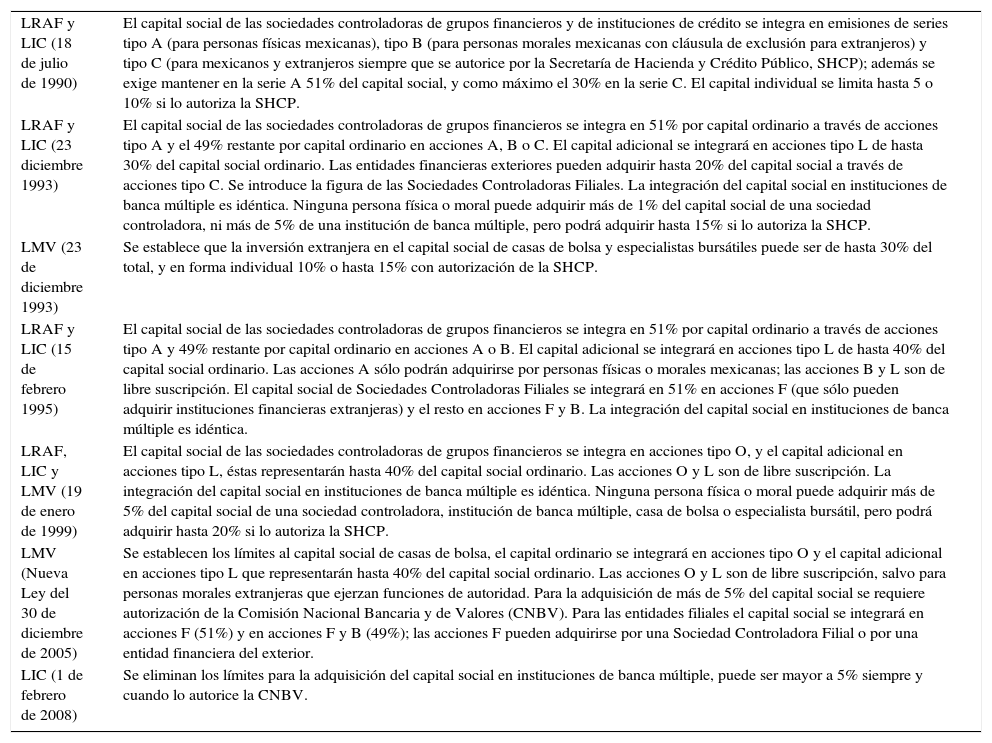

El 18 de julio de 1990 se crearon la Ley de Instituciones de Crédito (lic) y la Ley para Regular las Agrupaciones Financieras (lraf); mientras que la primera permanece vigente aunque con varias reformas, la segunda se abrogó el 10 de enero de 2014 para sustituirse por una nueva ley del mismo nombre. Tradicionalmente, en la LIC se estableció la constitución del capital social de la banca múltiple, y en la LRAF se reguló el capital social de las sociedades controladoras de grupos financieros; asimismo, en la Ley del Mercado de Valores (lmv) se establece la reglamentación para el capital social de las casas de bolsa. Como puede apreciarse en el cuadro 2, las paulatinas transformaciones estuvieron encaminadas a flexibilizar la participación de las personas físicas y morales, nacionales y extranjeras en los mercados financieros; aunque hay menor limitación cuantitativa, se mantiene el requisito de aprobación por parte de la autoridad financiera. Con las reformas a estas leyes se favoreció que grupos extranjeros adquirieran participación relevante en el sector financiero mexicano. En el mismo sentido se realizaron las consecuentes modificaciones en la Ley de Inversión Extranjera (lie), mientras que hasta 1993, se estableció la restricción hasta 30 o 49% a la participación extranjera en el sector financiero, estas limitaciones quedaron totalmente disueltas con las reformas de 1999, 2006 y 2014;1 de hecho, el antecedente a la ausencia de restricciones fue la aceptación del capital extranjero bajo la figura de sociedades mexicanas con cláusula de admisión de extranjeros, es decir, si bien no era posible que personas físicas extranjeras tuvieran participación importante en el sector financiero, sí era posible a través de una persona moral mexicana, o una sociedad creada bajo las leyes mexicanas.

Modificaciones a la integración del capital social de entidades financieras

| LRAF y LIC (18 de julio de 1990) | El capital social de las sociedades controladoras de grupos financieros y de instituciones de crédito se integra en emisiones de series tipo A (para personas físicas mexicanas), tipo B (para personas morales mexicanas con cláusula de exclusión para extranjeros) y tipo C (para mexicanos y extranjeros siempre que se autorice por la Secretaría de Hacienda y Crédito Público, SHCP); además se exige mantener en la serie A 51% del capital social, y como máximo el 30% en la serie C. El capital individual se limita hasta 5 o 10% si lo autoriza la SHCP. |

| LRAF y LIC (23 diciembre 1993) | El capital social de las sociedades controladoras de grupos financieros se integra en 51% por capital ordinario a través de acciones tipo A y el 49% restante por capital ordinario en acciones A, B o C. El capital adicional se integrará en acciones tipo L de hasta 30% del capital social ordinario. Las entidades financieras exteriores pueden adquirir hasta 20% del capital social a través de acciones tipo C. Se introduce la figura de las Sociedades Controladoras Filiales. La integración del capital social en instituciones de banca múltiple es idéntica. Ninguna persona física o moral puede adquirir más de 1% del capital social de una sociedad controladora, ni más de 5% de una institución de banca múltiple, pero podrá adquirir hasta 15% si lo autoriza la SHCP. |

| LMV (23 de diciembre 1993) | Se establece que la inversión extranjera en el capital social de casas de bolsa y especialistas bursátiles puede ser de hasta 30% del total, y en forma individual 10% o hasta 15% con autorización de la SHCP. |

| LRAF y LIC (15 de febrero 1995) | El capital social de las sociedades controladoras de grupos financieros se integra en 51% por capital ordinario a través de acciones tipo A y 49% restante por capital ordinario en acciones A o B. El capital adicional se integrará en acciones tipo L de hasta 40% del capital social ordinario. Las acciones A sólo podrán adquirirse por personas físicas o morales mexicanas; las acciones B y L son de libre suscripción. El capital social de Sociedades Controladoras Filiales se integrará en 51% en acciones F (que sólo pueden adquirir instituciones financieras extranjeras) y el resto en acciones F y B. La integración del capital social en instituciones de banca múltiple es idéntica. |

| LRAF, LIC y LMV (19 de enero de 1999) | El capital social de las sociedades controladoras de grupos financieros se integra en acciones tipo O, y el capital adicional en acciones tipo L, éstas representarán hasta 40% del capital social ordinario. Las acciones O y L son de libre suscripción. La integración del capital social en instituciones de banca múltiple es idéntica. Ninguna persona física o moral puede adquirir más de 5% del capital social de una sociedad controladora, institución de banca múltiple, casa de bolsa o especialista bursátil, pero podrá adquirir hasta 20% si lo autoriza la SHCP. |

| LMV (Nueva Ley del 30 de diciembre de 2005) | Se establecen los límites al capital social de casas de bolsa, el capital ordinario se integrará en acciones tipo O y el capital adicional en acciones tipo L que representarán hasta 40% del capital social ordinario. Las acciones O y L son de libre suscripción, salvo para personas morales extranjeras que ejerzan funciones de autoridad. Para la adquisición de más de 5% del capital social se requiere autorización de la Comisión Nacional Bancaria y de Valores (CNBV). Para las entidades filiales el capital social se integrará en acciones F (51%) y en acciones F y B (49%); las acciones F pueden adquirirse por una Sociedad Controladora Filial o por una entidad financiera del exterior. |

| LIC (1 de febrero de 2008) | Se eliminan los límites para la adquisición del capital social en instituciones de banca múltiple, puede ser mayor a 5% siempre y cuando lo autorice la CNBV. |

Fuente: elaboración propia.

Con la reforma a la Ley de Instituciones de Crédito del 18 de julio del año 2006, se modificó sensiblemente la estructura del sector financiero; en esta reforma se determinó que en un plazo de siete años, es decir, para julio del 2013, las operaciones de arrendamiento financiero y factoraje financiero dejan de ser exclusivas de las instituciones constituidas expresamente para esas actividades y cualquier persona física o moral puede realizarlas sin autorización de la shcp, las instituciones sólo dedicadas a esas actividades deben indicar que no cuentan con autorización de la shcp y no se considerarán organizaciones auxiliares del crédito. Asimismo, desde la fecha indicada quedan sin autorización las Sociedades Financieras de Objeto Limitado (Sofoles).

Los resultados más visibles se observan con los cambios en la composición de las instituciones del sector; en diciembre de 2004, los 25 grupos financieros existentes se integraban en su mayoría por bancos, arrendadoras financieras, empresas de factoraje financiero, casas de bolsa, sociedades operadoras de sociedades de inversión y Sofoles; en cambio en diciembre de 2013, los 22 grupos financieros se constituyen principalmente por bancos, aseguradoras, Administradoras de Fondos para el Retiro (Afores) y casas de bolsa (CNBV, 2004 y 2013).

Las Sofoles se consideraban entidades de crédito especializadas en algún sector, que en su mayoría se concentraban en el financiamiento hipotecario, automotriz y de maquinaria industrial, entre marzo de 2001 y junio de 2013, la cnbv registró 110 Sofoles, para junio de 2013 solamente permanecían como tales dos empresas. En sustitución de las Sofoles se estructuraron las Sociedades Financieras de Objeto Múltiple (Sofomes) no reguladas y reguladas (en este último caso, cuando mantienen vínculos patrimoniales con grupos financieros o instituciones de crédito), sus facultades se encuentran reglamentadas en la Ley General de Organizaciones y Actividades Auxiliares del Crédito. Además de las Sofomes, se originaron las Sociedades Financieras Populares (Sofipos), las Sociedades Financieras Comunitarias (Soficos) y los Organismos de Integración Rural, estos tres últimos a partir de las reformas a la Ley de Ahorro y Crédito Popular del 3 de agosto de 2009. Asimismo, se crearon dos nuevas leyes para el mayor control de las instituciones financieras: la Ley de Uniones de Crédito (el 20 de agosto de 2008), y la Ley para Regular las Actividades de las Sociedades Cooperativas de Ahorro y Préstamo (el 21 de agosto de 2009).

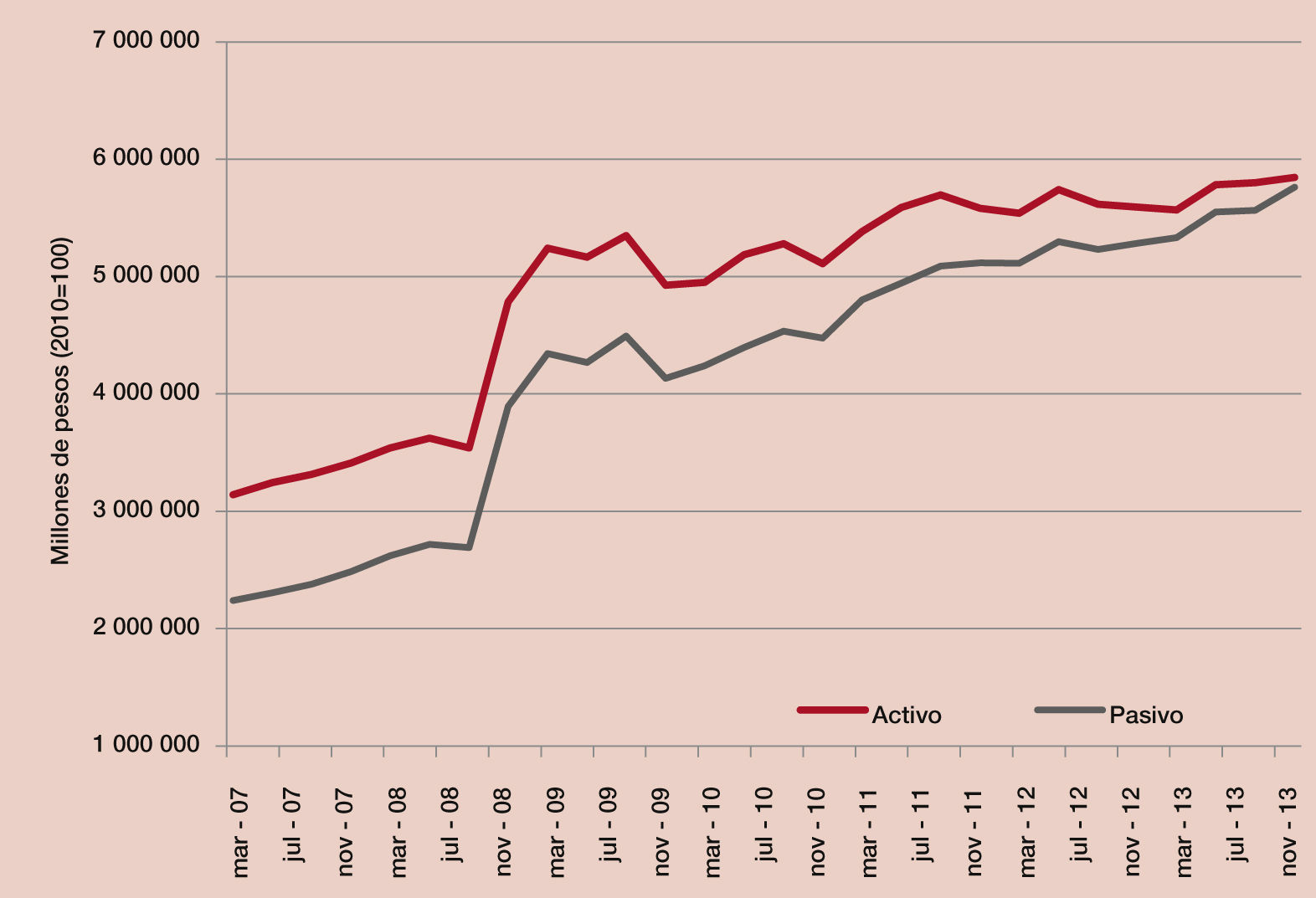

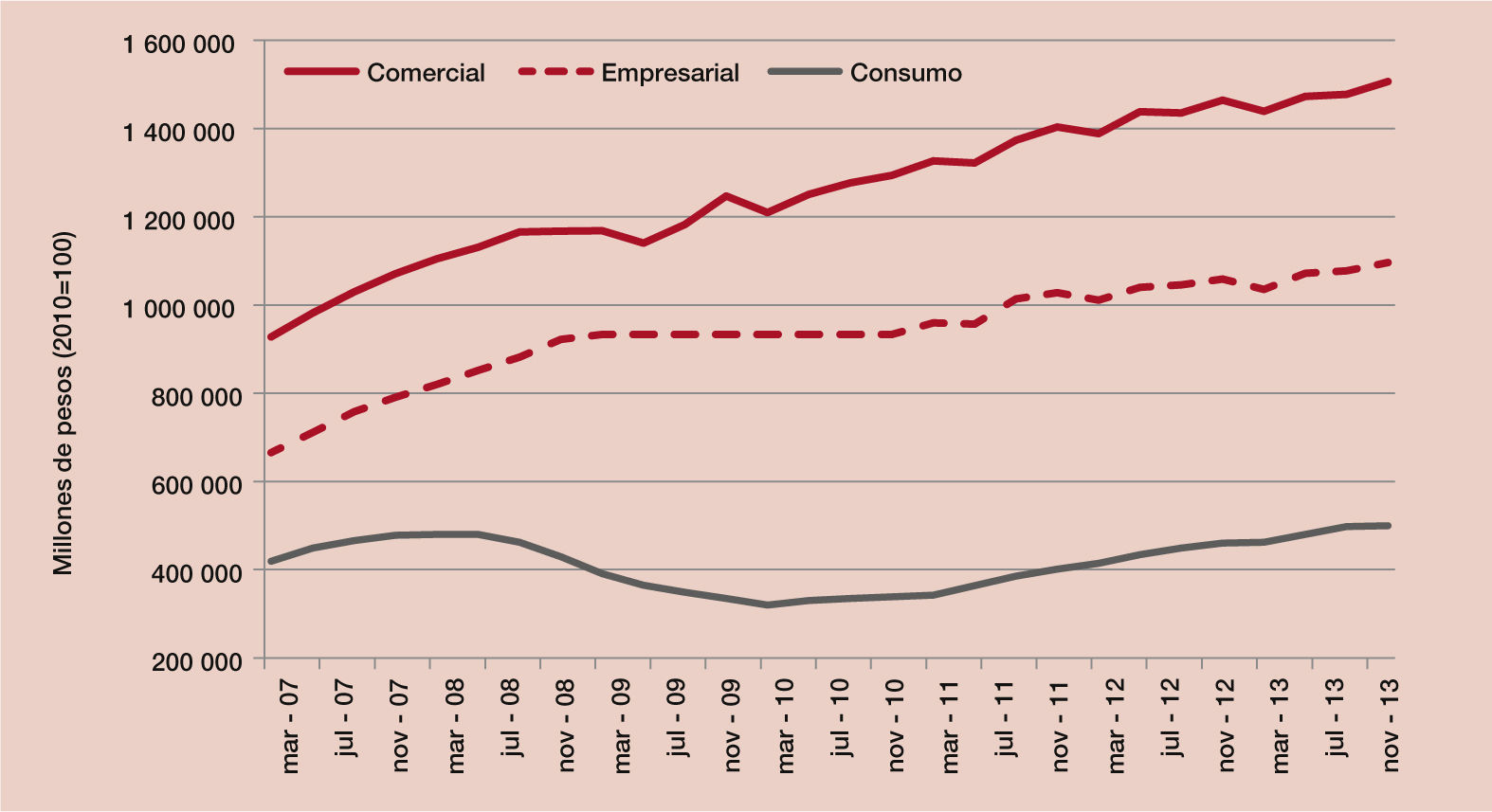

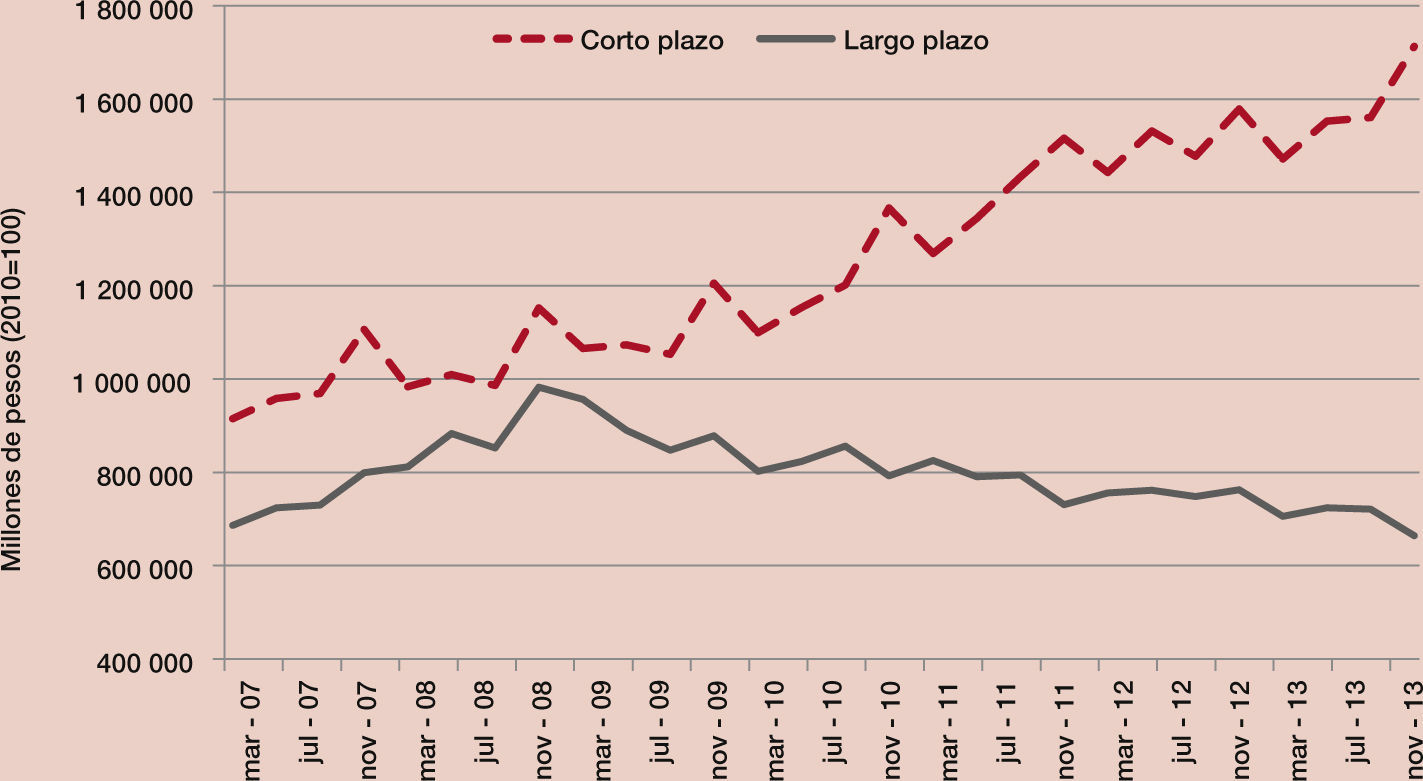

Si se examina la evolución contable de los grupos financieros, resalta que desde el año 2009 se ha mantenido un crecimiento constante de los activos financieros, aunque también de los pasivos, y consecuentemente se ha mantenido estable el capital contable (véase gráfica 1). Es también notoria la evolución en la composición de los activos; aunque un porcentaje considerable lo constituye la cartera de crédito y la magnitud de éste es creciente, el crédito como proporción de los activos se ha reducido, mientras que en diciembre de 2007 la cartera de crédito representaba 54.42% de los activos, para diciembre de 2013 solo representa 41.85%; esta situación indica la preferencia de los grupos financieros hacia otras actividades de intermediación financiera y cobertura de riesgos sobre las funciones tradicionales de captación de ahorro y crédito. Un rasgo adicional se muestra en la gráfica 3, hasta marzo del año 2009 convergieron la evolución positiva de los depósitos de corto y largo plazo, pero desde entonces, el saldo por depósitos de corto plazo ha mantenido una tendencia creciente a diferencia de los depósitos de largo plazo; esta situación, en lugar de asociarse con el incremento en el ahorro privado, muestra la mayor expansión en el uso de medios electrónicos en la economía, para el pago de remuneraciones y servicios personales.

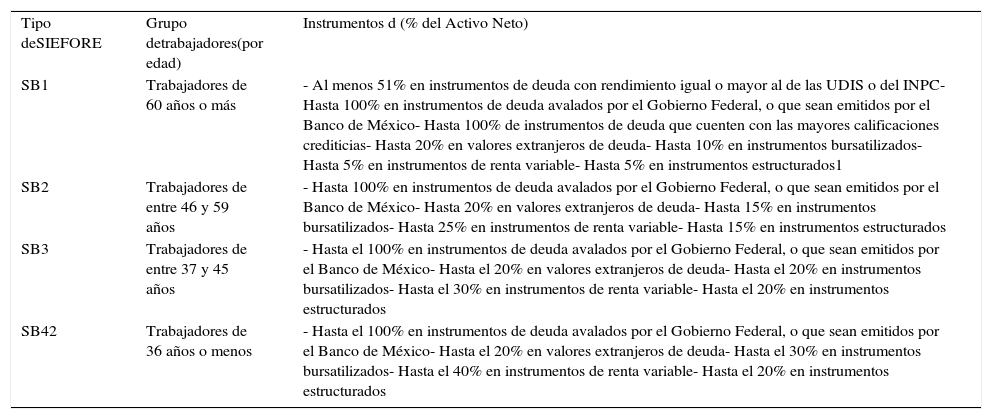

En mayo de 1996, se publica la Ley de los Sistemas de Ahorro para el Retiro (lsar) en la que se establecen las atribuciones de la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar) respecto a la regulación, coordinación, supervisión y vigilancia de estos sistemas en los que se administran los recursos de los trabajadores. La Consar ha establecido los procedimientos y criterios para la inversión de los recursos por parte de las Sociedades de Inversión Especializadas en Fondos para el Retiro (Siefores), en particular destacan los siguientes: a) la Circular 15-19 del 9 de julio de 2007 (abrogada el 10 de marzo de 2011), en la que se establece la clasificación en cinco tipos de Siefores atendiendo al grupo de edad de los trabajadores y en correspondencia se limitan los instrumentos y operaciones de inversión permitidos, así como los parámetros de riesgo;2b) la Circular del 12 de octubre de 2012, en la que se reclasifican las Afores en cuatro grupos (reuniendo los anteriores grupos SB4 y SB5 en uno solo); esta nueva clasificación actualmente vigente se presenta en el Cuadro 3; c) la ampliación desde el 2012 del número y tipo de instrumentos permitidos para inversión, en particular, de los de deuda, productos estructurados y de renta variable; y d) la adopción de nuevas reglas para la medición de riesgos a partir de 2012, el Valor en Riesgo Condicional y el Diferencial del Valor en Riesgo Condicional, ambas adicionales al Valor en Riesgo.

Características de inversión de las SIEFORES

| Tipo deSIEFORE | Grupo detrabajadores(por edad) | Instrumentos d (% del Activo Neto) |

| SB1 | Trabajadores de 60 años o más | - Al menos 51% en instrumentos de deuda con rendimiento igual o mayor al de las UDIS o del INPC- Hasta 100% en instrumentos de deuda avalados por el Gobierno Federal, o que sean emitidos por el Banco de México- Hasta 100% de instrumentos de deuda que cuenten con las mayores calificaciones crediticias- Hasta 20% en valores extranjeros de deuda- Hasta 10% en instrumentos bursatilizados- Hasta 5% en instrumentos de renta variable- Hasta 5% en instrumentos estructurados1 |

| SB2 | Trabajadores de entre 46 y 59 años | - Hasta 100% en instrumentos de deuda avalados por el Gobierno Federal, o que sean emitidos por el Banco de México- Hasta 20% en valores extranjeros de deuda- Hasta 15% en instrumentos bursatilizados- Hasta 25% en instrumentos de renta variable- Hasta 15% en instrumentos estructurados |

| SB3 | Trabajadores de entre 37 y 45 años | - Hasta el 100% en instrumentos de deuda avalados por el Gobierno Federal, o que sean emitidos por el Banco de México- Hasta el 20% en valores extranjeros de deuda- Hasta el 20% en instrumentos bursatilizados- Hasta el 30% en instrumentos de renta variable- Hasta el 20% en instrumentos estructurados |

| SB42 | Trabajadores de 36 años o menos | - Hasta el 100% en instrumentos de deuda avalados por el Gobierno Federal, o que sean emitidos por el Banco de México- Hasta el 20% en valores extranjeros de deuda- Hasta el 30% en instrumentos bursatilizados- Hasta el 40% en instrumentos de renta variable- Hasta el 20% en instrumentos estructurados |

Notas: 1. Incluye CKDs (excepto para SB1) Fibras y Certificados cuya fuente de pago son activos reales. 2. A partir del 12 de noviembre de 2012, los recursos de las Siefores SB5 se integran a las Siefores SB4.

Fuente: elaboración propia con base en la Circulares de fechas: 9 de julio de 2007, 12 de octubre de 2012 y 4 de junio de 2013 de la Consar.

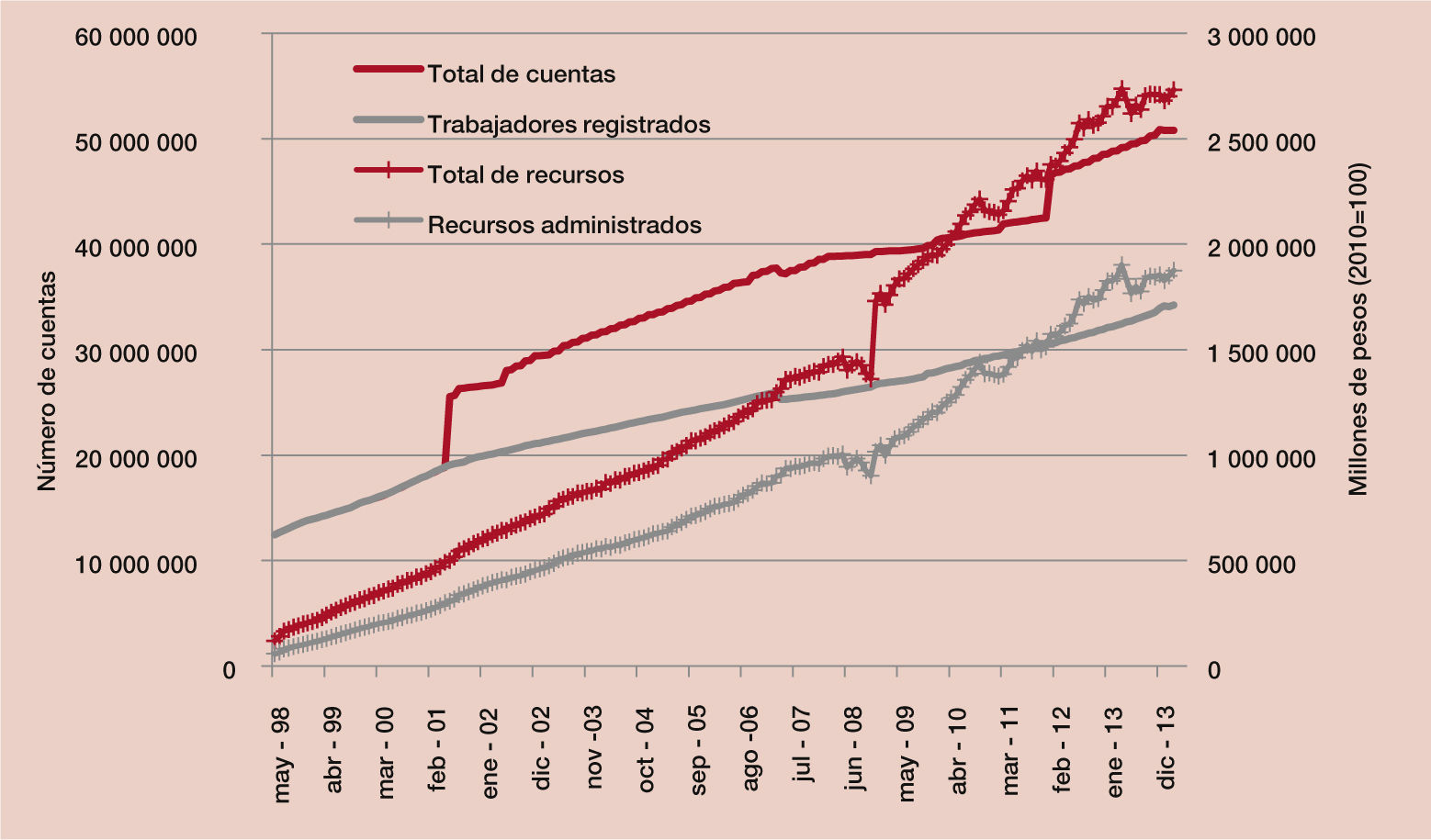

Las modificaciones señaladas han propiciado incrementos favorables tanto en el número de cuentas como en el volumen de recursos que son administrados. En la gráfica 4 se aprecia esta evolución positiva, para marzo del 2014 se tenían registradas 50 809 124 cuentas, de las cuales 34 206 360 corresponden a trabajadores registrados y el resto a trabajadores asignados; además, de los $3 090 434 700 millones de pesos registrados en las Afores en marzo de 2014, más de 68% son recursos administrados por las mismas entidades (excluye vivienda); nótese también que la magnitud de los recursos acumulados en las Afores representa ya más de 13% del Producto Interno Bruto nacional (pib). Actualmente están en dictamen varias propuestas de reforma a la LSAR, entre las más relevantes se encuentran: a) modificar los procesos de selección de las Afores para trabajadores de nuevo ingreso, trabajadores intermitentes, así como la introducción de mecanismos restrictivos para el traspaso de cuentas entre Afores; se pretende propiciar el registro de las cuentas que son “asignadas”, y permitir el traspaso sólo si en la nueva administradora se obtienen mejores rendimientos y comisiones; b) introducir incentivos para favorecer el ahorro voluntario de los trabajadores afiliados al Instituto Mexicano del Seguro Social (imss), en particular a través de la aportación del gobierno federal; c) mejorar el gobierno corporativo de las administradoras a través de adecuaciones en los comités de inversiones y riesgos y la creación de comités de auditorías y prácticas societarias; d) incrementar la diversificación de los instrumentos de inversión de las administradoras, especialmente su participación en ofertas privadas de títulos; e) mejorar los mecanismos para la designación de beneficiarios de los recursos en caso de fallecimiento del trabajador; y f) mejorar el esquema de comisiones que cobran las administradoras, de modo que sean más reducidas y que se asocien con los rendimientos obtenidos (Consar, 2014). Estas propuestas de modificación a la Ley de los Sistemas de Ahorro para el Retiro, junto con las propuestas de la Ley de Pensión Universal y la Ley del Seguro de Desempleo, constituyen los ejes de la reforma social en discusión.

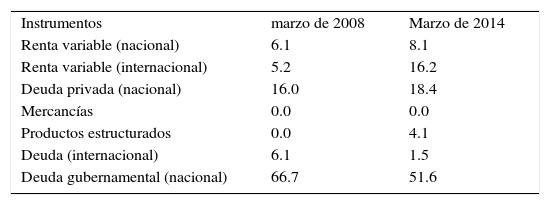

Apertura a los flujos financieros y a los nuevos instrumentos de inversiónEn correspondencia con la apertura a las instituciones financieras para la participación extranjera y con el creciente volumen de recursos administrados por las Afores, el sector financiero en México también se ha caracterizado por el incremento en las operaciones con nuevos instrumentos financieros. Hay al menos dos indicadores de esta situación: a) el incremento en el volumen de recursos administrados por las Afores, así como la ampliación en el número de instrumentos en que invierten y la mayor exposición al riesgo; b) la ampliación en el volumen y en el número de instrumentos comercializados en los mercados de capitales y de derivados. En el caso de las Afores, en el cuadro 4, se observan los cambios en la composición de la inversión entre los años 2008 y 2014, en especial, resalta el aumento en la adquisición de instrumentos de renta variable y de productos estructurados, así como la disminución de la inversión en deuda gubernamental.

Inversión en instrumentos por las Afores (porcentajes respecto al total)

| Instrumentos | marzo de 2008 | Marzo de 2014 |

| Renta variable (nacional) | 6.1 | 8.1 |

| Renta variable (internacional) | 5.2 | 16.2 |

| Deuda privada (nacional) | 16.0 | 18.4 |

| Mercancías | 0.0 | 0.0 |

| Productos estructurados | 0.0 | 4.1 |

| Deuda (internacional) | 6.1 | 1.5 |

| Deuda gubernamental (nacional) | 66.7 | 51.6 |

Nota: las mercancías son los bienes físicos oro, plata, platino y otros subyacentes distintos a las acciones, índices, tasas, unidades de inversión, divisas, préstamos y créditos.

Fuente: elaboración propia con datos de la Consar.

En México, a través de la cnbv, se ha procurado seguir las recomendaciones del Comité de Supervisión Bancaria de Basilea tendientes a la adecuada administración y supervisión de riesgos asociados con la actividad bancaria, estas medidas buscan sobre todo la solidez y estabilidad del sistema bancario internacional y la concordancia de las medidas prudenciales entre los bancos de distintos países.3 En 1988 se publicó el acuerdo: “Convergencia Internacional de Medidas y Normas de Capital”, conocido como Basilea I, y que fue objeto de sucesivas actualizaciones hasta 1998. En esta primera versión, se proponen medidas para la composición del capital, específicamente se sugiere que al menos 50% del capital bancario regulatorio corresponda a capital básico (constituido por acciones comunes y utilidades retenidas), y el restante al capital suplementario (es decir, reservas no publicadas, revaluación de reservas, reservas generales para pérdidas crediticias, instrumentos híbridos de capital/deuda, instrumentos de deuda subordinada y deducciones de capital). También se propuso que el nivel de capital obligatorio de conservar como reserva en relación con los activos ponderados por riesgo fuera del al menos 8% como norma general, pero también podrían ser aplicables otras ponderaciones (0, 10, 20, 50 o 100%) de acuerdo con la percepción de riesgo que juzguen las autoridades regulatorias de cada país, en función del tipo de obligaciones y de los deudores, generalmente con estos criterios, se considera que los activos en préstamos a gobiernos tienen un riesgo nulo, por lo que la ponderación asociada para reservas preventivas sería de 0% de estos títulos (BCBS, 1988).

En 2004, a través del acuerdo “Convergencia Internacional de Medidas y Normas de Capital: Marco Revisado”, conocido como Basilea II, se refuerzan las medidas prudenciales contra la exposición excesiva a los riesgos, en particular: a) se asumen tres pilares para el control de los riesgos que son los requerimientos mínimos de capital, el proceso de examen supervisor y la disciplina de mercado; b) se proponen nuevas metodologías para el cálculo de los requerimientos de capital que consideran los riesgos de crédito, de mercado y operativo, y los métodos de calificaciones internas y de medición avanzada; c) se incita a los organismos supervisores nacionales a revisar los métodos estadísticos empleados para calcular la exposición a los riesgos en su diferente exposición y la suficiencia de los niveles de capital; d) se alienta a la generalización de las buenas prácticas bancarias y su homogeneización internacional, así como a la transparencia financiera a través de la similitud de los informes de riesgo que son difundidos.

Con la crisis económico–financiera reciente y en reconocimiento de que la situación se agravó por deficiencias en liquidez y calidad del capital bancario, se publicó en diciembre de 2010, el documento: “Basilea III: Marco Regulador Global para Reforzar a los Bancos y Sistemas Bancarios”, en el que se asumieron nuevos compromisos en regulación bancaria, entre ellos los siguientes: a) Mejorar la calidad del capital a través de nuevas ponderaciones por tipo de capital, ahora se precisa como capital común al menos 6% de los activos ponderados por riesgos, y al capital básico 6%; b) la introducción de nuevos indicadores de riesgo, el riesgo de pérdidas por ajustes de mercado sobre el riesgo de contraparte en los mercados de derivados, medible a través de los Ajustes de Valor de Crédito (cva); el Coeficiente de Cobertura de Liquidez (lcr) por el que se requiere que los bancos mantengan activos líquidos de calidad para enfrentar escenarios de escasa financiación; y el Coeficiente de Financiación Estable Neta (nsfr), con el que se requiere un mínimo de fuentes de financiamiento estables para el banco en relación con las necesidades de liquidez y de las obligaciones de la institución en el horizonte de 1 año; y c) la introducción de colchones anticíclicos, que consisten en la conservación como reserva de entre 0 y 2.5% de los activos ponderados por riesgos (porcentaje determinado en cada país) que se incrementa en épocas de bonanza cuando se observa expansión del crédito, y se utiliza para evitar pérdidas bancarias en escenarios adversos.

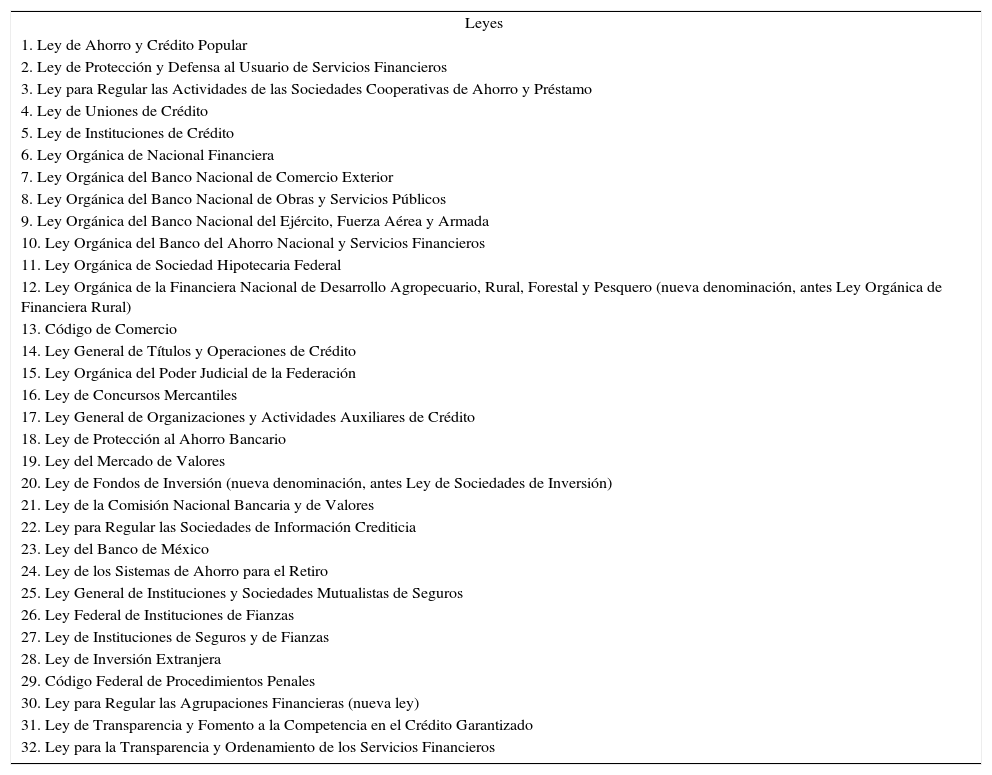

La reforma financiera del año 2014La reciente reforma consistió en un conjunto de modificaciones a 31 leyes federales y la creación de una nueva ley. Oficialmente esta reforma persigue los siguientes propósitos: mejorar las condiciones del acceso al crédito y ampliar la oferta de recursos para la actividad productiva; regular las nuevas operaciones de las instituciones financieras; adoptar mayores reglas prudenciales ante riesgos; e incentivar estrategias para favorecer la inclusión financiera y la educación financiera. El conjunto de la legislación modificada se resume en el cuadro 5. La ampliación y las facilidades para el acceso al crédito se plantean realizar a través de tres vías: en microcréditos mediante las actividades de las Sociedades Cooperativas de Ahorro y Préstamo (Socaps), las Sofipos y Sofincos; en créditos especializados para consumo y financiamiento productivo mediante las ofertas de las Sofomes; y créditos para las medianas y grandes empresas dirigidos a la inversión productiva y comercialización y ofertados mediante la Banca de Desarrollo. Complementariamente a través de la Ley de Ahorro y Crédito Popular se permite que las instituciones que ofertan microcréditos contraten con terceros la prestación de los servicios necesarios para su operación, lo que implica la extensión de los servicios de ahorro y crédito a través de instituciones o comercios corresponsales.

Leyes modificadas en la segunda etapa de reformas, 2014

| Leyes |

| 1. Ley de Ahorro y Crédito Popular |

| 2. Ley de Protección y Defensa al Usuario de Servicios Financieros |

| 3. Ley para Regular las Actividades de las Sociedades Cooperativas de Ahorro y Préstamo |

| 4. Ley de Uniones de Crédito |

| 5. Ley de Instituciones de Crédito |

| 6. Ley Orgánica de Nacional Financiera |

| 7. Ley Orgánica del Banco Nacional de Comercio Exterior |

| 8. Ley Orgánica del Banco Nacional de Obras y Servicios Públicos |

| 9. Ley Orgánica del Banco Nacional del Ejército, Fuerza Aérea y Armada |

| 10. Ley Orgánica del Banco del Ahorro Nacional y Servicios Financieros |

| 11. Ley Orgánica de Sociedad Hipotecaria Federal |

| 12. Ley Orgánica de la Financiera Nacional de Desarrollo Agropecuario, Rural, Forestal y Pesquero (nueva denominación, antes Ley Orgánica de Financiera Rural) |

| 13. Código de Comercio |

| 14. Ley General de Títulos y Operaciones de Crédito |

| 15. Ley Orgánica del Poder Judicial de la Federación |

| 16. Ley de Concursos Mercantiles |

| 17. Ley General de Organizaciones y Actividades Auxiliares de Crédito |

| 18. Ley de Protección al Ahorro Bancario |

| 19. Ley del Mercado de Valores |

| 20. Ley de Fondos de Inversión (nueva denominación, antes Ley de Sociedades de Inversión) |

| 21. Ley de la Comisión Nacional Bancaria y de Valores |

| 22. Ley para Regular las Sociedades de Información Crediticia |

| 23. Ley del Banco de México |

| 24. Ley de los Sistemas de Ahorro para el Retiro |

| 25. Ley General de Instituciones y Sociedades Mutualistas de Seguros |

| 26. Ley Federal de Instituciones de Fianzas |

| 27. Ley de Instituciones de Seguros y de Fianzas |

| 28. Ley de Inversión Extranjera |

| 29. Código Federal de Procedimientos Penales |

| 30. Ley para Regular las Agrupaciones Financieras (nueva ley) |

| 31. Ley de Transparencia y Fomento a la Competencia en el Crédito Garantizado |

| 32. Ley para la Transparencia y Ordenamiento de los Servicios Financieros |

Fuente: elaboración propia.

Para otorgar mayor certidumbre y protección a los usuarios de servicios financieros se introducen reformas a la Ley de Protección y Defensa al Usuario de Servicios Financieros por las que se crea el Buró Nacional de Entidades Financieras, a través de este medio, se pretende informar a los usuarios sobre los riesgos al contratar servicios financieros, ofrecer comparativos del desempeño de las instituciones financieras al comparar sus indicadores de sanciones, transparencia, cláusulas abusivas, ventas atadas (o condicionadas) y reclamaciones; y emitir recomendaciones a la entidades del sector e informar sobre éstas al público. También, se crea el Sistema Arbitral en Materia Financiera, a través de este medio, las instituciones financieras inscritas (voluntariamente) podrán proporcionar facilidades a los usuarios para resolver controversias relacionadas con la prestación de sus servicios.

Con finalidades de prevención y regulación del sector financiero, y a través de modificaciones a la Ley de la Comisión Nacional Bancaria y de Valores, se refuerzan las atribuciones del organismo en particular respecto a la supervisión, control y sanción de las entidades financieras, la certificación de profesionales y auditores externos, la autorización para la constitución y operación de nuevas entidades financieras, la investigación para detectar operaciones con recursos de procedencia ilícita, el registro de centros cambiarios y transmisores de dinero, la autorización de programas de autocorrección sobre riesgos, la determinación de los índices de capitalización mínimos para las instituciones de crédito, y la vigilancia sobre la liquidez y solvencia en las entidades financieras. Asimismo, se crean nuevos organismos mediante la Ley de Instituciones de Crédito: el Comité de Estabilidad Bancaria (antes Comité de Estabilidad Financiera) y el Comité de Regulación de Liquidez Bancaria (ambos, a través de la Ley de Instituciones de Crédito); el primero para determinar en los casos en que alguna institución afecte negativamente la solvencia o estabilidad de otras o cuando se ponga en riesgo la estabilidad del sistema de pagos, y el segundo para vigilar y establecer indicadores para la evaluación de la liquidez.

Además de los riesgos de liquidez y solvencia, el sistema financiero es también vulnerable a prácticas inadecuadas asociadas con actividades de la delincuencia organizada, por lo que la cnbv ha emitido recomendaciones de Prevención de Lavado de Dinero y Financiamiento al Terrorismo (pld/ft) que se complementan con la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita (lfpiorpi), vigente a partir de julio de 2013. Con esta nueva ley, se prevé la cooperación en información sobre actividades vulnerables entre la shcp, la Unidad Especializada en Análisis Financiero de la Procuraduría General de la República, las entidades financieras, la cnbv y los fedatarios públicos. También se precisan los montos de las transacciones en actividades vulnerables que deben informarse inmediatamente a la shcp,4 así como las diversas sanciones administrativas y delitos en que incurran las personas que oculten o modifiquen la información que les sea requerida sobre las operaciones que realizan.

Desde la primera etapa de la reciente reforma, se observó en el caso de los mercados de capitales y de derivados, la amplia introducción de nuevos instrumentos para la inversión y la administración de riesgos, muchos de ellos en analogía con los que se comercializan en los mercados internacionales. En la Bolsa Mexicana de Valores (bmv) se inició la subasta de certificados bursátiles, especialmente de tipo inmobiliario, y de títulos referenciados a acciones (tracs), asimismo, se agregaron nuevas emisoras pertenecientes a los servicios financieros y se crearon nuevos índices bursátiles para evaluar el dinamismo del mercado.

En México, el dinamismo de la comercialización de títulos derivados se hizo evidente en los primeros años de este nuevo siglo, aunque el Mercado Mexicano de Derivados (Mexder) inició operaciones formalmente en de 1998, las estadísticas propias de la institución revelan que la mayor actividad ocurrió en el año 2006, y sobre todo a través de la comercialización de futuros sobre la Tasa de Interés Interbancaria de Equilibrio (tiie) a 28 días, que tradicionalmente ha sido el instrumento de mayor demanda tanto por el número de contratos como por la magnitud de las transacciones en moneda; de hecho, a nivel internacional se le reconoció como el instrumento de mayores ganancias en derivados, el sexto lugar en dinamismo en contratos de derivados financieros, y al Mexder como la quinta bolsa de derivados más grande del mundo (Burghardt, 2007). En los mercados al mostrador, la información estadística del Banco de Pagos Internacionales muestra que la comercialización de títulos es reducida en nuestro país, representa poco más de 10% de las operaciones del Mexder, y principalmente se efectúan transacciones de swaps. La liberalización financiera impactó al mercado de derivados no sólo a través de la amplitud de las operaciones realizadas sino también en la creación de nuevos instrumentos, en Mexder, por ejemplo, se amplió el número de títulos en futuros, opciones y swaps, particularmente destaca la introducción del maíz amarillo como subyacente, desde octubre de 2012.

La necesidad de vigilancia de las innovaciones financieras motivó la creación de la Ley de Fondos de Inversión (antes Ley de Sociedades de Inversión), en la que se especifican los criterios para su organización y funcionamiento, así como las actividades que deben ejecutar por considerarse prácticas correctas de operación. Esta ley se encuentra ampliamente relacionada con otras como la Ley de los Sistemas de Ahorro para el Retiro, y la nueva Ley del Impuesto Sobre la Renta (lisr), particularmente porque en la primera se especifican las restricciones de inversión en los diversos tipos de fondos, mientras que en la lisr se precisan las tasas impositivas a ganancias de capital.

Además con las reformas a la Ley General de Organizaciones y Actividades Auxiliares del Crédito (lgoaac), se establecen nuevas atribuciones para la Secretaría de Agricultura, Ganadería, Desarrollo Rural, Pesca y Alimentación (Sagarpa) en cuanto a sus programas de apoyo a la comercialización agropecuaria. Tradicionalmente, a través de su organismo conocido como la Agencia de Servicios a la Comercialización y Desarrollo de Mercados Agropecuarios (Aserca), se ofrecen apoyos para la contratación de coberturas de productos agropecuarios en bolsas estadounidenses (especialmente a través de futuros y opciones de maíz, trigo, soya, ganado porcino, sorgo, café y algodón), con el fin de evitar fluctuaciones imprevistas de precios en alimentos básicos y conductas especulativas en los mercados. La reciente introducción en Mexder del futuro sobre maíz amarillo responde precisamente a la investigación sobre las posibilidades de contar con una bolsa propia de derivados con subyacentes físicos. Con la lgoaac, la Sagarpa asume la operación del Sistema Integral de Información de Almacenamiento de Productos Agropecuarios, con el cual deben registrarse los inventarios de los almacenes de depósito respecto a bienes agropecuarios y pesqueros, e insumos destinados a la producción agrícola, pecuaria, pesquera y forestal. La citada ley también se crea el Registro Único de Certificados, Almacenes y Mercancías (rucam), pero a cargo de la Secretaría de Economía; a través del rucam los almacenes generales de depósito deben inscribir los certificados de depósitos, bonos de prenda y las bodegas y espacios propios y arrendados (incluyendo sus características físicas destinados para ese fin).

La reciente reforma financiera también pretende la mayor inclusión financiera y la promoción de la educación financiera, ambas metas intentan alcanzarse mediante modificaciones a la Ley para Regular las Agrupaciones Financieras por la que se crean: el Consejo Nacional de Inclusión Financiera cuyas funciones son establecer los lineamientos de la Política Nacional de Inclusión Financiera y sus metas, proponer programas y criterios en la materia en los ámbitos federal, regional, estatal y municipal, y coordinar sus acciones con otras entidades públicas; y el Comité de Educación Financiera con los objetivos de preparar la Estrategia Nacional de Educación Financiera, y las acciones, políticas y programas para su operación.

Reflexiones finalesEn este trabajo se han expuesto las principales transformaciones derivadas de la reciente reforma financiera; como se explicó, los cambios en el sector no se limitan a las modificaciones ocurridas en los últimos meses, sino que en su mayoría son resultado de la primera etapa de la reforma de los años 2004-2012, de hecho, los cambios actuales pueden considerarse la extensión de las metas trazadas en aquella etapa.

Entre los años 2004-2012, el conjunto de modificaciones regulatorias en el sector financiero tuvo como principales objetivos establecer una regulación semejante a la de los mercados internacionales para facilitar el flujo de capitales financieros y la adopción de nuevos instrumentos de inversión; ahora, con las nuevas metas se profundiza el dinamismo del sector y su vinculación con los mercados externos al adoptarse nuevas prácticas y una regulación más convergente. Entre las metas de la reciente reforma se han subrayado: el otorgamiento de facilidades y ampliación de los créditos, mejoras en la supervisión y regulación de las instituciones financieras; incremento en la profundización financiera, sobre todo, vía la inclusión financiera y la educación financiera.

Si bien son relevantes las acciones que favorecen a los usuarios de los servicios financieros, en relación con la promoción de la oferta de crédito, la introducción de acciones para la inclusión financiera, mejores mecanismos para evitar prácticas abusivas en la contratación de servicios, y acciones para ampliar la información sobre las instituciones financieras y sus actividades, todavía hay margen para mayores acciones que favorezcan a las usuarios, por ejemplo, en lo que referente a las tasas, cuotas y comisiones que son todavía considerables y que limitan el acceso al crédito; en la falta de controles o límites a la estructura de los activos en las instituciones financieras que ante la perspectiva de obtener mayores ganancias, orientan sus recursos hacia las actividades de intermediación en los mercados de capitales y derivados antes que en la oferta de crédito; y en la escasa promoción e incentivos para el crédito con finalidades productivas.

Finalmente, destacan también como elementos positivos de la reforma la adopción de las prácticas de control de riesgos en el sector bancario, referentes a controles de capital y liquidez, y la creación de nuevos órganos reguladores y supervisores que reduzcan las posibilidades de incurrir en riesgos sistémicos, así como las acciones de pld/ft.

Sólo prevalece la limitación en instituciones de banca de desarrollo (artículo 6 de la lie).

Originalmente los grupos eran: SB1 para trabajadores de 56 años o más; SB2 para trabajadores menores de 56 años; SB3 para menores de 46 años; SB4 para menores de 37 años; y SB5 para menores de 27 años.

El Comité de Basilea es un organismo creado bajo el auspicio del Banco de Pagos Internacionales, que tiene el objetivo de concretar acuerdos y reglas para mejorar la actividad bancaria. Se encuentra constituido por los representantes de los bancos centrales de distintos países, inicialmente en 1975 se formó con los países del Grupo de los Diez: Suiza, Suecia, Reino Unido, Países Bajos, Japón, Italia, Francia, Estados Unidos, Canadá, Bélgica y Alemania; actualmente participan también: Argentina, Australia, Brasil, China, la Unión Europea, Hong Kong, India, Indonesia, Corea, Luxemburgo, México, Rusia, Arabia Saudita, Singapur, Sudáfrica, España y Turquía.

Por ejemplo, la recepción de donativos desde un monto de 1605 veces el Salario Mínimo Diario Vigente en el Distrito Federal (smdvdf), la comercialización de vehículos desde 3210 smdvdf, la comercialización de obras de arte desde 2410 smdvdf o las operaciones de compra venta de inmuebles, transmisiones de derechos de propiedad y servicios de desarrollo inmobiliario desde 8025 veces el smdvdf.