La dependencia de las finanzas públicas locales en México con relación a los recursos públicos que el gobierno federal les transfiere representa un gran reto para la viabilidad financiera de los gobiernos subnacionales. En este trabajo se especifica un modelo de regresión para un panel de datos con información de las 31 entidades federativas mexicanas para el período 2005-2014. Se encontró que las transferencias federales tienen efectos negativos en los niveles de ingresos fiscales estatales. Se localizaron efectos positivos sobre el nivel de ingresos provenientes de fuentes tributarias cuando la mayoría de los legisladores locales tiene una filiación partidista distinta a la del gobernador. Se comprueba la relación positiva entre el nivel de actividad económica y los ingresos fiscales estatales. Finalmente, esto demuestra la necesidad de un ajuste estructural al sistema de transferencias mexicano a través del diseño de políticas públicas en materia de sostenibilidad de las finanzas públicas locales.

The dependence of local public finances on Mexico in relation to the public resources transferred by the federal government presents a great challenge to the financial viability of subnational governments. This paper specifies a regression model for a data panel with information from the 31 Mexican states for the period 2005 - 2014. It was found that federal transfers have negative effects on the levels of state tax revenues. Positive effects were found on the level of income from tax sources when most local legislators have a partisan affiliation other than that of the governor. The positive relationship between the level of economic activity and the state tax revenue is verified. Finally, this demonstrates the need for a structural adjustment to the Mexican transfer system through the design of public policies on the sustainability of local public finances.

El inicio de la institucionalización del sector público en México a la luz de la conclusión de la revolución mexicana, permitió que se generaran importantes esfuerzos en materia de consolidación de un sistema tributario eficiente que potenciara las posibilidades del Estado respecto del desarrollo de sus funciones. Pese a lo anterior, Hernández (2010) afirma que no es exagerado decir que históricamente ha habido un desperdicio en el uso de la política fiscal como instrumento para, por un lado, promover el crecimiento y, por el otro, reducir la pobreza y desigualdad en el ingreso. La dependencia financiera que han desarrollado las entidades federativas en México respecto de los ingresos revela la conveniencia de investigar qué variables determinan los niveles de recaudación local a partir del ejercicio de las potestades tributarias que la ley otorga a las entidades federativas

Con independencia del tipo de responsabilidades que a cada orden de gobierno les sean conferidas bajo el andamiaje jurídico correspondiente, es fundamental estudiar cómo las relaciones intergubernamentales, en el ámbito hacendario, tienen efectos en los ingresos de los gobiernos subnacionales, en este caso, de las entidades federativas.

Desde los años setenta el gobierno federal mexicano comenzó a establecer convenios de coordinación con las entidades federativas, mismos que involucraron la transferencia de recursos del orden gubernamental central hacia los gobiernos subnacionales. La dependencia financiera que han desarrollado las entidades federativas en México respecto de los ingresos que, para las haciendas públicas estatales, representan las transferencias federales, revela la conveniencia de investigar qué variables determinan los niveles de recaudación local a partir del ejercicio de las potestades tributarias que la ley otorga a las entidades federativas.

Sobre esto, la determinación del aprovechamiento de esta atribución en términos de establecer un esquema fiscal basado en las potestades tributarias locales, se centra en la aprobación de los congresos de las entidades federativas, interviniendo así, la conformación partidista que prevalezca en dichos órganos legislativos en estas decisiones y posiblemente, con relación a si se comparte o no la misma filiación política que el titular del Ejecutivo. Asimismo, de manera directa, el nivel de actividad económica local, establece un potencial para la generación de recursos tributarios disminuyendo la dependencia financiera con el gobierno central a través del establecimiento de impuestos locales.

Con base en lo anterior, este trabajo tiene por objetivo determinar si las transferencias federales, la conformación política de los congresos locales y la actividad económica estatal tienen efectos en la generación de ingresos públicos provenientes de fuentes tributarias locales en las entidades federativas mexicanas.

Inicialmente se realiza una exposición teórica sobre aspectos como el federalismo, la descentralización hacendaria y las transferencias federales. Posteriormente, se exponen algunos trabajos empíricos en los que se estudia la relación entre los recursos que los gobiernos centrales envían a las entidades y los impactos que éstos provocan en la generación de ingresos locales. También se destacan algunos aspectos teóricos asociados con el componente político como contrapeso de las decisiones que, en materia fiscal, asumen los gobiernos estatales.

La revisión de otros estudios relacionados con este trabajo permite ir dilucidando en torno al método que habrá de ser utilizado en el análisis econométrico, comúnmente relacionado con técnicas de panel de datos para estar en condiciones de enriquecer la investigación al incorporar información transversal a través de un período de diez años.

Asimismo, se muestra la evolución de la recaudación de los ingresos propios provenientes de fuentes fiscales estatales para el período 2005-2014 en las entidades federativas. Cabe señalar que la disponibilidad de datos difiere entre las entidades ya que no se localizó información actualizada en 29% de los casos; sin embargo, el período que ha sido seleccionado permite contar con observaciones para la totalidad de los estados. Como parte medular de la investigación se describe la metodología empleada, se presentan resultados y, finalmente, se exponen las reflexiones y conclusiones.

1Federalismo, descentralización hacendaria y transferencias federalesEl abordaje teórico de las finanzas públicas es basto y presenta posiciones antagónicas en algunos aspectos; uno de ellos es la distribución de potestades tributarias entre los diferentes órdenes de gobierno. Sin embargo, en la medida en que se obtiene claridad en torno a la categoría o tipo de funciones que habrá de desempeñar cada uno de éstos, es posible identificar cuáles deberían de ser las fuentes de financiamiento para cada ámbito gubernamental.

Musgrave (1969) realiza una de las aportaciones clásicas más conocidas en cuanto a las funciones que le competen al sector público así como, al orden de gobierno que tendría que asumir la responsabilidad de ejecutarlas. Estas son:

- •

Función de estabilización : asociada con el control de variables macroeconómicas a través de instrumentos como la política monetaria y fiscal. Por su naturaleza, esta función habría de ser desempeñada por el gobierno central.

- •

Función de redistribución: vinculada con el presupuesto público; se asume que la redistribución del ingreso es una tarea que el gobierno federal realizaría de manera más eficiente respecto de los esfuerzos que los gobiernos locales, eventualmente, podrían desarrollar en esta materia.

- •

Función de asignación: relacionada con la provisión de bienes y servicios públicos; en este caso los gobiernos subnacionales podrían desempeñar esta tarea.

En efecto, uno de los principales exponentes de la teoría del federalismo fiscal, Charles Tiebout, explica en 1956, que los gobiernos locales representan el mejor medio para la provisión de bienes y servicios en virtud de que conocen, de mejor manera, las necesidades de sus habitantes y su capacidad de respuesta es mayor.

Como parte de la política económica, se asume que el objetivo de estabilización macroeconómica corresponde a la federación; ya sea esto por sus mayores alcances y capacidad de acción, incluida la política internacional o porque sería poco creíble que los gobiernos estatales pudiesen controlar variables nacionales desde sus territorios locales. Sin embargo, el análisis de las relaciones intergubernamentales se ha orientado más hacia los esquemas de asignación de recursos públicos que hacia aspectos de redistribución.

Incluso, Sobarzo (2005) señala que, regularmente, los estudios e investigaciones en materia de administración y finanzas públicas se han dirigido, en su mayoría, hacia el análisis de la función asignativa de los recursos públicos, al tiempo que, normalmente se acepta, que la función de estabilización pertenece al gobierno central. Esto ha conducido a dotar de menor atención a la función redistributiva.

Por otro lado, la administración pública es visualizada, en la práctica, por dos modelos que, en cierto modo, suelen presentar características opuestas: el sistema centralizado y la organización descentralizada (Trujillo, 2008). Uno de los supuestos primordiales en los esquemas de descentralización fiscal es su incidencia positiva en el abatimiento de las desigualdades horizontales, entendidas como la presencia de divergencias en los ingresos entre las entidades y entre los municipios.

Un componente inherente al sistema federal mexicano es la tendencia a disminuir la concentración de funciones en un solo orden de gobierno. Es decir, la disgregación de responsabilidades entre los tres órdenes gubernamentales. En particular, la descentralización fiscal implica que los estados y municipios sean tenedores de una mayor cantidad de recursos financieros, ya sea que éstos los hayan obtenido recaudándolos por sí mismos o mediante transferencias del gobierno federal.

En México, con el propósito de evitar la múltiple tributación y dotar de eficiencia al sistema hacendario fue necesario diseñar un mecanismo jurídico y administrativo que regulara la vinculación que sostenían el gobierno central y los estados en el ámbito tributario; es así como se crea la Ley de Coordinación Fiscal entre la Federación y los Estados vigente de 1954 a 1979. La cual fue sustituida por la nueva Ley de Coordinación Fiscal (lcf) publicada en el Diario Oficial de la Federación el 28 de diciembre de 1978, con entrada en vigor a partir del 1 de enero de 1980. Esta Ley representa un instrumento jurídico para regular las relaciones intergubernamentales que, en materia fiscal, sostienen los diferentes órdenes de gobierno en México y su objetivo principal es dar origen al Sistema Nacional de Coordinación Fiscal (sncf).

Bajo una perspectiva simple, el sncf prevé la entrega de recursos por parte del gobierno federal, derivados del cobro de impuestos y derechos federales, a las entidades, a cambio de que éstas cedan ciertas facultades tributarias y algunos derechos relacionados con las fuentes ya gravadas por la federación. Asimismo, las entidades federativas deben adecuar sus leyes con el propósito de participar a sus municipios una proporción de los ingresos transferidos por el orden federal.

Asumiendo la consideración de las comprobaciones respectivas, es pertinente realizar conjeturas en torno a que la descentralización fiscal en México se encuentra en proceso de consolidación desde la perspectiva del gasto (una creciente participación de estados y municipios en el ejercicio del gasto público total) y que por el lado de los ingresos supone la existencia de avances incipientes en materia de generación de recursos fiscales en los estados, por lo que esta condición de supuesto desequilibrio entre los esfuerzos recaudatorios de las entidades y el incremento considerable en su participación en el ejercicio del gasto público podría ampliar las desigualdades horizontales al tiempo que coloca al orden federal en un escenario aparentemente desfavorable.

Para compensar las consecuencias de una distribución desigual de la riqueza entre las regiones de un país, el Estado puede redistribuir los fondos públicos. En particular, en los países federales, los gobiernos centrales realizan transferencias de grandes cantidades de recursos entre regiones. Regularmente, dichas transferencias son administradas y reguladas por instituciones creadas concretamente para dicho fin (González & Mamone, 2011).

Ahora bien, se han desarrollados múltiples análisis empíricos clásicos, como los de Oates (1999), Treisman (2007) y Prud’Homme (1995) en los que las conclusiones en torno a las consecuencias de la descentralización hacendaria, base conceptual, normativa y económica de las transferencias federales, son contradictorias.

Si bien es cierto, las relaciones intergubernamentales se han modificado con el paso del tiempo, es conveniente revisar los aspectos sobre la trayectoria de estos ajustes, con el fin de evaluar los avances y retos que, en materia de descentralización, se tienen. Así pues, Kraemer (1997) realiza un trabajo en el que analiza los sistemas de transferencias en Argentina, México y Brasil, en el que resalta tres conclusiones fundamentales: i) dada la distribución de las transferencias de fuentes no tributarias, estados con mayores ingresos per cápita recibieron mayores transferencias per cápita, contrariando con ello el principio de equidad; ii) el principio de incentivo no funcionó en virtud de que el esfuerzo fiscal de los estados no desempeñó ningún papel en la distribución; y iii) el principio de no discriminación política fue violado ya que la representación política prevalece claramente como el factor que influye mayormente en el sistema de transferencias en el sentido de que las decisiones sobre ingresos, gasto y deuda son asumidas bajo criterios políticos.

1.1La recaudación local y las transferencias federalesActualmente, los ingresos estatales propios representan una parte proporcional mucho menor que los ingresos correspondientes a los recursos que el gobierno central envía a las haciendas locales. En efecto, Ibarra (2011) afirma que una de las características distintivas del sistema fiscal federal mexicano es el alto grado de dependencia financiera derivada del porcentaje que representan las participaciones federales en los ingresos de operación de los gobiernos subnacionales o estatales.

En México, los recursos federales que el gobierno central envía a las entidades constituyen la mayor parte de los ingresos que administran los gobiernos estatales. A este respecto, el Instituto Mexicano para la Competitividad (imco, 2012) señala que en 1990 las transferencias federales representaban 61% de los ingresos totales de las entidades federativas; para el año 2014, de acuerdo con datos del Instituto Nacional de Estadística y Geografía (inegi), tal proporción ascendió a 84% con relación a los recursos totales captados por los estados. Esto permite suponer que los gobiernos subnacionales no tendrían suficientes incentivos para establecer mecanismos que les permitan aumentar la obtención de ingresos propios, en virtud del soporte financiero que representan las participaciones y aportaciones federales en los ingresos públicos estatales.

Shah (2005) señala que las transferencias intergubernamentales o subvenciones se clasifican en dos grandes categorías: i) transferencias para propósitos generales sin condicionamiento y ii) para propósitos específicos condicionadas o con destino de gasto específico. Desde la perspectiva teórica, existen planteamientos que subrayan las ventajas de los sistemas de transferencias (Tiebout, 1956; Oates, 1999); sin embargo, es posible localizar contraversiones en las que se atribuyen aspectos desfavorables o perjudiciales a estos sistemas de subvenciones (Prud’Homme, 1995; Falleti, 2005).

Con relación al vínculo entre las transferencias federales y las decisiones de gasto de los gobiernos subnacionales, Trujillo (2008) señala que existen argumentos que resaltan efectos indeseables generados por los recursos que el gobierno central transfiere a las jurisdicciones locales en materia de distorsiones en el ámbito de las finanzas públicas locales.

Liu & Zhao (2011) desarrollan un modelo utilizando datos panel para el período 1995-2007 que predice los efectos negativos de las transferencias federales en el esfuerzo fiscal de las provincias Chinas. Por otra parte, Iregui, Melo & Ramos (2004) también utilizan una metodología de datos panel para estudiar los determinantes de la recaudación del impuesto predial en Colombia para el período 1990-2002. Los resultados conducen a establecer una relación negativa entre las transferencias federales y la recaudación del impuesto local, reduciendo los ingresos locales obtenidos a partir de este gravamen.

En un estudio realizado sobre la recaudación local en México, Puente & Rodríguez (2011) proponen que las participaciones y aportaciones federales podrían estar generando incentivos que no promueven que las entidades federativas incrementen su recaudación propia. Los resultados de las estimaciones arrojaron coeficientes que permiten aseverar que las haciendas locales que reciben mayores transferencias del gobierno central tienden a ser ineficientes en su recaudación. Otro aspecto que localizan es la relación positiva entre el pib per cápita y la recaudación estatal, indicando que las entidades con mayor actividad productiva son, en promedio, las que más generan ingresos propios.

Canavire & Espinoza (2015) exploran los efectos de las transferencias federales sobre la recaudación del impuesto predial en México para el período comprendido entre los años 1993 y 2008, empleando métodos econométricos como datos panel y de estimación de momentos generalizados de endogeneidad correcta. Sus hallazgos permiten afirmar que las transferencias condicionadas provocan un mayor impacto negativo en la recaudación del impuesto a la propiedad.

Por su parte, Peón & Casimiro (2017) utilizan un panel de datos que considera a las 32 entidades federativas mexicanas con observaciones anuales para el período 2003-2010. Entre otros hallazgos relevantes, localizan evidencia respecto del efecto negativo que tiene la política de transferencias intergubernamentales en México en la eficiencia recaudatoria de los ingresos propios de las entidades federativas.

Con relación a las potestades tributarias de las entidades federativas y desde la perspectiva jurídica, la Constitución Política de los Estados Unidos Mexicanos establece que los estados tienen un poder tributario genérico para gravar todas las materias a fin de cubrir el presupuesto de egresos local con la limitación de no poder gravar las materias reservadas a la Federación. Incluso, el artículo el artículo 124 cita: “las facultades que no estén expresamente concedidas por esta Constitución a los funcionarios federales, se entienden reservadas a los Estados”.

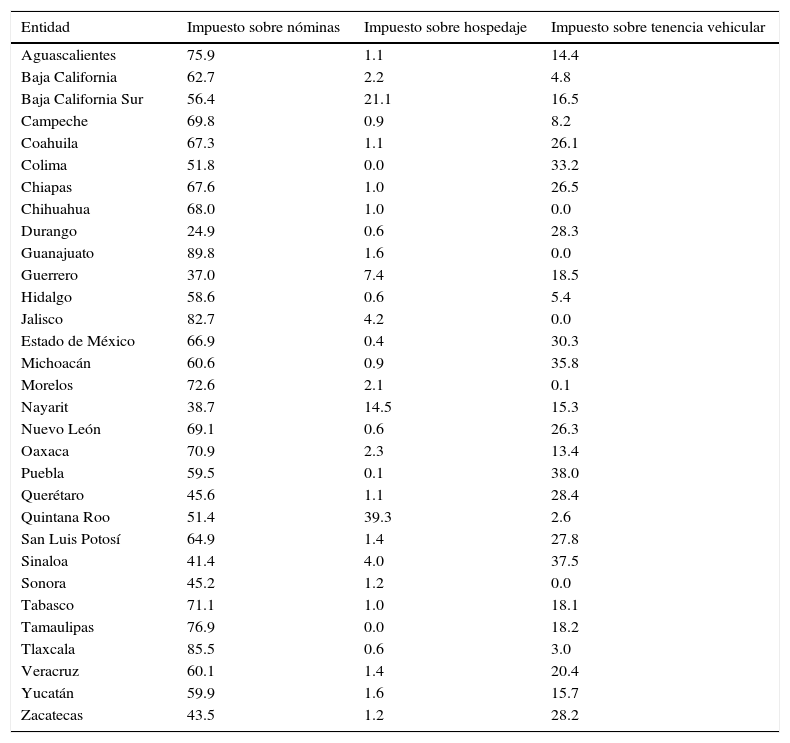

Según un estudio publicado por la Dirección General de Servicios de Documentación, Investigación y Análisis de la Cámara de Diputados, la fuente impositiva más importante de ingresos locales con que cuentan las entidades federativas mexicanas es la que está relacionada con la nómina, la cual grava los pagos que se realizan por sueldos y salarios.

Uno de los propósitos fundamentales de la coordinación fiscal entre las haciendas de los diferentes órdenes de gobierno es evitar la tributación sobre las mismas bases. En el caso de los gravámenes relacionados con el consumo, García (2006) afirma que, a nivel estatal, solo el impuesto sobre hospedaje es concurrente con la potestad federal del impuesto al valor agregado.

1.2Los pesos y contrapesos políticos locales y la generación de ingresos tributarios estatales”La separación de poderes, concebida de forma rígida y absoluta, como algunos quisieron entenderla en Montesquieu, malinterpretándole, jamás ha dejado de ser sino un mito, una ilusión desprovista de sentido histórico” Roca (2000, p. 47).

En la actualidad el modelo de separación de poderes del Estado puede concebirse como un sistema que determina jerarquías y esquemas de transición entre las funciones legislativas, ejecutivas y judiciales en el ejercicio de la autoridad estatal (Carroll & Matthew, 2007).

Para Amparo (2009) la separación de poderes tendría consecuencias positivas a través del diseño de políticas públicas coherentes, consistentes y responsables cuando existe armonía entre los poderes ejecutivo y legislativo. Esto ocurriría en los dos escenarios políticamente posibles: i) cuando ambos poderes estén bajo el control del mismo partido político, y ii) cuando no haya control de ambos poderes de parte de una misma organización política y, por tanto, la competencia institucional estaría vinculada con la eficiencia en el quehacer gubernamental.

”Sabido es que el rasgo esencial del estado constitucional es la limitación y el control del poder por medio de la división del mismo, creándose un sistema de frenos y contrapesos cuyo objetivo es que cada órgano gubernativo se desempeñe dentro de su respectiva órbita constitucional en forma independiente pero coordinada. Esta fragmentación está destinada a preservar el goce de la libertad de los habitantes y la plenitud de sus derechos constitucionales.” Anselmino (2016, p. 188).

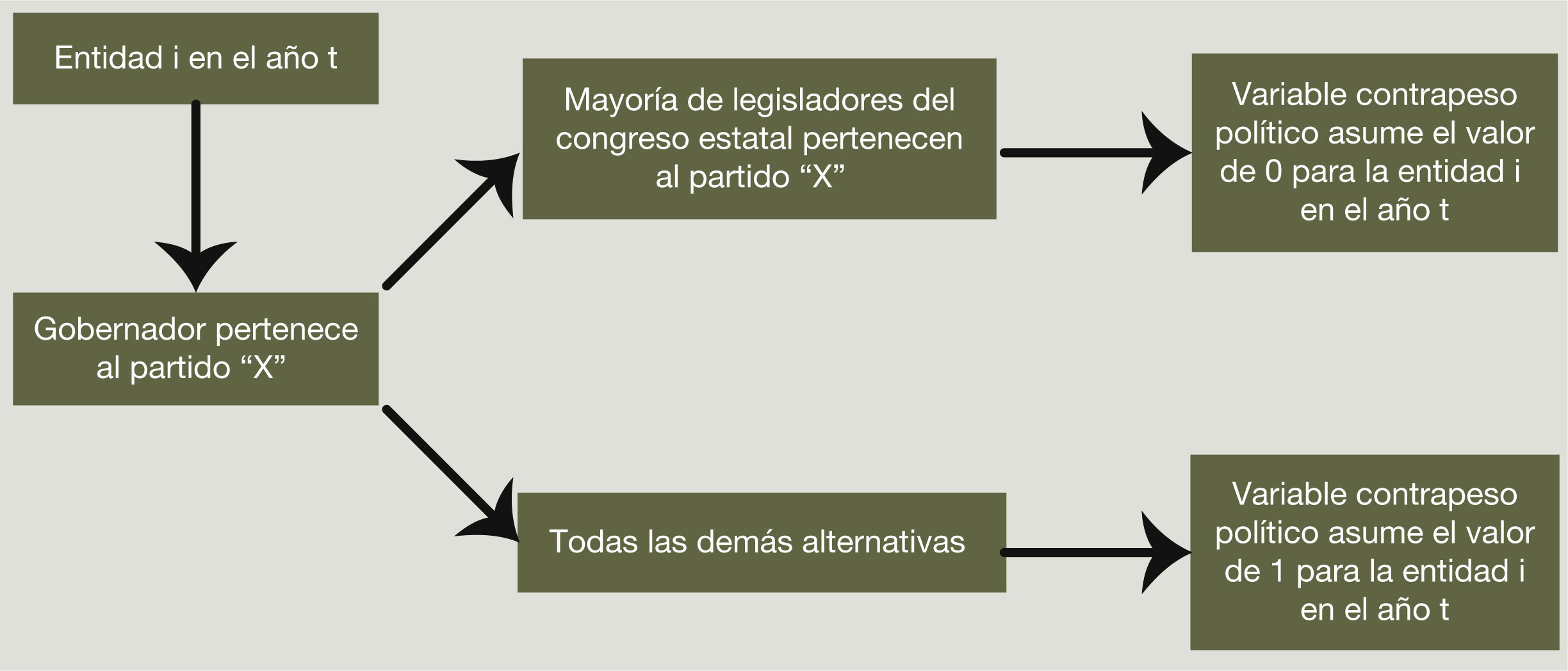

El componente político desempeña un papel fundamental en las decisiones que se asumen en la administración de las finanzas públicas estatales. En este orden de ideas, Schuknecht (1996) citado en Gámez & Ibarra-Yúnez (2009) señala que en los países que se encuentran en vías de desarrollo es más factible la presencia de conductas oportunistas (políticos que simplemente buscarían permanecer en el poder) debido a que los sistemas institucionales de pesos y contrapesos son más débiles y los gobiernos tienen un mayor poder discrecional sobre los instrumentos fiscales. Los mismos autores sugieren como línea de investigación pertinente el estudio de gobiernos estatales con mayoría en el congreso estatal y los que no la tienen. Afirman que podría esperarse que los gobernadores que, a su vez, cuenten con mayoría en el congreso tuvieran una conducta más oportunista.

En el escenario nacional, caracterizado por un sistema incipiente de fomento a la transparencia y combate a la corrupción, el enfoque de contrapesos en el que ningún partido político domina ambos poderes pareciera ser el más factible.

En el ámbito subnacional ha adquirido relevancia el estudio de las relaciones entre los poderes del Estado. Gutiérrez & Monsiváis (2011) investigan el funcionamiento de la división de poderes en la esfera estatal realizando un análisis comparativo entre Baja California y Coahuila; entre sus conclusiones señalan que la operación efectiva del equilibrio de poderes depende, no solamente del diseño institucional o formal sino también, de un sistema de competencia local vinculado con los partidos políticos.

En sentido con lo anterior, Drazen & Eslava (2002) identificaron evidencia para afirmar que para el caso colombiano si se observan conductas oportunistas cuando una misma organización política que gobierna un territorio también tiene mayoría en el sistema legislativo departamental o regional.

Adicionalmente, Ergun (2001) utiliza variables binarias o dummy en los meses anteriores y posteriores a las elecciones en Turquía para el período 1985 a 1999 y encuentra que los procesos electorales inciden de manera significativa en el comportamiento de los ingresos y egresos públicos, así como de otras variables macroeconómicas.

El denominado ciclo político presupuestal también ha sido estudiado en México; en un trabajo elaborado por Reyes, Mejía & Riguzzi (2013) incorporan en el análisis los efectos que, en las decisiones presupuestales, tiene la circunstancia de que el presidente de la República tenga la misma filiación política que la mayoría de los diputados. Encontraron que un gobierno que, a su vez, tiene mayoría en el congreso facilita la presencia de un ciclo político presupuestal.

Por otra parte, la no reelección de los diputados locales representa que una vez que quienes ostentan el cargo tienen pocos incentivos para actuar con lealtad hacia sus representados ya que su próximo puesto depende de las relaciones que tengan dentro de su partido, más que de la satisfacción de los votantes que los eligieron (Webb & González, 2004).

2Evolución de los ingresos estatales en México: 2005-2014En esta sección se realiza una exposición sobre el comportamiento de los ingresos estatales de las entidades federativas mexicanas. El análisis es de carácter descriptivo y se realiza con el propósito de establecer un marco de referencia que permita situar el contexto en el cual se desenvuelve la investigación; por tanto, estos datos no deben ser percibidos como los resultados de la investigación; éstos habrán de ser obtenidos mediante la especificación de los modelos econométricos y se exhibirán el apartado cuatro del documento.

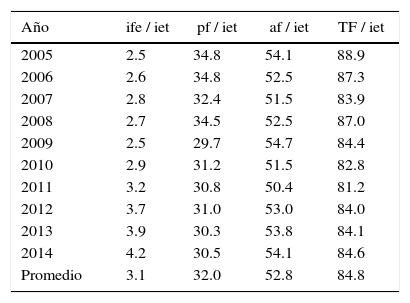

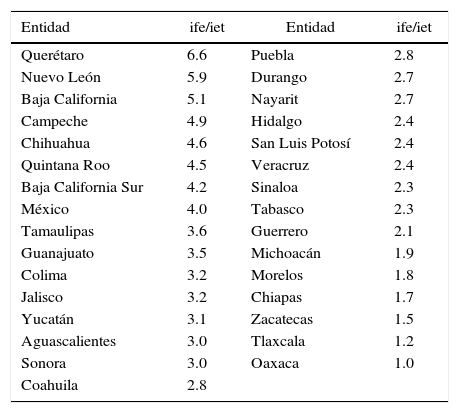

Durante los diez años que comprende el estudio, los recursos públicos provenientes de fuentes tributarias locales representaron, en promedio, 3.1% de los ingresos estatales totales (Tabla 1).

Ingresos fiscales estatales y transferencias federales como proporción de los ingresos estatales totales

| Año | ife / iet | pf / iet | af / iet | TF / iet |

|---|---|---|---|---|

| 2005 | 2.5 | 34.8 | 54.1 | 88.9 |

| 2006 | 2.6 | 34.8 | 52.5 | 87.3 |

| 2007 | 2.8 | 32.4 | 51.5 | 83.9 |

| 2008 | 2.7 | 34.5 | 52.5 | 87.0 |

| 2009 | 2.5 | 29.7 | 54.7 | 84.4 |

| 2010 | 2.9 | 31.2 | 51.5 | 82.8 |

| 2011 | 3.2 | 30.8 | 50.4 | 81.2 |

| 2012 | 3.7 | 31.0 | 53.0 | 84.0 |

| 2013 | 3.9 | 30.3 | 53.8 | 84.1 |

| 2014 | 4.2 | 30.5 | 54.1 | 84.6 |

| Promedio | 3.1 | 32.0 | 52.8 | 84.8 |

Fuente: elaboración propia con datos del inegi.

Nota: ife: ingresos fiscales estatales (recaudación proveniente de fuentes tributarias locales); iet: ingresos estatales totales; pf: participaciones federales; af: aportaciones federales; TF: transferencias federales.

Es decir, solamente tres centavos de cada peso registrado en las haciendas subnacionales se originaron a partir del ejercicio, de las potestades fiscales con que cuentan los gobiernos de los estados. Por otra parte, los flujos monetarios canalizados por el gobierno federal se ubican como el principal componente de los ingresos públicos de las entidades federativas del país al representar, en promedio, 84.8% del total.

Adicionalmente, se observa que las aportaciones federales superan, considerablemente, a las participaciones federales al constituir 52.8 y 32.0%, respectivamente, de la estructura de ingresos públicos locales.

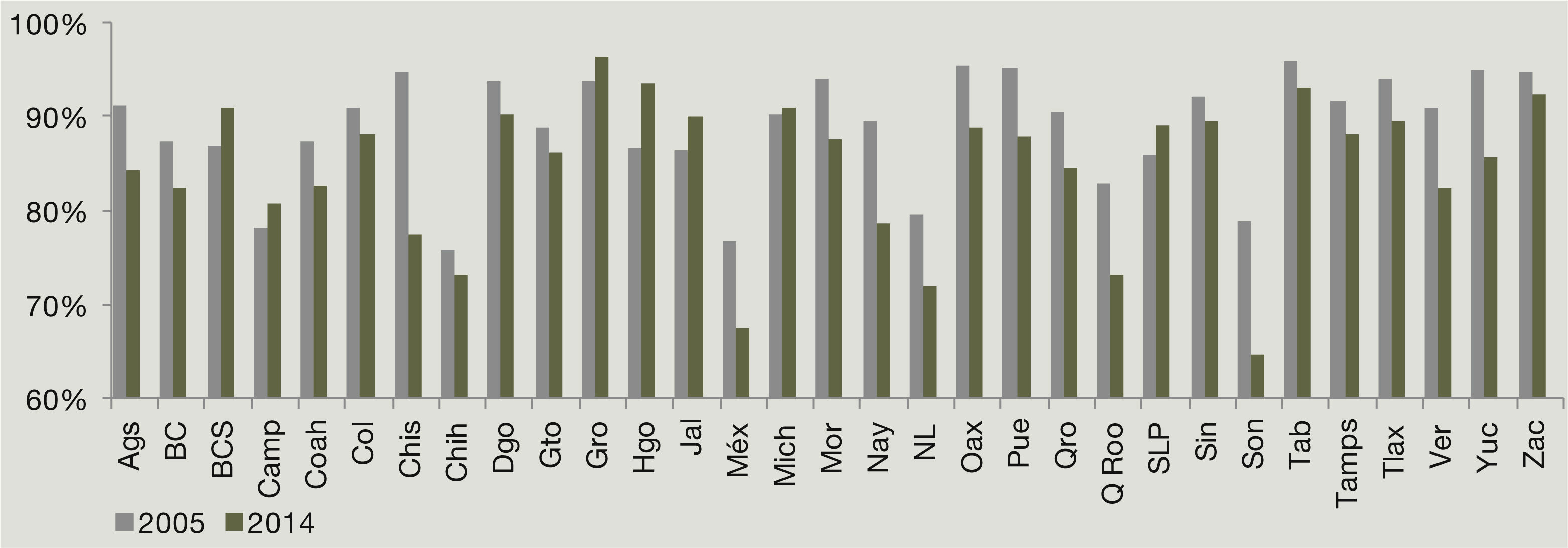

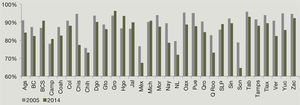

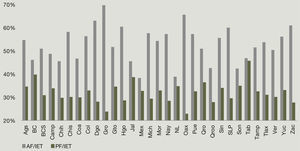

En la figura 1 es posible observar los ajustes que, a través del tiempo, se dieron en las tasas de participación de las transferencias federales en los ingresos de las entidades federativas, es conveniente visualizar el valor de dicho indicador al inicio y al final del período de análisis.

Ahora bien, considerando a las entidades federativas individualmente, la razón de ingresos provenientes de impuestos locales a ingresos estatales totales para el período 2005-2014 presenta un comportamiento variable. De acuerdo con la tabla 2, Querétaro, Nuevo León y Baja California reportaron tasas de 6.6, 5.9 5.1% respectivamente, mientras que en Zacatecas obtuvo un valor de 1.5%, Tlaxcala de 1.2% y Oaxaca de 1.0% (Tabla 2).

Ingresos fiscales estatales como proporción de los ingresos estatales totales por entidad federativa

| Entidad | ife/iet | Entidad | ife/iet |

|---|---|---|---|

| Querétaro | 6.6 | Puebla | 2.8 |

| Nuevo León | 5.9 | Durango | 2.7 |

| Baja California | 5.1 | Nayarit | 2.7 |

| Campeche | 4.9 | Hidalgo | 2.4 |

| Chihuahua | 4.6 | San Luis Potosí | 2.4 |

| Quintana Roo | 4.5 | Veracruz | 2.4 |

| Baja California Sur | 4.2 | Sinaloa | 2.3 |

| México | 4.0 | Tabasco | 2.3 |

| Tamaulipas | 3.6 | Guerrero | 2.1 |

| Guanajuato | 3.5 | Michoacán | 1.9 |

| Colima | 3.2 | Morelos | 1.8 |

| Jalisco | 3.2 | Chiapas | 1.7 |

| Yucatán | 3.1 | Zacatecas | 1.5 |

| Aguascalientes | 3.0 | Tlaxcala | 1.2 |

| Sonora | 3.0 | Oaxaca | 1.0 |

| Coahuila | 2.8 |

Fuente: elaboración propia con datos del inegi. Nota: Valores promedio para el período 2005-2014.

Continuando con la información anterior y, aunque en la mayor parte de los casos este indicador es bajo con respecto al resto de los conceptos de ingresos públicos para el conjunto de los estados, hay situaciones en las que se aprecia un mínimo de esfuerzo recaudatorio local, como en Oaxaca, en donde solo un centavo de cada peso de sus ingresos totales proviene de fuentes de carácter impositivo.

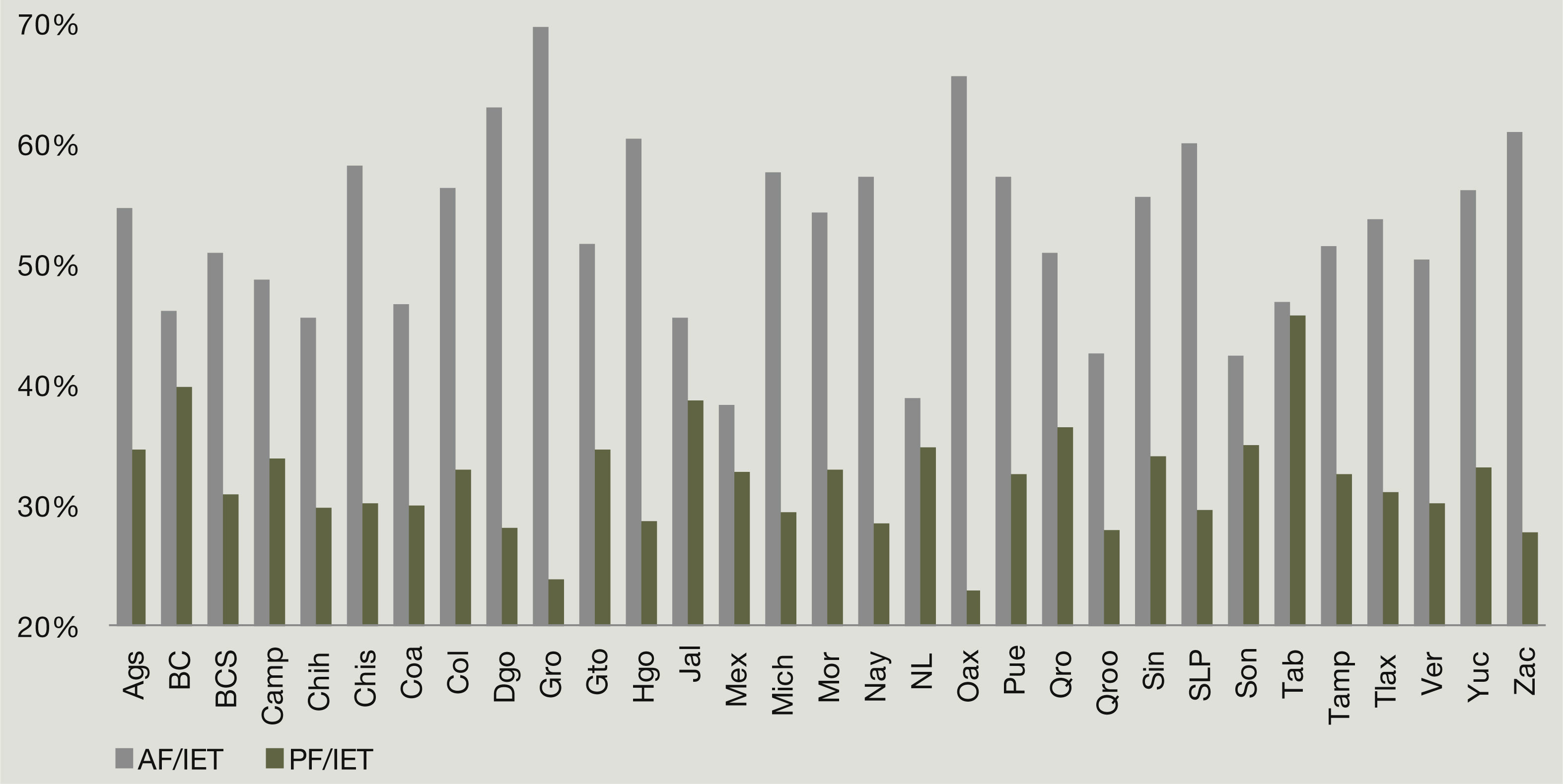

Desde otra perspectiva, de acuerdo con la Figura 3, se observa que en el período que se reporta, los estados de Guerrero, Oaxaca y Durango obtuvieron, en promedio, 69.7, 65.5 y 63.0% de sus ingresos vía aportaciones federales, respectivamente; en contraparte, en el Estado de México esa fuente de recursos representó 38.3% de sus ingresos totales, en Nuevo León 38.9% y en Sonora 42.4%.

En cuanto a las participaciones federales, éstas constituyeron 45.7% de los ingresos estatales de Tabasco, 39.7% para el caso de Baja California y 38.6% en Jalisco; mientras que esa proporción fue de 22.9% en Oaxaca, 23.8% en el estado de Guerrero y 27.7% respecto de los ingresos de la hacienda pública de Zacatecas. En todos los casos, las transferencias condicionadas, es decir, las aportaciones federales superaron a las participaciones federales en lo que se refiere a su importancia relativa en los ingresos estatales totales.

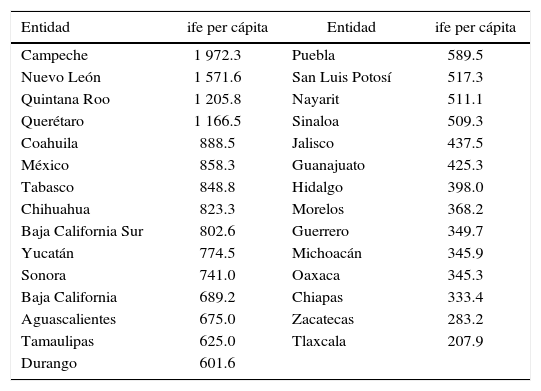

Dada la heterogeneidad sociodemográfica, económica y geográfica de los estados mexicanos, no es viable comparar entre sí los flujos de ingresos fiscales locales que obtienen. Sin embargo, al relacionar estos recursos con la población correspondiente, se establecen condiciones que permiten contrastar los datos entre las entidades federativas. En la Tabla 3 se exhiben los ingresos fiscales estatales, en términos per cápita, presentan una gran variabilidad entre las haciendas locales; mientras que, por una parte, Campeche, Nuevo León, Quintana Roo y Querétaro reportan valores superiores al millar de pesos, por otro lado, en Tlaxcala, Zacatecas, Chiapas, Oaxaca, Michoacán, Guerrero, Morelos e Hidalgo el monto no supera los 400 pesos.

Ingresos fiscales estatales per cápita por entidad federativa en el año 2014

| Entidad | ife per cápita | Entidad | ife per cápita |

|---|---|---|---|

| Campeche | 1 972.3 | Puebla | 589.5 |

| Nuevo León | 1 571.6 | San Luis Potosí | 517.3 |

| Quintana Roo | 1 205.8 | Nayarit | 511.1 |

| Querétaro | 1 166.5 | Sinaloa | 509.3 |

| Coahuila | 888.5 | Jalisco | 437.5 |

| México | 858.3 | Guanajuato | 425.3 |

| Tabasco | 848.8 | Hidalgo | 398.0 |

| Chihuahua | 823.3 | Morelos | 368.2 |

| Baja California Sur | 802.6 | Guerrero | 349.7 |

| Yucatán | 774.5 | Michoacán | 345.9 |

| Sonora | 741.0 | Oaxaca | 345.3 |

| Baja California | 689.2 | Chiapas | 333.4 |

| Aguascalientes | 675.0 | Zacatecas | 283.2 |

| Tamaulipas | 625.0 | Tlaxcala | 207.9 |

| Durango | 601.6 |

Fuente: elaboración propia con datos del inegi y conapo.

Nota: ife = ingresos fiscales estatales. Cifras en pesos.

Estas diferencias tienen que ver, en parte, con el hecho del tipo de composición o estructura de fuentes de ingresos fiscales estatales. Es decir, dada la autonomía y soberanía que poseen las entidades federativas en el marco de las relaciones de coordinación fiscal con el gobierno central, éstas pueden hacer uso parcial o total de las potestades tributarias que les han sido previstas en los instrumentos regulatorios correspondientes.

Adicionalmente, los gravámenes y tasas que son establecidos en las leyes de ingresos locales son distintos, en la Tabla 4 se presenta la participación porcentual de los montos recaudados en virtud del ejercicio de las potestades tributarias que realizan las haciendas locales.

Porcentaje que representa la recaudación de los impuestos sobre nóminas, hospedaje y tenencia vehicular con relación a los ingresos fiscales estatales en el año 2014

| Entidad | Impuesto sobre nóminas | Impuesto sobre hospedaje | Impuesto sobre tenencia vehicular |

|---|---|---|---|

| Aguascalientes | 75.9 | 1.1 | 14.4 |

| Baja California | 62.7 | 2.2 | 4.8 |

| Baja California Sur | 56.4 | 21.1 | 16.5 |

| Campeche | 69.8 | 0.9 | 8.2 |

| Coahuila | 67.3 | 1.1 | 26.1 |

| Colima | 51.8 | 0.0 | 33.2 |

| Chiapas | 67.6 | 1.0 | 26.5 |

| Chihuahua | 68.0 | 1.0 | 0.0 |

| Durango | 24.9 | 0.6 | 28.3 |

| Guanajuato | 89.8 | 1.6 | 0.0 |

| Guerrero | 37.0 | 7.4 | 18.5 |

| Hidalgo | 58.6 | 0.6 | 5.4 |

| Jalisco | 82.7 | 4.2 | 0.0 |

| Estado de México | 66.9 | 0.4 | 30.3 |

| Michoacán | 60.6 | 0.9 | 35.8 |

| Morelos | 72.6 | 2.1 | 0.1 |

| Nayarit | 38.7 | 14.5 | 15.3 |

| Nuevo León | 69.1 | 0.6 | 26.3 |

| Oaxaca | 70.9 | 2.3 | 13.4 |

| Puebla | 59.5 | 0.1 | 38.0 |

| Querétaro | 45.6 | 1.1 | 28.4 |

| Quintana Roo | 51.4 | 39.3 | 2.6 |

| San Luis Potosí | 64.9 | 1.4 | 27.8 |

| Sinaloa | 41.4 | 4.0 | 37.5 |

| Sonora | 45.2 | 1.2 | 0.0 |

| Tabasco | 71.1 | 1.0 | 18.1 |

| Tamaulipas | 76.9 | 0.0 | 18.2 |

| Tlaxcala | 85.5 | 0.6 | 3.0 |

| Veracruz | 60.1 | 1.4 | 20.4 |

| Yucatán | 59.9 | 1.6 | 15.7 |

| Zacatecas | 43.5 | 1.2 | 28.2 |

Fuente: elaboración propia con datos del inegi.

Colima y Tamaulipas son entidades en las que no se obtienen ingresos mediante impuestos al hospedaje; en el resto del país, sí. No obstante, llama la atención el caso de Nuevo León y Puebla por la baja proporción de recursos que captan a través de esta fuente (turismo), en el caso del estado norteño el turismo de negocios no se refleja, fiscalmente, en ingresos a la hacienda local. Con relación al impuesto sobre la tenencia de vehículos, Chihuahua, Guanajuato, Jalisco y Sonora han prescindido de él, mientras que para el estado de Puebla, 38 centavos de cada peso que capta el gobierno local, provienen de este tributo.

A la luz de los datos mostrados, es posible dilucidar sobre la estructura de ingresos de las haciendas estatales y la evidente dependencia de las finanzas públicas subnacionales respecto de los recursos que el gobierno central les distribuye mediante el mecanismo de transferencias federales.

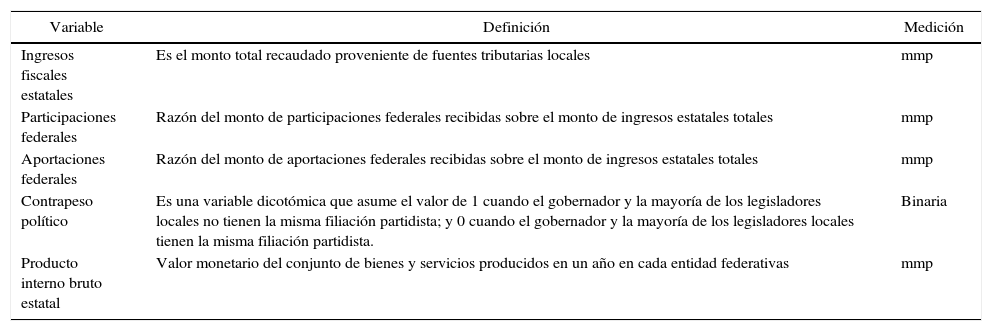

3MétodoEl propósito del estudio es determinar los efectos que, sobre los ingresos fiscales estatales, tienen las transferencias federales, el componente político asociado con los pesos y contrapesos que los congresos locales representan en los estados así como la actividad económica estatal.

El análisis no incorpora información de la Ciudad de México, esto en virtud de las posibles alteraciones que generaría la información sobre los ingresos públicos de la capital del país sobre el conjunto de los datos debido a que el sistema de transferencias federales le otorga, en algunos casos, un tratamiento distinto. Un ejemplo de lo anterior lo representa el caso de las aportaciones federales en el que la Ciudad de México recibe recursos para el rubro educativo a través del ramo 25 mientras que el resto de las entidades obtiene ingresos para ese sector a través del ramo 33. Por tanto, se diseña un panel de datos con 310 observaciones; esto es, las secciones transversales, 31 entidades federativas, multiplicadas por la serie de tiempo, diez años. En la Tabla 5 se definen las variables que habrán de utilizarse en la estimación del modelo econométrico.

Definición y medición de variables

| Variable | Definición | Medición |

|---|---|---|

| Ingresos fiscales estatales | Es el monto total recaudado proveniente de fuentes tributarias locales | mmp |

| Participaciones federales | Razón del monto de participaciones federales recibidas sobre el monto de ingresos estatales totales | mmp |

| Aportaciones federales | Razón del monto de aportaciones federales recibidas sobre el monto de ingresos estatales totales | mmp |

| Contrapeso político | Es una variable dicotómica que asume el valor de 1 cuando el gobernador y la mayoría de los legisladores locales no tienen la misma filiación partidista; y 0 cuando el gobernador y la mayoría de los legisladores locales tienen la misma filiación partidista. | Binaria |

| Producto interno bruto estatal | Valor monetario del conjunto de bienes y servicios producidos en un año en cada entidad federativas | mmp |

Nota: mmp = miles de millones de pesos.

La literatura sugiere diversos métodos para determinar los efectos que, sobre el desempeño fiscal local, tienen las transferencias federales. En este caso se realizan adaptaciones de los modelos empleados por Torres, Gutiérrez & Parra (1994), Sour (2008), Chíguil (2014) y se propone la siguiente ecuación.

ifeit = β0 + β1Part_fedit + β2Apor_fedit + β3Cont_Polit + β4pibeit Uit

Donde:

ifeit = Ingresos fiscales estatales de la entidad i en el año t.

Part_fedit = Razón de participaciones federales a ingresos estatales totales de la entidad i en el año t.

Aport_fedit = Razón de aportaciones federales a ingresos estatales totales de la entidad i en el año t.

Cont_Polit = Contrapeso político, como variable dicotómica que asume valores de 1 cuando el gobernador y la mayoría de los legisladores del congreso local de la entidad i en el año t provienen del mismo partido político; y valores de 0 cuando el gobernador y la mayoría de legisladores del congreso local en la entidad i en el año t no tienen la misma filiación política.

pibeit = Producto interno bruto estatal nominal de la entidad i en el año t.

Con relación a las variables independientes participaciones federales y aportaciones federales debe precisarse que sus valores fueron determinados mediante razones que relacionaron los montos de cada una de estas transferencias federales con los ingresos estatales totales.

También es conveniente especificar cómo se calculó la variable independiente contrapeso político. Ésta asume valores binarios, de 1 cuando el gobernador y la mayoría de los legisladores locales no tienen la misma filiación partidista y 0 cuando el gobernador y la mayoría de los legisladores locales tienen la misma filiación partidista. Así pues, se realizó un estudio por cada entidad para identificar la composición política de los congresos estatales y también la filiación partidista del gobernador en turno para todo el período de análisis. En el siguiente esquema se representa el procedimiento llevado a cabo para identificar los datos correspondientes a cada entidad en cada año.

Un componente inicial del análisis, ha sido la aplicación de técnicas de estadística descriptiva para cada una de las variables tales como las medidas de tendencia central y de dispersión lo cual permitió conocer el comportamiento de los datos.

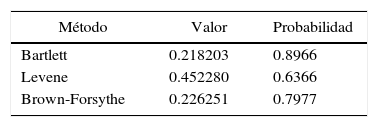

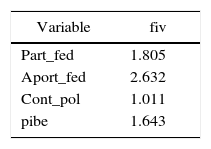

Se realizaron pruebas de Barlett, Levene y Brown-Forsythe para detectar la presencia de heteroscedasticidad. Asimismo se calculó el Factor de Inflación de Varianza (fiv) y el Índice de Condición (ic) para identificar problemas de multicolinealidad.

De forma complementaria y con el propósito de disponer de dos alternativas adicionales de análisis se realizan estimaciones utilizando efectos fijos y efectos aleatorios considerando los aspectos que se describen a continuación.

Con el fin de enriquecer el análisis, se realizan estimaciones por grupos de entidades federativas. Este agrupamiento se diseñó asumiendo el criterio de la actividad económica. Es decir, el grupo de estados cuyo pibe per cápita es superior al promedio en el período de análisis y el conjunto de entidades que reportaron un pibe per cápita inferior a la media. Una vez realizada esta clasificación se realizaron, de nueva cuenta, las estimaciones correspondientes. De esta manera fue posible realizar comparaciones respecto de los coeficientes de regresión en tres escenarios: i) con treinta y un entidades federativas, ii) con 14 entidades federativas que reportaron valores de pibe per cápita superiores al promedio y iii) con 17 entidades federativas cuyo pibe per cápita resultó menor a la media.

4ResultadosLos ingresos fiscales estatales, variable dependiente, se ha definido por el monto de recursos que obtienen las entidades federativas a partir del ejercicio de sus potestades tributarias en cada uno de sus territorios.

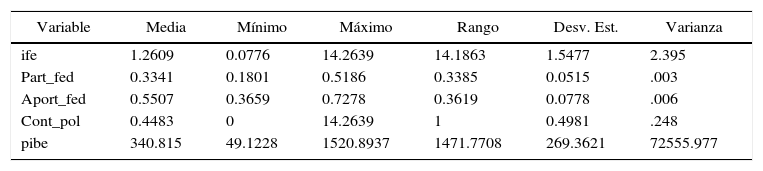

Las variables independientes son: i) participaciones federales respecto de los ingresos estatales totales, ii) aportaciones federales respecto de los ingresos estatales totales, iii) contrapeso político y iv) pibe. Enseguida se muestran medidas de tendencia central y de dispersión para los datos de cada una de estas variables (Tabla 6).

Estadísticos descriptivos de las variables

| Variable | Media | Mínimo | Máximo | Rango | Desv. Est. | Varianza |

|---|---|---|---|---|---|---|

| ife | 1.2609 | 0.0776 | 14.2639 | 14.1863 | 1.5477 | 2.395 |

| Part_fed | 0.3341 | 0.1801 | 0.5186 | 0.3385 | 0.0515 | .003 |

| Aport_fed | 0.5507 | 0.3659 | 0.7278 | 0.3619 | 0.0778 | .006 |

| Cont_pol | 0.4483 | 0 | 14.2639 | 1 | 0.4981 | .248 |

| pibe | 340.815 | 49.1228 | 1520.8937 | 1471.7708 | 269.3621 | 72555.977 |

Fuente: elaboración propia.

Nota: ife: ingresos fiscales estatales, Part_fed: participaciones federales, Aport_fed: aportaciones federales, Cont_pol: contrapeso político, pibe: producto interno bruto estatal.

Cifras en miles de millones de pesos (mmdp) para ife y pibe.

Part_fed y Apor_fed son razones que asocian los flujos de estas transferencias federales con el total de ingresos de los estados. Cont_pol es una variable dicotómica que asume valores de 0 y 1. N = 310.

Tanto ife como pibe reportan varianzas considerablemente elevadas esto podría advertir, desde esta sección, la heterogeneidad financiera y económica de las entidades federativas mexicanas.

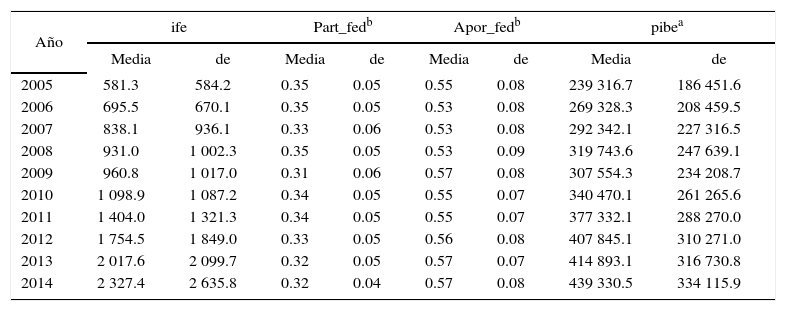

En la Tabla 7 se presentan las medias y las desviaciones estándar por cada año del período de estudio para el conjunto de las entidades federativas.

Estadísticos descriptivos de las variables por año, período 2005 – 2014

| Año | ife | Part_fedb | Apor_fedb | pibea | ||||

|---|---|---|---|---|---|---|---|---|

| Media | de | Media | de | Media | de | Media | de | |

| 2005 | 581.3 | 584.2 | 0.35 | 0.05 | 0.55 | 0.08 | 239 316.7 | 186 451.6 |

| 2006 | 695.5 | 670.1 | 0.35 | 0.05 | 0.53 | 0.08 | 269 328.3 | 208 459.5 |

| 2007 | 838.1 | 936.1 | 0.33 | 0.06 | 0.53 | 0.08 | 292 342.1 | 227 316.5 |

| 2008 | 931.0 | 1 002.3 | 0.35 | 0.05 | 0.53 | 0.09 | 319 743.6 | 247 639.1 |

| 2009 | 960.8 | 1 017.0 | 0.31 | 0.06 | 0.57 | 0.08 | 307 554.3 | 234 208.7 |

| 2010 | 1 098.9 | 1 087.2 | 0.34 | 0.05 | 0.55 | 0.07 | 340 470.1 | 261 265.6 |

| 2011 | 1 404.0 | 1 321.3 | 0.34 | 0.05 | 0.55 | 0.07 | 377 332.1 | 288 270.0 |

| 2012 | 1 754.5 | 1 849.0 | 0.33 | 0.05 | 0.56 | 0.08 | 407 845.1 | 310 271.0 |

| 2013 | 2 017.6 | 2 099.7 | 0.32 | 0.05 | 0.57 | 0.07 | 414 893.1 | 316 730.8 |

| 2014 | 2 327.4 | 2 635.8 | 0.32 | 0.04 | 0.57 | 0.08 | 439 330.5 | 334 115.9 |

Fuente: elaboración propia.

Nota: de: desviación estándar.

En cuanto a las transferencias federales se aprecia un comportamiento relativamente estable a lo largo del tiempo; las aportaciones federales representaron entre 53 y 57 centavos de cada peso que ingresó a las haciendas estatales. Por su parte, las participaciones federales constituyeron entre 31 y 35% de los ingresos estatales totales durante el período de estudio.

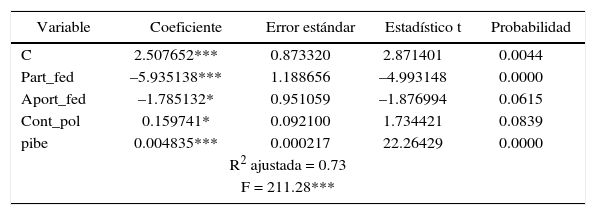

Empleando el método de regresión lineal múltiple al panel de datos, sin considerar efectos fijos ni efectos aleatorios se obtuvieron los siguientes coeficientes de las variables independientes (ver Tabla 8).

Resultado de las estimaciones considerando las treinta y un entidades federativas

| Variable | Coeficiente | Error estándar | Estadístico t | Probabilidad |

|---|---|---|---|---|

| C | 2.507652*** | 0.873320 | 2.871401 | 0.0044 |

| Part_fed | –5.935138*** | 1.188656 | –4.993148 | 0.0000 |

| Aport_fed | –1.785132* | 0.951059 | –1.876994 | 0.0615 |

| Cont_pol | 0.159741* | 0.092100 | 1.734421 | 0.0839 |

| pibe | 0.004835*** | 0.000217 | 22.26429 | 0.0000 |

| R2 ajustada = 0.73 | ||||

| F = 211.28*** | ||||

Fuente: elaboración propia utilizando EViews 8.

Nota: N = 310. *** = significativo al 99%, ** = significativo al 95%, * = significativo a 90% Variable dependiente: Ingresos fiscales estatales. Método: Panel de datos con mco.

El modelo presenta un coeficiente de determinación ajustado de 0.73, el cual resulta considerablemente bueno para este tipo de estudios. La prueba de significancia global del modelo, F = 211.28, es aceptable. Por su parte, las variables Par_fed y pibe son estadísticamente significativas a 95%, mientras que las variables Aport_fed y Cont_pol lo son a 90%.

Estos resultados sugieren una relación causal negativa entre el los ingresos fiscales estatales y las transferencias federales, es decir, aumentos consistentes en las participaciones y aportaciones federales podrían desincentivar el desempeño tributario de las autoridades locales, lo que estaría perpetuando la dependencia financiera de las entidades respecto de los recursos que el gobierno federal les envía. En específico, para el período de estudio, se reporta que por cada mil millones de pesos recibidos vía participaciones federales, las haciendas locales dejarían de recaudar 5 900 millones de pesos; asimismo, los resultados sugieren que, en promedio, un aumento en mil millones de recursos vía aportaciones federales tendría implicaciones negativas en la generación de ingresos fiscales locales por el orden de los 1 700 millones de pesos.

El componente político resultó significativo y con el signo esperado; esto es, si existe un gobierno estatal políticamente dividido, es decir, si en el poder legislativo local la mayoría de los diputados no proviene del mismo partido político que postuló al gobernador en turno, hay evidencia de que ello contribuye de forma positiva al desempeño fiscal del estado, al incentivar la generación de ingresos propios a través de la eficacia y eficiencia en los procesos administrativos y de fiscalización estatal. En este sentido, los resultados proponen que en aquellas entidades en las que los congresos estatales representan contrapesos políticos, la generación de ingresos fiscales locales tiene efectos positivos, en promedio, por el orden de los 159 millones de pesos.

Con relación a la actividad económica estatal y la generación de ingresos propios, se comprueba la existencia de una relación causal y positiva, dado el signo del coeficiente de la variable pibe. Es pertinente recordar que, dada la complejidad para estimar la capacidad fiscal de una entidad federativa, el pibe puede ser una buena aproximación en virtud de que la producción de bienes de consumo final está directamente vinculada con el potencial que tiene un estado respecto de la fiscalización y captación de ingresos a través del ejercicio de sus potestades tributarias.

Para descartar la presencia de heteroscedasticidad entre las secciones cruzadas (entidades), se realiza una prueba de igualdad de varianzas a la serie que contiene los residuos de la ecuación, generando la siguiente información (Tabla 9).

Se acepta la hipótesis sobre la igualdad de varianzas residuales en los cortes transversales dados los valores superiores a 0.05 del p-valor; luego entonces, es posible afirmar que los residuos tienen un comportamiento homoscedástico y, con ello, asumir la ausencia de heteroscedasticidad. El modelo también debe ser sometido a pruebas que permitan determinar la existencia de problemas de multicolinealidad; para ello, se calculan dos indicadores: i) factor de inflación de la varianza (fiv) y ii) índice de condición (ic). En el caso del fiv (Tabla 10), los valores encontrados son inferiores a diez (fiv < 10), lo que permite asegurar que no existe multiocolinealidad en las variables independientes.

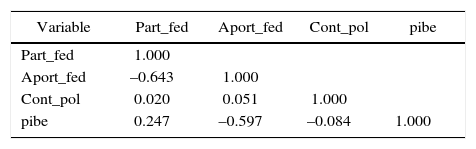

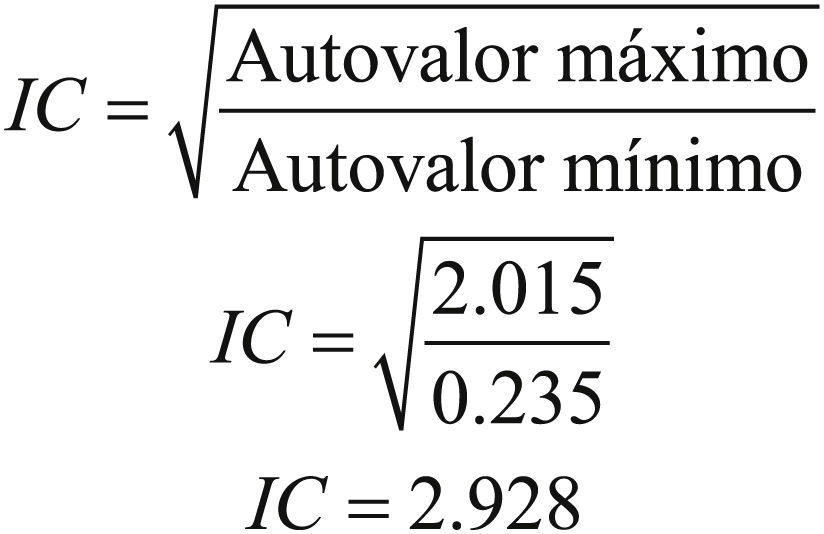

Con relación al ic, se realizan varias fases para su estimación; en primer término, debe calcularse la matriz de correlaciones de las variables independientes (ver Tabla 11).

A continuación, se determinan los autovalores de esta matriz de correlaciones; generándose los datos: 0.235, 0.731, 1.017 y 2.015. Para determinar el ic es necesario calcular la raíz cuadrada de la razón dada por el máximo valor encontrado y el menor de éstos.

En este caso, ic = 2.928 permite asumir la inexistencia de multicolinelidad (el criterio es ic < 10). Luego entones, ambos indicadores, fiv e ic, revelan la ausencia de multicolinealidad.

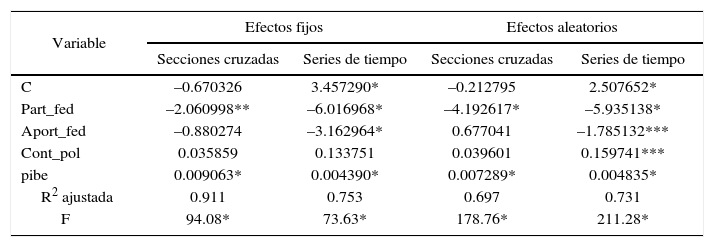

Dada la composición de la estructura de las observaciones (panel de datos), es conveniente realizar estimaciones considerando modelos de regresión con efectos fijos y efectos aleatorios, tanto en las secciones transversales como en la serie de tiempo (Tabla 12).

Resultado de las estimaciones utilizando efectos fijos y efectos aleatorios

| Variable | Efectos fijos | Efectos aleatorios | ||

|---|---|---|---|---|

| Secciones cruzadas | Series de tiempo | Secciones cruzadas | Series de tiempo | |

| C | –0.670326 | 3.457290* | –0.212795 | 2.507652* |

| Part_fed | –2.060998** | –6.016968* | –4.192617* | –5.935138* |

| Aport_fed | –0.880274 | –3.162964* | 0.677041 | –1.785132*** |

| Cont_pol | 0.035859 | 0.133751 | 0.039601 | 0.159741*** |

| pibe | 0.009063* | 0.004390* | 0.007289* | 0.004835* |

| R2 ajustada | 0.911 | 0.753 | 0.697 | 0.731 |

| F | 94.08* | 73.63* | 178.76* | 211.28* |

Nota: N = 310.

* = significativo a 99%; ** = significativo a 95%; *** = significativo a 90%.

En todos los casos el coeficiente de determinación ajustado R2, es aceptable; inclusive, en el modelo con efectos fijos en las secciones cruzadas alcanza un valor de 0.911. No obstante lo anterior, el principal problema que presentan estas extensiones del modelo general es la disminución en la significancia individual de las variables.

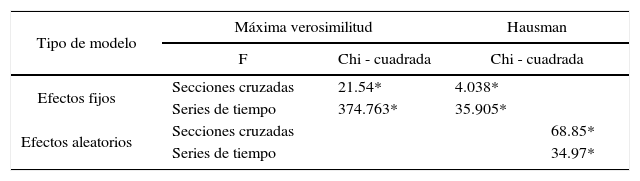

Para evaluar la pertinencia de estos métodos es conveniente utilizar la prueba de Máxima Verosimilitud, en los modelos de efectos fijos, y el test de Hasuman para los modelos con efectos aleatorios (Tabla 13).

Pruebas de Máxima Verosimilutd y de Hausman

| Tipo de modelo | Máxima verosimilitud | Hausman | ||

|---|---|---|---|---|

| F | Chi - cuadrada | Chi - cuadrada | ||

| Efectos fijos | Secciones cruzadas | 21.54* | 4.038* | |

| Series de tiempo | 374.763* | 35.905* | ||

| Efectos aleatorios | Secciones cruzadas | 68.85* | ||

| Series de tiempo | 34.97* | |||

Nota: N = 310. * = significativo a 99%. ** = significativo a 95%. *** = significativo a 90%.

Al rechazarse la hipótesis sobre la igualdad de los efectos fijos en las secciones cruzadas y en las series de tiempo (p-valor menores a 0.01), es posible afirmar que con un 99% de confianza los efectos en las entidades federativas y en los períodos son diferentes; por tanto, se puede advertir sobre la idoneidad del modelo de regresión con efectos fijos. Por otra parte, el test de Hausman permite plantear que la hipótesis sobre la no correlación de los efectos individuales con la variable dependiente, ingresos fiscales estatales, debe ser rechazada; consecuentemente, el modelo de efectos aleatorios resulta no apropiado, por lo que su utilización debe ser descartada. No obstante los resultados de la prueba de máxima verosimilitud, se desecha el uso del modelo con efectos fijos, en virtud de la disminución en la significancia individual de los coeficientes de los parámetros provocada por esta técnica.

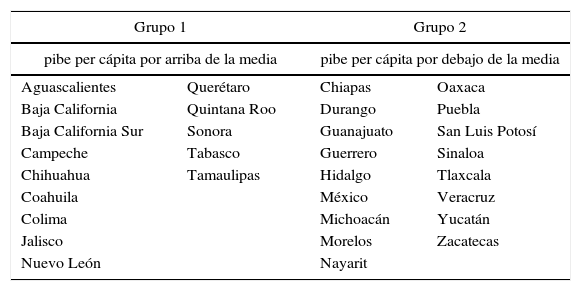

Para robustecer el análisis, se realizó un estudio comparativo de los estimadores generados a partir de la clasificación de la información de las entidades federativas en dos grupos. Aquellas en las que el pibe per cápita está por encima de la media en el período 2005 – 2014 forman parte del primer grupo y, del segundo, aquellas cuyo pibe per cápita es inferior al promedio de dicho indicador (ver Tabla 14).

Entidades federativas según su pibe per cápita período 2005 - 2014

| Grupo 1 | Grupo 2 | ||

|---|---|---|---|

| pibe per cápita por arriba de la media | pibe per cápita por debajo de la media | ||

| Aguascalientes | Querétaro | Chiapas | Oaxaca |

| Baja California | Quintana Roo | Durango | Puebla |

| Baja California Sur | Sonora | Guanajuato | San Luis Potosí |

| Campeche | Tabasco | Guerrero | Sinaloa |

| Chihuahua | Tamaulipas | Hidalgo | Tlaxcala |

| Coahuila | México | Veracruz | |

| Colima | Michoacán | Yucatán | |

| Jalisco | Morelos | Zacatecas | |

| Nuevo León | Nayarit | ||

Fuente: elaboración propia con datos de inegi y conapo.

Nota: En el cálculo del promedio del pibe per cápita se excluyó el dato correspondiente a Campeche dada la distorsión que genera el componente petrolero incorporado en su pibe.

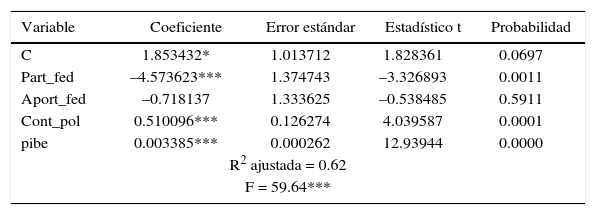

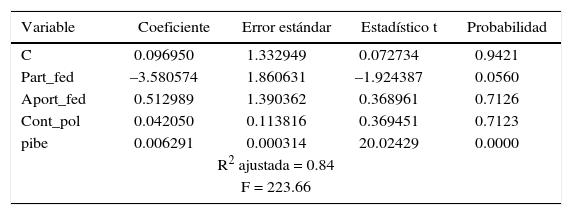

Posteriormente, se especificaron los modelos de regresión lineal múltiple para cada grupo considerando la misma variable dependiente y las independientes obteniendo los resultados contenidos en las Tablas 15 y 16.

Estimaciones para entidades con pibe per cápita por arriba de la media (grupo 1)

| Variable | Coeficiente | Error estándar | Estadístico t | Probabilidad |

|---|---|---|---|---|

| C | 1.853432* | 1.013712 | 1.828361 | 0.0697 |

| Part_fed | –4.573623*** | 1.374743 | –3.326893 | 0.0011 |

| Aport_fed | –0.718137 | 1.333625 | –0.538485 | 0.5911 |

| Cont_pol | 0.510096*** | 0.126274 | 4.039587 | 0.0001 |

| pibe | 0.003385*** | 0.000262 | 12.93944 | 0.0000 |

| R2 ajustada = 0.62 | ||||

| F = 59.64*** | ||||

Nota: N = 140. *** = significativo a 99%, ** = significativo a 95%, * = significativo a 90%.

Variable dependiente: Ingresos fiscales estatales.

Método: Panel de datos con mco.

Estimaciones para entidades con pibe per cápita por debajo de la media (grupo 2)

| Variable | Coeficiente | Error estándar | Estadístico t | Probabilidad |

|---|---|---|---|---|

| C | 0.096950 | 1.332949 | 0.072734 | 0.9421 |

| Part_fed | –3.580574 | 1.860631 | –1.924387 | 0.0560 |

| Aport_fed | 0.512989 | 1.390362 | 0.368961 | 0.7126 |

| Cont_pol | 0.042050 | 0.113816 | 0.369451 | 0.7123 |

| pibe | 0.006291 | 0.000314 | 20.02429 | 0.0000 |

| R2 ajustada = 0.84 | ||||

| F = 223.66 | ||||

Nota: N = 170. *** = significativo a 99%, ** = significativo a 95%, * = significativo a 90%.

Variable dependiente: Ingresos fiscales estatales.

Método: Panel de datos con mco.

La bondad de ajuste o coeficiente de determinación ajustado, R2, es superior en el grupo dos, así como la significancia global del modelo, F. Con relación a los coeficientes de las variables independientes, en el grupo uno resultaron significativas las variables Part_fed, Cont_pol y pibe. Mientras que en el grupo dos, solamente Part_fed y pibe reportaron coeficientes estadísticamente significativos.

En los dos grupos las variables significativas reportaron signos iguales a los reportados en los resultados obtenidos del modelo de regresión con datos para todas las entidades. Las participaciones federales tienen un impacto mayor sobre los ingresos fiscales estatales en los estados del grupo uno. Por su parte, el pibe es más relevante para explicar las variaciones de la variable dependiente en las entidades del grupo dos.

ConclusionesIncursionar en el debate sobre la descentralización hacendaria y sus consecuencias en el desempeño de las finanzas públicas estatales puede hacerse, por un lado, desde la perspectiva ideológica, política o filosófica y, por otra parte, bajo la rigurosidad del análisis técnico y empírico que provee elementos y marcos de referencia puntuales que sitúan la realidad de las cosas. Este trabajo se ubicó en la segunda forma de estudiar la realidad fiscal de las entidades federativas.

La dependencia financiera de las haciendas públicas locales salta a la vista al localizar que, en promedio, 84.8% de los ingresos estatales totales proviene del gobierno Federal. Consecuentemente, los estados solamente generaron tres centavos de cada peso registrado en sus ingresos totales a partir del ejercicio de sus atribuciones fiscales.

Ahora bien, con relación a las transferencias federales y su conexión con la eficacia tributaria de los estados, se presenta una relación negativa. Particularmente, este vínculo es notorio en el caso de las participaciones federales, es decir, en los recursos cuyo destino de gasto no está condicionado. No obstante lo anterior, adicionalmente, se encontró que las aportaciones federales influyen negativamente en el nivel de ingresos fiscales estatales.

La evidencia empírica sugiere que el contrapeso político entre los poderes ejecutivo y legislativo locales contribuye a mejorar los niveles de ingresos fiscales estatales de los gobiernos subnacionales. Esto, desde luego, no plantea que la pluralidad política por sí misma habrá de asegurar un mejor desempeño en la generación de ingresos propios.

Por su parte, el pibe, como una medida de aproximación de la capacidad fiscal de los estados, mostró una relación positiva con la actividad tributaria de las entidades federativas. A este respecto, Mayoral & Uribe (2010), así como Sour (2004), realizan afirmaciones semejantes.

Lo anterior representa, sin lugar a dudas, un reto mayúsculo para la economía mexicana por diversas razones. En primer término, si los ingresos fiscales estatales permanecen en franco estancamiento habría de esperarse que la dependencia financiera de los estados se perpetúe generando consecuencia negativas en aspectos como inversión pública ya que un mayor nivel de participaciones federales podría estar fomentando un aumento en el gasto corriente estatal en vez de potenciar el gasto de inversión. Por otra parte, se podría cuestionar ¿por qué hay diferencias en cuanto a la cantidad de potestades tributarias que los estados deciden aplicar? ¿Por qué algunos estados ejercer parcialmente tales atribuciones y por qué otros hacen uso en su totalidad de facultades que les han sido conferidas? Si las posibles respuestas están vinculadas solamente con temas de carácter electoral se estaría ante un grave problema; es decir, dejar de cobrar algún tipo de impuesto estatal o disminuir la tasa aplicable son decisiones políticamente redituables para quienes ostentan el poder ejecutivo en los gobiernos estatales. Por ello, los congresos locales deben operar como verdaderos contrapesos políticos y garantizar que las decisiones asumidas en materia fiscal obedezcan únicamente a criterios técnicos.

Un aspecto a destacar es el cambio en los resultados cuando se estiman los coeficientes de los parámetros por grupos de entidades federativas. En el grupo uno, aquellos estados cuyo pibe per cápita está por arriba del promedio nacional y, en el grupo dos, las entidades que reportan un pibe per cápita inferior a la media. Se observa que, para el primer caso, la variable contrapeso político incrementa su valor explicativo, mientras que para el segundo grupo de entidades pierde por completo la significancia estadística.

Lo anterior sugiere que en aquellos casos en los que los índices de actividad económica son menores, los ingresos fiscales estatales responden en mayor medida a variaciones en el pibe que a factores políticos. Incluso, la variable pibe arroja mejores resultados de explicación en el grupo dos que en el uno. De esto último, podría presumirse que en las entidades en las cuales la economía crece sostenidamente el componente político si tiene influencia en la generación de ingresos propios a través del ejercicio de las potestades tributarias correspondientes.

A la luz de la realidad financiera de las entidades federativas y, particularmente, de la falta de incentivos para impulsar la generación de ingresos públicos locales es conveniente diseñar políticas públicas que permitan reorientar el pacto fiscal mexicano, ya que el sistema de transferencias federales tendría que revertir el efecto perverso que provocan en los estados respecto de los bajos niveles de recaudación local para incrementar el potencial de la inversión pública de todos los órdenes de gobierno y así mejorar las condiciones de desarrollo de la población.

Adicionalmente, es imprescindible contar con información financiera de los gobiernos subnacionales que sea precisa, pertinente y oportuna. Esto es, sin lugar a dudas, un tema pendiente por resolver por parte de las instituciones públicas. A pesar de esfuerzos importantes en materia de armonización contable en el sector público a partir de la promulgación de la Ley de Contabilidad Gubernamental, aún existen importantes rezagos en este ámbito.