En el presente artículo se realiza un análisis de la crisis de la deuda con base en las políticas económicas que se han estado aplicando y a los modelos teóricos sobre los que sustentan. Las políticas monetarias de objetivos de inflación y el papel pasivo de las políticas fiscales a las que van asociadas, han dado lugar a un modelo de crecimiento que ha propiciado los principales problemas que nos han llevado hasta la crisis actual. Las medidas que se están adoptando para salir de la crisis están agravando aún más el problema. Es necesario cambiar el modelo de crecimiento y aplicar políticas monetarias y fiscales coordinadas que activen la economía real.

In the present article there is realized an analysis of the crisis of the debt by base in the economic policies that have been applied and to the theoretical models on those who sustain. The monetary policies of aims of inflation and the passive paper of the fiscal policies with which they are associated, have given place to a model of growth who has propitiated the principal problems that have taken us up to the current crisis. The measures that are adopted to go out of the crisis are aggravating furthermore the problem. It is necessary to change the model of growth and to apply monetary policies and coordinated district attorneys who activate the royal economy.

Con la crisis de la Deuda en España surgen críticas sobre el actual modelo de crecimiento económico. La fuerte contracción sufrida en los últimos años es consecuencia de la aplicación de políticas que tienen como principal objetivo la estabilización de precios, en un entorno de mercados cada vez más liberalizados, al que se asocian políticas fiscales de presupuestos equilibrados.

Desde los años noventa se entra en un fuerte proceso de apertura de mercados financieros. Al mismo tiempo la mayoría de los países han ido convergiendo hacia la aplicación de políticas de Objetivos de Inflación1 (it, por sus siglas en inglés), asociadas a los modelos del Nuevo Consenso Macroeconómico. Ambos hechos están directamente relacionados, ya que en un mundo financiero global cada vez más desregulado es necesario atender a un estricto control de los precios para poder crear una sensación de estabilidad en los mercados, al menos en el corto plazo. La crisis actual es consecuencia de esta visión que busca aumentar los beneficios de los grandes capitales a costa de una reducción de los ingresos de los asalariados y de un aumento de la desigualdad, desvirtuando el papel de los mercados y las instituciones financieras.

En este sentido el problema de la crisis en España se abordará desde la perspectiva de las políticas económicas que han sido aplicadas, antes y durante la crisis, y de los modelos que las respaldan. Para ello, se analizarán las principales características de estos modelos de crecimiento, las políticas asociadas a los mismos y sus objetivos, así como las críticas y las posibles visiones alternativas. Todo ello será respaldado por un análisis de las principales variables macroeconómicas que muestre las bases del crecimiento en España desde la entrada en la Unión Económica y Monetaria (uem), las causas que han dado lugar a la crisis económica y las políticas que se están aplicando ante la actual contracción de la economía.

En una primera parte se describirán las principales características de las políticas de Objetivos de Inflación y los modelos que justifican su aplicación. Asimismo se analizan las críticas a dichas políticas y modelos. Posteriormente, en un segundo apartado, se describirá la política monetaria en la uem y su relación con las políticas de it, cuyo principal objetivo es mantener estable la inflación para poder estabilizar el crecimiento económico. A estas políticas están asociados distintos procedimientos que buscan mantener las cuentas públicas saneadas, lo que consecuentemente da lugar a que los distintos gobiernos nacionales no puedan aplicar políticas fiscales activas en función de su estructura económica y de sus necesidades. En un tercer apartado, se realiza un análisis de las principales variables macroeconómicas para poder conocer las características más importantes del modelo de crecimiento en España y las causas que han producido un incremento tan elevado de la deuda en el país. Por último, se realizará un resumen de las principales conclusiones.

La Política Monetaria de Objetivos de InflaciónLas políticas de Objetivos de Inflación (it), a las que han convergido la mayoría de los países en los últimos años, están asociadas a los modelos del Nuevo Consenso Macroeconómico, cuyo origen no es más que una continuación de las políticas monetaristas.

Los problemas económicos en los años setenta, el distanciamiento de la teoría keynesiana de las ideas ortodoxas y el mayor peso que se le daba al sector público provocaron una reacción, que se tradujo en un cambio en las políticas y aumentó el apoyo a los modelos teóricos monetaristas, que se venían desarrollando paralelamente a las teorías keynesianas desde los años cincuenta.

Los monetaristas buscaban recuperar la importancia del dinero y de la política monetaria a través del desarrollo de una demanda de dinero estable, con base en la teoría cuantitativa del dinero. Para los monetaristas la oferta monetaria es exógena, es decir, está determinada por las autoridades monetarias, y es la variable de control de la política monetaria. Debido a la aceptación de la ley de Say, en el largo plazo la política monetaria no tiene efectos reales, es decir, no afecta al producto real que tiende a su tasa natural de largo plazo. El control de las reservas bancarias afectará así al crecimiento de la oferta monetaria y, de este modo, a la inflación.

La principal discusión con los keynesianos está en el mecanismo por el cual las variaciones de las tasas de interés de corto plazo se trasladan a toda la estructura de tasas de interés. Para los monetaristas no existen sustitutivos cercanos al dinero. Sin embargo, para los keynesianos, con sustitutivos altamente líquidos y los procesos de innovación financiera, la velocidad del dinero se vuelve inestable e impredecible, y por tanto no existe una función de demanda de dinero estable, a menos que el Banco Central acomode el stock de dinero a la demanda.

A principios de los años ochenta se produce el fracaso de las políticas ligadas al monetarismo, con los resultados pronosticados por las críticas keynesianas, pero no se produce una ruptura total. Surgen nuevos desarrollos teóricos, en base al análisis de la curva de Phillips, y la discusión teórica se centra en los modelos del Nuevo Consenso Macroeconómico (ncm).

En el modelo permanecen dos cuestiones asociadas al monetarismo, aunque en este caso no parece dársele un papel a la oferta de dinero. El primero es que la política monetaria determina la inflación (objetivo) y, segundo, que el nivel y la tasa de crecimiento potencial del output no están afectadas por la política monetaria. Es decir, en base a la ley de Say, por la cual la economía tiende hacia la tasa natural potencial de largo plazo, las variaciones de la oferta monetaria no tiene 0efectos reales de largo plazo y la inflación es un fenómeno únicamente monetario. Si bien, a diferencia de los monetaristas, en estos nuevos modelos el dinero pasa a ser endógeno, en el sentido de que se acomoda a la demanda y no tiene efectos sobre el sistema; y el control de la inflación pasa a modelarse a través de la curva de Phillips, cambios en la tasa de interés afectarán negativamente a la demanda agregada y, de este modo, a la inflación. La inflación es, por tanto, un “fenómeno de demanda” y no de costes.

En base a estos nuevos modelos se aplican las políticas de Objetivos de Inflación (it), generalizadas a lo largo de los años noventa. Estas políticas son consideradas por muchos autores como las más apropiadas para la estabilidad del crecimiento económico, incluso frente a inestabilidades financieras (Bernanke y Gertler, 2000).

Se pueden destacar varias características (Bernanke y Gertler, 2000, Arestis y Sawyer, 2003):

- 1.

Se busca alcanzar un nivel específico de inflación en el largo plazo, que es la meta principal de la política monetaria.

- 2.

Sin embargo, el banco central tiene flexibilidad en el corto plazo de perseguir otros objetivos.

- 3.

La política monetaria es manejada por un banco central independiente.

- 4.

La política monetaria es el instrumento principal para alcanzar dicho objetivo a través de la variación del tipo de interés.

- 5.

La política fiscal juega un rol pasivo, con un objetivo de déficit balanceado en el curso del ciclo económico.

- 6.

Por último, esta política se caracteriza por una sustancial apertura, transparencia y comunicación por parte de los políticos, como fijar informes regulares sobre la situación de la inflación y la discusión pública.

Esta política ha tenido mucho apoyo en los últimos años y es considerada la más apropiada para combatir los problemas de inflación, así como la inestabilidad del sistema financiero y, por tanto, las crisis económicas.

Las críticas a la aplicación de dichas políticas y la falta de evidencia empírica llevan a sus defensores a afirmar que su principal ventaja es la de incrementar la transparencia y la coherencia política (Bernanke y Mishkin, 1997).

La discusión actual se vuelve a centrar en los mecanismos de transmisión del tipo de interés en el mercado monetario, que buscan explicar hechos que la teoría del ncm no es capaz de resolver. Los nuevos mecanismos de transmisión, que se basan en la existencia de imperfecciones en el mercado de crédito, comprueban teóricamente la existencia de efectos reales de la política monetaria, a través de la variación del tipo de interés y de sus efectos sobre el valor neto de las empresas (Bernanke y Gertler, 2000).

El desarrollo de estos nuevos mecanismos, que demuestran la existencia de efectos reales de la política monetaria, coincide con la teoría keynesiana que puede explicar de manera coherente dichos efectos.

En la visión post-keynesiana (Kaldor, Wray, Minsky), la inflación no es un fenómeno exclusivamente monetario. La inflación no es determinada por la política monetaria sin afectar al sistema, ya que las variaciones de las tasas de interés tienen efecto sobre el sector real en el corto y en el largo plazo. Si la política monetaria tiene efecto sobre la capacidad productiva, la demanda afecta al lado de la oferta, por tanto ésta no es independiente de la demanda (no se confirma la ley de Say), y las políticas contractivas pueden afectar negativamente a la economía. Entonces, la política monetaria puede tener efectos reales, que necesitarían ser considerados.

La demanda de reservas estará en función de la oferta de crédito (se invierte la relación de causalidad de la teoría cuantitativa entre base monetaria y oferta de dinero). La oferta de crédito dependerá del mark-up entre la tasa de interés fijada por el Banco Central y el tipo de interés de mercado, y será guiada por la demanda de crédito. La oferta de dinero, por tanto, es endógena y determinada por la preferencia por la liquidez y el poder de mercado de los bancos, cuyos cambios pueden tener efectos sobre la economía. La existencia de sustitutivos cercanos al dinero, la inestabilidad de la demanda de dinero y la presencia de procesos de innovación financiera, da lugar a que la oferta de dinero no pueda estar controlada por el banco central. Aunque el banco central sí tiene cierto poder de control sobre la oferta monetaria. Sin embargo, al ser la oferta determinada por la demanda de dinero, su control crearía inestabilidad en el mercado monetario. Esto provocaría un incremento de los tipos de interés y un aumento de los costes y, por tanto, un efecto negativo sobre el producto. Por tanto, el impacto de la política monetaria sobre el sector real es indirecto (un aumento de los tipos de interés aumentará los costes de financiación) y opera a través del tipo de interés.

Además, en los modelos keynesianos la inflación es causada por múltiples fuentes, como presiones sobre costes, y el crecimiento del stock de dinero no determina la inflación, sino que se ajusta a la inflación a través del establecimiento del tipo de interés. Entre las múltiples fuentes, las mismas variaciones del tipo de interés supondrán un aumento de los costes que se trasladan al precio de los productos.

La explicación de la baja inflación se debería entonces a un proceso global, en el que la liberalización de los sistemas financieros y el crecimiento de los flujos especulativos de capital fuerzan a la aplicación de políticas monetarias deflacionistas de bajos tipos de interés y políticas fiscales contractivas de contención del gasto público. El resultado es la aplicación de políticas demasiado restrictivas, debído a lá desatencíoñ dé los efectos reales die las políticas monetarias, y la inadecuada atención a los problemas del crecimiento de la deuda en un sistema financiero cada vez menos regulado.

Además, los controles sobre el crédito pueden ser un vínculo de unión entre la aplicación de la política monetaria y sus efectos sobre la demanda agregada. Sin embargo, es una solución de corto plazo, ya que dichos controles acaban siendo evitados a través de la creación de fuentes de financiación externa. Entonces, si se están aplicando políticas contractivas en el marco de it, la eliminación de estos controles no estimula la demanda agregada. Solo estimularía la demanda una política fiscal activa, que debería ser coordinada con la política monetaria.

La Unión Europea y la Política MonetariaEspaña pasa a formar parte de la Unión Económica y Monetaria (uem) desde su formación en 1999. Como miembro de la uem, en España se puede decir que se ha aplicado una política monetaria que puede ser englobada dentro de las políticas de Objetivos de Inflación. En esta línea, el Banco Central Europeo (bce) es independiente y su objetivo principal es mantener la estabilidad de precios. A través del control de los tipos de interés se busca mantener la inflación por debajo del 2%, aunque próxima a este valor.

La política fiscal es independiente a nivel nacional, pero está ligada a la política monetaria, y por tanto a los modelos de objetivos de inflación, a través de diversos procedimientos:2

Los llamados procedimientos suaves, se basan en la elaboración de directrices y no tienen sentido coercitivo. A través de la vigilancia multilateral y el diálogo se trata de convencer a los distintos miembros, buscando perseguir objetivos comunes.

El “Pacto de Estabilidad y Crecimiento” (pec) y el Procedimiento de Déficit excesivo, son procedimientos que se basan en las sanciones pecuniarias en caso de incumplimiento. Los principales puntos los podemos resumir en:

- 1.

Un límite sobre la deuda pública que no puede superar 60% del pib.

- 2.

Un límite sobre el déficit presupuestario de hasta 3% del pib.

- 3.

Se debe adoptar una política fiscal que tienda en el mediano-largo plazo al equilibrio presupuestario.

- 4.

Existe la prohibición al bcede rescatar a los gobiernos nacionales en graves dificultades financieras.

Con estos procedimientos se busca evitar que, con la introducción de la moneda única, se redujera la disciplina fiscal alcanzada por los países miembros de la uemcon las medidas exigidas por el tratado de Maastrich. En este sentido podemos decir que la Política Fiscal juega un papel pasivo (característica asociada a las políticas de it).Si bien, estos mecanismos no parecen haber funcionado de manera adecuada, con anterioridad a la crisis internacional, y la mayoría de los gobiernos nacionales tuvieron dificultades para cumplir con las limitaciones del Pacto.3 Hay que resaltar que España es uno de los pocos países que sí ha cumplido los límites establecidos, durante todos los años desde la entrada del euro. Los problemas que presentaba para la mayoría de los países cumplir con los requisitos pusieron en evidencia la rigidez del pecy la necesidad de aumentar la flexibilidad en función de las características de las economías nacionales. Se produce un fuerte debate sobre los problemas de coordinación entre la política monetaria y fiscal, que da lugar a la reforma del pec en el año 2005 (Panico y Vázquez, 2008). Si bien, no se han atacado los problemas reales de coordinación y, aunque se intenta dar mayor flexibilidad, se produce un aumento en la ambigüedad de las reglas y una mayor dificultad para aplicar las sanciones.

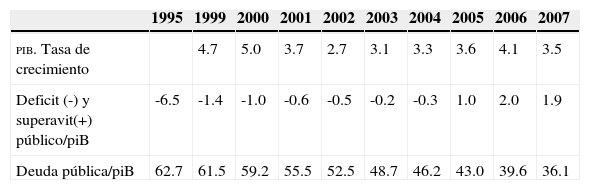

Un análisis de los hechos estilizadosEn España, las políticas económicas y la entrada en la Unión Europea parecían obtener resultados favorables. La tasa de inflación media anual en los primeros diez años de política monetaria única (1999-2008) fue de 2.1%, alrededor del objetivo fijado por el bce de 2%. Además, las tasas media de crecimiento entre 1999-2007 de la economía en el conjunto de la ue fue de 2.2%. En España aunque la inflación era algo mayor, con un media de 3,2% entre 2002 y 2007, obtenía mayores tasas de crecimiento siendo la media en el periodo de 3.7% (cuadro 1). Es decir, se obtenía un control sobre el incremento de precios en el conjunto de la Unión Europea, y España convergía ligeramente con el resto de países de la Unión Europea.

Tasas de crecimiento del pib, Déficit público y Deuda pública como porcentaje del pib. España. 1995-2007

| 1995 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | |

|---|---|---|---|---|---|---|---|---|---|---|

| pib. Tasa de crecimiento | 4.7 | 5.0 | 3.7 | 2.7 | 3.1 | 3.3 | 3.6 | 4.1 | 3.5 | |

| Deficit (-) y superavit(+) público/piB | -6.5 | -1.4 | -1.0 | -0.6 | -0.5 | -0.2 | -0.3 | 1.0 | 2.0 | 1.9 |

| Deuda pública/piB | 62.7 | 61.5 | 59.2 | 55.5 | 52.5 | 48.7 | 46.2 | 43.0 | 39.6 | 36.1 |

Además, desde la formación de la uem se observa una convergencia y una reducción de las tasas de interés. En el corto plazo, los tipos son más volátiles, y se consigue la convergencia con el comienzo de la uem y sobre todo desde el 2001, ya que en los primero años de la uem el bce aumenta los tipos de interés y se deprecia el euro frente al dólar, con el objetivo de disminuir la inflación de algunos países. Si bien, se observa que en realidad también existe una convergencia de los tipos de interés de largo plazo desde mediados de los años noventa a nivel internacional, debido al proceso de liberalización financiera.

España no solo era uno de los pocos países que cumplió los límites establecidos por el pec en los años anteriores a la crisis, sino que llegó a obtener superávit público entre 2005-2007 (cuadro 1), a la vez que se logra reducir la deuda pública, que en el año 2007 llegó a presentar tan solo 36% del pib.

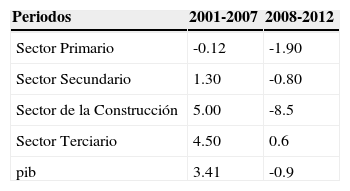

Si desagregamos el crecimiento del producto por sectores observamos que el crecimiento en España viene impulsado por el sector inmobiliario, que representaba en el año 2007 un 13% del pib total en España, con una tasa media de crecimiento del 5% desde el año 2000 (cuadro 2).

También se observa un importante crecimiento del sector terciario. Si bien, el crecimiento de este sector se debe en buena medida a la partida de actividades financieros y de seguros, con un crecimiento en el primer periodo de 9,7% (y de -2% en el segundo periodo).

Sin embargo, la tasa medida de crecimiento del sector industrial tan solo supone un 1.3% en los años de crecimiento económico.

Atendiendo a la composición del pib desde el punto de vista de la demanda, se observa que la tasa media de crecimiento de la Formación Bruta de Capital Fijo es de 5% en el primer periodo, pasando de resepresentar 26% en el año 2000 a un máximo de 30.5% en el año 2007. Si bien, dicho crecimiento se debió en gran parte a la inversión relacionada con el sector inmobiliario, lo que explica la importante caída sufrida durante los años de crisis llegando a representar tan solo 20% del pib en el año 2012.

Buena parte del crecimiento se debe también al aumento del consumo con una tasa media de 3.8% en el primer periodo, y con porcentajes sobre el pib por encima de 75%, siendo el más importante el consumo de los hogares, que representa más del 55% sobre el pib, y que está fuertemente relacionado con las hipotecas inmobiliarias.

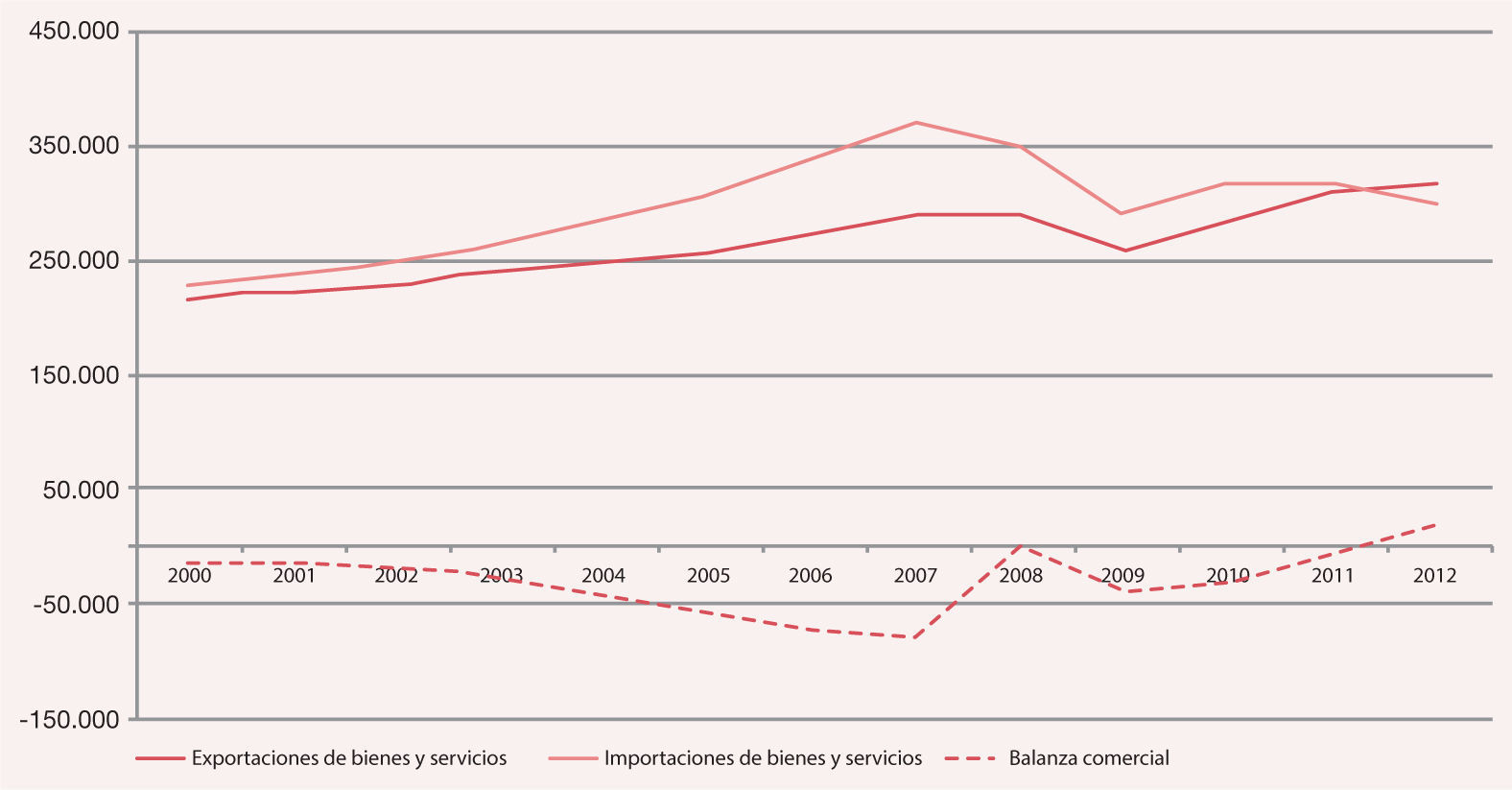

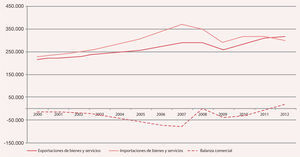

Además, España durante todos los años desde la entrada en la Unión Económica y Monetaria obtiene déficit en su balanza comercial (gráfica 1), que ha ido creciendo representado un 7% del total en el año 2007. Esto se debe al mayor crecimiento de las importaciones frente a las exportaciones, con una tasa media de crecimiento de 7 y 4%, respectivamente, entre 2000-2007. Esta balanza comercial deficitaria es un hecho generalizado que se produce en todos los países periféricos de la uem, que han sufrido una pérdida de competitividad con la incorporación del euro, lo cual se ve reflejado también, al menos en el caso de España, en el débil crecimiento del sector industrial.

Esta pérdida de competitividad ha obligado a los países periféricos a impulsar el crecimiento a través del consumo y, en el caso de España, del sector inmobiliario. Este crecimiento de la demanda interna, junto con bajos tipos de interés y las facilidades de crédito, favoreció que la deuda interna haya aumentado espectacularmente durante el mismo período. Pero también se produce un fuerte incremento de la deuda externa, provocado, en parte, por la existencia del déficit estructural. En este sentido se produce una transformación de la economía donde las finanzas tienen un peso cada vez mayor.

Así la deuda privada en España crece desde la entrada del euro de manera muy importante, pasando de representar 300% en el 2002 a casi 500% del pib en el año 2009. Este incremento se debe principalmente a un endeudamiento de las empresas privadas, financieras y no financieras, que representan 30% y un 40%, respectivamente. Incluso la deuda de los hogares (1 7%) es mayor que la del sector público (13%). La deuda externa, necesaria para financiar el déficit de la balanza comercial tiene una estructura similar, aunque recae principalmente en el sector financiero, que se endeuda con los países del centro de Europa (Lapavitsas et al, 2012).

Por tanto, la deuda de los países periféricos ha tenido poco que ver con el sector público, ha estado más asociada con el sector financiero privado, que concentraba (en promedio) más de 50% de su negocio en actividades vinculadas al sector inmobiliario. La crisis no es una crisis de deuda pública sino de deuda privada asociada a la pérdida de competitividad de los países periféricos, cuyo crecimiento se basó en el aumento de la demanda interna, y al mayor peso del sector financiero.

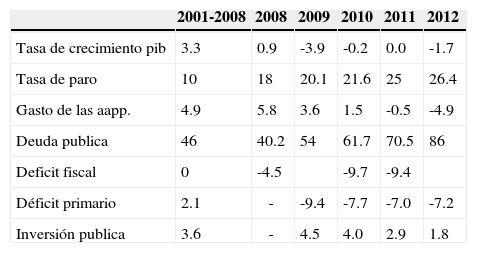

La crisis financiera internacional dio lugar a un caída de la demanda interna y a la introducción de fuertes restricciones al crédito, lo que resultó en un aumento de la morosidad y la necesidad del rescate de instituciones bancarias, lo que ha provocado el aumento de la deuda Pública, que pasa de representar 36% del pib en 2007 a casi 100% en el año 2013 (cuadro 3). Así esta crisis financiera ha dado lugar a un traslado de la de deuda privada a la deuda pública, a través del saneamiento de la deuda, por lo que podríamos decir que este aumento de la deuda pública es el resultado, más que la causa, de dicho desequilibrio. Desde el año 2009 se obtienen tasas de crecimiento anual del pib negativas y se alcanzan tasas de paro de 26% en el año 2012 (cuadro 3).

Tasa de Crecimiento del pib, precios constantes. Tasa de paro. Gasto público (Demanda). Déficit Fiscal, Déficit primario e Inversión Pública como Porcentaje del pib. 2008-2012.

| 2001-2008 | 2008 | 2009 | 2010 | 2011 | 2012 | |

|---|---|---|---|---|---|---|

| Tasa de crecimiento pib | 3.3 | 0.9 | -3.9 | -0.2 | 0.0 | -1.7 |

| Tasa de paro | 10 | 18 | 20.1 | 21.6 | 25 | 26.4 |

| Gasto de las aapp. | 4.9 | 5.8 | 3.6 | 1.5 | -0.5 | -4.9 |

| Deuda publica | 46 | 40.2 | 54 | 61.7 | 70.5 | 86 |

| Deficit fiscal | 0 | -4.5 | -9.7 | -9.4 | ||

| Déficit primario | 2.1 | - | -9.4 | -7.7 | -7.0 | -7.2 |

| Inversión publica | 3.6 | - | 4.5 | 4.0 | 2.9 | 1.8 |

En España, después de tres años de superávit fiscal, se obtiene déficit fiscal en el año 2008, debido a la destrucción de empleo y al consecuente gasto en las prestaciones por desempleo. Desde el año 2010 en adelante los recursos se destinan al saneamiento de la banca privada. En dicho año el sector financiero absorbió el 94% del total de las ayudas públicas que ascendió a 84 000 millones (Sanabria, A. y Medialdea, B. 2014).

Mientras se observa un aumento de la deuda pública se está produciendo una caída de la inversión pública (cuadro 3), que pasa de porcentajes sobre el pib de 4.5% en 2009, a menos de 2% en 2012. Si atendemos al gasto de las Administración públicas, se observa que desde 2009 este es menor, llegando a reducirse desde el año 2011. Además, las partidas que más sufren la reducción son las de gasto social, en las que se observa una reducción desde el año 2010.

El elevado aumento del gasto público (derivado de las prestaciones por desempleo y el rescate a la banca privada) aumentan la prima de riesgo por encima de los cien puntos básicos en 2010. En 2012 la carga por intereses respecto al pib alcanza niveles de 6.8%, antes de la intervención del bce, y en 2013 el pago de intereses de la deuda suponía una cuarta parte de todo el presupuesto estatal. Si sigue aumentando el volumen de la deuda la carga por intereses será cada vez mayor, incluso aunque estos bajen.

Pero este aumento de los tipos de interés fue un problema de respaldo a los gobiernos centrales por parte del bce, y no un problema de deuda pública, que ha creado problemas especulativos en los mercados financieros.

Como apuntan Capraro et al. (2013) se observan dos fases en la crisis de la deuda en función de la evolución de los tipos de interés de la deuda del gobierno griego a diez años en el mercado secundario (gráfica 2). La primera en mayo del 2010, cuando los tipos de interés se elevan de 6 a 1 2%, en previsión, por parte de los operadores financieros, de la pasividad del bce hasta pasadas las elecciones en Alemania. A pesar de la independencia del bce, este no intervino hasta el 10 de mayo, cuando anunció la adopción del smp (Securities Markets Programme), cuyo objetivo es la compra de bonos gubernamentales para estabilizar las tasas de interés y restaurar el funcionamiento del mecanismo de transmisión de la política monetaria. El 10 de mayo la tasa de interés bajaron por debajo de 8%. Esto supuso un cambio de filosofía pues siempre se había negado la posibilidad de financiar a los sectores públicos nacionales mediante la emisión de base monetaria. Además, si la compra se hubiera hecho en abril de 2010, el gasto en que hubiera incurrido el bce hubiera sido muy pequeño en comparación con el gasto realizado para compensar las pérdidas de las entidades financieras (Capraro et al. 2013).

La segunda fase comienza en julio de 2011, que coincide con las elecciones en Francia y Holanda, cuando se propone una restructuración de la deuda pública Griega, en la que el sector financiero privado soportaría parte de los costes. Esta posición supuso un contagio de la crisis a otros países, como España, cuya venta de bonos de deuda aumentó y se restringió el crédito interbancario. Es precisamente en estas fechas cuando en España se produce un aumento continuado de los tipos de interés de la deuda pública española de 3% a 5.5%.4 Si atendemos a la evolución de la prima de riesgo en España (gráfico 3), se produce un primer aumento en abril de 2010 pasando de 0.7% a 2% en junio, coincidiendo con el crecimiento de los tipos de interés de la deuda Griega. En abril del 2011 se observa una tendencia creciente de la prima de riesgo, coincidiendo con la reestructuración de la deuda griega, hasta enero de 2012 que supera 4 por ciento. El importante incremento de los tipos de interés en Grecia (y de España) se frena con la intervención del presidente Barroso defendiendo la ume y la aprobación del plan de rescate a Grecia a principios de 2012, lo que provoca una caída de los tipos de 38 a 18%. Si bien, las dificultades con la formación del nuevo gobierno en Grecia y las amenazas del recorte de las ayudas dan lugar a nuevos problemas en los mercados y los tipos de interés vuelven a superar 30%. En junio de 2012, una vez formado el gobierno de coalición en Grecia y tras el anuncio de crear un nuevo Mecanismo de Supervisión Único (establecido en septiembre), se produce una nueva y definitiva caída de las tasas de interés, en Grecia y en España.5 Este nuevo mecanismo permite al bce realizar compras ilimitadas de bonos gubernamentales de los países que cumplen con las reglas fiscales europeas y, al igual que el smp se prevé la esterilización de la liquidez emitida y la compra de bonos hasta su vencimiento.

Con estas medidas el bce atiende al crecimiento de la base monetaria y a la estabilización de los mercados financieros. Es decir, se mantiene el modelo decrecimiento económico que ha dado lugar a la actual crisis con un cambio: el bce pasa a actuar como prestamista de última instancia a cambio de imponer medidas fiscales restrictivas sobre las economías, con las medidas de austeridad y el cambio del pec. Medidas que no están justificadas sobre un excesivo endeudamiento del sector público, pues no es una crisis de deuda pública, sino que esta se genera como consecuencia del rescate a las entidades financieras. Es decir, se está atendiendo a las inestabilidades de los mercados financieros pero no a los problemas de las economías nacionales.

Las políticas de austeridad aplicadas no solo no son la solución, sino que han generado menores tasas de crecimiento, un aumento de los ratios deuda/piB (a la vez que una caída del gasto social y de la inversión pública), y mayor desempleo y tensiones sociales. Así pues, estas políticas no eliminan el problema del crecimiento del gasto público durante la crisis y, sin embargo, tienen un fuerte efecto contractivo sobre la demanda y el crecimiento.

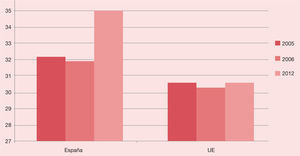

Además de estos efectos contractivos sobre el crecimiento del producto en España, se observa un aumento de la desigualdad y de la concentración de la riqueza, fruto del cada vez mayor protagonismo de la riqueza financiera.

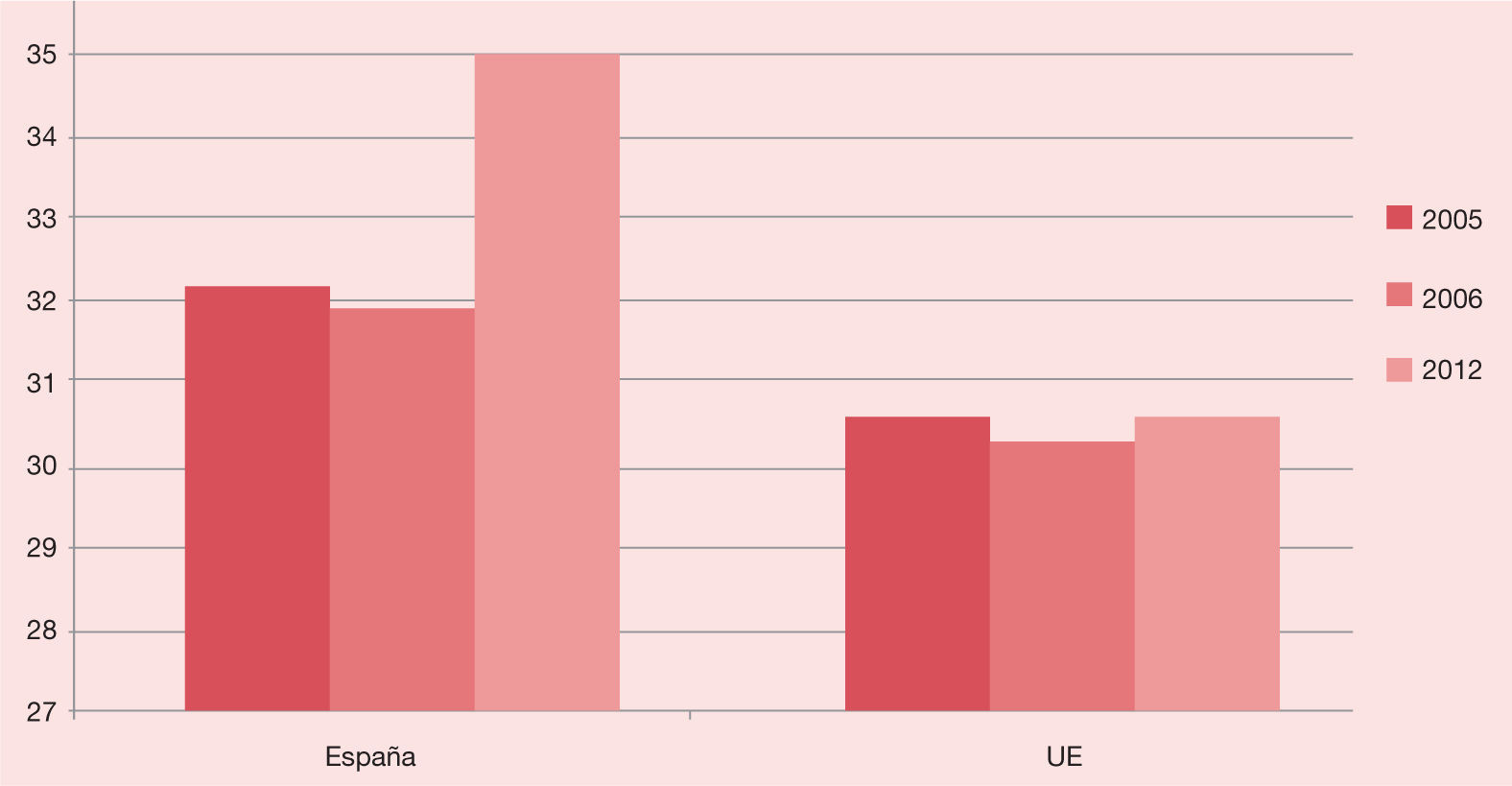

Si tomamos como una referencia los valores del coeficiente de Gini (gráfica 4) la desigualdad en Europa y en España disminuyó ligeramente en los últimos años antes del estallido de la crisis, con valores cercanos a 30%. Si bien, con la crisis se ha producido un fuerte aumento de la desigualdad en España, que en el 2012 llega a valores de 35%, superando valores de principio de década, y se mantiene en valores similares en el conjunto de la ue.

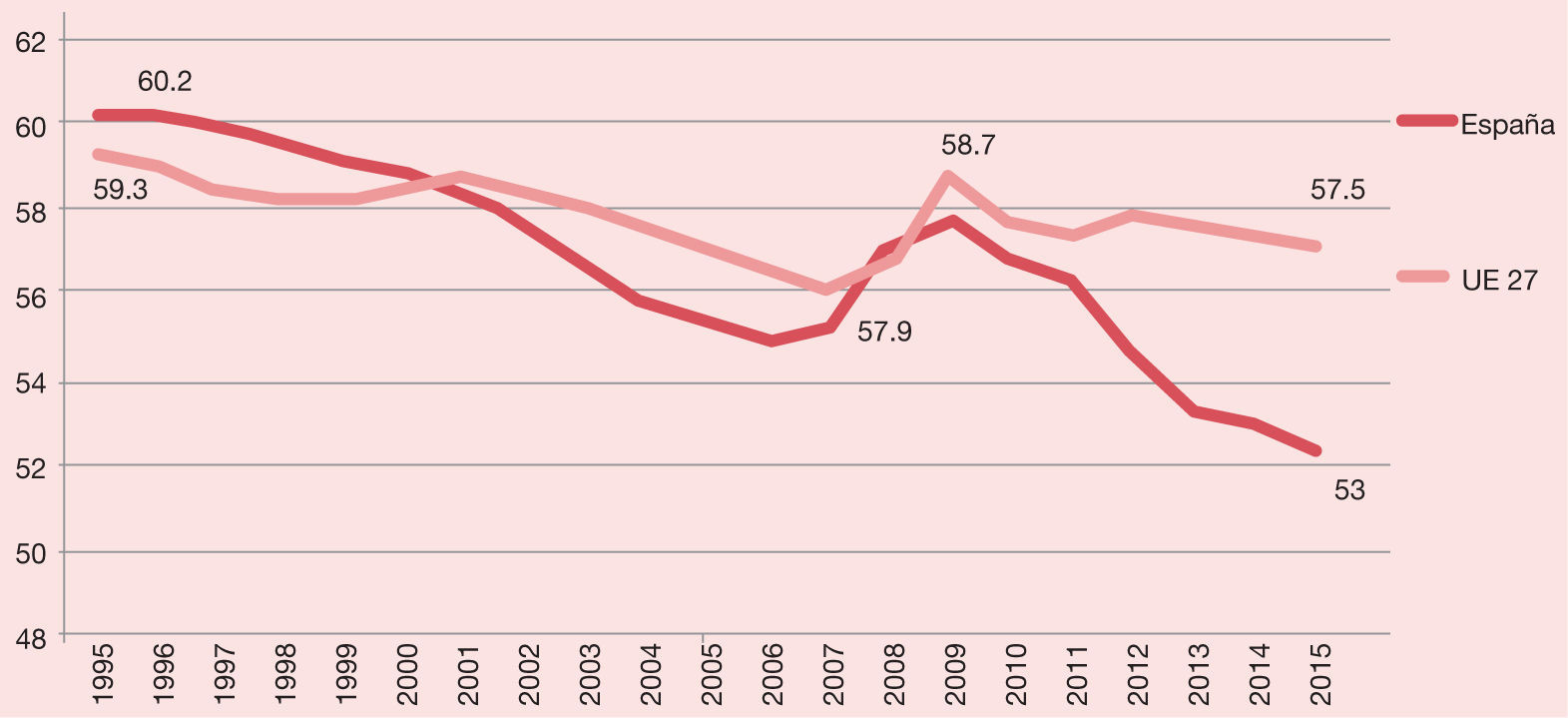

Una de las razones de este distinto comportamiento en términos de desigualdad, entre España y el conjunto de la ue, está vinculada a la evolución de la desigualdad en los ingresos, que ha sido mucho más acusada en España. Desde que empezó la crisis la participación de los asalariados sobre el pib (Gráfica 5) ha disminuido en 5 puntos, situándose en 53% en el año 2015. Pero ya desde mediados de los años noventa, que representaba más del sesenta por ciento del pib, se viene observando una disminución de la participación de los ingresos de los asalariados sobre el pib en España y, en menor medida, en el conjunto de la ue. Esta evolución de los ingresos de los asalariados está relacionado con el aumento de los beneficios del capital en los mercados financieros y con una mayor concentración de la riqueza.

ConclusionesEn el presente contexto económico de crisis internacional se están aplicando políticas que tratan de mantener el mismo modelo de crecimiento, y no se atiende a los problemas de desigualdad y desarrollo que estas medidas han estado y están provocando. Las políticas de Objetivos de Inflación no están actuando según describen los modelos del Nuevo Consenso Macroeconómico. Las bajas tasas de inflación que se han obtenido son consecuencia de las bajas tasas de interés, hacia las que han convergido la mayoría de los países en un entorno financiero liberalizado, y de la aplicación de políticas fiscales restrictivas.

La pérdida de competitividad que ha sufrido España, debido a la entrada en la ue, ha dado lugar a un modelo de crecimiento basado en el aumento del consumo y en el auge del sector inmobiliario. El incremento de la demanda interna, impulsado por las facilidades de crédito en un entorno de apertura de capitales y bajos tipos de interés, ha dado lugar a un elevado endeudamiento privado.

Con la crisis, las restricciones al crédito han provocado una importante caída de la demanda interna y un aumento de los impagos, afectando negativamente al crecimiento del producto y generando un elevado desempleo. Esto, junto con el rescate por parte del gobierno a las entidades financieras, ha dado lugar a un fuerte aumento del endeudamiento público. La elevada deuda pública es, por tanto, consecuencia del desequilibrio que ha provocado el modelo de crecimiento y no la causa de la crisis. Además, los problemas de coordinación y de apoyo entre autoridades monetarias y gobiernos nacionales han generado un aumento de los tipos de interés de la deuda, cuya escalada solo se ha podido frenar permitiendo al bce actuar como prestamista de última instancia. Es decir, no se están atacando los problemas que han causado la crisis, sino que se está manteniendo el mismo modelo de crecimiento cuyo principal objetivo es mantener estables los mercados financieros. Además las políticas de austeridad, asociadas a estos modelos del ncm, han dado lugar a una contracción mayor de la demanda interna profundizando la recesión económica y la desigualdad social.

Es necesario un cambio en el modelo económico sobre el que se basa la aplicación de las políticas actuales, que no solo no solucionan los problemas de la recesión sino que, además, la agravan. Se deben tener en cuenta los efectos de la apertura de mercados e introducir una regulación financiera adecuada, que permita que funcionen como un canal efectivo para invertir el capital en actividades productivas y no meramente especulativas. Además, debería atenderse a los efectos reales de la política monetaria, y coordinarla con una política fiscal que reactive la demanda interna en el corto plazo, y que permita construir una estructura industrial productiva, adecuada a las ventajas y características de cada país, y que de lugar a un crecimiento económico estable en el largo plazo.

Desde los años noventa muchos países desarrollados y en desarrollo han adoptado la política de objetivo de inflación (Canadá, Inglaterra, Nueva Zelanda, Suecia, Israel, Australia, Finlandia, Chile, Brasil, Korea, Tailandia, México). Por otro lado, la Unión Europea y Estados Unidos aunque no llevan a cabo una política de metas de la inflación explícita, parecen tender hacia una regulación similar (Bernanke y Mishkin, 1997). Su política se basa en dos indicadores: uno formado por un conjunto de variables reales y otro sobre el control del agregado monetario, si bien en los últimos años parece haber disminuido la importancia de la evolución del agregado monetario.

Para un análisis más profundo sobre el funcionamiento de los distintos procedimiento ver Capraro et al. (2013), en el que se discute que si bien los instrumentos de coordinación suave sí que han funcionado, los de coordinación fuerte, como el pec, han fracasado.

Portugal 2001, 2005, 2006; Holanda 2003; Grecia todos los años desde su entrada; Francia 2002, 2003, 2004, 2006; Alemania 2002-2005; Italia 2003-2006.

Datos anuales Banco de España.

En España se aprueba el rescate a las entidades financieras en julio de 2012, si bien ya se venían aplicado medidas de reducción del gasto público desde el año 2010 y las medidas de austeridad a las que se comprometió el gobierno en julio de 2012 no tendrían efecto hasta unos meses más tarde. Es decir, el aumento de liquidez en los mercados y el rescate a las entidades bancarias es lo que tuvo un impacto inmediato sobre los tipos de interés.