El presente estudio examina el efecto multidimensional del cabotaje marítimo que regula el transporte marítimo entre los mercados de Estados Unidos de Norteamérica y Puerto Rico. El objetivo del estudio fue analizar los efectos que esta medida no tarifaria tiene sobre el sector agroindustrial en Puerto Rico. La metodología de investigación consistió de entrevistas semiestructuradas y análisis de datos secundarios de los rubros agrícolas de mayor importación. Los resultados obtenidos concluyen que es la interacción de medidas no tarifarias inherentes a la relación comercial entre ambos países que incide en la eficiencia y competitividad del sector agroindustrial en Puerto Rico.

The present study examines the multidimensional effect of the maritime cabotage that regulates the maritime transport between United States of North America and Puerto Rico's markets. The objective of the study was to analyze the effects that this non-tariff measure has on the agro-industrial sector in Puerto Rico. The research methodology consisted of semi-structured interviews and secondary data analysis from the agricultural category of greater import. The results conclude that it is the interaction of non-tariff measures inherent to the business relationship between the two countries that has an impact on the efficiency and competitiveness of the agro-industrial sector in Puerto Rico.

Este estudo examina o efeito multidimensional do cabotagem que regula o transporte marítimo entre os mercados dos Estados Unidos o Puerto Rico. O objetivo do estudo foi analisar os efeitos que esta medida não-tarifária tem no setor do agronegócio em Porto Rico. A metodologia da pesquisa consistiu em entrevistas semi-estruturadas e análise de dados secundários de itens agrícolas de maior importação. Os resultados permitiram concluir que a é a interação das medidas não-tarifárias inerentes à relação comercial entre os dois países a que afeta a eficiência e a competitividade do agronegócio em Porto Rico.

En las últimas décadas, el número de estudios académicos y profesionales realizados sobre los factores internos y externos de las cadenas de suministro (CS) que afectan la competitividad de empresas y países ha ido en aumento. Durante la revisión de literatura realizada, se observó un sesgo significativo hacia estudios sobre cómo deben gestionarse los factores internos para respaldar las iniciativas estratégicas del país o empresa. Aunque los factores externos pueden facilitar o inhabilitar la efectividad de las CS, estos suelen abreviarse como externalidades o consideraciones exógenas, lo que contrasta con operaciones en países donde son de mayor trascendencia que los internos. Uno de estos factores son las leyes de cabotaje marítimo (CM), tema que continúa siendo motivo de discusión en foros internacionales como la Organización Mundial del Comercio (OMC), así como en convenios comerciales bilaterales, regionales o intercontinentales (Boske, 2013; Magee, 2002).

Aunque no existe consenso en su definición o clasificación técnica, académicos y profesionales están de acuerdo en que las leyes de CM son medidas no tarifarias (MNT) que imponen un marco legal/administrativo sobre las empresas, restringen las gestiones comerciales, afectan la adquisición de productos y propician estructuras oligopolísticas (Haralambides, Westeneng y Zou, 1994; United Nations Conference of Trade and Development-UNCTAD, 2013). De igual forma, su discusión se ha fundamentado en su efecto desfavorable en los costos de los factores de producción, calidad de vida, liberalización de mercados y seguridad nacional. En la mayoría de los estados isla con economías pequeñas y/o economías isleñas en desarrollo (SIDS, por sus siglas en inglés) estudiadas, las medidas del cabotaje han sido totalmente o parcialmente liberalizadas; por ejemplo, en Nueva Zelanda, Hong Kong, Irlanda, Malta, Chipre, Singapur y Bahréin.

Del análisis comparativo entre medidas de CM se desprende que una de las más restrictivas y complejas resulta ser la impuesta por los Estados Unidos de Norteamérica (EE.UU.). Esta precisa que el transporte marítimo entre puertos domésticos lo suministren firmas cuyos propietarios, tripulantes, constructores y mantenedores de las embarcaciones sean estadounidenses. Aunque esta medida implica ciertas garantías de actividad económica a los sectores protegidos, también supone una estructura de costos superior a las que ofrecen otros mercados productores de navíos, en condiciones similares, como China, Corea del Sur, Vietnam, Filipinas, Brasil, entre otros (US Maritime Administration, 2011).

El presente estudio examina el efecto de las leyes CM en la efectividad de las CS agrícola en Puerto Rico (PR), uno de los factores externos de mayor trascendencia en la competitividad del país. El estudio utilizó datos secundarios de los rubros agrícolas de mayor importación en PR y entrevistas semiestructuradas a empresas dedicadas a la importación de granos y productos frescos, intermediarios que gestionan su logística y funcionarios que implementan política pública sobre el tema. Las entrevistas se realizaron individualmente bajo estrictos criterios de confidencialidad.

El artículo se estructura de la siguiente manera. Primero, se presenta el marco teórico de estudios sobre CM y temas relacionados, realizados sobre PR. Segundo, se presenta la metodología de estudio. Tercero, se discuten los resultados de las entrevistas y análisis de datos, desglosadas en 9 categorías. Finalmente, se concluye el estudio resaltando las principales dificultades encontradas.

2Marco teóricoLa competitividad es un tópico multidimensional influenciado por diversos factores sistémicos, sociales, físicos y ambientales inherentes al sector de análisis (Garelli, 2014; Rojas, Romero y Sepúlveda, 2000; Wilmsmeier, 2014). En los SIDS, sus limitaciones geográficas, mercado y factores de producción contribuyen a que sus costos de producción sean más elevados que en países geográficamente conexos, por lo que dependen considerablemente de importaciones. Además, es de gran importancia que empresas locales sustenten un alto nivel de eficiencia en los procesos de transformación para competir en mercados abiertos. Consecuentemente, cualquier MNT de carácter anticompetitiva podría afectar adversamente los niveles de productividad doméstica y su sector empresarial (Briguglio, Cordina, Farrugia y Vigilance, 2008; Briguglio, 2004).

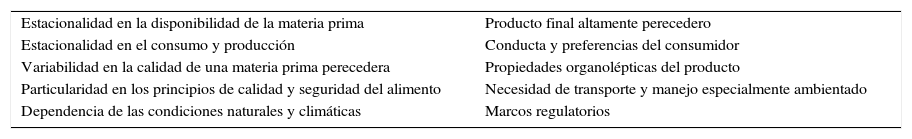

Como se muestra en la tabla 1, en las CS agrícolas se añaden las características ambientales o inherentes al producto, tales como su carácter perecedero y el marco regulatorio fitosanitario que cada mercado impone a los rublos agrícolas (Gorton, Hubbard y Fertö, 2013). Estas características pueden estudiarse disgregando la CS e identificando cómo factores específicos de la MNT afectan el movimiento de productos (Ferrantino, 2012). De lo contrario, el análisis podría depender únicamente de estimaciones de costos, obviando la identificación de aquellas áreas de oportunidad internas en las cuales deberían iniciarse procesos de cambio mientras se consideran actividades asociadas, por ejemplo, conducta y preferencias del consumidor.

Características generales de la cadena de suministros agrícola

| Estacionalidad en la disponibilidad de la materia prima | Producto final altamente perecedero |

| Estacionalidad en el consumo y producción | Conducta y preferencias del consumidor |

| Variabilidad en la calidad de una materia prima perecedera | Propiedades organolépticas del producto |

| Particularidad en los principios de calidad y seguridad del alimento | Necesidad de transporte y manejo especialmente ambientado |

| Dependencia de las condiciones naturales y climáticas | Marcos regulatorios |

Sobre los marcos regulatorios, de documentos históricos se desprende que al menos 4 relacionados con las leyes de CM han enmarcado la historia de PR, todos gravados mediante regulación externa; 2 se establecieron durante el período colonial español y otros 2 bajo la relación con los EE.UU. (Mirón-Murciano, Hernández-Borreguero y Escobar, 2012). A diferencia del marco regulatorio impuesto en PR a partir de la Real Cédula de Gracia en el período colonial español (entre 1860-1898), el sistema vigente iniciado en la década de los veinte y conocido como Acta Jones de EE.UU. (también como US Merchant Marine Act de 1930) resulta ser más limitante. Esta acta tiene como propósito ordenar y proteger el desarrollo económico de EE.UU. en sus territorios. En ella se fundamentan las relaciones sobre política industrial estadounidense con PR (Lara, 2014). Si bien PR ha contado durante décadas con su propio marco regulatorio-constitucional, también es cierto que toda normativa federal de los EE.UU. es igualmente aplicable a intercambios comerciales.

Con el propósito de analizar el tema del CM, se destaca que al menos 15 estudios se han realizado en PR a partir del 1953. Desde el 1994, los cuerpos legislativos de PR han presentado al menos 10 proyectos o resoluciones para estudiar el impacto de esta MNT. En opinión de los autores del presente artículo, el estudio de Collazo (2012) es uno de los mejores resúmenes bibliográficos sobre el tema. Otros estudios utilizan análisis econométricos para estimar el costo de la MNT en la economía de PR, con conclusiones que varían desde $50 millones hasta $1,1 millardos anuales (Pesquera, 1965; Herrero, Soriano y Valentín, 2001; Herrero, Soriano y Valentín-Mari, 2010; Alameda y Valentín, 2014).

El estudio de Cruz, Ortiz, Dones y Ortiz (2014), basado en datos secundarios de costos de importación registrados por la Junta de Planificación de PR (JPPR), concluye que el cabotaje no tiene un efecto adverso sobre la economía de PR. Sin embargo, otros análisis llegan a otras conclusiones, desde la perspectiva del comercio de exportación, en alusión casi exclusiva al puerto de transbordo en la municipalidad de Ponce (Alameda, 2002; Frankel, 2002; Rosado-Dávila, 2002; Vélez-Loyselle, 2002). Adicionalmente, solo 2 (Eastman y Marx, 1953; Quiñones-Domínguez, 1990) han procurado estimar el efecto del cabotaje sobre algunos productos agrícolas. No obstante, ambas investigaciones fueron realizadas años antes de los acuerdos de libre comercio regional y/o los tratados comerciales globales.

Los aspectos multidimensionales no econométricos (por ej. ambientales, operacionales, infraestructura, eficiencia, administrativos e inspección) escasamente fueron utilizados en los estudios mencionados. La excepción es la publicación de Estudios Técnicos (2013) que incluye algunos aspectos del área operacional, aunque no relacionados con importaciones agroindustriales. Sin embargo, es precisamente dicho sector económico el más influenciado por factores naturales, socioeconómicos y físicos, además de que sus costos1 de movilización son más significativos que la propia demanda del producto (Williams, 2012).

Este estudio integra los hallazgos de investigaciones sobre la CS agrícola de PR y el efecto de las limitaciones del cabotaje impuestas por la Ley Jones de EE.UU. La discusión se fundamenta en la sustentabilidad comercial y económica a la que los SIDS deben aspirar y potenciar para garantizar la seguridad alimentaria de sus ciudadanos. El marco teórico utilizado para el estudio se enfoca en la perspectiva de competitividad de la CS interna de empresas puertorriqueñas. El objetivo principal del estudio fue explorar los efectos del CM para los agroempresarios de PR.

3MetodologíaEn este estudio se utiliza una metodología de investigación cualitativa basada en los procedimientos de la teoría fundamentada de datos (TFD), método para gestionar la recolección, organización y análisis de los datos en forma sistémica (Corbin y Strauss, 2014; Manuj y Pohlen, 2012). Simultáneamente, se analizó el External trade report publicado por la JPPR sobre la actividad comercial marítima en PR. El acervo contiene poco más de 443.000 entradas (volumen, valor y procedencia) de productos reportados entre los años 2010-2014, información relevante desde el punto de vista del fenómeno en estudio. Los niveles de importación por peso y valor se examinaron en relación con otros SIDS. A continuación, se presentan los procedimientos utilizados en el estudio, relacionados con la TFD.

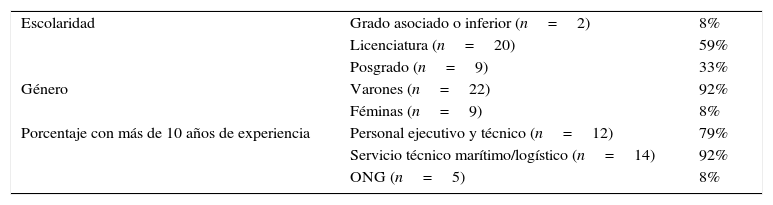

3.1ParticipantesEl contexto en que se realizó el estudio fueron empresas puertorriqueñas. Con el fin de examinar en detalle la CS agrícola, las entrevistas semiestructuradas se realizaron en los siguientes subgrupos: 1) personal ejecutivo y técnico de 17 empresas puertorriqueñas dedicadas a la importación de materias primas (granos) y productos frescos (frutas y vegetales); 2) representantes de empresas de servicio técnico marítimo/logístico, y 3) funcionarios públicos y directivos de organizaciones profesionales no gubernamentales (ONG). En total se entrevistaron 31 personas con títulos de presidente, director ejecutivo, gerente general o gerentes de operaciones de empresas importadoras.

De las agroempresas importadoras participantes en el grupo 1, el sector piensos y granos incluyó representantes de la totalidad de empresas que abastecen al mercado2, y del sector de frutas y vegetales, las empresas que abastecen al 70% de su mercado. La selección de muestras para las entrevistas se realizó mediante muestreo no probabilístico (por conveniencia). Todas las entrevistas fueron realizadas individualmente bajo estrictos criterios de confidencialidad, utilizando una guía de entrevista de preguntas abiertas para evaluar opiniones centradas en las ventajas/desventajas de las leyes de CM en PR. El grupo 3 representa al sector que implementa y/o es afectado por las políticas públicas relacionadas con este tema en el Gobierno de PR. La tabla 2 muestra un resumen del perfil de la muestra, incluyendo el número de personas entrevistadas por categoría.

Perfil de la muestra

| Escolaridad | Grado asociado o inferior (n=2) | 8% |

| Licenciatura (n=20) | 59% | |

| Posgrado (n=9) | 33% | |

| Género | Varones (n=22) | 92% |

| Féminas (n=9) | 8% | |

| Porcentaje con más de 10 años de experiencia | Personal ejecutivo y técnico (n=12) | 79% |

| Servicio técnico marítimo/logístico (n=14) | 92% | |

| ONG (n=5) | 8% |

Fuente: elaboración propia.

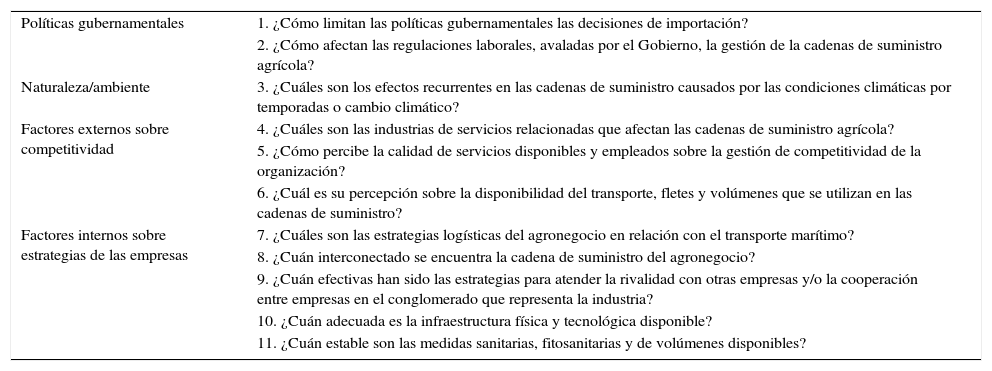

Se utilizó una guía de entrevista compuesta por 4 bloques de preguntas abiertas, diseñadas para evaluar opiniones en 4 áreas de interés: políticas gubernamentales, naturaleza/ambiente, factores externos relacionados sobre competitividad y factores internos sobre estrategias de las empresas. Cada entrevista tuvo una duración de 60-90min, por lo que el análisis de saturación se basó en los puntos de convergencia entre participantes con respecto a su tipo de negocio. Teniendo en cuenta el interés en conocer el papel de los entrevistados exclusivamente relacionado con el tema en estudio, solo se consideraron las respuestas de los participantes sobre este particular. Cada entrevistado generó información sobre las 4 categorías de preguntas guía (tabla 3).

Preguntas guía de las entrevistas

| Políticas gubernamentales | 1. ¿Cómo limitan las políticas gubernamentales las decisiones de importación? |

| 2. ¿Cómo afectan las regulaciones laborales, avaladas por el Gobierno, la gestión de la cadenas de suministro agrícola? | |

| Naturaleza/ambiente | 3. ¿Cuáles son los efectos recurrentes en las cadenas de suministro causados por las condiciones climáticas por temporadas o cambio climático? |

| Factores externos sobre competitividad | 4. ¿Cuáles son las industrias de servicios relacionadas que afectan las cadenas de suministro agrícola? |

| 5. ¿Cómo percibe la calidad de servicios disponibles y empleados sobre la gestión de competitividad de la organización? | |

| 6. ¿Cuál es su percepción sobre la disponibilidad del transporte, fletes y volúmenes que se utilizan en las cadenas de suministro? | |

| Factores internos sobre estrategias de las empresas | 7. ¿Cuáles son las estrategias logísticas del agronegocio en relación con el transporte marítimo? |

| 8. ¿Cuán interconectado se encuentra la cadena de suministro del agronegocio? | |

| 9. ¿Cuán efectivas han sido las estrategias para atender la rivalidad con otras empresas y/o la cooperación entre empresas en el conglomerado que representa la industria? | |

| 10. ¿Cuán adecuada es la infraestructura física y tecnológica disponible? | |

| 11. ¿Cuán estable son las medidas sanitarias, fitosanitarias y de volúmenes disponibles? |

Fuente: elaboración propia.

Los resultados se organizaron en 9 categorías. Las mismas coinciden con los componentes más importantes que contribuyen en la competencia operacional de las CS de los sectores agrícolas examinados.

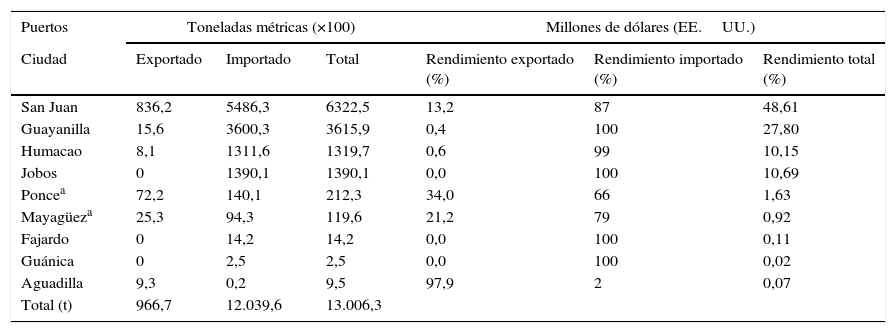

4.1El sistema portuario de Puerto Rico y sus limitantesPuerto Rico tiene registrados 11 puertos marítimos (tabla 4). Del total, 9 son administrados por la Autoridad de Puertos de Puerto Rico (APPR) y 2 por las municipalidades donde se localizan (Ponce y Mayagüez). Como se ilustra, el puerto de San Juan es el principal con cerca de 30 terminales. Al igual que otros SIDS, este puerto se encuentra cercano a las áreas de mayor densidad poblacional con el fin de minimizar costos logísticos, principalmente manejo y transporte. Aquellos puertos de uso comercial (no turísticos) están en su mayoría arrendados a largo plazo o son propiedad de empresas industriales.

Puertos de PR y su rendimiento general en 2013

| Puertos | Toneladas métricas (×100) | Millones de dólares (EE.UU.) | ||||

|---|---|---|---|---|---|---|

| Ciudad | Exportado | Importado | Total | Rendimiento exportado (%) | Rendimiento importado (%) | Rendimiento total (%) |

| San Juan | 836,2 | 5486,3 | 6322,5 | 13,2 | 87 | 48,61 |

| Guayanilla | 15,6 | 3600,3 | 3615,9 | 0,4 | 100 | 27,80 |

| Humacao | 8,1 | 1311,6 | 1319,7 | 0,6 | 99 | 10,15 |

| Jobos | 0 | 1390,1 | 1390,1 | 0,0 | 100 | 10,69 |

| Poncea | 72,2 | 140,1 | 212,3 | 34,0 | 66 | 1,63 |

| Mayagüeza | 25,3 | 94,3 | 119,6 | 21,2 | 79 | 0,92 |

| Fajardo | 0 | 14,2 | 14,2 | 0,0 | 100 | 0,11 |

| Guánica | 0 | 2,5 | 2,5 | 0,0 | 100 | 0,02 |

| Aguadilla | 9,3 | 0,2 | 9,5 | 97,9 | 2 | 0,07 |

| Total (t) | 966,7 | 12.039,6 | 13.006,3 | |||

Ponce y Mayagüez son puertos municipales. Los terminales de Arecibo y Yabucoa no se incluyen.

Fuente: elaborado a partir de US Department of Commerce (2014).

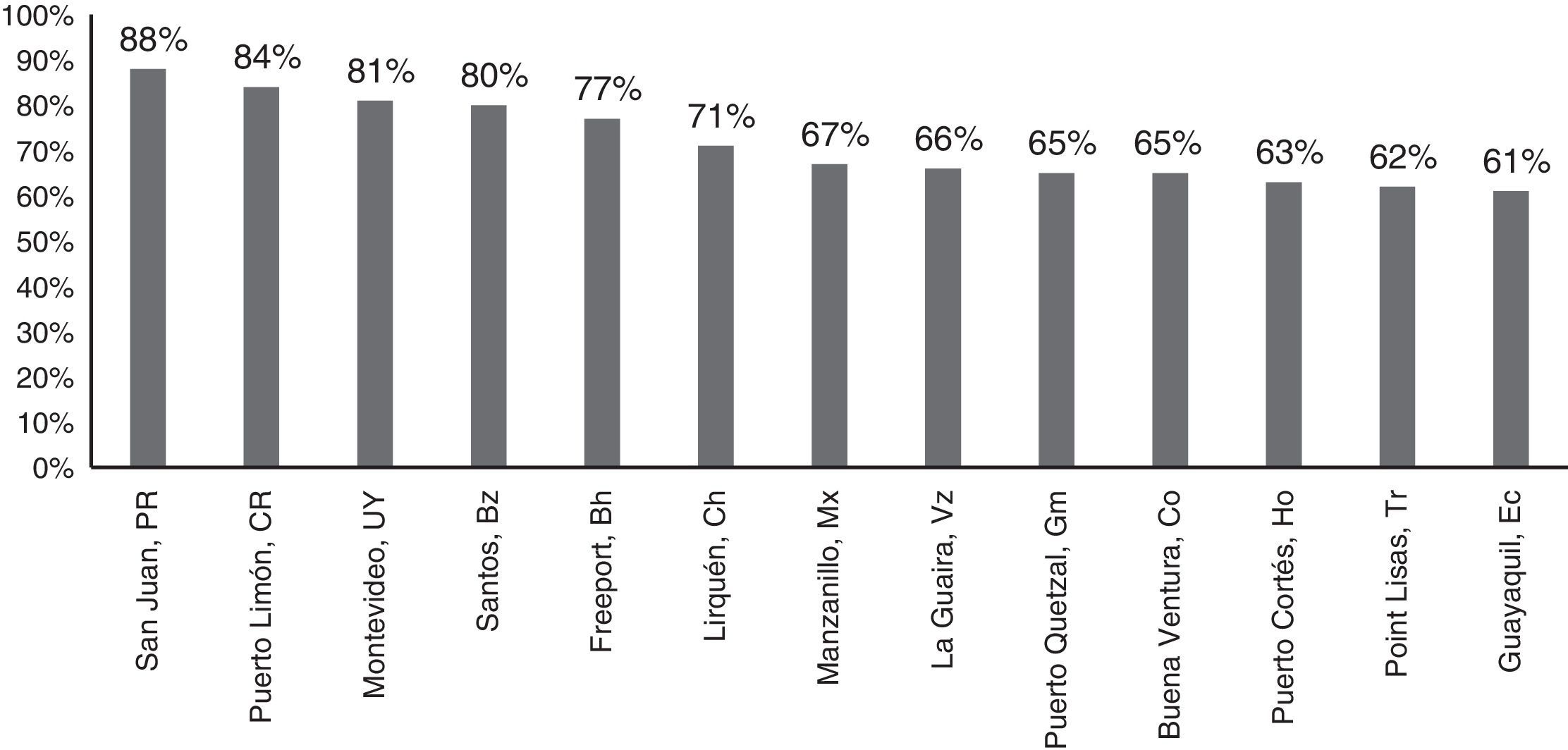

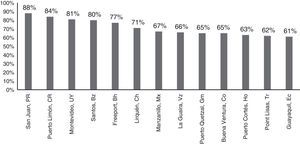

A diferencia de otros países, PR no cuenta con un sistema público de navieras; no obstante, su manejo de contenedores es uno de alto rendimiento al compararlo con puertos de otros 12 países en la región (fig. 1). En el 2012, por el número de contenedores manejados, PR se posicionó en 79/100 en la lista global de puertos

Eficiencia portuaria en algunos puertos de Latinoamérica y el Caribe en 2012.

Fuente: tomado de Morales-Sarriera, Serebrisky, Araya, Briceño-Garmendia y Schwartz (2013, p. 17).

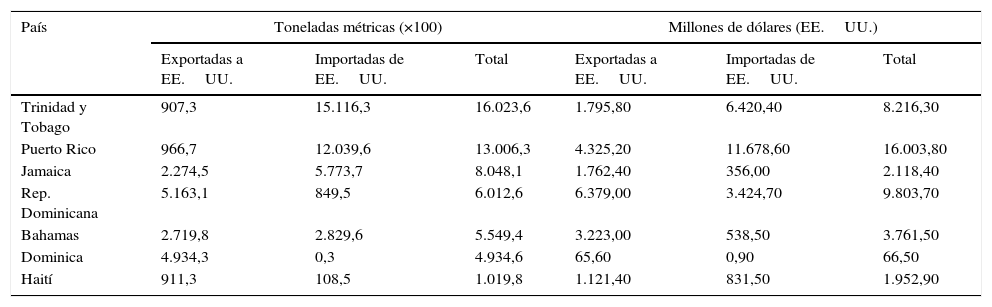

En comparación con EE.UU., el mercado de carga marítima de PR se encuentra en la posición 13/38 en volumen transportado, 17/38 en valor de los bienes importados y 19/38 en cuanto al valor de lo exportado (US Maritime Administration, 2015). En el 2012, de los bienes importados desde EE.UU., $3,09 millardos fueron únicamente en productos agrícolas, principalmente del sector pecuario y alimentos (tabla 5).

Carga marítima entre EE.UU. y algunos países del Caribe en 2013

| País | Toneladas métricas (×100) | Millones de dólares (EE.UU.) | ||||

|---|---|---|---|---|---|---|

| Exportadas a EE.UU. | Importadas de EE.UU. | Total | Exportadas a EE.UU. | Importadas de EE.UU. | Total | |

| Trinidad y Tobago | 907,3 | 15.116,3 | 16.023,6 | 1.795,80 | 6.420,40 | 8.216,30 |

| Puerto Rico | 966,7 | 12.039,6 | 13.006,3 | 4.325,20 | 11.678,60 | 16.003,80 |

| Jamaica | 2.274,5 | 5.773,7 | 8.048,1 | 1.762,40 | 356,00 | 2.118,40 |

| Rep. Dominicana | 5.163,1 | 849,5 | 6.012,6 | 6.379,00 | 3.424,70 | 9.803,70 |

| Bahamas | 2.719,8 | 2.829,6 | 5.549,4 | 3.223,00 | 538,50 | 3.761,50 |

| Dominica | 4.934,3 | 0,3 | 4.934,6 | 65,60 | 0,90 | 66,50 |

| Haití | 911,3 | 108,5 | 1.019,8 | 1.121,40 | 831,50 | 1.952,90 |

Fuente: elaborado a partir de datos de US Department of Commerce (2014).

Un número significativo de las empresas de transporte marítimo arrendadoras de los terminales de la APPR, si bien son empleadoras de mano de obra local, son de capital estadounidense. Igualmente, la infraestructura marítima necesaria para el manejo de cargas, logística y demás es, en su inmensa mayoría, de propiedad privada. Las operaciones marítimas de carga doméstica en contenedores son dominadas por 3 empresas estadounidenses: TOTE, Crowley y Trailer Bridge. En el caso de las materias primas agrícolas (por ej., granos y melaza), los servicios marítimos son directamente gestionados por la empresa importadora. Las empresas de transporte marítimo internacionales tienen una exigua inversión en PR, pues han recurrido a acuerdos con las empresas operadoras de terminales. Más de una docena de líneas de carga marítima en contenedores tienen algún tipo de acuerdo de servicio con el reducido grupo de operadores navieros en PR.

Las bahías de PR están federalizadas, por lo que su control está en manos del Gobierno de EE.UU.; como resultado, toda inversión o actividad en ellas requiere de la aprobación del Cuerpo de Ingenieros del Ejército de EE.UU. y otras agencias estadounidenses. Las actividades de mantenimiento y dragado básicas son relativamente sencillas de autorizar, pero actividades mayores como, por ejemplo, adaptar el canal de navegación de la bahía de San Juan para dar acceso a barcos más grandes es un esfuerzo económico y administrativo oneroso3.

La profundidad del canal de navegación en el puerto de carga primario de PR está limitada a 12,2m (40 pies). Ello se diferencia del dragado de los puertos más activos de América del Sur en casi un metro menos de diferencia: Costa Oeste 13-15,2m; Costa Este 13,2-14,5m y Costa Norte 11,5-13,5m (Wilmsmeier y Sánchez, 2015). Dado lo anterior, cargueros con mayor calado, comunes en mercados internacionales, se verían limitados. Sin embargo, la realidad de los terminales para la descarga de materias primas (granos y fertilizantes) en PR es aún más crítica porque sus calados escasamente superan los 8m (26,5 pies).

Otras limitaciones sistémicas encontradas en el mercado de PR son la carencia de servicios para reparar embarcaciones comerciales y la oferta académica. El servicio de reparación y mantenimiento de barcazas, ferries4 y barcos de carga se realiza fuera de PR. Si bien la MNT restringe este tipo de actividades técnicas al territorio de EE.UU., la presencia de tales actividades es casi inexistente en PR. Por otro lado, la oferta académica para el estudio de logística de carga marítima o manejo de la CS asociadas con el tema en cuestión parece tener poca pertinencia en las instituciones académicas del país. Ello contrasta con la oferta académica de otros SIDS, tales como Chipre, Malta y Singapur o en economías isleñas pequeñas como las de Hong Kong e Irlanda.

Los cambios recurrentes en la dirección de la APPR es otro de los factores que podría ser perjudicial en una planificación portuaria efectiva. Entre 2008 y 2014 la entidad fue dirigida por 5 directores ejecutivos con visiones diversas. Así mismo, uno de los hallazgos es que ha sido poca o ninguna la comunicación del personal directivo de la APPR con homólogos en otras jurisdicciones. Las limitadas acciones en esa dirección son comúnmente justificadas por la falta de presupuesto, privatización del sistema y restricciones existentes del personal de la APPR en sus ejecuciones. Consecuentemente, es razonable comprender porqué de facto la APPR se conduce como una entidad dedicada al arrendamiento de facilidades, en lugar de una unidad gubernamental con injerencia en la planificación de sus acciones y optimización de sus recursos, que fuese promotora de competitividad en el sistema portuario nacional.

4.2Volumen transportado en contenedoresEl flete en contenedores es sensible a factores locales como son el volumen y la eficiencia portuaria, pero también a otros factores regionales y globales (Burns, 2015). A mayor tránsito naviero entre puertos, generalmente, menor es el costo. Una relación similar ocurre con el volumen de carga transportada (Wilmsmeier, 2014).

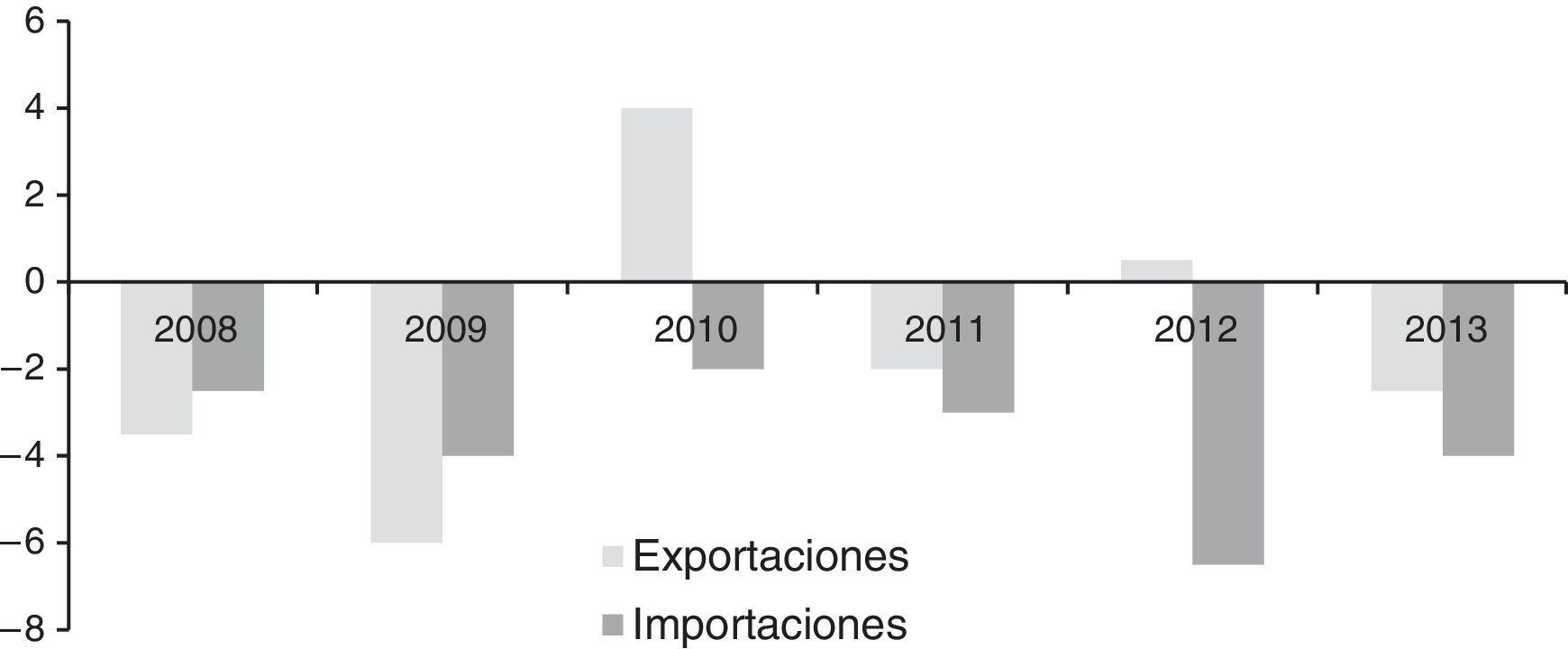

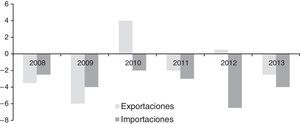

Mantener un nivel balanceado en el volumen transportado exige un intercambio comercial que permita el retorno del navío a su lugar de origen con un volumen de carga cercano al entregado. PR presenta serias deficiencias en el volumen transportado de retorno, lo que significa que con cierta frecuencia un número significativo de contenedores devueltos a su punto de origen llegan vacíos. Tal desbalance ocurría, en menor grado, durante el período de mayor producción industrial. Sin embargo, fue más notable a partir del 2008, particularmente en el total de la carga importada y exportada entre EE.UU. y PR (fig. 2). Aunque ello no necesariamente implica una reducción en los volúmenes totales (globales) de PR, sí incide en los costos de flete del mercado en contracción; por tanto, para balancear los costos asociados a la travesía las empresas de servicio aumentan sus precios en el sector de mayor actividad. Así, el flete desde EE.UU. hacia PR (southbound) es cercano al doble del costo de flete de lo que sería en dirección opuesta (northbound).

Cambio porcentual en el volumen de contenedores comerciados entre EE.UU. y PR.

Fuente: tomado de Szakonyi (2014, p. 2).

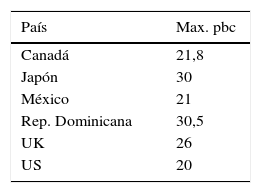

Desde 1997 EE.UU. estableció la Ley de Contenedores Seguros. Entre otras disposiciones, fueron incorporadas medidas de peso máximo conforme a la unidad equivalente del recipiente. Acciones similares han sido incorporadas en otros países (tabla 6). En el caso de PR, se aplican las disposiciones de EE.UU.

Peso bruto combinado (pbc) máximo en toneladas métricas (t) de un FEU según el puerto de arribo

| País | Max. pbc |

|---|---|

| Canadá | 21,8 |

| Japón | 30 |

| México | 21 |

| Rep. Dominicana | 30,5 |

| UK | 26 |

| US | 20 |

FEU: forty equivalent unit. Es la unidad utilizada para medir la capacidad de buques en términos de contenedores de 40 pies.

Fuente: elaborado a partir de US Department of Commerce (2014).

Los tiempos de espera, carga, descarga, limpieza y salida inciden sobre los costos de transporte. En los últimos años, algunos autores han discutido varias medidas de eficiencia en dichos procesos. Aquellos países con mayor interés en desarrollar sus actividades portuarias han valorado con detenimiento sus protocolos para mejorar el resultado de estos procesos (Demirel, Cullinane y Haralambides, 2012). A pesar de que en PR las actividades relacionadas con los procesos de inspección y certificación son responsabilidad directa de entidades públicas, los trámites son realizados por entidades privadas y no se tienen estadísticas descriptivas sobre estos.

De la muestra revisada se desprende que parte de los limitantes para lograr una mayor diversidad de oferentes de productos agrícolas (granos, frutas y vegetales) está en los procesos regulatorios de inspección y certificación de la importación. Si bien las MNT sanitarias y fitosanitarias han ido evolucionando con acuerdos comerciales, en el caso de PR existe la combinación entre la reglamentación de EE.UU. con la local. Por ejemplo, si bien en el 2012 el mercado de PR reportó un mayor porcentaje (65%) del volumen total de maíz foráneo #2 importado, entre los importadores es patente el temor a perder un embarque por consideraciones regulatorias. Considerando que el valor de importación de un barco cargado de granos alcanza el millón de dólares por viaje y que en el Caribe el período de almacenamiento del producto es inferior a 90 días, perder la materia prima o restringir su uso afectaría el flujo de efectivo de una agroempresa de granos. Por otro lado, el proceso y demoras de inspección de las materias primas (grano) foráneas importadas es otro factor que incide en los costos totales logísticos. Las penalizaciones por demora que las empresas de servicio marítimo imponen pueden alcanzar los $2.500 por hora.

En cuanto al costo administrativo relacionado con los procesos de certificación, en PR las empresas que requieren productos del extranjero recurren a corredores de aduanas: alrededor de 20 corredores se encuentran certificados y registrados por agencias estadounidenses para ofrecer sus servicios en PR. Generalmente, sus labores se inician entre 24-72h antes del arribo al puerto. Un estudio realizado por Anaya-Oviedo (2012) concluyó que un 35% de los corredores consideraban entre regular e ineficientes los protocolos requeridos por las agencias de aduanas, un 60% opresivos los costos de importación en PR y un 36% igual o menor de 4 (escala en la que 7 es el valor máximo) los procesos digitales para facilitar el trámite. También, el estudio concluyó que un 80% opinaban que los accesos a los terminales y facilidades portuarias locales están en general subdesarrollados o pobremente mantenidos (a excepción del puerto de San Juan), y un 50% que la falta de grúas y equipos modernos es uno de los mayores inconvenientes para agilizar las actividades de descarga.

De acuerdo a lo anterior, se encontró que un contenedor de procedencia internacional en el puerto de San Juan normalmente tarda entre 24 y 72h en ser procesado, una vez descargado el navío. Este resultado contrasta, por ejemplo, con los números reportados del puerto primario de las islas Mauricio, cuyo promedio de entrega es de aproximadamente una hora. Al comparar con puertos de gran tamaño como lo son Singapur y Hong Kong, el tiempo promedio reportado es cercano a las 24h (World Bank, 2015). Considerando que el volumen de carga que atienden estos últimos dos es sustancialmente mayor al de PR, son sus procesos (digitalizados y mecanizados) los que hacen diferencia en el tiempo de identificación, seguimiento, documentación y manejo de contenedores hasta su entrega al importador.

Por otra parte, sobre el manejo de la carga doméstica, la situación en PR es distinta. Descargado el contenedor del navío, el período de inspección y entrega es sustancialmente menor con respecto al que se reporta para las importaciones foráneas, aunque mayor que el promedio reportado por las islas Mauricio. La diferencia entre procedencias de carga se fundamenta principalmente en los protocolos de inspección implementados por entidades gubernamentales de EE.UU. y PR. Cuando el éxito de una firma importadora de alimentos se basa en la frescura de su producto, el tiempo de espera de un bien altamente perecedero incide dramáticamente en sus costos y por ende en sus decisiones de compra. Además, el riesgo que representa un manejo inadecuado de las temperaturas del contenedor aumenta.

4.4Sindicatos y personalA casi 100 años de implementada, el Acta Jones continúa disfrutando de un gran apoyo por parte de los sindicatos laborales estadounidenses, al igual que por las organizaciones que les emplean (Blom-Hill, 2013). En los puertos de mayor tráfico, a medida que el transporte marítimo se hace más técnico y mecanizado, la legislación resulta un reto para la búsqueda de eficiencias. No obstante, se ha reducido el número de procesos ineficientes y profesionalizado el personal, incidiendo positivamente en los tiempos y manejo de carga/descarga.

En varias ocasiones, las cortes de EE.UU. han ratificado la necesidad de que los sindicatos laborales actúen con razonabilidad ante los reclamos que exponen las partes. En los EE.UU. y PR la ley garantiza a todo trabajador el derecho a sindicarse, ya sea tanto en el sector público como en el privado. En PR, las firmas marítimas están obligadas a contratar únicamente a miembros del sindicato, al número y tasa hombre/hora que la unión estipule. La investigación arrojó que las escalas salariales impuestas por los sindicatos portuarios pueden ser de hasta 3 veces más altas que el salario mínimo vigente. Por ejemplo, en un tercer turno de 8h, un empleado naviero y un supervisor que fuesen miembros del sindicato devengarían $200 y $400, respectivamente, cantidades superiores al salario mínimo vigente. Otro ejemplo es la labor básica de descargue para un embarque de materia prima (granos), la cual se estima que sobrepasa los $4.000/día. En general, los costos operacionales asociados al personal de las empresas domésticas son de 3 a 5 veces más que en operaciones similares foráneas (US Maritime Administration, 2015).

Otro de los hallazgos, poco común en otro tipo de organizaciones, es el requisito de la unión para que al final de cada jornada de brigada se ejecute el desembolso del salario por empleado. Así, un desembarque de 19h podría implicar hasta 3 turnos con brigadas distintas en el que el pago a cada participante tiene que ser ejecutado en efectivo.

4.5Optimización de rutasComo se ha indicado, en virtud de la competencia y balance comercial, un alto tráfico marítimo en rutas redunda en reducción de costos en flete. El estudio identificó patrones de importación para la competitividad doméstica de productos foráneos. Varias empresas en EE.UU. adquieren los productos producidos en América Central y América del Sur, que luego se revenden a importadores en PR. Si bien el factor volumen se podría aplicar en dicho ejemplo, también el ejercicio implica la intervención de otros elementos que sin lugar a dudas añadirán costos al producto importado.

El estudio respalda la hipótesis de que la aparente falta de optimización de rutas ha sido uno de los elementos que requirió que las agroempresas importadoras de PR recurran a la compra de productos revendidos en EE.UU., en lugar de comprarlos directamente en su país de origen en Latinoamérica. Por ejemplo, algunas líneas marítimas que salen de PR con entrega al Puerto Limón en Costa Rica han carecido de logística y volumen óptimo para aprovechar la capacidad de los embarques. Con alguna frecuencia varias líneas marítimas llegan de un mismo puerto, pero con un volumen de carga bajo. Un mejor análisis de cargas y logística con el fin de optimizar el uso de las rutas, haciéndolas más rentables para las partes, reduciría los aparentes desbalances en los embarques y promovería la actividad comercial de empresas que desconocen la disponibilidad del servicio. Sin embargo, servicios de consolidación parciales (LCL, por sus siglas en inglés), que con frecuencia se utilizan en mercados pequeños, parecen estar más disponibles en el mercado doméstico. Los importadores de productos frescos en PR fácilmente identificaron varias firmas de EE.UU. dedicadas a ello, pero ninguna en los mercados latinoamericanos. Al parecer, los oferentes latinoamericanos prefieren el manejo de contenedores completos de un mismo producto.

La falta de disponibilidad de este tipo de análisis en beneficio del comerciante (importador-exportador de PR) limita sus intercambios y/o servicios con otros mercados. Varias líneas latinoamericanas ofrecen también servicios regionales, siendo significativamente más económicas en flete en comparación con el doméstico. Sin embargo, el comerciante recurre al doméstico ya sea por desconocer las posibilidades comerciales o de consolidación, porque la disponibilidad del servicio es exclusiva de un solo operador local o por temor a los requisitos de inspección.

Otro aspecto de importancia es la limitación de navíos domésticos para el transporte de productos refrigerados. De la investigación se desprende que solo dos barcos tipo Roll On-Roll Off, buques diseñados y construidos para el transporte de carga rodada (por ej. automóviles, camiones y trenes), transportaban la mayor carga refrigerada de EE.UU. a PR. Sin embargo, el súbito hundimiento de uno de ellos provocó serias interrupciones en el suministro de estos productos, lo que ha sido manejado temporalmente con el uso de barcos, limitados para el manejo de refrigerados.

4.6Otros servicios: domésticos vs. foráneosLos factores puntualidad, intercomunicación, manejo de los contenedores o productos, así como diferencias culturales, fueron parte de las interrogantes abordadas en las entrevistas a las empresas participantes. La falta de puntualidad en los itinerarios de entregas o en el tiempo de arribo estimado (ETA, por sus siglas en inglés), depende más de las líneas navieras que de la procedencia del navío. Para ambos grupos de agroempresas importadoras (importación en contenedores [frutas y vegetales] e importación en barcos [granos]), las firmas internacionales son más frecuentes en impuntualidad. Sin embargo, la mayoría de las empresas que importan en contenedores expresaron que desde que el servicio marítimo doméstico se redujo a 2 firmas operadoras de refrigerados, el ETA ha ido en aumento, prácticamente comparable a la impuntualidad de las empresas foráneas.

Sobre la intercomunicación entre proveedores de servicio marítimo e importadores, los entrevistados suponen que la logística con las firmas internacionales requiere mayor atención principalmente porque las distancias son mayores. También consideran que los años de experiencia comercial con los mercados de EE.UU. les ha permitido una mayor familiarización con sus sistemas y procesos, por lo que les resulta más sencilla la comunicación con empresas domésticas que internacionales.

En cuanto a la calidad del producto importado, empaques y manejo, los importadores de frutas y vegetales consideran que el producto latinoamericano es de igual o mayor calidad que el producto doméstico disponible. Por el contrario, el sector importador de granos no mostró tal nivel de confianza en el producto.

Las diferencias culturales en los procesos fue otro aspecto mencionado por los participantes, siendo el sector importador de granos el que mostró las mayores observaciones. El tema de las medidas volumétricas, las conversiones de moneda, la utilización de lenguajes técnicos distintos (aun dentro de un mismo idioma), así como la desconfianza en las certificaciones-inspecciones técnicas de volumen fueron asuntos que según los entrevistados adolece el mercado foráneo de exportación de granos, principalmente las cargas provenientes de América del Sur.

4.7Importadores de granosLas agroempresas importadoras de granos en PR son básicamente el inicio de la cadena para múltiples pymes, ya sea en el sector pecuario (productos animales) o para empresas de productos (panaderías, reposterías, galleterías, etc.) para el consumo humano.

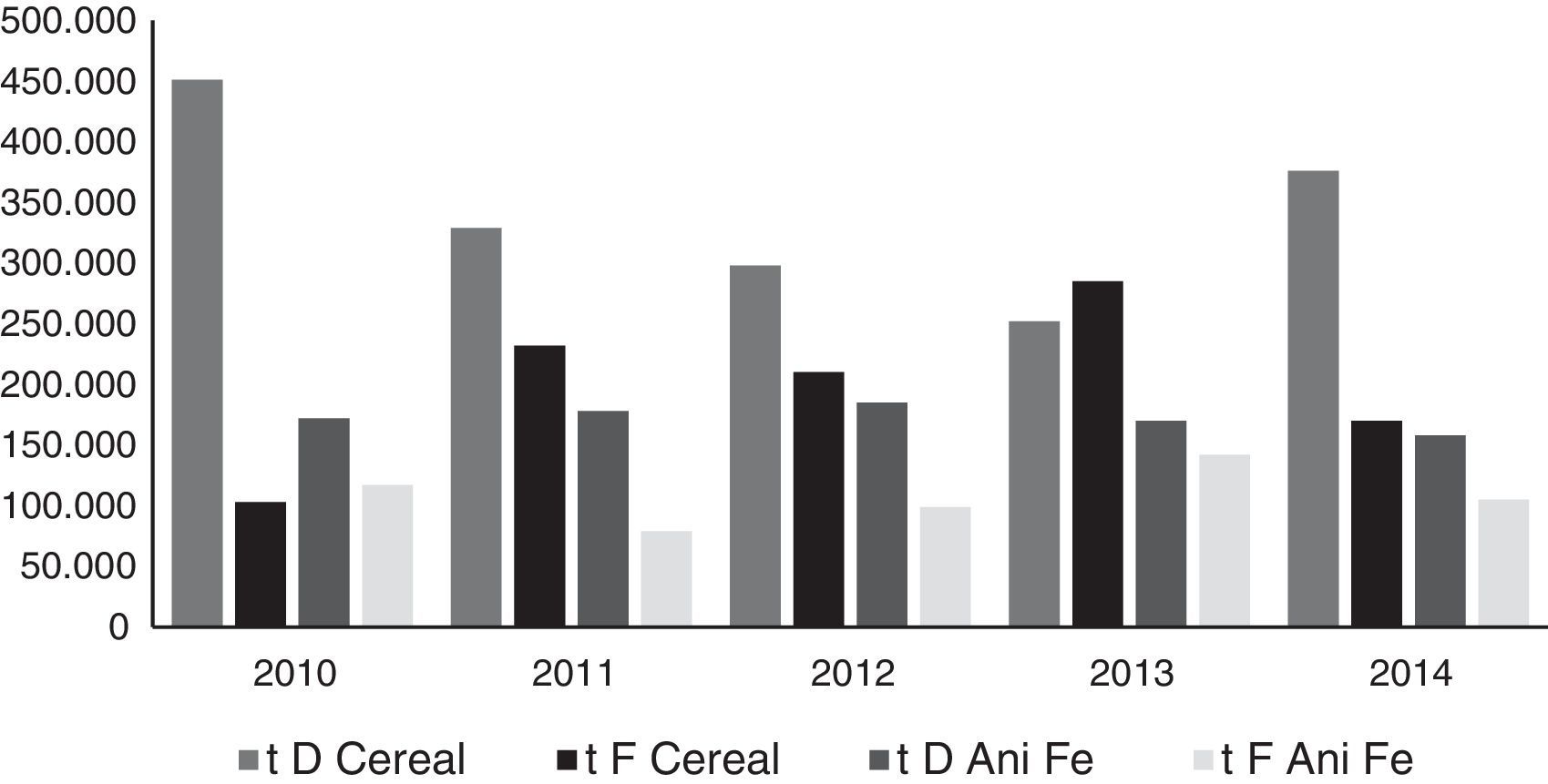

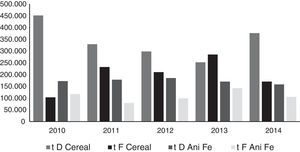

En alimentos concentrados solamente se estima que el gasto anual del sector pecuario de PR sobrepasa los $225 millones anuales (US Department of Agriculture-National Agricultural Statistics Service), pero dada la reducción en producción no hay datos precisos al respecto. Aunque varía de año a año, puede decirse que la proporción de importación doméstica vs. foránea es comúnmente 70:30, respectivamente. Dicha actividad de importación, elaboración y distribución de granos está en manos de 4 empresas. Otras 2 adicionales, aunque sin importación marítima, sí elaboran y distribuyen. Además, una agroempresa está especializada en la importación de productos líquidos suplementarios para uso pecuario. La mayoría de dichas empresas importadoras están localizadas en el área norte, con base en el puerto de San Juan y otras 2 están ubicadas en la región oeste. Todas las importadoras cuentan con terminal portuario exclusivo (propio o arrendado). La capacidad total de almacenaje de granos de ellas juntas sobrepasa las 300.000t, lo que considerando un flujo promedio de 60 días de actividad el volumen de PR podría estimarse en 2.5 millones de toneladas totales al año. Sin embargo, la capacidad de almacenaje no es sinónimo de ventas. Se estima que actualmente el sector importador de granos para uso pecuario tiene un volumen anual total inferior al millón de toneladas (fig. 3). Esto trae como consecuencia el factor volumen para fines de flete y costos por unidad.

Volumen en toneladas métricas (t) de cereal y alimento para animales (Ani Fe): doméstico (D) vs. foráneo (F).

Fuente: elaborado a partir de Junta de Planificación de Puerto Rico (2015).

Respecto a las importaciones de granos, si bien han sido recibidas de orígenes varios, el servicio de transporte más frecuente proviene de EE.UU. Esto ocurre principalmente ante las limitaciones previamente mencionadas. Sin embargo, también se observó poca o ninguna intención de cooperación regional entre firmas para compras de mayor volumen a nivel regional.

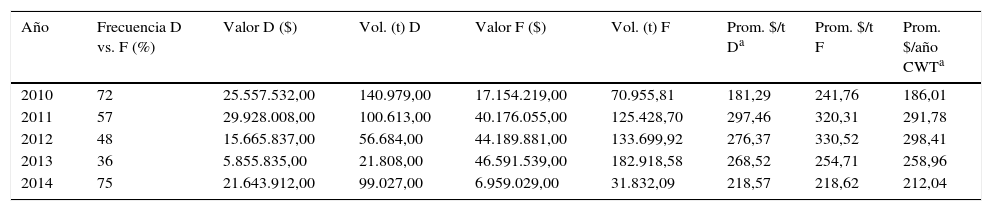

En el estudio se observaron patrones de actividad de importación que no necesariamente pueden ser explicados desde una evaluación puramente de costos. Como es conocido, el mercado de bienes agrícolas es muy volátil y sensible a multiplicidad de factores. Lo mismo ocurre con los fletes marítimos, que además son particularmente sensibles al precio del combustible. Sin embargo, se observa que en los años 2011-2013 el porcentaje de maíz (#2) importado foráneo fue mayor al doméstico, aunque el costo del combustible para tales períodos reportó los más altos valores desde el inicio del milenio (tabla 7).

Análisis comparativo de costos (USD) y volumen del maíz (#2) importado a PR: doméstico vs. foráneo

| Año | Frecuencia D vs. F (%) | Valor D ($) | Vol. (t) D | Valor F ($) | Vol. (t) F | Prom. $/t Da | Prom. $/t F | Prom. $/año CWTa |

|---|---|---|---|---|---|---|---|---|

| 2010 | 72 | 25.557.532,00 | 140.979,00 | 17.154.219,00 | 70.955,81 | 181,29 | 241,76 | 186,01 |

| 2011 | 57 | 29.928.008,00 | 100.613,00 | 40.176.055,00 | 125.428,70 | 297,46 | 320,31 | 291,78 |

| 2012 | 48 | 15.665.837,00 | 56.684,00 | 44.189.881,00 | 133.699,92 | 276,37 | 330,52 | 298,41 |

| 2013 | 36 | 5.855.835,00 | 21.808,00 | 46.591.539,00 | 182.918,58 | 268,52 | 254,71 | 258,96 |

| 2014 | 75 | 21.643.912,00 | 99.027,00 | 6.959.029,00 | 31.832,09 | 218,57 | 218,62 | 212,04 |

CWT: Chicago World Trade; D: doméstico; F: foráneo; Prom.: promedio; t: toneladas métricas.

Algunos costos de bases no se incluyen.

Fuente: elaborado a partir de JPPR (2015), Indexmundi (2015) y USDA-NASS (2014).

Los participantes comentaron que, a diferencia de las importaciones domésticas, en las importaciones foráneas los costos de bases (asociados a transporte) están por lo general incluidos en el precio de venta por tonelada. Sin embargo, se constató que el importador de granos en PR no necesariamente conoce en cuanto incurre puramente en costos de flete, pues sus decisiones de compra se basan en el precio por tonelada del producto entregado en puerto. No obstante, aunque no se tuvo suficiente acceso a datos cuantitativos que permitieran validar la información ofrecida, varios de los participantes aseguraron que en sus costos de flete recurrentemente han detectado una diferencia de entre $8,00 y $30,00 (USD/t) más cara en domésticos que en el flete foráneo. Por lo tanto, partiendo de la premisa de que la empresa importadora pasará esa diferencia en el costo de flete doméstico en el producto final a los productores pecuarios, se recurrió a un análisis teórico con el fin de modelar tal costo para el agricultor.

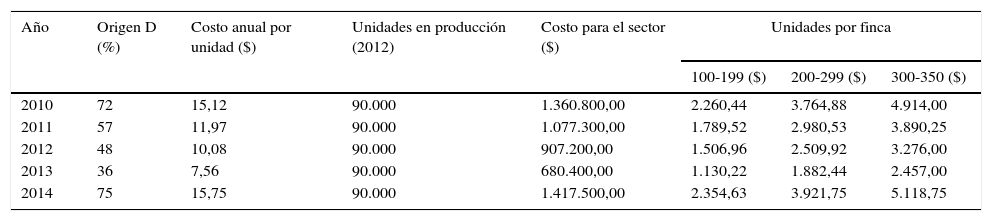

La diferencia mínima mencionada ($8,00/t) se utilizó como costo base en el análisis de sobrecosto en el transporte de grano para animales en crecimiento, en operaciones ganaderas de las especies bovina tipo leche (tabla 8), pollos parrilleros (tabla 9) y porcinos para engorde (tabla 10). Se consideró el promedio de consumo por etapa, así como el número de días en producción, proporcional al tamaño de operaciones promedio en PR. Debido a la falta de precisión en la base de datos de importación disponible, solo fue posible hacer el análisis con un solo ingrediente (maíz) de la formulación. Tómese en cuenta que para las especies mencionadas, el sistema de alimentación comúnmente observado en una producción SIDS se basa en grano concentrado.

Sobrecoste en el transporte ($8,00 USD) de maíz (t) para ganaderos tipo leche

| Año | Origen D (%) | Costo anual por unidad ($) | Unidades en producción (2012) | Costo para el sector ($) | Unidades por finca | ||

|---|---|---|---|---|---|---|---|

| 100-199 ($) | 200-299 ($) | 300-350 ($) | |||||

| 2010 | 72 | 15,12 | 90.000 | 1.360.800,00 | 2.260,44 | 3.764,88 | 4.914,00 |

| 2011 | 57 | 11,97 | 90.000 | 1.077.300,00 | 1.789,52 | 2.980,53 | 3.890,25 |

| 2012 | 48 | 10,08 | 90.000 | 907.200,00 | 1.506,96 | 2.509,92 | 3.276,00 |

| 2013 | 36 | 7,56 | 90.000 | 680.400,00 | 1.130,22 | 1.882,44 | 2.457,00 |

| 2014 | 75 | 15,75 | 90.000 | 1.417.500,00 | 2.354,63 | 3.921,75 | 5.118,75 |

Fuente: elaborado a partir de JPPR (2015), Indexmundi (2015) y USDA-NASS (2014).

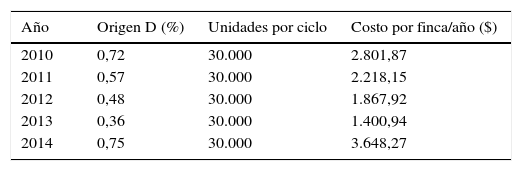

Sobrecoste en el transporte ($8,00 USD) de maíz (t) para productores parrilleros

| Año | Origen D (%) | Unidades por ciclo | Costo por finca/año ($) |

|---|---|---|---|

| 2010 | 0,72 | 30.000 | 2.801,87 |

| 2011 | 0,57 | 30.000 | 2.218,15 |

| 2012 | 0,48 | 30.000 | 1.867,92 |

| 2013 | 0,36 | 30.000 | 1.400,94 |

| 2014 | 0,75 | 30.000 | 3.648,27 |

Fuente: elaborado a partir de JPPR (2015), Indexmundi (2015) y USDA-NASS (2014).

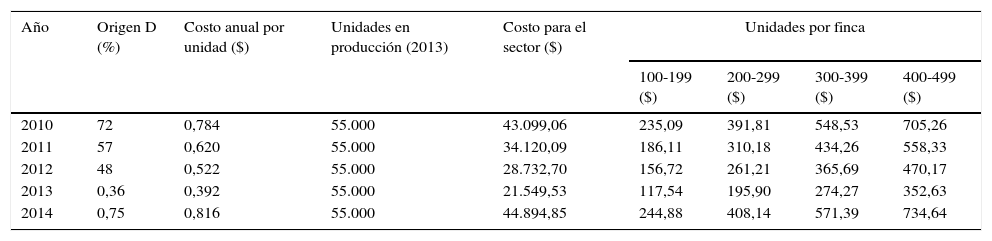

Sobrecoste en el transporte ($8,00 USD) de maíz (t) para porcinos en engorde

| Año | Origen D (%) | Costo anual por unidad ($) | Unidades en producción (2013) | Costo para el sector ($) | Unidades por finca | |||

|---|---|---|---|---|---|---|---|---|

| 100-199 ($) | 200-299 ($) | 300-399 ($) | 400-499 ($) | |||||

| 2010 | 72 | 0,784 | 55.000 | 43.099,06 | 235,09 | 391,81 | 548,53 | 705,26 |

| 2011 | 57 | 0,620 | 55.000 | 34.120,09 | 186,11 | 310,18 | 434,26 | 558,33 |

| 2012 | 48 | 0,522 | 55.000 | 28.732,70 | 156,72 | 261,21 | 365,69 | 470,17 |

| 2013 | 0,36 | 0,392 | 55.000 | 21.549,53 | 117,54 | 195,90 | 274,27 | 352,63 |

| 2014 | 0,75 | 0,816 | 55.000 | 44.894,85 | 244,88 | 408,14 | 571,39 | 734,64 |

Fuente: elaborado a partir de JPPR (2015), Indexmundi (2015) y USDA-NASS (2014).

PR es un mercado 100% importador de granos. En las formulaciones de grano generalmente utilizadas en ese mercado, si bien pueden incluir otros ingredientes (por ej. corn-gluten, harina de soya, afrecho de trigo, semilla de algodón, harina de pescado, etc.), el maíz comúnmente representa entre 60-70% de la mezcla. Debe aclararse que el ejercicio previo ha sido exclusivamente teórico, pues el consumo, formulación y ciclos de producción pueden variar considerablemente a nivel individual (animal) o de producción.

Según se ha mencionado, la infraestructura para carga y descarga es propiedad de las agroempresas importadoras con terminal exclusivo. Sin embargo, solo una de ellas posee las facilidades más modernas y apropiadas —entiéndase calado, equipos más rápidos-efectivos y grúa—. Esto les permite lograr los mejores rendimientos en tiempo de descargue. Las demás importadoras, debido a los costos que representaría una inversión de tal naturaleza, se ven limitadas en su acceso a navíos foráneos, así como a mayores rendimientos en descargas. En dichos casos, sus facilidades son más aptas para entregas domésticas (barcos tipo Mississippi) y/o navíos internacionales relativamente pequeños o parcialmente descargados.

Un comportamiento cooperativo fue observado entre las agroempresas de granos de tal forma que les permita algunas eficiencias en sus operaciones. Entre las actividades mencionadas están las actividades comerciales entre firmas, el uso de transportes compartidos para maximizar fletes, descargues combinados en terminales, así como la búsqueda de materias primas en el mercado global. En todos los casos, el factor costo pareció ser central.

La mayoría de las empresas participantes en este sector mostraron su deseo de que PR sea excluido del requisito de cabotaje en el transporte doméstico. Las 2 principales razones para ello son el costo del transporte doméstico y la falta de disponibilidad de navíos. Sin embargo, solo uno de los participantes expuso su preocupación en su nivel de competitividad, respecto a sus costos de utilidades en PR.

4.8Costo energéticoSi bien una liberalización de las restricciones del cabotaje doméstico podría reducir los costos de transporte de combustibles (petróleo, gas natural, etc.), al igual que otros productos provenientes de EE.UU., el costo de las utilidades en PR es algo a considerar. En el presente, aunque se han realizado algunos estudios, no existe un consenso sobre cómo la diferencia en costos de flete liberalizados impactaría los costos de los bienes mencionados. La base de datos disponible tanto del mercado marítimo como del sector de granos en PR carece de información suficiente como para analizar los costos reales de importación.

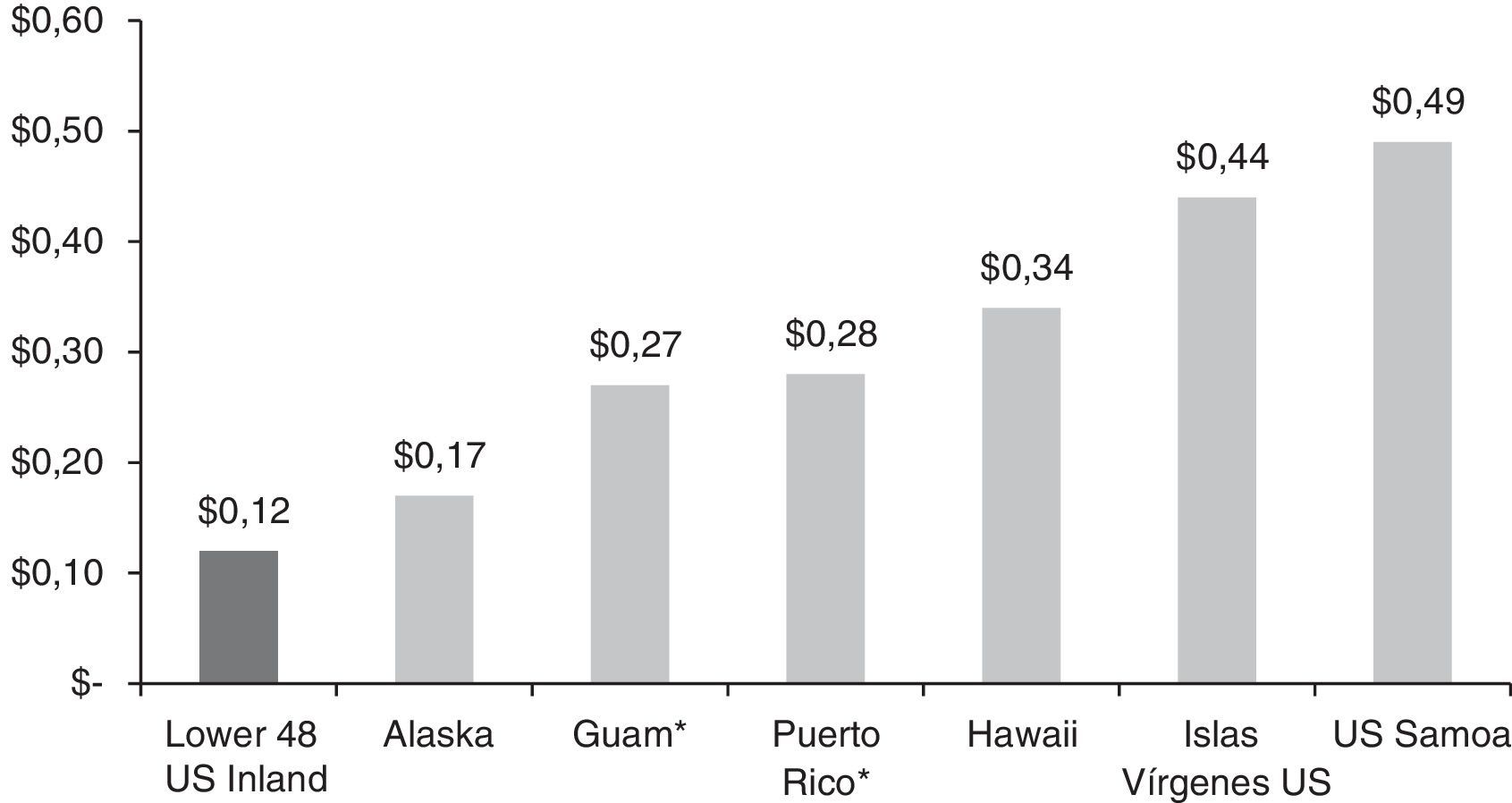

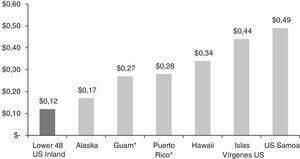

Considerando el costo promedio de producción energética de EE.UU. vs. PR, es indudable la diferencia (fig. 4). Equiparar ambos mercados exigiría de PR una reducción de 55% en el costo de la utilidad, lo que resultaría improbable, principalmente cuando se considera la actual depresión económica por la cual atraviesa PR. Además, la limitación de PR en el consumo (reducción poblacional), la limitación natural (no produce petróleo), las regulaciones ambientales (EE.UU.), el relativo aislamiento geográfico y la vulnerabilidad a los shocks externos tienen un impacto sobre el precio de los productos.

Costo energético en las jurisdicciones de EE.UU. al concluir el 2012.

Precio del kilovatio/hora (kW/h) de la energía a nivel residencial, en fracción de dólar (USD).

Nota: la primera columna (Lower 48 US Inland) se refiere al costo energético menor entre los 48 estados de EE.UU.

*Datos de 2011.

Fuente: elaborado a partir de la información del Instituto de Estadísticas de Puerto Rico (2013) y Annual Energy Outlook (2015).

Considerando las similitudes en regulaciones sanitarias y fitosanitarias, los bajos costos energéticos con respecto a los de PR y la accesibilidad al grano podrían motivar a las elaboradoras de grano estadounidenses a considerar viable la exportación de sus productos terminados al mercado de PR. Tal escenario sin duda precisaría que las empresas puertorriqueñas deben desarrollar otros mecanismos para ser competitivas. No obstante, en el caso de que las agroempresas puertorriqueñas no lograran tales mecanismos, conllevaría el desarrollo de nuevas estructuras monopolísticas cuyo efecto redundaría en los demás sectores eslabonados. Otro escenario podría implicar una mayor dependencia de productos de EE.UU., lo que acrecentaría la vulnerabilidad del sector pecuario y la seguridad alimentaria de PR. Por lo tanto, una liberalización del CM bajo las actuales condiciones podría beneficiar más a las empresas de granos en EE.UU. que a las de PR.

4.9Importadores de frutas y vegetalesEn el estudio se identificaron 7 agroempresas importadoras de frutas y vegetales, agrupadas en la región norte. Este tipo de agronegocios es dependiente casi totalmente del servicio marítimo. En conjunto su volumen total de ventas se estima en $230 millones anuales, de los cuales cerca del 70% están en manos de 3 agroempresas puertorriqueñas. Se estima que solamente entre 2 y 8% de los productos frescos que manejan las agroempresas importadoras son producidos en PR. Después del factor disponibilidad del producto, el transporte es el de mayor peso en su CS. Factores relacionados con la estacionalidad y manejo del producto influencian los procesos logísticos y compras de estas empresas. Sin embargo, la búsqueda y selección proactiva de nuevos oferentes de productos no necesariamente es una práctica recurrente. Ello implica que la compra se haga «por uso y costumbre» al mismo proveedor sin necesariamente un análisis del mercado, en busca de opciones óptimas. A diferencia del sector de granos, el estudio revela que este sector agroempresarial no muestra comportamiento tipo conglomerado (cluster en inglés), ni tampoco actividad de cooperación significante entre ellos.

El mayor volumen de ventas de dichos productos está en manos de una firma, aunque no es la que presenta los mayores ingresos totales. La firma con mayores ingresos totales, aunque con menor volumen de este tipo de productos, tiene un alto nivel de diversificación, así como una división dedicada a la innovación y desarrollo. Si bien existen algunas diferencias entre empresas en cuanto a sus sistemas de distribución y manejo de los productos, la competencia entre ellas se cimienta en el factor precio por unidad más que en la particularidad del empaque o producto en sí mismo. Por lo tanto, no existe entre los consumidores un real reconocimiento de marcas o diferenciación de los productos distribuidos por estas agroempresas, pero sí entre los detallistas.

Las agroempresas poseen procesos similares en la adquisición de sus productos. Generalmente son transportados en contenedores5 refrigerados desde su punto de origen hasta el destino final. Su sistema de compras se basa en las estaciones de producción de EE.UU., que es su principal mercado. Particularmente, la compra de verduras está centrada especialmente en la región oeste de EE.UU. Estos productos son, por lo general, transportados vía terrestre hasta el puerto de Jacksonville, Florida, donde son consolidados o directamente enviados hasta el puerto de San Juan, PR.

Uno de los aspectos influyentes en los costos de transporte está relacionado con el manejo de contenedores refrigerados. Si bien el tema de la eficiencia energética del navío incide en el costo del transporte, también los contenedores del tipo climatizado exigen un manejo distinto. Su sistema de refrigeración integrado requiere, en no pocos casos, de manejo especializado o de algún tipo de conexión eléctrica antes, durante y después del viaje hasta llegar a su destino. Ello implica una serie de consideraciones en el manejo de estos equipos. Sin embargo, en el estudio se constató que un gran número de los contenedores refrigerados utilizados en PR presentan deficiencias en el control de temperaturas, sellado y mantenimiento general, factores que inciden sobre los costos. A modo de contraste, se puede mencionar cómo diversas líneas de contenedores en los mercados de Alemania y Holanda han incorporado diseños que ofrecen mayor eficiencia, sistemas de monitorización a distancia y hasta pilas de larga duración integradas, con el fin de minimizar la dependencia de las conexiones eléctricas, combustible o cambios internos súbitos.

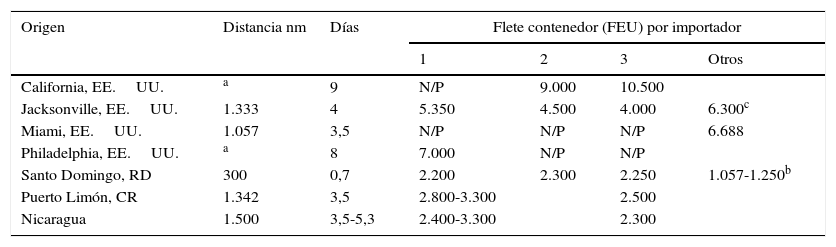

Los datos sobre las tasas de flete en contenedores fueron recolectados entre el 12 de diciembre de 2014 y el 10 de febrero de 2015. Todos fueron provistos voluntariamente por las empresas importadoras participantes. Según se observa en la tabla 11, los fletes varían según volumen transportado, tipo de contenedor (regular vs. refrigerado), tamaño del contenedor6, distancia en días de navegación, número de paradas, tipo de producto, costos operacionales, entre otros. Los importadores se clasificaron como 1, 2, 3 y otros, donde este último representa a todos los que importan de forma agregada menos del 10%.

Flete marítimo (en dólares de EE.UU.) por contenedor (FEU refrigerado) y sus distancias en millas náuticas (nm por sus siglas en inglés) desde el puerto de origen hasta el puerto de San Juan, PR

| Origen | Distancia nm | Días | Flete contenedor (FEU) por importador | |||

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | Otros | |||

| California, EE.UU. | a | 9 | N/P | 9.000 | 10.500 | |

| Jacksonville, EE.UU. | 1.333 | 4 | 5.350 | 4.500 | 4.000 | 6.300c |

| Miami, EE.UU. | 1.057 | 3,5 | N/P | N/P | N/P | 6.688 |

| Philadelphia, EE.UU. | a | 8 | 7.000 | N/P | N/P | |

| Santo Domingo, RD | 300 | 0,7 | 2.200 | 2.300 | 2.250 | 1.057-1.250b |

| Puerto Limón, CR | 1.342 | 3,5 | 2.800-3.300 | 2.500 | ||

| Nicaragua | 1.500 | 3,5-5,3 | 2.400-3.300 | 2.300 | ||

FEU: forty feet unit (40 pies). En PR el servicio refrigerado por lo general es de 40 pies. No obstante, algunos productos también se entregan en contenedores de 45 y 52 pies (poco común en el mercado internacional).

Contenedor de 45 pies no refrigerado desde el puerto de Haina. El rango es 7 vs. 1 contenedor respectivamente.

En caso de un contenedor de 45 pies el precio de flete aumenta $300 (USD).

Fuente: elaborado a partir de JPPR (2015), Indexmundi (2015) y USDA-NASS (2014).

Otro de los factores que afecta la logística y costo para los importadores de PR es la limitación para el «doble punto». Por ejemplo, un navío de Canadá con un cargamento de patatas para PR está impedido de hacer una parada en Nueva York para incluir varios contenedores de frutas o cualquier otro producto para el mercado de PR. Ello obliga al importador a comprar altos volúmenes o en su defecto a movilizar la carga vía terrestre hasta llegar a un puerto con viajes frecuentes a PR.

En la literatura se resalta la dificultad para establecer con alguna claridad patrones en los factores que influyen en los fletes aun en escenarios donde los tiempos, distancias, recipientes (tipo de contenedores) y moneda son similares. Por ejemplo, Korinek y Sourdin (2009) reportan fletes entre Dubái y Singapur (aprox. 3.900nm, 17 días a 10 nudos) en alrededor de $300,00 (USD, TEU-regular), pero observan que de Brasil (puerto de Termisa) a EE.UU. (Jacksonville) (aprox. 4.200nm, 18 días a 10 nudos) el flete reportado alcanza los $2.849 (USD, TEU-regular). Utilizando un análisis cuantitativo de competitividad, Castro-Gonzáles, Peña-Vinces, Ruiz-Torres y Sosa-Varela (2014) demuestran que el costo de flete por contenedor promedio en PR ($1.250) es superior al promedio reportado en Costa Rica ($1.190) y mucho mayor que el de Singapur ($456). Aunque el tipo de contenedor del análisis no es mencionado, se supone que los datos son referentes a TEU regular (no refrigerado). Szakonyi (2014) de otra parte reporta que el flete promedio entre Jacksonville y PR para contenedores (TEU) no refrigerados es de $2.600.

Hay que señalar que a mediados de la pasada década fue determinado que los precios de flete marítimo y sus segmentaciones de costos están protegidos en EE.UU. como acuerdos confidenciales de negocio, por ende, no disponibles. Por lo tanto, existe diferencia entre dicha base de datos y los publicados por ejemplo en la International Transport Data Base (BTI). Consecuentemente, los datos proporcionados en este artículo indican que resulta mucho más económico transportar un contenedor (TEU) regular desde el puerto de Buzan en Corea del Sur hasta el puerto de San Francisco, California (4.500nm, aprox. 11 días), que de Jacksonville a PR (1.333nm, aprox. 4 días).

La experiencia de la liberalización total de las MNT del cabotaje en Nueva Zelanda evidenció una reducción de hasta 24% en los costos de flete en contenedores regulares. Sin embargo, en los refrigerados tan solo fue de entre 2 y 10% (Liu, 2009). Uno de los aspectos que más se resalta de dicha experiencia fue la existencia de varias empresas marítimas (mayormente nativas) que operaban terminales portuarios de considerable actividad. En varios SIDS se han identificado comportamientos tipo cartel, particularmente cuando el número de empresas operadoras marítimas es inferior a 4. La documentación recopilada muestra que actualmente en PR, Hawái y Alaska, el número de operadores domésticos es igual o inferior a 3 y en posiciones de dominancia desbalanceada.

5ConclusionesEste trabajo ha permitido conocer, a través de entrevistas y análisis de datos, los efectos del CM en la eficiencia y competitividad del sector agroindustrial en PR. Es de la opinión de todos los entrevistados, que el CM como MNT exógena puede clasificarse como una de tipo anticompetitiva. Los efectos asociados al CM doméstico entre PR y EE.UU. son indirectamente limitantes de una mayor eficiencia y competitividad del sector agroindustrial en PR. Sin embargo, es la combinación de factores y de MNT inherentes a la relación comercial entre EE.UU. y PR la que incide más sobre las actividades de la cadena. Sus efectos pueden observarse en la autolimitación empresarial en los procesos de búsqueda de oportunidades globales de negocio, la carencia de navíos disponibles para volúmenes pequeños, la limitación en el doble punto para optimizar navíos en ruta y en las preferencias que tales agronegocios muestran por mercados que afectan su propia competitividad empresarial. Sin embargo, varios de los factores analizados a nivel de firma son de tipo interno, incidiendo también en su eficiencia y costos operacionales. Estos últimos también afectan su capacidad productiva independientemente de una liberalización del cabotaje.

Las medidas sanitarias y fitosanitarias sobre las importaciones, los procesos de certificación e inspección, el diseño de la infraestructura de los terminales de carga-descarga (agroindustriales), las limitaciones de peso a los contenedores, así como el costo hombre/horas de los sindicatos, la falta de desarrollos estratégicos y de logística efectivos, entre otras tantas, inciden en el costo de importación de los alimentos en PR, como se desprende de los datos disponibles. Sin embargo, se encontró que hay elementos de tipo socioeconómico que han causado una reducción poblacional, así como una dimensión empresarial que parece estar menos dirigida a la innovación e inversión en eficiencias.

El transporte, las distancias y el manejo de esas mercancías juegan un rol vital en la CS, de tal forma que inciden en la producción, efectividad y por ende la competitividad de las empresas. Por lo tanto, el análisis de los efectos de una MNT sobre aquellos factores que pueden afectar los procesos de importación de suministros o afectar el acceso de productos debe ser motivo de investigación continua en los SIDS, para el diseño de estrategias de política pública que robustezcan su mercado interno. Para ello es vital contar con una base de datos efectiva que permita el análisis de los procesos segregando de ellos las diferentes variables de costos.

Algunos de los datos que deberían ser colectados por su relación indirecta con los temas del transporte marítimo son: seguros (FOB vs. CIF)7, tipo y manejo de contenedor (climatizado vs. regular), paradas previas al arribo final (distancia y tiempo), así como el tipo de navío (barcaza, barco, ferrie). Los datos sobre el tiempo de descarga en puerto local, porcentaje de demoras y consideraciones sobre la infraestructura de los terminales también deben ser tomadas en cuenta. Dichos factores no se reportan en los datos disponibles sobre el mercado de PR. Si bien la actividad de recopilación de datos en sus puertos está sustancialmente en manos de diversas agencias del Gobierno de EE.UU., dichas entidades también están «limitadas» por jurisprudencia.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

En el presente estudio, todos los costos/precios son en dólares americanos (USD).

Se incluyeron participantes de 2 empresas que en el momento del estudio habían cesado operaciones.

Con respecto a la realidad económica que desde el 2008 se reporta sobre los mercados de PR.

Embarcación que realiza el mismo recorrido, usualmente de pasajeros o carga pesada.

Aunque en menor proporción y dependiendo del producto, también recurren a contenedores regulares.

TEU son las siglas del término en ingléstwenty-foot equivalent unit, o unidad equivalente a una medida de 20 pies.

Free on board (FOB), o franco a bordo, y cost, insurance and fleet (CIF) son términos en inglés para referirse a cláusulas de comercio internacional para determinar la responsabilidad de costos de transportación y riesgos asumidos por el comprador desde el punto de origen hasta el punto de entrega. En el caso de FOB, el costo y riesgo es del comprador. En el caso de CIF, se determinan mediante un acuerdo contractual considerando los costos de transportación, seguros y flete.