El objetivo de este trabajo correlacional es examinar el nivel de relación industrial entre empresas, la adquirente (que se diversifica) y la adquirida, que se asocia con una reacción más positiva por parte del mercado de valores. Para tal fin, se utiliza la metodología de estudios de eventos (o acontecimientos) a través de varios días antes y después del anuncio de una muestra de 460 adquisiciones hechas por empresas estadounidenses durante los años 2000 a 2003. Los resultados soportan parcialmente la conjetura de que el valor de la empresa aumenta en forma más pronunciada cuando los anuncios de adquisición involucran a entidades medianamente relacionadas. No obstante, solo cuando el nivel medio de relación empresarial es bajo (sin llegar a cero) la reacción del mercado de valores es más favorable.

The objective of this correlational study is to examine the level of industrial relatedness between companies, the acquirer (which is diversifying) and the acquired, at which the stock market's reaction is more positive. In order to reach that goal, we used event study methodology over several days before and after the announcement of a sample of 460 acquisitions made by U.S. companies in the years 2000 to 2003. The results partially support the hypothesis that a firm's value increases more sharply when the acquisition announcement involves moderately related firms. Nonetheless, only when the average level of relatedness was low (not being zero) the stock market reaction was more favorable.

O objectivo deste trabalho de correlação é examinar o nível de relação industrial entre empresas, a adquirente (que se diversifica) e a adquirida, que se associa com uma reacção mais positiva por parte do mercado de valores. Para tal fim, utiliza-se a metodologia de estudos de eventos (ou acontecimentos) através de vários dias antes e depois do anúncio de uma amostra de 460 aquisições feitas por empresas nos Estados Unidos durante os anos de 200 a 2003. Os resultados suportam parcialmente a conjectura que o valor da empresa aumenta em forma mais pronunciada quando os anúncios de aquisição envolvem entidades mediamente relacionadas. Não obstante, só quando o nível médio de relação empresarial é baixo (sem chegar a zero) a reacção do mercado de valores é mais favorável.

El término «diversificación empresarial» se refiere a la operación simultánea de varias unidades de negocio por parte de una empresa (Pitts y Hopkins, 1982). Ramanujam y Varadarajan (1989) definen el término en una forma muy similar, pero especifican que tales unidades se localizan en sectores industriales diferentes (solo industria de aquí en adelante), y por lo tanto la estructura administrativa y los procesos de la empresa diversificada son diferentes a los de la de negocio único (que opera en una sola rama industrial).

La diversificación es un fenómeno común en el mundo de los negocios. En México, por ejemplo, Grupo Televisa posee negocios en varias industrias tales como televisión (Televisa), sorteos (Apuestas Internacionales) y clubes deportivos (Club América y Necaxa). En contraste, una entidad como Dominos Pizza, que tiene una variedad de líneas de producto pero que no está presente en industrias diferentes, se considera de negocio único. Por otra parte, a nivel mundial, la estadounidense General Electric es considerada como la compañía diversificada más exitosa (Lehmberg, Rowe, White y Philips, 2009).

A través de los años se ha documentado la atracción que las empresas modernas parecen sentir por la estrategia de diversificación. Esta se lleva a cabo por varias razones: para dispersar el riesgo y suavizar las variaciones en la rentabilidad (Amit y Livnat, 1988; Chatterjee y Lubatkin, 1990), para utilizar los recursos más eficaz y eficientemente (Teece, 1980; Zhou, 2011), o incluso para ganar poder de mercado y mejorar la posición competitiva (Montgomery, 1994). Al margen de las razones particulares, la estrategia en cuestión se ejecuta entrando en una variedad de industrias que pueden estar más o menos relacionadas con las actividades actuales de una empresa. El término relación a menudo se entiende como el grado de vinculación en productos y mercados que guardan las diferentes líneas de negocio, o industrias, en las que se participa (Luo, 2002). Así, cuando se decide ingresar en una industria muy vinculada a los negocios actuales se dice que se está diversificando de manera relacionada o a un área muy cercana (p.ej., una empresa que produce maíz decide entrar en el negocio de producción y comercialización de tortillas). Conforme se entra en líneas de negocio menos vinculadas se considera que la diversificación se está haciendo hacia áreas medianamente relacionadas. Cuando el ingreso ocurre en industrias que no tienen relación alguna con los negocios existentes, se dice que la diversificación es no relacionada o que se hace hacia áreas muy distantes (p.ej., la empresa que produce maíz decide probar suerte en la extracción y refinación de petróleo).

Dado lo anterior, el estudio de las acciones de diversificación es importante. A menudo su anuncio dispara una reacción por parte de analistas e inversionistas que puede aumentar o disminuir sensiblemente el valor de la organización (Palich, Cardinal y Miller, 2000; Santaló y Becerra, 2008). El mercado de valores ajusta el precio de las empresas de acuerdo con el posible impacto que una acción estratégica importante (p.ej., diversificación) tenga en sus flujos de efectivo futuros descontados al día del anuncio de la transacción (Homburg, Vollmayr y Hahn, 2014; Park, 2004; Wiles, Morgan y Rego, 2012).

Sin embargo, incitar una reacción positiva por parte del mercado de valores a la diversificación requiere tomar una serie de decisiones, siendo la más importante la determinación del modo que se utilizará para entrar en industrias adicionales. Aunque existen variaciones (Capron y Mitchell, 2010), las principales opciones que se tienen se agrupan en 2 categorías: desarrollo interno y adquisiciones (Datta, Rajagopalan y Rasheed, 1991; Lamont y Anderson, 1985). Mientras que la primera opción consiste en iniciar un negocio en la industria destino desde cero, la adquisición involucra la compra de otra entidad que ya opera en ese mercado.

Aunque no es del todo definitiva, cierta evidencia indica que el desarrollo interno es el modo más adecuado para diversificarse hacia industrias cercanas a las actividades actuales de una empresa. Después de todo, ya se tienen muchos de los recursos necesarios para competir allí (Bryce y Winter, 2009). No obstante, la evidencia es menos convincente respecto a la diversificación hacia áreas de negocio más distantes. Varios investigadores argumentan que es poco probable que una entidad que se diversifica hacia industrias poco relacionadas cuente con los recursos y capacidades clave para competir en esos mercados (Lee y Lieberman, 2010; Yip, 1982; Zhou, 2011). En este sentido, se debe tener en cuenta que los recursos (valiosos, raros, insustituibles e inimitables) que dan ventaja competitiva a las organizaciones dominantes de una determinada industria dependen de su trayectoria en una forma tal que son producto del tiempo, de las inversiones y de las experiencias únicas que han hecho y tenido desde que entraron allí (Teece, Rumelt, Dosi y Winter, 1994). En otras palabras, la industria en la que se puede entrar es una función de aquellas en donde se ha estado. Partiendo de esta lógica, sería de esperarse que una empresa que se diversifica a industrias distantes optara por una adquisición en lugar de tratar de desarrollar por su cuenta todos esos recursos y capacidades. De intentarlo, este curso de acción tomaría tiempo, dinero y sobre todo un alto riesgo para remontar la ventaja que los competidores ya tendrían en los sectores destino.

Notablemente, el argumento anterior ha encontrado poco soporte empírico (Chatterjee, 1990; Lee y Lieberman, 2010), y por lo tanto, el nivel de relación que hace que la diversificación vía adquisiciones incite una reacción positiva por parte del mercado de valores permanece evasivo. En su revisión de la literatura, Haleblian, Devers, McNamara, Carpenter y Davison (2009) observaron que aunque el conocimiento sobre las adquisiciones corporativas es vasto, aún queda mucho por conocer. En especial, según estos autores, el entendimiento del tema presenta brechas importantes en cuanto a las adquisiciones como parte integral de la estrategia de la empresa. Recientemente, los resultados continúan inconclusos, con evidencia sugiriendo diferentes niveles de relación que podrían incitar una reacción más favorable a las adquisiciones por parte de analistas e inversionistas (Hoberg y Phillips, 2010; Sheen, 2014). En este contexto, el propósito del presente artículo es contribuir al entendimiento de las adquisiciones como modo de diversificación mediante un examen enfocado en una pregunta central: ¿Cuál es el nivel de relación entre la empresa adquirente (la que se diversifica) y la empresa adquirida que hace que el mercado de valores reaccione más positivamente al anuncio de la diversificación?

Procurando una respuesta a la pregunta anterior, esta investigación contribuye al conocimiento actual sobre el modo de diversificación en forma incremental. Concretamente, se encuentra evidencia parcial de que las adquisiciones son un curso de acción más eficaz para diversificarse hacia industrias medianamente relacionadas con aquellas en las que ya se opera. Mediante un estudio de eventos (o acontecimientos), este resultado se obtiene al analizar las reacciones de los analistas del mercado de valores a 460 adquisiciones llevadas a cabo por 345 empresas estadounidenses durante los años 2000 a 2003. En concreto, se empleó el método del modelo de mercado descrito por Brown y Warner (1985) para examinar transversalmente los retornos anormales acumulados que las organizaciones adquirentes experimentaron en bolsas como el New York Stock Exchange (NYSE) con motivo del anuncio de sus adquisiciones.

El resto de este documento se organiza como sigue. En primer lugar, se revisa la literatura y se presenta el esbozo teórico que da sustento a una hipótesis de trabajo. A continuación, se describe el método de investigación empleado para verificar la hipótesis presentada, se analizan los datos y se presentan los resultados obtenidos. Se finaliza con la discusión de los hallazgos y se concluye.

2Marco teóricoDiversas perspectivas se han utilizado para examinar los diferentes matices de la diversificación. Entre ellas, la economía de los costos de transacción, la teoría institucional, así como diversos argumentos relativos al conocimiento (Capron y Mitchell, 2004). En la actualidad, sin embargo, la teoría más potente para estudiar el valor creado por el fenómeno en estudio es la de los recursos y capacidades estratégicos —RBV o RBT, por los acrónimos en inglés de resource-based view y resourse-based theory (Levinthal y Wu, 2010; Wan, Hoskisson, Short y Yiu, 2011). Desde este enfoque, las empresas se diversifican para explotar recursos que les son específicos, difícilmente transferibles y para los cuales los mercados de los factores son imperfectos.

Sin embargo, estudios que no partían de un fuerte sustento en la teoría de recursos y capacidades ya distinguían entre los tipos de diversificación: relacionada y no relacionada (Rumelt, 1982). No obstante, los trabajos que toman esta teoría como base principal indican que la distinción estriba en la posesión de los recursos necesarios para competir en el área hacia la que se desea extender. De este modo, la diversificación relacionada se lleva a cabo para ingresar en áreas en las que los recursos organizacionales son fungibles (Levinthal y Wu, 2010; Montgomery y Hariharan, 1991; Zhou, 2011). La diversificación no relacionada, por implicación, se refiere a aquellas extensiones de productos y mercados cuyos requerimientos de recursos difieren considerablemente de la dotación que la empresa ya posee.

Con base en lo anterior, resulta claro que los recursos que se tendrán que desarrollar o adquirir diferirán significativamente dependiendo de la naturaleza de la diversificación. Dado que las empresas ya poseen los recursos clave para competir en áreas cercanas a las de sus negocios existentes, el argumento común es que una extensión relacionada se hará por medio de desarrollos internos (Capron y Mitchell, 2010). Cierta evidencia empírica lo sugiere así (Bryce y Winter, 2009; Chatterjee y Singh, 1999). En contraste, para la entrada en áreas no relacionadas sería difícil y costoso que se desarrollaran internamente todos los recursos para una diversificación rentable. Y aunque el desarrollo interno de recursos fuese posible, este tomaría un tiempo considerable, poniendo así a la empresa en desventaja con respecto a los competidores ya existentes en la industria destino (Dierickx y Cool, 1989). En estas circunstancias, lo más conveniente sería la adquisición de un negocio que ya opere en el mercado en el que se desea ingresar (Dundas y Richardson, 1982; Chatterjee, 1990; Chatterjee y Singh, 1999; Helfat y Lieberman, 2002; Lee y Lieberman, 2010; Pitts, 1980; Yip, 1982).

A pesar de la lógica anterior, las adquisiciones son susceptibles de acarrear complejidades que podrían sobrepasar el posible valor creado. Cuando se trata de comprar recursos que son muy diferentes a los propios, es muy probable que el vendedor goce de una ventaja de información respecto al verdadero potencial de sus recursos para generar valor (Balakrishnan y Koza, 1993; Capron y Mitchell, 2010). En estas condiciones, la empresa objeto de la adquisición puede actuar en forma oportunista e inflar su precio en una forma tal que la organización adquirente termine pagando una suma que podría ser mayor a las ganancias totales que eventualmente obtendría de la transacción (Balakrishnan y Koza, 1993; Reuer y Koza, 2000). Aunque un tanto especulativa, esta línea de pensamiento pone en duda lo apropiado que podría ser la adquisición de empresas para entrar en áreas lejanas de negocios.

La baja probabilidad de que las adquisiciones se usen para entrar en industrias poco relacionadas se ha documentado varias veces (Chatterjee, 1990; Chatterjee y Singh, 1999; Yip, 1982). Notoriamente, Lee y Lieberman (2010) hallaron una aparente excepción a esta línea de evidencia. Ellos encontraron que algunas empresas sí compran a otras para diversificarse hacia industrias poco relacionadas, pero solo cuando se aproximan incrementalmente a ellas mediante una serie de inversiones parciales en industrias más relacionadas con la de origen. Aunque los hallazgos de Lee y Lieberman (2010) informan sobre las condiciones en que las adquisiciones se podrían utilizar para entrar en industrias no relacionadas, su evidencia de movimiento incremental no valida el argumento de que la compra sea lo más óptimo para entrar directamente en una industria distante.

Al margen de las controversias, ciertos hallazgos de la investigación sobre el portafolio de negocios inducen a pensar que la diversificación vía adquisiciones podría ser más efectiva cuando se hace a industrias que guardan un nivel medio de relación con los negocios existentes. Los estudios sobre el portafolio de negocios indican que las empresas que guardan un nivel medio de relación entre sus unidades pueden compartir recursos y coordinarse como un equipo, logrando así un desempeño financiero superior a aquellas cuyos negocios están poco relacionados (Palich et al., 2000; Lubatkin y Lane, 1996; Wan et al., 2011). Siendo así, las adquisiciones individuales que se realizan para diversificarse podrían ser más efectivas cuando guardan un nivel medio, en lugar de muy alto o muy bajo, de relación con las actividades actuales de la empresa.

Independientemente de si son más benéficas que las adquisiciones no relacionadas, aquellas llevadas a cabo para diversificarse hacia industrias medianamente cercanas sí podrían implicar menores dificultades. Cuando se adquiere una empresa para entrar en una industria medianamente relacionada, en realidad no se está tratando de adquirir todos los recursos necesarios para competir allí. Esto es, las probabilidades son altas de que el adquirente ya posea algunos de los recursos clave que son fungibles en esa otra industria, pero carezca de algunos otros que son críticos para competir exitosamente en ese mercado. Dado un cierto grado de similitud entre empresa adquirente y adquirida, resulta probable que la primera pueda valuar en una forma más o menos adecuada el potencial que los recursos de la segunda tienen para generar valor y así evitar pagar más por ella (Capron y Mitchell, 2010; Balakrishnan y Koza, 1993; Reuer y Koza, 2000). En estas circunstancias, la empresa adquirente elevaría sus posibilidades de obtener ganancias de su compra, de mejorar sus flujos de efectivo futuros con motivo de esta y, por lo tanto, de experimentar una reacción favorable del mercado de valores al anuncio de la adquisición.

Algunos antecedentes de investigación apoyan el argumento anterior. Por ejemplo, Harrison, Hitt, Hoskisson e Ireland (1991), así como Dyer, Kale y Singh (2004), especulan que las adquisiciones funcionan mejor cuando existe cierta similitud entre los recursos de las empresas involucradas. En síntesis, los párrafos anteriores sugieren la siguiente predicción.

- •

Hipótesis. Las adquisiciones provocan una reacción más positiva en el mercado de valores cuando se realizan en industrias medianamente relacionadas con los negocios actuales de la empresa que cuando se realizan en industrias muy cercanas (relacionadas) o muy distantes (no relacionadas).

En esta sección de describe el método de investigación empleado para probar la hipótesis mencionada. En primer lugar, se indica la fuente de los datos y se describe la muestra utilizada en el análisis. Posteriormente, se especifica la forma en que se midieron las variables involucradas en el estudio.

3.1Datos y muestraEl anuncio de una adquisición tal y como se reporta en la base de datos SDC Platinum (por su acrónimo en inglés: Securities Data Company) es la unidad de análisis. Debido a limitaciones en la disponibilidad de datos, solo aquellas adquisiciones anunciadas durante los años 2000 a 2003 y que involucran un máximo de 2 empresas estadounidenses fueron incluidas en la muestra. Adicionalmente, solo los casos en que el adquirente era una empresa manufacturera (claves industriales SIC1 2011-3999) que cotizara en algún mercado de valores, como el New York Stock Exchange (NYSE) o el American Exchange (AMEX), fueron tomados en cuenta. El estudiar este tipo de entidades aseguró la disponibilidad de información sobre la reacción del mercado al anuncio de las adquisiciones. Asimismo, el solo considerar empresas manufactureras controló, en alguna forma, por el tipo de negocio principal de los adquirentes y enfocó la atención en un sector económico en el que se experimentan fuertes incentivos para diversificarse debido a la intensa competencia internacional (Dussauge, Garrette y Mitchel, 2000).

Una búsqueda inicial en la base de datos SDC Platinum dio como resultado 57.380 adquisiciones anunciadas durante los años 2000 a 2003. De este número, solo 3.649 casos se ajustaron a los criterios de muestreo indicados previamente. Adicionalmente, las acciones de todas estas compañías contaban con un precio el día del anuncio de la adquisición, tal y como se reporta en la base de datos CRSP (por su acrónimo en inglés: Center for Research in Security Prices), y la fecha del anuncio de la adquisición era correcta después de ser verificada en la base de datos Lexis-Nexis. Para efectos de este estudio, del total de 3.649 adquisiciones se tomó una muestra aleatoria de solo 500 casos. Dado que se detectaron y eliminaron las observaciones atípicas extremas siguiendo las recomendaciones de Hair, Black, Babin, Anderson y Tatham (2006), la muestra final sobre la que se llevaron a cabo los análisis que se describen posteriormente incluía 460 adquisiciones.

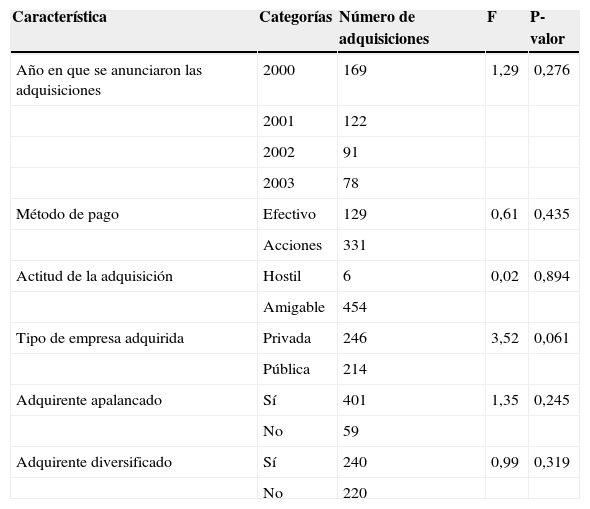

Es de hacer notar que aunque la muestra referida en este documento es heterogénea, en general, las adquisiciones no difirieron en forma significativa entre los varios niveles de sus características como para contaminar los resultados del estudio de eventos. La tabla 1 muestra el conjunto de adquisiciones detallado por características, por los niveles de estas, y el resultado de un examen de diferencia de medias que indica si las reacciones del mercado de valores cambiaron significativamente entre transacciones de diferentes características y niveles. En una sección posterior se explica la forma en que se midió la reacción del mercado de valores.

Características de la muestra

| Característica | Categorías | Número de adquisiciones | F | P-valor |

|---|---|---|---|---|

| Año en que se anunciaron las adquisiciones | 2000 | 169 | 1,29 | 0,276 |

| 2001 | 122 | |||

| 2002 | 91 | |||

| 2003 | 78 | |||

| Método de pago | Efectivo | 129 | 0,61 | 0,435 |

| Acciones | 331 | |||

| Actitud de la adquisición | Hostil | 6 | 0,02 | 0,894 |

| Amigable | 454 | |||

| Tipo de empresa adquirida | Privada | 246 | 3,52 | 0,061 |

| Pública | 214 | |||

| Adquirente apalancado | Sí | 401 | 1,35 | 0,245 |

| No | 59 | |||

| Adquirente diversificado | Sí | 240 | 0,99 | 0,319 |

| No | 220 |

Fuente: elaboración propia.

Como se observa en la tabla 1, la muestra no estuvo distribuida equitativamente a través de los años 2000 a 2003. La actividad de adquisición fue más alta en el año 2000, seguida de un progresivo declive en los siguientes periodos. Tal situación es consistente con el comportamiento de la economía estadounidense durante los años mencionados y es muy similar a la distribución mostrada por el total de 57.380 adquisiciones que fueron extraídas originalmente de SDC Platinum. A simple vista, se aprecia que el criterio de eliminación descrito anteriormente no parece haber sesgado la muestra en forma significativa.

La tabla 1 también muestra un cierto desbalance entre el número de adquisiciones que se pagaron en efectivo versus aquellas que se pagaron mediante acciones. El desbalance es más pronunciado en cuanto a la actitud de las adquisiciones (amigable versus hostil)2 y el nivel de apalancamiento de las empresas adquirentes al momento en que se realizaron las respectivas adquisiciones. No obstante, tales desbalances son positivos en términos de la composición de la muestra, pues se podría decir que esta es relativamente homogénea en las características consideradas. Esto, a su vez, genera confianza en que los resultados de los análisis principales no están afectados por las condiciones asociadas a distintos tipos de transacciones.

Como también se indica en la tabla 1, la muestra está más balanceada en términos del tipo de empresa que fue adquirida (privada versus pública)3 y el estatus de diversificación de la empresa adquirente al momento de la adquisición. No obstante, estos conjuntos de adquisiciones no presentan diferencias significativas importantes entre ellos (ningún p-valor es menor a 0,05). El total de empresas adquirentes en la muestra fue de 345, pues varias de ellas realizaron más de una adquisición en el periodo indicado. De estas, 194 no estaban diversificadas al momento de hacer su primera adquisición durante los años 2000 a 2003. Siendo congruentes con su estrategia, las empresas diversificadas llevaron a cabo la mayor parte de las adquisiciones incluidas en la muestra (240). En cuanto al tamaño, todos los adquirentes son grandes, pues su valor de mercado promedio durante los periodos de observación fue de 18.125 millones de dólares americanos. Como dato adicional, la rentabilidad ajustada por industria4 promedio de las empresas adquirentes fue de −0,38% (σ=13,73%), y esta no varió significativamente entre las diferentes categorías de relación entre empresa adquirida y adquirente que se mencionan posteriormente.

3.2Medición de variablesEn esta sección se abordan las principales variables del estudio. Primero se describe la reacción del mercado de valores al anuncio de una adquisición. Posteriormente se detalla la medición de la relación entre empresa adquirente y empresa adquirida.

3.2.1Variable dependiente: reacción del mercado de valores al anuncio de una adquisiciónEsta variable se midió como los retornos anormales acumulados que las empresas adquirentes en la muestra experimentaron en el mercado de valores como consecuencia del anuncio de una adquisición dada. Bajo la suposición de eficiencia semifuerte, cuando una empresa que cotiza en un mercado de valores anuncia un movimiento estratégico, los analistas ajustan el valor de sus acciones con base en la información disponible sobre el acontecimiento (Bromiley, Govekar y Marcus, 1988). Este ajuste, en turno, refleja el impacto del movimiento estratégico en los flujos de efectivo futuros de la organización descontados al día en que se anunció el movimiento (Fama, Fisher, Jensen y Roll, 1969). En otras palabras, si con base en la información revelada al momento del anuncio los analistas del mercado consideran que la adquisición beneficiará al adquirente, entonces elevan el precio de venta de sus acciones y, por ende, el valor de la entidad que las emitió. Los retornos anormales acumulados representan la suma de los ajustes promedio al valor de la entidad durante el día del anuncio y uno o varios días antes o después (ventana del evento) y son la medida más utilizada para estimar el beneficio económico de las adquisiciones corporativas (Haleblian et al., 2009; Copeland, Weston y Shastri, 2005).

Los retornos anormales acumulados se justifican como medida de beneficio por 2 motivos. En primer lugar, resulta sumamente impreciso evaluar el efecto económico de una determinada adquisición a través de la variación de indicadores de naturaleza contable como el retorno sobre los activos (ROA) o el retorno sobre el capital (ROE). Estos indicadores se basan en datos históricos que son afectados por muchos factores además de una adquisición y a menudo son, en mayor o menor medida, manipulados por los directivos de las empresas (Bromiley et al., 1988). En segundo lugar, el plazo de tiempo en que las variaciones en la rentabilidad de la empresa adquirente se podrían ver afectadas (positiva o negativamente) por la adquisición de otra empresa es incierto (McWilliams y Siegel, 1997). Por lo tanto, resultaría arbitrario establecer un punto de corte en el tiempo después de la realización de una determinada adquisición para evaluar sus efectos.

No obstante el hecho de que se basen en la suposición de un mercado eficiente, los retornos anormales acumulados han demostrado ser una medida válida. Se ha documentado que los retornos anormales acumulados están correlacionados con algunos indicadores de rentabilidad basados en cifras contables (Healey, Palepu y Ruback, 1992; Kim y Finkelstein, 2009). También se ha encontrado que están asociados con medidas subjetivas de desempeño financiero basadas en percepciones de los gerentes de las empresas adquirentes (Koh y Venkatraman, 1991).

Es importante mencionar que una búsqueda individualizada por adquisición en la base de datos Lexis-Nexis permitió afianzar la suposición de eficiencia del mercado que es clave para la confiabilidad del cálculo de los retornos anormales acumulados (Bromiley et al., 1988; McWilliams y Siegel, 1997). En otras palabras, la mencionada búsqueda sugiere que las reacciones del mercado de valores a las adquisiciones en la muestra se deben al anuncio de las adquisiciones y no a otros eventos relativos a las empresas (o a la economía en general) que pudiesen haber ocurrido, o sido anunciados, en la misma fecha.

Los retornos anormales fueron calculados por medio de un estudio de eventos (o acontecimientos) siguiendo el método del modelo de mercado descrito por Brown y Warner (1985). La tasa de retorno de la acción de la empresa i en el día t se calcula por medio de la ecuación Rit=α+βiRmt+¿it, donde Rit es la tasa de retorno de la acción de la empresa i en el día t, Rmt es la tasa de retorno de un portafolio de acciones dado para calcular el modelo de mercado, α es la intersección de la ecuación de regresión, β es el riesgo sistemático (o de mercado) de la acción i, y ¿it es el término del error.

Con base en lo anterior, los retornos anormales de los adquirentes fueron calculados con la ecuación ARit=Rit−(ai+biRmt). En esta, ai y bi son los parámetros estimados de mínimos cuadrados producidos por la regresión de Rit sobre Rmt durante el periodo de estimación (T) que precede a una adquisición dada (de 200 a 40días de cotización antes del evento). ARit, por lo tanto, representa el retorno anormal, o la desviación del precio de las acciones de una empresa del precio de mercado después de que los analistas han ajustado el precio de las acciones como consecuencia del anuncio de una adquisición en particular. Los retornos anormales acumulados se obtuvieron al acumular ARit durante la ventana del estudio. Los datos necesarios para realizar estos cálculos fueron obtenidos de la base de datos CRSP.

En concordancia con Gleason, Mathur y Wiggins (2006), en este estudio se utilizó una ventana de 3días para calcular los retornos anormales acumulados. Esto es, un día antes del anuncio de la adquisición, el día de la adquisición y un día después. La agregación de los 3días se llevó a cabo con la finalidad de tomar en cuenta las reacciones de los analistas del mercado que pudieron haber ocurrido antes o después de las horas hábiles del día en que se anunció una transacción determinada. Otras ventanas de 2 y 5 días fueron exploradas, pero los resultados reportados en la sección correspondiente no cambiaron significativamente. El estudio de eventos se ejecutó en el software Eventus (versión 9,0) con datos de la base CRSP.

3.2.2Variable independiente: relación entre empresa adquirente y empresa adquiridaAntes de medir esta variable, primero se identificó y contó el número de industrias que las empresas adquirentes y las adquiridas tenían en común a nivel de 2, 3 y 4 dígitos de las claves industriales SIC. Posteriormente, la medición se realizó adoptando el método empleado por Haleblian y Finkelstein (1999). Dado lo anterior, el grado de relación entre 2 compañías, A y B, es igual a uno si al nivel de 2 dígitos de la clave SIC alguno de los negocios de la empresaA compite en la misma industria que alguno de los deB. A este nivel de relación se considera que la empresa adquirente realizó una compra cercana o muy relacionada. La medida en cuestión es igual a 2 si la coincidencia es a nivel de 3 dígitos, y 3 si existe a nivel de 4 dígitos de la clave SIC. En ambos casos se considera que la adquisición fue medianamente relacionada. Finalmente, la medida de Haleblian y Finkelstein (1999) da como resultado cero si ninguno de los negocios de la empresaA coincide con alguno de los negocios de laB a ningún dígito de su clave SIC. En este último caso, la adquisición fue no relacionada o muy distante. Para verificar su validez, esta medida se correlacionó con la empleada por Merchant y Schendel (2000) y Porrini (2004). El resultado indica un nivel adecuado de concordancia entre las 2 medidas (r=0,723, p<0,001). Los datos necesarios para los cálculos anteriores fueron obtenidos de la base de datos SDC Platinum.

Se debe tener en cuenta que la utilización de medidas como la descrita anteriormente conlleva ciertas limitaciones. Lee y Lieberman (2010) indican que la distancia entre actividades empresariales implicada por el sistema SIC es muy gruesa, en el sentido de que algunas se clasifican en la misma clave aunque en realidad exista poca relación entre ellas. Por su parte, Teece et al. (1994) reportaron que el sistema a veces clasifica en industrias muy distantes (que difieren a 4 dígitos) actividades que en realidad están muy relacionadas (p.ej., guantes de tela en la clave 2381 y guantes de cuero en la 3151). Inexactitudes como estas han incitado dudas sobre la validez de las medidas basadas en la clasificación SIC (Robbins y Wiersema, 2002). No obstante, la investigación sobre diversificación continúa utilizando al sistema SIC como principal fuente (Bryce y Winter, 2009), debido, en parte, a la dificultad de obtener datos suficientes para analizar relaciones que impliquen un poder estadístico alto. Por todo esto, los resultados de investigaciones que utilizan medidas como la empleada en este estudio deben ser tratados con cautela.

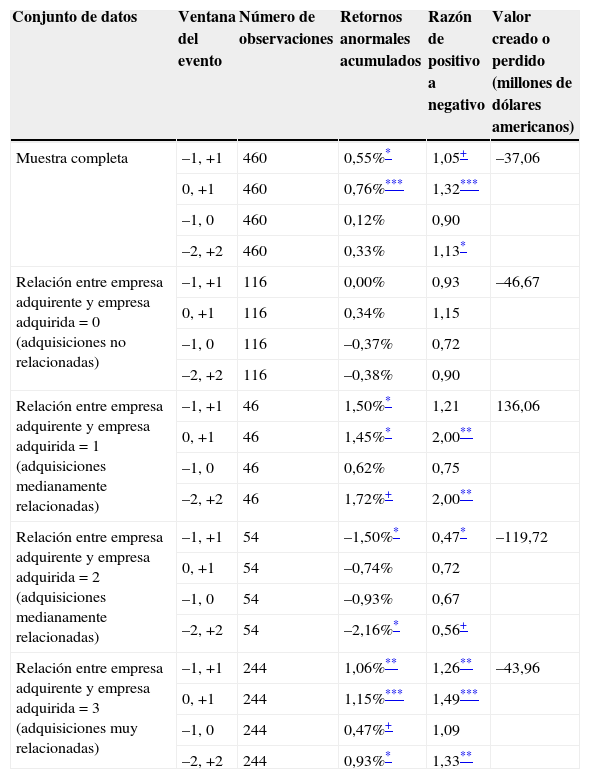

4Análisis y resultadosLos principales resultados del estudio de eventos se concentran en la tabla 2. Estos se desglosan para la ventana principal (−1, +1), así como para 3 ventanas adicionales que combinan el día del anuncio de la adquisición con uno o 2 días antes y después de él (0, +1; −1, 0; −2, +2)5. Los retornos anormales acumulados se pueden visualizar para la muestra entera así como para 4 submuestras que corresponden a cada uno de los valores de la medida de relación entre la empresa adquirente y la adquirida. También se muestra el importe promedio aproximado en millones de dólares americanos del aumento o pérdida de valor por parte de las entidades anunciantes. En congruencia con investigaciones pasadas (Koh y Venkatraman, 1991), este valor se obtuvo de multiplicar los retornos anormales acumulados obtenidos durante la ventana principal del evento por el valor de mercado de los adquirentes al cierre del año fiscal inmediatamente anterior a aquel durante el cual se anunciaron las transacciones. Esta cifra da una idea del importante valor económico creado o destruido por la compra de empresas. El valor de mercado se obtuvo de la base de datos Standard & Poor's Compustat.

Resultados del estudio de eventos

| Conjunto de datos | Ventana del evento | Número de observaciones | Retornos anormales acumulados | Razón de positivo a negativo | Valor creado o perdido (millones de dólares americanos) |

|---|---|---|---|---|---|

| Muestra completa | –1, +1 | 460 | 0,55%* | 1,05+ | –37,06 |

| 0, +1 | 460 | 0,76%*** | 1,32*** | ||

| –1, 0 | 460 | 0,12% | 0,90 | ||

| –2, +2 | 460 | 0,33% | 1,13* | ||

| Relación entre empresa adquirente y empresa adquirida=0 (adquisiciones no relacionadas) | –1, +1 | 116 | 0,00% | 0,93 | –46,67 |

| 0, +1 | 116 | 0,34% | 1,15 | ||

| –1, 0 | 116 | –0,37% | 0,72 | ||

| –2, +2 | 116 | –0,38% | 0,90 | ||

| Relación entre empresa adquirente y empresa adquirida=1 (adquisiciones medianamente relacionadas) | –1, +1 | 46 | 1,50%* | 1,21 | 136,06 |

| 0, +1 | 46 | 1,45%* | 2,00** | ||

| –1, 0 | 46 | 0,62% | 0,75 | ||

| –2, +2 | 46 | 1,72%+ | 2,00** | ||

| Relación entre empresa adquirente y empresa adquirida=2 (adquisiciones medianamente relacionadas) | –1, +1 | 54 | –1,50%* | 0,47* | –119,72 |

| 0, +1 | 54 | –0,74% | 0,72 | ||

| –1, 0 | 54 | –0,93% | 0,67 | ||

| –2, +2 | 54 | –2,16%* | 0,56+ | ||

| Relación entre empresa adquirente y empresa adquirida=3 (adquisiciones muy relacionadas) | –1, +1 | 244 | 1,06%** | 1,26** | –43,96 |

| 0, +1 | 244 | 1,15%*** | 1,49*** | ||

| –1, 0 | 244 | 0,47%+ | 1,09 | ||

| –2, +2 | 244 | 0,93%* | 1,33** |

Fuente: elaboración propia con datos de Eventus (9,0).

Para la muestra entera, en la tabla 2 se indica que durante la ventana principal del evento, en promedio, la reacción del mercado de valores a las adquisidores anunciadas durante el periodo en análisis fue positiva y significativa. También, dado que la razón de positivo a negativo es superior a uno (1,05), y además es significativa, al parecer fueron más las empresas cuyo valor aumentó por motivo de la transacción que aquellas cuyo valor se vio disminuido. No obstante estas cifras relativas, cuando los retornos anormales se transforman en valor monetario, en promedio las adquisiciones destruyeron más valor del que crearon. En su metaanálisis, King, Dalton, Daily y Covin (2004) reportaron resultados similares a los mostrados en la tabla 2.

La hipótesis de este trabajo indica que las adquisiciones provocan una respuesta más positiva del mercado de valores cuando se realizan en industrias medianamente relacionadas con los negocios actuales de la empresa que cuando se realizan en industrias muy cercanas o muy lejanas. Del análisis de las submuestras, en la tabla 2 se observa que los retornos anormales acumulados durante la ventana principal fueron superiores cuando la medida de relación entre empresa adquirida y adquirente fue igual a uno que cuando tomó cualquiera de los otros valores posibles de la escala. Y aunque en este nivel de relación el número de empresas que ganaron valor como resultado de la transacción fue el segundo mejor de la tabla (razón positivo a negativo=1,21, no significativo), el valor creado en términos monetarios fue superior en este nivel que en los demás (136.06 millones de dólares). Puesto que cuando la medida de relación entre empresas es igual a uno las adquisiciones se consideran medianamente relacionadas, la evidencia hasta este punto apoya a la hipótesis planteada anteriormente.

Sin embargo, de igual manera, la tabla 2 muestra evidencia que debilita el poder predictivo de la hipótesis propuesta. El valor 2 de la medida de relación entre empresas adquirente y adquirida también denota un nivel intermedio de relación entre ellas. En la tabla 2, para este valor de la escala no solo los retornos anormales son negativos y el número de empresas que perdieron es mayor a las que ganaron, sino que las pérdidas monetarias promedio asociadas a las adquisiciones fueron las mayores de las registradas (119.72 millones de dólares). Considerando la evidencia en su conjunto, al parecer, los resultados de la tabla 2 apoyan solo parcialmente la hipótesis de este trabajo, pues el valor creado en las adquisiciones es mayor en el nivel intermedio de la escala de relación entre empresas cuando este se aproxima a la no relación entre organizaciones (valor de cero) que cuando lo hace hacia la relación total entre ellas (valor de 3).

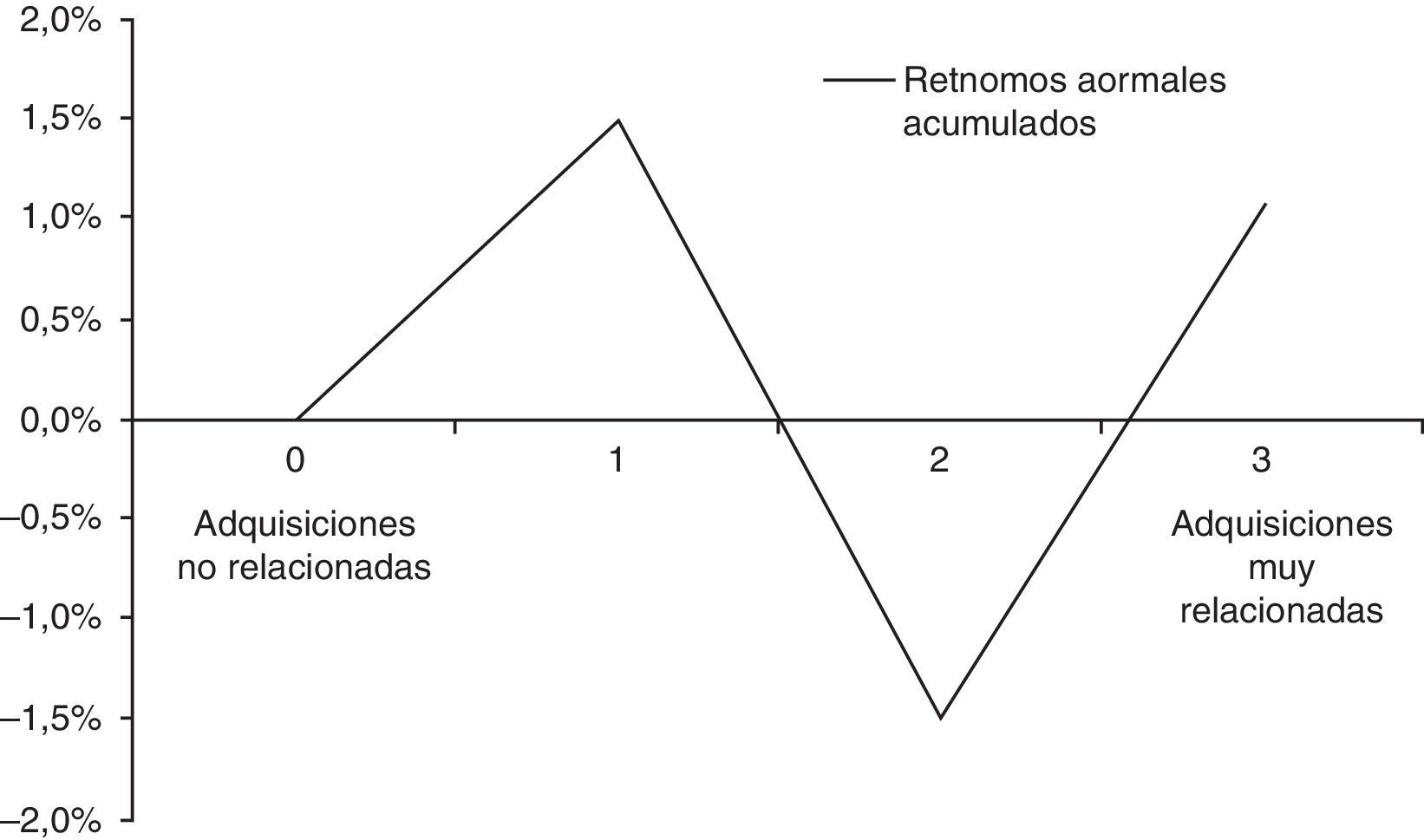

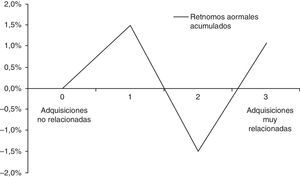

El estudio de eventos también indica que la reacción del mercado de valores es positiva y significativa al anuncio de las adquisiciones muy relacionadas. No obstante, esta reacción (1,06%) es menor a la registrada cuando la medida de relación entre empresas es igual a uno. Además, el valor monetario resultante de estas transacciones es negativo y similar al de las adquisiciones no relacionadas. En la figura 1 se ilustran gráficamente los resultados descritos en esta sección. Por un lado, como se observa, conforme las adquisiciones van de no relacionadas a niveles medio-bajos de relación entre empresas, la reacción del mercado de valores aumenta sustancialmente. Por otro lado, cuando las adquisiciones van de un nivel medio-bajo a uno medio-alto de relación, los retornos anormales acumulados disminuyen sensiblemente para remontar al nivel de muy alta relación entre organizaciones. En este último nivel, sin embrago, los retornos anormales acumulados no son tan altos como cuando la relación entre empresas es igual a uno.

Antes pasar a la discusión, es de notar que los resultados del análisis de la ventana principal del evento son similares a los de las otras ventanas consideradas en la tabla 2. Llama la atención que la ventana que incluía al día del anuncio y al día anterior nunca arrojó resultados significativos. No obstante, este hallazgo brinda confiabilidad al estudio de eventos, pues al parecer la reacción del mercado de valores, en su mayoría, tomó fuerza el día del anuncio de las adquisiciones y el día posterior. En este sentido, el hecho que días antes del anuncio de una acción estratégica mayor no se registren retornos anormales significativos indica que no hubo fuga considerable de información que hiciera que el mercado reaccionara prematura, y quizá desordenadamente, a los anuncios.

5Discusión y conclusionesA pesar de las controversias en torno a la diversificación, esta sigue siendo un curso de acción deseable. Esta estrategia puede llevarse a cabo a través de diversos modos, entre ellos, el desarrollo interno y las adquisiciones. En el contexto de una muestra de empresas estadounidenses que realizaron adquisiciones entre los años 2000 y 2003, la presente investigación tuvo como propósito buscar evidencia de que la compra de empresas puede ser un modo de diversificación más adecuado a niveles medios, en lugar de muy bajos o muy altos, de relación entre las entidades adquirentes (las que se diversifican) y las adquiridas. La reacción del mercado de valores a las adquisiciones, medida como los retornos anormales acumulados, se usó como proxi del posible impacto económico que las transacciones bajo análisis pueden tener en el valor de las organizaciones que se diversifican.

En general, los hallazgos de esta investigación apoyan el conocimiento actual sobre el tema. Como se menciona anteriormente, diversos estudios sugieren que el desarrollo interno tiene mayores probabilidades de éxito cuando una empresa decide extenderse a un mercado relacionado (Bryce y Winter, 2009; Capron y Mitchell, 2010; Chatterjee y Singh, 1999). En congruencia, los resultados aquí presentados indican que la reacción del mercado de valores a una adquisición en una industria relacionada es inferior a aquella que se registra cuando la compra de recursos se utiliza para entrar en un mercado que no sea del todo relacionado. Tal parece que los inversionistas y los analistas del mercado de valores penalizan a aquellas organizaciones que, teniendo los recursos necesarios para competir en un mercado relacionado, optan por la compra de una empresa que podría ser muy difícil de integrar si se toma en cuenta que su cultura podría ser incompatible y su personal presentar una resistencia férrea. También, en línea con otros estudios (King et al., 2004), el mercado de valores penalizó a las organizaciones que utilizaron adquisiciones para entrar en mercados en absoluto relacionados con sus actividades actuales. Al parecer, los analistas e inversionistas consideran que tanto la compra de recursos iguales como la de aquellos totalmente diferentes podrían lastimar, en lugar de favorecer, el desempeño económico futuro de la entidad que se diversifica. Resulta interesante que la pérdida de valor de las empresas adquirentes en ambos casos fue bastante similar, siendo solo 2,71 millones más severa en el caso de la adquisición de empresas en mercados no relacionados.

Además de lo anterior, los resultados presentados en este documento también extienden el conocimiento actual sobre diversificación. En general, la muestra de adquisiciones empleada no soporta contundentemente la predicción de que las adquisiciones en áreas medianamente relacionadas son mejor recibidas por el mercado de valores. Lo que sí revelan es que al menos aquellas extensiones a áreas que no son completamente diferentes a los negocios actuales son vistas por los accionistas e inversionistas como potencialmente benéficas. Este hallazgo es notable, pues indica que si bien las adquisiciones podrían no ser el mejor vehículo para remontar las necesidades de recursos involucrados en la extensión a áreas de negocios completamente diferentes, sí es posible que lo sean hacia aquellas en las que los recursos clave para competir aún guardan una cierta relación con los que la empresa ya posee. En estas condiciones, la empresa adquirente es más probable que evalúe acertadamente el potencial de los recursos que está comprando y, en consecuencia, no pague más de lo que debería. Además, la combinación de recursos parcialmente diferentes (complementarios) puede ser muy benéfica, ya que de ella pueden germinar constelaciones novedosas de recursos que podrían ser fuente de ventaja competitiva en las industrias hacia las que se realiza la diversificación. En suma, y considerando lo anterior, el estudio de eventos revela que el mercado de valores premió a las empresas que anunciaron adquisiciones en mercados que aún guardan una cierta relación con sus actividades actuales con un alza de casi el 1% de su valor de mercado en una ventana de 3días (136millones de dólares en promedio).

Dicho lo anterior, resulta intrigante que en este estudio se haya encontrado que la penalización del mercado de valores fuese mayor cuando las empresas realizaron adquisiciones en mercados que, aunque no eran del todo iguales, sí estaban muy relacionados. Aunque se esperaba que a este nivel de relación la reacción del mercado de valores fuera cuando menos un poco superior a la que se esperaría cuando las empresas adquieren recursos en industrias iguales a las suyas, al parecer los analistas no apreciaron como benéfica la compra de recursos todavía altamente similares. Quizá a este grado de relación el mercado de valores esperaba el anuncio de un desarrollo interno que potencialmente fuese más barato y menos complejo que una adquisición. Aunque esta es una especulación, llama la atención que la pérdida de valor haya sido tan pronunciada (aproximadamente 120millones de dólares).

Es innegable que los hallazgos de esta investigación, tanto como los de cualquier otra, deben tomarse con precaución para evitar generalizaciones pretenciosas. Mientras que los resultados mostrados ayudan a comprender el fenómeno en cuestión, estos no establecen causalidad ni aseguran que a niveles medios de relación entre empresas una adquisición sea el modo más apropiado para llevar a cabo la diversificación. Modos alternativos entre los que se encuentran diversas formas de alianzas e inversiones conjuntas (joint ventures) podrían ser, quizá, iguales o más preferibles que una adquisición. Tampoco existe evidencia de que el nivel de relación entre empresas que maximiza los beneficios de una adquisición encontrado en este estudio sea generalizable a otras organizaciones o contextos. Limitaciones importantes de la investigación, como el desbalance entre las submuestras de adquisiciones que fueron comparadas, deben ponerse en perspectiva para juzgar la contribución de este documento. Y aunque también es necesario considerar que los datos empleados en esta investigación no son del todo recientes, los resultados sí muestran un patrón consistente durante los años del estudio (2000 a 2003) que podría con cierta seguridad ser extensivo al presente. Después de todo, la gran mayoría de las empresas incluidas en la muestra aún están activas, el comportamiento de la economía estadounidense y, en general, de la mundial ha cambiado poco desde entonces, y los mercados de valores aún operan con mecanismos muy similares a los que estaban vigentes en los años incluidos en el análisis. Por lo anterior, y con ciertas consideraciones, los hallazgos reportados presentan un adecuado nivel de confiabilidad y significado en el contexto actual.

Ciertamente, estudios posteriores sobre las adquisiciones como modo de diversificación se esperan con apremio. Otras investigaciones podrían ayudar a desvelar los intrincados detalles que rodean a las adquisiciones como modos efectivos de diversificación a niveles medios de relación entre empresas. Estos estudios también podrían ayudar a determinar las circunstancias bajo las cuales la compra de empresas es un mejor (o peor) modo de extenderse a diversos niveles de relación entre organizaciones, en diversos contextos y comparadas con modos alternativos de desglosar la estrategia de diversificación como el desarrollo interno y las alianzas. Asimismo, estudios de eventos ejecutados con metodologías más rigurosas (p.ej., el método de 4 factores propuesto por Fama y French, 1996) ilustrarían mejor el entendimiento del fenómeno bajo análisis.

En suma, y más allá de apoyar evidencias anteriores, en el presente documento se muestran ciertas revelaciones nuevas. Entre ellas, que las adquisiciones son mejor recibidas por el mercado de valores cuando se utilizan para diversificarse hacia industrias ni muy relacionadas ni muy distantes a aquellas en las que ya se está presente. Sin embargo, lo que quizá sea de mayor relevancia es que, tal parece, adquirir empresas podría ser más útil cuando, aun en un nivel medio de relación entre empresa adquirida y adquirente, se hace para ingresar en áreas que tienden hacia niveles bajos de relación. Lo notable de este hallazgo es que, en cierta forma, reconcilia resultados anteriores que indican, por un lado, que las adquisiciones son apropiadas para entrar en industrias distantes (de otro modo, lo preferible sería un desarrollo interno), y por otro, que esto podría provocar problemas de valuación de recursos. La evidencia aquí mostrada indica que es posible que los líderes de las empresas emprendan la adquisición de otras organizaciones para diversificarse exitosamente hacia industrias distantes, siempre y cuando estas aún guarden alguna relación con sus negocios actuales para evitar el problema de valuación. El punto óptimo del nivel de relación que maximiza los beneficios, no obstante, es algo que en este trabajo no se puede determinar con precisión.

Al final, como los de la mayoría de los estudios, los resultados aquí presentados solo son sugerentes. En este sentido, es el deseo de los autores del presente artículo que lo aquí plasmado sea un peldaño para futuros análisis que ayuden a entender mejor los fascinantes efectos y matices de la diversificación y las adquisiciones empresariales.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

SIC es el acrónimo de Standard Industrial Classification. El sistema SIC de Estados Unidos clasifica a las industrias con base en claves que constan de varios dígitos que cambian de izquierda a derecha de acuerdo con la industria y subindustria en la que una unidad de negocios puede clasificarse. Por ejemplo, si una empresa se dedica a la producción de autopartes y accesorios automotrices, entonces se clasifica en la SIC3714. Pero si produce motores y partes para aviones, entonces lo hace en la SIC3720. Que la SIC de la empresa comience en ambos casos con un número entre 30 y 39 significa que pertenece al sector manufacturero. El cambio en los últimos dígitos de la clave obedece a que la empresa puede competir en diferentes subindustrias del mismo sector.

Una adquisición hostil es aquella en que la empresa adquirente compra una cantidad suficiente de acciones de la empresa objetivo con la intención de tomar su control aunque la administración de esta no esté de acuerdo. La administración de la empresa objetivo puede tratar de disuadir al adquirente implementando mecanismos (que en términos especializados se conocen como píldoras de veneno o parachutes dorados) que, de llevarse a cabo la transacción, dañarían a la empresa adquirente. En las adquisiciones amistosas ambas organizaciones están de acuerdo en la transacción y no se implementan mecanismos de disuasión.

Una empresa pública en este contexto se entiende como aquella que cotiza en un mercado de valores.

Para obtener este dato primero se calculó la rentabilidad de cada empresa adquirente a finales del año inmediatamente anterior a aquel cuando se realizó el anuncio de una adquisición en particular. La rentabilidad se calculó como retorno sobre los activos (ROA), que es un cociente del ingreso total sobre los activos totales. A estos valores se les restó la rentabilidad promedio de la industria principal del adquirente. El ajuste por industria nulifica la posibilidad de que la rentabilidad de las empresas se vea influenciada por el hecho de que unas industrias (p.ej., farmacéutica) son más rentables que otras (p.ej., producción de azúcar).