Este artículo expone evidencias del efecto que tiene en la calidad de la revelación de información corporativa al mercado, tanto la participación de las administradoras de fondos de pensiones en la propiedad de las empresas como el nivel de endeudamiento de estas. Para medir y cuantificar estas evidencias, se utilizaron modelos econométricos de corte transversal y de panel de datos, empleando información publicada por sociedades anónimas chilenas, entre el período 2001-2009. El estudio demuestra que mientras mayor es la propiedad de las administradoras de fondos de pensiones en las empresas de la muestra, aumenta la revelación de la información; y por otra parte, el efecto del endeudamiento es negativo, es decir, a mayor apalancamiento menor revelación de información.

This article provides evidence of the effect the quality of corporate information disclosure has on the market, particularly the share of ownership that have the pension fund adminstrators who have shares in the company, and the level of debt that the companies have. Cross-sectional econometric models and panel data were use to measure and quantify this evidence, found by using information published by Chilean Corporations between 2001-2009. The study shows that, for this sample, information disclosure increases when the pension funds ownership is higher, and decreases when the leverage is higher.

Este artigo expõe evidências do efeito que tem na qualidade da divulgação de informação corporativa ao mercado, tanto a participação das administrações de fundos de pensões na propriedade das empresas, como o nível de endividamento das mesmas. Para medir e quantificar estas evidências, utilizaram-se modelos econométricos de corte transversal e de painel de dados, utilizando informação publicada por sociedades anónimas chilenas, entre o período 2001-2009. O estudo demonstra que quanto maior for a propriedade das administrações de fundos de pensões nas empresas de amostra, maior a relevância da informação; e, por outro lado, o efeito do endividamento é negativo, ou seja, quanto maior o efeito de alavanca, menor a divulgação de informação.

La revelación pública de los resultados de las empresas y el riesgo que ellas enfrentan ha incitado el interés de los inversionistas, acreedores y otros usuarios de información financiera. La calidad de la información revelada a los mercados de capitales es tan importante que organismos internacionales como la International Organization of Securities Commissions -IOSCO (2010) y la Organización para la Cooperación y Desarrollo Económico (OCDE) (2004) hacen énfasis en la calidad de la revelación de información. Además, el International Accounting Standards Board-IASB (2010) ha modificado el marco conceptual para la información financiera, precisando que esta debe ser útil a los inversionistas y acreedores actuales y potenciales para tomar decisiones sobre el suministro de recursos a la entidad. En este sentido, el uso del modelo de valor razonable apoyado por el IASB debería contribuir a la preparación de información que refleje más fielmente la realidad de los negocios (Silva, 2011).

Sin embargo, las crisis financieras de los años 90, junto a los escándalos de información de algunas empresas, han incrementado las dudas sobre la fiabilidad de la información que revelan las empresas (Hashim y Devi, 2007; Sivaramakrishnan y Yu, 2008). Esto se recrudece cuando en mercados en vías de desarrollo, donde hay una escasa autorregulación y una exigua regulación gubernamental (Claessens y Fan, 2002; Khanna, Kogan y Palepu, 2006), se permiten situaciones escandalosas por la manipulación de la información proporcionada al público. En este sentido, Chile no ha quedado ajeno a esta vulnerabilidad, y así lo muestra el caso ocurrido en 2011 con La Polar1. En este sentido, la mayor calidad y transparencia de la información informada por las compañías puede conducir a un mejor clima de confianza entre mercados e inversionistas (Alonso Almeida, 2010).

Por otro lado, otro tipo de actor relevante en el clima de confianza, credibilidad y transparencia de información pública financiera es el inversionista institucional, ya que se espera que su participación contribuya a mejorar la calidad de la información y a aumentar la revelación. De esta forma, en diversos países, los fondos de pensiones constituyen un inversionista institucional dominante que invierte en el mercado de acciones local (Global Corporate Governance Forum [GCGF], Organisation for Economic Co-operation and Development [OECD] e International Finance Corporation [IFC], 2010). La participación más informada de los inversionistas institucionales, para apoyar la mejora de las prácticas de gobierno corporativo de las compañías en que invierten, es una preocupación de los reguladores y de organismos internacionales. No obstante, paradójicamente y contrario a los anteriores postulados, Pizarro, Mahenthiran, Cademartori y Curci (2007), en un estudio de una muestra de empresas chilenas entre 1995 y 2005, muestran que la propiedad de los inversionistas institucionales afecta negativamente a la revelación de información.

Otro aspecto importante en la calidad de la información que revelan las compañías es el nivel de endeudamiento. En esta línea, un estudio acerca de compañías en Chile para el período 1996-2005 exhibe que las compañías con alto nivel de deuda tenían un bajo indicador de revelación de información (Silva, Azúa, Díaz y Pizarro, 2008). Estos autores sustentan que este efecto ocurre porque los bancos y las instituciones financieras obtenían su información directamente desde la gerencia y no desde los datos públicos. A pesar de que los cambios regulatorios en Chile y la adopción de Normas Internacionales de Información Financiera (NIIF) debieran influir en la calidad de la información que recogen los acreedores para tomar decisiones, es probable que la situación no haya cambiado significativamente y que las empresas sigan informando privadamente a la banca y a las entidades financieras para gestionar financiamiento. Este es un interesante y contingente foco de estudio.

Por lo expresado en los párrafos anteriores, entonces, surge por un lado el interés en estudiar cuál es el efecto que tiene la propiedad mantenida por los inversionistas institucionales, específicamente las AFP, en la revelación de información de las sociedades cotizadas en Chile; y analizar, por otro lado, el efecto que tiene el nivel de endeudamiento de las empresas en la calidad de la información revelada. Este nivel de revelación de información será medido a través de un indicador que será explicado posteriormente en el contexto del marco teórico de este artículo. En la segunda sección también se presenta una revisión de autores que abordan la revelación de información corporativa y se plantean las hipótesis del estudio. En la sección 3 se presenta la metodología utilizada, el análisis de los datos, los modelos econométricos de corte transversal y de panel de datos seleccionado para evaluar las hipótesis. En la sección 4 se exponen los resultados obtenidos de los ajustes a los modelos. Por último, se formulan las conclusiones.

2Marco teóricoLa existencia y el desarrollo de mecanismos eficaces de gobierno corporativo en las empresas, enmarcados en estándares internacionales, no solo generan mayor valor a las empresas en la gestión, sino que además mejoran la confianza de los accionistas y aportan dinamismo al mercado de capitales. La OCDE (2004) ha destacado la importancia de un buen gobierno corporativo para América Latina y entre sus recomendaciones destacan la entrega de información y la transparencia al mercado.

Por otro lado, en el marco conceptual para la información financiera del IASB (2010) se hace explícito el propósito de proveer información financiera sobre la entidad que informa, que sea útil a los inversionistas y acreedores actuales y potenciales para tomar decisiones sobre el suministro de recursos a la entidad. A nivel nacional, los requerimientos de información quedan establecidos en la Norma de Carácter General n.o 30 de la Superintendencia de Valores y Seguros (SVS), referida a la información requerida a las entidades inscritas en el Registro de Valores. A nivel internacional, algunos de los principios de la IOSCO (2003) se refieren a la difusión completa y precisa de la información financiera y no financiera.

El desarrollo de los mercados financieros requiere que la información proporcionada a los proveedores de fondos cumpla con las condiciones de calidad y de transparencia que les permita mantener la confianza y la inversión. Dicha transparencia se puede entender como una cualidad del mercado financiero que implica la trasmisión con claridad, veracidad y equidad de toda la información relevante a los inversionistas (Comisión Nacional de Valores [CNV], 2011).

Continuando con el análisis de la revelación de información entregada en el mercado, Kanagaretnam, Lobo y Whalen (2007) plantean que la liquidez del mercado aumenta a medida que la asimetría de información se reduce. Por su parte, Chen, Chung, Lee y Liao (2007) indican que las empresas que adoptan pobres prácticas de transparencia y revelación de información experimentan graves asimetrías. Lins (2003) constató que las empresas que se financian con fondos provenientes de instituciones financieras tienen menos incentivos para revelar información. Khurana, Pereira y Martin (2006) señalan que la entrega de mayor información al mercado, debido a la aplicación de buenas prácticas de gobiernos corporativos, se relaciona positivamente con el crecimiento y la rentabilidad de la empresa. Todos estos antecedentes ayudan a justificar ampliamente que se profundice acerca de la medición de la revelación de la información proporcionada en el mercado de capitales a los inversionistas de sociedades chilenas que cotizan en bolsa.

Otro de los objetivos de esta investigación tiene relación con los inversionistas institucionales. Así, CGGF, OCDE e IFC (2010) plantean que, en comparación con otras partes del mundo, en los países de América Latina el rol del inversionista institucional es uno de los puntos más críticos. Esto se debe a la concentración de la propiedad y al escaso dinamismo de los mercados donde prevalece la gestión de determinados grupos económicos sobre los accionistas minoritarios. Todo esto provoca que los mercados se tornen relativamente poco líquidos. Adicionalmente, Bushee, Carter y Gerakos (2010) plantean que en los gobiernos corporativos de las empresas existe preferencia por los inversionistas institucionales. Las sociedades que tienen inversionistas institucionales adoptan los mecanismos de gobiernos corporativos, incentivando con ello la transparencia en la entrega de información al mercado. Lo anterior ocurre porque los inversionistas institucionales tienen una fuerte influencia y están muy involucrados en las decisiones y en la monitorización de las actividades de las sociedades en las cuales invierten (Bushee et al., 2010). Por otra parte, Pizarro et al. (2007) expresan que la OCDE en 2003 considera que las AFP en Chile se convirtieron en líderes de opinión y se espera que sean pioneras en la protección de los accionistas minoritarios. Examinando otra forma de participación de inversionistas institucionales, Bushee et al. (2010) analizan el concepto de número de block2 y plantean medir el grado en que un inversionista institucional participa con al menos un 5% de la propiedad, concluyendo que tal condición sirve como mecanismo sustituto de gobierno corporativo más que como un complemento.

El endeudamiento es otro de los indicadores que en la literatura se encuentra vinculado a la revelación de información. Un mayor nivel de endeudamiento incentiva una pobre revelación de información pública en comparación con la información privada entregada por la empresa a la banca (Ball, Kothari y Robin, 1999). Las empresas que tienen financiamiento por parte de terceros tienen menos intención de entregar información al mercado de capitales, privilegiando la entrega de información a la institución bancaria que los financió (Lins, 2003).

Dentro de las variables para analizar el tamaño, Hope y Thomas (2008) encuentran que en las empresas que no revelan información acerca de sus segmentos y de la información relacionada, su potencial de valoración corporativo, medido por la Q de Tobin, es significativamente menor que en aquellas que sí lo hacen.

Otras de las variables de valoración que se encontró en este estudio para la revelación de información de las sociedades cotizadas en Chile son la relacionada con los niveles de participación inferior a un 20% y el acceso a los niveles de información. En el caso de la revelación de información de las sociedades cotizadas en Chile, Pizarro et al. (2007) indican que los niveles de propiedad mantenidos por las personas que debido a su trabajo o posición tienen acceso a la información (insiders) no tienen efecto sobre el valor de la empresa, lo cual es también consecuente con lo planteado por Lins (2003).

Además, Pizarro et al. (2007) señalan que a mayor cantidad de devengados discrecionales, mayor es la probabilidad de que los administradores puedan manejar los resultados; lo mismo concluyen Kothari, Leone y Wasley (2005)3.

Una vez revisada la literatura, en este trabajo se formulan las siguientes hipótesis en torno a la calidad de la revelación de la información y su relación con el nivel de endeudamiento y la participación de inversionistas institucionales en la propiedad de la empresa.

Las hipótesis que se desean evaluar son las siguientes:

- •

Hipótesis 1: la inversión realizada por las AFP en valores, emitidos por las sociedades que cotizan en bolsa, afecta positivamente a la revelación de la información proporcionada al mercado.

- •

Hipótesis 2: el nivel de endeudamiento afecta negativamente a la revelación de la información proporcionada al mercado.

El análisis se realiza para una muestra de 67 empresas en el período 2001-2009, con frecuencia anual. Tanto los datos para las variables endógenas como exógenas de los modelos propuestos son obtenidos de las memorias de cada sociedad. En forma anexa, se usan los datos obtenidos desde la SVS. Dado lo anterior, y de acuerdo a los objetivos propuestos, el análisis pretende establecer los factores determinantes de la revelación de la información proporcionada a los inversionistas en el mercado de capitales chileno.

Para evaluar el grado de revelación de información que entregan las compañías al mercado se acudió al uso de un instrumento que permite medir dicho nivel de revelación desde los estados financieros que proveen las Sociedades Anónimas Abiertas chilenas: el índice de revelación de información DIS (debido al acrónimo del inglés, disclosure index). El instrumento aplicado ha sido desarrollado por Haat, Mahenthiran, Rahman y Hamid (2006), cuyo mecanismo de construcción se basa en una escala aditiva tipo Likert.

El instrumento utilizado consiste en un cuestionario compuesto por 17 ítems clasificados en 4 categorías: a) información sobre la empresa, b) información contenida en las notas a los estados financieros, c) información sobre los auditores externos y d) información sobre el directorio. Se analizaron 603 estados financieros, obteniendo un indicador que fluctúa entre un mínimo de 0 y un máximo de 1 (un valor cercano a 1 indica una mayor revelación y calidad de la información).

La primera etapa del estudio consiste en la realización de un análisis exploratorio para las variables objeto de estudio, para comprender el comportamiento de cada una de las variables involucradas en la investigación. Posteriormente, y para establecer los factores determinantes de la revelación de la información, se utilizan 2 modelos econométricos, a través de los cuales se revisan y evalúan los supuestos asociados al problema de las perturbaciones esféricas y los demás test propuestos para la validación del mismo (Greene, 1999), realizándose las transformaciones que sean necesarias para su validación sin afectar la naturaleza económica del modelo.

A continuación se expone una breve caracterización de las empresas incluidas en este estudio, de las variables empleadas, y de los modelos y las metodologías usadas para evaluar las hipótesis.

3.1Análisis de datosLas 67 empresas de la muestra pertenecen a todos los sectores industriales del mercado chileno y son empresas que cotizan en Bolsa (tabla A.1 del Anexo), exceptuando al sector financiero, de seguros y de pensiones, debido a que en este segmento las empresas tienen regulaciones especiales, como por ejemplo la realizada por la Superintendencia de Bancos e Instituciones Financieras (SBIF). Como señalan Rodríguez, Gallego y García (2010), esas entidades suelen estar sujetas a un mayor control por instituciones que influyen en sus prácticas de divulgación de información y, por lo tanto, distorsionarían las relaciones encontradas con el indicador de calidad informativa de las empresas.

Empresas de la muestra

| Aguas | Colbun | Endesa | Pasur |

| Almendral | Coloso | Enersis | Pehuenche |

| Antarchile | Conchatoro | Entel | Pesquera Itata (Blumar) |

| Banmedica | Copec | Eperva | Pilmaiquen |

| Besalco | Cristales | Fosforos | Pucobre |

| Calichera | Ctc | Gasco | San Pedro |

| Campos | Cti | Gener (Aesgener) | Sipsa |

| Cap | Duncanfox | Iansa | Soquicom |

| Cct | Edelmag | Indiver | Sqm |

| Ccu | Edelnor (Ecl) | Inforsa | Tattersall |

| Cem | Elecda | Invercap | Telefónica Mundo (Ctc Mundo) |

| Cementos | Elecmetal | Madeco | Telsur |

| Cge | Eliqsa | Marinsa | Tricahue |

| Chilectra | Embonor | Masisa | Vapores |

| Cholguan | Emelari | Melón | Ventanas |

| Cintac | Emiliana | Minera | Zofri |

| Cmpc | Enaex | Parauco |

Nota: se indican los nombres nemotécnicos bursátiles de las compañías de la muestra y en el caso que este nemotécnico haya cambiado a fecha de hoy se presenta entre paréntesis.

Fuente: elaboración propia.

En la muestra, el 75% de las empresas tienen un tamaño de inversión de menos de un billón de pesos chilenos ($), su mediana es de unos $260 millardos, con un rango intercuartílico de $710 millardos, donde la empresa más pequeña es de unos $6 millardos (a precios de 2005). La capitalización bursátil en 2005 de todas las empresas de la muestra asciende a algo menos de $40 billones y representa casi un 35% del total de todo el mercado bursátil objetivo chileno4. Así, y dada la caracterización de la muestra presentada en el anterior análisis, no es recomendable realizar una clusterización de la misma.

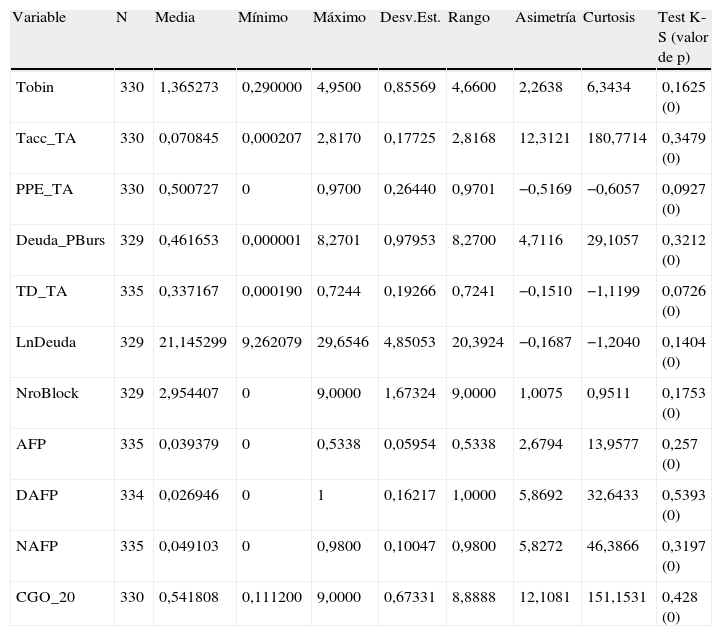

Tomando en cuenta los objetivos e hipótesis del presente estudio, el conjunto de datos puede ser separado en 2 tipos: a) aquellas variables que ayudan a caracterizar a las empresas, en cuanto a la confianza que le tiene el mercado, la composición de su propiedad junto al endeudamiento y estructura de inversiones, y b) un indicador de revelación de información (el DIS). Los principales estadísticos del conjunto de datos que caracterizan a las empresas se encuentran en la tabla 1.

Estadísticos de las variables

| Variable | N | Media | Mínimo | Máximo | Desv.Est. | Rango | Asimetría | Curtosis | Test K-S (valor de p) |

| Tobin | 330 | 1,365273 | 0,290000 | 4,9500 | 0,85569 | 4,6600 | 2,2638 | 6,3434 | 0,1625 (0) |

| Tacc_TA | 330 | 0,070845 | 0,000207 | 2,8170 | 0,17725 | 2,8168 | 12,3121 | 180,7714 | 0,3479 (0) |

| PPE_TA | 330 | 0,500727 | 0 | 0,9700 | 0,26440 | 0,9701 | −0,5169 | −0,6057 | 0,0927 (0) |

| Deuda_PBurs | 329 | 0,461653 | 0,000001 | 8,2701 | 0,97953 | 8,2700 | 4,7116 | 29,1057 | 0,3212 (0) |

| TD_TA | 335 | 0,337167 | 0,000190 | 0,7244 | 0,19266 | 0,7241 | −0,1510 | −1,1199 | 0,0726 (0) |

| LnDeuda | 329 | 21,145299 | 9,262079 | 29,6546 | 4,85053 | 20,3924 | −0,1687 | −1,2040 | 0,1404 (0) |

| NroBlock | 329 | 2,954407 | 0 | 9,0000 | 1,67324 | 9,0000 | 1,0075 | 0,9511 | 0,1753 (0) |

| AFP | 335 | 0,039379 | 0 | 0,5338 | 0,05954 | 0,5338 | 2,6794 | 13,9577 | 0,257 (0) |

| DAFP | 334 | 0,026946 | 0 | 1 | 0,16217 | 1,0000 | 5,8692 | 32,6433 | 0,5393 (0) |

| NAFP | 335 | 0,049103 | 0 | 0,9800 | 0,10047 | 0,9800 | 5,8272 | 46,3866 | 0,3197 (0) |

| CGO_20 | 330 | 0,541808 | 0,111200 | 9,0000 | 0,67331 | 8,8888 | 12,1081 | 151,1531 | 0,428 (0) |

Fuente: elaboración propia.

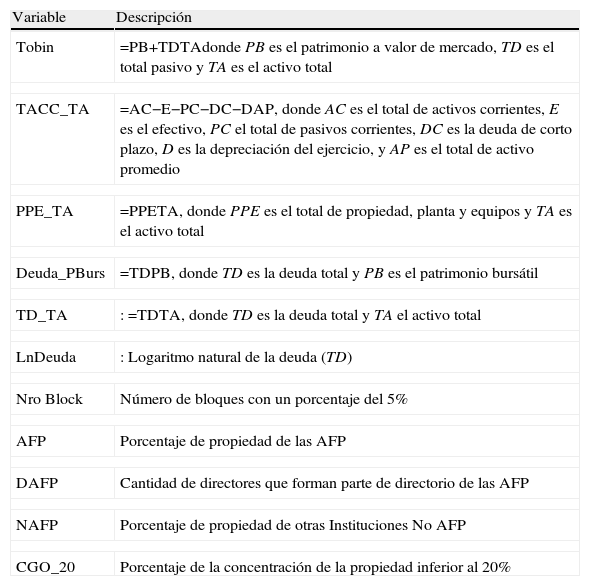

El significado de las variables se presenta en la tabla 2.

Descripción de las variables usadas

| Variable | Descripción |

| Tobin | =PB+TDTAdonde PB es el patrimonio a valor de mercado, TD es el total pasivo y TA es el activo total |

| TACC_TA | =AC−E−PC−DC−DAP, donde AC es el total de activos corrientes, E es el efectivo, PC el total de pasivos corrientes, DC es la deuda de corto plazo, D es la depreciación del ejercicio, y AP es el total de activo promedio |

| PPE_TA | =PPETA, donde PPE es el total de propiedad, planta y equipos y TA es el activo total |

| Deuda_PBurs | =TDPB, donde TD es la deuda total y PB es el patrimonio bursátil |

| TD_TA | : =TDTA, donde TD es la deuda total y TA el activo total |

| LnDeuda | : Logaritmo natural de la deuda (TD) |

| Nro Block | Número de bloques con un porcentaje del 5% |

| AFP | Porcentaje de propiedad de las AFP |

| DAFP | Cantidad de directores que forman parte de directorio de las AFP |

| NAFP | Porcentaje de propiedad de otras Instituciones No AFP |

| CGO_20 | Porcentaje de la concentración de la propiedad inferior al 20% |

Fuente: elaboración propia.

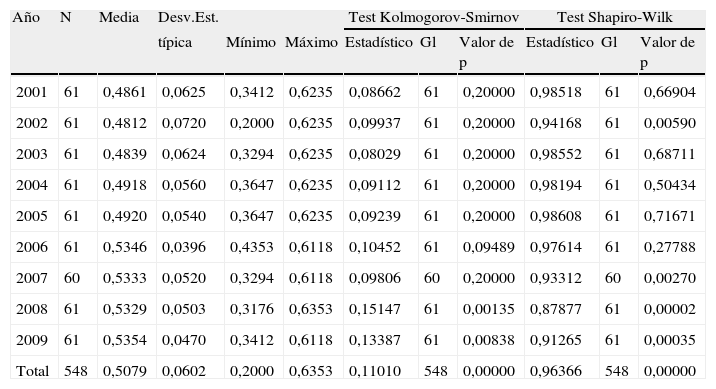

Por otra parte, en los estadísticos de los 4 momentos expuestos en la tabla 3 se puede observar que ninguna de las variables sigue una distribución normal. Esta afirmación se ratifica con los estadísticos del test de Kolmogorov-Smirnov (K-S), a una significación del 5%.

Estadísticos del DIS para cada año y para toda la muestra

| Año | N | Media | Desv.Est. | Test Kolmogorov-Smirnov | Test Shapiro-Wilk | ||||||

| típica | Mínimo | Máximo | Estadístico | Gl | Valor de p | Estadístico | Gl | Valor de p | |||

| 2001 | 61 | 0,4861 | 0,0625 | 0,3412 | 0,6235 | 0,08662 | 61 | 0,20000 | 0,98518 | 61 | 0,66904 |

| 2002 | 61 | 0,4812 | 0,0720 | 0,2000 | 0,6235 | 0,09937 | 61 | 0,20000 | 0,94168 | 61 | 0,00590 |

| 2003 | 61 | 0,4839 | 0,0624 | 0,3294 | 0,6235 | 0,08029 | 61 | 0,20000 | 0,98552 | 61 | 0,68711 |

| 2004 | 61 | 0,4918 | 0,0560 | 0,3647 | 0,6235 | 0,09112 | 61 | 0,20000 | 0,98194 | 61 | 0,50434 |

| 2005 | 61 | 0,4920 | 0,0540 | 0,3647 | 0,6235 | 0,09239 | 61 | 0,20000 | 0,98608 | 61 | 0,71671 |

| 2006 | 61 | 0,5346 | 0,0396 | 0,4353 | 0,6118 | 0,10452 | 61 | 0,09489 | 0,97614 | 61 | 0,27788 |

| 2007 | 60 | 0,5333 | 0,0520 | 0,3294 | 0,6118 | 0,09806 | 60 | 0,20000 | 0,93312 | 60 | 0,00270 |

| 2008 | 61 | 0,5329 | 0,0503 | 0,3176 | 0,6353 | 0,15147 | 61 | 0,00135 | 0,87877 | 61 | 0,00002 |

| 2009 | 61 | 0,5354 | 0,0470 | 0,3412 | 0,6118 | 0,13387 | 61 | 0,00838 | 0,91265 | 61 | 0,00035 |

| Total | 548 | 0,5079 | 0,0602 | 0,2000 | 0,6353 | 0,11010 | 548 | 0,00000 | 0,96366 | 548 | 0,00000 |

Fuente: elaboración propia.

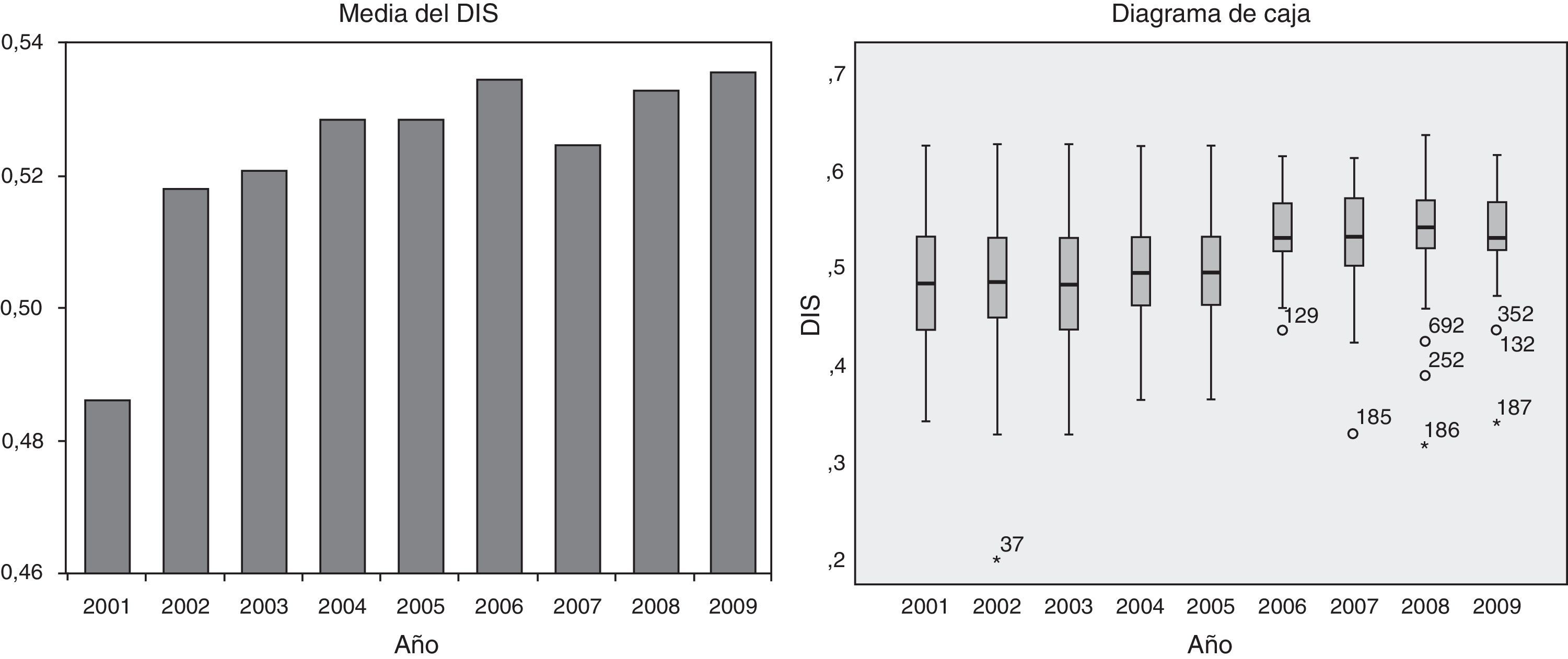

Adicionalmente, la variable DIS tiene un rango más acotado (entre 0,2 y 0,64) debido a la naturaleza misma del índice. Su distribución es más parecida a la normal que las restantes variables; sobre todo al evaluarla año a año con los test de K-S y de Shapiro-Wilk (Sh-W). Sin embargo, se puede apreciar que a nivel agregado no satisface dicha regla, es decir, la significación es menor al 5%. Con estos datos se pretende evaluar el comportamiento que ha tenido este indicador a través del tiempo y, luego, encontrar si las variables que caracterizan a las empresas permiten suponer que son determinantes de la calidad de la información entregada por las empresas.

3.2Modelos econométricosCon las variables anteriormente expuestas, se ha empleado un modelo econométrico de corte transversal para el primer y último período de la muestra (2001 y 2005). Posteriormente, se ha analizado un modelo de panel de datos para todo el período de la muestra (2001-2005). Con lo anterior, a través del modelo de corte transversal, se pretende tener en cuenta las características estáticas o permanentes de la revelación de la información, y mediante los modelos de panel de datos se consideran los efectos temporales de esta variable para las empresas de la muestra.

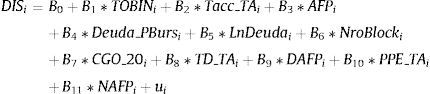

3.2.1Modelo econométrico de corte transversalLa estimación de corte transversal para los períodos 2001 y 2005 de la muestra, se realiza a través de mínimos cuadrados ordinarios, dadas las buenas propiedades de este estimador para modelos lineales e intrínsecamente lineales (Trívez, 2004). La variable dependiente a utilizar es el DIS y las variables independientes o factores determinantes del modelo son aquellas indicadas en la tabla 2.

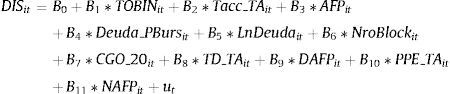

El modelo linealizado, en su forma funcional, queda estructurado de la siguiente manera:

donde, i=empresas de la muestra3.2.2Modelo panel de datosPara este caso y la estimación del valor de los parámetros, inicialmente se trabaja con modelos de panel con coeficientes constantes, efectos fijos de secciones cruzadas, efectos fijos de tiempo y el modelo general de efectos aleatorios. Para comprobar la aplicabilidad del modelo de efectos aleatorios se utilizó el test de Hausman (Hausman, 1978), cuyos resultados muestran que los efectos aleatorios probados no representan los datos de la muestra. Así, considerando el número de empresas y/o el número de períodos involucrados se determina cuál de los modelos, si el de efectos fijos de secciones cruzadas o el de efectos fijos de tiempo, será el que mejor se adecúa a la situación en estudio (Greene, 1999). Analizado el test de Wald para el conjunto de la muestra se han encontrado problemas en la estabilidad de la muestra y se han detectado problemas de heterocedasticidad, por lo que se ha decidido reestimar el modelo incluyendo ponderaciones cross-section para corregir este problema.

Así, el modelo linealizado, en su forma funcional, queda estructurado de la siguiente manera:

donde, i=empresas de la muestra; t=período (2001-2005).4ResultadosA continuación se exponen los resultados de los análisis del comportamiento del DIS y de los modelos econométricos usados en el presente estudio.

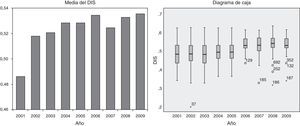

4.1El índice de revelación de información entregada por las empresasComo se puede advertir de la tabla 3 y en la figura 1 (parte izquierda), la media aritmética del DIS se ha ido incrementando año tras año, a excepción de 2007. En esta última figura también se puede observar en los diagramas de caja del DIS que ha aumentado la mediana, sus valores mínimos y sus cuartiles. Una potencial explicación a este fenómeno puede ser que en Chile, durante los últimos años, las exigencias en materias de revelación de información y transparencia han ido en aumento en ámbitos corporativos, públicos e incluso políticos.

También es posible advertir que la dispersión de dicho indicador ha ido cayendo en los últimos años (tabla 3). Especialmente se puede observar en la tabla 3 y en la figura 1 (parte derecha) que hay un cambio en la magnitud de la variabilidad a partir de 2006. Tanto el cambio de la variabilidad como el aumento de los valores medios del DIS se sometieron a evaluación estadística (paramétrica y no-paramétrica), evaluando la igualdad de varianzas. Del análisis se puede advertir que en términos medios el DIS crece año a año, pero no lo suficiente como para que sea estadísticamente significativo (al 5%), a excepción de 2006. En dicho año hay un aumento del 9% de la media del DIS de 2005 y de todos los otros estadísticos de tendencia central. Con el análisis de la homogeneidad de la varianza se logró observar que esta no es constante en todos los grupos anuales. Existen 2 grupos de años donde la variabilidad del DIS es estadísticamente diferente (al 5%): el primer bloque es de los años 2001 a 2005 y el segundo bloque es de los años 2006 a 2009. No obstante, la variabilidad dentro de cada bloque es homogénea y la variabilidad del segundo bloque es estadísticamente inferior a la del primer bloque de tiempo (para mayor detalle del análisis ver tabla A.4 del Anexo).

Con la información anteriormente recabada se han realizado análisis de corte transversal para los años 2001 y 2005. Los principales resultados de dicho análisis se presentan en la siguiente sección.

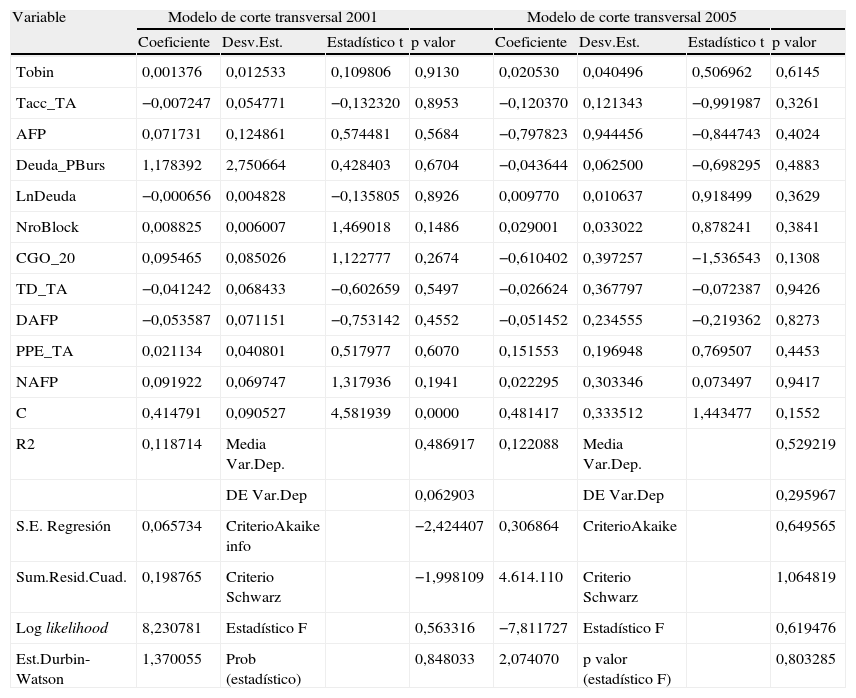

4.2Modelo econométrico de corte transversalPara el modelo de corte transversal del año 2001, el coeficiente de determinación es del 11,8%. En la izquierda de la tabla A.2 (en Anexo) se puede observar el valor de los coeficientes y de los niveles de significación individuales para cada uno de los parámetros del modelo.

Estadísticos de los modelos de determinantes del DIS, cortes transversales 2001 y 2005

| Variable | Modelo de corte transversal 2001 | Modelo de corte transversal 2005 | ||||||

| Coeficiente | Desv.Est. | Estadístico t | p valor | Coeficiente | Desv.Est. | Estadístico t | p valor | |

| Tobin | 0,001376 | 0,012533 | 0,109806 | 0,9130 | 0,020530 | 0,040496 | 0,506962 | 0,6145 |

| Tacc_TA | −0,007247 | 0,054771 | −0,132320 | 0,8953 | −0,120370 | 0,121343 | −0,991987 | 0,3261 |

| AFP | 0,071731 | 0,124861 | 0,574481 | 0,5684 | −0,797823 | 0,944456 | −0,844743 | 0,4024 |

| Deuda_PBurs | 1,178392 | 2,750664 | 0,428403 | 0,6704 | −0,043644 | 0,062500 | −0,698295 | 0,4883 |

| LnDeuda | −0,000656 | 0,004828 | −0,135805 | 0,8926 | 0,009770 | 0,010637 | 0,918499 | 0,3629 |

| NroBlock | 0,008825 | 0,006007 | 1,469018 | 0,1486 | 0,029001 | 0,033022 | 0,878241 | 0,3841 |

| CGO_20 | 0,095465 | 0,085026 | 1,122777 | 0,2674 | −0,610402 | 0,397257 | −1,536543 | 0,1308 |

| TD_TA | −0,041242 | 0,068433 | −0,602659 | 0,5497 | −0,026624 | 0,367797 | −0,072387 | 0,9426 |

| DAFP | −0,053587 | 0,071151 | −0,753142 | 0,4552 | −0,051452 | 0,234555 | −0,219362 | 0,8273 |

| PPE_TA | 0,021134 | 0,040801 | 0,517977 | 0,6070 | 0,151553 | 0,196948 | 0,769507 | 0,4453 |

| NAFP | 0,091922 | 0,069747 | 1,317936 | 0,1941 | 0,022295 | 0,303346 | 0,073497 | 0,9417 |

| C | 0,414791 | 0,090527 | 4,581939 | 0,0000 | 0,481417 | 0,333512 | 1,443477 | 0,1552 |

| R2 | 0,118714 | Media Var.Dep. | 0,486917 | 0,122088 | Media Var.Dep. | 0,529219 | ||

| DE Var.Dep | 0,062903 | DE Var.Dep | 0,295967 | |||||

| S.E. Regresión | 0,065734 | CriterioAkaike info | −2,424407 | 0,306864 | CriterioAkaike | 0,649565 | ||

| Sum.Resid.Cuad. | 0,198765 | Criterio Schwarz | −1,998109 | 4.614.110 | Criterio Schwarz | 1,064819 | ||

| Log likelihood | 8,230781 | Estadístico F | 0,563316 | −7,811727 | Estadístico F | 0,619476 | ||

| Est.Durbin-Watson | 1,370055 | Prob (estadístico) | 0,848033 | 2,074070 | p valor (estadístico F) | 0,803285 | ||

Fuente: elaboración propia.

Para validación del modelo se emplearon el test de White para contrastar heterocedasticidad, el test de Durbin-Watson para contrastar la autocorrelación y el test de Jarque-Bera para verificar normalidad de los residuos. Los resultados obtenidos para dichos tests5 validan las hipótesis del modelo de regresión planteado.

Los resultados de la parte izquierda de la tabla A.2 indican que las variables que poseen un efecto positivo sobre la revelación de la información de las empresas de la muestra son: Tobin, AFP, Deuda_PBurs, NroBlock, CGO_20, PPE_TA y NAFP; mientras que las variables Tacc_TA, LnDeuda, TD_TA y DAFP tienen un efecto negativo sobre la variable endógena del modelo.

Por otra parte, en el corte transversal de 2005, el modelo logra un ajuste del 12%. En la parte derecha de la tabla A.2 (en Anexo) se puede observar el valor de los coeficientes y de los niveles de significación individuales para cada uno de los parámetros del modelo.

De manera equivalente se usaron el test de White para contrastar la heterocedasticidad, el test de Durbin-Watson para contrastar la autocorrelación y el test de Jarque-Bera para verificar normalidad de los residuos. Los resultados obtenidos para dichos tests6 validan las hipótesis del modelo de regresión planteado. Tanto los coeficientes como los estadísticos de estos test se encuentran en la parte derecha de la tabla A.2. Desde estos estadísticos es posible evidenciar que las variables que poseen un efecto positivo sobre la revelación de la información de las empresas de la muestra son: Tobin, LnDeuda, NroBlock, PPE_TA y NAFP, mientras que las variables Tacc_TA, AFP, Deuda_PBurs, CGO_20, TD_TA y DAFP poseen un efecto negativo sobre la variable endógena del modelo. En un estudio anterior, Azúa, Pizarro, Silva y Díaz (2010) también encuentran que la presencia de inversionistas institucionales AFP no contribuye a aumentar la revelación de información. Ahora bien, los anteriores resultados son meramente ilustrativos porque la gran mayoría de los coeficientes no son estadísticamente significativos.

Con los resultados anteriormente expuestos, es posible observar los problemas de estabilidad temporal presente en la muestra, lo que se explica a través de la diferencia de los coeficientes obtenidos para las mismas variables analizadas a través del tiempo; por lo anterior, parecería que un modelo de panel de datos podría ayudar a resolver el problema expuesto.

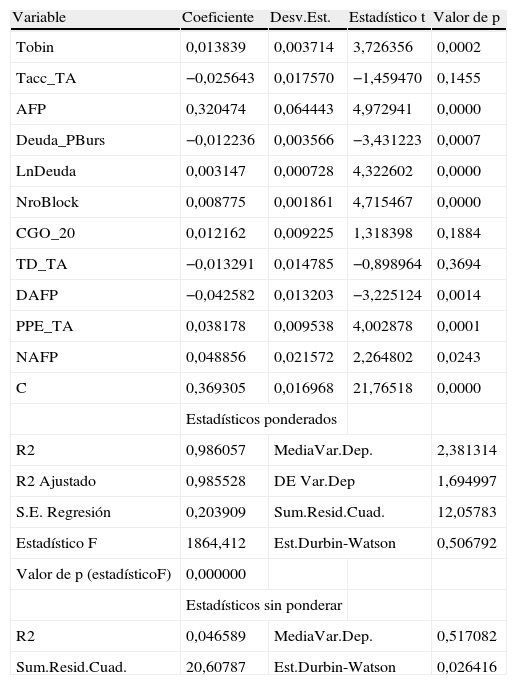

4.3Modelo panel de datosCon el objeto de solucionar los problemas relacionados con la estabilidad temporal y la problemática asociada a la hipótesis de las perturbaciones esféricas, específicamente a la varianza no constante presente en los modelos de corte transversal, se realizan estimaciones utilizando modelos de panel de datos, específicamente la herramienta ponderaciones cross-section. Es así, que al estimar el modelo mediante mínimos cuadrados generalizados (incorporando ponderaciones de sección cruzada), ha sido posible solucionar los problemas de varianza no constante presente en los modelos de corte transversal. Los resultados de la estimación se presentan en la tabla 4.

Resultados de la estimación del modelo determinantes del DIS. Panel ponderaciones cross-section 2001–2005

| Variable | Coeficiente | Desv.Est. | Estadístico t | Valor de p |

| Tobin | 0,013839 | 0,003714 | 3,726356 | 0,0002 |

| Tacc_TA | −0,025643 | 0,017570 | −1,459470 | 0,1455 |

| AFP | 0,320474 | 0,064443 | 4,972941 | 0,0000 |

| Deuda_PBurs | −0,012236 | 0,003566 | −3,431223 | 0,0007 |

| LnDeuda | 0,003147 | 0,000728 | 4,322602 | 0,0000 |

| NroBlock | 0,008775 | 0,001861 | 4,715467 | 0,0000 |

| CGO_20 | 0,012162 | 0,009225 | 1,318398 | 0,1884 |

| TD_TA | −0,013291 | 0,014785 | −0,898964 | 0,3694 |

| DAFP | −0,042582 | 0,013203 | −3,225124 | 0,0014 |

| PPE_TA | 0,038178 | 0,009538 | 4,002878 | 0,0001 |

| NAFP | 0,048856 | 0,021572 | 2,264802 | 0,0243 |

| C | 0,369305 | 0,016968 | 21,76518 | 0,0000 |

| Estadísticos ponderados | ||||

| R2 | 0,986057 | MediaVar.Dep. | 2,381314 | |

| R2 Ajustado | 0,985528 | DE Var.Dep | 1,694997 | |

| S.E. Regresión | 0,203909 | Sum.Resid.Cuad. | 12,05783 | |

| Estadístico F | 1864,412 | Est.Durbin-Watson | 0,506792 | |

| Valor de p (estadísticoF) | 0,000000 | |||

| Estadísticos sin ponderar | ||||

| R2 | 0,046589 | MediaVar.Dep. | 0,517082 | |

| Sum.Resid.Cuad. | 20,60787 | Est.Durbin-Watson | 0,026416 | |

Fuente: elaboración propia.

Analizando los resultados de la tabla 4 es posible observar la mejora producida en el modelo con ponderaciones cross-section, con un coeficiente de determinación del 98% versus los resultados que entregaría un modelo sin ponderaciones cross-section, con un coeficiente de determinación del 4,6%. Por otra parte, analizando los resultados del test de Wald7 para el conjunto de la muestra, se puede observar que se han solucionado los problemas en la estabilidad de la muestra. Luego los resultados de la estimación (tabla 4) indican un positivo y significativo8 efecto de Tobin, AFP, LnDeuda, NroBlock, PPE_TA, y NAFP, pero un significativo y negativo efecto de Deuda_PBurs y DAFP sobre la revelación de la información.

5ConclusionesAl analizar los datos acerca de la entrega de información que hacen las empresas al mercado, reflejado en la variable DIS, se ha podido observar que este ha aumentado levemente a lo largo del tiempo, quizás de una manera imperceptible. Al observar el bloque 2001-2005 hay una mayor variabilidad que en el bloque 2006-2009, lo que se explica por los cambios legales y normativos. En Chile, las empresas deben cumplir con un mínimo de revelación de información exigida por la normativa, por ello existe el valor mínimo de 0,4 para el indicador. Por otra parte, no hay en el mercado chileno un mayor incentivo para revelar información y se ve reflejado en que el mayor valor del DIS alcanzado en la muestra es 0,6 (de un máximo valor posible igual a 1).

Relativo a los objetivos de la investigación, se ha demostrado que con relación al porcentaje de propiedad que poseen las AFP estas tienen un efecto significativo y positivo sobre el nivel de revelación de información al mercado, lo que valida la hipótesis 1 de la investigación. Ahora bien, la relación planteada entre la revelación de información y el nivel de endeudamiento resulta ser una relación inversa, es decir, a mayor endeudamiento menor revelación, debido a que las empresas prefieren entregar información directamente a la institución que provee los fondos, validando la hipótesis 2 de la investigación.

En relación con las otras variables del modelo, se encontró que la variable Valor de la Empresa (medido a través de Q de Tobin) tiene una relación significativa y positiva, lo que indica que ante un aumento del potencial de la empresa crece el nivel de revelación de información. Los inversionistas con propiedad del 5% o más presentan una relación significativa y positiva, dado que el número de personas que posee esta participación es relevante y, por lo tanto, a mayor número de blockholders mayor es el nivel de revelación de información. También influye en la revelación de la información el tamaño de la empresa, lo que demuestra una relación significativa y positiva.

Desarrollado este análisis, se considera que hay futuras líneas de investigación en el área de asimetrías de información que tengan tendencia a mejorar la medición de la revelación de información.

FinanciaciónEste artículo se ha originado en el marco del proyecto de investigación concursable de la Pontificia Universidad Católica de Valparaíso (DI 2011 n.o 037.328) y agradecemos el apoyo y financiación de esta universidad.

Queremos agradecer el valioso apoyo y comentarios del profesor David Cademartori Rosso, quien ha participado en el proyecto de investigación mencionado en el apartado «Financiación».

Estadísticos de modelos de corte transversal y segmentados por año

- •

Estadísticos de modelos de cortes transversales: la estimación de corte transversal para los períodos 2001 y 2005 de la muestra se realiza a través de mínimos cuadrados ordinarios. La variable dependiente utilizada es DIS. La tabla A2 expone los estadísticos básicos de los modelos de cortes transversales para 2001 y 2005.

- •

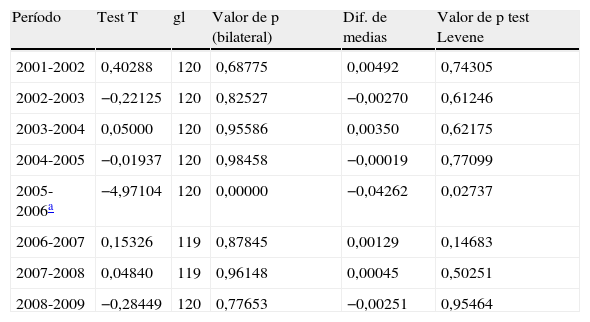

Evaluación datos de la variableDISsegmentada por años: se evaluaron diferentes test asumiendo y no asumiendo normalidad de los datos. Esto último se debe a que la no normalidad de los datos es rechazada solo para algunos períodos (ver los test K-S y Sh-W en la tabla 3). De acuerdo a los resultados de la tabla A.3 las diferencias entre los valores del DIS entre los distintos años no son significativamente diferentes (al 5%), a excepción de aquella entre el período 2005 y 2006, rechazando la hipótesis de que no hay asociación entre el valor del DIS y el año (2005 vs. 2006).

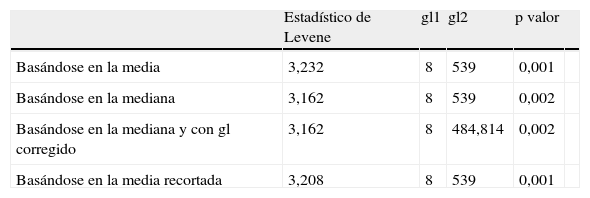

Además, con los resultados de la prueba de Levene se apoya la idea de que las varianzas del DIS son homogéneas en la segmentación por años, a excepción de la comparación 2005-2006 (tabla A.3). Esta idea queda visualmente expresada en la figura 1 (parte derecha) y ratificada por la evaluación de la homogeneidad de la varianza total expuesta en la tabla A.4, donde hay evidencias de homogeneidad de varianzas al 5% de significación.

Estadísticos de la evaluación de diferencias con el test T y el de Levene para datos de DIS

| Período | Test T | gl | Valor de p (bilateral) | Dif. de medias | Valor de p test Levene |

| 2001-2002 | 0,40288 | 120 | 0,68775 | 0,00492 | 0,74305 |

| 2002-2003 | −0,22125 | 120 | 0,82527 | −0,00270 | 0,61246 |

| 2003-2004 | 0,05000 | 120 | 0,95586 | 0,00350 | 0,62175 |

| 2004-2005 | −0,01937 | 120 | 0,98458 | −0,00019 | 0,77099 |

| 2005-2006a | −4,97104 | 120 | 0,00000 | −0,04262 | 0,02737 |

| 2006-2007 | 0,15326 | 119 | 0,87845 | 0,00129 | 0,14683 |

| 2007-2008 | 0,04840 | 119 | 0,96148 | 0,00045 | 0,50251 |

| 2008-2009 | −0,28449 | 120 | 0,77653 | −0,00251 | 0,95464 |

gl: grados de libertad.

Fuente: elaboración propia.

Test de Levene para evaluar la homogeneidad de la varianza total del DIS

| Estadístico de Levene | gl1 | gl2 | p valor | ||

| Basándose en la media | 3,232 | 8 | 539 | 0,001 | |

| Basándose en la mediana | 3,162 | 8 | 539 | 0,002 | |

| Basándose en la mediana y con gl corregido | 3,162 | 8 | 484,814 | 0,002 | |

| Basándose en la media recortada | 3,208 | 8 | 539 | 0,001 |

Fuente: elaboración propia.

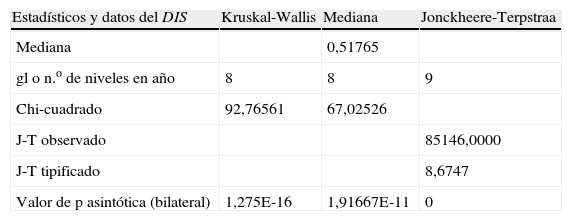

También se evaluaron con el test de Kruskal-Wallis los rangos promedio para cada uno de los grupos anuales (tabla A.5). Del estadístico Chi-cuadrado y su significación estadística se puede concluir que las diferencias apreciadas en el DIS en los diferentes grupos de años no son producto del error aleatorio del muestreo. No hay pruebas para no rechazar la hipótesis nula, rechazando la igualdad de medias en la muestra. Esto también se valida con el test de la mediana y con el test de Jonckheere-Terpstraa.

Evaluación no paramétrica con 3 pruebas, asumiendo no-normalidad

| Estadísticos y datos del DIS | Kruskal-Wallis | Mediana | Jonckheere-Terpstraa |

| Mediana | 0,51765 | ||

| gl o n.o de niveles en año | 8 | 8 | 9 |

| Chi-cuadrado | 92,76561 | 67,02526 | |

| J-T observado | 85146,0000 | ||

| J-T tipificado | 8,6747 | ||

| Valor de p asintótica (bilateral) | 1,275E-16 | 1,91667E-11 | 0 |

Fuente: elaboración propia.

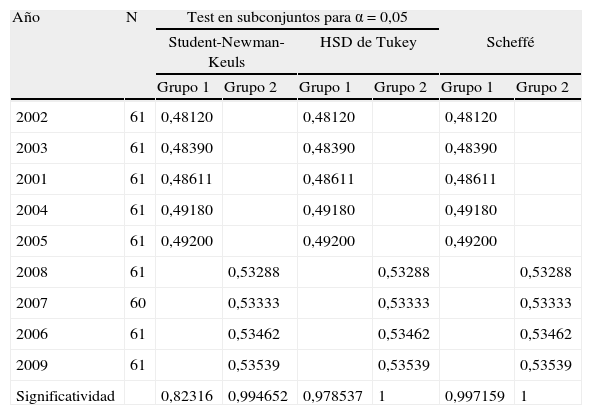

Para evaluar la diferenciación intragrupos e intergrupos se usó ANOVA de un factor, donde el test F (con valor 12,248) y su p valor de (0,000) apoyó las evidencias realizadas con las pruebas anteriores, ya que se rechaza la hipótesis nula de que las medias de DIS son iguales en los diferentes grupos de años. Luego, en la evaluación de los contrastes a posteriori, para encontrar diferencias significativas en el ANOVA se usaron los test de Newman-Keuls, de Tukey y de Scheffé para que los estadísticos de subconjuntos separaran los años en que son significativamente diferentes, al 5% (tabla A.6). De estas pruebas de los 3 tipos de test es posible separar la muestra en 2 grupos diferentes: desde el año 2001 al 2005 y desde el año 2006 al 2009.

Test para evaluar la diferencia entre grupos del DIS

| Año | N | Test en subconjuntos para α=0,05 | |||||

| Student-Newman-Keuls | HSD de Tukey | Scheffé | |||||

| Grupo 1 | Grupo 2 | Grupo 1 | Grupo 2 | Grupo 1 | Grupo 2 | ||

| 2002 | 61 | 0,48120 | 0,48120 | 0,48120 | |||

| 2003 | 61 | 0,48390 | 0,48390 | 0,48390 | |||

| 2001 | 61 | 0,48611 | 0,48611 | 0,48611 | |||

| 2004 | 61 | 0,49180 | 0,49180 | 0,49180 | |||

| 2005 | 61 | 0,49200 | 0,49200 | 0,49200 | |||

| 2008 | 61 | 0,53288 | 0,53288 | 0,53288 | |||

| 2007 | 60 | 0,53333 | 0,53333 | 0,53333 | |||

| 2006 | 61 | 0,53462 | 0,53462 | 0,53462 | |||

| 2009 | 61 | 0,53539 | 0,53539 | 0,53539 | |||

| Significatividad | 0,82316 | 0,994652 | 0,978537 | 1 | 0,997159 | 1 | |

Fuente: elaboración propia.

En resumen, en las diferentes evaluaciones realizadas sobre los valores del DIS se encontró que:

- •

Hay un incremento significativo del valor del DIS desde 2001 hasta 2009 e incrementos muy leves año a año.

- •

La mayor distancia se produce entre los datos de 2005 y 2006.

- •

La diferencia entre los valores del DIS, en términos medios, entre cada año no es estadísticamente significativa, a excepción de la producida entre 2005 y 2006.

- •

Existen evidencias de que la varianza no es constante en los datos entre 2001 y 2009, pero sí es constante al interior de los 2 subconjuntos de datos: 2001-2005 y 2006-2009.

Los autores declaran no tener ningún conflicto de intereses.

En junio de 2011, en esta empresa de retail, las Administradoras de Fondos de Pensiones (AFP) —que en conjunto poseían aproximadamente un 25% de la propiedad— denunciaron irregularidades en materia contable vinculada con la gestión de la cartera de crédito y en el reflejo de utilidades inexistentes. Este hecho afectó a los inversionistas por la pérdida de la confianza y la significativa baja del precio de la acción.

De acuerdo a Bushee et al. (2010) un block es la unidad que permite medir el grado en que una institución es un blockholder.

Para estos efectos Total accruals (devengados) se determina como sigue: TA=AC−E−PC−DC−DAP donde TA es el Total accruals, AC es el total de activos corrientes, E es el efectivo, PC el total de pasivos corrientes, DC es la deuda de corto plazo, D es la depreciación del ejercicio, y AP es el total de activo promedio (García-Lara, García-Osma y Penalva, 2011).

Estimación realizada en función de datos que provienen del Banco de Pagos Internacionales (2010), Federación Iberoamericana de Bolsas, 2010, y Pérez (2010).

White: F-statistic=0,485; valor de p=0,958; Durbin-Watson=1,37; dL=1,421; dU=1,670; α=0,01.