Con el objetivo de producir un cuerpo de evidencia empírica que permita evaluar los costos y beneficios de la política brasileña de estabilización se realizó un análisis econométrico del mecanismo de transmisión de la política monetaria desde la adopción del régimen de metas de inflación (en adelante rmi) hasta la crisis de las subprime (2000-2008). La tasa de cambio ha sido el principal canal de transmisión. Además, la sensibilidad de la inflación es baja con respecto a la tasa básica de interés (tasa Selic), por lo que una elevación de ésta genera beneficios (caída de la inflación) relativamente pequeños. Sin embargo, un aumento de la misma tiene costos sustanciales: reducción de la actividad económica, apreciación cambiaria e incremento en la deuda pública. La baja sensibilidad de la inflación con respecto a la tasa de interés se interpreta como resultado de problemas en el mecanismo de transmisión: las imperfecciones en ésta reducen la eficiencia de la política monetaria. La estabilidad de precios, bajo el rmi, requiere una política monetaria demasiado rígida. El resultado final es, por un lado, que la inflación difícilmente cede y, por otro, que se intensifica la alta tasa de interés. La conclusión es que el equilibrio entre los costos y los beneficios de la política monetaria es desfavorable.

En un régimen de metas de inflación (en adelante, rmi) la tasa básica de interés es el principal instrumento de control de la inflación. De hecho, desde que se adoptara el rmi a mediados de 1999 la tasa básica de interés (tasa Selic)1 ha sido el único instrumento para asegurar la estabilidad de precios en Brasil. Vale la pena señalar que éste no es un trabajo crítico de las bases teóricas del procedimiento operativo del régimen monetario, aun cuando podría decirse mucho sobre dichos aspectos (véase, entre otros a Modenesi, 2005; Vernengo, 2008; Haight, 2007, y Epstein y Yeldan, 2009). El objetivo de este artículo es brindar un cuerpo de evidencia empírica para evaluar los principales costos y beneficios producto de la actual política de estabilización de Brasil. Para ello realizamos un análisis empírico de cómo las variaciones Selic afectan o se transmiten a las principales variables macroeconómicas, a saber: inflación, tasa de cambio y actividad económica.

Por un lado, un incremento en la tasa básica de interés reduce la inflación. Como lo subrayan los promotores del rmi, la estabilidad de precios promueve la eficiencia, aspecto que será beneficioso para el funcionamiento de todo el sistema económico, lo cual a su vez impulsará su crecimiento. Por otro lado, un incremento en las tasas de interés contribuye al desaceleramiento de la economía, a la apreciación de la moneda nacional y al incremento en la deuda pública. Por consiguiente, un alza de las tasas de interés pone en riesgo el desempeño económico.

Con el propósito de identificar y evaluar los costos y beneficios de la política monetaria en Brasil por casi un decenio realizaremos un análisis empírico de los mecanismos de transmisión, definidos como los procesos que permiten que las variaciones en la tasa básica de interés afecten el nivel general de precios. Haremos evidentes los sacrificios impuestos por la política de estabilización, considerados como los costos sociales y económicos que resultan de un incremento de las tasas de interés; para ello recurriremos a un modelo de autorregresión vectorial (var).

Tradicionalmente éste es el tipo de ejercicio que se hace para estimar la así denominada “tasa de sacrificio” o tasa de pérdida de producción –desviación del producto interno bruto (pib) real de su potencial– en relación con los cambios en la inflación asociados (véanse Okun, 1978; Gordon y King, 1982).2 El presente estudio aborda este tema en un sentido más amplio que lo acostumbrado, en tanto que se enfoca en la concurrencia de tres efectos negativos provocados por un incremento en la tasa básica de interés: desaceleración de la actividad económica, apreciación de la moneda nacional y crecimiento de la deuda pública. El análisis econométrico nos permitirá sistematizar y cuantificar los principales resultados negativos de un aumento en la tasa Selic, así como su efecto en la inflación. De esta manera podremos comparar los efectos que las variaciones de dicha tasa tienen en los precios, y que van en detrimento de la tasa de cambio, la actividad económica y la deuda pública.

Además de la introducción y las conclusiones, el artículo lo dividimos en tres apartados. En el siguiente establecemos que en el rmi la autoridad monetaria sostiene un compromiso institucional para hacer de la estabilidad de precios la principal meta de largo plazo de la política monetaria. Después presentamos el modelo var para analizar, en un apartado posterior el mecanismo de trans-misión de la política monetaria, destacando las interacciones entre la Selic, la inflación (medida como índice de precios al consumidor, ipc), la tasa de cambio, el nivel de actividad económica (recurriendo al producto industrial como proxy) y la deuda pública (medida por la relación deuda/pib). La evidencia empírica corrobora la idea ―ya ampliamente difundida― de que la política monetaria de Brasil ha tenido un costo muy alto para la economía del país. En resumen, proporcionaremos un cuerpo significativo de evidencia empírica que muestra que la política monetaria brasileña en el marco de un régimen de metas de in-flación, además de tener un pequeño efecto sobre el control de la inflación, ha impuesto altos niveles de sacrificio.

Meta de inflación: el ancento en la estabilidad de preciosDesde un punto de vista operativo, el rmi es un régimen monetario marcado por un compromiso institucional de la autoridad monetaria para adoptar la estabilidad de precios como la principal meta de largo plazo de la política monetaria, a la cual quedan supeditados los demás objetivos (véanse Bernanke y Mishkin, 1997; Mishkin y Posen, 1997; Bernanke et al., 1999, y Mishkin, 1999, 2000). El rmi se caracteriza por: 1) establecer una meta de inflación de mediano plazo; 2) reducir la importancia de las metas intermedias como, por ejemplo, los agregados monetarios; 3) ejercer mayor transparencia en la conducción de la política monetaria, justificada en los esfuerzos por mejorar la comunicación entre el banco central y los agentes económicos, lo que da lugar a una mayor rendición de cuentas del primero; 4) ejercer la independencia de los instrumentos del banco central (Fischer, 1995) o elevar su capacidad para cumplir con sus objetivos, esto es, se requiere que ese instituto tenga libertad para determinar los instrumentos de política monetaria.3

El rmi tiene una especie de edad de oro cuando Nueva Zelanda la adoptó por primera vez en 1990 hasta la crisis de las subprime. De acuerdo con el denominado nuevo consenso macroeconómico, el rmi es “la manera correcta” de hacer política monetaria, de forma que dicho régimen ha sido adoptado mundialmente. No obstante, como una de las consecuencias de la crisis de las subprime en 2008, la fe ciega de los bancos centrales en el rmi se ha reducido significativamente. Al mismo tiempo, hemos sido testigos de un movimiento tímido de la teoría ortodoxa hacia el reconocimiento de que la política monetaria debe centrarse en otras variables distintas a la inflación. Por ejemplo, Blanchard, Dell’Ariccia y Mauro (2010) y Eichengreen et al. (2011) consideran que la política monetaria también debe dirigirse al precio de los activos para prevenir la crisis financiera.

Esta crítica ortodoxa tardía refuerza la crítica general que comparten muchos de los economistas heterodoxos. Desde un punto de vista teórico, la mayor parte de la crítica que se dirige al rmi destaca correctamente que la adopción de metas de inflación implica aceptar la neutralidad monetaria de largo plazo lo cual resulta de aceptar el supuesto de la tasa natural de desempleo (Friedman, 1968). Desde un punto de vista más operativo, hay gran cantidad de críticas en relación con: 1) el uso de un solo instrumento (la tasa de interés) para vencer las presiones inflacionarias,4 y 2) la creencia de que cualquier incremento (caída) en la inflación siempre debe ser seguido por un incremento (caída) de las tasas de interés, con independencia de la naturaleza de la inflación (en este sentido alineándose con la regla de Taylor). 5

Quienes promueven el rmi generalmente justifican la importancia que se adjudica a la estabilidad de precios, esto con base en un alegado consenso contra el uso de políticas monetarias discriminatorias, con el propósito de reducir el desempleo, como lo propone la tradición macroeconómica keynesiana, según la cual el dinero no es neutral en el largo plazo. Hay tres momentos paradigmáticos en el cuestionamiento a la discreción de la política monetaria: 1) evidencia de rezagos en la transmisión de la política monetaria, reportado por Friedman (1948); 2) negación de la existencia de una compensación en el largo plazo entre inflación y desempleo originalmente propuesta por Friedman (1956, 1968) y Phelps (1967, 1968) y posteriormente ampliada por Lucas (1972, 1973), Sargent (1981) y Sargent y Wallace (1981a, 1981b), y 3) el desarrollo del problema de la inconsistencia temporal y el resultante sesgo de la inflación, que presentaron Kydland y Prescott (1977), Calvo (1978) y Barro y Gordon (1983a, 1983b).6

Históricamente, los costos de la inflación ―lo mismo que los canales a través de los cuales la inflación reduce el nivel de utilidad de los agentes económicos y, de esa manera, el bienestar social― han sido un tema recurrente en la teoría monetaria ortodoxa. Dichos trabajos, que no intentamos revisar aquí, son extrema-damente vastos, ya que sus orígenes datan del periodo mercantilista. A la fecha uno podría destacar las aportaciones de Bailey (1956) para definir la pérdida de bienestar social ante la inflación, que se entendería como aquel excedente que generaría el consumidor llevado a tasa cero debido a la tasa de interés nominal. Inspirado por Bailey (1956), Lucas (2000) sostiene, con respecto a la economía estadounidense, que “los avances conseguidos con la reducción de la tasa de inflación anual al pasar de 10 por ciento a cero por ciento equivale a un incremento en el ingreso real de poco menos de uno por ciento”.7

De acuerdo con la literatura sobre este tema, vale la pena mencionar los siguientes aspectos vinculados con la inflación: 1) las excesivas dimensiones del sistema financiero; 2) la vulnerabilidad económica ante la crisis financiera debido a la gran fragilidad de su sistema financiero (comparado con economías con estabilidad de precios); 3) el deterioro del sistema tributario ―ya que frecuentemente los impuestos no están indexados―, lo que trae varias consecuencias negativas como el efecto tanzi; 8 4) la ocurrencia de efectos distributivos, ya que los mecanismos de indexación no protegen plenamente los ingresos de los distintos grupos económicos; 5) el menú de costos por el cambio de precios, 6) las ineficiencias del mercado y la asignación ineficiente de recursos ―debido a la señalización imperfecta del sistema de precios―, que a su vez reduce la pro-ductividad de los factores de la producción y, por consiguiente, pone en riesgo el crecimiento económico.

De entre dichos aspectos, el último resulta particularmente pertinente, dado que respalda la idea de que la estabilidad de precios es una condición necesaria para el crecimiento económico: “Como buena cantidad de teoría anticipó, los resultados que aquí se presentan [para la economía de Estados Unidos] implican que la inflación reduce el crecimiento al reducir la inversión y al reducir la tasa de crecimiento de la productividad” (Fischer, 1993: 22).

Bernanke et al. (1999) también destacan que la inflación disminuye la eficiencia económica, poniendo en riesgo el crecimiento económico. De acuerdo con estos autores, la estabilidad de precios es, por tanto, una condición necesaria para alcanzar otras metas macroeconómicas, como alto crecimiento del pib y bajo desempleo. Esa es una de las principales razones para adoptar un rmi que como, los mismos autores señalan, también puede justificarse con base en que: 1) la meta de inflación opera como un ancla nominal, y 2) el dinero es neutral en el largo plazo. En sus palabras: “[…] por ahora hay cierto consenso en que incluso unas tasas moderadas de inflación son dañinas para la eficiencia econó-mica y el crecimiento, y que es importante mantener una tasa de inflación baja y estable, y quizá sea necesario para alcanzar otras metas macroeconómicas” (Bernanke et al., 1999: 10).

La creencia de que tener niveles reducidos de inflación es una precondición fundamental para el crecimiento económico sostenible se encuentra ampliamente difundida. De acuerdo con dicha creencia ―que no intentamos cuestionar aquí―, la estabilidad de precios es absolutamente una prioridad.9 El hecho de que Brasil ha experimentado un largo periodo de inflación alta crónica contribuye a la aceptación prácticamente incondicional de esa creencia en gran parte de la academia y en gran número de quienes generan opinión. De esta manera se ha puesto poca atención a los costos que trae consigo combatir la inflación (Epstein, 2003). 10 Y esa es, precisamente, una de las aportaciones de este artículo: llamar la atención hacia los principales costos de la presente política de estabilización de precios.

No es nuestra intención abordar aquí, desde un punto de vista teórico, los procesos mediante los cuales un incremento en las tasas de interés genera costos sociales y económicos, y por consiguiente pérdida de bienestar. Este mecanismo ―que encuentra amplio respaldo en la teoría económica― lo resumiremos en términos simples como sigue. Un incremento en las tasas de interés: 1) desalienta la inversión privada, reduciendo la demanda agregada y por consiguiente la tasa de crecimiento del pib; 2) al hacer más atractivo que la denominación de los activos financieros se haga en moneda nacional, ello impacta positivamente en la cuenta de capital, ocasionando la apreciación de la moneda nacional y que la competitividad de la producción nacional se reduzca; lo que a su vez deteriora la balanza de pagos, y 3) incrementa el gasto del servicio de la deuda, elevando con ello la deuda pública. 11

Por estas tres razones, sostenemos que un incremento en la tasa básica de interés impone un costo a la sociedad. Vale la pena tomar en consideración que de ninguna manera este trabajo intenta explorar todos los potenciales efectos negativos que traería consigo un incremento en la tasa básica de interés. Por ejemplo, la política monetaria podría producir efectos distributivos perversos (Areosa y Areosa, 2006).12 No obstante, para los propósitos de este artículo, los tres efectos mencionados son suficientes.

En resumen, la adopción del rmi se basa, en gran medida, en la creencia de que la inflación va en detrimento del crecimiento económico y que por consiguiente la estabilidad de precios deviene en el primer objetivo que debe alcanzar la política monetaria.13 Sin embargo, se da poca importancia a los costos que tiene alcanzar y/o mantener la estabilidad de precios. La teoría ortodoxa tiende a amplificar la importancia de los costos de la inflación. No obstante, aun si uno toma por sentado que la inflación tiene efectos negativos, el impacto neto en el bienestar social que tiene un incremento en las tasas de interés queda, en principio, sin definir.

El equilibrio entre costos y beneficios relacionados con el control de la inflación depende de la manera como los efectos de los movimientos en la tasa de interés se transmitan a las variables macroeconómicas restantes. Un mecanismo de transmisión averiado podría producir un equilibrio desfavorable de costos y beneficios en la política monetaria. En otras palabras, entre más sensible sea la inflación a las tasas de interés, menos rígida necesitará ser la política monetaria para asegurar que se conseguirá una meta de inflacionaria dada. Alternativamente, las imperfecciones de transmisión podrían reducir la sensibilidad de la inflación hacia las tasas de interés y, por consiguiente, pondrá en riesgo la eficiencia de la política monetaria para controlar la inflación. Como resultado, y en línea con el marco del rmi, se hace necesario aplicar dosis relativamente altas de tasas de interés para asegurar la estabilidad. En ese caso, los costos que surgen de la política tienden a escalarse. De forma que una evaluación de la presente política de estabilización debe basarse en un análisis empírico de los mecanismos de transmisión de la política monetaria. Eso es precisamente lo que haremos en el siguiente apartado.

Evidencia empírciaBase de datos y prueba de raíz unitariaLa aplicación del rmi en Brasil desde el 21 de junio de 1999 representó un cam-bio significativo en el régimen monetario, así como un profundo cambio en la conducción de la política monetaria que hasta ese momento se había basado en metas de tasas de cambio (Modenesi, 2005: capítulos V y VI). Como resultado, mejoró la robustez que cubre el periodo de enero de 2000 a agosto de 2008 (para nuestra muestra excluimos los primeros seis meses de adopción del rmi). La crisis de las subprime, que siguió a la caída de Lehman Brothers (septiembre de 1998), representó una quiebra estructural mayor. Después de ello, la conducción de la política monetaria cambió profundamente en todo el mundo ―por ejemplo, con la adopción del así denominado programa de flexibilidad cuantitativa del Federal Reserve System (Fed)― y hemos sido testigos de una reducción anormal de las tasas de los principales bancos centrales (Fed, Bank of England, Banco Central Europeo, Bank of Japan). De manera que hemos decidido limitar nuestra muestra al periodo de la crisis de las subprime, que incluye observaciones a lo largo de 104 meses que dan gran robustez a nuestros resultados.

La lista de variables que se aplicarán es la siguiente: Selic es la tasa básica de interés (por año); IPCA, el índice de precios al consumidor; Ind, el índice de producción física (quantum) de las industrias nacionales (se aplica ajuste estacional); Exchange, la tasa de cambio nominal (real/$US, promedio mensual), y Div, la deuda pública como proporción del pib. El Banco Central do Brasil (bcb) proporciona la tasa Selic y la tasa de cambio, mientras que el Instituto Brasileiro de Geografia e Estatística (IBGE) da a conocer el índice de producción industrial y el ipca. La deuda pública la proporciona la Secretaria do Tesouro Nacional. En cuanto a la razón deuda/pib, resulta de cálculos hechos por los autores. Para todas las variables se aplica la escala logarítmica, por ejemplo, el término Selic siempre hace referencia al logaritmo neperiano Selic (logSelic).

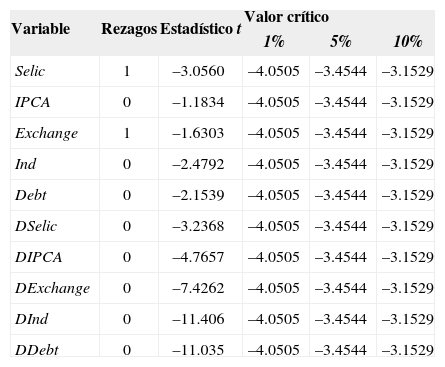

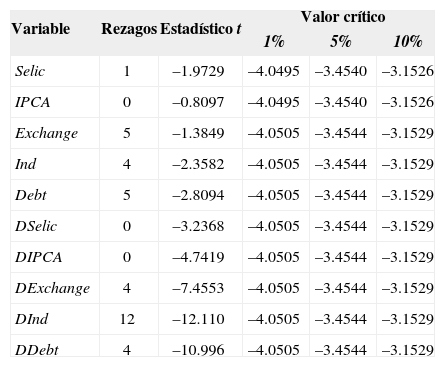

Para determinar si las variables siguen un proceso estacionario se aplicaron las pruebas Dickey-Fuller aumentada (adf) y Phillips-Perron (pp) a las series en su nivel y en su primera diferencia (véanse los cuadros 1 y 2; consúltese Hamilton, 1994: capítulo XVII). La hipótesis nula de una raíz unitaria (no estacionaria) no se rechaza para todas las variables a un nivel de significancia de 1 por ciento.

Prueba Dickey-Fuller aumentada: en nivel y primera diferencia

| Variable | Rezagos | Estadístico t | Valor crítico | ||

|---|---|---|---|---|---|

| 1% | 5% | 10% | |||

| Selic | 1 | –3.0560 | –4.0505 | –3.4544 | –3.1529 |

| IPCA | 0 | –1.1834 | –4.0505 | –3.4544 | –3.1529 |

| Exchange | 1 | –1.6303 | –4.0505 | –3.4544 | –3.1529 |

| Ind | 0 | –2.4792 | –4.0505 | –3.4544 | –3.1529 |

| Debt | 0 | –2.1539 | –4.0505 | –3.4544 | –3.1529 |

| DSelic | 0 | –3.2368 | –4.0505 | –3.4544 | –3.1529 |

| DIPCA | 0 | –4.7657 | –4.0505 | –3.4544 | –3.1529 |

| DExchange | 0 | –7.4262 | –4.0505 | –3.4544 | –3.1529 |

| DInd | 0 | –11.406 | –4.0505 | –3.4544 | –3.1529 |

| DDebt | 0 | –11.035 | –4.0505 | –3.4544 | –3.1529 |

Prueba Phillip-Perron: en nivel y primera diferencia

| Variable | Rezagos | Estadístico t | Valor crítico | ||

|---|---|---|---|---|---|

| 1% | 5% | 10% | |||

| Selic | 1 | –1.9729 | –4.0495 | –3.4540 | –3.1526 |

| IPCA | 0 | –0.8097 | –4.0495 | –3.4540 | –3.1526 |

| Exchange | 5 | –1.3849 | –4.0505 | –3.4544 | –3.1529 |

| Ind | 4 | –2.3582 | –4.0505 | –3.4544 | –3.1529 |

| Debt | 5 | –2.8094 | –4.0505 | –3.4544 | –3.1529 |

| DSelic | 0 | –3.2368 | –4.0505 | –3.4544 | –3.1529 |

| DIPCA | 0 | –4.7419 | –4.0505 | –3.4544 | –3.1529 |

| DExchange | 4 | –7.4553 | –4.0505 | –3.4544 | –3.1529 |

| DInd | 12 | –12.110 | –4.0505 | –3.4544 | –3.1529 |

| DDebt | 4 | –10.996 | –4.0505 | –3.4544 | –3.1529 |

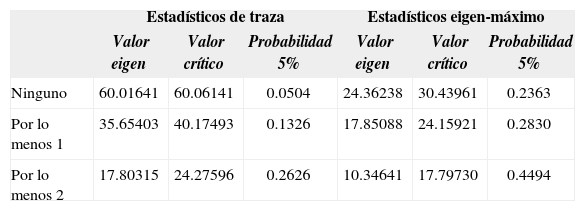

Habiendo determinado que las series no son estacionarias e I(1), se corren dos pruebas de cointegración. No se rechaza la hipótesis nula (no hay relación de cointegración) con 5% de nivel de significancia; tampoco para el estadístico de traza, ni para el estadístico del valor eigen máximo (véase el cuadro 3).

Prueba de cointegración

| Estadísticos de traza | Estadísticos eigen-máximo | |||||

|---|---|---|---|---|---|---|

| Valor eigen | Valor crítico | Probabilidad 5% | Valor eigen | Valor crítico | Probabilidad 5% | |

| Ninguno | 60.01641 | 60.06141 | 0.0504 | 24.36238 | 30.43961 | 0.2363 |

| Por lo menos 1 | 35.65403 | 40.17493 | 0.1326 | 17.85088 | 24.15921 | 0.2830 |

| Por lo menos 2 | 17.80315 | 24.27596 | 0.2626 | 10.34641 | 17.79730 | 0.4494 |

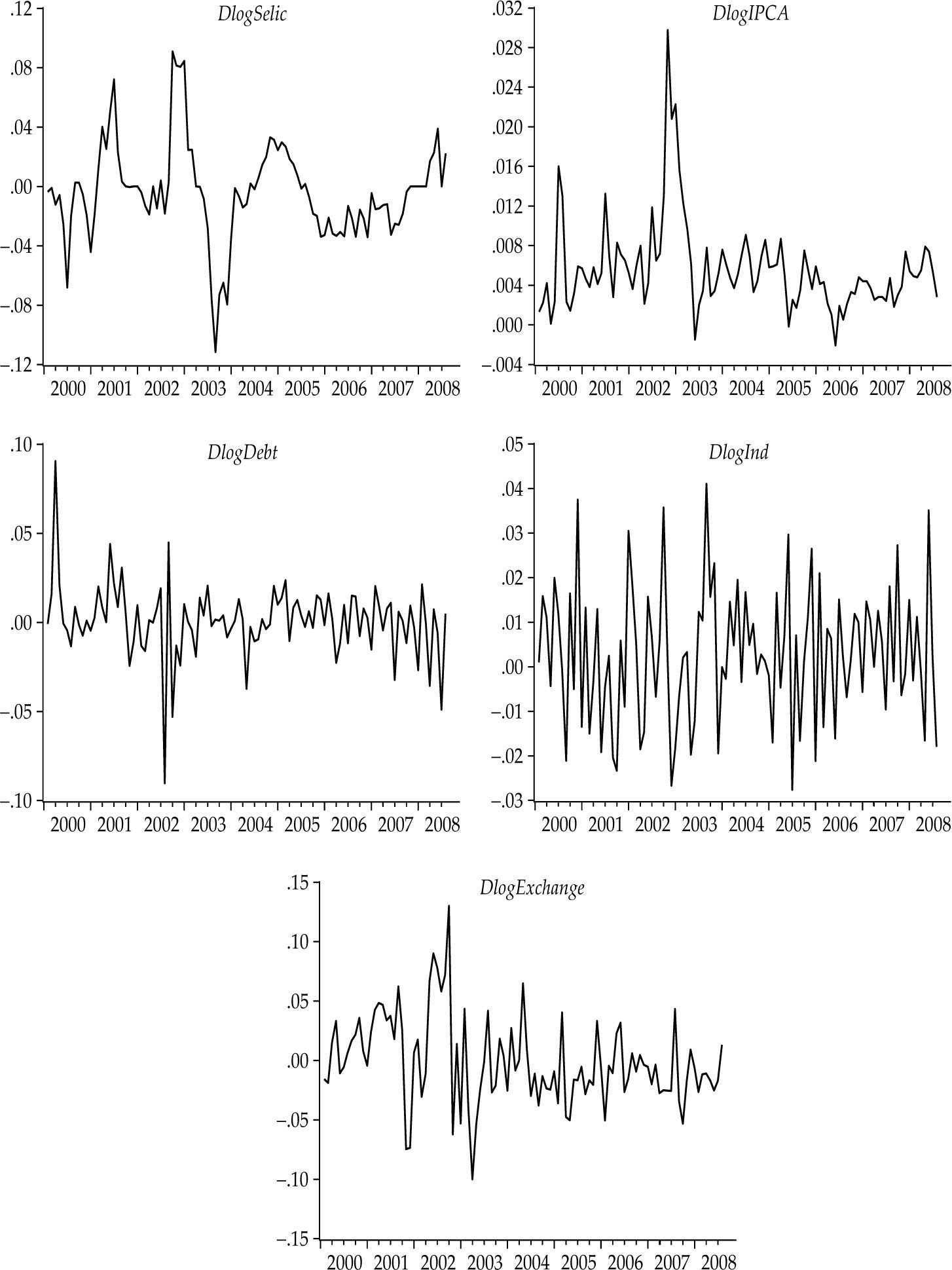

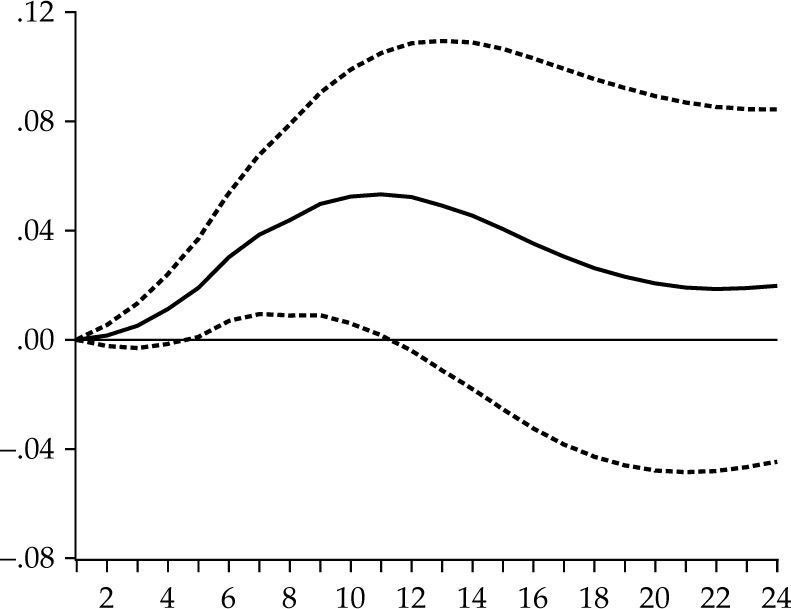

Dada la fuerte evidencia de que no hay un vector cointegrador y que las series son I(1), estimaremos un modelo var para las series en la primera diferencia, cuyos resultados pueden observarse en la gráfica 1.

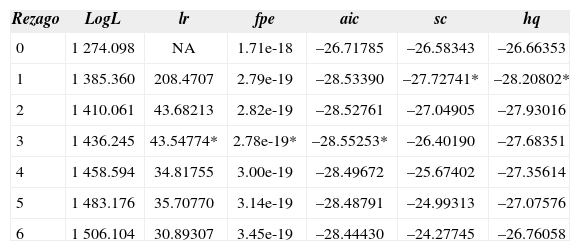

Estimación: selección de rezagos y causalidad de GrangerPara determinar el número de rezagos que se incluirán en el modelo se corre la prueba acostumbrada. Los criterios de la información para sc y hq sugieren un solo rezago como lo muestra el cuadro 4. Los criterios para lr, fpe y aic sugieren la inclusión de tres rezagos.

Criterios de selección de rezagos

| Rezago | LogL | lr | fpe | aic | sc | hq |

|---|---|---|---|---|---|---|

| 0 | 1 274.098 | NA | 1.71e-18 | –26.71785 | –26.58343 | –26.66353 |

| 1 | 1 385.360 | 208.4707 | 2.79e-19 | –28.53390 | –27.72741* | –28.20802* |

| 2 | 1 410.061 | 43.68213 | 2.82e-19 | –28.52761 | –27.04905 | –27.93016 |

| 3 | 1 436.245 | 43.54774* | 2.78e-19* | –28.55253* | –26.40190 | –27.68351 |

| 4 | 1 458.594 | 34.81755 | 3.00e-19 | –28.49672 | –25.67402 | –27.35614 |

| 5 | 1 483.176 | 35.70770 | 3.14e-19 | –28.48791 | –24.99313 | –27.07576 |

| 6 | 1 506.104 | 30.89307 | 3.45e-19 | –28.44430 | –24.27745 | –26.76058 |

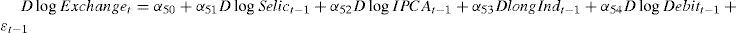

El modelo var con uno o tres rezagos muestra residuos que están fuertemente autocorrelacionados, heteroscedáticos y no gaussianos. Para evitar ese problema, se introdujo sucesivamente un número mayor de rezagos, hasta que se obtuvo un modelo con residuos que se comportaron bien. Finalmente, decidimos estimar el modelo con seis rezagos, satisfaciendo así las condiciones básicas de robustez (véase el siguiente apartado), de acuerdo con las ecuaciones [1]-[5]:14

donde i=1, 2, 3, 4, 5, 6; D indica la primera diferencia y ε~(0,α2).15

El cuadro 5 muestra los resultados de la prueba de causalidad de Granger que se corrió para verificar si una temporalidad de variable dada antecede ―u ocasiona en el sentido de Granger― otra.

Prueba de causalidad de Granger

| Hipótesis nula: | Observaciones | Estadístico F+ | Probabilidad |

|---|---|---|---|

| DIPCA no causa en el sentido de Granger DSelic | 100 | 1.37575 | 0.25508 |

| DSelic no causa en el sentido de Granger DIPCA | 2.58356 | 0.05797 | |

| DInd no causa en el sentido de Granger DSelic | 100 | 3.01592 | 0.03386 |

| DSelic no causa en el sentido de Granger DInd | 4.18677 | 0.00794 | |

| DDebt no causa en el sentido de Granger DSelic | 100 | 5.35645 | 0.00190 |

| DSelic no causa en el sentido de Granger DDebt | 0.32906 | 0.80434 | |

| DExchange no causa en el sentido de Granger DSelic | 100 | 3.69121 | 0.01464 |

| DSelic no causa en el sentido de Granger DExchange | 0.72581 | 0.53911 | |

| DInd no causa en el sentido de Granger DIPCA | 100 | 0.29639 | 0.82792 |

| DIPCA no causa en el sentido de Granger DInd | 2.63378 | 0.05446 | |

| DDebt no causa en el sentido de Granger DIPCA | 100 | 1.91775 | 0.13209 |

| DIPCA no causa en el sentido de Granger DDebt | 4.90880 | 0.00328 | |

| DExchange no causa en el sentido de Granger DIPCA | 100 | 9.20958 | 2.1E-05 |

| DIPCA no causa en el sentido de Granger DExchange | 0.81421 | 0.48919 | |

| DDebt no causa en el sentido de Granger DInd | 100 | 0.13587 | 0.93840 |

| DInd no causa en el sentido de Granger DDebt | 1.32037 | 0.27249 | |

| DExchange no causa en el sentido de Granger DInd | 100 | 0.66098 | 0.57811 |

| DInd no causa en el sentido de Granger DExchange | 0.40047 | 0.75298 | |

| DExchange no causa en el sentido de Granger DDebt | 100 | 1.76989 | 0.15832 |

| DDebt no causa en el sentido de Granger DExchange | 6.45619 | 0.00051 |

Nótese que hay fuerte evidencia de que DExchange causa, en el sentido de Granger, DIPCA (en el nivel de significancia de 1%). También hay evidencia de que DExchange causa, en el sentido de Granger, DSelic (en el nivel de significancia de 1%). Del mismo modo debe subrayarse que DSelic causa, en el sentido de Granger, DInd (1%). Finalmente, hay que mencionar que la evidencia también muestra que DSelic causa, en el sentido de Granger, DIPCA en el nivel de 10% de significancia. En el siguiente apartado estudiamos estos hallazgos.

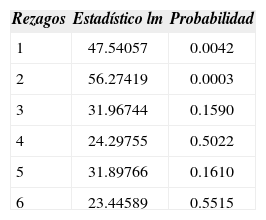

Prueba de robustezSe aplicó la prueba de robustez que generalmente se utiliza. Inicialmente, bus-camos si había autocorrelación en los residuos del modelo. No hay evidencia para rechazar la hipótesis nula (no hay autocorrelación de series) después de incluir el tercer rezago en el modelo (véase el cuadro 6).

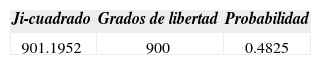

El cuadro 7 destaca la evidencia en contra de rechazar la hipótesis nula de que los residuos son homocedásticos, lo que indica que no hay heterocedasticidad.

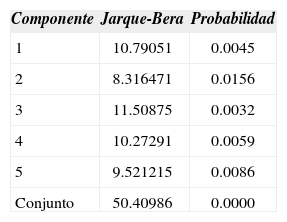

La prueba de normalidad Jarque-Bera sugiere el rechazo de la hipótesis de que a una distribución normal le siguen errores (véase el cuadro 8). Sin embargo, se puede minimizar el problema con base en el teorema de límite central.16

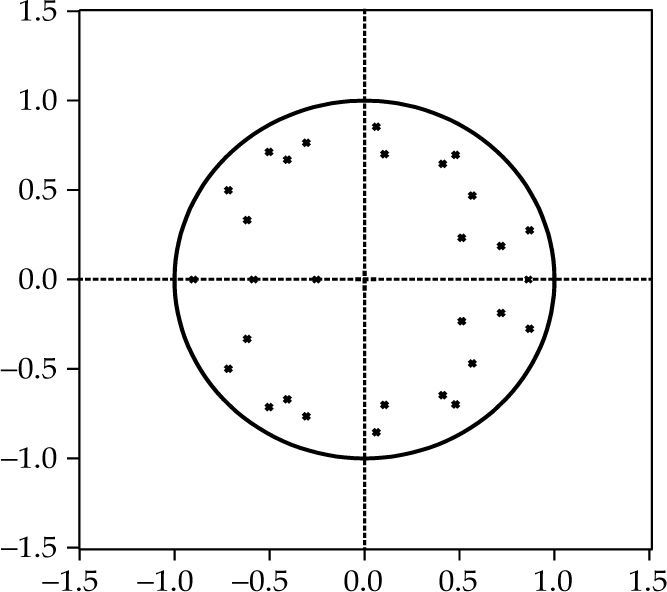

Finalmente observamos la estabilidad del modelo. De acuerdo con la gráfica 2, todas las raíces inversas del polinomio característico autorregresivo caen dentro del círculo de la unidad, lo que significa que el sistema var es estable.

En resumen, la prueba de robustez indica que en el modelo estimado (con seis rezagos) los residuos no están correlacionados ni son homeocedásticos, a pesar de no ser normal.

Relación enre tasa de interés, tasa de cambio, inflación, producción y deuda pública: análisis empírico del mecanismo de transmisión de la política monetariaEl modelo estimado nos permite analizar la interacción entre cinco variables macroeconómicas de vital importancia. Al establecer relaciones bilaterales entre todas las variables, el modelo var muestra ser adecuado para nuestros propósitos. La intuición detrás de la selección de variables es simple.

Por un lado, la teoría económica señala que las series que utilizamos en adelante están relacionadas; en algunos casos la relación es mutua, en otras bilateral, etcétera. Por ejemplo, un incremento en las tasas de interés provoca: 1) una reducción en la inflación; 2) una desaceleración de la actividad económica; 3) una apreciación de la moneda nacional, y 4) un incremento en la deuda pública. Por tanto, resulta razonable considerar que una devaluación de la tasa de cambio: 1) se transferirá a los precios nacionales; 2) impacte en la deuda pública, debido a la existencia de bonos indexados a la tasa de cambio,17 etcétera. Como conclusión, de acuerdo con la teoría económica, la relación entre las variables del modelo es tal que están estrechamente interrelacionadas.

Por otro lado, de acuerdo con la regla de Taylor, el bcb reacciona a la inflación y los niveles de producción estableciendo la tasa básica de interés.18 Independientemente de eso, resulta razonable considerar que la función de la respuesta del bcb puede ampliarse si se incluye la tasa de cambio y la relación deuda/pib. Muchos autores han incluido la tasa de cambio para hacer sus estimaciones de la regla de Taylor. Además, la importancia que el Comité de Política Monetaria (copom) del bcb concede a la tasa de cambio justifica incluir dicha variable. De acuerdo con las notas de la reunión del copom, Selic se fija tomando un nivel de tasa de cambio dado como un parámetro. En otras palabras, el bcb reacciona ante la tasa de cambio al establecer la tasa básica de cambio: se espera que la depreciación provoque que el bcb incremente la tasa básica de interés con el fin de inhibir una transferencia de la tasa de cambio.

Se han venido incrementando los estudios que examinan la relación entre las políticas monetarias y fiscales, tanto en trabajos nacionales como internacionales. El volumen editado por Chrystal (1998) es una buena referencia, en tanto que reúne una serie de artículos que se presentaron sobre el tema en un seminario del Bank of England. Dornbusch (1998) se encuentra entre los pioneros que afirmaron que el manejo de la deuda pública podría poner en riesgo la eficiencia de la política monetaria. Propone que la deuda y, notablemente, la estructura de la deuda podrían convertir el consumo en una función positiva de la tasa básica de interés. En caso de que los tenedores de deuda pública retengan una porción significativa de la deuda de corto plazo, un incremento en las tasas de interés genera un aumento en el ingreso que, a su vez, puede traducirse en un incremento de la demanda agregada. En ese caso, se afecta la eficiencia de la política monetaria. Bell-Keaton y Ballinger (2005) presentan una perspectiva poskeynesiana sobre el tema. También estos autores aportan evidencia de que, en países altamente endeudados, las tasas de interés y el pib están correlacionados positivamente.

Entre mayor sea la participación de los bonos del tesoro flotantes (Letras Financeiras do Tesouro, lft) indexados a la tasa Selic en el total de la deuda19 se podría crear un canal de transmisión desventajoso de la política monetaria o un efecto de riqueza financiera inverso, como lo propone Dornbusch (1998). En ese caso, un incremento en la tasa básica de interés incrementará la demanda agregada, empujando los precios. Con base en esa premisa, Parreiras (2007) incluye la relación entre deuda federal nacional y el pib en sus estimaciones de la función de la reacción del bcb.20Pires (2008) también aborda la interacción entre política monetaria y política fiscal en Brasil y aporta evidencia de que “el efecto de riqueza puede explicar en parte la ineficiencia de la política monetaria en Brasil” (Pires, 2008: 25).

La extensa literatura que aborda ese tema indica que el BCB podría reaccionar a las variables fiscales, lo que justificaría la inclusión de la relación deuda/pib en el modelo estimado.21 La intuición que apunta hacia la existencia de una relación positiva entre la deuda y la Selic es simple. Ante un deterioro de la capacidad del Tesoro Nacional de hacer pagos ―provocado por un incremento en la deuda― los agentes tienden a exigir tasas de interés más altas, con el fin de seguir absorbiendo la oferta de bonos del gobierno.

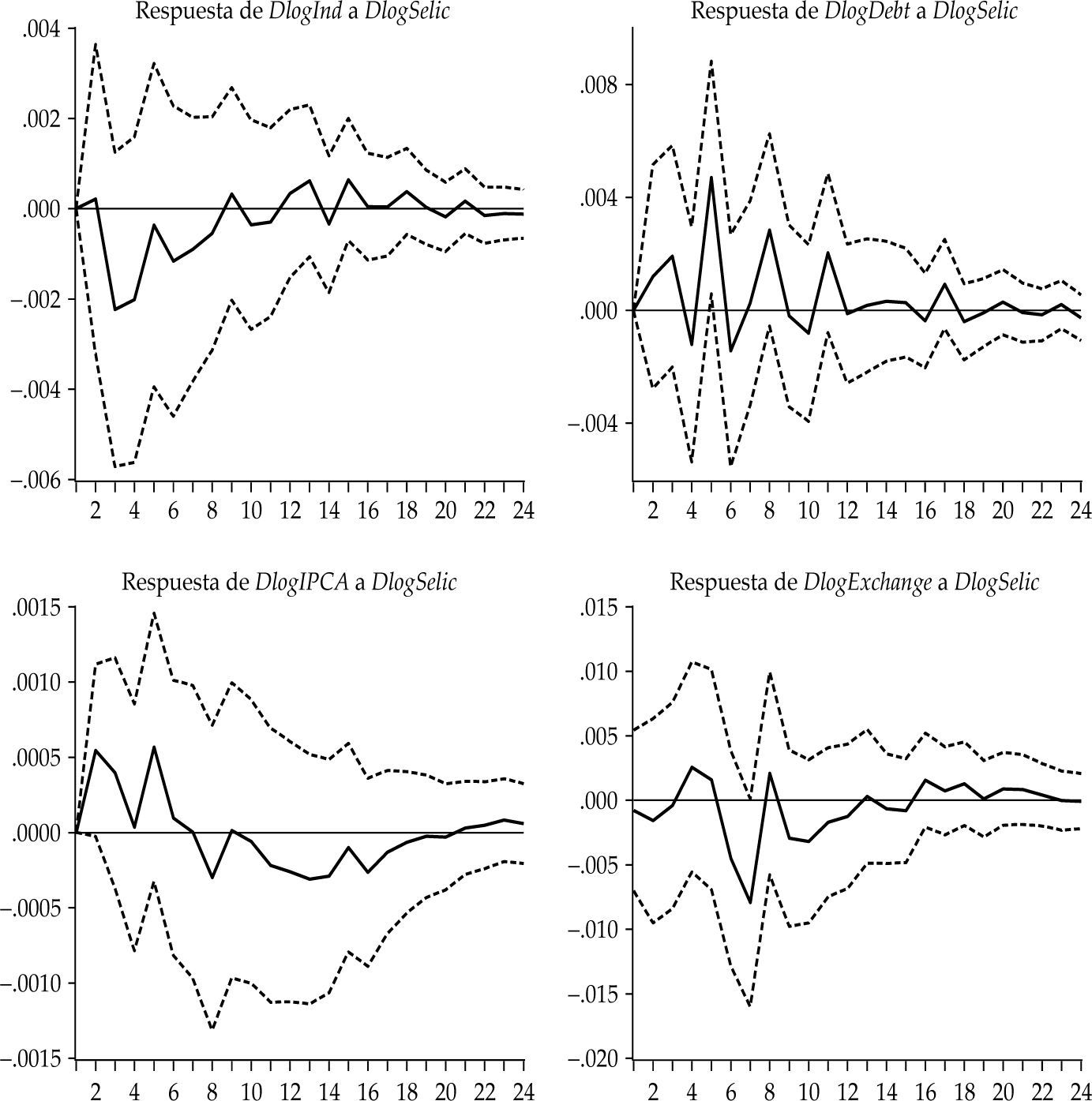

Costos y beneficios de la política monetariaLa gráfica 3 muestra la respuesta de las variables DInd, DDebt, DIPCA, DExchange ante un choque (shock), de una desviación estándar y de acuerdo con la descomposición de Cholesky, en DSelic, lo que permite analizar el efecto que un incremento en la tasa básica de interés tendría sobre otras variables incluidas en el modelo.

La respuesta de DIPCA ante un choque en DSelic constituye una situación típica “puzzle de precios” (price-puzzle) (Walsh, 2003: capítulo I). Inicialmente la inflación se acelera, alcanzando su pico en, respectivamente, dos y cinco meses, para luego declinar, alcanzando un mínimo en 12 a 14 meses. Después de esto, la inflación vuelve a acelerarse y, finalmente, el efecto se disipa en unos 18 meses.

Tal comportamiento, aunque sin el respaldo de la teoría ortodoxa, ha venido a convertirse en una especie de regla en los modelo var (Eichenbaum, 1992). Dicho fenómeno también lo verificó Luporini (2007) en Brasil, por ejemplo. La explicación más convencional del mencionado comportamiento es que se debe a un problema de error de especificación: las variables incluidas en el modelo no cubren todo el paquete de información a disposición del bcb (Sims, 1992). Con base en dicha premisa, Christiano, Eichenbaum y Evans (1996) y Sims y Zha (1998) eliminaron la puzzle introduciendo un índice de precios de mercancías.

Otra motivación, que recientemente ha adquirido importancia, es que hay un “canal de costo” en la transmisión de la política monetaria. En otras palabras, un alza en las tasas de interés incrementa los costos de producción para las empresas que ―dependiendo de su poder de mercado y de las condiciones de la demanda― pueden transferirlo a los precios. Tal visión se basa en el aporte de Kalecki (1978), quien considera que los precios están determinados por la regla de subir los precios por encima de los costos de producción. Un enfoque poskeynesiano respecto a los costos de inflación se encuentra en Palley (1996: capítulo XI) y Arestis (1992: capítulo VI), por ejemplo.22Podkaminer (1998) desarrolló un modelo teórico en el cual mantener las tasas de interés en un nivel suficientemente alto es suficiente para generar presiones inflacionarias.

De acuerdo con estos trabajos, una contracción monetaria provoca, en primer lugar, un incremento en los costos que se transmite con mucha rapidez a los precios. Posteriormente, un incremento en las tasas de interés desacelera la actividad económica y, por último, produce un efecto negativo sobre la inflación. Así, la puzzle puede ser consecuencia de un desajuste entre los efectos de la política monetaria en los costos de producción ―que son más inmediatos― y sus efectos demorados en la demanda agregada y, finalmente, en los precios.

Gaiotti y Secchi (2006), con base en datos que aportaron 2000 empresas italianas, encontraron evidencia que respalda la existencia de canales de costo. Barth y Ramey (2000) llegaron a la misma conclusión con respecto a la economía estadounidense (en ese asunto, también véase Hannsgen, 2006; para el caso de la economía brasileña, véase Marques y Fochezatto, 2006).

Más que la ocurrencia de un puzzle de precios, es la baja sensibilidad de la inflación ante las tasas de interés lo que ha llamado nuestra atención. En ese sentido, el beneficio ―en términos de bajar la inflación― de un incremento en la tasa básica de interés ha probado ser muy pequeño (y estadísticamente muy poco significativo).

El efecto que un aumento en la tasa básica de interés tiene sobre la producción industrial (como sustituto de pib) es negativo, pese a ser estadísticamente poco significativa.23 Un choque en DSelic ocasiona que Dind caiga (si bien en una forma errática), alcanzando un mínimo en tres meses. De ese momento en adelante, la producción industrial se recupera, el efecto del choque se atenúa después de unos diez meses y cede totalmente en 20 meses. Por consiguiente, el efecto final que un choque en las tasas de interés tiene sobre la producción industrial es negativo.

La tasa de cambio se incrementa como reacción al choque en la tasa básica de interés. Inicialmente, DExchange se acelera marginalmente. Después del cuarto periodo comienza a declinar, alcanzando un mínimo en siete meses. Después de eso, DExchange se incrementa lentamente y el efecto del choque se disipa por completo después de 21 meses. El resultado final de un choque DSelic sobre DExchange también es negativo; esto es, la tasa de cambio se aprecia en respuesta a un incremento en la tasa básica de interés.

Finalmente, la deuda se incrementa como respuesta a un incremento en las tasas de interés. El impacto que tiene un choque sobre DSelic alcanza su pico en cinco meses. Desde ese momento en adelante, DDebt comienza a decrecer, aunque de manera muy errática, y el efecto se atenúa en unos 12 meses. El efecto final que un choque en DSelic tiene sobre DDebt es claramente positivo, esto es, se incrementa la relación deuda/pib.

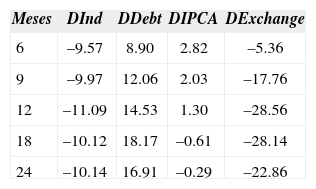

El cuadro 9 muestra la medida del choque de política monetaria, basado en una respuesta acumulada que un choque en la tasa Selic (al final de n meses) tiene sobre la producción industrial, la razón deuda/pib, el IPCA y la tasa de cambio.24

Al final de 24 meses, un incremento de 1% en Selic resulta en: 1) una reducción de 10.14% en DInd; 2) un incremento de 16.91% en DDebt; 3) una caída de 0.29% en DIPCA, y 4) un incremento de 22.86% en DExchange. Nuevamente llama nuestra atención la baja sensibilidad de la inflación a las tasas de interés: el efecto final que una contracción monetaria tiene sobre el ipca es negativo, aunque muy limitado en magnitud. No obstante, el efecto acumulativo de un incremento en Selic en las otras variables no es despreciable.

En suma, la evidencia empírica nos muestra, por un lado, que un incremento dado en Selic produce un beneficio relativamente pequeño, esto es, medido por la consecuente reducción de la inflación; y, por otro, que genera costos que no hay que desestimar, especialmente una desaceleración en la actividad económica y un incremento en la razón deuda/pib. Además, un incremento en las tasas de interés causa que la moneda nacional se aprecie de una forma que pone en riesgo la competitividad de la industria nacional y, como resultado, que haya un deterioro de las cuentas externas y desacelere la actividad económica aún más (Bresser-Pereira, 2010a, 2010b). Así pues, la política monetaria ha impuesto un fardo muy pesado a la economía de Brasil, en tanto que el costo de reducir la inflación puede considerarse alto.

La baja sensibilidad de la inflación ante las tasas de interés puede ser interpretarse, por lo menos en parte, como el resultado de un mecanismo de transmisión estropeado: imperfecciones en la transmisión de la política monetaria son uno de los factores que reducen su eficiencia (Modenesi y Modenesi, 2012). En consecuencia, mantener la estabilidad de precios bajo un RMI requiere establecer la tasa básica de interés en niveles relativamente altos. De manera que resulta pertinente afirmar que la ocurrencia de imperfecciones en el mecanismo de transmisión provoca un equilibrio menos favorable de costos y beneficios en la política monetaria.

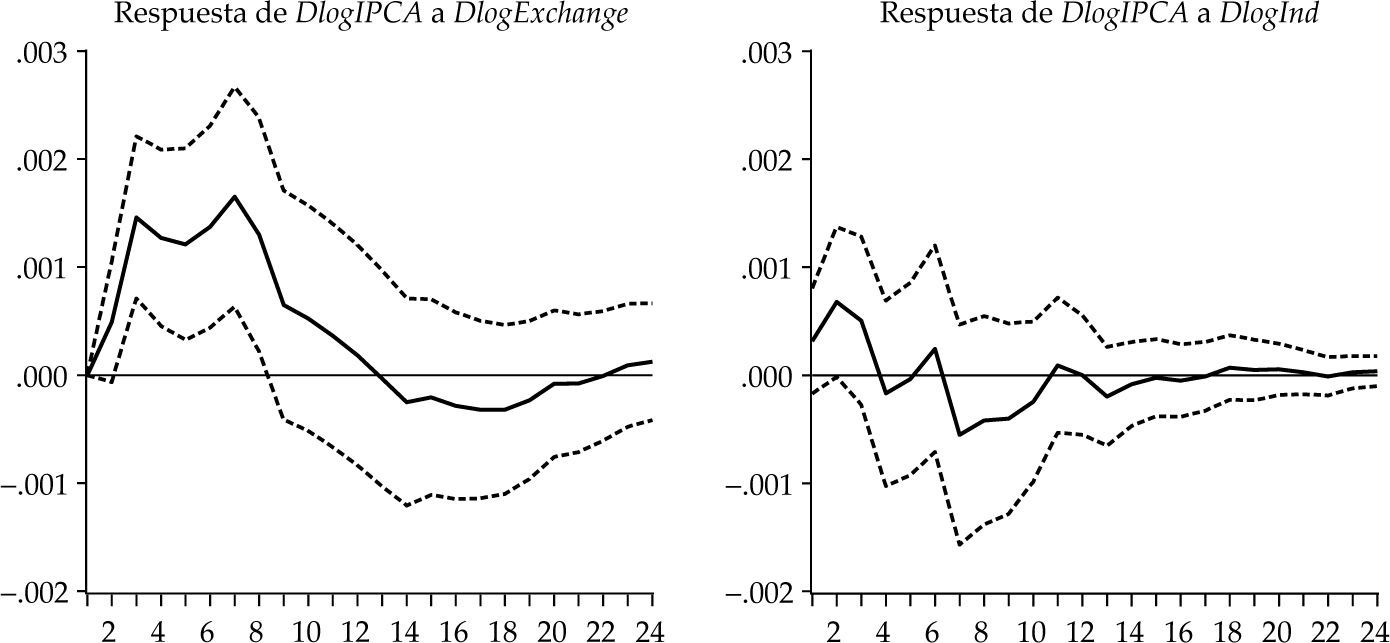

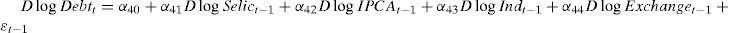

Transmisión de la política monetariaLa gráfica 4 presenta la respuesta de DIPCA a un choque en DExchange y en DInd (con una desviación estándar y de acuerdo con la descomposición de Cholesky). Muestra cómo los efectos de la política monetaria se transmiten a la inflación.

Las tasas de inflación se aceleran inmediatamente después de un choque en DExchange, llegando a su pico después de siete meses. Desde ese momento en adelante, la inflación cede lentamente, con los efectos del choque en DExchange, disipándose sólo hasta después de 12 meses. La función de impulso-respuesta sólo se estabiliza tras de 22 a 24 meses. Vale la pena mencionar que la depreciación de la tasa de cambio se transfiere a los precios y su efecto inflacionario es muy persistente: un año después del choque en DExchange, la inflación sigue por encima del nivel inicial.

A la inversa, la respuesta de la inflación a un incremento en el nivel de actividad económica (medida por la producción industrial) es prácticamente nula. La inflación se acelera y alcanza su pico en el segundo mes después del choque en DInd. A partir del tercer mes se desacelera (de forma errática) y hacia el décimo mes después del choque el efecto cesa.

Por un lado, el hecho de que, en general, parte del incremento en la producción industrial se traduce en un aumento de la inversión en negocios podría explicar ese comportamiento. Un creciente monto de inversión se refleja en la expansión de la oferta agregada que, a su vez, tiene un efecto negativo en el nivel general de precios. En suma, el efecto inflacionario de un nivel de actividad económica alto ―medido por la producción industrial― es casi insignificante. Esto quiere decir que la inflación no sigue el ciclo económico.

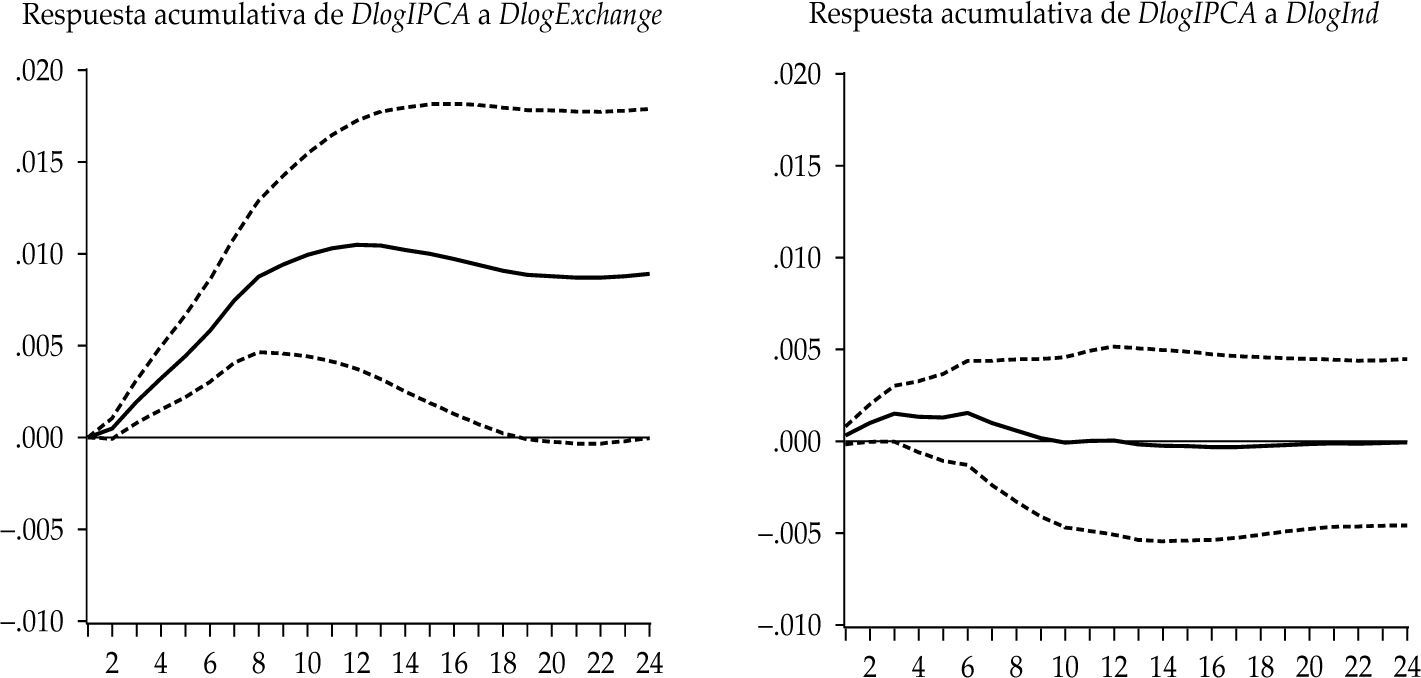

Por otro, se podría afirmar que dicho resultado es consecuencia, por lo menos en parte, de que la actividad industrial no es un buen sustituto del pib. La participación de la industria en este indicador es de cerca de 30%, de ma-nera que podría ser un sustituto poco confiable del pib. No obstante, resulta razonable suponer que, en promedio, hay una correlación positiva del nivel de actividad entre los sectores primario, secundario y terciario. Aunque también pueden, en ciertos momentos, mostrar divergencias e incluso comportamientos ocasionalmente conflictivos.25 Ante esto, se requiere de un indicador mensual que proporcione una imagen más confiable del pib. Vale la pena hacer notar que, aun así, el pib industrial se aplica mucho como sustituto del pib en los trabajos de investigación brasileños, en la medida que dichas variables presentan una correlación muy alta. La gráfica 5 muestra los efectos acumulativos de un choque en DExchange y DInd en el ipca.

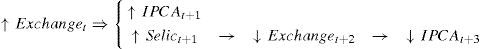

La pertinencia del canal tasa de cambioEn los apartados previos discutimos que un incremento (caída) en DExchange determina un aumento (caída) en DIPCA y que un alza (caída) en DSelic provo-ca un incremento (caída) en DExchange. Además, DExchange causa DIPCA y también DSelic, en el sentido de Granger (véase el cuadro 5). La combinación de esas relaciones empíricas constituye una política monetaria pasiva.

Uno puede razonablemente suponer que el BCB sabe que las variaciones en la tasa de cambio anteceden en el tiempo cambios en inflación. De manera que, ante una depreciación de la tasa de cambio (con la perspectiva de mantener baja la consecuente transferencia a los precios), la autoridad monetaria incrementa la tasa básica de interés. El siguiente esquema ilustra la esencia de la operación de la política monetaria en el marco de tiempo en cuestión:

La gráfica 6 muestra la respuesta acumulada de DSelic ante un choque en DExchange (con una desviación estándar y de acuerdo con la descomposición de Cholesky). Justo después del choque, DSelic se incrementa y el efecto acumulado llega a su pico hacia el décimo mes después del choque. A partir de entonces, DSelic cae, con los efectos del choque desapareciendo en 20 meses. Esto es, en consecuencia, una pieza más de evidencia de que, ante una depreciación de la tasa de cambio, el BCB incrementa la tasa básica de interés.

Como ya lo discutimos secciones arriba, la política monetaria en Brasil es razonablemente pasiva: el bcb tiene una autonomía reducida para determinar la tasa básica de interés, que responde a variaciones en la tasa de cambio, dada la importancia de ese canal en el mecanismo de transmisión de la política monetaria. De hecho, la importancia de la tasa de cambio en el mecanismo de transmisión ya ha sido destacada en otros trabajos, como los de Kregel (2004), Serrano (2006), Oreiro et al. (2008), y Serrano y Summa (2011).26

En consecuencia, la apreciación de la tasa de cambio no puede considerarse un subproducto indeseado al establecer la tasa de interés en un nivel alto, como muchos señalan. Por el contrario, la evidencia empírica muestra que esa es la esencia de la actual política de estabilización: un incremento en la Selic aprecia el real brasileño. Dada la importancia de la tasa de cambio en la evolución del ipca, una apreciación del real reduce la inflación. Este fragmento de evidencia, junto con los restantes que ya hemos presentado, revela que la tasa de cambio es el principal mecanismo de transmisión de la política monetaria.

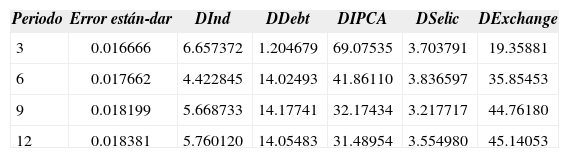

El cuadro 10 presenta la descomposición de la varianza de DIPCA, que refuerza la importancia de la tasa de cambio para definir el comportamiento de la inflación. La varianza de DIPCA se explica en gran medida por la varianza en DExchange: al final de 12 meses, la evolución de la tasa de cambio explica casi la mitad (45%) del comportamiento de la inflación, lo que confirma la importancia de la tasa de cambio en el mecanismo de transmisión de la política monetaria. En contraste, la actividad económica explica sólo 6% de la varianza de DIPCA. Es decir, el análisis de la descomposición de la varianza refuerza los resultados obtenidos mediante las funciones impulso-respuesta (véanse las gráficas 3, 4 y 5) que presentamos en los apartados anteriores.

Descomposición de varianza de DIPCA

| Periodo | Error están-dar | DInd | DDebt | DIPCA | DSelic | DExchange |

|---|---|---|---|---|---|---|

| 3 | 0.016666 | 6.657372 | 1.204679 | 69.07535 | 3.703791 | 19.35881 |

| 6 | 0.017662 | 4.422845 | 14.02493 | 41.86110 | 3.836597 | 35.85453 |

| 9 | 0.018199 | 5.668733 | 14.17741 | 32.17434 | 3.217717 | 44.76180 |

| 12 | 0.018381 | 5.760120 | 14.05483 | 31.48954 | 3.554980 | 45.14053 |

Orden Cholesky: DSelic, DIPCA, DInd, DDebt, DExchange.

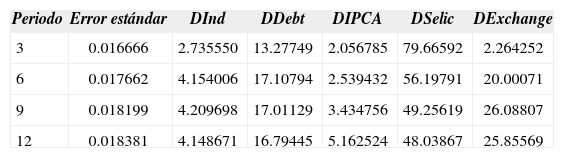

El cuadro 11 muestra la descomposición de la varianza de DSelic. También corrobora la importancia de la tasa de cambio para determinar la tasa básica de interés. La varianza de DSelic se explica en gran medida por la varianza de DExchange: al final de 12 meses casi 30% del comportamiento de la tasa básica de interés se explica por la evolución de la tasa de cambio.

Descomposición de varianza de DSelic

| Periodo | Error estándar | DInd | DDebt | DIPCA | DSelic | DExchange |

|---|---|---|---|---|---|---|

| 3 | 0.016666 | 2.735550 | 13.27749 | 2.056785 | 79.66592 | 2.264252 |

| 6 | 0.017662 | 4.154006 | 17.10794 | 2.539432 | 56.19791 | 20.00071 |

| 9 | 0.018199 | 4.209698 | 17.01129 | 3.434756 | 49.25619 | 26.08807 |

| 12 | 0.018381 | 4.148671 | 16.79445 | 5.162524 | 48.03867 | 25.85569 |

Orden Cholesky: DSelic, DIPCA, DInd, DDebt, DExchange.

En resumen, la evidencia sugiere que la tasa de cambio ha sido el principal canal de transmisión de la política monetaria: ante un repunte inflacionario, el bcb incrementa la tasa básica de interés con la perspectiva de apreciar la moneda (real) y así vencer los precios. Por tanto, la apreciación de la tasa de cambio no es un resultado indeseable de la política monetaria, sino la esencia del control de la inflación.

ConclusionesHemos realizado un análisis econométrico suficientemente robusto del mecanis-mo de transmisión de la política monetaria. El resultado de un análisis como éste es un cuerpo amplio de evidencia que nos permite evaluar los principales costos y beneficios de la política de estabilización adoptada en Brasil desde 2000.

La tasa de cambio ha probado ser el principal canal de transmisión de la política monetaria. La apreciación del real no puede considerarse un subproducto indeseable de la fijación de la tasa de interés en niveles altos. Por el contrario, la evidencia empírica revela la esencia de la actual política de estabilización de Brasil: la alta tasa Selic aprecia al real. Dada la importancia de la tasa de cambio en la evolución de los precios, la apreciación de la tasa de cambio reduce la inflación.

La evidencia empírica también muestra que la sensibilidad de la inflación a las tasas de interés es baja. Por un lado, un incremento en la tasa Selic genera un beneficio relativamente pequeño, medido por el consecuente decrecimiento de la inflación. Por otro lado, un incremento en la tasa de interés produce considerables costos, notablemente cuando ocasiona desaceleración de la actividad económica y se incrementa la razón deuda/pib. Además, un aumento en la tasa Selic lleva a una apreciación del real que, al mismo tiempo que socava la com-petitividad de las industrias nacionales, tiende a deteriorar las cuentas externas y pone en riesgo la actividad económica. Debe hacerse notar que la política monetaria impone un gran sacrificio a la economía brasileña: el costo de reducir la inflación es considerablemente alto.

La baja sensibilidad de la inflación ante las tasas de interés se podría inter-pretar como resultado, por lo menos en parte, de un mecanismo de transmisión defectuoso: las imperfecciones en el mecanismo de transmisión de la política monetaria contribuyen a reducir su eficiencia. La estabilidad de precios en el marco del rmi requiere, entonces, una política monetaria excesivamente rígida. El resultado final es que la inflación difícilmente cede. Concluimos que el equilibrio de costos y beneficios de la estabilidad de precios en un rmi no es favorable.

Finalmente, debemos reconocer que tenemos que seguir avanzando en nuestros resultados. El cuerpo de evidencia que presentamos, si bien es robusto, nece- sitamos mejorarlo. Por consiguiente, nos es preciso emitir una nota de precaución con respecto a las conclusiones que aquí presentamos: frente a la importancia de las consecuencias implicadas, se requiere seguir avanzando en el análisis.

Los autores manifiestan su especial agradecimiento a Rui Lyrio Modenesi, Thomas Palley, Gary Dymski, Leonardo Oliveira, Manoel C. Pires, Carolina Dias y a los revisores externos anónimos de Investigación Económica. Los errores y omisiones son nuestros. Versiones previas de este trabajo se presentaron en la Segunda Conferencia Internacional de la akb, agosto de 2009; en la 38ª Reunión Brasileña de Economía de la Associação Nacional dos Centros de Pós-Graduação em Economia (anpec), diciembre de 2010, y en la 8ª Conferencia Internacional “Developments in Economic Theory and Policy”, junio de 2011. Este trabajo es resultado de un proyecto de investigación de los autores con apoyo financiero del cnpq.

Los autores manifiestan su especial agradecimiento a Rui Lyrio Modenesi, Thomas Palley, Gary Dymski, Leonardo Oliveira, Manoel C. Pires, Carolina Dias y a los revisores externos anónimos de Investigación Económica. Los errores y omisiones son nuestros. Versiones previas de este trabajo se presentaron en la Segunda Conferencia Internacional de la akb, agosto de 2009; en la 38ª Reunión Brasileña de Economía de la Associação Nacional dos Centros de Pós-Graduação em Economia (anpec), diciembre de 2010, y en la 8ª Conferencia Internacional “Developments in Economic Theory and Policy”, junio de 2011. Este trabajo es resultado de un proyecto de investigación de los autores con apoyo financiero del cnpq.

En Brasil a la tasa básica de interés se la conoce por el acrónimo Selic (Sistema Especial de Liquidação e de Custódia), el sistema de liquidación para la mayor parte de los títulos nacionales del gobierno central brasileño.

Blinder (1987) aplica este concepto a la deflación operada por Paul Volcker en el periodo 1980-1984. Ball (1993) estudia 65 episodios de deflación en países miembros de la Organización para la Cooperación y el Desarrollo Económicos (ocde), entre 1960 y 1990. También véanse Töder y Zeibarth (1997) y Buiter y Grafe (2001).

No es el propósito de este trabajo hacer una exposición exhaustiva del rmi. Para mayores detalles véase Modenesi (2005: capítulo III), que discute las ventajas y desventajas del rmi y sus bases teóricas. También véase Lima (2008).

Por ejemplo, debemos decir que para la mayoría de los poskeynesianos recurrir a la tasa de interés para combatir la inflación aparece como problemático. Por ejemplo, combatir la inflación provocada por el alza de los costos manejando la demanda agregada resulta inadecuado, pues sólo atiende los síntomas y no las causas de ese tipo de inflación (Davidson, 1978, 2003). También véase Vernengo (2007, 2008) y el libro editado por Epstein y Yeldan (2009), que afirman que “los bancos centrales modernos deben dejar más espacio político para equilibrar varios objetivos e instrumentos. En particular, creación de empleo, reducción de la pobreza y crecimiento económico más acelerado deberían unirse a la estabilización de la inflación y la estabilización más general, esto es, como metas esenciales de la política del banco central” (Epstein y Yeldan, 2009: 7).

Arestis y Chortareas (2006, 2007) y Mihailov (2006) presentan un punto de vista crítico con respecto a la regla de Taylor. Haight (2008) presenta una crítica poskeynesiana del así denominado principio de Taylor, es decir, la proposición de que siempre que haya un incremento (caída) dado en la tasa de inflación hay que incrementar (reducir) en mayor proporción las tasas de interés.

También véanse Mishkin y Posen (1997) y Modenesi (2005: capítulos II y III).

La vasta literatura sobre el tema también incluye a: Feldstein (1979, 1980, 1997), Cooley y Hansen (1989), Imrohoroglu y Prescott (1991), Gomme (1993), Gilman (1993, 1995), Haslag (1994), Jones y Manuelli (1995), Dotsey e Ireland (1996), Lacker y Schreft (1996), Akerlof, Dickens y Perry (1996), Shiller (1996), Abel (1997), Bakhshi, Haldane y Hatch (1998), Sinn (1999), Cysne (2003), Rossi (2003), Bullard y Russell (2004). Sobre el caso brasileño, véanse Pastore (1997), Fava y Rocha (2003) y Rossi (2008), entre otros.

Vale la pena señalar que, de acuerdo con Bacha (1994, 1995), éste no fue un problema en la era previa al real brasileño. Por el contrario, mientras los ingresos fiscales estaban indexados, los gastos no generaban el efecto tanzi inverso.

Como lo expresó la ley estadounidense de 1995, la Economic Growth and Price Stability Act: “porque la estabilidad de precios conduce a las tasas de interés más bajas posible y es una condición esencial para mantener el máximo nivel de productividad, los ingresos reales, el nivel de vida, el empleo y la competiti- vidad mundial, la estabilidad de precios debe ser el principal objetivo a largo plazo” (US Congress, 1995).

Véanse Epstein y Schor (1990) y Epstein (2000) para una postura desde la economía política con res-pecto a la formulación de las políticas monetarias.

Un incremento en la tasa Selic incrementa el volumen de deuda en dos formas: 1) directamente, considerando que una porción significativa de la deuda está compuesta por bonos del tesoro flotantes (Letras Financeiras do Tesouro, lft) indexados a la tasa Selic, y 2) indirectamente, dado que, con el incremento en la tasa Selic, los demandantes de bonos tienden a exigir rendimientos más altos para poder comprar bonos pre-fijados.

En efecto, hay muchos otros problemas con el rmi. Por ejemplo, Braunstein y Heintz (2009) investigan “los efectos en función del género de las respuestas de política durante los episodios de reducción de la inflación” (p. 110).

Bernanke (2007) postula que: “la estabilidad de precios […] es algo bueno en sí mismo” y “[e]n el largo plazo, la baja inflación promueve el crecimiento, la eficiencia y la estabilidad –que, siendo todo lo demás igual, respaldan el máximo empleo sostenible” (p. 1).

Este es el procedimiento normal, que se encuentra comúnmente en los trabajos relativos al tema. Por ejemplo, Luporini (2007) recurre a ocho rezagos.

El orden seleccionado para el modelo var es: Selic, IPCA, Ind, Div y Exchange. Selic fue seleccionada como la variable más exógena, dado que es el instrumento de política monetaria y (como regla) se ajusta sólo en ocho ocasiones por año en las reuniones de Comité de Política Monetaria del bcb. La tasa de cambio se seleccionó como variable más endógena debido a que mediante el canal de expectativas las otras variables la pueden afectar contemporáneamente. La inflación afecta contemporáneamente a Debt debido a que una porción de la deuda está indexada al ipca. Es más difícil justificar el efecto que la inflación tiene sobre el pib; sin embargo, el cuadro 5 muestra que IPCA antecede a Ind. En principio podría no ser apropiado identificar el orden de las variables por medio de la prueba de causalidad de Granger. El orden Cholesky indica una causalidad contemporánea entre las variables, mientras que Granger indica una precedencia temporal. No obstante, se puede usar la Granger como método para ajustar las variables con orden Cholesky, considerando que hay una correlación positiva entre la probabilidad de causalidad de Granger y causalidad contemporánea. Selic e IPCA afectan contemporáneamente a Debt porque la deuda está en parte indexada al ipca (ntn-b) y en parte a la tasa Selic (lft). El efecto contemporáneo de Ind en Debt puede explicarse por Debt siendo la razón deuda/pib.

Por tanto, en la medida en que el tamaño de la muestra de cualquier variable dada se incremente, el promedio de la distribución de la muestra tenderá a ser normal.

De acuerdo con informes del bcb, de 2002 a 2009, el porcentaje de bonos gubernamentales indexados a la tasa de cambio agregaron hasta 28.6% en 2001; 22.4% en 2002 y 0.7% en 2009.

Para una revisión de la regla de Taylor, véase Modenesi, Martins y Modenesi (2012).

Durante el periodo las lft equivalieron de casi la mitad a un tercio del total de la deuda.

Vale la pena señalar que el autor no probó la existencia de un mecanismo como ese en la economía brasileña.

Sobre este tema, véanse Garcia (2002), Bevilaqua y Garcia (2002), Blanchard (2004), Andrade y Moraes (2005), Barbosa (2005a, 2005b), Herrera (2005), Mattos (2005), Nakano (2005) y Neponucemo (2005).

Para una perspectiva histórica, véase Humphrey (1986). Tooke (1983) y Laughlin (1909, 1911) se en-cuentran entre los precursores de esta concepción.

Dado que una relación negativa entre el pib y la tasa de interés es ampliamente respaldada por los trabajos de investigación, esta poca significancia puede deberse, en parte, a que la producción industrial no resultó ser tan buen sustituto del pib (más detalles en las páginas 120-122).

Belaisch (2003) recurre a esta metodología para estimar el efecto de la depreciación de la tasa de cambio sobre la inflación en Brasil.

Por ejemplo, el ciclo de inventario hace que el nivel de actividad del sector industrial sea más volátil en comparación con el de servicios.

Goldfajn y Werlang (2000), Correa y Minela (2006) y Nogueira Jr. (2007) estiman el coeficiente de transferencia de la tasa de cambio para la economía brasileña.