Se evalúa el rendimiento ex-dividendo en acciones colombianas entre 1999 y 2007, periodo que incluye la conformación en julio de 2001 de la Bolsa de Valores de Colombia, resultado de la integración de tres bolsas previamente existentes. Contrario a la hipótesis de eficiencia de mercado, se encontraron rendimientos exdividendo positivos y estadísticamente significativos, similares a los evidenciados en diversos mercados internacionales. Se comprueba que los rendimientos ex-dividendo no son explicados en su totalidad por costos de transacción ni por efectos impositivos. Una estrategia limitada de captura de dividendos, substrayendo dichos costos, habría entregado rendimientos positivos y económicamente importantes entre 2006 y 2007 en las acciones más liquidas del mercado. Sin embargo, estos rendimientos tienden a disminuir en el período de estudio, consistentes con un avance hacia una mayor eficiencia en el mercado accionario colombiano después de la integración. Este estudio pone de relieve la importancia de considerar las fricciones en estudios académicos de eficiencia y de evaluación de estrategias especulativas.

We study the ex-dividend return in the Colombian stock market between 1999 and 2007, period that includes the merger of the former three Colombian stock exchanges in the Bolsa de Valores de Colombia in July 2001. Contrary to the Efficient Market Hypothesis, we found positive and statistically significant ex-dividend returns in the sampled period, only in part explained by transaction cost and tax effects. Moreover, even subtracting transaction costs and tax effects, a dividend capture strategy would have gotten positive and economically sizable returns between 2006 and 2007 in the most liquid stocks. The decrease of those ex-dividend returns is also reported along the studied period, providing evidence of increasing informational efficiency after the merger of the three stock exchanges. Methodologically, this study highlights the importance of accounting for frictions in both academic efficiency studies and in testing speculative strategies by practitioners.

1. Introducción

Los mercados financieros modernos caracterizados por su gran actividad bursátil, alta volatilidad, transmisión de información en tiempo real, y la presencia de agentes sofisticados y altamente competitivos, no deberían ofrecer oportunidades de rendimientos extras, como lo postula la hipótesis de eficiencia de mercado1. Sin embargo, una estrategia especulativa simple, la de captura de dividendos, tiende a entregar rendimientos extraordinarios en la gran mayoría de mercados internacionales, aun en los más sofisticados, como se indica en la sección de revisión de la literatura, constituyéndose en un desafío a la hipótesis de eficiencia.

El rendimiento ex-dividendo es el obtenido en una estrategia de captura de dividendos, consistente en comprar una acción el día bursátil inmediatamente anterior a la fecha ex-dividendo, conocido como último día cum-dividendo, adquiriendo así el derecho a recibir el dividendo, y vendiendo la acción en el día ex-dividendo. Desde el punto de vista de un especulador, si en promedio la suma del precio del día ex-dividendo más el dividendo es significativamente mayor que el precio de compra se tendrá una rentabilidad extra (Elton et al., 1984).

El rendimiento en la fecha ex-dividendo ha sido investigado extensamente en la literatura internacional en los últimos 40 años, tanto como un indicador de eficiencia de mercado, así como un detector de anomalías debidas a impuestos diferenciales entre agentes, factores microestructurales o costos de transacción (entre otros, Elton & Gruber, 1970; Kalay, 1982; Poterba & Summers, 1984; Frank & Jagannathan, 1998; Graham et al., 2003; Elton et al., 2005). Este tema de estudio continúa siendo de interés en los mercados financieros internacionales como lo reflejan los recientes trabajos de Dhaliwal y Zhen (2006), Kadapakkam y Martínez (2008), Rantapuska (2008), Kadapakkam et al. (2010), Whitworth y Rao (2010) y Li (2010).

¿De qué manera el rendimiento ex-dividendo es un indicador de eficiencia de mercado? En principio, en ausencia de fricciones tales como impuestos, costos de transacción o efectos microestructurales, los precios de las acciones deben ajustarse hacia abajo en una cantidad equivalente al monto del dividendo en el día ex-dividendo, eliminando la posibilidad de rendimiento ex-dividendo alguno. En sentido contrario, un rendimiento ex-dividendo consistentemente positivo es evidencia en contra de la hipótesis de eficiencia en sentido semifuerte, dado que la información de los montos y fechas de dividendos es públicamente disponible.

Ahora bien, la existencia de un rendimiento ex-dividendo positivo solo constituye una anomalía si puede ser económicamente aprovechable por los agentes del mercado después de consideraciones de costos de transacción e impositivas2. La literatura ha identificado que ciertos patrones de aparente ineficiencia son ilusorios, dado que el especulador que quisiera explotarlos perdería buena parte de la rentabilidad debido a dichas fricciones, o incurriría en riesgos excesivamente altos (p.e. Fama & Blume, 1966; Jensen & Bennington, 1970). En el caso particular del rendimiento ex-dividendo, diversos estudios han identificado tres hipótesis que pueden explicarlo: la hipótesis impuesto-clientela, la microestructural y la de costos de transacción.

El presente estudio pretende verificar la existencia de rendimientos ex-dividendo en el mercado accionario colombiano para el período comprendido entre enero de 1999 y diciembre de 2007. El principal aporte académico de este estudio consiste en emplear el rendimiento ex-dividendo, neto de costos de transacción, como una medida de la evolución de la eficiencia semifuerte de un mercado emergente, y considerando las tres hipótesis que podrían explicarlo. Otro aporte importante es que la muestra nos permite examinar si la fusión de las Bolsas de Medellín, Bogotá y Occidente en la actual Bolsa de Valores de Colombia (en adelante BVC), en julio de 2001, contribuyó al aumento de la eficiencia del mercado accionario. Estudios relacionados, como el de Maya y Torres (2005), Agudelo (2010) y Agudelo (2009) han evidenciado un aumento de la eficiencia débil, la liquidez y la actividad bursátil del mercado accionario colombiano tras la fusión, respectivamente.

Comprender la manera en que se forman los precios en el mercado accionario colombiano adquiere mayor importancia con el surgimiento del Mercado Integrado Latinoamericano (MILA), que incluye a BVC, y las bolsas de Santiago y Lima. Se espera que MILA facilite el ingreso de inversionistas de cada un o de estos tres países a los otros dos, y estimule un mayor ingreso de fondos extranjeros (Agudelo, Barraza, Castro y Mongrut, 2012). Salvo el estudio de Castillo y Jakob (2006), no se encontró otro antecedente de estudios de rendimientos ex-dividendo en ninguno de los tres mercados de MILA. La vigencia de estos estudios en la literatura de mercados emergentes se ilustra con el reciente de Kadapakkam y Martínez (2008) en el mercado accionario mexicano, quienes reportan un rendimiento ex-dividendo positivo, que no puede ser explicado bajo ninguna de las tres hipótesis mencionadas, y lo califican como un «enigma» («puzzle»).

Los resultados de este estudio muestran evidencia de la existencia de un rendimiento ex-dividendo positivo en la mayoría de acciones del mercado accionario colombiano para el período de estudio, lo que constituye una anomalía contraria a la hipótesis de eficiencia de mercados. Estos rendimientos no solo son significativos estadísticamente, sino además económicamente después de costos de transacción, y están asociados a una relación rendimiento-riesgo (Razón de Sharpe) de magnitud importante. Se logran descartar como explicaciones de este rendimiento extra razones de tipo impositivo, microestructural y de costos de transacción. De otro lado, se evidencia que esta anomalía ha ido disminuyendo en el período de la muestra, que la fusión de las bolsas disminuyó su magnitud, y que hacia el final solo podría ser aprovechada por agentes con bajos costos de transacción en acciones de alta liquidez.

De otro lado, los resultados de este estudio permiten estimar los posibles efectos sobre el mercado de acciones de un cambio en el manejo tributario de los dividendos y la ganancia de capital. En particular se presenta evidencia del efecto de la entrada en vigencia del decreto 567 del 1 de marzo de 2007, que establece una tasa de impuestos sobre los dividendos gravados, y se evidencia el efecto importante sobre el precio de las acciones alrededor del día ex-dividendo, en línea con lo esperado por los modelos teóricos. Como una posible aplicación inmediata de este resultado, se conoce a mediados de 2012 que la propuesta de la reforma tributaria del gobierno colombiano incluirá un impuesto a la renta del 4% para los dividendos, inexistente hasta el momento, manteniendo la exención de impuestos a la ganancia de capital. Es de esperar, entonces, que el rendimiento ex-dividendo disminuya aún más si dicha reforma entra en vigor.

El artículo está organizado de la siguiente forma: en la primera sección se definen los conceptos básicos fundamentales a través de un ejemplo ilustrativo y se resume la literatura académica relevante. La segunda sección presenta y explica las hipótesis que serán sometidas a prueba en esta investigación. La tercera sección describe los datos y metodología empleados en este estudio. La cuarta sección presenta los resultados de cada una de las pruebas aplicadas. Finalmente se presentan las conclusiones que resumen los principales hallazgos de la investigación.

2. Marco teórico

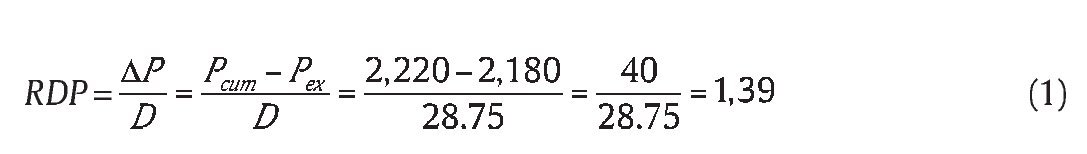

Ilustramos el rendimiento ex-dividendo con un ejemplo, la empresa petrolera de capital mixto, Ecopetrol, una de las más transadas de la BVC. En el informe de utilidades de 2007 se estableció que el primer pago de dividendos a los accionistas de Ecopetrol por un valor de 28,75 pesos sería el 25 de abril de 2008 con fecha ex-dividendo 11 de abril de 20083. El día 10 de abril de 2008, el último día en que el comprador de dicha acción tiene derecho al mencionado dividendo se le conoce como el día cum-dividendo.

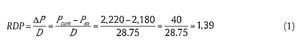

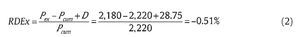

El precio de cierre del día cum-dividendo es de 2.220,00 $. En un mercado eficiente se esperaría que el precio de la acción el día ex-dividendo disminuyera en el valor del dividendo, ya que quien adquiere la acción pierde el derecho a recibirlo. Por lo tanto, en nuestro ejemplo se esperaría que el precio de apertura del día ex-dividendo fuera de alrededor de 2.191,25$ (2.220,00-28,75). Ahora bien, el precio de apertura registrado fue de 2.180,00 pesos. Según este tendríamos que la Razón de Disminución del Precio con respecto al dividendo (RDP) el día ex-dividendo es:

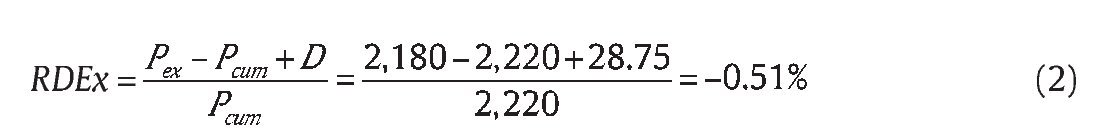

En este caso, un agente que hubiera implementado una estrategia de captura de dividendo, compra la acción al precio de cierre del día cum-dividendo, y la vende al precio de apertura del día ex-dividendo, obteniendo un rendimiento del -0,51%, conocido como rendimiento ex-dividendo (RDEx), calculado de la siguiente forma:

donde:

Pcum = precio de cierre de la acción el día cum-dividendo.

Pex = precio de la acción en el día ex-dividendo.

D = valor del dividendo.

Alternativamente, considerando el precio de cierre en el día ex-dividendo de 2.190, si el agente hubiera esperado para vender la acción al final de la rueda accionaria, el rendimiento ex-dividendo obtenido sería del -0,06%. En un mercado eficiente estos rendimientos no deben ser consistentemente positivos o consistentemente negativos, ya que indicarían que no se está incorporando debidamente la información de las fechas y pagos de dividendos en los precios de las acciones, generando posibles rendimientos extraordinarios para los especuladores.

El estudio del rendimiento ex-dividendo tiene como punto de partida el postulado de Miller y Modigliani (1961) que afirma que en mercados de capitales ideales, la política de dividendos de una firma no debe afectar su valor de mercado. En consecuencia, el precio de una acción deberá bajar en la misma cantidad que el valor del dividendo en el día ex-dividendo (ΔP / D = 1) al perderse en dicho día el derecho al dividendo. Este principio ha sido formalizado en la regla118delNew York Stock Exchange (NYSE), y en la regla 132 del American Stock Exchange (AMEX), las cuales estipulan que, al abrirse la rueda en el día ex-dividendo, todas las órdenes límite de compra de acciones serán reducidas en el monto del dividendo.

Sin embargo, la literatura empírica sobre el tema ha evidenciado que el comportamiento del precio de las acciones el día ex-dividendo en general no corresponde a dicho principio en diferentes países y épocas, y específicamente que se tiene un rendimiento positivo en la fecha ex-dividendo. Entre otros, se tienen los ejemplos de Elton y Gruber (1970), Dubofsky (1992) y Elton et al. (2005) en Estados Unidos; Frank y Jagannathan (1998) en Hong Kong; Castillo y Jakob (2006), en Chile; Kadapakkam y Martínez (2008) en México; Borges (2008) en Portugal y Akhmedov y Jakob (2010) en Dinamarca.

Tres teorías han sido ofrecidas para explicar el rendimiento exdividendo, según Graham et al. (2003). La primera explica este fenómeno por el diferencial de tasas impositivas aplicables a los dividendos y a las ganancias de capital. La segunda sugiere que este comportamiento se debe a factores microestructurales, no relacionados con aspectos impositivos. Finalmente, la tercera reconoce la existencia del efecto del elemento impositivo, pero a la vez argumenta que dicho efecto puede estar restringido por otros factores tales como los costos de transacción y el riesgo. A continuación se discuten en mayor detalle cada una de estas teorías y la evidencia empírica que las soporta:

2.1. Efectos impositivos diferenciales

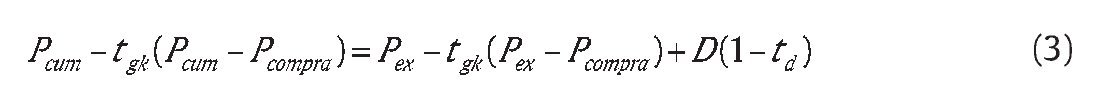

Los proponentes originales de esta teoría son Elton y Gruber (1970) quienes estudian el mercado accionario del NYSE entre el 1 de abril de 1966 y el 31 de marzo de 1967. Los autores deducen que la razón de cambio del precio de la acción con respecto al dividendo [RDP] refleja la razón existente entre las tasas de impuestos aplicables a los dividendos y las tasas de ganancias de capital del inversionista. Dichos autores argumentan que un inversionista marginal que desee vender una acción cerca de la fecha ex-dividendo deberá serle indiferente en equilibrio, vender antes o después de la mencionada fecha, lo que implica la siguiente igualdad:

donde los nuevos términos son:

tgk = tasa de impuestos sobre ganancias de capital

td = tasa de impuestos sobre dividendos

Reorganizando, podemos expresar la relación entre la razón de cambio del precio con respecto al dividendo [RDP] en función de las tasas impositivas diferenciales sobre dividendos y ganancias de capital:

En un trabajo más reciente, Elton et al. (2005) continúan defendiendo la teoría de efectos impositivos diferenciales al comparar el comportamiento del precio el día ex-dividendo para una muestra de fondos cerrados (closed-end funds), con y sin ventajas impositivas, entre enero de 1998 y septiembre de 2001.

Evidencia a favor de esta teoría ha sido registrada en estudios empíricos en los mercados accionarios de Estados Unidos, Canadá, el Reino Unido y China. El efecto de cambios en la regulación impositiva sobre el comportamiento del precio el día ex-dividendo ha sido analizado por Poterba y Summers (1984) y Barclay (1987). De otro lado, evidencia reciente de comportamiento diferencial de los agentes en el día ex-dividendo explicada por razones impositivas la ofrecen tanto Li (2010) como Whitworth y Rao (2010). Como un hallazgo relacionado, Dhaliwal y Zhen (2006) encuentran relación entre el exceso de volumen de transacción en el día ex-dividendo y el nivel de presencia de inversionistas institucionales en las empresas, y lo explican por su manejo diferencial en materia de impuestos. Finalmente, Graham et al. (2003) y Jakob y Ma (2003), confrontan la teoría de los efectos impositivos diferenciales con la de los factores microestructurales, encontrando que la primera es la que mejor explica dicho comportamiento.

2.2. Factores microestructurales

Los mayores exponentes de esta teoría son Frank y Jagannathan (1998) quienes reportan que en el mercado accionario de Hong Kong, entre enero de 1980 y diciembre de 1993, el precio de las acciones en el día ex-dividendo bajó en promedio menos que el dividendo, a pesar de que los dividendos y ganancias de capital están exentos de impuestos.

Como explicación alternativa proponen un modelo en el cual existen dos precios en el mercado, uno para comprar (demanda o bid) y otro para vender (oferta o ask). En el mercado de Hong Kong, los inversionistas con intención de compra prefieren hacerlo en el día ex-dividendo, en vez del día cum-dividendo, ya que hacer efectivo el dividendo implica costos y demoras por la no existencia de sistemas electrónicos para la época, aumentando la demanda en dicho día. Por la misma razón, quienes han decidido vender preferirían hacerlo en el día cum-dividendo, aumentando la oferta. De esta manera, el desbalance inducido en las órdenes de compra y venta en las puntas de demanda y oferta entre los días cum y ex-dividendo, trae como consecuencia que la caída del precio en la fecha ex-dividendo sea menor al monto del dividendo mismo. Consistente con dicha explicación, Kadapakkam (2000) encuentra que con la creación del mercado electrónico en Hong Kong en 1993, que facilitó la liquidación de transacciones, el rendimiento ex-dividendo se redujo, pero no desapareció completamente.

Bali y Hite (1998) proponen otra teoría para los rendimientos ex-dividendo positivos basada en factores microestructurales. Dado que los precios están restringidos a un conjunto discreto de números (con incrementos llamados Múltiplos o Ticks) y los dividendos son valores esencialmente continuos, la mayoría de las veces los cambios en el precio en el día ex-dividendo no serán exactamente iguales al valor del dividendo, sino una aproximación discreta. Los autores elaboran un modelo que implica que el precio disminuirá en una cantidad menor que el dividendo pero mayor o igual al dividendo menos un múltiplo para reducir el rendimiento extraordinario, con lo cual los rendimientos positivos en el día ex-dividendo son explicados al menos en parte por el error de redondeo causado por la discretización. Además de dicho efecto, Dubofsky (1992) estudia la consecuencia de la regla 118 del New York Stock Exchange (NYSE) y la regla 132 del American Stock Exchange (AMEX) antes mencio nadas sobre el comportamiento del precio en el día ex-dividendo, encontrando que son también en parte responsables de los rendimientos positivos en la fecha ex-dividendo. Efectos similares fueron encontrados en el mercado accionario de Dinamarca por Akhmedov y Jakob (2010).

2.3. Costos de transacción

Kalay (1982, 1984) deduce el siguiente rango en el cual se movería la razón de cambio de precio con respecto al dividendo, en el cual no sería posible para los especuladores de corto plazo obtener ganancias extraordinarias, a pesar de sus bajos costos de transacción, los cuales se expresan como αP¯, donde P¯= (Pcum - Pex) / 2. De esta forma, gracias a la actividad de los especuladores, es posible que el precio en día ex-dividendo disminuya en una cantidad menor que el dividendo.

El autor argumenta que el comportamiento del rendimiento ex-dividendo no depende de los diferenciales de tasas, ya que dichos especuladores presentan igual tasa impositiva para ganancias de capital de corto plazo y para dividendos. Más aún, en este escenario, aquellos agentes que tienen una tasa de impuestos sobre dividendos mayor que la tasa de impuestos sobre ganancias de capital, no podrían obtener ganancias extraordinarias, y por lo tanto no serán determinantes del comportamiento de los precios en el día ex-dividendo.

Esta postura ha sido respaldada por Karpoff y Walkling (1988), quienes encontraron que los rendimientos potencialmente obtenidos por los especuladores de corto plazo en el día ex-dividendo fueron mayores cuando las comisiones comenzaron a ser libremente negociadas en mayo de 1975. Bajo esta misma línea están los hallazgos de Lakonishok y Vermaelen (1986) y Naranjo et al. (2000) que asocian el rendimiento ex-dividendo con los niveles de comisiones.

Otros estudios como los de Grammatikos (1989) y Lakonishok y Vermaelen (1983) corroboran la hipótesis de costos de transacción al demostrar que no se presenta el efecto esperado de algún cambio en las tasas impositivas sobre el comportamiento del precio el día ex-dividendo, y que por el contrario predomina el efecto de las negociaciones de corto plazo.

3. Hipótesis y modelos

La revisión de la literatura sugiere varias medidas para el estudio del comportamiento del precio en el día ex-dividendo para las acciones en el mercado accionario colombiano. Si bien la Razón de Disminución del Precio (RDP) (1) fue la empleada inicialmente (Elton & Gruber, 1970), ha sido reemplazada en la literatura reciente por el Rendimiento Ex-dividendo (RDEx) (2) (p.e. Graham et al., 2003; Castillo & Jakob, 2006; Rantapuska, 2008), y será el empleado en este estudio. El rendimiento ex-dividendo tiene la ventaja de ser fácilmente interpretado como el retorno obtenido por una estrategia de captura de dividendos, y presenta un valor teórico de cero en ausencia de impuestos, costos de transacción y otras fricciones.

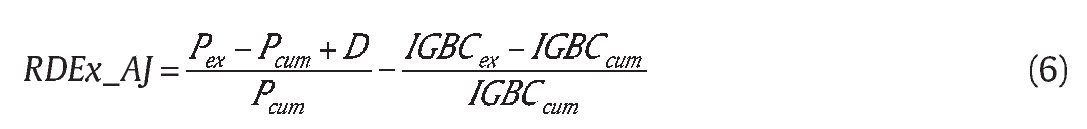

Consistente con el modelo de índice único, buena parte de los cambios de precio de una acción pueden ser explicados por movimientos generales del mercado. Por lo anterior, RDEx puede ser ajustado substrayéndole el efecto del movimiento del mercado, y así aislar mejor el efecto del salto de precio por el día ex-dividendo4 (Castillo & Jakob, 2006; Graham et al., 2003). De esta forma, el Rendimiento Ex-Dividendo Ajustado (RDEx_AJ) se calcula así:

El rendimiento ex-dividendo fue calculado de dos formas básicas. En la primera, RDExCA, se toma como precio de compra el del cierre del día cum-dividendo (Pcum) y como precio de venta el de apertura del día ex-dividendo. En la segunda, RDExCC, se toma como precio de venta el de cierre del día ex-dividendo. Para efectos de calcular los respectivos rendimientos ajustados (RDExCA_Aj y RDExCC_Aj), el valor del IGBC utilizado en la fecha ex-dividendo es consecuente con el respectivo precio ex-dividendo empleado en la medida, es decir se emplea el IGBC de apertura para RDExCA_Aj y el IGBC al cierre para RDExCC_Aj.

Consistente con la literatura del tema, se plantean las siguientes hipótesis esperadas con respecto al comportamiento del precio de las acciones en el día ex-dividendo en el mercado accionario colombiano. En primer lugar, de acuerdo con Miller y Modigliani (1961) en un mercado eficiente y en ausencia de fricciones, la política de dividendos de la compañía no afecta a su valor de mercado, y por ende se espera un rendimiento ex-dividendo de cero.

H.1. El promedio del Rendimiento ex-dividendo no es diferente de cero (RDEx = 0, RDEx_AJ = 0).

Los resultados preliminares en el mercado accionario colombiano, que se presentan más adelante, señalan que existe rendimiento positivo en el día ex-dividendo significativo estadísticamente. Por lo tanto, se pondrán a prueba las siguientes hipótesis de acuerdo con las tres teorías presentadas anteriormente en la revisión de la literatura.

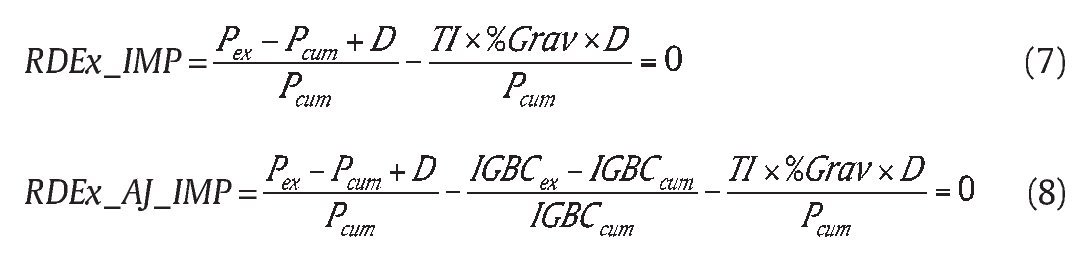

Con base en la teoría de efectos impositivos diferenciales (Elton & Gruber, 1970), el rendimiento del día ex-dividendo para el caso colombiano, después de entrar en vigencia el decreto 567 de 2007, debería estar explicado por la tasa de impuestos sobre los dividendos. Dado que a partir del 1 de marzo de 2007 comenzó a cobrarse retención en la fuente sobre dividendos, se esperaría un rendimiento ex-dividendo positivo antes de impuestos, pero no diferente de cero después de tener en cuenta los efectos impositivos. El rendimiento ex-dividendo ajustado por el efecto de impuestos sobre dividendos se define de la siguiente forma:

donde, TI es la tasa de impuestos sobre dividendos y %Grav es el porcentaje de los dividendos gravados de cada acción el cual es normalmente diferente para cada acción.

H.2. El rendimiento ex-dividendo es explicado por efectos impositivos, es decir, el promedio del Rendimiento ex-dividendo, después de impuestos no es diferente de cero (RDEx_IMP = 0).

Siguiendo a Bali y Hite (1998), la siguiente hipótesis explora el efecto del redondeo de los precios de las acciones, debido a los saltos en múltiplos (ticks), como posible explicación para los rendimientos ex-dividendo extraordinarios. Naturalmente, el máximo rendimiento extraordinario que puede explicarse por este efecto es la razón entre el múltiplo y el precio de cierre del último día cum-dividendo (Pcum). En consecuencia el rendimiento ex-dividendo ajustado por el efecto del múltiplo del precio de la acción se define de la siguiente forma:

donde Múltiplo1 es el múltiplo del precio de la acción en el día ex-dividendo.

H.3. El rendimiento ex-dividendo es explicado por el múltiplo de los precios de las acciones; es decir, el promedio del Rendimiento ex-dividendo, teniendo en cuenta el ajuste necesario por múltiplo del precio, no es diferente de cero (RDEx_MULT = 0; RDEx_AJ_MULT = 0).

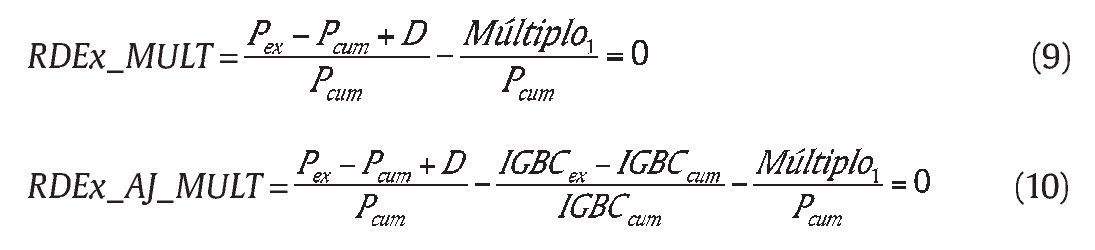

El principal costo de transacción en un mercado para transacciones pequeñas es el margen oferta-demanda (Agudelo, 2010). Revisando la base de datos de la BVC hemos identificado un grupo de acciones altamente líquidas en el 2007 para las cuales el margen oferta-demanda intradiario es aproximadamente el valor del múltiplo de la acción. Específicamente, este grupo comprende las acciones de Bancolombia, Cementos Argos, Compañía Nacional de Chocolates, Colombiana de Inversiones, Corficolombiana, Inversiones Argos, Acerías Paz del Río, ETB, ISA y Suramericana de Inversiones en los años 2006 y 20075. De esta forma, los rendimientos de una estrategia de captura de dividendos ajustados por costos de transacción pueden ser estimados de la siguiente forma:

donde Múltiplo2 (Múltiplo2) es el múltiplo del precio de la acción el día ex(cum)-dividendo.

H.4. El Rendimiento ex-dividendo ajustado por costos de transacción no es diferente de cero (RDEx_CT = 0; RDEx_AJ_CT = 0). Considerando el margen oferta-demanda como el principal costo de transacción, esta hipótesis plantea que el rendimiento ex-dividendo del mercado accionario colombiano desaparece una vez se tienen en cuenta los costos de transacción.

Finalmente, se pone a prueba la hipótesis de que la unificación de las tres bolsas anteriores en la BVC redujo la magnitud del rendimiento ex-dividendo al aumentar el nivel de competencia entre los agentes y reducir los costos de transacción (Maya & Torres, 2005; Agudelo, 2010).

H.5. La fusión de las tres bolsas de valores en la BVC en julio de 2001 le dio mayor eficiencia al mercado accionario colombiano. Bajo este supuesto, el rendimiento ex-dividendo después del 1 de julio de 2001 deberá ser menor que el anterior a esta fecha.

4. Datos y metodología

Se estudió el comportamiento de las acciones del mercado accionario colombiano en los días ex-dividendo para el período comprendido entre enero de 1999 y diciembre de 2007. Se dividió este período en antes y después del 1 de julio de 2001, fecha de la fusión de las tres anteriores bolsas de valores en la BVC.

Los precios de cierre y apertura de las acciones fueron tomados de la base de datos transaccional de la BVC, para el período comprendido entre el 1 de julio de 2001 y diciembre de 2007. Los precios de cierre entre 1999 y junio de 2001, para cada una de las tres bolsas, se compilaron manualmente de los informes diarios accionarios que publicaba la entidad reguladora del mercado de valores colombiano en su página web6. Dado que en dichos informes no se publica el precio de apertura de la acción, solo es posible calcular el rendimiento ex-dividendo basado en el precio de cierre en dicho período, en la prueba de la Hipótesis H5.

Las fechas ex-dividendo para todas las acciones inscritas en la bolsa de valores fueron suministradas por la BVC mientras que el monto de los dividendos en efectivo se obtuvo de Bloomberg. Se incluyen tanto dividendos regulares como extraordinarios. Fue necesario aparear manualmente estas dos bases de datos, teniendo en cuenta el adecuado ajuste del valor de dividendo y precio en el caso de splits. De esta forma obtenemos 3.216 fechas ex-dividendo con su respectivo dividendo, de las cuales 570 corresponden al período al enero de 1999-junio de 2001 y 2.646 al período julio de 2001-diciembre de 2007. De otro lado, para ajustar los rendimientos de las bolsas de Bogotá y Medellín, se emplearon para las fechas anteriores a julio de 2001 los índices de la Bolsa de Medellín IBOMED y de la Bolsa de Bogotá IBB.

Dado que los rendimientos ex-dividendo implícitamente asumen una estrategia de captura de dividendos, solo se calculan para aquellas acciones con transacciones tanto en el día cum-dividendo como en el ex-dividendo. Esto reduce la muestra a 1.073 observaciones: 237 entre diciembre de 1999 y junio de 2001, y 836 entre julio de 2001 y diciembre de 20077. La muestra final, entre julio de 2001 y diciembre de 2007 incluye un total de cuarenta acciones, las más representativas del mercado accionario colombiano, con la excepción de algunas acciones muy transadas que no pagaron dividendos por estar en procesos de reestructuración. Por la selección mencionada, cuatro acciones cuentan con solo un dato de rendimiento ex-dividendo, mientras que una de ellas cuenta con 76 observaciones. De otro lado, las 237 observaciones del período anterior a la fusión de las bolsas corresponden a 135 fechas ex-dividendo, dado que varias acciones transaban en más de una de las bolsas existentes.

Finalmente, la herramienta econométrica básica empleada es la prueba de medias sobre la distribución de los rendimientos ex-dividendo, en concordancia con buena parte de la literatura (p.e. Elton & Gruber, 1970; Graham et al., 2003; Castillo & Jakob, 2006). La media de esta distribución puede interpretarse como el valor esperado del retorno de una estrategia de captura de dividendos, y la desviación estándar como el riesgo de dicha estrategia. Para determinar la robustez de los resultados, la prueba de medias no solo fue realizada para el período de estudio completo posterior a julio del 2001 sino también para cada año, y por bolsa para el período anterior a junio de 2001.

5. Resultados empíricos

5.1. Resultados básicos

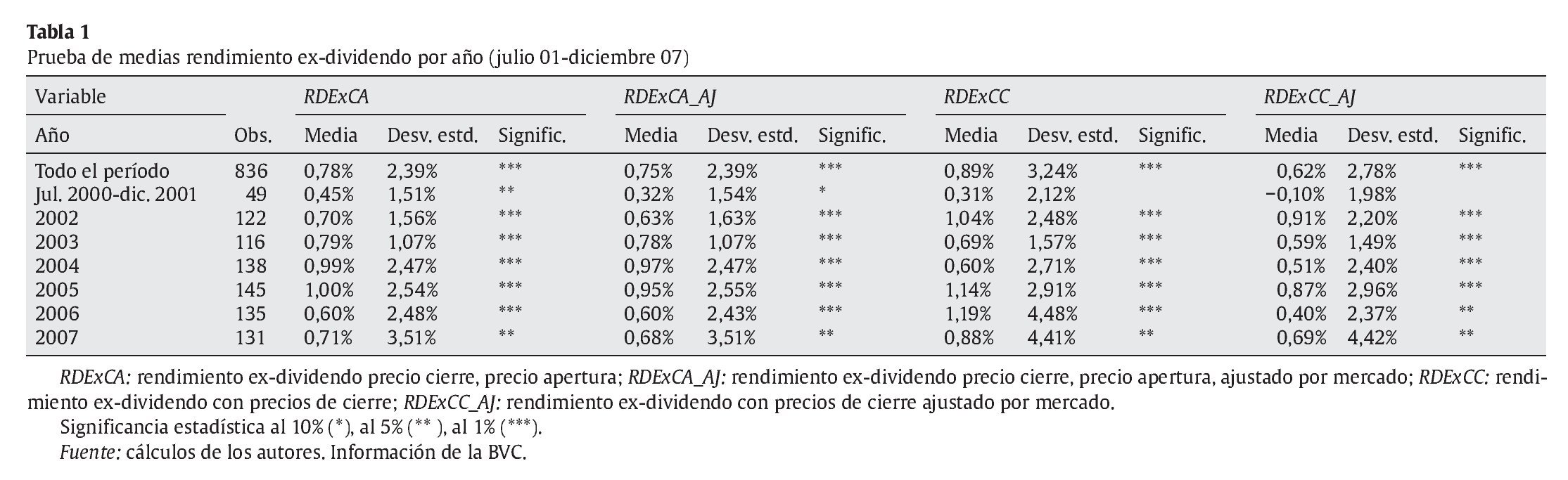

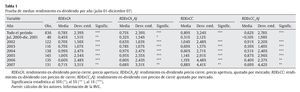

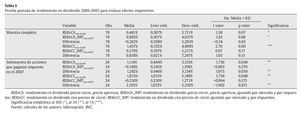

Los resultados del rendimiento ex-dividendo en el mercado accionario colombiano, para el período comprendido entre julio de 2001 y diciembre de 2007, se presentan en la primera fila de la tabla 1, en las cuatro formas alternativas de medirlo: RDExCA, RDExCC, RDExCA_AJ y RDExCC_AJ, definidas en las ecuaciones (2) y (6). Se evidencia la presencia de un rendimiento ex-dividendo positivo en promedio, de magnitud importante y estadísticamente significativo en todas las medidas a un nivel de confianza del 1%, rechazando la hipótesis H1. Se concluye que aquel especulador que hubiera implementado una estrategia de captura de dividendos habría obtenido rendimientos positivos en promedio, aun sin corregir por el efecto del mercado, y tanto vendiendo con el precio de apertura como al de cierre del día ex-dividendo. Sin embargo, esta estrategia, al menos a nivel diario, parece conllevar un alto riesgo, como lo indica la desviación estándar, aun mayor si la venta de la acción en el día ex-dividendo se realiza al final de la rueda, como lo reflejan las desviaciones del RDExCC y del RDExCC_AJ. En las siguientes filas de la tabla 1 se aprecia que el rendimiento positivo de las medidas RDExCA y RDExCC, se mantiene para cada uno de los años y todas las cuatro medidas, siendo estadísticamente significativo en todos los casos con la sola excepción del RDExCC entre julio y diciembre de 2001.

Los resultados presentados en la tabla 1 señalan que el rendimiento ex-dividendo al cierre RDExCC es mayor que el obtenido a la apertura RDExCA, pero a su vez involucran un mayor riesgo, como es de esperarse al asumir el riesgo de la variación intradiaria del precio. Las medidas RDExCA_AJ y RDExCC_AJ también presentan un rendimiento ex-dividendo positivo y estadísticamente significativo, pero de magnitud menor a las medidas no ajustadas y con un riesgo similar.

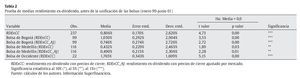

5.2. Rendimiento ex-dividendo antes y después de la fusión de las bolsas

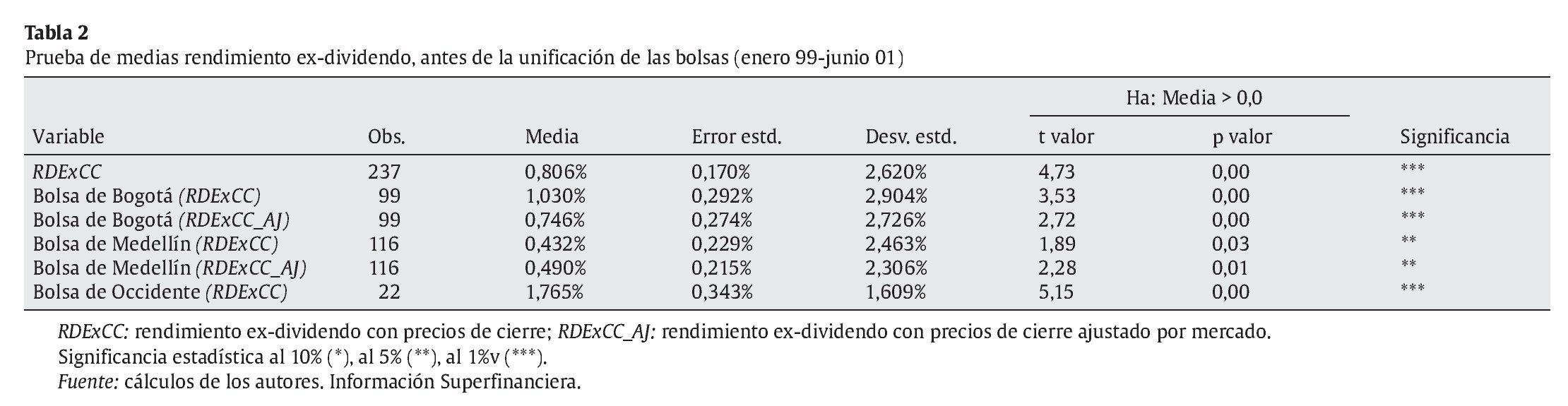

Para el período estudiado anterior a la fusión de las tres bolsas de valores (diciembre de 1999-junio de 2001), se calcularon tanto la media del rendimiento ex-dividendo RDExCC de la muestra total, como las correspondientes a cada una de las tres bolsas por separado, y la media del rendimiento ajustado RDExCC_AJ para las bolsas de Bogotá y Medellín, como se presentan en la tabla 2. Los resultados muestran que el rendimiento ex-dividendo de las bolsas existentes antes de julio 2001 fue positivo, de importante magnitud económica, y estadísticamente significativo, tanto tomadas individualmente como en conjunto.

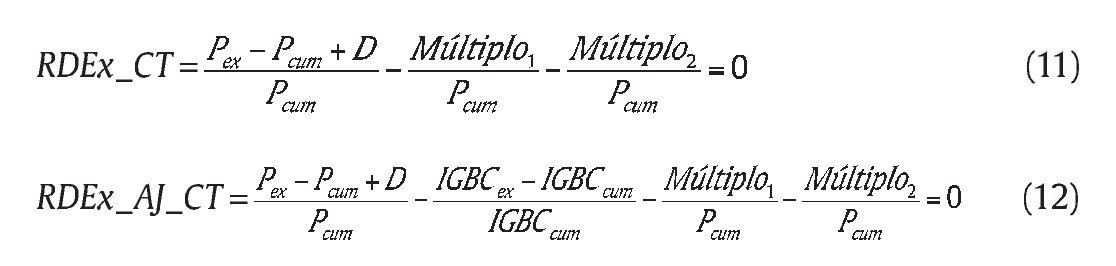

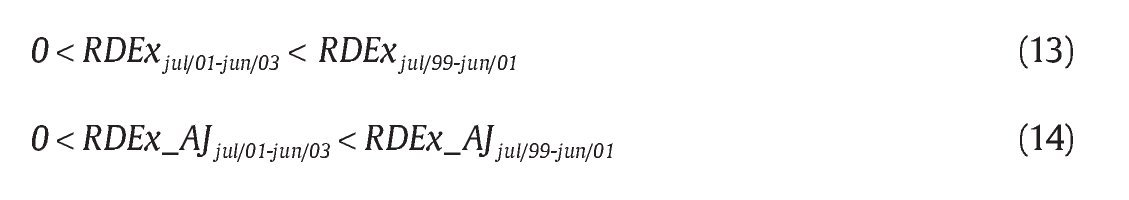

Aunque ambos subperíodos de la muestra presentan rendimiento ex-dividendo positivo y significativo, se espera que la fusión de las tres bolsas de valores en la BVC haya aumentado la eficiencia del mercado accionario colombiano, tal como se asume en la hipótesis H.5. Para probarla se aplicó una prueba estadística de comparación de la media en una submuestra de acciones que tuvieran datos válidos tanto antes como después de la fusión, tomando los rendimientos ex-dividendo entre el 1 de julio de 1999 y el 30 de junio de 2003. El emplear esta submuestra permite controlar por efectos específicos de las acciones.

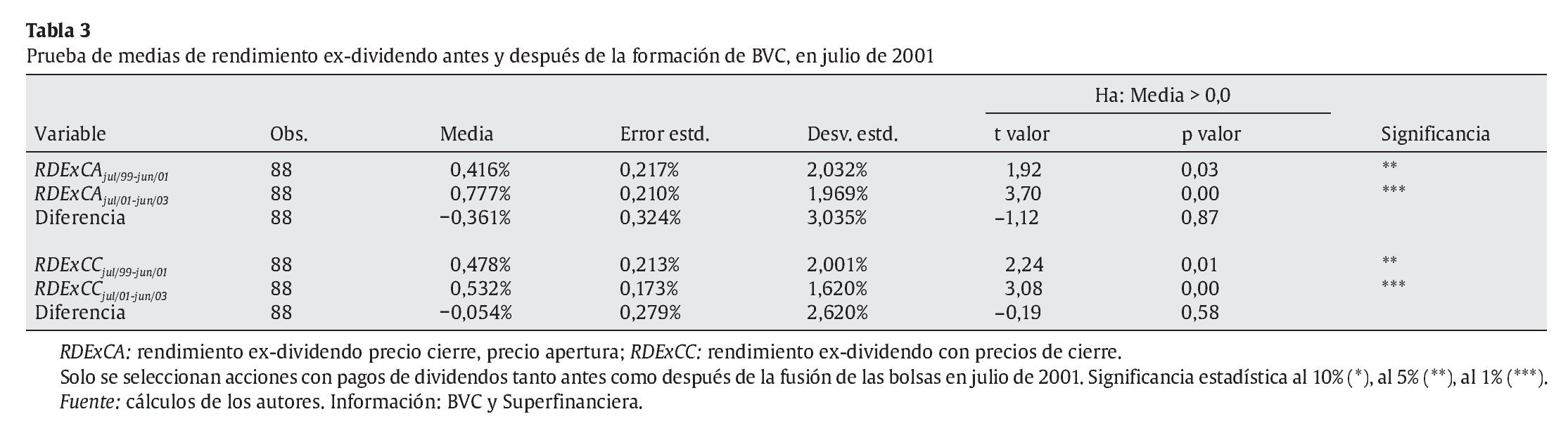

Los resultados de esta prueba se presentan en la tabla 3. Como se indica allí, para la submuestra seleccionada los rendimientos ex-dividendo, tanto en el período anterior como posterior a la fusión de la bolsa son positivos y estadísticamente significativos. Además, la prueba de medias en la diferencia indica que el promedio de rendimiento ex-dividendo después de la fusión de la bolsa es mayor que el del período anterior, contrario a lo esperado, aunque dicha diferencia no es estadísticamente significativa, rechazando H.5. Concluimos, entonces, que la fusión de las bolsas no está asociada a una mayor eficiencia semifuerte en los días ex-dividendo, al menos en un periodo de dos años alrededor de dicho evento.

Ahora bien, la existencia de un rendimiento ex-dividendo positivo, de magnitud importante y estadísticamente significativo para todo el período de estudio, justifican evaluar las teorías alternativas que han sido propuestas para explicarlo. Presentaremos en orden las pruebas de factores microestructurales, efectos impositivos, y costos de transacción.

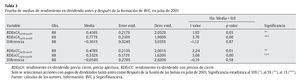

5.3. Hipótesis microestructural

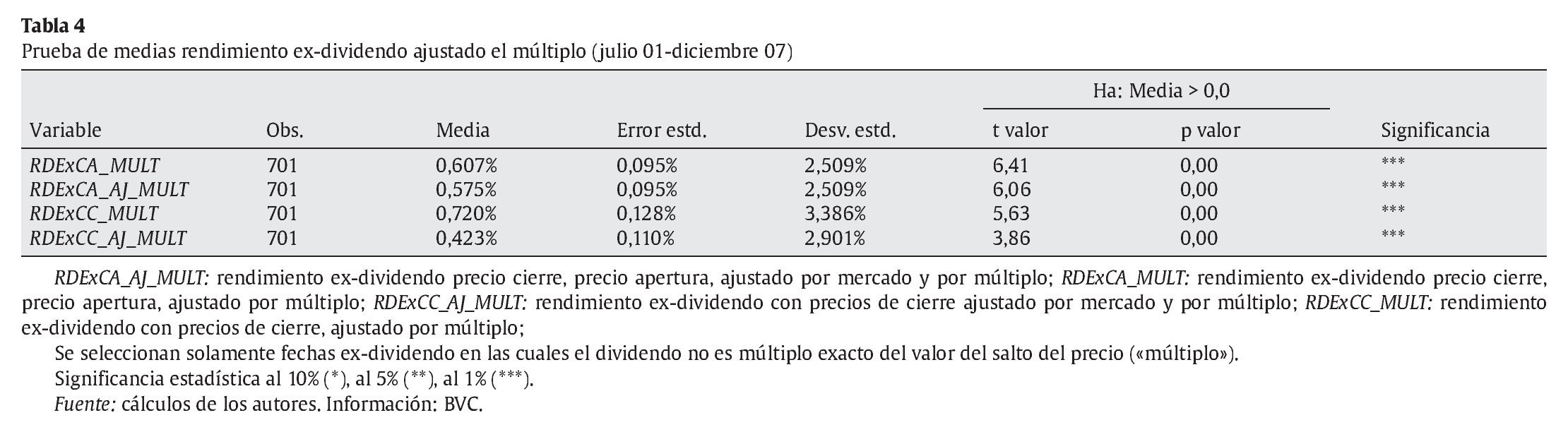

La existencia de los múltiplos en la negociación de precios de acciones implica un posible redondeo en el precio ex-dividendo, con relación al precio del día anterior y al dividendo, que podría explicar el rendimiento ex-dividendo (H.3). Para evaluar esta hipótesis microestructural se seleccionaron 701 observaciones en las cuales el dividendo no es múltiplo exacto del valor del salto del precio («múltiplo») de la acción en el día ex-dividendo. Sobre dichas observaciones se calcularon las medidas de rendimiento ex-dividendo que descuentan el efecto de los múltiplos: RDExCA_ MULT, RDExCA_ AJ_MULT, RDExCC_MULT y RDExCC_ AJ_MULT, de acuerdo con las ecuaciones (9) y (10). Los resultados de la prueba de medias en cada una de dichas variables se presentan en la tabla 4. Allí se evidencia que a pesar de descontar este efecto aún existe un rendimiento ex-dividendo positivo y estadísticamente significativo para todas las medidas de rendimiento halladas, rechazando H3. Este resultado no es sorprendente dada la pequeña magnitud del efecto de redondeo del múltiplo, que es de solo un 0,17%, comparada con los rendimientos ex-dividendo promedio reportados en la tabla 18.

5.4. Hipótesis impositiva

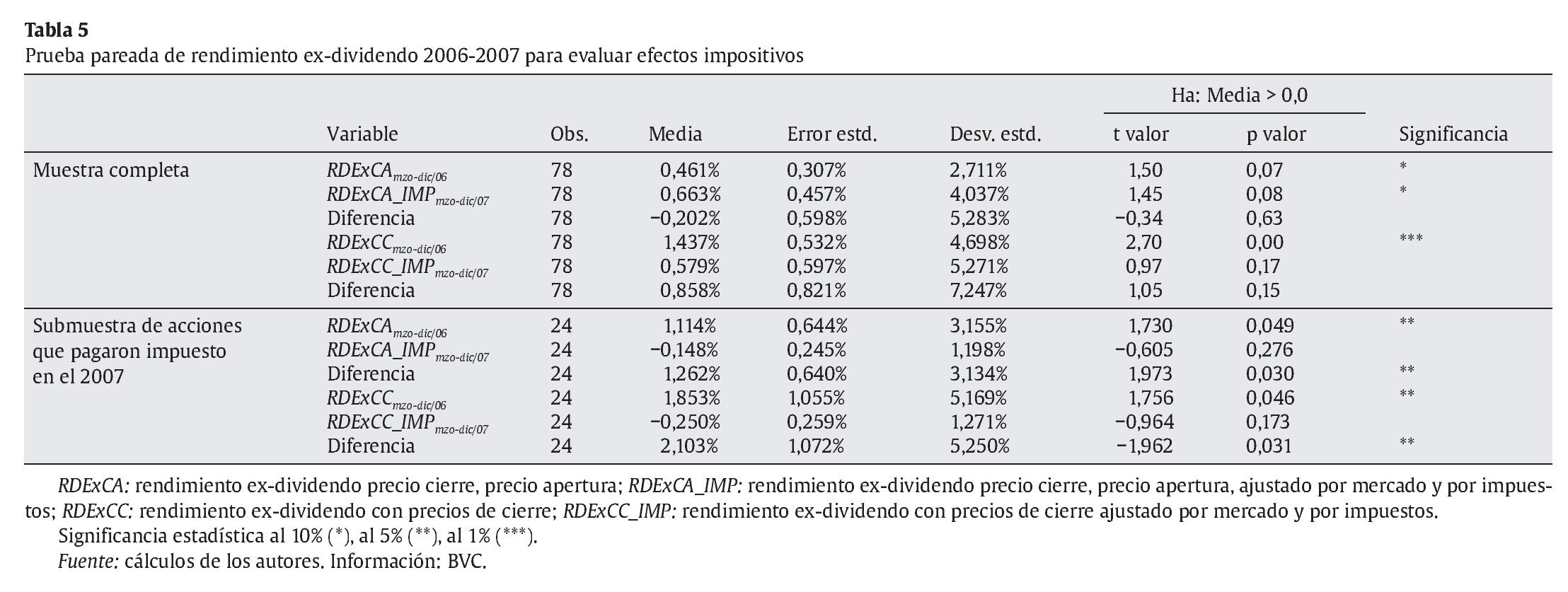

Si bien el Estatuto Tributario colombiano establece como renta gravable en cabeza de los accionistas el exceso de las utilidades que serán distribuidas con respecto a las utilidades comerciales, solo hasta el 1 de marzo de 2007, el Ministerio de Hacienda y Crédito Público, mediante el decreto 567, estableció una tasa de retención en la fuente sobre dividendos del treinta y cuatro por ciento (34%) para personas naturales no obligadas a presentar declaración de renta y complementarios9. De este modo, la hipótesis impositiva (H.2) se evalúa con los datos entre marzo y diciembre de 2007 para determinar, por un lado, si existe un rendimiento ex-dividendo significativo una vez se ajusta el efecto de los impuestos sobre dividendos, y, por otro lado, si los rendimientos ex-dividendo se modificaron significativamente por la entrada de dicha tasa de impuestos.

Para reducir efectos propios de las empresas o estacionales, se parearon por acción y período de pago de dividendo los rendimientos ex-dividendo entre marzo y diciembre de 2006 con los aquellos entre marzo y diciembre de 2007. Adicionalmente, se identificaron las acciones en cuyo proyecto de reparto de utilidades, sometido a la entidad reguladora del mercado de valores (Superintendencia Financiera), se indicaba explícitamente si tenían dividendos gravados o no gravados. Finalmente, se obtuvieron 78 pares de rendimientos ex-dividendo, de los cuales 24 corresponden a acciones con dividendos gravados10. Sobre esta muestra se hallaron las medidas de rendimiento ex-dividendo, RDExCA, RDExCC, según la ecuación (2), para el 2006, y RDExCA_IMP y RDExCC_IMP según la ecuación (7) para el año 2007.

Los resultados obtenidos al evaluar la hipótesis impositiva se presentan en la primera mitad de la tabla 5. Encontramos que el grupo de estas acciones, tanto en el 2006 como en el 2007, presentan en promedio un rendimiento ex-dividendo positivo, y significativo en tres de los cuatro casos. Se rechaza que el rendimiento ex-dividendo después de impuestos del año 2007 sea menor que el obtenido para el período 2006, ya que las diferencias no son estadísticamente significativas.

En principio, los resultados mencionados no son definitivos en cuanto a que la implementación de impuestos no tuvo un efecto de reducción significativa en la distribución general del rendimiento ex-dividendo en la muestra completa. Dado que dicho efecto debe estar concentrado en las acciones con dividendos gravados, se realizó una nueva prueba tomando solo dichas acciones11. Los resultados presentados en la segunda mitad de la tabla 5 muestran un rendimiento ex-dividendo promedio negativo para la submuestra de acciones gravadas, y que al compararlo con el del período 2006 resulta significativamente menor. Esto sugiere que los impuestos sobre dividendos sí tienen un efecto negativo y significativo sobre el rendimiento ex-dividendo.

Sin embargo, el efecto negativo de los impuestos sobre el rendimiento ex-dividendo no parece ser consistente con la magnitud de los mismos. Tomando la tasa impositiva del 34%, el porcentaje gravado de los dividendos, y el yield por dividendo promedio de cada una de las cuatro acciones, se estima que el promedio del efecto de los impuestos es de 0,04%, muy por debajo de la reducción de más del 1% como lo indican las medias de las diferencias en la tabla 5. Examinando más en detalle, se encuentra que los rendimientos ex-dividendo de las acciones gravadas fueron negativos, aun sin considerar efectos impositivos, lo que explica la gran diferencia mencionada12. Esto contrasta con las medias de rendimientos ex-dividendo para el 2007 indicadas en la tabla 1. Estimamos, por lo tanto, que los agentes reaccionan ante el cobro de impuestos sobre dividendos, sobrevendiendo estas acciones en el día ex-dividendo eliminando cualquier posibilidad de rendimiento ex-dividendo.

En conclusión, la reducida muestra de días ex-dividendo correspondientes a acciones gravadas sugiere que en el mercado accionario colombiano sí existen efectos impositivos sobre los precios ex-dividendo. Sin embargo, dado que dichos efectos impositivos están limitados al 2007 y solo a cuatro acciones, estos son insuficientes para explicar los rendimientos ex-dividendo positivos hallados en los diferentes años y para la mayoría de acciones.

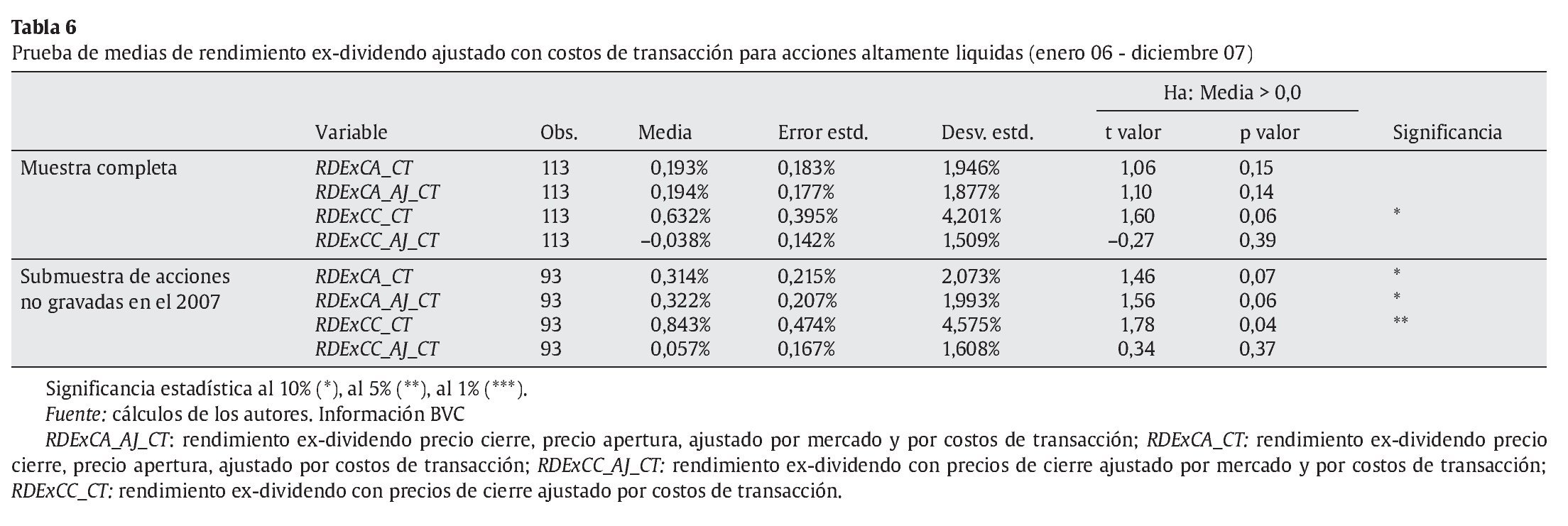

5.5. Hipótesis de costos de transacción

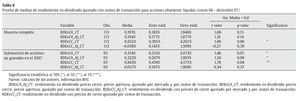

Las medidas del rendimiento ex-dividendo, después de costos de transacción, fueron calculadas sobre una muestra de 113 observaciones, correspondientes a la selección de 10 acciones de alta liquidez en los años 2006 y 2007, para las que se asume conservadoramente un margen oferta-demanda igual a un múltiplo. Los resultados para estas medidas del rendimiento ex-dividendo se presentan en la primera mitad de la tabla 6. Se puede observar que, al tener en cuenta los costos de transacción, el rendimiento ex-dividendo continúa siendo positivo para tres de las cuatro medidas; sin embargo, para ninguna de ellas es estadísticamente significativo al 5%. El rendimiento ex-dividendo RDExCC_CT es positivo y estadísticamente significativo al 10%; no obstante, al ajustarlo con el rendimiento del mercado pasa a ser negativo. Los resultados parecen sugerir que buena parte de la significancia estadística de los rendimientos exdividendo se debe a costos de transacción.

Sin embargo, es importante explorar si un efecto combinado de impuestos y costos de transacción explica los resultados anteriores. Indicábamos en la sección anterior que las cuatro acciones, cuyos dividendos fueron gravados en el 2007, presentaban rendimientos ex-dividendo negativos aun antes de substraer el efecto de los impuestos. Para cancelar dicho efecto simultáneo ponemos a prueba la hipótesis H.4 sin tener en cuenta dichas acciones en el 2007, lo cual reduce la muestra a 93 observaciones. Los resultados obtenidos de esta prueba se presentan en la segunda mitad de la tabla 6.

Los resultados indican que sobre esta nueva muestra, los rendimientos ex-dividendo, además de ser positivos, son estadísticamente significativos (al 10% del nivel de confianza) en tres de las cuatro medidas. Concluimos que efectivamente los costos de transacción explican buena parte de los rendimientos ex-dividendo positivos que presenta el mercado accionario colombiano, pero no su totalidad.

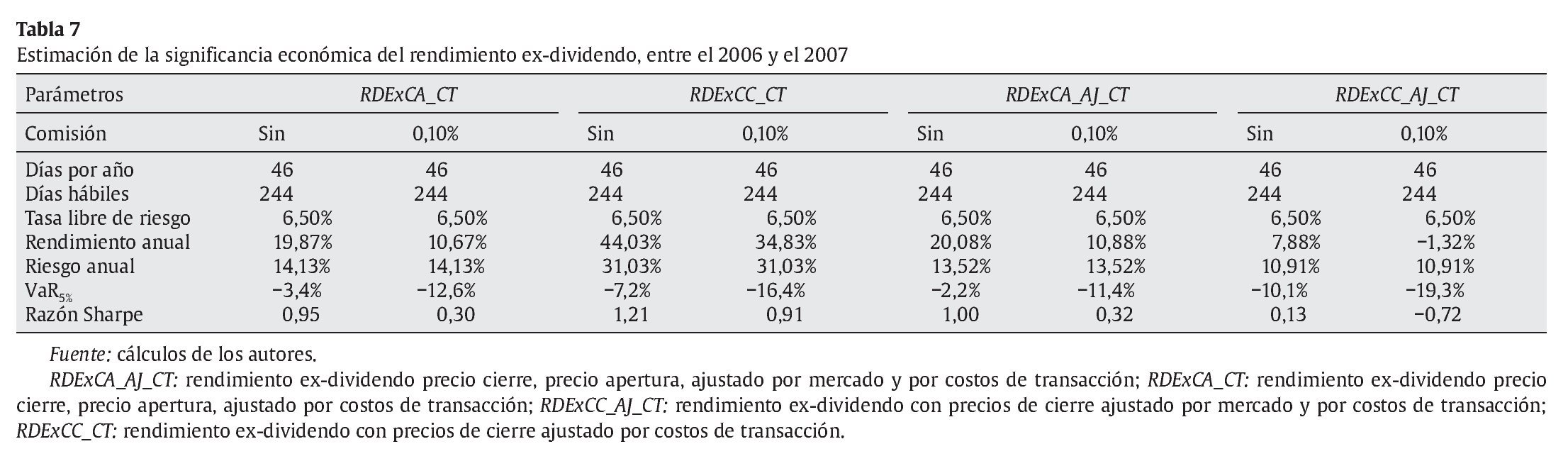

5.6. Significancia económica del rendimiento ex-dividendo

Los resultados hasta ahora nos señalan que, en ausencia de impuestos sobre dividendos, la estrategia de captura de dividendos entrega un rendimiento significativamente positivo. Con el fin de saber si dicho rendimiento ex-dividendo es considerable en términos económicos, si compensa adecuadamente el riesgo y es, por lo tanto, explotable por un agente especulador, calculamos la Razón Sharpe, como medida del desempeño, y el Valor en Riesgo (VaR5%), como medida del riesgo asociado a una estrategia de captura de dividendos. Estas medidas se estimaron sobre los rendimientos ex-dividendo ajustados por costos de transacción de las acciones altamente líquidas, seleccionadas como se indica en la sección 4.5, y no gravadas, entre los años 2006 y 2007. Además, como costos de transacción adicionales, se consideraron dos escenarios: uno sin comisiones, que correspondería a un comisionista actuando en posición propia, y otro asumiendo una comisión del 0,10% por transacción, que es la tasa más competitiva ofrecida a un cliente de una firma comisionista a principios del 2008.

Los parámetros empleados para el cálculo de la Razón Sharpe y el VaR5% están expresados anualmente13. El rendimiento anual de la estrategia de captura de dividendos se estima como el obtenido al ejecutar la estrategia en todos los días ex-dividendo de la muestra seleccionada de acciones más el rendimiento libre de riesgo de los demás días bursátiles del año. El riesgo anual de la estrategia se calcula con base en la desviación estándar de los rendimientos de la estrategia, multiplicado por la raíz cuadrada del número anual de días ex-dividendo. La tasa libre de riesgo empleada es la tasa de rendimiento promedio para un TES con vencimiento a noventa días14.

Los resultados presentados en la tabla 7 muestran que si se toma como referencia una Razón Sharpe de 0,26 para el mercado colombiano15, las estrategias sin comisiones presentan Razones Sharpe bastante superiores a la de referencia, a excepción de RDExCC_AJ_CT. Se trata, sin duda, de estrategias riesgosas, como lo refleja el VaR5%, donde las estrategias sin comisiones pueden generar una pérdida anual máxima de entre 3 y 10%, pero el balance entre rendimiento en exceso y riesgo es claramente favorable, como lo señala la Razón Sharpe. Se observa, además, que el nivel de comisiones del 0,10% reduce sensiblemente la Razón Sharpe, y que la estrategia de comprar y vender al cierre, con ajuste por movimientos del mercado (RDExCC_ AJ_CT) presenta un desempeño inferior a las otras tres, ya que su menor riesgo no alcanza a compensar el inferior rendimiento.

En resumen, los estimativos muestran que la estrategia de captura de dividendos entre el 2006 y el 2007 hubiera resultado muy atractiva para los especuladores en las siguientes condiciones: ejecutada en acciones de alta liquidez, con costos de transacción bajos (del orden de un múltiplo), con dividendos no gravados, y con mínimo pago de comisiones (típicamente, firmas comisionistas actuando en posición propia o de sus clientes preferenciales). En contraste, acciones de menor liquidez con mayores márgenes de oferta y demanda y/o mayores pagos por comisiones, típicamente no permiten obtener rendimientos ex-dividendos esperados suficientemente altos para compensar los mayores costos y riesgos. Finalmente, haber compensado por variaciones del mercado, tomando posiciones cortas en futuros del índice, no hubiera hecho más atractiva la estrategia, porque el menor riesgo no hubiera justificado la reducción en el rendimiento esperado.

6. Conclusiones

La evidencia presentada documenta la existencia de un rendimiento ex-dividendo positivo y estadísticamente significativo en el mercado accionario colombiano entre enero de 1999 y diciembre de 2007, tanto antes como después de la unificación de las tres bolsas.

Concluimos que el mercado accionario colombiano, en el período de estudio 1999-2007, no fue eficiente de la forma semifuerte, como lo muestra la no plena incorporación de la información de pagos de dividendos en las fechas ex-dividendo. En dichos días, el ajuste del precio ex-dividendo es inferior al teóricamente esperado, aun después de considerar fricciones tales como efectos microestructurales, y costos de transacción. En contraste, el pago de impuestos sobre dividendos, en las pocas acciones afectadas, sí tiene el efecto de anular el rendimiento ex-dividendo. Se comprueba, además, que una estrategia de captura de dividendos durante el 2006 y 2007 hubiera sido rentable para un especulador con bajos costos de transacción y capacidad de asumir riesgos, que se concentre en acciones muy liquidas y con dividendos no gravados.

Otros dos resultados importantes se derivan de este estudio. En primer lugar, la eficiencia semifuerte del mercado accionario colombiano (en lo que tiene que ver con los dividendos después de la integración), si bien disminuyó en los primeros años, ha mejorado sustancialmente desde ese entonces, consistente con el creciente dinamismo y sofisticación de BVC. Finalmente, desde un punto de vista metodológico, este estudio pone de relieve la importancia de considerar las fricciones al evaluar estrategias especulativas y patrones de predictibilidad, y que han sido frecuentemente ignoradas en los estudios académicos de eficiencia en mercados emergentes.

Esta evidencia en acciones colombianas se suma a la encontrada recientemente en otros mercados, desarrollados y emergentes, como Hong Kong (Frank y Jagannathan, 1998), México (Kadapakkam & Martínez, 2008), Portugal (Borges, 2008), Dinamarca (Akhmedov & Jakob, 2010), Chile (Castillo & Jakob, 2006), y en el período 1926 a 2005 en Estados Unidos (Whitworth y Rao, 2010).

El hecho de que esta anomalía sea tan persistente en diferentes mercados, con variado grado de desarrollo, y que no haya podido ser explicada de manera racional, sugiere que puede deberse a un factor de finanzas conductuales (behavioral finance). Una posible explicación dentro de dicha área de estudio es la denominada sesgo de disponibilidad (availability bias). Concretamente, este sesgo explicaría que los agentes menos sofisticados o sus comisionistas tienden a ignorar u olvidar la fecha y el monto del dividendo, y solamente consideran el precio de cierre del día cum-dividendo, más ampliamente disponible, como base para el precio de compra en la apertura del día ex-dividendo.

1. La hipótesis de eficiencia de mercado asume que «los precios de las acciones reflejan la totalidad de la información disponible» (Fama, 1970, p. 383). En su forma más básica, la hipótesis de eficiencia débil postula que la historia de precios, volúmenes y otras variables de transacción no contiene información sobre el comportamiento de los precios futuros. Por su parte, la hipótesis de eficiencia semifuerte, indica que los precios de las acciones incorpora inmediatamente la información pública que afecte el valor de la empresa, tan pronto sea disponible, tales como anuncios de utilidades, dividendos, fusiones y adquisiciones, resultados financieros, alianzas estratégicas, demandas y patentes, entre otros (Fama, 1991).

2. La importancia de consideraciones de costos de transacción asociados a la liquidez, tales como el margen oferta-demanda y el impacto de precio, en la evaluación de estrategias especulativas, se pone de manifiesto en Agudelo (2009) quienes evalúan el valor agregado de estrategias básicas de análisis técnico en acciones colombianas considerando dichos efectos. De otro lado, la liquidez en las acciones colombianas, a nivel macro y de acciones individuales desde 1998 hasta 2007, ha sido estudiada por Agudelo (2010).

3. La fecha (o día) ex-dividendo se define como el primer día en el cual la negociación de una acción se realiza sin el derecho sobre el siguiente dividendo. En este ejemplo sería el 11 de abril de 2008. Un agente que compre dicha acción en esta fecha o fecha posterior lo hace sin derecho al dividendo que se paga el 25 de abril.

4. En la práctica, esto se logra tomando una posición corta en futuros del índice accionario, en una cantidad equivalente a la invertida inicialmente en la acción, en el supuesto de que la acción tiene un beta de 1.0. A partir del 2011, en la BVC esto es una posibilidad real con la introducción de los futuros sobre el índice COLCAP.

5. Esta muestra fue escogida tomando como criterio aquellas acciones que presentaban un margen proporcional oferta-demanda menor del 1% en los años 2006 y 2007 según Agudelo (2010).

6. La entidad reguladora se denominaba Superintendencia de Valores, equivalente a la SEC de los Estados Unidos, pero fue reemplazada por la Superintendencia Financiera.

7. Si ampliamos la muestra incluyendo acciones negociadas el último día cum-dividendo y en cualquiera de los seis días siguientes a la fecha ex-dividendo, la muestra aumenta a 944 observaciones entre julio de 2001 y diciembre de 2007. En este artículo nos enfocamos en los resultados de las medidas utilizando la muestra de

1.073, ya que al trabajar con la muestra ampliada no cambian cualitativamente los resultados.

8. En pruebas adicionales se obtiene que las medidas de rendimiento ex-dividendo ajustados por múltiplo son positivas y estadísticamente significativas en la gran mayoría de años de la prueba, así como para los diferentes rangos de precios correspondientes a los múltiplos, con excepción de las acciones de precios más bajos, que en cualquier caso representan una parte pequeña de la muestra. Los resultados de estas pruebas pueden obtenerse solicitándolas a los autores.

9. Dos efectos tributarios adicionales fueron considerados pero descartados en este estudio.

Por un lado la ley 633 del 2000 estableció un impuesto sobre la utilidad obtenida de la enajenación de acciones cuando esta supere, en cabeza de un mismo titular y dentro de un mismo año, el 10% de las acciones de la compañía. Sin embargo no se espera que este tributo tenga efecto alguno en los resultados del estudio, debido a que la venta de una cantidad tan grande de acciones es una operación especial, típicamente un martillo, celebrada fuera de la rueda accionaria y que no afecta el precio de cierre ni el cálculo del IGBC. De otro lado, no se consideró en la evaluación de esta hipótesis, el impuesto de industria y comercio sobre los dividendos para las sociedades domiciliadas en Bogotá D.C., establecido en el decreto 118 de abril 15 de 2005 por el alcalde mayor de Bogotá D.C., ya que rigió solo hasta el 8 de septiembre de 2005 y su magnitud (11,04 por 1.000) multiplicada por el yield por dividendo promedio para empresas radicadas en el Distrito Capital (0,5%) indica que su efecto sobre el rendimiento es de tan solo 0,005%, una magnitud muy inferior a los niveles promedio del rendimiento ex-dividendo presentados en la tabla 1.

10. Se pierde un rendimiento ex-dividendo de la acción de ETB con dividendo gravado ya que no pudo ser pareada.

11. Son cuatro acciones y 24 pagos de dividendos: Bancolombia (4 dividendos), Preferencial Bancolombia (4), Colinver (12) e ISA (4).

12. Cálculos disponibles por solicitud a los autores.

13. Razón Sharpe = (Rendimiento anual Estrategia - Tasa libre de Riesgo) / Riesgo anual estrategia. VaR5% = Rendimiento anual Estrategia - 1,65 × Riesgo anual estrategia.

14. Estimada según los parámetros de Nelson y Siegel de los TES clase B, tomados de Sistema Infoval de BVC, y promediando los valores diarios entre el 2 de enero de 2006 y el 22 de febrero de 2007.

15. Calculada tomando una volatilidad del 25% basados en información diaria del período de cinco años de 2003 a 2007 y una prima de riesgo del 6,5% para el mercado colombiano, según Damodaran.

Historia del artículo:

Recibido el 16 de mayo de 2012 Aceptado el 9 de agosto de 2012

Este artículo está basado en la tesis de Elizabeth T. Arroyave C. para obtener el Máster Sc. en Finanzas de la Universidad EAFIT y fue presentado en el VI Simposio Nacional y III Internacional de Finanzas, Bogotá, 2009. Agradecemos la información impositiva suministrada por Fredy Ríos, las sugerencias del profesor Andrés F. Fernández y la colaboración de la Bolsa de Valores de Colombia (BVC) al cedernos la base de datos de las fechas ex-dividendo.

* Autor para correspondencia.

Correo electrónico:

etarroyave@udem.edu.co (E.T. Arroyave C.); dagudelo@eafit.edu.co (D.A. Agudelo R.).

Bibliografía

Agudelo, D., 2009. Actividad bursátil en los mercados colombianos. Cuánto hemos avanzado en los últimos 10 años?. Ad-Minister. Medellín, v. 15, pp. 89-112.

Agudelo, D., 2010. Liquidez en los mercados colombianos. Cuánto hemos avanzado en los últimos 10 años? Cuadernos de Administración. Bogotá 23 (40), 239-269.

Agudelo, D., Barraza, S., Castro, M.I., Mongrut, S., 2012. Liquidez en los mercados accionarios latinoamericanos. Estimando el efecto de la fusión de las Bolsas de Chile, Colombia y Perú. Working Paper Universidad EAFIT.

Agudelo, D., Uribe, J., 2009. ¿Ciencia o sofisma? Poniendo a prueba el análisis técnico en el mercado accionario colombiano. Cuadernos de Administración. Bogotá 22, 189-218.

Akhmedov, U., Jakob, K., 2010. The ex-dividend day: Action on and off the Danish exchange. Financial Review 45, 83-103.

Bali, R., Hite, G.L., 1998. Ex-dividend day stock price behavior: Discreteness or tax-induced clienteles? Journal of Financial Economics 47, 127-159.

Barclay, M.J., 1987. Dividends, taxes, and common stock prices: The ex-dividend day Behavior of common stock prices before the income tax. Journal of Financial Economics 13, 31-44.

Borges, M., 2008. The ex-dividend day stock price behavior: The case of Portugal. Atlantic Economic Journal 36 (1), 15-30.

Castillo, A., Jakob, K., 2006. The Chilean ex-dividend day. Global Finance Journal 17, 105-118.

Dhaliwal, D., Zhen, O., 2006. Investor tax heterogeneity and ex-dividend day trading volume. Journal of Finance 61 (1), 463-490.

Dubofsky, D.A., 1992. A market microstructure explanation of ex-day abnormal returns. Financial Management 21, 32-43.

Elton, E.J., Gruber, M.J., 1970. Marginal stockholder tax rates and the Clientele effect. Review of Economics and Statistics 52 (1), 68-74.

Elton, E., Gruber, M., Blake, C., 2005. Marginal stockholder tax effects and ex-dividend day behavior-thirty-two years later. Review of Economics and Statistics 87 (3), 579-586.

Elton, E.J., Gruber, M.J., Rentzler, J., 1984. The ex-dividend day behavior of Stock prices: A re-examination of the clientele effect. A comment. Journal of Finance 39 (2), 551-556.

Fama, E., 1970. Efficient capital markets: A review of theory and empirical work. Journal of Finance 25, 383-417.

Fama, E., 1991. Efficient capital markets: II. Journal of Finance, 46, 1575-1617.

Fama, E., Blume, M., 1966. Filter rules and stock market trading. Journal of Business, 39, 226-241.

Frank, M., Jagannathan, R., 1998. Why do stock prices drop by less than the value of the dividend? Evidence from a country without taxes. Journal Of Financial Economics 47, 161-188.

Graham, J.R., Michaely, R., Roberts, M.R., 2003. Do price discreteness and transaction costs affect stock returns? Comparing ex-dividend pricing before and after decimalization. Journal of Finance 58 (6), 2611-2635.

Grammatikos, T., 1989. Dividend stripping, risk exposure, and the effect of the 1984 Tax Reform Act on the ex-dividend day behavior. Journal of Business 62 (2), 157-173.

Jakob, K., Ma, T., 2003. Order Imbalance on ex-dividend days. Journal of Financial

Research XXVI (1), 65-75.

Jensen, M.C., Bennington, G., 1970. Random walks and technical theories: Some additional evidence. Journal of Finance 41, 107-125.

Kadapakkam, P.R., 2000. Reduction of constraints on arbitrage trading and market Efficiency: An examination of ex-day returns in Hong Kong after introduction of Electronic settlement. The Journal of Finance LV (6), 2841-2861.

Kadapakkam, P., Martínez V., 2008. Ex-dividend returns: The Mexican puzzle. Journal of Banking & Finance 32 (11), 2453-2461.

Kadapakkam, P., Meisami, A., Shi, Y., 2010. Lost in translation: Delayed ex-dividend price adjustments of Hong Kong ADRs Journal of Banking & Finance 34 (3), 647-655. Kalay, A., 1982. The ex-dividend day behavior of stock prices: A re-examination of the Clientele effect. Journal of Finance 37 (4) 1059-1070.

Kalay, A., 1984. The ex-dividend day behavior of stock prices; a re-examination of the Clientele effect: A reply. Journal of Finance 39 (2), 557-561.

Karpoff, J. M., Walkling, R.A., 1988. Short-term trading around ex-dividend days: Additional evidence. Journal of Financial Economics 21, 291-198.

Lakonishok, J., Vermaelen, T., 1983. Tax reform and ex-dividend day Behavior, Journal of Finance 38 (4), 1157-1179.

Lakonishok, J., Vermaelen, T., 1986. Tax-induced trading around ex-dividend days, Journal of Financial Economics 16, 287-319.

Li, O.Z., 2010. Tax-induced dividend capturing. Journal of Business Finance & Accounting 37 (7/8), 866-904.

Maya, C., Torres, G., 2005. La unificación del Mercado accionario colombiano: un paso hacia la eficiencia. Evidencia empírica. Trabajo presentado en el Congreso Iberoamericano de Investigación en Administración. Manizales, Colombia.

Miller, M.H., Modigliani, F., 1961. Dividend policy, growth and the valuation of shares. Journal of business 34 (4), 411-433.

Naranjo, A, Nimalendran, M., Ryngaert, M., 2000. Time variation of ex-dividend day stock returns and corporate dividend capture: A reexamination. Journal of Finance LV (5), 2357-2372.

Poterba, J.M., Summers, L.H., 1984. New evidence that taxes affect the valuation of Dividends, Journal of Finance 39 (5), 1397-1415.

Rantapuska, E., 2008. Ex-dividend day trading: Who, how, and why?: Evidence from the Finnish market. Journal of Financial Economics 88 (2), 355-374.

Whitworth, J., Rao, R.P., 2010. Do tax law changes influence ex-dividend stock price behavior? Evidence from 1926 to 2005. Financial Management 39 (1), 419-445.