Desde el crisol de las relaciones internacionāles se presenta una visión holística de la evolución y transformación del régimen internacional para la inversión, que, aunque no cuenta con el respaldo de una organización multinacional, se deriva de las normas emanadas de los diferentes acuerdos sobre inversión y la extensa participación de los países en ellos. Dicho régimen internacional ha transitado por diferentes etapas y se encuentra en un punto crucial para su desarrollo, ya que está enfrentando una crítica muy fuerte a sus principales pilares, con una particular participación de los países en desarrollo.

In this article, the authors present a holistic vision of the evolution and transformation of the international regime for investment seen through the prism of international relations. Although currently it is not backed by any multinational organization, the current regimen is derived from the norms emanating from different agreements on investment and the extensive participation of nations in those accords. This international regime has gone through different stages and is now at a crucial point in its development because it is facing very strong criticism of its main tenets, with the particular participation of developing countries.

Actualmente existen diversas reglas de carácter multilateral y bilateral sobre la protección a la inversión extranjera (ie) y cuyo fin es establecer un mayor y mejor ordenamiento en las relaciones entre las empresas extranjeras y los gobiernos receptores del capital foráneo. Históricamente, dicha protección ha estado sujeta, de una u otra forma, a un creciente cúmulo de disposiciones, reglas y procedimientos que constituyen la esencia de diferentes acuerdos internacionales, los cuales, de manera directa o indirecta, buscan dar mayor certidumbre al inversionista.

A lo largo de los años y en particular después de la instrumentación del Tratado de Libre Comercio de América del Norte (tlcan) se han ido estableciendo usos y costumbres sobre cómo proteger la ie, principalmente respaldados por los Acuerdos Bilaterales de Protección a la Inversión (bilateral investment treaties, bit), así como por diversos tratados de libre comercio (tlc) que contienen un capítulo que establece específicamente las reglas de protección a la inversión de los países signatarios.

Este proceso se caracterizó en un primer momento por buscar la protección de las inversiones provenientes de los países industrializados que se establecían en los menos desarrollados; con el tiempo esta tendencia varió incluyendo la protección de las empresas multinacionales de los países en desarrollo, muchos de ellos clasificados actualmente como emergentes.1

Dicho proceso consolidó los derechos de los inversionistas, pero en términos generales hizo muy poco por establecer sus responsabilidades, en el sentido de vincular sus actividades con el desarrollo de los países receptores de capital. Aunque esto ha sido prácticamente una constante, en años recientes empezó a considerarse que debiera haber una mayor reciprocidad entre este tipo de acuerdos y la responsabilidad social de los inversionistas.

Desde mediados de la década de los noventa, muchos de los gobiernos de los países en vías de desarrollo, como los llamados países emergentes y los considerados desarrollados, se encuentran en un proceso de revisión, buscando modificar o crear nuevos modelos para sus acuerdos de protección. Generalmente, este ejercicio busca equilibrar más racionalmente lo que se otorga con lo que se exige a los inversionistas. En muchos casos, esto ha generado normas alternativas para regular la IE, las cuales son parte de lo que se denomina acuerdos de nueva generación porque se deslindan parcialmente de sus predecesores.

En este artículo se analiza la evolución histórica del proceso de institucionalización de un régimen internacional de protección a la inversión extranjera (ripie), a diferencia del régimen internacional de comercio que tuvo al menos dos hitos importantes –la creación del Acuerdo General sobre Aranceles Aduaneros y Comercio (General Agreement on Tariffs and Trade, gatt), entre 1948 y 1994, que en gran medida estableció las reglas del comercio internacional a través de diversas rondas internacionales de comercio y la creación de la Organización Mundial del Comercio (omc), en 1994.

En contraste, la conformación de un régimen internacional de protección a la inversión extranjera ha pasado por diversas etapas sin lograr, hasta hoy, la creación de una organización del tenor de la omc en lo tocante a regular y proteger los movimientos de capital. El intento más estructurado fue la propuesta de un Acuerdo Multilateral de Inversiones, que no logró ser aprobado durante una reunión de la Organización de Cooperación y Desarrollo Económicos (ocde) en 1995 en Francia. Después de este fracaso, la mayoría de los países optaron por negociar unilateralmente acuerdos bilaterales y, más recientemente, acuerdos multilaterales cuyo propósito, entre otros, es proteger la inversión extranjera.

Si se considera que casi todos los países son signatarios de uno o más acuerdos internacionales de protección a la inversión, es evidente que tarde o temprano se desembocará en la institucionalización de un régimen internacional de protección a la IE. Un dato que bien podría dar cuenta de dicha tendencia es que en 2013 se registró el segundo mayor número de arbitrajes sobre inversión iniciados en un solo año: cincuenta y seis. Esta cifra elevó el número total de casos conocidos hasta ese año: quinientos sesenta y ocho. Mientras tanto, en la omc sólo había cuatrocientos setenta y cuatro controversias registradas a finales de 2013 (unctad, 2015a: 3).

En un primer momento determinaremos cuáles son las características de un régimen internacional, a fin de establecer si en lo relativo a la protección a la ie podemos hablar de un régimen o, más puntualmente, de un conjunto de iniciativas y medidas que desde mediados del siglo xx han tendido a generar un entorno de carácter bilateral o multilateral sobre este asunto. Posteriormente, analizaremos las tres etapas que ha seguido la institucionalización del ripie.

La primera, en nuestra opinión, puede caracterizarse como el debate y la disidencia de los países del tercer mundo frente a los intentos de instrumentación de una Organización Internacional de Comercio (oic); la segunda fase destaca por el consenso y auge del enfoque en la promoción y protección de las inversiones durante el periodo de liberalización económica y ajuste estructural y, por último, el periodo actual, que describimos como una etapa reactiva de ciertos gobiernos de países desarrollados y en desarrollo en la que la sobresale una crítica exacerbada al régimen de protección a la inversión imperante hasta finales de los noventa. Destaca, asimismo, una lucha frontal entre los gobiernos que critican ciertos aspectos del ripie y los que consideran que sin el arbitraje internacional las operaciones de la ie perderían uno de sus instrumentos más eficaces para protegerla de la arbitrariedad gubernamental y de funcionarios e individuos irresponsables.

A lo largo del presente trabajo buscaremos demostrar la existencia de una línea de continuidad, en ciertos momentos imperceptible, pero presente desde la segunda posguerra, que busca conservar a ultranza el statu quo de instituciones internacionales como el Banco Mundial (bm), así como de las empresas transnacionales (etn) y los gobiernos que las cobijan.

Conceptualización de un régimen internacionalAntes de señalar las características de un régimen internacional, es preciso explicar qué entendemos por éste, partiendo de un enfoque más vinculado con una argumentación de carácter teórico-epistemológico, pues consideramos que se ha abusado del término en la jerga internacional y eso le resta riqueza conceptual.2

El concepto fue introducido en la bibliografía de política internacional por John Ruggie (1975), quien lo definió como un “conjunto de mutuas expectativas, normas y regulaciones, planes, energias organizativas y compromisos financieros que ha sido aceptado por un conjunto de Estados” (citado por Keohane, 2006: 85), con lo que resulta diáfano que los regímenes internacionales son más que un grupo de reglas, ya que contienen un alto grado de institucionalización, pero no deben confundirse con las organizaciones internacionales, aunque bien pueden incluirlas.

Este enfoque fue complementado por Stephen Krasner a principios de los ochenta, quien definió el régimen internacional como “un conjunto de principios implícitos o explícitos, normas, reglas y procedimientos de toma de decisiones alrededor de los cuales las expectativas de los actores convergen en una determinada área de las relaciones internacionales” (Krasner, 1983).

Posteriormente, se desarrolló una definición colectiva, que Robert Keohane retomó para finalmente definir dicho régimen como un “conjunto de principios implícitos y explícitos en torno a los cuales convergen las expectativas de los actores en una determinada área de las relaciones internacionales” (Keohane, 2006: 86). Éstas serían las acepciones que orientarán este artículo, por considerar que son las que de manera más acabada se acercan al enfoque que daremos en este análisis.

Para comprender mejor las anteriores definiciones es necesario reparar en la aportación de cada elemento. Los principios como convicciones definen los propósitos que los asociados al régimen deben perseguir; las normas establecen las pautas de conducta en términos vinculantes de derechos y obligaciones; las reglas, por su parte, son prescripciones o proscripciones específicas relativas a las acciones de los miembros y, finalmente, los procedimientos definen los pasos para la toma de decisiones colectivas que derivarán en el establecimiento de los demás elementos.

El concepto de regímenes internacionales incluye las variables antes senaladas, pero no debe perderse de vista que todas confluyen en un mismo cauce: delimitar, guiar, controlar y regular las acciones de los participantes dentro del régimen. Parafraseando a Keohane, los vínculos entre los elementos son los que conforman y legitiman a los regímenes internacionales, por lo que un cambio en ellos significa una transformación de todo el régimen (2006: 85-86).

Este concepto goza de gran flexibilidad, ya que los regímenes internacionales pueden clasificarse de muy diversas formas, tal como lo hace Levy, no sólo conforme a su ámbito de aplicación o temática –es decir, comerciales, medioambientales, financieros, etc.–, sino reconociendo que hay regímenes internacionales de carácter tácito y formales (Baylis y Smith, 2005: 302).

Hay que subrayar que los regímenes internacionales no deben interpretarse como instancias supranacionales, con lo que trascenderían a los Estados, sino como un producto de las voluntades convergentes de dichos Estados. Esto quiere decir que la forma que adopten dependerá de los intereses de sus miembros, abocados a la consecución de sus propios objetivos, por lo que su transformación, como está ocurriendo en el régimen de inversión extrajera, es el resultado del cambio de la voluntad de varios o muchos de sus miembros que, al converger a propósito o de manera fortuita, presionan en favor de una evolución en los diferentes lineamientos que conforman el régimen.

Acorde con lo anterior, hay que enfatizar que al referirse a un ripie se está aludiendo específicamente al producto de la suma de los diferentes acuerdos en torno al tópico de las inversiones, así como a las prácticas y mecanismos emanados de los mismos, como por ejemplo el sistema de resolución de controversias inversionista-Estado y, por lo tanto, no alude a un esquema organizacional o institucional constituido de manera formal. A finales de 2013 el universo de acuerdos internacionales de inversión sumaba más de tres mil (unctad, 2015a: 2) y al finalizar 2015 incluía casi tres mil trescientos tratados (unctad, 2015c: 124).

El ripie está conformado por bit o por acuerdos de promoción y protección recíproca de inversiones (appri), como mejor se les conoce actualmente. Se trata de un instrumento bilateral que surgió en los sesenta; sin embargo, fue hasta 1994 cuando se incremento su uso de forma exponencial. El ripie también se nutre de capítulos en materia de inversión contenidos en varios tratados de libre comercio de nueva generación; paralelamente, el régimen ha trascendido para incorporarse a diversos ámbitos de la economía como los servicios, a lo que también pueden sumarse protocolos o tratados en el marco de procesos de integración regional y algunos convenios en otras materias que de forma indirecta inciden en la regulación de la inversión.

De lo anterior se infiere que el universo de regulaciones internacionāles para la inversión extranjera se encuentra atomizado, además de ser muy complejo y diverso, en especial porque está compuesto por acuerdos y tratados de distintos niveles: bilateral, subregional, regional, intrarregional, sectorial, plurilateral y multilateral, los que muchas veces se traslapan. Este sistema es a la vez multifacético, lo que significa que no sólo cubre temas de inversión per se, sino que se extiende a asuntos relacionados, como comercio, servicios, propiedad intelectual, políticas laborales y medioambientales, entre otros.

A pesar de su complejidad, el régimen de inversión alcanzó cierta homogeneidad en su contenido a mediados de los noventa e inicios del nuevo milenio. De forma general, este tipo de acuerdos cubren varios puntos esenciales, que van desde el ámbito de aplicación hasta la resolución de controversias, por lo que debe remarcarse que, pese a haber excepciones, en general, comparten una estructura básica similar, que se puede resumir en los siguientes elementos:

- 1.

Ámbito de aplicación, que alude tanto a las partes contratantes como a sus respectivas inversiones, por lo que se enuncia una definición de inversión donde prevalecen dos fórmulas: la más amplia, que estipula que se entenderá por inversión toda clase de activos tales como bienes muebles o inmuebles, acciones, derechos e intereses de toda naturaleza, incluyendo derechos de propiedad; y la más limitada, que remite a una lista de los aspectos que pueden considerarse como inversión.3

- 2.

La apertura sectorial generalmente incluye una lista de sectores y actividades económicas explícitamente excluidas del acuerdo. Este tipo de lista negativa es un elemento esencial en estos acuerdos al establecer el alcance y nivel de protección que estas reservas reconocen y al quedar implícito que todo lo no enlistado queda automáticamente liberalizado al 100 por ciento.

- 3.

Aplicación en el tiempo. Se prevé que la mayoría de este tipo de tratados entre en vigor un mes después de que las partes depositen los instrumentos de ratificación y se mantengan así por un periodo inicial de diez años, que se puede prorrogar indefinidamente hasta que las partes acuerden algo distinto.

- 4.

En el tratamiento y protección de las inversiones, punto neurálgico, anteriormente se brindaba un trato justo y equitativo a las inversiones de conformidad con los principios del derecho internacional o se remitía a las legislaciones nacionales,4 posteriormente se complementó o sustituyó por los principios de trato nacional, de nación más favorecida (nmf) y un nivel mínimo de trato, como parte de la no discriminación.5

- 5.

Requisitos de desempeño. En principio se prohíben, es decir, que se impide imponer o hacer cumplir algún tipo de condición para el establecimiento, adquisición, expansión, dirección, explotación o funcionamiento de una inversión.

- 6.

Libre transferencia. Reconoce libertad plena al inversionista para transferir todo tipo de fondos relacionados con las inversiones, a lo que casi siempre se incorpora una lista; sin embargo, en algunos tratados se enfatiza que tal lista no limita el tipo de pagos por transferir. De igual forma se menciona que las transferencias deberán ser en moneda convertible y sin demora.

- 7.

Expropiación. Se prohíbe, así como cualquier medida equivalente, salvo en determinadas circunstancias, como cuando están relacionadas con el bienestar público, con apego a la legislación nacional y con un inmediato y justo pago de indemnización.6 Para determinar dicha indemnización existen dos técnicas: la propuesta por el estadunidense Cordel Hull, la más usada, establece que debe ser “pronta, adecuada y efectiva”; sólo en pocos casos se utiliza la expresión más amplia, de “justa compensación”. En años recientes, algunos acuerdos han llevado esto al extremo y contemplan como lícito el derecho de una empresa a reclamar indemnización, no sólo por pérdidas en una inversión en operación, sino también por las oportunidades de ganancia no logradas en relación con una ínversión que se encuentra en proyecto. Un número considerable de las demandas depositadas en el Centro Internacional para el Arreglo de Disputas sobre Inversiones (CIADI) tienen como asunto de disputa contra un gobierno el que la empresa no haya podido satisfacer sus expectativas de ganancia debido al mal manejo del gobierno, por ejemplo, en lo tocante a políticas públicas o a conflictos sociales (Calderón, coord., 2001: 216).

- 8.

Solución de controversias. En este punto existe un nivel común que se refiere a los conflictos entre los Estados participantes, para lo que se creará un tribunal ad hoc, al cual se someterá la controversia siempre y cuando se haya intentado la negociación sin resultados satisfactorios. Como nivel innovador, se incluyen las controversias entre un Estado parte y un inversionista de la otra parte, y se alude a un determinado mecanismo internacional antes de dar cabida a un tribunal ad hoc. Este apartado sobre controversias entre un Estado y un inversionista da facilidades a los inversionistas para poder demandar y enjuiciar a un Estado anfitrión en igualdad de condiciones a nivel internacional, sin la obligación de agotar en primera instancia los mecanismos jurídicos internos, pero no contempla la posibilidad de que un Estado entable una demanda en contra de un inversionista. El tiempo que se concede para la resolución varía, mientras que para el pago de la indemnización se usa generalmente la expresión “en apego al valor del mercado” o “al justo valor del mercado” y se procura que el pago sea transferible y realizado sin demora.

El régimen para la protección de la ie ha sido construido con base en distintos mecanismos y se ha transformado a través del tiempo. Los primeros intentos para el establecimiento de reglas internacionales se pueden ubicar al término de la segunda guerra mundial. De acuerdo con la unctad, podemos distinguir dos etapas básicas y una tercera en construcción: la primera abarca de mediados de los cuarenta hasta 1989, lo que significa que incluyó la guerra fría. La segunda etapa va desde la caída del muro de Berlín, en 1989, hasta el inicio del nuevo milenio. La tercera inició en 2000 y no ha concluido.

Primera etapa. Debate y disidencia frente a la instrumentación de una Organización Internacional de ComercioSe le denomina “de disidencia”, pues se caracterizó por un marcado desacuerdo en la comunidad internacional entre quienes pugnaban por la instauración del libre comercio y pedían extender la protección a la ie en contra del tratamiento adverso del país anfitrión y sus opositores. Para encarar la dominación económica, algunos países en desarrollo expropiaron los activos e inversiones extranjeras, cerraron las economías nacionales a este tipo de participación y adoptaron políticas de sustitución de importaciones que enfatizaban el desarrollo nacional con base en sus propias industrias. Los países desarrollados, esencialmente Estados Unidos y Europa Occidental, implementaron un estándar mínimo de trato a través de la costumbre internacional. Este estándar incluía el pago justo a precios del mercado en caso de expropiarse una inversión y frecuentemente también se exigía “una pronta, adecuada y efectiva compensación” (unctad, 2012: 10-11).

Los países en desarrollo y los socialistas se negaban a reconocer este trato mínimo, argumentando que dicho derecho era privativo de sus nacionales, inspirados en ideologías como la derivada de la Doctrina Calvo en América Latina,7 que buscaba proteger a los países de las históricas intervenciones armadas por parte de las potencias basadas en reclamaciones de sus nacionales.8

Entre los organismos establecidos después de la segunda guerra mundial para regular las relaciones internacionales, no se fraguó ninguno que se encargara de la supervisión y armonización de las operaciones internacionales del capital privado ni que regulara el comportamiento de las empresas extranjeras, ya que en ese momento la institucionalización internacional fue orquestada por los gobiernos y no tanto por las empresas.

El primer intento por crear un marco multilateral para la protección de la IE ocumó durante las negociaciones de la Carta de La Habana en 1948, cuando se trató de establecer la Organización Internacional de Comercio (oic). Aunque en la Carta imperaba la perspectiva comercial de Estados Unidos, se propuso incluir algunos artículos que consideraban el establecimiento de una cierta protección para la IE. Esto evidentemente favorecería al principal acreedor de la época, visualizando que con ello podría extender sus intereses en materia de inversión enlazándolos con el comercio; no hay que olvidar que el Plan Marshall, instrumentado por Estados Unidos era, ante todo, un programa de reconstrucción económica con capital estadunidense. Aunado a esto, en 1948 entre los países en desarrollo había poca disposición a firmar un acuerdo bilateral de protección a la inversión (Gutiérrez Haces, 2004: 35).

En el artículo 12 de la Carta de La Habana, “Inversión internacional para el desarrollo económico y la reconstrucción”, se estipulaba:

- 1.

que los miembros de la oic debían reconocer que la inversión internacional, tanto pública como privada, podría ser de gran valor en la promoción del desarrollo económico y la reconstrucción y, en consecuencia, del progreso social;

- 2.

que sin perjuicio de los acuerdos internacionales existentes, de los cuales los miembros son parte, éstos tienen derecho a:

- •

tomar cualquier salvaguarda que sea necesaria para asegurar que la inversión extranjera no sea usada como base para interferir en sus asuntos internacionales o políticas nacionales;

- •

determinar en qué medida y en qué condiciones habrá de autorizar futuras inversiones;

- •

prescribir y poner en práctica, en condiciones justas, los requisitos relativos a la propiedad de las inversiones existentes y futuras;

- •

prescribir y dar efecto a otros requerimientos razonables respecto de existentes y futuras inversiones;

- •

- 3.

por lo tanto, los miembros se comprometen a:

- •

ofrecer oportunidades razonables para la inversión y una seguridad adecuada para existentes y futuras inversiones, además de

- •

evitar la discriminación entre las inversiones extranjeras (un, 1948).

- •

Estas disposiciones no prosperaron como parte de la organización, puesto que la Carta nunca fue rubricada por los gobiernos convocados. En su lugar –o más bien por defecto– se creó un acuerdo y no una organización como se pretendia inicialmente. Este instrumento, llamado gatt, se concentró en la instrumentación de las reglas sobre el libre comercio, relegando otros aspectos como el de las inversiones para futuras negociaciones.

Al constatar el poco avance a nivel multilateral de una iniciativa para la protección de la inversión, Estados Unidos comenzó a firmar acuerdos comerciales que incluyeran algunas prerrogativas para la ie; concretamente a partir de 1945 empezó a negociar una serie de acuerdos de amistad, comercio y navegación, creando así una nueva generación de estos acuerdos9 que, si bien se orientaban al comercio, ya incluían provisiones para proteger la propiedad en territorio extranjero; es decir, la ie aunque no con ese nombre, de conformidad con las normas de derecho internacional (unctad, 2008: 11). Puede decirse que dichos instrumentos fueron un antecedente no sólo de los tlc, sino de los propios bit, al ser acuerdos previos que ya incluían determinadas protecciones para la inversión extranjera directa (ied) y los inversionistas de manera conjunta con el comercio y los derechos de navegación. Entre sus principales cláusulas se encontraban las siguientes:

- 1.

Trato equitativo a los inversionistas y acceso libre al territorio nacional de las partes contratantes.

- 2.

Trato nacional justo y equitativo y de nmf a sus empresas.

- 3.

Que los bienes de nacionales y compañías de cada una de las partes recibirían protección y garantías constantes en los territorios de la otra.

- 4.

Que ninguna de las partes adoptaría medidas no razonables o discriminatorias, que lesionaran los derechos e intereses que en sus territorios hubieran adquirido legalmente los nacionales y compañías de la otra con respecto a las empresas que hubieren establecido o sus capitales, o en las especialidades, artes o tecnologías que hubieren suministrado.

- 5.

Que los bienes de nacionales y companías de las partes no se expropiarían, salvo para fines de utilidad pública y por motivos de interés social, según lo determine la ley y no se expropiarían sin una compensación pronta y justa, la cual se haría en forma de fácil convertibilidad, representando el equivalente completo de los bienes expropiados.

- 6.

El porcentaje de participación de extranjeros en los diferentes sectores económicos era decisión de cada parte.

- 7.

Ninguna de las partes podía imponer restricciones de cambio innecesariamente perjudiciales o arbitrariamente discriminatorias a los derechos, inversiones, transportes, comercio y otros intereses de los nacionales y empresas de la otra parte.10

La soberanía permanente sobre riquezas y recursos naturales fue otro enfoque que se presentó en los países en desarrollo, el cual tomó forma a partir de 1954 durante la Asamblea General de las Naciones Unidas cuando se agregó como una cláusula específica complementaria al derecho de autodetermmación de los pueblos. De acuerdo con esta cláusula, todos los pueblos tienen derecho a disponer libremente de sus riquezas y recursos naturales, sin perjuicio de las obligaciones que deriven de los compromisos de cooperación económica internacional. Con esta fórmula se trataba de propiciar un criterio de equidad para las inversiones extranjeras y garantizar el derecho de posible expropiación en caso de que éstas tuvieran un carácter depredador.11 Como respuesta, los países exportadores de capital establecieron el enfoque que hasta hoy prevalece: “la promoción y protección de las inversiones”, y como tal se empezó a debatir en el seno de la ahora ocde por iniciativa de Lord Shawcross y el Doctor Abs como parte del proyecto de la Convención Abs-Shawcross de 1959, que fue originalmente concebido como un tratado multilateral, aunque en los hechos nunca fue objeto de una negociación, pero sus propuestas inspiraron los primeros tratados bilaterales de protección y promoción de las inversiones como el firmado entre Suiza y Túnez en 1961.

La Carta de La Habana sentó un precedente al establecer desde el principio un enfoque unívoco para entender la promoción y protección de la inversión extranjera. Esta perspectiva destacaba el rol que desempeñaba la ie como un instrumento de política económica a favor del desarrollo, principalmente como un complemento al ahorro interno, como fuente de nuevos empleos y tecnologías, así como un factor que estimularía la libre competencia. El documento concluía afirmando que para que todos los países pudieran captar y retener la ie se precisaba un marco jurídico claro que brindara seguridad y certidumbre al inversionista extranjero.

Una exigencia de dicho marco era y sigue siendo sobrepasar la jurisdicción nacional a la cual tenían que someterse los inversionistas extranjeros para la solución de controversias y que es percibida como restrictiva y parcial. Los países exportadores de capital tenían gran interés en que se abriera una vía de solución de controversias internacional donde los inversionistas privados pudieran autorrepresentarse frente a un Estado (Nassar, 1994); no obstante, se tuvo más éxito en incluir normas para la ie en acuerdos regionales, que desde luego no eran extensivas más que para sus miembros; ejemplo de ello fueron la Comunidad Económica Europea, la Liga Árabe y el Mercado Común Andino, todas de 1957.

El primer acuerdo bilateral para la inversión fue firmado entre Alemania y Pakistán en 1959; muchas otras naciones como Estados Unidos, Bélgica, Dinamarca, Francia, Italia, Luxemburgo, Holanda, Suiza y Suecia concluyeron su primer bit entre 1960 y 1970.12 Pronto los bit dejaron de ser acuerdos entre dos países con similares grados de desarrollo, para convertirse en tratados que incluían una parte desarrollada y otra en desarrollo; asimismo, transitaron de ser instrumentos que protegían y promovían la inversión a fungir como convenios que tenían casi como único objetivo el protegerla.

En palabras de la unctad: “El supuesto básico de este tipo de tratados es que protegiendo la inversión del país desarrollado en el territorio del país en desarrollo se atraerá inversión adicional del país desarrollado al país en desarrollo” (2008: 12). Aunque sólo se firmaron setenta y dos bit entre 1959 y 1969, ese periodo fue fundamental para establecer el modelo básico que tendrían estos acuerdos durante los siguientes cuarenta años. Esto incluía las cláusulas referentes al trato nacional, el principio de nmf, el trato justo y equitativo y el nivel mínimo de trato, de acuerdo con lo estipulado por el derecho internacional, así como una garantía de pronta, adecuada y efectiva compensación por expropiación, libre transferencia de pagos relacionados con la inversión y provisiones para la solución de conflictos Estado-Estado y, en algunos casos, entre inversionista-Estado (unctad, 2008: 13).

Al mismo tiempo, los países desarrollados concluyeron acuerdos regionales o multilaterales para reforzar la protección a las inversiones, en los que hubo tanto éxitos como fracasos. Siete años después de haberse firmado el primer bit (1959), el bm abrió a firma la Convención para Resolución de Disputas en Inversiones entre Estados y Nacionales de Otros Estados, la cual dio lugar a la creación en 1965 del Centro Internacional para el Arreglo de Disputas sobre Inversiones (ciadi), que tenía como objeto administrar dos procedimientos inherentes a la solución de controversias: la conciliación y el arbitraje. El ciadi fue ideado para reducir la incertidumbre del inversionista extranjero, así como los costes de transacción, cada vez mayores, generados por el incremento de las controversias ligadas al movimiento de capitales.

El ámbito de acción del ciadi fue, desde el principio, la administración del arbitraje relacionado con las controversias entre inversionistas y Estados, lo que constituyó de esta manera una forma sui géneris de arbitraje internacional, en la que una de las partes proviene del orden público y la otra del privado.

La creación del ciadi debe verse, entonces, como el resultado de una necesidad histórica que se manifestó de manera urgente a mediados de los sesenta. Los países capitalistas desarrollados y sus empresas necesitaban reducir los costes generados por la vigilancia del cumplimiento de los BIT y, en este sentido, la creación del CIADI fue un paso decisivo para los países desarrollados, aunque insuficiente para los intereses de las corporaciones. Hacía falta producir un incentivo mayor a fin de que los países en desarrollo acudieran a este mecanismo en vez de a los ya existentes como el arbitraje entre Estados, las negociaciones a través de las Comisiones Mixtas de Reclamaciones, el uso de la fuerza para cobrar deudas o recuperar activos expropiados y el arbitraje comercial internacional (Álvarez, 2005).

Esta idea continuó madurando después de 1965 y en los años setenta se introdujo el concepto de “garantía de inversiones”, que se refería a brindar un seguro contra lo que se denominaba “riesgo político”13 para proteger a los inversionistas de posibles acciones estatales o eventualidades que pusieran en peligro su inversión, principalmente en los países poco desarrollados. En este tenor se crean varias instancias nacionales de garantía de inversiones, como la Overseas Private Investment Corporation (opic) en Estados Unidos y se buscó establecer una agencia multilateral de garantía de inversiones en el seno del bm, que después de varios intentos fallidos atribuibles a la reticencia de los países en desarrollo, finalmente se concretó en 1985 con la creación de la Agencia Multilateral para la Protección y Garantía de Inversiones (Multilateral Investment Guarantee Agency, miga) (Contreras, 1995; Checkley, Chappe y Palacios, 1991).

Paralelamente, en 1967 la ocde preparó un borrador para la llamada Convención para la Protección de la Propiedad Extranjera. Esta convención nunca fue rubricada, pero indudablemente sirvió para promover la homogeneización de los elementos de protección a las inversiones que los países desarrollados incluían en sus acuerdos.

En sincronía con estos acontecimientos, la postura de “soberanía permanente de los países en desarrollo”, específicamente de los latinoamericanos, fue exaltada hasta alcanzar su punto culminante en 1974 con la resolución de la onu de crear un Nuevo Orden Económico Internacional (noei), que pretendía fijar obligaciones vinculantes a los inversionistas y así asegurar su autonomía nacional para regularlos.

La Carta de Derechos y Deberes Económicos de los Estados se adoptó en 1974 como parte de la iniciativa del llamado noei y básicamente defendía el derecho de los Estados a reglamentar y ejercer autoridad sobre las inversiones extranjeras dentro de su jurisdicción nacional con apego a sus leyes y reglamentos, y de conformidad con sus objetivos y prioridades nacionales;14 sin embargo, esta iniciativa, que indudablemente dio voz a los países en desarrollo y aglutinó hasta cierto punto sus intereses frente a los de los países capitalistas industrializados, se debilitó frente a los acontecimientos que generó la crisis de la deuda de 1982 y el cambio de paradigma económico llevó a los países a adoptar políticas neoliberales, que esencialmente imponían políticas de ajuste estructural y liberalización económica impulsadas por los intereses de los países industrializados y de las instituciones internacionales.

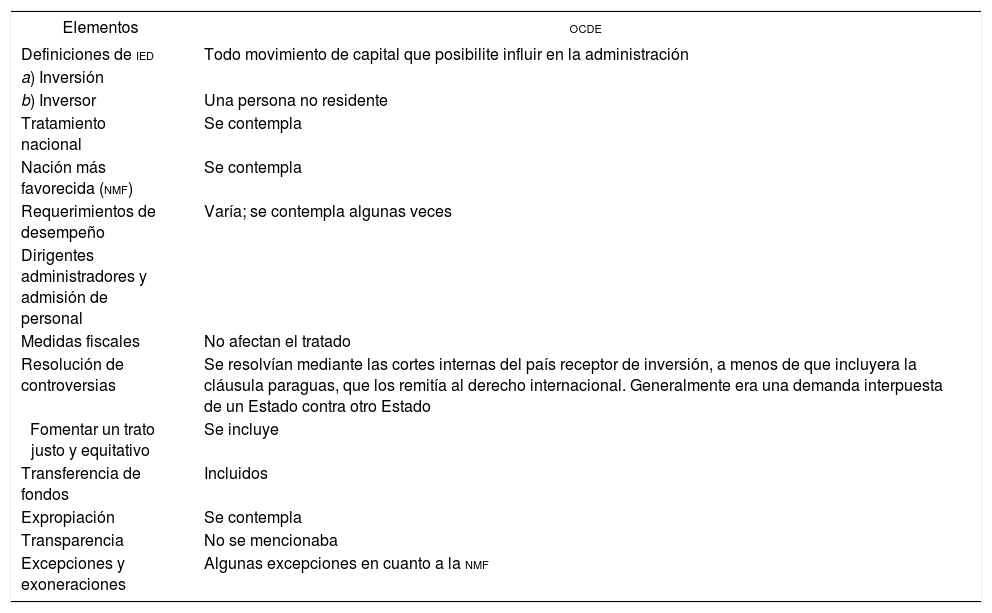

Modelo Propuesto por la OCDE

| Elementos | ocde |

|---|---|

| Definiciones de ied | Todo movimiento de capital que posibilite influir en la administración |

| a) Inversión | |

| b) Inversor | Una persona no residente |

| Tratamiento nacional | Se contempla |

| Nación más favorecida (nmf) | Se contempla |

| Requerimientos de desempeño | Varía; se contempla algunas veces |

| Dirigentes administradores y admisión de personal | |

| Medidas fiscales | No afectan el tratado |

| Resolución de controversias | Se resolvían mediante las cortes internas del país receptor de inversión, a menos de que incluyera la cláusula paraguas, que los remitía al derecho internacional. Generalmente era una demanda interpuesta de un Estado contra otro Estado |

| Fomentar un trato justo y equitativo | Se incluye |

| Transferencia de fondos | Incluidos |

| Expropiación | Se contempla |

| Transparencia | No se mencionaba |

| Excepciones y exoneraciones | Algunas excepciones en cuanto a la nmf |

Fuente:Gutiérrez Haces, 2010a.

El Nuevo Orden Económico Internacional exacerbó los intereses de los países desarrollados, en especial frente al nacionalismo económico de los países en desarrollo y las nuevas olas de expropiación que comenzaron en los setenta. La respuesta fue instrumentar nuevas iniciativas de tratados bilaterales de inversión; así, Estados Unidos, Austria, Japón y el Reino Unido crearon sus propios esquemas de bit. La creación del modelo estadunidense para los bit fue fundamental, porque trastocó el contenido de los primeros bit al modificar y agregar nuevas prerrogativas a las disposiaones típicas del modelo europeo de bit, como crear la protección al preestablecimiento de la ie, convertir en regla la inclusión del sistema de controversias inversionista-Estado, prohibir el uso de requisitos de desempeño además de eliminar las cláusulas relacionadas directamente con la promoción para la inversión, como transferencia de tecnologia, cooperación científica y técnica, entre otras, haciendo que estos acuerdos se cargaran más hacia la protección que a la promoción de la inversión extranjera (unctad, 2008: 13 y ss).

El primer modelo estadunidense desencadenó una fase de acelerada firma de BIT. En los años setenta, 166 de estos acuerdos fueron concluidos, 1.3 por mes, es decir, el doble que en la década anterior. Durante los años ochenta, con 386 BIT, se dio paso a la nueva etapa en regulaciones para la inversión, pues la mayoría se habían firmado casi al término de la guerra fría (unctad, 2008: 13ss). En coincidencia con el entorno de escasez mundial, la desaceleración de la economía estadunidense y la falta de capital en el mercado, la ied se convirtió en una fuente privilegiada de captación de fondos.

Antes de cerrar esta etapa, se debe señalar que a principios de los ochenta hubo otros intentos por establecer reglas multilaterales para las inversiones. La onu lanzó un proyecto de código de conducta para las corporaciones transnacionales que promovia cómo debían conducirse las etn, a fin de que contribuyeran al desarrollo de los países en los que operaban. También buscaba promover la cooperación con y entre los países en temas relacionados con las etn, así como solucionar conflictos derivados de la diversidad de leyes y culturas. Las negociaciones fallaron por la inconformidad de los países desarrollados y la negativa de los inversionistas a apegarse a dichas obligaciones. Esta intención se retomó de cierta manera con las Directrices para las Empresas Multinacionales de la ocde, que, por no ser vinculantes, tampoco prosperaron.

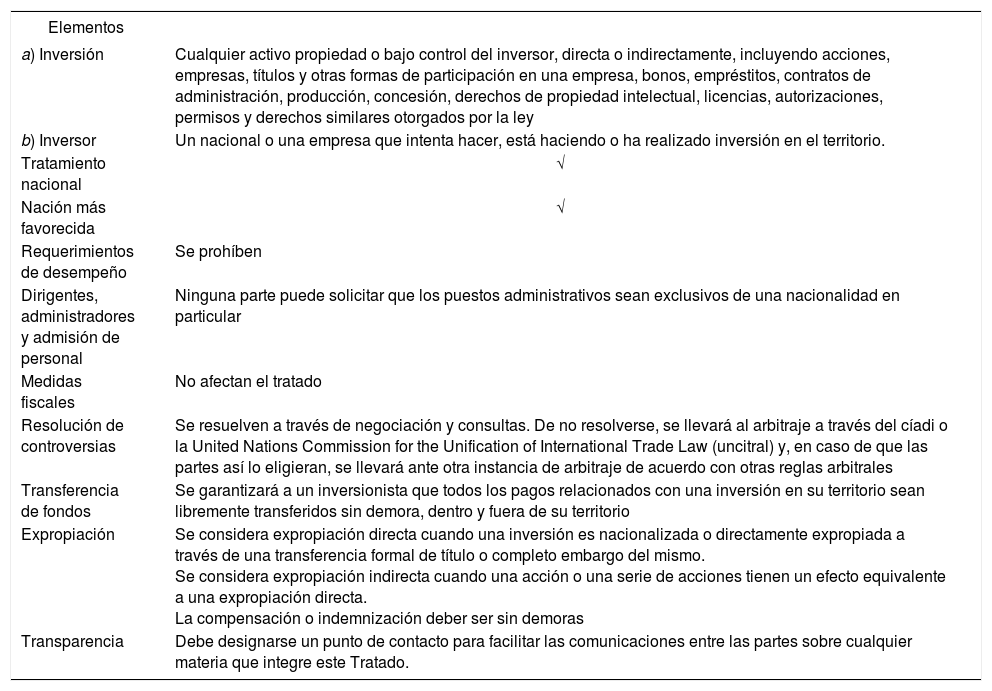

Modelo de Estados Unidos 2004

| Elementos | |

|---|---|

| a) Inversión | Cualquier activo propiedad o bajo control del inversor, directa o indirectamente, incluyendo acciones, empresas, títulos y otras formas de participación en una empresa, bonos, empréstitos, contratos de administración, producción, concesión, derechos de propiedad intelectual, licencias, autorizaciones, permisos y derechos similares otorgados por la ley |

| b) Inversor | Un nacional o una empresa que intenta hacer, está haciendo o ha realizado inversión en el territorio. |

| Tratamiento nacional | √ |

| Nación más favorecida | √ |

| Requerimientos de desempeño | Se prohíben |

| Dirigentes, administradores y admisión de personal | Ninguna parte puede solicitar que los puestos administrativos sean exclusivos de una nacionalidad en particular |

| Medidas fiscales | No afectan el tratado |

| Resolución de controversias | Se resuelven a través de negociación y consultas. De no resolverse, se llevará al arbitraje a través del cíadi o la United Nations Commission for the Unification of International Trade Law (uncitral) y, en caso de que las partes así lo eligieran, se llevará ante otra instancia de arbitraje de acuerdo con otras reglas arbitrales |

| Transferencia de fondos | Se garantizará a un inversionista que todos los pagos relacionados con una inversión en su territorio sean libremente transferidos sin demora, dentro y fuera de su territorio |

| Expropiación | Se considera expropiación directa cuando una inversión es nacionalizada o directamente expropiada a través de una transferencia formal de título o completo embargo del mismo. Se considera expropiación indirecta cuando una acción o una serie de acciones tienen un efecto equivalente a una expropiación directa. La compensación o indemnización deber ser sin demoras |

| Transparencia | Debe designarse un punto de contacto para facilitar las comunicaciones entre las partes sobre cualquier materia que integre este Tratado. |

Fuente:Gutiérrez Haces, 2010b.

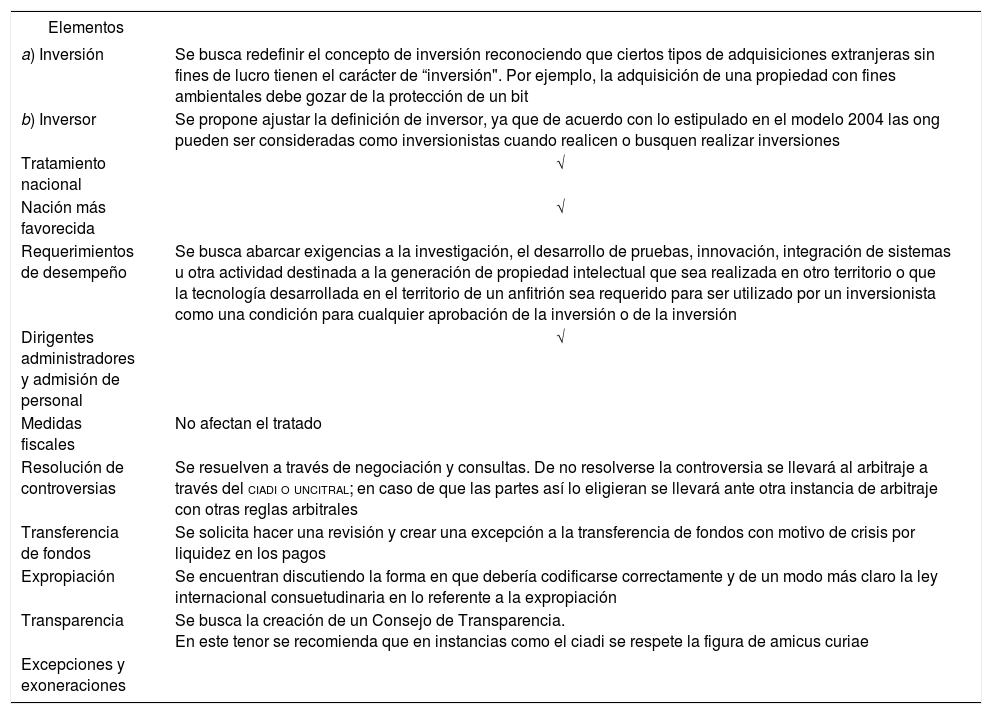

Modelo de Estados Unidos, 2009

| Elementos | |

|---|---|

| a) Inversión | Se busca redefinir el concepto de inversión reconociendo que ciertos tipos de adquisiciones extranjeras sin fines de lucro tienen el carácter de “inversión". Por ejemplo, la adquisición de una propiedad con fines ambientales debe gozar de la protección de un bit |

| b) Inversor | Se propone ajustar la definición de inversor, ya que de acuerdo con lo estipulado en el modelo 2004 las ong pueden ser consideradas como inversionistas cuando realicen o busquen realizar inversiones |

| Tratamiento nacional | √ |

| Nación más favorecida | √ |

| Requerimientos de desempeño | Se busca abarcar exigencias a la investigación, el desarrollo de pruebas, innovación, integración de sistemas u otra actividad destinada a la generación de propiedad intelectual que sea realizada en otro territorio o que la tecnología desarrollada en el territorio de un anfitrión sea requerido para ser utilizado por un inversionista como una condición para cualquier aprobación de la inversión o de la inversión |

| Dirigentes administradores y admisión de personal | √ |

| Medidas fiscales | No afectan el tratado |

| Resolución de controversias | Se resuelven a través de negociación y consultas. De no resolverse la controversia se llevará al arbitraje a través del ciadi o uncitral; en caso de que las partes así lo eligieran se llevará ante otra instancia de arbitraje con otras reglas arbitrales |

| Transferencia de fondos | Se solicita hacer una revisión y crear una excepción a la transferencia de fondos con motivo de crisis por liquidez en los pagos |

| Expropiación | Se encuentran discutiendo la forma en que debería codificarse correctamente y de un modo más claro la ley internacional consuetudinaria en lo referente a la expropiación |

| Transparencia | Se busca la creación de un Consejo de Transparencia. En este tenor se recomienda que en instancias como el ciadi se respete la figura de amicus curiae |

| Excepciones y exoneraciones |

Fuente: Gutiérrez Haces, 2010b.

El segundo periodo en la construcción del régimen de inversión extranjera, que va de 1989 a 2000, se caracteriza por un fuerte consenso internacional sobre el alto valor intrínseco de la ied y el apoyo de los países desarrollados al sistema normativo de protección de la ie, además de una proliferación de acuerdos de inversión, tanto bilaterales como comerciales: mientras en la etapa anterior se firmaron alrededor de cuatrocientos, en ésta se concluyeron y ratificaron más de dos mil (unctad, 2015c: 121-123). Dicho consenso emergió de la desilusión sufrida por muchos países en desarrollo debido al mal desempeño de sus sistemas de economía planificada o sus modelos proteccionistas, lo que los llevó a buscar la participación en la economía de mercado.

En el contexto de la crisis de la deuda externa, la formación de una nueva división del trabajo y el fin de la guerra fría cambiaron la forma de negociar los acuerdos para la protección de la inversión. En América Latina, con la crisis de la deuda en los ochenta, se limitó el crédito de las instituciones financieras internacionales, así como otras fuentes oficiales de capital, por lo que los países en desarrollo vislumbraron la ie como el recurso más fácil de obtener financiamiento. Además, en consonancia con la doctrina de promoción y protección, ésta ofrecía la promesa de acceso a la tecnología y a mercados.

Asimismo, algunas economías del sudeste asiático con políticas orientadas a las exportaciones experimentaban un rápido crecimiento, al igual que otros países, como los de Europa Oriental, recientemente separados de la Unión Soviética, los cuales empezaron a transitar a economías de mercado y buscaron atraer inversiones extranjeras, con políticas más favorables o firmando un bit.

El discurso hacia la inversión extranjera se volvió más benigno, considerando que siempre que fuera de índole productiva era un motor para el crecimiento económico de los países en desarrollo. También se subrayaba que la ied conducía al denominado “círculo virtuoso”, ya que elevaba el crecimiento interno y estimulaba el ahorro que contribuye a dinamizar la economía, en beneficio de todos sus participantes (French-Davis y Reisen, comps., 1997).

El nuevo consenso hacia la ie se reflejó también en los resultados de la Ronda de Uruguay de la omc, que incluyeron tres acuerdos que relacionan al comercio con mecanismos para la protección de las inversiones. Los acuerdos de la Ronda de Uruguay tuvieron un impacto enorme en las normas para la ie en dos sentidos: el primero fue el creciente reconocimiento de la conexión entre comercio e inversión, según la premisa de que gran parte del comercio se realiza entre las etn y sus filiales; el segundo fue que sirvió como inspiración para firmar acuerdos bilaterales, regionales o plurilaterals que siguieran los mismos parámetros.

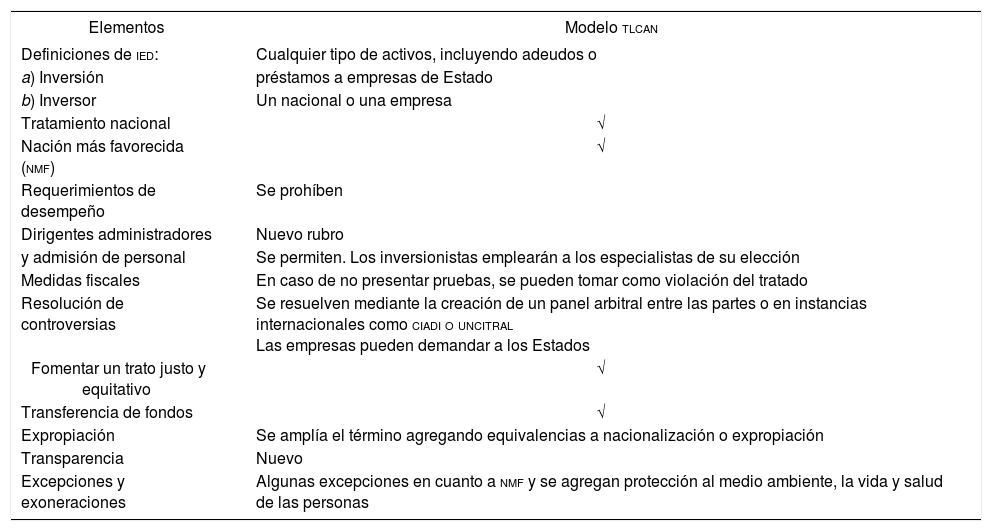

El primer acuerdo en seguir esta tendencia fue el tlcan (1994), que incluye un capítulo extenso sobre inversión con normas de protección muy similares a las contenidas en los bit firmados por Estados Unidos, aunque más extenso y detallado en algunos aspectos.15 Este tratado reemplazó al Acuerdo de Libre Comercio entre Canadá y Estados Unidos (alcceu) de 1989, que ya contenía un capítulo dedicado a la inversión, pero que carecía de un mecanismo de solución de controversias.

Los aspectos establecidos en el capítulo sobre inversión del tlcan son parte de una línea de continuidad que refleja claramente la lucha que los gobiernos y las etn emprendieron, desde la década de los sesenta, al querer imponer determinadas reglas de funcionamiento a los países de menor desarrollo económico.

| Elementos | Modelo tlcan |

|---|---|

| Definiciones de ied: | Cualquier tipo de activos, incluyendo adeudos o |

| a) Inversión | préstamos a empresas de Estado |

| b) Inversor | Un nacional o una empresa |

| Tratamiento nacional | √ |

| Nación más favorecida (nmf) | √ |

| Requerimientos de desempeño | Se prohíben |

| Dirigentes administradores | Nuevo rubro |

| y admisión de personal | Se permiten. Los inversionistas emplearán a los especialistas de su elección |

| Medidas fiscales | En caso de no presentar pruebas, se pueden tomar como violación del tratado |

| Resolución de controversias | Se resuelven mediante la creación de un panel arbitral entre las partes o en instancias internacionales como ciadi o uncitral Las empresas pueden demandar a los Estados |

| Fomentar un trato justo y equitativo | √ |

| Transferencia de fondos | √ |

| Expropiación | Se amplía el término agregando equivalencias a nacionalización o expropiación |

| Transparencia | Nuevo |

| Excepciones y exoneraciones | Algunas excepciones en cuanto a nmf y se agregan protección al medio ambiente, la vida y salud de las personas |

Fuente: Gutiérrez Haces, 2010b.

El tlcan sentó un precedente convirtiéndose en modelo para los posteriores tlc firmados no sólo por la primera potencia mundial, sino por sus contrapartes del acuerdo. México y Canadá han reproducido el esquema del tlcan en sus propios tratados, como se evidencia en el convenio que creó el ahora disuelto Grupo de los Tres.

No todos los esfuerzos en relación con el régimen de ie comandado por Estados Unidos fueron exitosos en los noventa. En el plano multilateral, a mediados de esa década, la ocde inició las negociaciones para crear el Acuerdo Multilateral de Inversiones (ami) que incluía protección y liberalización totales para la ie; sin embargo, fue rechazado en 1995, principalmente por los países europeos. Algo similar ocurrió en la Ronda de Doha de la omc, donde los temas de Singapur, una vez más, fueron refutados y excluidos de las negociaciones, también está el caso de la negativa de Brasil a aceptar un capítulo sobre inversiones como lo planteaba Estados Unidos en el fallido acuerdo para crear el Área de Libre Comercio de las Américas (alca) en 2004.

El poco avance obtenido en lo tocante al régimen de ie a nivel multilateral contrasta con el aumento exponencial en la firma de bit o tlc que contemplan un mecanismo de solución de disputas inversionista-Estado, el cual sigue, grosso modo, el patrón marcado por el tlcan, donde destaca la participación de países desarrollados, que son parte del 60 por ciento de éstos. 16 Tales acuerdos incorporan un extenso capítulo sobre inversión que se inspira en los bit.

Actualmente la mayoría se celebran entre un Estado desarrollado y uno en desarrollo, y el clausulado puede ir más allá del tlcan porque involucra a países de diferentes regiones geográficas y contiene cláusulas aún más estrictas, sin lista de reservas, principalmente, cuando Estados Unidos es uno de los firmantes.

Sin soslayar el que son acuerdos diametralmente opuestos, ya que, a diferencia de la mayoría de los tratados internacionales, no se busca el mismo efecto para las partes contratantes, en otras palabras, no comparten el mismo cúmulo de derechos y obligaciones. Generalmente el país en desarrollo asume casi todas las obligaciones y las etn gozan de todas las prerrogativas.

Hay que destacar que, aun en este contexto, se firmaron acuerdos para la inversión que fueron una excepción a las características del régimen predominante, que siguen el modelo tradicional europeo y son más acotados en lo que se refiere a protección y buscan de igual manera crear un marco para la cooperación y promoción de las inversiones.17 Ejemplos de ello son el acuerdo firmado entre China y la República de Corea, que incluye una disposición para crear un comité conjunto encargado de promover las inversiones entre los dos países;18 y el bit entre la Union Europea y Sri Lanka, que contiene cláusulas para facilitar el acceso a la tecnología y su transferencia.19

Tanto la primera como la segunda etapa denotan que el régimen para la inversión extranjera se ha formado más acorde a las exigencias de los países desarrollados que de los menos desarrollados; no obstante, ha iniciado un cambio cuyo principal motor son los países emergentes y en vías de desarrollo.

Tercera etapa. Crítica del régimen de protección a las inversionesDespués de 2000, los acuerdos de protección a la ie pasaron a una nueva etapa en lo que concierne a la construcción de un régimen que regule la protección a la ied. En años recientes, se ha ido consolidando una corriente de opinión que critica el modelo neoliberal de protección a la inversión y no sólo se han puesto en tela de juicio los resultados de estas políticas, también muchos países han instrumentado acciones concretas para modificar sustancialmente los acuerdos que protegen la inversión.

Si bien la mayoría de los países forman parte de uno o más acuerdos internacionales de inversión, son pocos los que están satisfechos con el desempeno y los resultados por distintas razones, entre las cuales podrían mencionarse la poca promoción que hacen de la inversión, la atrofia o disminución que ocasionan en cuanto a la libertad de legislar por parte del Estado anfitrión, la exposición creciente a demañdas y procedimientos poco transparentes y justos, y que no se han perseguido objetivos de desarrollo sustentable.

Muchos países, como Rusia, Malasia, la propia Unión Europea, Perú y Ecuador, entre otros, en años recientes han reevaluado sus políticas de liberalización de la ie y han impuesto nuevas restricciones; en casos extremos han recurrido a la reexpropiación, como en Venezuela, Ecuador y Bolivia o han denunciado los acuerdos.

Al menos cincuenta países o regiones han revisado y reevaluado sus modelos de bit y tlc y algunos han planteado nuevos enfoques y propuestas, como es el caso de la Unión Europea Brasil, Noruega, Sudáfrica, India e Indonesia, entre otros.20 Entre los elementos que más se cuestionan destaca el poco énfasis en la promoción de la ie, la discordancia o escasa relación con los objetivos de desarrollo y el uso indiscriminado y vicioso del sistema de arbitraje para la resolución de controversias entre inversionistas y Estados, considerando que existen métodos más acordes como la mediación y la conciliación de disputas sobre inversión.21

Empero, el punto más trascendente en la etapa actual no es el abandono de los acuerdos, sino el proceso de transformación que están experimentando a raíz de la sustitución, modificación y revisión de las normas, más aún con la creación de nuevas disposiciones y modelos de acuerdos para regular la inversión extranjera.

Varios acuerdos de inversión están en renegociación con la intención de clarificar su contenido y reevaluar el equilibrio entre los intereses público y privado, como fue caso de Bolivia, o de terminarlos definitivamente, como lo planteó Ecuador o la República Bolivariana de Venezuela, que terminó su acuerdo con Holanda. Tal como señala la unctad, el cúmulo de cambios en políticas nacionales para hacerlas menos favorables a la ie se ha incrementado considerablemente, puesto que representaban entre el 2 y 3 por ciento de todas las medidas de regulación a finales de los noventa, mientras que para 2007 ya eran casi el 25 por ciento (unctad, 2009: 32).

El caso de Brasil es sui géneris, puesto que es un país que no había participado en la creación del régimen para la inversión de forma directa, al no haber ratificado en las últimas décadas sus catorce acuerdos bilaterales de inversión por considerar que violaban su soberanía nacional. Esta posición cambió recientemente al negociar nuevos acuerdos de inversión; no obstante, éstos son sólo con países que los brasileños reconocen como receptores o potenciales mercados para sus inversiones, y al mismo tiempo están proponiendo un modelo de tratado innovador, que los expertos han clasificado como un tipo alternativo de bit.

Lo que resalta de los acuerdos brasileños es que incluyen mecanismos de cooperación para promover las inversiones, incluyen la responsabilidad social corporativa, excluyen el estándar de trato justo y equitativo y el mecanismo de arbitraje inversionista-Estado; éste último es sustituido por un comité conjunto que otorga información, asesoría y sirve de mediador en caso de alguna controversia, e incluye un mecanismo de prevención de disputas antes de llegar a establecer un panel de arbitraje para las controversias Estado-Estado (unctad, 2015c: 108). Así que superan las modificaciones planteadas por acuerdos recientes, incluyendo la propia Asociación Transatlántica para el Comercio y la Inversión.22

Tales cambios responden a la creencia de que los acuerdos de inversión de corte neoliberal predominantes

ponen a los países en desarrollo en una posición desventajosa, al ser limitado su poder de negociación […] Mientras el universo de acuerdos para la inversión extranjera continúe como está, hay pocas posibilidades de alcanzar un acuerdo sustancial sobre homogeneidad, transparencia y reconocimiento de las legítimas preocupaciones en torno al desarrollo [propio de los países que reciben ied] (unctad, 2009: 88).

Por esto algunos acuerdos internacionales de inversión recientes están promoviendo un nuevo modelo de regulación, enfatizan de manera clara que la protección a la inversión no debe perseguirse a expensas de otros intereses públicos legítimos y reconocen el derecho del Estado a regular. Además de las tradicionales áreas reservadas, algunos países dejan exentos del acuerdo, total o parcialmente, a diversos sectores considerados estratégicos para la seguridad y el orden público, como por ejemplo: la protección a la salud, los recursos naturales, la diversidad cultural, la seguridad nacional y los servicios financieros.

Canadá, Francia, Italia, Indonesia, Rusia, China y Estados Unidos son ejemplo de este fenómeno. Estos elementos sirven claramente para subordinar a la protección a la inversión a las políticas nacionales clave (unctad, 2015c: 104-105). Asimismo, hay acuerdos para la inversión que contienen provisiones para la promoción de la inversión, aunque son pocos, los cuales imponen ciertas obligaciones a los inversionistas que pueden ser usadas para fortalecer las estrategias políticas a fin de encauzar la ie a determinadas regiones o ramas de producción.

Junto con lo anterior debe mencionarse que la mayoría de los acuerdos firmados de 2013 hasta la fecha contiene disposiciones orientadas al desarrollo sostenible. En varios casos se resguarda el derecho a legislar a favor de este objetivo, aunque vaya en contra de lo estipulado en los acuerdos de inversión y recalcan que no puede ser motivo de demanda. Este cambio contraviene la cláusula sobre requisitos de desempeno que en el pasado contenían todos los bit (unctad, 2015b).

En ese sentido también hay una reforma incipiente, pero significativa que busca modificar y adecuar el sistema de solución de controversias entre inversionista y Estado, una de las partes más criticadas y atacadas de los acuerdos de inversión, dado los vicios y abusos a los que se ha prestado por parte de los inversionistas (unctad, 2015a: 4-12).

Es imprescindible mencionar que al mismo tiempo, Estados Unidos, como principal artífice del actual ripie y casa matriz de gran número de las et más poderosas del mundo, sigue expandiéndolo y reforzándolo. El Acuerdo de Asociación Transpacífico (tpp) es muestra de ello, pues el capítulo noveno relativo a inversiones reproduce en gran medida los lineamientos del tlcan; no obstante, producto de álgidas negociaciones, este acuerdo incluye varias modificaciones, donde las más sustanciales consisten en limitar el abuso del mecanismo de solución de controversias inversionista-Estado para evitar denuncias frívolas y hacerlo más trasparente y equilibrado (Quintero, 2016).

Finalmente, habría que destacar que la inversión extranjera ha demostrado que puede constituir un elemento muy importante para el desarrollo de los países receptores cuando se la selecciona y vincula con las políticas internas, tal como lo han evidenciado los llamados tigres asiáticos e Irlanda.

ConclusionesA pesar de que no existe un organismo internacional o institución internacional encargado de la regulación de la inversión, dado el amplio espectro de acuerdos bilaterales y regionales sobre inversión, junto con la incorporación de casi todos los países del mundo a uno o más de ellos, es evidente la existencia de un régimen internacional de inversión, el cual ha transitado por diversas etapas y se ha caracterizado por ser marcadamente neoliberal, orientado por los intereses de las etn y los países que las auspician; sin embargo, está transitando por un periodo de crítica y evolución, con mucha más participación de los países en desarrollo.

El régimen internacional de inversión se encuentra en una coyuntura decisiva. Por un lado, estos acuerdos siguen creciendo vertiginosamente al igual que el número de casos en disputa sometidos a los mecanismos de solución de controversias entre inversionistas y Estados previstos en este tipo de acuerdos. Por otra parte, se ha exacerbado la crítica tanto hacia el clausulado de los acuerdos en general, como en particular a la aplicación de los recursos de arbitraje, lo mismo que a todas las consecuencias negativas que estos han acarreado a los países anfitriones de la inversión. En este sentido se ha generado un intenso debate en torno al papel y las implicaciones del actual régimen de ie, que ya ha trascendido a distintos países e integraciones regionales; sin embargo, los cambios aún son incipientes y no radicales, al tiempo que se siguen firmando convenios acordes con el ripie predominante, principalmente los que involucran a la potencia hegemónica, Estados Unidos, como el tpp.

La protección a la inversión extranjera es un tópico de enorme relevancia para las relaciones internacionales por ser un instrumento del capital que, utilizado de manera adecuada, puede ser útil para el desarrollo nacional de los países. Este instrumento debe implicar un esquema de negociación ganar-ganar para el inversionista y el gobierno que lo acoge; por ello es indispensable instrumentar una reforma mucho más holística y profunda. Este enfoque está influyendo en la transformación del régimen internacional de inversiones a diferentes niveles: a nivel nacional con la revision de políticas y a nivel internacional, al examinar acuerdos existentes y negociar algunos nuevos en materia de inversión con provisiones diferentes y más equitativas para las partes.

Se considera emergente a un país cuando, aun siendo una economía en desarrollo, experimenta un importante crecimiento de su actividad económica, relacionado no sólo con el crecimiento interno, sino también con un incremento notable de las relaciones comerciales con otros países.

Algunos autores utilizan el término régimen internacional como sinónimo de sistema internacional, puntualizando que es cualquier campo estructurado en algún ámbito internacional, mientras otros, al contrario, lo acotan a esquemas con genuino contenido normativo, es decir, un convenio jurídicamente vinculante. Ambas visiones restan relevancia al término y lo ensombrecen.

La fórmula que ha prevalecido en la mayoría de estos instrumentos ha sido la primera; no obstante, en los nuevos modelos las cosas están cambiando. Cabe señalar que, aunque la mayoría de estos acuerdos no son retroactivos, hay algunos que se aplican no sólo a las inversiones que se lleven a cabo a partir de la firma del acuerdo, sino a las preexistentes.

En muchos bit firmados entre países en desarrollo, particularmente latinoamericanos, se establece que se admitirán inversiones “de acuerdo con la legislación vigente en la parte receptora”. Véase Zabludovsky y Gómez (2005).

La no discriminación prohíbe básicamente el trato desigual a las inversiones de los inversionistas de la otra parte, a través de los tres principios antes mencionados. La cláusula de trato nacional establece el compromiso de otorgar a los inversionistas e inversiones de la otra parte un trato no menos favorable que el que se da a las inversiones e inversionistas nacionales. El principio de nación más favorecida (nmf) consiste en hacer extensivos a la otra parte del acuerdo todos los beneficios que se brinden a las inversiones de un tercer Estado. Finalmente, el nivel mínimo de trato promueve el trato justo y equitativo, para el que no existe una definición, por lo que para su interpretación se liga con los principios del derecho internacional consuetudinario. En algunos acuerdos como los firmados por Estados Unidos este precepto se combina con el de seguridad y protección plenas.

El bienestar o utilidad pública no tiene una definición precisa y a veces se sustituye o complementa con otras expresiones como interés nacional, seguridad nacional o interés social, entre otras.

Esta doctrina toma su nombre del jurista argentino Carlos Calvo, quien inspiró el artículo 53 del Estatuto Provisional del Imperio de 1868, el cual expresaba que era inadmisible y contrario a los principios de derecho internacional que los extranjeros pudieran gozar de mayores derechos que los nacionales y que este privilegio se pretendía extender a la posibilidad de éstos de invocar la protección de sus países, quienes hacen uso de la fuerza para sostener las demandas de sus súbditos. Esta tesis respondía a la experiencia histórica de evitar intervenciones en los asuntos internos por parte de gobiernos extranjeros movidos por reclamaciones en nombre de sus nacionales; en otras palabras, el ejercicio de la protección diplomática directa. En esencia, la Doctrina Calvo afirma que, puesto que los extranjeros gozan de los mismos derechos que los nacionales, no pueden tener una situación privilegiada respecto de éstos y sus inversiones deben regirse conforme al ordenamiento nacional. Esto significaba que los extranjeros renunciaban al derecho de invocar protección de su país de origen y aceptaban dirimir sus controversias ante los tribunales nacionales. Véase Pereznieto (2005).

El primer caso diplomático donde se utilizó la Cláusula Calvo fue por motivo de una reclamación por daño en propiedad estadunidense en México. El entonces ministro de Relaciones Exteriores, Lafragua, se sustentó en dicha cláusula para defenderse. Posteriormente los demás países latinoamericanos se apropiarían también de su contenido y la utilizarían en diversas instancias como en la Conferencia Panamericana de 1889-1890 en Washington, ante la férrea oposición de Estados Unidos. Estas ideas aparecen, además, en las constituciones de muchos países latinoamericanos; nuestro Artículo 27 es ejemplo de ello (Gutiérrez-Haces, 2004: 34).

El contenido de estos tratados dista mucho del estipulado en la primera generación de los mismos dedicados en exclusividad al tránsito de mercancías, como el firmado con México en 1831. Véase Kimura (2000).

Ejemplo de estas regulaciones se encuentran en el Tratado de Amistad, Comercio y Navegación entre Nicaragua y Estados Unidos de 1958.

En consonancia con este pensamiento, en 1962 se adoptó en la Asamblea General de Naciones Unidas la resolución 1803 que establecía una “compensación adecuada” en caso de expropiación o nacionalización, resolución que se amplió y clarificó con la resolución 3171, al señalarse que serían los tribunales nacionales los que determinarían la forma de pago y monto de la indemnización de acuerdo con el derecho de cada Estado de ajustar a su legislación nacional cualquier disputa que pudiera surgir por parte de un inversionista.

Los bit fueron propuestos por la unctad con el objetivo de fortalecer la cooperación de los países en materia de inversión y ofrecer oportunidades de negociar tratados que impedían la doble tributación fiscal del ingreso y del capital.

De acuerdo con el convenio de la Multilateral Investment Guarantee Agency (miga), se entiende como “riesgo político” cualquier acción discrecional y arbitraria del Estado en contra de la ie, y se dividen en cuatro categorias: riesgos por la movilidad de la morada, expropiación o cualquier acción similar; guerra; revolución o trastornos civiles, e incumplimiento de contrato por parte del sector público y el inversionista.

Esta propuesta fue postulada a iniciativa del entonces presidente mexicano Luis Echeverría y aceptada en el seno de la Asamblea General de la onu a través de la resolución 3171, gracias a la fuerza que habían ganado los países latinoamericanos en el contexto de la primera crisis del petróleo, ocurrida durante la llamada guerra del Yom Kipur e inspirados por la teoría de la dependencia.

A partir del tlcan se firmaron otros acuerdos de libre comercio que siguieron la tendencia de incluir temas relacionados como ie; entre ellos destaca el acuerdo marco de inversión para la Asociación de Naciones del Sudeste Asiático (ansea), en 1998, el Tratado de Libre Comercio entre Panamá y Singapur de 2006 y el Acuerdo de Asociación Económica entre Nueva Zelanda y Tailandia de 2005.

El país más activo en la firma de bit ha sido Alemania, seguido por China y Suecia (unctad, 2008: 23).

La cooperación establecida en este tipo de bit típicamente tiene como objetivo crear condiciones favorables para potenciar la inversión por medio de mecanismos como el intercambio de información.

bit entre China y la República de Corea, 1992, art. 14.

bit entre la ue y Sri Lanka, 1994, arts. 4 y 9. La ue en particular ha incluido también este tipo de disposiciones para la promoción de las inversiones en los acuerdos de asociación económica con sus principales socios, como el que tiene con la India desde 1993 o el que firmó con los países de África, el Caribe y el Pacífico (acp) en 2000.

Los países y regiones que han estado o están revisando sus acuerdos de inversión incluyen doce países de África, diez de Europa y América del Norte, ocho de América Latina, siete de Asia y seis economías en transición, además de cuatro organizaciones regionales (unctad, 2015c: 108).

Estos métodos alternos para desahogar los problemas inversionista-Estado serían mucho más baratos, accesibles, eficientes y rápidos, si se minimiza el riesgo de demandas dolosas por parte de las transnacionales. Las propias instancias como el ciadi y la uncitral cuentan con mecanismos para la conciliación.

En este sentido Brasil ha avanzado en la firma de acuerdos de inversión, primero en África con Angola, Mozambique y Malawi, y las negociaciones con Argelia, Marruecos, Sudáfrica y Túnez. En América Latina se está concentrando en los países de la Alianza del Pacífico. En 2015, firmó acuerdos con Colombia y México (Perrone y Rojas, 2015).