En este artículo se investigan los efectos de una devaluación cambiaría en la dinámica exportadora de los países en desarrollo. En oposición a la teoría convencional, se muestra que el efecto negativo de esa medida en las hojas de balance de las empresas exportadoras, por su elevada dolarización de pasivos, anula la posible ganancia en competitividad. Con base en los resultados de la investigación empírica, se argumenta que el establecimiento de un tipo de cambio real competitivo y estable, por la vía de la flexibilización del tipo de cambio nominal, es desaconsejable en estos países; y se propone una estrategia alternativa para elevar la productividad, a fin de lograr una inserción más favorable en la economía global.

This article investigates the effects of currency devaluation on the export dynamics of developing countries. Unlike conventional theory, this work demonstrates that the negative effect on the balance sheets of exportation companies, due to the elevated dollarization of liabilities, cancels out any possible gains in competitiveness. Based on the results of empirical research, this text argues that establishing a competitive and stable real exchange rate by making the nominal exchange rate more flexible would not be advisable for these countries. Finally, this work proposes an alternative strategy to increase productivity, in order to obtain a more favorable position in the global economy.

Cet article expose une recherche sur les effets d’une dévaluation du taux de change sur la dynamique des pays en développement. A l’encontre de la théorie conventionnelle, il est montré que l’effet négatif de cette mesure dans les bilans des entreprises exportatrices, du fait de la forte dollarisation de leurs passifs, annule le gain possible en compétitivité. Sur la base des résultats de la recherche empirique, il est soutenu qu’il est déconseillé d’établir dans ces pays un taux de change réel compétitif et stable, au travers de la flexibilisation du taux de change nominal, et il est proposé une stratégie alternative pour élever la productivité, afin de parvenir á une insertion plus favorable dans l’économie mondiale.

Nesse artigo se estudam os efeitos de uma desvalorização cambiaria na dinámica exportadora de países em desenvolvimento. Em oposiçáo à teoria convencional, se mostra que o efeito negativo dessa medida nos balanços das empresas exportadoras, pela sua elevada dolarizaçáo de passivos, anula o possível ganho em competitividade. Com base nos resultados da investigação empírica, se argumenta que o estabelecimento de um tipo de cambio real competitivo e estável, pela via da flexibilizacáo do tipo de cambio nominal, é desaconselhável nestes países; e se propóe uma estratégia alternativa para elevar a produtividade, a fim de se conseguir uma inserçáo mais favorável na economia global.

本文研究了货币贬值对发展中国家出口动力的影响。与传统理论不同,这 项研究表明,因升高的美元化债务对出口公司资产负债表的负面影响抵消 了在竞争力方面所有可能取得的收益。根据 项经验研究结果,本文认 为,通过选择更加灵活的名义汇率来建立富有竞争力和稳定的真实汇率对 发展中国家而言不是明智的做法。最后,本文建议提高生产率的替代战 略,以在全球经济中 得有利地位。

En los últimos años, varios distinguidos economistas latinoamericanos han insistido en la conveniencia de flexibilizar los tipos de cambio nominales en los países de la región, a fin de establecer un tipo de cambio real competitivo y estable, que contribuya a resolver la restricción externa al crecimiento (Bresser-Pereyra, 2006; Bresser-Pereyra y Gala, 2008; Frenkel, 2006, 2007 y 2008; Galindo y Ros, 2008; cepal, 2012).1

La teoría convencional postula que una devaluación de la moneda elevará las exportaciones si:

- •

los precios de las mercancías se expresan en la moneda del país exportador, y no se determinan con base en el mercado,

- •

la demanda externa es elástica al precio,

- •

la oferta exportable también es elástica.

En este artículo se argumentará que, aunque estas condiciones se cumplan, los efectos negativos que una devaluación nominal produce en las hojas de balance de los agentes económicos de los países en desarrollo superan las ventajas que esta medida puede tener en la competitividad de sus exportaciones, por lo que es preferible recurrir a otras políticas para elevar el crecimiento económico con equilibrio de la balanza comercial. Este resultado se debe a imperfecciones en los mercados financieros, que afectan con mayor intensidad a las empresas exportadoras de esos países; y también a la estructura oligopólica del comercio internacional, donde las ventajas competitivas dependen en mayor grado del avance tecnológico y las externalidades positivas que las empresas reciben de sus gobiernos, que de los costos laborales relativos.

El trabajo está organizado en siete secciones. En la primera se examinan los argumentos a favor de la flexibilización del tipo de cambio como vía para mejorar la competitividad externa de los países en desarrollo. En la segunda, se presentan evidencias de una enigmática relación negativa entre las variaciones del tipo de cambio y la dinámica exportadora de estos países, y la influencia que en este fenómeno tienen los costos ocultos de exportación y la dolarización de pasivos. En las siguientes dos secciones se analizan los factores que causan la dolarización de pasivos en esas economías, y las repercusiones que una devaluación tiene en la solvencia de sus agentes económicos por este motivo. En la quinta sección, se estima un modelo econométrico para conocer el efecto de los ajustes cambiarios en el crecimiento de las exportaciones de 12 países en desarrollo durante el periodo 1996-2009. Atendiendo a los resultados del modelo, y con apoyo en el marco teórico de la “nueva geografía económica” propuesto por Baldwin y Krugman (2004), en la sexta sección se plantea una estrategia de política para elevar la competitividad externa sin recurrir a la devaluación nominal, en la que se integran diversas ideas propuestas por otros autores, incluyendo la cepal(2012). La última sección resume las conclusiones de la investigación.

Tipo de cambio real y competitividad en mercados globalesEn los últimos años, diversos autores han propuesto que el objetivo inflacionario en la conducción de la política macroeconómica se sustituya por un tipo de cambio real competitivo y estable (tcrce), que aliente el crecimiento por la vía de las exportaciones (cepal, 2012; Galindo y Ros, 2009; Frenkel y Taylor, 2009; Bresser-Pereyra y Gala, 2008). Estos investigadores argumentan que el objetivo prioritario de mantener una inflación baja ha llevado a los bancos centrales a sobrevaluar los tipos de cambio, sacrificando con ello el crecimiento del ingreso y el empleo. Los tipos de cambio apreciados, señalan, atraen flujos de capital especulativo que generan burbujas inflacionarias en los mercados de activos, obligan a la autoridad monetaria a realizar costosas operaciones de esterilización y, sobre todo, desalientan la inversión en la producción de bienes comerciables.

Se afirma que un tcrce, al mejorar la balanza comercial, disminuiría la necesidad de endeudarse externamente, con lo cual se evitarían ataques especulativos contra la moneda. Para lograrlo, se recomienda flexibilizar el tipo de cambio nominal (Frenkel, 2008; cepal, 2012).

Aunque estos autores reconocen que el mantenimiento de un tcrcepor la vía de ajustes en el tipo de cambio nominal tendría un efecto inflacionario, opinan que éste podría reducirse con una política fiscal activa que regulara la demanda efectiva, dado que en los países en desarrollo la demanda interna no es elástica a la tasa de interés (Galindo y Ros, 2008; Frenkel, 2008).

En estos planteamientos se perciben tres fallas:

- •

Se ignoran los efectos financieros de una devaluación en países con alta dolarización de pasivos.

- •

La explicación de la inflación es ambigua. Por un lado se reconoce el traspaso elevado del tipo de cambio, con apoyo en la teoría estructuralista de la inflación; y por otro lado, se sostiene que la inflación depende de la brecha de producto, como lo postula la teoría dominante.

- •

Se presta poca atención a los efectos distributivos de la devaluación, y sus repercusiones en el crecimiento.

Los efectos financieros de una devaluación en las economías en desarrollo, como se ha mostrado, son negativos y de gran magnitud, porque implican cambios en acervos, y afectan las decisiones de inversión de las empresas.

El traspaso del tipo de cambio a la inflación es un fenómeno complejo, porque depende de la manera como se resuelvan los conflictos distributivos entre agentes internos y externos con muy diferente poder de negociación. Por esta razón, también, el efecto de la devaluación en la inversión y el empleo es difícil de predecir.

El tipo de cambio real competitivo, en estos trabajos, se concibe como la relación entre los precios de los bienes comerciables y los que no lo son a la cual se equilibra la cuenta corriente de la balanza de pagos. Bajo el supuesto de que los costos laborales representan el factor más importante en la determinación de los precios, el tipo de cambio real entre dos países se suele representar por la relación que hay entre sus respectivos costos laborales unitarios.

En el mundo actual, con mercados globales y un sistema monetario internacional desprovisto de un ancla, que genera liquidez en exceso de las necesidades del comercio mundial, esta interpretación de los tipos de cambio reales es cuestionable, especialmente en los países de menor desarrollo. Al respecto, Castaignts (2004) observa que el tipo de cambio real en estas economías no depende tanto de lo que suceda en el proceso de producción y distribución, como de lo que ocurra en su mercado financiero; pues la dolarización de pasivos o las fugas de capital son los factores más influyentes en la determinación de los tipos de cambio.

Ruiz Nápoles (2010), en su investigación sobre la influencia de los costos unitarios laborales relativos verticalmente integrados (CUTVIR)2 en la dinámica del comercio exterior de manufacturas entre México y Estados Unidos, encontró que en la mayoría de las ramas de actividad, los CUTVIR tenían una baja correlación con las ventajas comparativas reveladas;3 y en algunos casos en que la correlación era alta, el signo de la relación era opuesto al esperado con base en la teoría convencional. Su investigación lo llevó a concluir que, con la apertura comercial, el patrón de especialización de la economía mexicana se ha movido de actividades intensivas en trabajo a actividades intensivas en insumos, lo que en su opinión obedece a que el cambio tecnológico está desplazando a los salarios como factor determinante de la competitividad.

Efectos de la devaluación cambiaría en la dinámica exportadora de los países en desarrolloLa investigación empírica ha revelado que las devaluaciones, o la sola incertidumbre respecto a la evolución futura del tipo de cambio, tienen efectos negativos en la dinámica exportadora de los países.

Berman y Berthou (2009) estudiaron la influencia de las variaciones cambiarias sobre el crecimiento de las exportaciones en una muestra de 27 países desarrollados y en desarrollo, durante el periodo 1990-2005. En sus modelos incluyeron como variables independientes, además de las convencionales como el pibdel país importador, el del exportador y los precios relativos, otras variables representativas del grado de desarrollo del mercado financiero y del endeudamiento en moneda extranjera. Sus estimaciones mostraron que el desarrollo financiero influye positivamente en el volumen de las exportaciones, pero el endeudamiento en moneda extranjera ejerce un fuerte efecto negativo, que anula el efecto positivo del tipo de cambio en la competitividad.

Estos autores también observaron que los efectos de las dos variables financieras incluidas eran más fuertes en el subconjunto de los países en desarrollo que en el de los países desarrollados incluidos en su muestra. Al estimar los efectos de una desviación estándar del tipo de cambio sobre las exportaciones, encontraron que en países como Gran Bretaña y Estados Unidos, donde las empresas se endeudan en sus propias monedas y obtienen crédito con base en la rentabilidad esperada de sus proyectos, el efecto en el volumen exportado es positivo aunque pequeño (3 y 1%, respectivamente). Por el contrario, en Argentina y Brasil, con alto endeudamiento en monedas extranjeras y sistemas financieros menos desarrollados, en los que el crédito se concede con base en garantías reales, los efectos de una desviación estándar del tipo de cambio fueron negativos y cercanos a 25% (Berman y Berthou, 2009).

A fin de observar este fenómeno con más elementos de análisis, en la presente investigación se construye una base de datos anuales del periodo 1996-2009, para los 12 países en desarrollo que reportaron la información macroeconómica más completa a Estadísticas financieras internacionales del Fondo Monetario Internacional.4

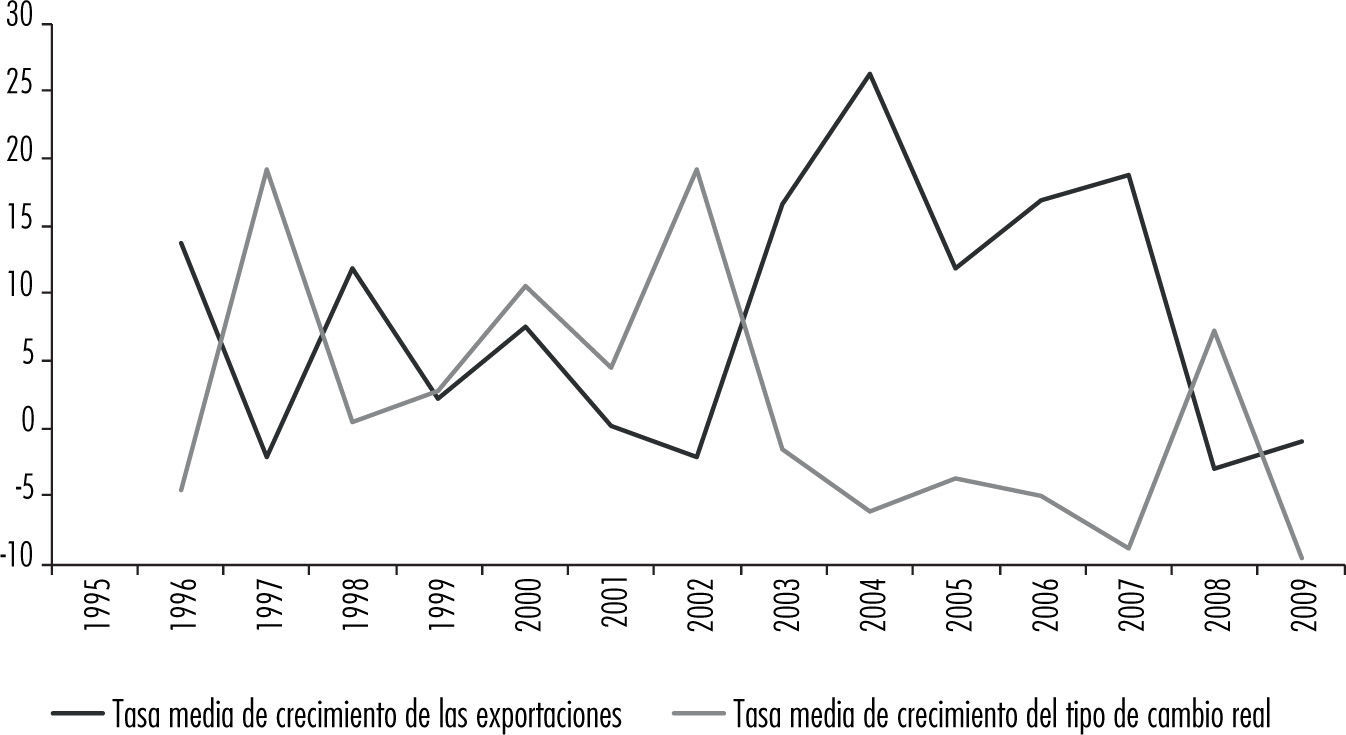

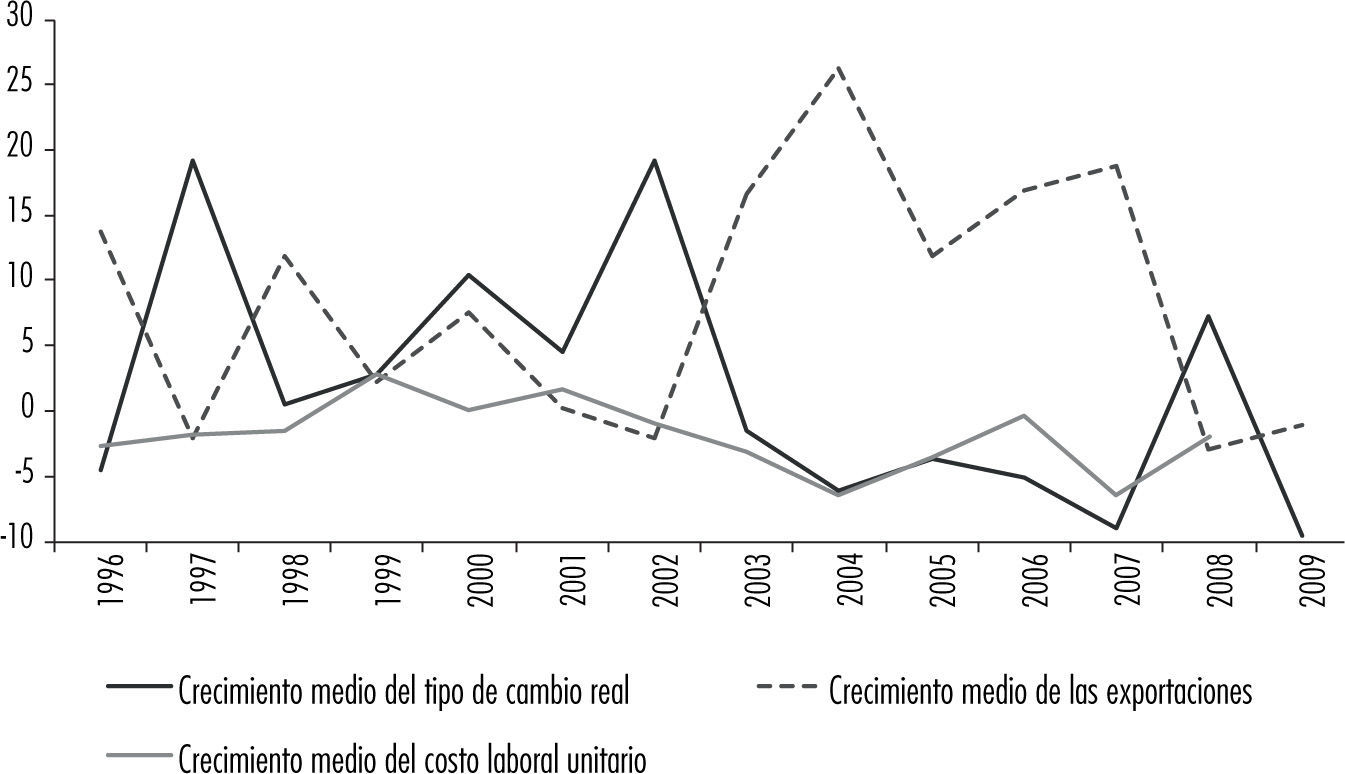

En la gráfica 1, que relaciona la tasa de crecimiento en las exportaciones (medidas en dólares) con la tasa media de variación del tipo de cambio real de estas 12 economías, podemos ver que una devaluación produce una contracción de las exportaciones, y no un aumento como predice la teoría convencional. El efecto inverso del tipo de cambio real y el crecimiento de las exportaciones se observa individualmente en los 12 países de la muestra.

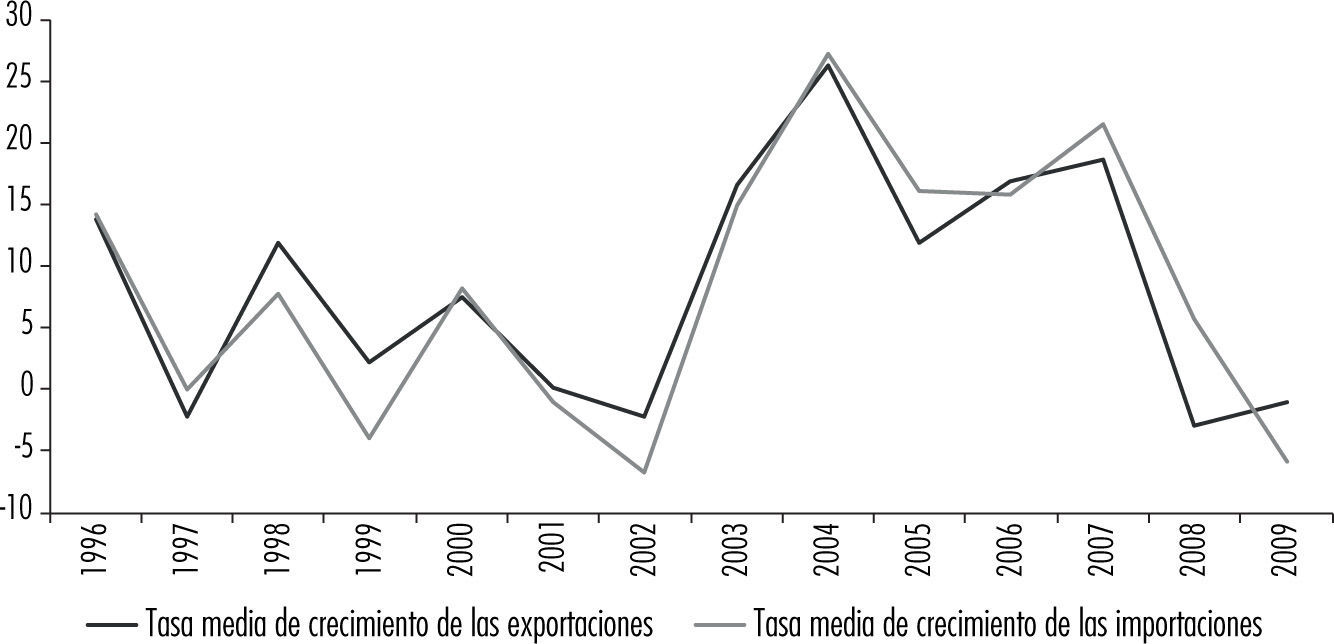

Llama la atención también que las importaciones y las exportaciones, en los países estudiados, se mueven en la misma dirección y en proporciones similares, aunque el tipo de cambio real varíe, como se puede ver en la gráfica 2.

En la literatura revisada encontramos dos posibles explicaciones para el efecto negativo que la devaluación real del tipo de cambio produce sobre las exportaciones de los países en desarrollo.

La primera, fundada en el trabajo pionero de Baldwin y Krugman (1989) sobre el traspaso del tipo de cambio en mercados oligopólicos, explicaría el fenómeno como resultado de los costos fijos ocultos de exportación (sunk-costs), que generan histéresis en el comercio exterior.

La segunda, atribuiría los efectos adversos de una devaluación a la dolarización de pasivos, y los cambios que esa medida produce en las hojas de balance de las empresas exportadoras (Lane y Shambaugh, 2010; Calvo et al., 2004; Eichengreen et al., 2001; Calvo y Reinhart, 2002; Céspedes et al., 2004).

Cabe señalar que estas dos explicaciones no son mutuamente excluyentes, y bien podrían ser complementarias.

Costos fijos ocultos de exportaciónDesde esta perspectiva, desarrollada por Baldwin y Krugman (1989), una devaluación real del tipo de cambio no induce a nuevas empresas a orientarse inmediatamente al mercado externo, porque ello conlleva costos fijos ocultos que son similares a una inversión, los cuales pueden resultar no recuperables. Estos costos incluyen la adaptación del producto a las preferencias del país importador, el establecimiento de redes de mercadeo y distribución, así como el aprendizaje del marco legal, las disposiciones sanitarias, y los procedimientos administrativos y burocráticos (Baldwin, 1989). La devaluación, por lo tanto, hace aconsejable esperar un poco.

Las empresas que ya exportan y han pagado el costo fijo, se verán beneficiadas por la devaluación, ya que ésta les proporciona una ventaja competitiva; sin embargo, su costo oculto marginal aumentará en términos de la moneda nacional, y si este tipo de costos lo han cubierto con financiamiento del exterior (lo que es probable en el caso de las exportadoras de países en desarrollo, por los menores costos financieros), la revaluación de sus pasivos en moneda extranjera puede generarles pérdidas mayores a la ventaja competitiva que les proporcionó la devaluación.

La investigación realizada por Grier y Smallwood (2007) sobre los efectos de la incertidumbre sobre los tipos de cambio en el comportamiento de las exportaciones en una muestra de 18 países desarrollados y en desarrollo, durante el periodo 1973-2003, reveló que la incertidumbre sobre el tipo de cambio reduce el crecimiento de las exportaciones en los países en desarrollo, pero este fenómeno no se presenta en los países desarrollados.

Dolarización de pasivosRajan y Zingales (2001) encontraron que las empresas exportadoras son más dependientes del financiamiento ajeno, y Baldwin y Krugman (1989) observaron que esas empresas operan con una proporción de pasivos en moneda extranjera mayor que las empresas que producen para el mercado interno. En los países en desarrollo, estas tendencias de las empresas exportadoras a financiarse en el exterior se acentúan porque:

- •

No pueden endeudarse externamente en su propia moneda (Eichengreen et al., 2003).

- •

Obtienen financiamiento a menor costo que en el mercado local.

- •

Dependen menos de su colateral para obtener préstamos en los mercados financieros desarrollados, y esto es importante cuando quieren financiar gastos en intangibles, como los costos fijos ocultos para exportación (Berman y Berthou, 2009).

- •

Los títulos que emiten en moneda extranjera en los mercados financieros desarrollados tienen mayor liquidez.

- •

Importan una parte considerable de sus insumos, y para ello obtienen créditos en la moneda de sus proveedores externos.

Para estas empresas, la devaluación real de su moneda nacional eleva el valor de sus pasivos con relación a sus activos, lo que reduce su patrimonio y su solvencia, haciendo más difícil su refinanciamiento.

El deterioro de la solvencia de las empresas exportadoras puede además tener efectos negativos de largo plazo en su competitividad, pues al frenar la inversión, retrasa los aumentos en la productividad que se habrían obtenido con el progreso técnico incorporado en nuevos bienes de capital.

¿A qué se debe la alta dolarización de pasivos en las economías en desarrollo?La mayor dolarización de pasivos que se observa en las economías en desarrollo ha sido explicada de diversas maneras.

Castaignts (2000, 2004) considera los procesos de dolarización en las economías en desarrollo como resultado de tensiones en los mercados financieros, donde las monedas débiles sólo pueden cumplir su función como depósito de valor de manera subordinada a la moneda fuerte, lo que implica que hay un doble circuito monetario. En el mercado financiero, el valor de la moneda se determina por relaciones internacionales de poder, pues la moneda local es convertible en divisas; para mantener el ahorro denominado en su moneda nacional, los gobiernos de los países en desarrollo deben pagar una tasa de interés superior a las tasas de interés que prevalecen en los países desarrollados, particularmente en Estados Unidos.

Castaignts no niega que puede haber factores económicos que influyan en los procesos de dolarización (e. g. la capacidad productiva de la economía estadounidense, su balanza comercial, la solidez de sus bancos, etc.), pero observa que las anticipaciones simbólicas son más importantes; pues si los actores económicos creen que una moneda es estable, sea cual fuere el origen de sus creencias, esa moneda se mantendrá estable.

Yotopoulos y Sawada (1999) también consideran que la preferencia de los inversionistas por la moneda dura no responde a fundamentos económicos, sino a una “reputación asimétrica” de las monedas. La dolarización de pasivos, y la inestabilidad financiera externa de las economías en desarrollo, afirman, se debe a la presencia de mercados de cambios en donde compiten libremente monedas débiles y fuertes. La preferencia de los inversionistas por monedas duras, como refugio seguro, hace que las fuertes fluctúen, en tanto que las débiles tienden a devaluarse sistemáticamente.

A similares conclusiones llegaron Aglietta y Deusy-Fournier (1995) al estudiar los factores que determinan la internacionalización de las monedas. Ellos observaron que, tras la desregulación financiera de los ochenta, la elección de la moneda en las transacciones internacionales ya no depende de las condiciones reales de la economía de origen, sino del tamaño y profundidad de su mercado financiero. Los mercados financieros grandes y profundos son más líquidos, ofrecen mayor diversidad de instrumentos de cobertura, y tienen costos de información y transacción menores que los mercados delgados o de menor tamaño, aunque éstos correspondan a países con economías sanas e industrializadas. Por esta razón, estos autores consideran que la internacionalización de una moneda depende del desarrollo geopolítico del país de origen, pues éste determina el tamaño de las redes financieras en que la moneda circula.

Eichengreen et al. (2003) también aprecian que el tamaño de las economías es un factor influyente en el uso internacional de sus monedas, lo que les lleva a considerar como un “pecado original” de los países en desarrollo, su incapacidad para endeudarse externamente en sus propias monedas.

En contraposición a estas interpretaciones, otros autores como Calvo et al. (2004) y Reinhart et al. (2003) explican la mayor dolarización de pasivos que se observa en las economías en desarrollo como resultado de políticas inapropiadas, que no promueven aumentos en la productividad.

Sea cual fuere la causa de la mayor dolarización de pasivos que exhiben las economías en desarrollo, el hecho que conviene destacar es que esta particularidad las hace más vulnerables a ajustes en sus tipos de cambio.

Efectos de una devaluación en las hojas balance de las economías en desarrolloEl estudio de los efectos que una devaluación produce en las hojas de balance de los agentes económicos, particularmente en países que tienen una alta dolarización de pasivos, es relativamente reciente, y ha sido resultado de la investigación empírica en dos áreas: por un lado, la relativa a los determinantes de los paros súbitos (sudden stops) del financiamiento externo, que llevaron a crisis a las economías emergentes en los noventa, y por otro, la relacionada con la intolerancia a la deuda externa que exhiben los países en desarrollo, en comparación con los países desarrollados.

Las explicaciones dadas a los paros súbitos del financiamiento externo y a la intolerancia a la deuda externa en los países emergentes difieren, pero ambas atribuyen esos hechos a una alta dolarización de pasivos.

Calvo et al. (2004) argumentan que las crisis de los países emergentes en los noventa no se produjeron por el anclaje de sus tipos de cambio, pues el derrumbe de las economías se dio después de que los tipos de cambio se habían ajustado. Su investigación revela que las crisis fueron consecuencia de frenos súbitos en el financiamiento externo, que se originaron por los elevados niveles de dolarización de pasivos y de apalancamiento de la cuenta corriente que alcanzaron esos países.

Para estos autores, esto último, o sea, la proporción de las importaciones que se cubren con financiamiento externo, es un indicador del ajuste necesario que tendría que hacer un país a su tipo de cambio real para recuperar el equilibrio externo, en caso de que los mercados financieros lo pusieran a prueba. Los efectos esperados en las hojas de balance de los agentes económicos, a consecuencia del ajuste requerido del tipo de cambio real y la alta proporción de sus pasivos denominados en moneda extranjera, contribuyen a que el paro súbito del financiamiento externo se realice.

Eichengreen et al. (2003), por otra parte, sostienen que si bien las políticas inadecuadas pueden ocasionar intolerancia a la deuda externa en cualquier país, en las economías emergentes este fenómeno obedece también a la manera como los inversionistas internacionales deciden la estructura de su cartera, específicamente a los factores que influyen en las evaluaciones del riesgo-país. Estos autores elaboraron una variable representativa del “pecado original” de los países en desarrollo,5 y encontraron que ella contribuía muy significativamente a explicar las calificaciones de los bonos soberanos en los mercados internacionales, así como la acumulación de reservas internacionales y el miedo a flotar de los países emergentes.

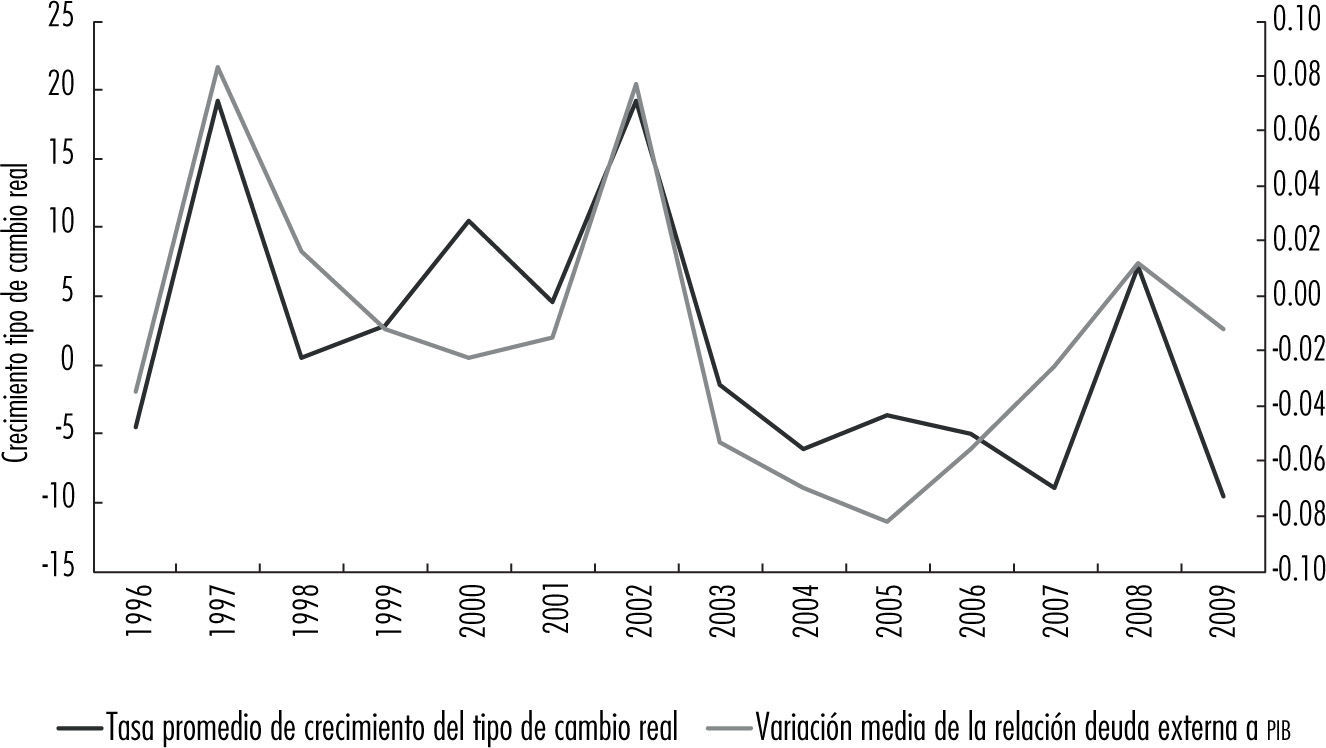

La magnitud de los efectos financieros de una devaluación, en países con alta dolarización de pasivos, se advierte con claridad al relacionar sus deudas externas con el pib.

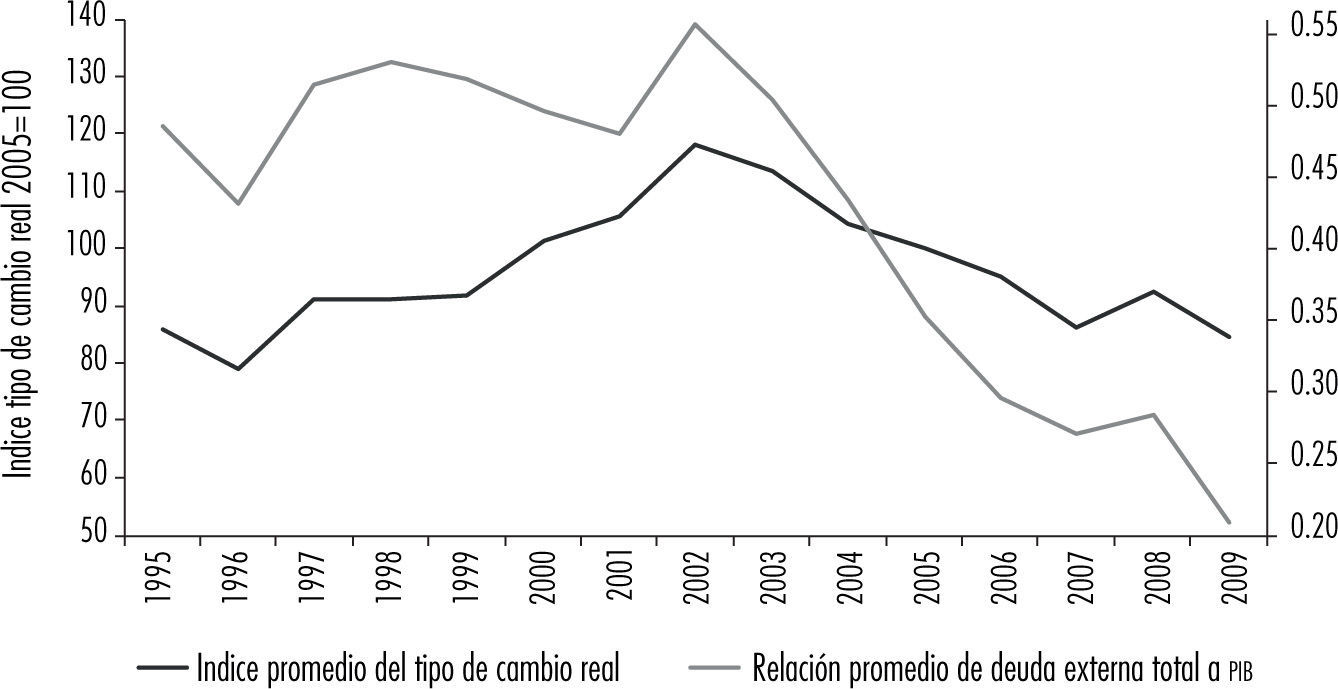

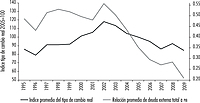

En la gráfica 3, que relaciona el tipo de cambio real de los 12 países en desarrollo estudiados con su deuda externa como proporción del pib, de 1995 a 2009, puede observarse que la carga de la deuda externa ha disminuido al mismo tiempo que los tipos de cambio se han apreciado. En ella también se advierte que, desde 2002, los países incluidos en la muestra han seguido una política de apreciación gradual de sus monedas, contrario a lo que habían hecho en los años previos, caracterizados por crisis cambiarias y sus efectos de contagio.

Cabe señalar que la apreciación de los tipos de cambio de estos países se facilitó por la evolución favorable de sus términos de intercambio durante la mayor parte del periodo 2002 a 2008; y que esta misma circunstancia fue aprovechada por muchos de ellos para reducir sus pasivos externos, de modo que ambos factores explican la reducción en la carga deudora. En la gráfica 4, sin embargo, puede apreciarse que las variaciones en la proporción de la deuda externa con respecto al pib, a lo largo de todo el periodo, se originaron principalmente por variaciones en el tipo de cambio real.

El fuerte efecto que una devaluación produce en las hojas de balance no es exclusivo de los países en desarrollo, aunque en ellos sea más intenso. Recientemente, Abbas et al. (2011) mostraron que los aumentos más grandes en la deuda pública externa de 19 países desarrollados, de 1880 a 2007, se debieron al efecto que las devaluaciones de las monedas nacionales produjeron en la valuación de los acervos.

La reducción de la carga deudora que acompaña a la apreciación del tipo de cambio mejora los indicadores de riesgo-país, y favorece el influjo de capital externo que contribuye a sostener la apreciación de la moneda (Céspedes et al., 2004). Cuando hay una devaluación, el mecanismo opera a la inversa: la carga deudora aumenta, la percepción de riesgo es mayor, y los flujos de salida de capitales aceleran la devaluación de la moneda. Si las autoridades tratan de contener la devaluación, deprimiendo el crecimiento del ingreso, la prima de riesgo aumenta más (Malone, 2009).

Un modelo para medir el efecto financiero de una devaluación en las exportaciones de las economías en desarrolloLos resultados de la investigación empírica reciente sugieren que los efectos negativos de la devaluación cambiaria sobre las exportaciones de los países en desarrollo están vinculados con su incapacidad para financiarse externamente en su propia moneda y a la alta dolarización de sus pasivos internos.

A fin de probar esta hipótesis, se procedió a estimar un modelo de crecimiento de las exportaciones de países en desarrollo, tomando en consideración sus restricciones financieras. Para este fin se utilizó información anual de la referida muestra de 12 países en el periodo 1995-2009.

El modelo básico consideró cuatro variables influyentes en la tasa de crecimiento de las exportaciones (medidas en dólares), que dan cuenta de las restricciones reales y financieras que enfrentan las empresas exportadoras en este tipo de economías:

- •

El crecimiento real de la economía mundial en el periodo previo.

- •

La tasa de devaluación.

- •

El crecimiento del mercado financiero internacional.

- •

El grado de apalancamiento de la cuenta corriente de la balanza de pagos.

Para representar cada una de ellas se utilizaron diferentes variables proxy. El crecimiento de la economía mundial se aproximó con la tasa de crecimiento de las exportaciones mundiales (expwg)y la tasa de crecimiento del pibmundial (indicegdprwg); la tasa de devaluación se probó en términos nominales (ticg)y reales (ticro5g);para el crecimiento del mercado financiero internacional, se tomaron como variables representativas el crédito bancario transfronterizo (aexttg)y la suma de éste más las colocaciones de bonos en los mercados internacionales (finwg). El apalancamiento de la balanza de pagos (finacbcomimp)se definió como el cociente de dividir la cuenta financiera de la balanza de pagos menos el saldo de la balanza comercial, entre las importaciones.

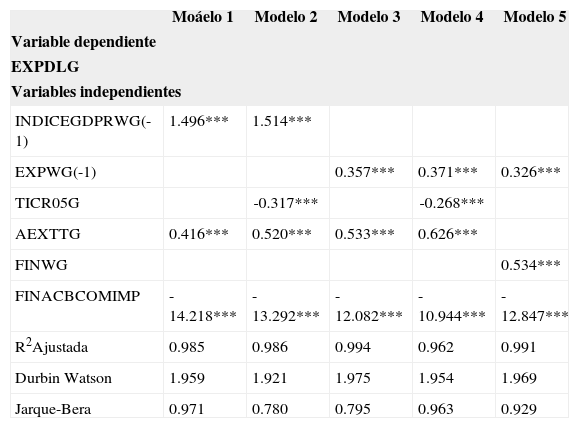

Todas las series utilizadas fueron estacionarias. Los modelos se estimaron por el método de mínimos cuadrados ordinarios, utilizando ponderadores de corte transversal SUR. El cuadro 1 resume los resultados más relevantes de este ejercicio.

Modelos de crecimiento de las exportaciones en 12 países en desarrollo de 1996 a 2009’1

| Moáelo 1 | Modelo 2 | Modelo 3 | Modelo 4 | Modelo 5 | |

|---|---|---|---|---|---|

| Variable dependiente | |||||

| EXPDLG | |||||

| Variables independientes | |||||

| INDICEGDPRWG(-1) | 1.496*** | 1.514*** | |||

| EXPWG(-1) | 0.357*** | 0.371*** | 0.326*** | ||

| TICR05G | -0.317*** | -0.268*** | |||

| AEXTTG | 0.416*** | 0.520*** | 0.533*** | 0.626*** | |

| FINWG | 0.534*** | ||||

| FINACBCOMIMP | -14.218*** | -13.292*** | -12.082*** | -10.944*** | -12.847*** |

| R2Ajustada | 0.985 | 0.986 | 0.994 | 0.962 | 0.991 |

| Durbin Watson | 1.959 | 1.921 | 1.975 | 1.954 | 1.969 |

| Jarque-Bera | 0.971 | 0.780 | 0.795 | 0.963 | 0.929 |

Notas: EXPDLG Tasa de crecimiento de las exportaciones en dólares; I ND ICEGDPRWG (-1) Tasa de crecimiento del P I B mundial en el año anterior; EXPWG (-1) Tasa de crecimiento de las exportaciones mundiales en el año anterior; TI CR05G Tasa de crecimiento del tipo de cambio real; TICG Tasa de crecimiento del tipo de cambio nominal; AEXTTG Tasa de crecimiento del crédito bancario transfronterizo; FINWG Tasa de crecimiento del financiamiento internacional (créditos bancarios y bonos); FINACBCOM I MP Apalancamiento de la cuenta corriente (cuenta financiera menos saldo de la balanza comercial, entre las importaciones). Todas las series tienen orden de integraciónl

Se observa que en los cinco modelos seleccionados, todas las variables proxy consideradas fueron altamente significativas, y las pruebas estadísticas y de diagnóstico resultaron satisfactorias.

En todas las especificaciones, la tasa de devaluación, fuera real o nominal, tuvo signo negativo, y los coeficientes en ambos casos fueron estables.

Conforme a lo que se esperaba, el crecimiento real de la economía mundial con un rezago, medido por el índice del pib real global o mediante de las exportaciones mundiales, tuvo el signo positivo esperado.

De igual manera, el crecimiento de los mercados financieros globales, medidos por el crédito bancario transfronterizo solamente, o agregando las colocaciones de bonos internacionales, mostraron el signo positivo esperado.

La cuarta variable considerada, el apalancamiento de la cuenta corriente (finacbcomimp), que se considera como un indicador del riesgo país y del probable comportamiento del tipo de cambio real en el futuro, también tuvo el signo negativo esperado.

La conclusión más relevante que se deriva de esta investigación es que la devaluación de la moneda en un país en desarrollo, por sus efectos negativos en las hojas de balance de los agentes económicos, deteriora la solvencia de las empresas y los bancos, impidiendo que la ganancia en competitividad mediante el ajuste cambiario pueda ser aprovechada por las empresas con potencial exportador. Este efecto no se observa en los países desarrollados, que pueden endeudarse externamente en sus propias monedas.

Políticas de desarrollo en la “nueva geografía económica”Los resultados de la investigación empírica sobre los efectos negativos de una devaluación en la dinámica exportadora de los países en desarrollo, incluyendo el presente trabajo, mueven a reflexionar sobre la viabilidad y la conveniencia de flexibilizar el tipo de cambio nominal con el propósito de establecer un tipo de cambio real competitivo y estable en esos países.

La apertura económica y la desregulación financiera han producido transformaciones en la estructura del comercio internacional, y en la especialización productiva de los países, que no corresponden ya con las ventajas comparativas de los países basadas en sus costos laborales unitarios.

En la gráfica 5, puede observarse que las exportaciones, en los 12 países en desarrollo de nuestra muestra, han crecido más cuando el tipo de cambio se ha apreciado, y su dinámica ha tenido poca relación con la evolución de los costos laborales unitarios.

A la luz de los efectos negativos que una devaluación cambiaria produce en las hojas de balance de los agentes económicos de los países en desarrollo, y tomando en consideración el decreciente papel que desempeñan los costos laborales unitarios en su dinámica exportadora, las propuestas para flexibilizar el tipo de cambio nominal para lograr un tipo de cambio real competitivo y estable generan dudas.

Algunos autores ya consideran, incluso, la conveniencia de mantener tipos de cambio levemente apreciados en esta clase de economías. Yotopoulos y Sawada (1999) argumentan que así como es prudente establecer una tasa de interés por debajo de su nivel de equilibrio, en mercados bancarios con información asimétrica,6 también en los mercados cambiarios, donde la reputación asimétrica de las monedas hace que las más débiles se devalúen sistemáticamente, es pertinente establecer un tipo de cambio ligeramente apreciado.

Salama (1999) advierte que en países de industrialización tardía, la sobrevaluación cambiaria puede tener el efecto de un progreso técnico ahorrador de capital, ya que permite importar maquinaria y equipo a precios bajos, lo que aumenta la productividad del trabajo y facilita el salto tecnológico.

Un hecho notorio es que, tras las crisis de los noventa, los países emergentes han evitado las maxi-devaluaciones, y han promovido la apreciación de sus monedas. Sin embargo, otro fenómeno también observado es que la pérdida de competitividad por la apreciación cambiaria se ha tratado de compensar con políticas de contención salarial y flexibilización del mercado laboral, que han deteriorado la distribución del ingreso sin lograr revertir los procesos de desindustrialización (Salama, 2010). Estas tendencias llaman a revisar las estrategias de crecimiento que han adoptado los países en desarrollo.

Recientemente, Baldwin y Krugman (2004) plantearon la necesidad de construir un nuevo marco teórico acorde con la nueva geografía económica resultante de la integración global de la producción. Un aspecto particularmente interesante de su argumentación es que destacan las diferencias entre países en desarrollo y desarrollados, que influyen decisivamente en una estrategia de optimización de las políticas económicas.

Estos autores sostienen que los países que han sido ricos por mucho tiempo ofrecen al capital los beneficios de una amplia y eficiente infraestructura, experiencia acumulada, personal altamente calificado, y esquemas de bienestar social superiores a los que hay en los países menos desarrollados, que hacen a sus empresas más rentables. Por añadidura, la conglomeración de actividades en esos países, cada una de las cuales explota esas externalidades, hace que los consorcios obtengan una renta de aglomeración que les da mayor ventaja competitiva, razón por la cual tienden a desplazarse de manera integrada hacia los países menos desarrollados.

Si estos planteamientos son correctos, es claro que los productores de los países en desarrollo tendrían que superar esa ventaja competitiva (la renta de aglomeración), si pretenden insertarse en la cadena de producción de la empresa extranjera, o sustituir a los proveedores foráneos. En esta situación, las ventajas de un tipo de cambio subvaluado, o de bajos salarios reales, serán menos importantes de lo que supone la teoría convencional en condiciones de libre competencia en el comercio internacional.

La pregunta que surge es, en esta nueva geografía económica ¿qué tipo de políticas deberían seguir los países de industrialización tardía para superar la restricción externa al crecimiento, y lograr el pleno empleo de sus capacidades productivas con equilibrio en su balanza de pagos?

Para quienes proponen una mayor flexibilidad del tipo de cambio nominal, a fin de establecer el tcrce , la estrategia consiste en modificar el patrón de especialización productiva y promover la exportación de productos con alto valor agregado. Advierten, sin embargo, que el tipo de cambio real por sí solo no garantiza la diversificación productiva, pues el desarrollo de nuevos sectores de actividad no aparece espontáneamente por mecanismos de mercado, sino que debe ser promovido por el Estado. Consecuentemente, recomiendan que la política cambiaria se coordine con otras políticas, como la industrial, educativa, tecnológica, fiscal, crediticia, etc., a fin de lograr una inserción más favorable en la economía global (Frenkel y Taylor, 2009; cepal, 2012; Epstein y Yeldan, 2009). Estos autores también son partidarios de controlar el movimiento internacional de capitales, principalmente por medio de la regulación prudencial del sistema financiero.

Una vez que se reconocen las dificultades que enfrentan los países en desarrollo para competir en la nueva geografía económica, y las limitaciones a la flexibilidad del tipo de cambio nominal, derivadas de la dolarización de pasivos y la manera como se evalúa el riesgo-país en los mercados financieros internacionales, es claro que la anterior estrategia tendría que ser modificada.

Atendiendo a los resultados de la presente investigación, y a otros trabajos sobre los costos fijos ocultos de exportación que enfrentan las empresas de los países en desarrollo, se proponen a continuación dos cambios fundamentales en la estrategia de crecimiento arriba descrita.

El primero de ellos sería mantener el objetivo, tácitamente vigente en muchos países emergentes, de un tipo de cambio nominal estable, y procurar elevar la competitividad mediante aumentos en la productividad resultantes de externalidades positivas en las empresas. Estas externalidades pueden generarse con una intervención estratégica del Estado y el uso responsable de la soberanía monetaria, en formas como: una política de asignación selectiva del crédito, que proporcione recursos financieros en moneda nacional a costos y plazos adecuados a las necesidades de crecimiento de los sectores prioritarios, y que promueva los encadenamientos productivos; otorgamiento de garantías gubernamentales sobre el rendimiento de fondos de inversión en pyMES, sin costo fiscal, mediante la garantía patrimonial de las empresas beneficiadas; regulación de la cartera de los fondos de pensiones para contribuir a la canalización de recursos de largo plazo a actividades generadoras de empleo, de modo que el crecimiento del mercado interno contribuya a generar economías de escala e incremente los ingresos públicos; fortalecimiento a los sistemas educativos y de salud; desarrollo de sistemas que eleven la eficiencia de la administración pública y la normatividad; mejoramiento de la infraestructura en comunicaciones, puertos, aduanas, etc. que reduzcan los costos de exportación; fomento a la investigación y al desarrollo tecnológico.

El segundo cambio que se propone, es dar prioridad a la sustitución de importaciones sobre la promoción de exportaciones, a fin de revertir los procesos de desindustrialización que se han observado en varias economías emergentes, tras la liberalización comercial.

Esta propuesta no significa desatender la promoción de las exportaciones, ni volver al pasado proteccionismo; sino encaminar las políticas para reducir la restricción externa al crecimiento preferentemente hacia el área donde los resultados cuantitativos pueden ser más elevados, y donde se conoce mejor el comportamiento de los agentes económicos involucrados.

En América Latina, la elasticidad ingreso de las importaciones es mayor que la de sus exportaciones (cepal , 2012), y se ha elevado notoriamente con la apertura comercial. Así pues, hay motivos para pensar que el restablecimiento de las cadenas productivas perdidas con la liberalización comercial podría representar un ahorro de divisas mayor que los ingresos marginales por la promoción de exportaciones, especialmente, ante la perspectiva de un bajo crecimiento en los países industrializados.

Las políticas encaminadas a sustituir importaciones tienen la ventaja de que parten de un conocimiento profundo del mercado local y de la organización industrial, cuentan con instrumentos para influir en las decisiones de los agentes económicos, se monitorean en el propio territorio, y sus efectos se difunden a toda la estructura productiva. Además, en la sustitución de bienes de consumo y productos intermedios importados, los requerimientos tecnológicos son menores.

Contrariamente, una estrategia de crecimiento centrada en la promoción de exportaciones con alto valor agregado depende de las decisiones de agentes externos, cuyo comportamiento es menos predecible, y sobre los cuales los gobiernos de los países en desarrollo tienen pocos medios de influencia.

Los productores de los países en desarrollo, por dos razones, enfrentan dificultades de origen en su posición competitiva frente a las empresas trasnacionales que dominan el comercio internacional. Primeramente, porque para integrarse en las cadenas productivas de éstas, no sólo deben compensar la “renta de aglomeración” de los países avanzados, sino competir con precios intrafirma administrados, que responden a estrategias globales de localización de procesos.

En segundo lugar, porque las empresas multinacionales tienen ventajas inherentes en el comercio exterior, por su conocimiento de los mercados externos, sus relaciones comerciales y su familiaridad con las regulaciones de otros países, todo esto implica costos fijos ocultos de exportación menores a los que enfrentan las empresas de los países en desarrollo (Sinani y Hobdari, 2006).

Atendiendo a esta última limitación, sería pertinente que, en lugar de buscar aumentar la competitividad por medio de una devaluación nominal de la moneda, los gobiernos prestaran mayor atención a reducir los costos fijos ocultos de las empresas exportadoras mediante la divulgación de información sobre mercados potenciales en el exterior, y desarrollaran la infraestructura requerida para exportar.

ConclusionesEn este trabajo se ha argumentado que la estrategia de flexibilizar el tipo de cambio nominal, con el propósito de promover un crecimiento basado en las exportaciones, es desaconsejable porque:

- •

La alta dolarización de pasivos que caracteriza a las economías en desarrollo dificulta el uso del tipo de cambio para estabilizar la balanza de pagos, pues una devaluación tiene graves repercusiones en la solvencia de los agentes económicos.

- •

Debido al efecto que la devaluación produce en las hojas de balance de los países en desarrollo, esta medida es fuertemente penalizada en las calificaciones crediticias internacionales, y condiciona los refinanciamientos de las deudas externas.

- •

En el proceso de integración global de la producción, los tipos de cambio reales y los costos laborales unitarios relativos han mostrado una influencia declinante en la competitividad de los países, la cual está más influida por el adelanto tecnológico.

- •

Las empresas exportadoras de los países en desarrollo tienen desventajas de origen frente a las empresas trasnacionales, por las externalidades positivas que éstas obtienen de sus gobiernos (renta de aglomeración), y porque registran una alta dolarización de pasivos.

Atendiendo a estas premisas, se ha propuesto una estrategia alternativa, consistente en:

- •

Mantener el objetivo de estabilizar el tipo de cambio nominal, que tácitamente han adoptado los países emergentes en los últimos años.

- •

Elevar la competitividad mediante políticas financieras que estimulen el crecimiento de la productividad, por medio del mejoramiento de la infraestructura productiva y el fortalecimiento del mercado interno.

- •

Dar prioridad a la sustitución de importaciones respecto a la promoción de exportaciones, considerando que los beneficios marginales, en términos de ahorro de divisas, serían menos inciertos y de mayor magnitud, en comparación con los ingresos marginales por las ventas externas de nuevos productos.

Estos autores definen el tipo de cambio real como la relación entre los precios de los bienes comerciables internacionalmente y los de los no comerciables.

Los costos unitarios laborales verticalmente integrados miden los insumos de trabajo directos e indirectos por unidad de producto, con base en las relaciones interindustriales captadas en una matriz insumo-producto. Los costos unitarios de trabajo verticalmente integrados relativos (CUTVIR) miden la relación entre los costos laborales unitarios directos e indirectos en México, y el mismo concepto en Estados Unidos, para cada actividad manufacturera.

Las ventajas comparativas reveladas se midieron dividiendo la participación de una rama en las exportaciones de México, entre la participación de la rama en las importaciones de Estados Unidos.

Los países incluidos en la muestra son: Argentina, Brasil, Chile, Colombia, República Dominicana, Egipto, Filipinas, Indonesia, Mauricio, México, Sri Lanka y Tailandia. Esta nota aplica para las gráficas.

Esta variable relaciona el valor de los títulos denominados en su propia moneda que un país colocó en el exterior por un país, con el valor total de los títulos que colocó externamente.

A fin de evitar los problemas de selección adversa y riesgo moral (Stiglitz y Weiss, 1981).

La autora agradece los comentarios y sugerencias recibidos de los dictaminadores anónimos, que contribuyeron sustancialmente a mejorar el trabajo, y al programa papiit de la ünam el financiamiento otorgado para la realización de esta investigación;