El objetivo de este artículo es subrayar la naturaleza contracíclica de la banca pública comercial. Esto se hará mediante un análisis histórico de las crisis bancarias en Argentina y Uruguay a principios del siglo xxi. Este tipo de banco abarcó en Argentina varios actores cruciales dentro de las exitosas políticas de resolución de crisis y de reestructuración financiera; mientras en Uruguay, la banca pública comercial tuvo un papel menor durante la fase de resolución de la crisis, pero jugó un papel fundamental en la minimización de los riesgos del sistema financiero que en parte provocaron la crisis de 2002.

The goal of this article is to emphasize the counter-cyclical nature of public commercial banking. This study will provide a historical analysis of the banking crises in Argentina and Uruguay at the beginning of the twenty-first century. In Argentina, this type of bank encompassed a variety of crucial actors involved in policies that successfully resolved the crisis and led to financial restructuring. In Uruguay, public commercial banking had a lesser role during the crisis resolution phase, but played a fundamental part in minimizing financial system risks that had contributed to the 2002 crisis.

L'objectif de cet article est de souligner la nature contre-cyclique de la banque publique commerciale. Ceci sera fait au moyen d'une analyse historique des crises bancaires en Argentine et en Uruguay au début du XXIe siècle. Ce type de banque a englobé en Argentine plusieurs acteurs cruciaux dans les efficaces politiques de résolution de crise et de restructuration financière ; tandis qu'en Uruguay, la banque publique commerciale a joué un rôle moindre pendant la phase de résolution de la crise, mais elle a joué un rôle fondamental dans la minimisation des risques du système financier qui ont en partie provoqué la crise de 2002.

O objetivo deste artigo é destacar a natureza contra-cíclica dos bancos públicos comerciais. Isto se fará através de um analise histórico das crises bancárias na Argentina e no Uruguai a princípios do século XXI. Esse tipo de banco abarcou na Argentina vários atores cruciais dentro das exitosas politicas de resolução da crise e de reestruturação financeira; enquanto que no Uruguai, o banco público comercial teve um papel menor durante a fase de resolução da crise, mas julgou um papel fundamental na minimização dos riscos do sistema financeiro que em parte provocaram a crise de 2002.

En los momentos actuales de gran crisis financiera mundial, el debate acerca de cuáles estructuras e instituciones financieras son más apropiadas para asegurar la provisión estable de crédito en coyunturas turbulentas está ganando importancia en muchas sociedades que han vivido relativamente largos periodos de estabilidad financiera. Uno de los pocos resultados positivos de haber pasado por repetidas y severas crisis financieras durante las últimas décadas en América Latina es la posibilidad de aprender de ellas. En este espíritu, este artículo enfocará la importancia que tuvo la banca pública comercial en las crisis financieras de Argentina y Uruguay a principios del presente siglo.

La presencia de este tipo de banco, y sobre todo su papel durante los momentos anteriores a esas crisis, en medio de las crisis y durante sus fases de recuperación, es particularmente relevante a la crisis global actual. Al igual que todo sistema financiero puede verse afectado de forma diferente por ésta, los sistemas bancarios de Uruguay y Argentina enfrentaron crisis distintas, con mezclas particulares entre factores exógenos y endógenos del sistema bancario. A pesar de estas diferencias, la banca pública comercial, la cual opera de primer piso y otorga préstamos y capta depósitos directamente del público, obedeció a una lógica distinta a la de sus pares privados, y por lo tanto, probó ser un tipo de agente notablemente menos cíclico, razones por las cuales la banca pública se expande menos durante un boom crediticio, es menos afectada por la deflación de sus activos durante la crisis, y puede volver a extender líneas de crédito con más prontitud que sus pares privados y puede ser analizada de forma teórica (véase Marshall, 2010).

La naturaleza contracíclica de la banca pública comercial será abordada en este artículo desde un acercamiento histórico. El papel de la banca pública comercial será un elemento constante; dada la naturaleza distinta de la crisis argentina y uruguaya, se dedicará un espacio amplio a examinar las condiciones de las economías y sistemas financieros de Argentina y Uruguay que condicionaron el desempeño de este tipo de entidad. Como se argumentará, a pesar de actuar dentro de entornos muy distintos, la naturaleza de la banca pública determinó un comportamiento menos cíclico que sus pares del sector privado en ambas instancias. Además, se destaca en el caso argentino, que la banca pública puede servir en casos extremos como baluarte para una economía sitiada por fuerzas externas.

El caso de argentinaLa convertibilidadLa crisis financiera, como se evidencia en algunos países como los Estados Unidos, Irlanda, Islandia, etcétera, tuvo su origen en los excesos de la banca. La distinción entre una crisis producida dentro de un sistema bancario y una exógena a éste es de importancia fundamental, debido a que un correcto diagnóstico del origen de la crisis determina el éxito de las políticas de recuperación de las autoridades. En el caso de Argentina, la crisis no se originó en los excesos de los bancos. Debido en gran parte a las particularidades de la coyuntura económica de Argentina, las cuales se examinan posteriormente, nunca hubo una generación sistémica de una manía especulativa, expansión monetaria y fraude por parte de la banca privada. De hecho, el sistema bancario argentino resultó ser sorprendentemente resistente, aguantando varios años de recesión económica antes de abatirse ante la crisis macroeconómica, lo cual fue producto de la draconiana aplicación de las reformas estructurales comunes de la región, las cuales incluyeron la apertura comercial y financiera, programas de privatización y el establecimiento de un tipo de cambio estable y sobrevalorado. La piedra angular de tales reformas en el caso argentino fue la paridad entre el dólar y el peso, creada con la Ley de la convertibilidad de 1991.

El establecimiento de un consejo monetario, nunca antes adoptado en épocas poscoloniales por una economía grande y diversificada, siempre fue reconocido como un experimento, incluso por el Fondo Monetario Internacional (fmi), un diseñador principal de la iniciativa (fmi, 1994: 9). Como destacan los analistas del Centro de Estudios de la Situación y Perspectivas de la Argentina (cespa), la convertibilidad nació con dos defectos congénitos que nunca pudo superar: la sobrevalorización del peso y una alta vulnerabilidad externa y fue concebida como medida temporal, aunque duró una década entera; los últimos años de su existencia se caracterizaron por el florecimiento de sus defectos congénitos. A finales de la década de los noventa, la crónica sobrevalorización del peso, junto con la venta de las mayores empresas nacionales a empresas trasnacionales que repatriaban montos crecientes de capital, tenían diezmada a la planta productiva nacional. La abdicación de la política monetaria que implicó el consejo monetario significaba que las finanzas del país dependían de la voluntad de los acreedores externos. Sin embargo, la privatización parcial del sistema de pensiones en 1994, junto con la crisis financiera que resultó del “efecto tequila” en 1995, abrió un boquete fiscal que pronto arrojó a las finanzas públicas en una trampa de deuda en la que mayores deudas incrementaban las tasas de interés, y por tanto, se elevaba aún más la deuda, creando así una situación en la que las finanzas públicas se debilitaban cada vez más, hasta terminar en la crisis financiera de 2001–2002 (Damill, Salvatore y Simpson, 2003a).

Si bien este desenlace fue el resultado lógico de las fallas de diseño de la convertibilidad, la evolución del sistema bancario —otro factor determinante en la crisis de 2001–2002— fue menos previsible. Entre 1994 y 2003 había dos reorganizaciones dramáticas del sistema bancario. Primero fue la extranjerización de la banca argentina que ocurrió entre la crisis bancaria de 1995 y la de 2001–2002. Además de la deuda que Argentina asumió con el fmi, la crisis de 1995 dejó insolvente a un gran número de bancos argentinos, particularmente a la banca pública provincial. A partir de este momento, la banca extranjera entró al país con fuerza. Medida en activos, entre diciembre de 1994 y diciembre de 2001, la banca extranjera aumentó su participación en el mercado de un 18% hasta el 61% (Moguillansky, Studart y Vergara, 2004: 23).

Este cambio de propiedad tuvo el fuerte aval de las autoridades locales, dado que prometió aminorar otra gran debilidad del consejo monetario: la falta de un prestamista de última instancia para el sistema financiero nacional. Con el objetivo de eliminar las posibilidades de contraer un déficit cuasi fiscal, se establecían límites estrictos al Banco Central (bcra) sobre créditos al sistema financiero. Además, la convertibilidad dictaba que la base monetaria debía estar respaldada al 100% por moneda extranjera, aunque un 33% de las reservas podían ser de títulos gubernamentales nacionales (Damill, Salvatore y Simpson, 2003a: 11). Sin la capacidad para rescatar al sistema financiero en caso de una crisis severa,1 las autoridades tuvieron que depender de la banca extranjera y de la supervisión y regulación bancaria.

La gran ventaja que tiene la banca extranjera sobre sus pares nacionales es que la disponibilidad de sus líneas de crédito no depende de las condiciones financieras locales. Por ejemplo, si hay una crisis en Argentina, toda empresa del país enfrenta cierto grado de racionamiento crediticio en mercados internacionales. Sin embargo, un banco español operando en Argentina no enfrenta el mismo problema. De tal forma, mientras la banca nacional sería forzada a cerrar líneas de crédito en los momentos de crisis, no habría ninguna razón estructural por la cual la banca extranjera tendría que aplicar las mismas medidas. Así, bajo las condiciones de la convertibilidad, la banca extranjera habría podido operar como prestamista de última instancia, llenando el vacío dejado por el bcra. En Argentina, esta posibilidad no se relegó a la discusión académica. Los bancos extranjeros que operaban en el país hicieron promesas explícitas, por medio de campañas publicitarias, de que en la eventualidad de dificultades financieras en Argentina, contarían con el respaldo incondicional de sus casas matrices (Marshall, 2008).

La otra herramienta que se utilizó para compensar la falta de un prestamista de última instancia —la regulación y supervisión bancaria—, probó ser bastante exitosa. Durante la década de la convertibilidad, la banca nunca creó una burbuja especulativa o crediticia; en el año 1998, el sistema bancario argentino fue calificado por el Banco Mundial como el vigésimo primero más robusto del mundo, empatado con el de Hong Kong (Yeyati, de la Torre, y Schmuckler, 2002).

La antesala de la crisisAl entrar el 2001, muchos actores dudaron de que la convertibilidad pudiera perdurar aún más. Tanto la deuda pública externa, ya por arriba del 62% del pib, como el déficit fiscal (no primario) de más del 6.3% del pib (fmi, 2003: 9), se expandían a ritmos altamente preocupantes. Además, la economía había estado en plena contracción desde 1998. Durante 2001, los Credit Default Swaps de Argentina apuntaban cada vez más a un default inminente (fmi, 2002: 57). Al mismo tiempo que muchos reconocieron los altos costos de salida de la convertibilidad para la economía nacional, el sistema bancario también cargaba importantes vulnerabilidades. Éstas fueron, en gran parte, relacionadas con la contratación de deuda denominada en dólares por parte de los diversos actores del sistema bancario.

Bajo la convertibilidad, la cantidad de divisas extranjeras en el sistema (casi exclusivamente el dólar) dependía de la disposición de los mercados internacionales para ingresar dólares al mercado nacional, pero debido a la inexorable ruptura de la convertibilidad, los dólares escapaban del país a un ritmo cada vez más acelerado. Como se mencionó, el bcra no podía emitir dólares, y por lo tanto, nunca tuvo las capacidades para actuar como un creíble prestamista de última instancia bajo la convertibilidad. Esta impotencia se hizo mucho más evidente con el alto grado de dolarización del sistema a finales del 2001; más del 86% de los depósitos a plazo fueron en dólares (Damill, Salvatore y Simpson, 2003b: 64). Así, la economía y el sistema financiero del país dependían cada vez más del único actor dispuesto a mantener entradas significativas de divisas en este contexto: el fmi.

La irrupción de la crisis bancaria de 2001–2002Frente a la gran incertidumbre que experimentaron los depositantes argentinos en 2001, y con los recuerdos de varios episodios de la historia reciente en los cuales ellos habían perdido porciones apreciables de sus ahorros, se dieron tres periodos de aceleradas fugas de depósitos en marzo, julio y noviembre de 2001. Durante los primeros once meses del año, el sistema bancario perdió el 22% de sus depósitos (Damill, Salvatore y Simpson, 2003b: 51). En el mismo lapso, se hacía evidente que las sucursales y filiales de los bancos extranjeros no eran capitalizadas por sus casas matrices. Además de registrar una contracción del 11% de las líneas de crédito del exterior y del 24% de las obligaciones negociables durante el año (Damill, Salvatore y Simpson, 2003a: 51), entre enero y septiembre de 2001, los bancos extranjeros remitieron utilidades por 284 millones de dólares a sus casas centrales, un incremento del 61% respeto al mismo periodo del año 2000. Más aún, las ganancias enviadas a las matrices hasta septiembre, representaron un 36.5% más que las utilidades y dividendos sacados del país durante todo el año 2000. Según las fuentes de Pagina 12, tal “[…] incremento en las utilidades transportadas al exterior, en un año aún más recesivo y crítico que el anterior, sólo se explica en que los bancos extranjeros ya estaban previendo la devaluación […] se apresuraron a efectuar adelantos de utilidades no distribuidas en el balance para tomar los dólares y ponerlos a resguardo en la casa matriz […]” (Página12, 2002).

En respuesta a la tercera y más significativa fuga de depósitos en noviembre, el 3 de diciembre el gobierno declaró el congelamiento parcial de depósitos conocido como “el corralito”, al mismo tiempo que cerró el mercado cambiario. En varios sentidos, estas acciones marcaron un parteaguas histórico. Por un lado, el anuncio de “el corralito”, acompañado por el cierre de los mercados cambiarios, señaló el final efectivo de la convertibilidad, hecho que se consumaría un mes después con la devaluación del peso a 1.4 dólares y con la declaración del final oficial de la convertibilidad. Por otro lado, “el corralito” marcó el claro e inconfundible comienzo de la crisis financiera. De un solo golpe, esta medida secó la liquidez bancaria y puso en crisis a todo el sistema de pagos. A partir de ese momento, los bancos extranjeros y el fmi emplearon su plan de dolarización (Marshall, 2008). Bajo los términos de éste, el gobierno adoptaría al dólar como moneda oficial y el sistema bancario quedaría bajo pleno dominio de los bancos extranjeros. A cambio, el fmi abriría sus líneas de crédito que se encontraban suspendidas, y los bancos extranjeros revertirían las políticas de repatriar dólares y mantener cerradas sus líneas de crédito al país. Si el gobierno no aceptaba tales términos, el fmi y los bancos extranjeros mantendrían cerradas sus líneas de crédito, y los bancos extranjeros hasta se retirarían del mercado.

El gobierno argentino no aceptó los términos y empezó a implementar una estrategia para pesificar la economía. Durante la primera mitad del 2002, en el contexto de una aguda crisis financiera, se atestiguó una fuerte pugna entre el campo dolarizador y el pesificador en el país. Mientras el lado pesificador aplicaba mecanismos para fortalecer el peso, el fmi insistía en la libre flotación de la moneda, provocando un ataque especulativo contra ésta, al mismo tiempo que los bancos extranjeros mantenían cerradas sus líneas de crédito y el fmi negaba extender nuevas líneas de crédito al país, a pesar de cobrar puntualmente sus deudas durante el año. En abril y mayo de 2002, los bancos Scotiabank y Crédit Agricolé, respectivamente, abandonaron sus entidades locales y se retiraron del país, agudizando fuertemente el pánico en el mercado. Ante tal confrontación directa entre un gobierno y algunos de los conglomerados financieros más poderosos del mundo, operando bajo el cobijo del fmi, muchos analistas pronosticaron una derrota contundente y permanente del país. Según Hans Tietmeyer, ex-presidente del Bundesbank —contratado por el fmi para evaluar el futuro económico del país—, Argentina sería “condenada a la insignificancia, probablemente para siempre” (Rapetti, 2005: 21).

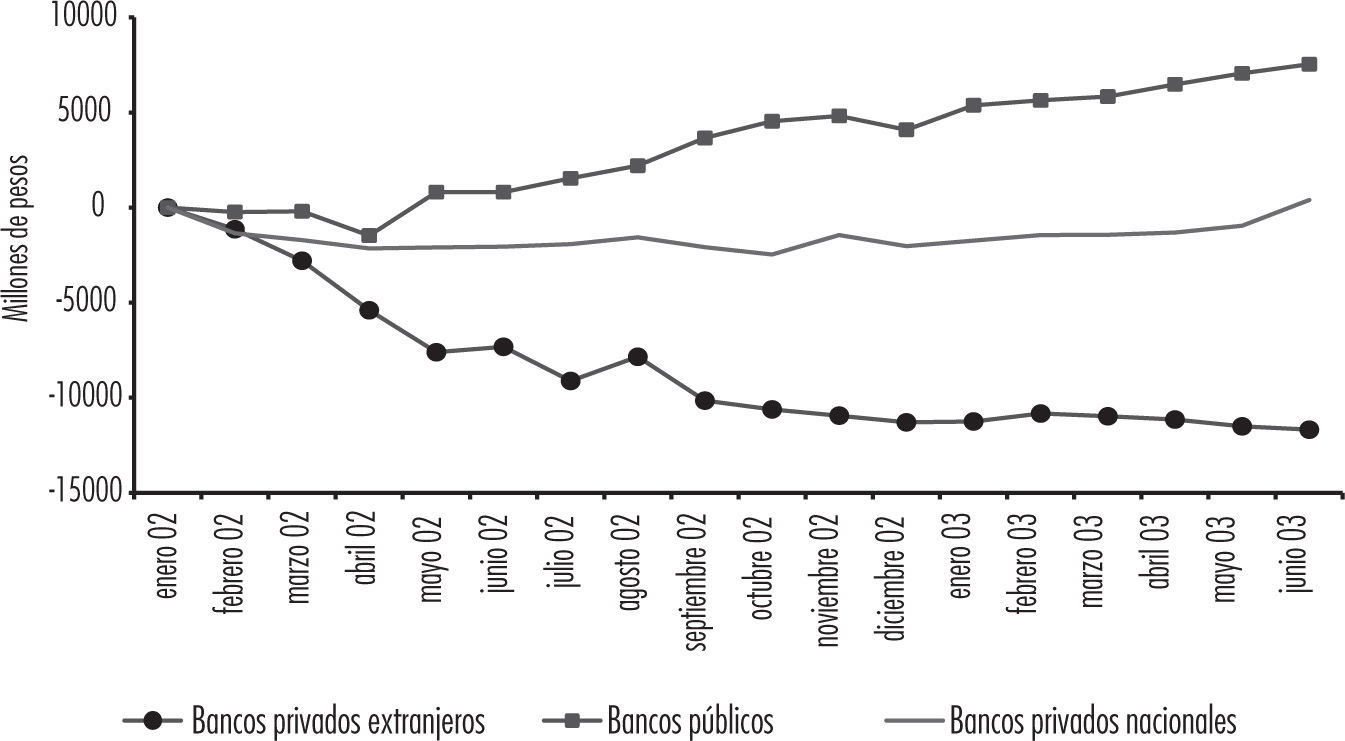

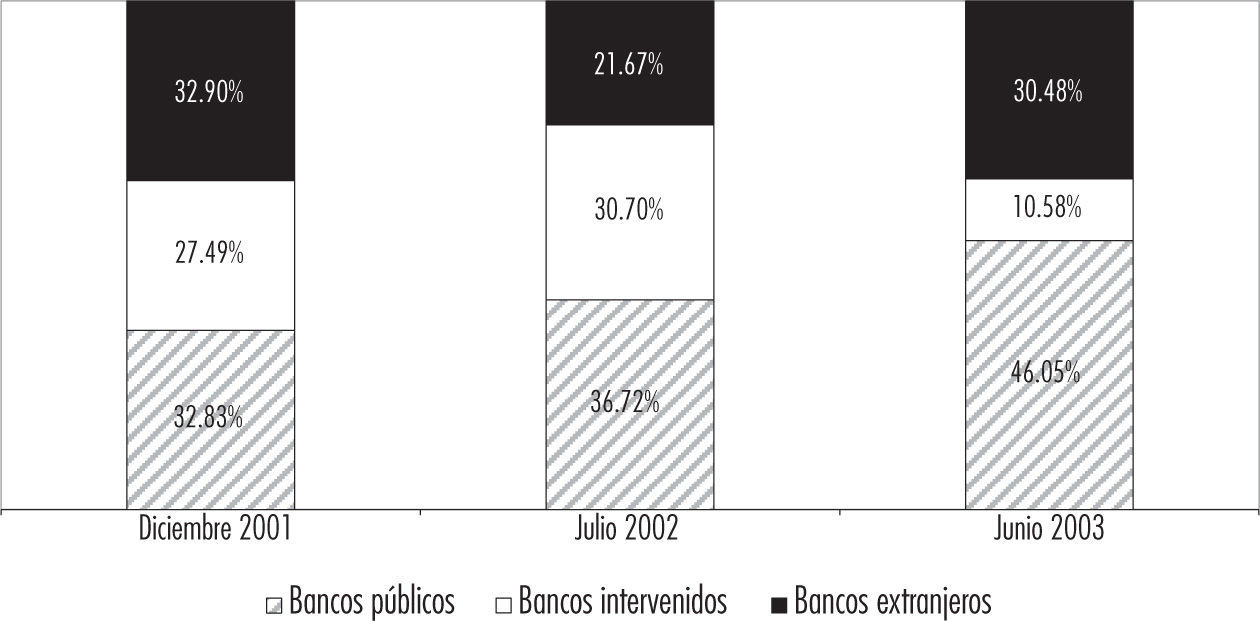

A pesar de ese pronóstico, al terminar el 2002 ya se había levantado “el corralito” y la economía nacional ya crecía rumbo a lo que serían tasas de crecimiento altas y sostenidas a lo largo del siguiente lustro. La banca pública fue uno de los principales motores tras tales resultados positivos. Como se puede apreciar en las Gráficas 1, 2 y 3, durante el periodo de crisis y de la salida de ésta, la banca pública no sólo registró un aumento apreciable de su captación de depósitos, sino también la menor contracción de líneas de crédito por tipo de banco, y un reposicionamiento importante dentro del sistema.

El protagonismo asumido por la banca pública, particularmente por el Banco de la Nación (bn), tomó cuatro formas generales, todas relacionadas entre sí y con traslapes importantes. Primero, los bancos públicos representaron las entidades más contracíclicas del mercado. Segundo, el bn sirvió como un efectivo “orfanato” de bancos para las entidades abandonadas por Crédit Agricolé. Tercero, junto con algunos bancos nacionales de capitales privados, la banca nacional sirvió como pieza clave para poner un freno al plan dolarizador. Y cuarto, la banca pública fue esencial para llevar a cabo los planes gubernamentales para pesificar a la economía. A continuación, se examinarán cada uno de estos puntos por separado.

Activos y pasivos de la banca públicaComo se puede apreciar en las Gráficas 1 y 2, los pasivos y los activos de la banca pública exhibieron durante la crisis un comportamiento marcadamente menos cíclico que los de la banca privada, y particularmente menos que los de la banca extranjera. Hay varios factores detrás de este comportamiento. En primer lugar, había una importante reacción nacionalista entre muchos ahorristas. Con la imposición de “el corralito” se incrementaba fuertemente la creencia de que la banca extranjera había hecho sus ganancias en el país durante los buenos tiempos, y que cuando vino la tormenta financiera, buscaba salir con la máxima cantidad posible de dinero y protegerse frente a las demandas de sus clientes. Esta percepción, junto con el enojo provocado por la severa limitación de los retiros de depósitos, provocó varias agresiones físicas en contra de la banca extranjera, además del traslado de depósitos desde la banca extranjera hacia entidades nacionales (Marshall, 2008).

En segundo lugar, a partir del retiro de Scotiabank en abril de 2002, se evidenció que la banca extranjera sí estaba dispuesta a salir del mercado local. Esta fuente de inseguridad creó un fuerte incentivo para que los depositantes cambiaran sus depósitos a instituciones nacionales con mayores posibilidades de permanencia. Este incentivo se vio fortalecido con el retiro de otras instituciones, más notablemente el de Crédit Agricolé, y también con las amenazas del retiro inminente de otras entidades como las de Banco Río (Santander), en ese entonces el segundo mayor banco del sistema.

En tercer lugar, los mejores términos ofrecidos a los clientes por parte de la banca nacional, en cuanto a las diferentes propuestas del gobierno para canjear depósitos por bonos del gobierno, junto con los menores plazos ofrecidos para la desprogramación de depósitos atrapados en “el corralito”, también dieron un impulso importante a la posición de la banca nacional.

En cuarto lugar, el retiro de Scotiabank y Crédit Agricolé implicó la transferencia de sus balances a bancos nacionales: los bancos privados Comaf y Bansud adquirieron los de Scotiabank (fmi, 2002: 59), mientras bn asumió el control de los bancos de Crédit Agricolé. En la Gráfica 1, la transferencia contable de los pasivos de Crédit Agricolé a bn es notable entre febrero y marzo, cuando se pasan a bn, y entre junio y julio, cuando se retiran de Crédit Agricolé. La transferencia contable de Scotiabank, aunque de menor impacto, también afectó a las posiciones colectivas de la banca extranjera y la banca privada nacional.

Aunque es imposible determinar cuantitativamente el impacto de cada uno de estos cuatro factores sobre la evolución de los depósitos, como se puede apreciar en la Gráfica 3, el reposicionamiento del sistema durante la crisis fue dramático; los bancos nacionales registraban fuertes avances frente al retroceso de la banca extranjera. Sin embargo, como se puede apreciar en la Gráfica 2, aunque la banca nacional registró una caída mucho menor en el otorgamiento de créditos, ni la banca privada nacional ni la banca pública aumentaron sus actividades crediticias durante la crisis.

Debido al aislamiento de las presiones del mercado, la banca pública debió haber podido aumentar sus actividades crediticias en esos momentos. El hecho de que eso no ocurriera se explica en parte por la carga de préstamos “políticos” que los bancos públicos arrastraron al iniciarse la crisis en diciembre de 2002. En este momento la cartera vencida, como proporción de la cartera crediticia total de la banca pública, equivalía al 18%, aproximadamente el doble de la de la banca privada (bcra, 2001: 19). De tal forma y como se mencionó en la primera sección del artículo, la banca pública demostró plenamente su peor debilidad institucional a lo largo de los años noventa en Argentina.

Aun así, este tipo de comportamiento no causó la crisis ni entorpeció su resolución de forma extraordinaria. Sí limitó de forma importante su capacidad contracíclica durante la crisis, pero debido a sus características de banca pública, pudo cambiar su administración, pasar su mala cartera a las arcas públicas y empezar a abrir nuevas líneas de crédito en un plazo relativamente corto. En cuanto a esta última consideración, el traslado de depósitos hacia la banca pública también fue un elemento de suma importancia para la reactivación crediticia, la cual se analizará posteriormente.

El rescate de bancosAdemás del comportamiento contracíclico de la banca pública en términos de pasivos y, en menor medida, de los activos bancarios, sólo fue con la retirada de Crédit Agricolé en mayo de 2002 que la característica estabilizadora del banco público cobró su mayor relevancia. Como argumentaban las autoridades en el momento de asumir el control de los bancos Bisel, Bersa y Suquia, el sistema bancario no podía aguantar otro sismo como el del retiro de Scotiabank en abril del mismo año. Aunque las entidades pertenecientes a Scotiabank eventualmente fueron compradas por bancos locales, en momentos de crisis, cuando la banca local no suele contar con el capital para absorber a otras instituciones y cuando las condiciones tampoco son propicias para la expansión de actividades de inversionistas extranjeros y nacionales, el tiempo que trascurre entre el retiro de los dueños de una institución y su reemplazo por otros, introduce un fuerte elemento de incertidumbre en el sistema. Este hecho fue claramente evidenciado con el retiro de Scotiabank, a pesar de que sus entidades abandonadas fueron incorporadas por bancos privados nacionales de forma bastante oportuna. De tal manera, la inmediata absorción de bn sobre los tres bancos abandonados por Crédit Agricolé, evitó que se produjera otro episodio que sacudiera al sistema financiero.

La banca como herramienta del plan de recuperación del gobierno/freno al plan dolarizadorSi bien los aspectos del comportamiento contracíclico de la banca pública durante la crisis y su resolución no son hechos históricamente desconocidos, la oposición que la banca pública puso a los planes de la banca extranjera y el bloque dolarizador fue más novedosa. Sin embargo, lo que pasó en Argentina no es un acontecimiento sin mayores implicaciones. En América Latina actual, existen varios países cuyos sistemas financieros están dominados por la banca extranjera. Esta situación otorga un poder político-económico extraordinario a la banca extranjera, particularmente en tiempos de crisis financiera.

En el marco de conflicto entre distintos planes de salida de la crisis, el banco público asume un protagonismo singular. En el caso argentino, la mera existencia de las bancas nacional, privada y pública, y su alianza alrededor del plan pesificador, representó un obstáculo difícilmente superado por los dolarizadores, que a pesar de tener una posición muy fuerte en el sistema financiero internacional y doméstico, nunca lograron el pleno control del mercado local. Aunque hay varias formas para debilitar a la banca pública en tiempos de crisis, sus cauces desembocan en la vía política. Así, como sucedió en Argentina, sin la voluntad política para mermar a la banca pública, hay poca oportunidad de eliminar su presencia. Esta característica marca una fuerte distinción entre la banca pública y la privada, la cual podría ser comprada sin ninguna injerencia política por sus adversarios en momentos de conflicto entre la banca extranjera y la banca privada nacional.

Más allá de frenar el plan dolarizador de la banca extranjera, otra función importante que asumió el conjunto de bancos nacionales fue la de sustentar el plan de resolución de crisis del gobierno. Dada la oposición del bloque dolarizador a las medidas aplicadas por el gobierno, el apoyo de los bancos locales fue de importancia particular en el caso argentino. Las medidas gubernamentales más destacadas para pesificar la economía, recuperar la confianza en el sistema bancario y minimizar los costos fiscales de la reestructuración bancaria fueron, casi sin excepción, agilizadas desde la banca doméstica y obstaculizadas por la banca extranjera. De los procesos mencionados, la cooperación de la banca nacional se destacó principalmente en los tres canjes de depósitos por bonos del gobierno y en la desprogramación de los depósitos que adelantaron el levantamiento de “el corralito”. Pero también se destacó en la “pesificación asimétrica” de los balances bancarios, un proceso tortuoso para transformar los contratos de deuda de dólares a pesos, que fue central para la pesificación generalizada de la economía.

La reactivación crediticiaAdemás de registrar menores caídas en captación y otorgamientos de crédito durante los momentos más agudos de la crisis —con la banca pública aumentando sus niveles de depósitos—, la banca doméstica también lideró la recuperación crediticia, tanto en la cronología de la reactivación como en la magnitud del aumento, como se puede apreciar en la Gráfica 4. Resulta esclarecedor dividir la recuperación crediticia en tres periodos, correspondientes a las letras A, B y C asignadas en la Gráfica 4. En el periodo A, se inicia una tenue recuperación crediticia, con la banca privada nacional y en menor medida la banca pública llevando la batuta. En este periodo, los créditos de la banca extranjera siguen en contracción. En el periodo B, la aceleración crediticia gana fuerza, otra vez con la banca pública y la banca privada nacional liderando el proceso, aunque la banca extranjera ya muestra sus primeros aumentos, pero sin la consistente trayectoria ascendente de los bancos nacionales. Al iniciar el periodo C, se hace la transferencia contable de los balances del Banco Suquia,2 que pasan de ser parte de la banca pública a ser de la banca privada nacional. En este periodo, se consolida entre los tres tipos de banco la recuperación crediticia.

De tal manera, durante la contracción generalizada de crédito, fueron los bancos nacionales los que registraron la menor contracción crediticia, y fueron estos mismos los que iniciaron la recuperación crediticia. En contraste, la banca extranjera empleó una estrategia altamente cíclica y consistente con sus incentivos institucionales. Antes de analizar el desempeño de la banca nacional privada y pública en el periodo mencionado, se hará una breve mención sobre el financiamiento de las pequeñas y medianas empresas (Pymes).

Las Pymes, la banca pública y la demanda del créditoLa reactivación crediticia y la de la economía argentina tienen una fuerte contraparte en la demanda de crédito por parte del sector Pymes. Como se señaló en un seminario organizado por el Centro para la Estabilidad Financiera, citado por el Clarín, “[…] las Pymes tienen más empuje que las grandes empresas a la hora de invertir. Hoy, el 80% de las inversiones corresponden a firmas pequeñas, mientras las compañías más importantes invierten apenas lo indispensable para cubrir el desgaste de sus plantas productivas […]” (2006).

Por ser empresas que muchas veces son emprendimientos nuevos, que en general no cuentan con mucha sofisticación financiera y que suelen padecer de historiales contables suficientemente detallados para recibir el crédito bancario, las Pymes tienden a ser excluidas de los mercados financieros formales. La restricción crediticia hacia las Pymes resulta ser particularmente dañina a la economía, dado que las Pymes figuran entre los mayores empleadores en muchos países, pero particularmente en los latinoamericanos. Al salir de la crisis, el gobierno argentino estableció como prioritaria la canalización de crédito a las Pymes mediante la banca pública. En ese momento, el Banco Nacional y el Banco de la Provincia, los dos bancos públicos más grandes del sistema, fueron los mayores impulsores del proceso de canalización de recursos hacia las Pymes. El primero amplió su crédito al sector en un 93% entre diciembre de 2003 y junio de 2006, pasando de $1,114,439,000 pesos a $2,152,154,000 destinados a las Pymes (Banco de la Nación, 2006). Durante este periodo también fue notable el peso del financiamiento de la banca pública a las Pymes en relación con otros tipos de entidades del sistema. Por ejemplo, mientras el 22% de la cartera crediticia de la banca pública se destinaba al sector Pyme en 2004, tanto para la banca privada nacional como para la banca extranjera, esa proporción equivalía al 14% (cefid-ar, 2004: 13).

Evaluación de la banca pública en ArgentinaEn su conjunto, las Gráficas 1, 2 y 4 indican que a pesar de ser beneficiada por un traslado importante de depositantes de la banca extranjera a la banca pública, fue la banca nacional privada la que más impulsó el crédito a partir del periodo final de la crisis. Considerando que un comportamiento contracíclico en relación a créditos es de mayor relevancia para la salud de una economía, que un comportamiento contracíclico en relación a depósitos, pareciera que los bancos públicos no cumplieron su función completamente. Si bien fueron los agentes que cortaron menos sus líneas de crédito durante los momentos de crisis, fueron los bancos privados nacionales los que luego tomaron las riendas de la expansión crediticia. Tal conclusión no necesariamente invalidaría el argumento principal de este texto; se comprueba fácilmente que la banca pública fue un agente fuertemente contracíclico en relación con la banca extranjera. Sin embargo, según la hipótesis del artículo, el carácter institucional de la banca pública otorga una mayor capacidad que la de la banca privada (nacional o no) para actuar de forma contracíclica.

Como se ha planteado, la banca pública sí fue aprovechada para estabilizar el sistema durante momentos de crisis y para promover la expansión crediticia y la recuperación económica en una forma solamente disponible a este tipo de institución. Pero la estabilidad y crecimiento ofrecidos por la banca pública se reflejó más en la cartera crediticia de la banca privada nacional que en la de la banca pública. El caso de las Pymes ofrece un buen ejemplo de esa dinámica. Por ser un sector de la economía tradicionalmente desatendido por la banca, pero de gran importancia para el crecimiento económico, el crédito de la banca pública, particularmente dado el tamaño relativo de la banca pública en el sistema, crea efectos multiplicadores importantes, resultando en un mayor consumo. El crédito al consumo representa una actividad bancaria altamente rentable, tradicionalmente atendida por la banca privada, no por la pública. De tal forma, la banca pública brinda un sustento importante a la actividad y rentabilidad de la banca privada.

Otro claro ejemplo de cómo la banca pública cultiva la planta y la banca privada cosecha la fruta es el caso del custodio de los bancos abandonados por Crédit Agricolé. En los momentos más tensos de la crisis, una transferencia de mercado de esos bancos, aun si fuera exitosa, habría requerido de tiempo, y la incertidumbre creada en este lapso muy probablemente hubiera profundizado el pánico. Únicamente la banca pública de gran tamaño fue capaz de incorporar los bancos abandonados de forma completa e inmediata. Sin duda, calmar a los mercados durante un momento de pánico provocado por las acciones de la banca extranjera brindó un apoyo indirecto a todo banco local, al igual que la transferencia de los bancos a dueños nacionales después de la crisis otorgó un beneficio directo a esos últimos.

Sumado al papel que la banca pública jugó en contra del plan dolarizador —la cual hubiera presentado a la banca privada doméstica con una gran posibilidad de eliminación del mercado— a las acciones de la banca pública a favor de las medidas aplicadas por el gobierno durante el año que duró “el corralito”, se hace más evidente el sustento fundamental, aunque incalculable, que la banca pública otorgó a la banca privada nacional.

El caso de UruguayComo se mencionó en la introducción, las crisis argentina y uruguaya fueron de naturaleza distinta. Si bien los bancos argentinos entraron en crisis como resultado de una crisis macroeconómica y de un fuerte choque externo, el sistema uruguayo entró en crisis tanto por factores externos como por los desequilibrios causados por los propios bancos. Tanto en Argentina como en Uruguay, la banca pública jugó un papel contracíclico decisivo, pero debido a las diferencias entre las dos crisis, la aportación de la banca pública a la macroeconomía de los dos países se manifestó de forma muy distinta. Mientras la banca pública argentina mitigó los efectos de la crisis ya en marcha, la banca pública uruguaya aminoró el mismo desarrollo de la crisis que surgía desde los bancos que operaban en el país. Antes de enfocar la actuación que tuvo la banca pública en Uruguay, es necesario dar un contexto más amplio de la crisis uruguaya.

No es casualidad que este artículo presente primero el caso argentino; la crisis uruguaya estaba íntimamente condicionada por la crisis argentina. Durante los noventa, la economía de Uruguay seguía una trayectoria similar a la de Argentina. Aunque en Uruguay nunca se aplicaron medidas tan drásticas como la convertibilidad y las privatizaciones sistemáticas, sí se adoptaron políticas macroeconómicas restrictivas, las cuales igualmente provocaron una fuerte desaceleración económica a finales de la década. Aunque había similitudes fuertes entre la trayectoria macroeconómica de ambos países, las características de sus sistemas bancarios fueron muy distintas. Desde la Colonia, Uruguay había servido como plaza financiera para Brasil y Argentina, pero particularmente para este último. Igualmente, Uruguay cuenta con una participación significativa de la banca extranjera mucho más antigua que otros países de la región.

Hacia inicios de la presente década, el sistema financiero del país estaba dividido en proporciones casi iguales entre la banca extranjera, la banca privada de capitales locales3 y la banca pública. Sin embargo, los grupos emprendían estrategias distintas durante los años anteriores a la crisis de 2002. Mientras ambos grupos de bancos privados incrementaban sus negocios con clientes extranjeros, en su gran mayoría argentinos, los bancos privados de capital local también expandieron fuertemente sus operaciones especulativas, recurriendo al fraude en varias instancias. Estas dos formas de expandir los negocios financieros establecieron condiciones propicias para el colapso bancario de 2002.

Cuando se anunció el congelamiento parcial de los depósitos en Argentina en diciembre de 2001, fondos de este país seguían entrando a la plaza uruguaya, cumpliendo con su papel histórico de puerto seguro para el ahorro argentino. Sin embargo, cuando empezaban a salir a la luz pública las pérdidas por las fuertes apuestas en activos argentinos y la amplia actividad fraudulenta entre todos los bancos privados dirigidos por uruguayos y argentinos (y frente a respuestas inadecuadas de autoridades nacionales), casi la totalidad de los depósitos argentinos, que representaban alrededor de 45% de los depósitos en el país en ese momento, salieron en cuestión de semanas, generando una crisis bancaria plena.

Pero a diferencia de sus pares, el banco público Banco de la República Oriente de Uruguay (brou) —el mayor del sistema— nunca entró en actividades especulativas, no prestaba a extranjeros y mantenía un nivel mínimo de depósitos de esa clientela. El retiro repentino de los ahorros de argentinos, y el deterioro en los activos provenientes de este país, representó un choque externo claro. Sin embargo, el hecho de que los balances bancarios fueran altamente expuestos a actores extranjeros representaba en todo momento una apuesta riesgosa, rebasando todo control directo de las autoridades nacionales. De la misma manera, el rápido deterioro en los precios de los activos argentinos tampoco puede ser visto solamente como un choque exterior. Las fuertes posiciones que tomó la banca privada local en estos activos —de alto rendimiento pero con un alto riesgo correspondiente—, no las tomó la banca pública. Como entidad que no se rige por las fuerzas del mercado, la banca pública no está expuesta a las presiones que suelen provocar comportamientos de “manada” para generar mayores ganancias a expensas de posiciones más riesgosas.

Al igual que sus pares argentinos, la banca pública uruguaya no estaba exenta de prácticas dañinas a sus instituciones. Sus préstamos políticos, o bien los préstamos que tomaron la forma de un subsidio oculto del Estado, debilitaron sus balances de forma significativa. Así, por un lado, la banca privada asumió pérdidas por políticas crediticias riesgosas, mientras la banca pública cargaba una mala cartera debido a préstamos irregulares. A la vez, la caída drástica de créditos también se debía a factores específicos de la crisis uruguaya. En particular, la combinación de un periodo de elevadas tasas de interés con una muy alta proporción de créditos dolarizados hizo incobrables grandes cantidades de préstamos, afectando a toda institución bancaria. Además de estos factores, los efectos de las políticas de minimización de exposición emprendidas por la banca extranjera explicaron la otra parte de la contracción crediticia.

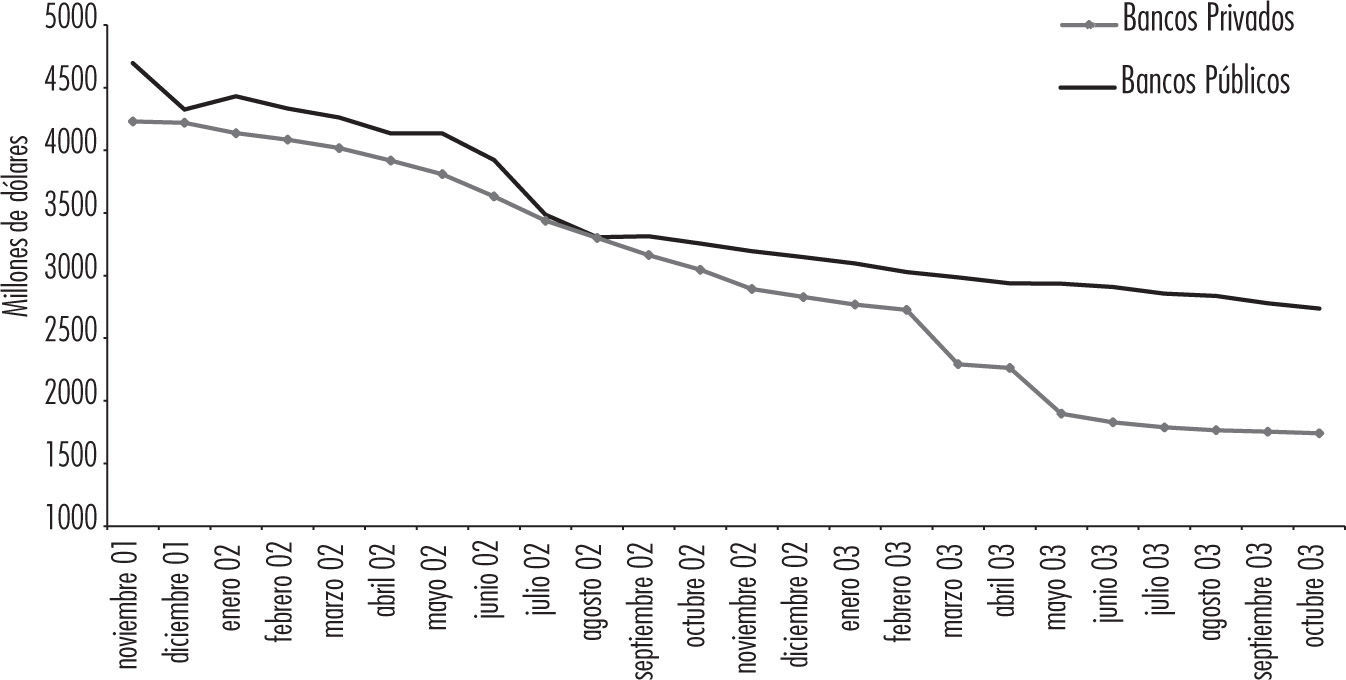

Como se puede ver en las Gráficas 5 y 6, el comportamiento de los depósitos varía mucho más entre los tipos de banco que en el de los activos. Pero otra vez, la banca pública no fue aislada de los resultados negativos. Debido en gran parte al mal manejo de la crisis por parte de las autoridades federales y más específicamente a la falta de comunicación entre el mismo brou y sus clientes en cuanto a sus capacidades de cobrar sus depósitos, hubo una fuga de depósitos del brou en los momentos más avanzados de la crisis. Sin embargo, como se evidencia en la Gráfica 5, tal fuga fue mucho menor en comparación con la pérdida de depósitos en la banca privada.

De tal forma, aun en los momentos más graves de la crisis, el brou estaba en una posición mucho más fuerte que la de sus pares del sector privado, particularmente por el lado de los pasivos, pero también por el lado activo. Irónicamente sin embargo, esta misma fortaleza facilitó un rescate bancario desfavorable a esta institución. Cuando en julio de 2002 el gobierno lanzó su resolución definitiva de la crisis, al brou le fue asignada una onerosa carga. Mientras las actividades de los bancos locales privados fueron suspendidas por un tiempo indefinido, se permitió que las operaciones de los bancos extranjeros siguieran de forma normal.4 A la vez, los depósitos de los bancos públicos fueron congelados y reprogramados, de forma parecida a lo que ocurrió con los fondos atrapados en “el corralito” argentino.

Debido a la diferente naturaleza de la crisis uruguaya y su resolución, la banca pública uruguaya jugó un papel mucho más limitado que el de sus pares argentinos. Las razones son varias. En primer lugar, nunca se presentó la confrontación entre el gobierno y los bancos extranjeros como ocurrió en Argentina (Marshall, 2007). Por lo tanto, no había la posibilidad de que la banca pública sirviera como freno a los planes de los bancos extranjeros. En segundo lugar, y relacionado al primer punto, en el mercado uruguayo nunca hubo la concentración de grandes instituciones extranjeras como se dio en Argentina. Los grandes conglomerados financieros que dominan a otros mercados regionales, tales como el bbva, hsbc, Citigroup y Santander, tenían una presencia mucho menor en Uruguay. Estos bancos, junto con otras entidades extranjeras con alcance global, contaban con menos de un tercio del sistema a finales de 2001. A su vez, los grandes bancos pertenecientes a capitales argentinos, tales como Galicia, el Comercial y el Montevideo-Caja Obrera, nunca asumieron un protagonismo activo en la resolución de la crisis. En tercer lugar, a diferencia de Argentina, Uruguay no experimentó un cambio drástico en su rumbo macroeconómico y nunca se impulsó una pesificación de la economía o una reorientación de la política crediticia nacional. Por lo tanto, no hubo posibilidad para que la banca pública encabezara estos esfuerzos. Con sus propias capacidades contracíclicas mermadas por las políticas aplicadas por el gobierno durante la crisis y su resolución, las formas más importantes con las que la banca pública minimizó los efectos de la crisis fueron con sus capacidades contracíclicas durante el periodo de desarrollo de la crisis.

La prevención de un desastre es siempre menos visible que su resolución, particularmente en medio de una situación tan dramática como la que se desarrolló en Argentina en 2002. Pero el hecho de que el mayor banco de la plaza uruguaya nunca participó en los comportamientos más dañinos al sistema, y que, por lo tanto, se pudo evitar una crisis del sistema entero, fue fundamental para el desenlace de la crisis bancaria uruguaya.

Evaluación del papel de la banca pública uruguayaLa crisis bancaria argentina de 2001–2002 representó una transición sumamente complicada y peleada entre modelos económicos, involucrando nada menos que una transformación radical en el funcionamiento de su banco central, el cambio de dólar a peso como divisa dominante, y la modificación significativa de la composición de su sistema bancario. Por ser un momento de suma importancia para la historia del país y de la región, la experiencia argentina ofrece abundancia en lecciones económicas. En este trabajo se ha intentado destacar el papel fundamental de la banca pública en la transición hacia una economía en la que el Estado ha recuperado la soberanía en las políticas crediticia, fiscal y monetaria.

La crisis bancaria uruguaya de 2002 también representa un parteaguas en la historia del país. Sin embargo, en este caso la ruptura fue menor que la continuidad. El país no adoptó un modelo económico extremo durante los noventa (particularmente en comparación con Argentina), y al salir de la crisis tampoco adoptó un régimen económico muy distinto del anterior. Con una transición menos dramática que la argentina, no había espacio para un papel tan destacado de la banca pública. Pero como se señaló, fue la mera presencia de la banca pública uruguaya la que determinó su menor protagonismo durante la crisis y su resolución, además de una crisis menos devastadora para la economía. El hecho de que el mayor banco del país no entró en las actividades que más condicionaron el desarrollo de la crisis —como la especulación en activos argentinos y la alta concentración de riesgo en la clientela argentina— permitió que el brou actuara como la entidad que estabilizó el sistema durante la crisis, logrando un reposicionamiento importante, como se ve en la Gráfica 7. Pero de forma más contundente, su presencia aminoró el alcance de la crisis. Sin un ancla del sistema financiero, es probable que todos los bancos del país hubieran entrado en crisis de forma simultánea, como ocurrió en México en 1995 y en los Estados Unidos en 2008, creando una situación de resolución de crisis mucho más complicada.

ConclusionesEl enfoque de este artículo se limita a espacios y tiempos claramente definidos. Sin embargo, las lecciones históricas de las crisis bancarias de Argentina y Uruguay al inicio del nuevo milenio no encuentran tales limitaciones. Justamente por tratarse de tipos de crisis bancaria profundamente distintos, pero con la banca pública como elemento común, se puede identificar con mayor facilidad y claridad los efectos fundamentales que una banca pública tiene sobre un sistema financiero en momentos de crisis, independientemente de que ésta esté causada o no por la banca, o de que la banca pública asuma un papel activo contracíclico (como en Argentina), o un papel pasivo (como en Uruguay). De esta manera, las experiencias de Uruguay y Argentina contribuyen de forma importante al análisis de los procesos de crisis bancarias actuales, tanto en economías en las que los bancos fueron los causantes de la crisis como en economías donde sus sistemas financieros han sido socavados por la turbulencia financiera global.

Aunque la crisis de 1995 sí cambió el perfil de la deuda externa argentina y modificó la composición del mercado financiero, fue relativamente benigna y pasajera, particularmente en comparación con la de 2001–2002.

El banco Bersa regresó a manos privadas en el verano de 2005, y en agosto de 2006 se realizó la última transferencia contable de la banca pública a la banca privada nacional, correspondiente al Banco Bisel.

Los dueños de estos bancos fueron principalmente uruguayos y argentinos. Pero en el último caso, éstos no se consideran como bancos extranjeros, debido a que su presencia se limitaba a los dos países, a diferencia de bancos globales que obedecen a lógicas distintas.