La crisis financiera actual y los desequilibrios globales caracterizados por el auge del déficit de cuenta corriente de Estados Unidos han provenido del mismo origen, conocido como el surgimiento del modelo de crecimiento dirigido por las actividades financieras. Este trabajo tiene dos objetos. El primero es analizar cómo afecta el flujo de inversión extranjera y las fusiones y adquisiciones transfronterizas a la economía estadounidense y América Latina. El segundo es establecer el marco teórico de la inestabilidad financiera macroeconómica y aplicarla al examen de la economía latinoamericana en la década anterior. Elaboramos la interpretación macroeconómica de la teoría de inestabilidad financiera, combinando el marco teórico Kaleckiano y Minskyano.

The same dynamics, namely the rise of a growth model oriented towards financial activities, have led to both the current financial crisis and global imbalances characterized by a rising public deficit in the United States. This work has two objectives. The first is to analyze how the flow of foreign investment and cross-border mergers and acquisitions affect the economy in the United States and Latin America. The second is to establish a theoretical framework of macroeconomic financial instability and apply it to examine the Latin American economy in the past decade. We propose a macroeconomic interpretation of the theory of financial instability, combined with a Minskian-Kaleckian theoretical framework.

La crise financière actuelle et les déséquilibres mondiaux caractérisés par l'essor du déficit de compte courant des États-Unis ont la même origine, connue comme étant le surgissement du modèle de croissance dirigé par les activités financières. Ce travail a deux objets. Le premier est d'analyser comment le flux de l'investissement étranger et les fusions et acquisitions transfrontalières affectent l'économie des E.U. et l'Amérique latine. Le second est d'établir le cadre théorique de l'instabilité financière macroéconomique et de l'appliquer à l'examen de l'économie latino-américaine au cours de la décade précédente. Nous élaborons l'interprétation macroéconomique de la théorie de l'instabilité financière, en combinant le cadre théorique Kaleckien et Minskien.

A crise financeira internacional e os desequilíbrios globais caracterizados pelo auge do déficit em conta corrente dos Estados Unidos provêm da mesma origem, conhecido como o surgimento do modelo de crescimento dirigido pelas atividades financeiras. Este trabalho tem dois objetivos. O primeiro é analisar como afeta o fluxo do investimento estrangeiro e as fusões e aquisições transfronteiriças à economia estadunidense e América Latina. O segundo é estabelecer o marco teórico da instabilidade financeira macroeconômica e aplicá-la ao exame da economia latinoamericana na década anterior. Elaboramos a interpretação macroeconômica da teoria da instabilidade financeira, combinando o marco teórico Kaleckiano y Misnkyano.

La economía internacional se encuentra en una severa crisis confrontada por las confusiones en el mercado financiero y el deterioro de las actividades productivas. El desempeño económico favorable de América Latina, dirigido por las exportaciones del sector primario y las entradas de la inversión extranjera directa (ied) después de 2002, también se ha convertido en la incertidumbre macroeconómica. La mayor parte de las investigaciones atribuye la dificultad actual a la situación en la economía de los países industrializados, es decir, los factores exógenos de la economía regional. Desde tal punto de vista se explica que en la fase del alto crecimiento las estrategias económicas en América Latina no causaron ningún problema, y el resultado excelente se ha destruido por el contagio de la crisis de los créditos hipotecarios de alto riesgo en Estados Unidos.

En este trabajo descubrimos que, en la fase del alto crecimiento, se ha generado la condición de la inestabilidad financiera. La hipótesis de la inestabilidad financiera de Minsky enfoca la vulnerabilidad de las entidades no financieras frente a las transformaciones de la situación financiera. El objeto de este trabajo es establecer el marco teórico de la inestabilidad financiera en la macroeconomía latinoamericana, en la fase del aumento de los pagos de utilidades e intereses al exterior. En la primera parte identificamos la estructura de la balanza de pagos. En la segunda configuramos el modelo de la inestabilidad financiera, basándose en la función de inversión de la teoría Neo-Kaleckiana y Poskeynesiana. La caída de la tasa de utilización de capacidad es uno de los factores determinantes de la inversión, y la condición del ajuste dinámico emisivo del sistema.

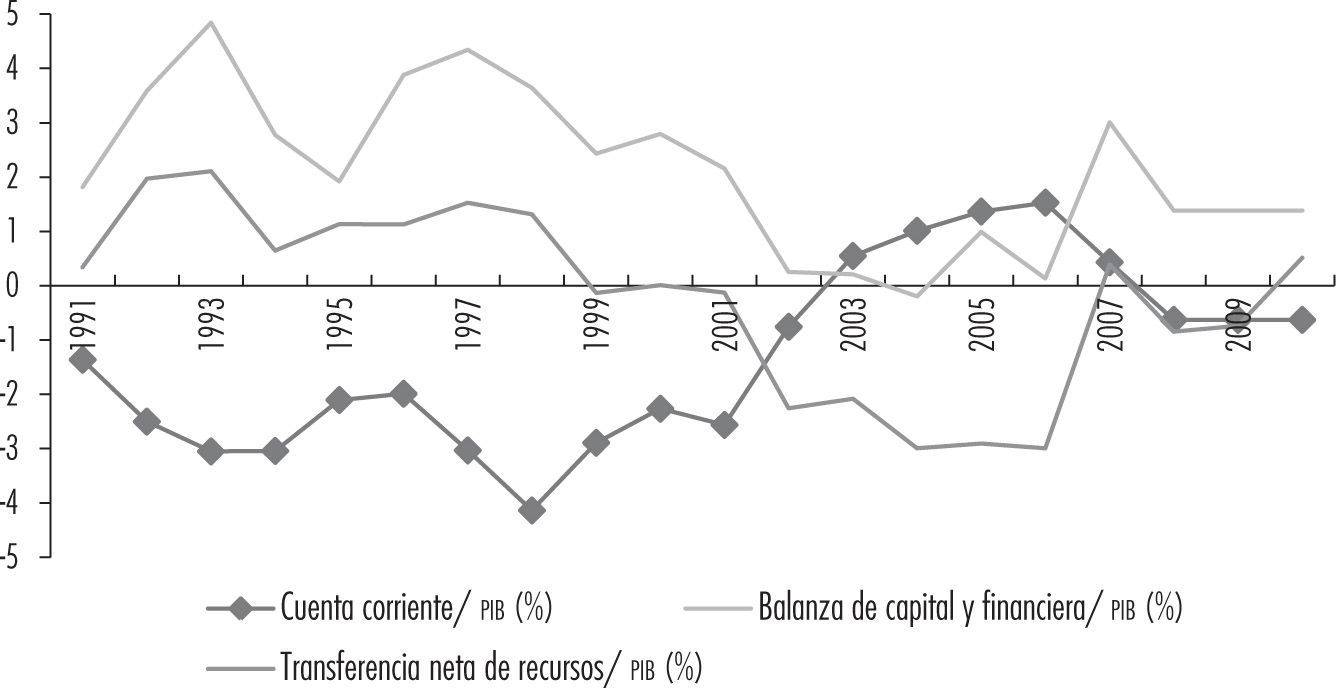

Transformación estructural observada en la balanza de pagos de América LatinaLa economía latinoamericana ha experimentado cierta transformación estructural durante las dos décadas. Antes de 2001 la balanza de pagos tuvo la composición del déficit de la cuenta corriente y el superávit de la cuenta de capital y financiera, donde los influjos de la ied y la inversión extranjera de cartera integraron al superávit de esta cuenta.

A partir de 2002 se destaca el superávit de la cuenta corriente y la balanza de capital y financiera al mismo tiempo hasta 2007, mientras que la transferencia neta de recursos se ubicó en la tendencia negativa (Gráfica 1). La región ha enfrentado las consecuencias del ascenso de los precios internacionales de alimentos e hidrocarburos. La subida de los términos de intercambio de los comercios alcanzó a 28.1% en 2008 respecto a su nivel de 2001, mientras que la tasa de variación de ellos redujo hasta 2.6% en 2007 y 4.6% en 2008.1 La transferencia neta de recursos, mostrada en Balance preliminar de las economías de América Latina y El Caribe publicado por la Comisión Económica de América Latina y El Caribe (cepal), se define como: el ingreso neto de capital menos los pagos netos de utilidad e interés demostrados en la balanza de renta. Las cifras negativas de ella indican los pagos netos de utilidades e intereses al exterior.

Balanza de pagos de América Latina, en el porcentaje del pib (%)

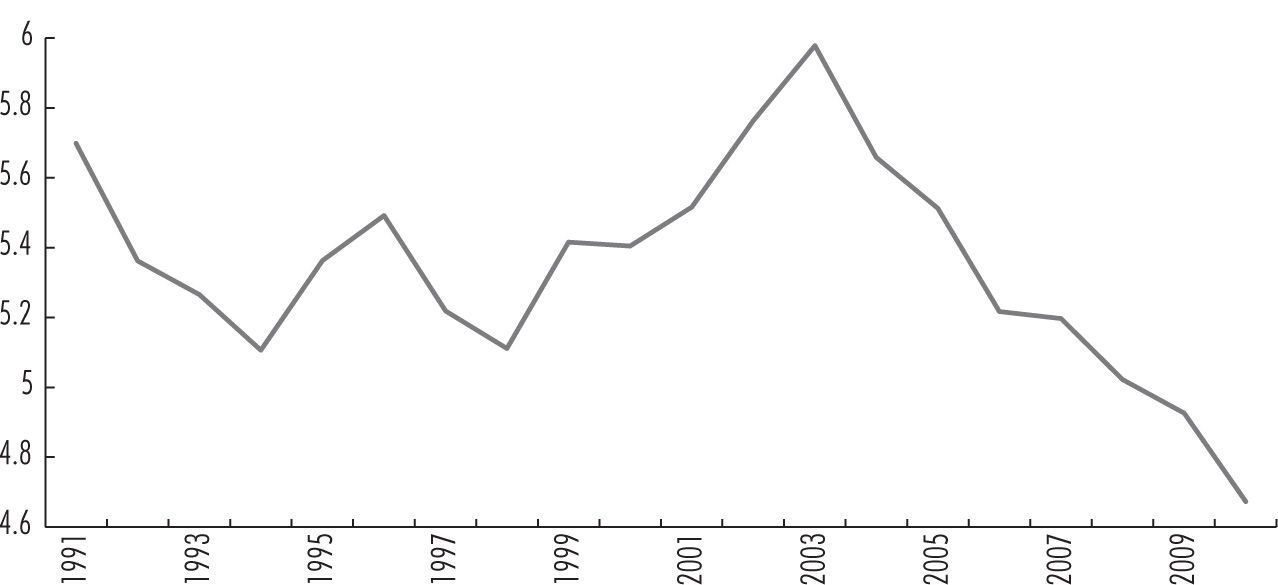

El superávit de la cuenta corriente refleja que el ahorro doméstico excede a la inversión fija (Gráficas 2 y 3). Como consecuencia de la generación de liquidez excesiva por el superávit de la balanza de pagos provocó la expansión del ahorro que alcanzó a 23.3% del Producto Interno Bruto (pib) en 2006. Las autoridades adoptaron la política monetaria restrictiva por la alta tasa de interés, para quitar el riesgo de la inflación. Esta estrategia, no obstante, no funcionó como política anti-cíclica, porque la inversión fija también se incrementó de 19% del pib en 2003 a 23.8% del mismo en 2008.

Transferencia neta de recursos y el ahorro excesivo en el porcentaje del pib (%)

Inversión fija y el ahorro doméstico, en el porcentaje del pib (%)

La tasa de aumento de los comercios internacionales bajó de 7.1% en 2007 a 4.9% en el año siguiente. En el mismo tiempo se destacó la salida neta de los recursos financieros registrada en la balanza de capital y financiera, como consecuencia del influjo disminuido de la ied e inversión de cartera de las economías industrializadas.

Enfocando estas condiciones externas, la mayor parte de las hipótesis suponen que: i) la economía de la región no presentaba ningún desequilibrio interno y externo antes de la crisis de 2008, porque esta crisis se originó en el mercado externo; y ii) los diferentes niveles de la contracción entre los países latinoamericanos se atribuyen a los distintos niveles de la apertura comercial y la diversificación de exportaciones.2 Es decir, según estos análisis, la demanda interna ha registrado el nivel sostenido de crecimiento antes y después de la crisis, ya que la tasa anual de crecimiento del pib de la región ha recuperado a 5.9% en 2009.

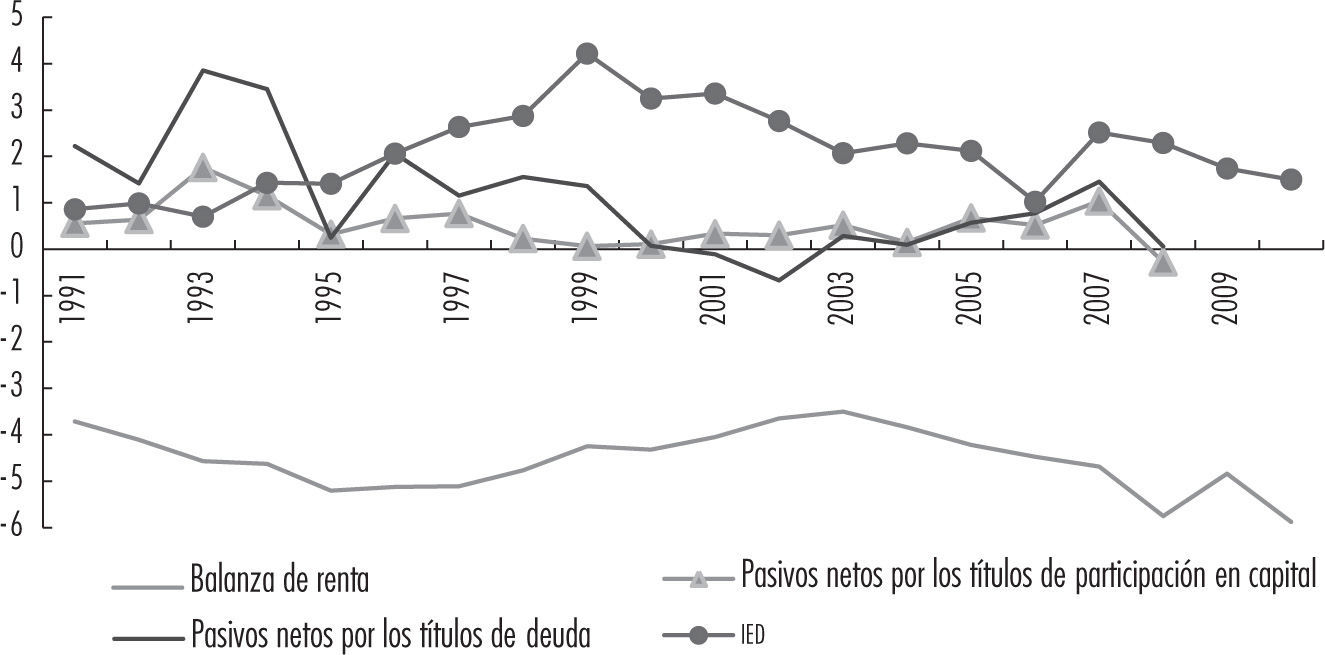

Lo anterior nos permite identificar el mecanismo del crecimiento acompañado por la transferencia de recursos al exterior. La Gráfica 3 indica la evolución de la iec, los pasivos netos por los títulos de participación en capital (el influjo de la inversión extranjera de cartera y las fusiones y adquisiciones transfronterizas), y los pasivos netos por los títulos de deuda. En la balanza de capital y financiera también se destaca cierto cambio estructural, por lo que se analiza que el influjo incrementado de la inversión de cartera, las fusiones y adquisiciones transfronterizas y las deudas han obligado a la economía regional a los pagos adicionales de utilidades e intereses al exterior.

Frente a la tasa de crecimiento de 4.6% o 5.8% entre 2003 y 2006, las autoridades monetarias de los países regionales aplicaron la política anti-cíclica por medio del alza en la tasa nominal de interés. Esto no afectó, en realidad, al nivel de la inversión fija, sino promovió a las entidades privadas emitir los títulos de deuda en el mercado internacional. El documento de cepal de 2002 analiza este asunto, concluyendo que (después de la incertidumbre mundial de 2002) los países latinoamericanos debían recuperar el acceso a fuentes de los financiamientos externos con las tasas normales de interés; sin embargo, plantearon la restructuración de la deuda externa.3

La observación nos dirige a examinar la relación entre inversión fija, ahorro doméstico y los pagos de utilidades e intereses, antes del año de la crisis. La existencia del ahorro excesivo y el superávit de la balanza de capital y financiera, al mismo tiempo, no se apoya por la explicación de la cuenta nacional en el marco teórico neoclásico. En la siguiente sección construimos el modelo de la estabilidad/inestabilidad financiera, cuya base fundamento es la hipótesis de Minsky.

Modelo de la inestabilidad financiera: la manera Kaleckiana y MinskyanaIdentificar los factores determinantes de la inversión fija es esencial para el entendimiento del crecimiento económico. La mayor parte de las investigaciones de la economía latinoamericana analiza que la baja tasa de ahorro doméstico ha obligado a la región a depender del ahorro externo para financiar las inversiones, razón por la cual la vulnerabilidad externa ha marcado el obstáculo del crecimiento.4

En el modelo Kaleckiano, la inversión y el ahorro se explican en los contextos distintos. La función de inversión incluye las variables explicativas de la tasa de ganancia y la tasa de utilización de capacidad, y la tasa de ahorro se determina por la propensión de los empresarios y la distribución de ingreso. El carácter de esta escuela es que la propensión baja de ahorro eleva la tasa de inversión y acumulación de capital. La teoría Poskeynesiana enseña que la inversión produce el flujo del ahorro adicional que financie a sí misma, por lo que el nivel del ahorro ex ante no restringe la tasa de inversión. En este marco teórico la causa principal de la vulnerabilidad del crecimiento es el régimen oligopolizado del sector financiero y la existencia de los créditos relacionados.

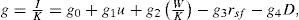

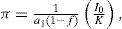

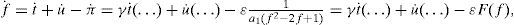

Inversión y la tasa de utilización de capacidad en el modelo KaleckianoEl modelo Kaleckiano se construye por las tres funciones: la función de la inversión fija I, la función del ahorro S, y la tasa de utilización de capacidad u, que se define como: u=YK, donde Y representa el ingreso nacional y K es la formación del capital fijo.5 El crecimiento en el corto y mediano plazos se basa en la utilización adicional de los recursos y capacidades que han quedado en menor nivel de su máxima utilización. En general, se ilustra la función de la inversión fija en la forma siguiente, con los parámetros de: g1−g4:6

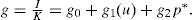

donde rsf corresponde a la tasa esperada de ganancia de los inversionistas (shareholders), u es la tasa de utilización de capacidad, WK registra Tobin's Q donde W es el nivel de capitalización en el mercado, y D es la deuda externa. En la fase de la titularización, el efecto de Tobin's Q a la inversión no se identifica. Si los empresarios intervienen en el mercado accionario y desempeñan compraventa de las acciones de su propia entidad por el fondo de la empresa, la subida de Tobin's Q no resulta la inversión fija adicional. Entonces, ignorando el Tobin's Q, presentamos la función de acumulación de la forma siguiente:En la (1)p* es la tasa esperada de la utilidad. El modelo Kaleckiano tradicional tiene el supuesto del ajuste de la tasa de utilización de capacidad, en el mediano y largo plazos, hasta igualarse al nivel de su tasa “normal” ū. La inversión adicional produce el ingreso aumentado que se divide en el ingreso salarial de los trabajadores y la utilidad empresarial. Dado el supuesto de que el ingreso salarial no genera el ahorro, la distribución de ingreso formula la función de ahorro. Depende del parámetro de ajuste de u y la distribución de ingreso, y se garantiza el régimen estable o inestable en el equilibrio entre inversión y ahorro.

El carácter de la teoría de los Neo-Kaleckianos es ilustrar la tasa de utilización de la capacidad como la variable endógena en el modelo. Lavoie (1992) demuestra la función de la tasa de utilización de la capacidad construida por las variables explicativas del salario real y la ganancia de las empresas:7

donde:w/p representa la tasa de salario real,

yv es la productividad laboral, y

v=capitalmáxima capacidad es la propensión de ahorro.

Oreiro (2004) analiza que las entidades oligopolísticas tienden a mantener su capacidad excesiva para arreglar su nivel de producción frente a la entrada de las otras. Lima y Meirelles (2007) enseñan que el ajuste de la utilización de capacidad afecta al nivel de mark-up de las tasas de intereses de los bancos. En el caso de que la tasa subida de utilización de capacidad refleje cierta posibilidad de generar utilidad adicional, los bancos prefieren bajar la tasa de interés para apoyar la inversión adicional. En cambio, si las empresas no tienen la tasa esperada de utilidad elevada, la tasa subida de utilización provoca el riesgo de los bancos, ya que ellos requieren la tasa más alta de interés.

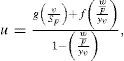

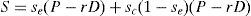

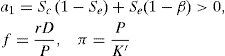

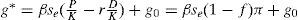

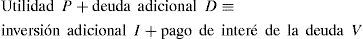

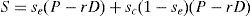

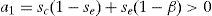

Basándose en estas investigaciones y la observación de las Gráficas 5 y 6, determinamos la función de la acumulación de capital y el ahorro doméstico. Pensamos la economía de la fase de titularización (financialización) donde utilidades empresariales se divide entre ingreso de las empresas cuya propensión de ahorro es se, y el mismo de los inversionistas domésticos (shareholders) cuyapropensión de ahorro es sc. rD representa los pagos de utilidades e intereses al exterior para las deudas e inversiones, ya que rD corresponde a la transferencia neta de recursos al exterior.8 Con el supuesto de que los empresarios domésticos canalizan su utilidad neta (P-rD) a su ahorro y/o a los dividendos a los inversionistas, el ahorro doméstico total es:9

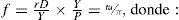

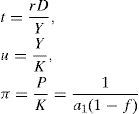

donde P es la utilidad generada por la inversión. Supongamos que las empresas planean su nivel “planeado” de inversión I*:Con el supuesto de que la inversión planeada corresponde al equilibrio entre oferta agregada y demanda agregada, resolvemos I*=S y obtenemos:donde:Tasa de acumulación (I/K(-1))

Tasa de utilización de capacidad (%)

El ajuste endógeno de nivel de acumulación se ilustra como la función de la diferencia de la tasa de acumulación planeada y la misma actual, por lo que el ajuste dinámico es:

Por definición,

Entonces, sustituyendo la (6) en la (5), obtenemos la siguiente:

Utilidad, el ahorro doméstico y los pagos de utilidad e interés al exteriorSe considera que la tasa de utilización de capacidad es la variable endógena en la sección anterior, ya que no proponemos el equilibrio entre inversión y ahorro por el ajuste de esta tasa. Además identificamos la función de ahorro y la de pagos de utilidad e interés al exterior, basándose en la hipótesis de la inestabilidad financiera de Minsky. La teoría de Minsky enfoca el exceso y/o la escasez del flujo de utilidad (cash flow) generada por la inversión, en comparación con el saldo de pago de interés para el fondo externo para financiarla. La función de inversión, en el marco teórico neoclásico, se basa en la hipótesis de que el comportamiento de las fuentes del financiamiento de la inversión no afecta al nivel de ella, por lo que el financiamiento por fondos externos no tiene influencia negativa al nivel de inversión adicional. El punto clave de la teoría Minskyana es que el riesgo del deudor y prestamista se eleva, al igual que el financiamiento de la inversión depende del fondo externo, tanto como las emisiones de títulos y la captación de los créditos bancarios.

Al inicio del auge del ciclo económico las empresas tienden a financiar las inversiones por sus propios recursos, cuyo régimen se clasifica como el financiamiento hedge. La inversión adicional provoca la necesidad de captar fondo externo. Las deudas con alta tasa de interés resultan en la necesidad de conseguir algún fondo con alta liquidez en la mano de las empresas, antes de captar los flujos de utilidad. Lo anterior las obliga a refinanciar sus deudas por los nuevos fondos externos, y el financiamiento de tal situación se clasifica como el financiamiento especulativo. En el caso de que la mayor parte de las empresas se ubique en la condición del financiamiento especulativo, algunas necesitan vender sus activos para poseer la liquidez. Esta fase se define como el financiamiento Ponzi.10

El análisis de Minsky enfoca el balance de la entidad representativa, por lo que es necesario adoptar otro punto de vista para aplicarlo a la investigación macroeconómica. En el caso de que una entidad se encuentre en el régimen de financiamiento especulativo o Ponzi, otra podrá transferir su fondo a ellapara que no aumente el riesgo de deudor. En las economías emergentes, las empresas tienden a depender de las emisiones de títulos y las captaciones de créditos bancarios en el mercado internacional para empezar a cumplir las inversiones adicionales. Por otra parte, las entidades pequeñas no tienen el acceso al mercado financiero internacional y también están excluidas del mercado doméstico, razón por la cual tienen que seguir el financiamiento por sus propios recursos. El incremento de los pasivos netos por las emisiones de los títulos de deuda y los de participación en capital provoca la necesidad de realizar los pagos de utilidades e intereses, lo que obligará a algunas entidades a captar la deuda adicional. Aun cuando la inversión sigue aumentando y la economía registra alta tasa de crecimiento, la necesidad de los pagos de utilidades e intereses al exterior introduce el riesgo de incertidumbre del tipo de cambio real.

El riesgo de deudor en el contexto de la macroeconomía se interpreta de tal manera. La hipótesis de este trabajo es que la inestabilidad financiera en las economías emergentes se define como la situación donde la inversión adicional no produce la utilidad acumulada en la economía doméstica, como consecuencia de los pagos subidos de las utilidades e intereses al exterior. En esta condición la inversión adicional provoca la necesidad de captar la deuda adicional para pagar los intereses, ya que incrementa el riesgo de la devaluación y/o fuga de capitales. Nuestro análisis se apoya en Foley (2003), que presenta la función de inversión con la variable explicativa de la tasa de interés, y explica la deuda externa como la función aumentada de la tasa doméstica de interés. La tasa alta de interés elabora el costo elevado de inversión y el pago elevado para la deuda al mismo tiempo.

En el nivel microeconómico, la empresa del régimen V+I>R≥V, por eso D≥0, y D<I se encuentra en el régimen del financiamiento especulativo, y la que se encuentra en R<V, por eso D>I se queda en el régimen de financiamiento Ponzi.

En la macroeconomía, la deuda corresponde al superávit de la balanza de capital y financiera (= déficit de cuenta corriente), y DK=IK−spYK, donde s representa la propensión de ahorro de los empresarios, con el supuesto de que el consumo y el ahorro de los empresarios provienen de la utilidad y p=PY. En el espacio (g, i) que demuestra las distintas condiciones financieras, el área de π>g>i y π>i>g corresponden al régimen de financiamiento hedge g>π>i, indica el de financiamiento especulativo, y g>i>π, i>g>π y i>π>g demuestran la economía del financiamiento Ponzi. En el modelo de Foley, la función del superávit de la cuenta de capital financiero D y la inversión I son las funciones de la tasa de interés, por lo que la acumulación de capital y los pagos de interés al exterior se afectan al mismo tiempo por la tasa de interés.

Porque no se anuncia el nivel promedio de la tasa de interés de los países de la región, veamos la evolución aproximada del financiamiento en la Gráfica 7, que indica la tasa de variación anual de: la acumulación de capital IK, el ahorro doméstico SK, y el pasivo neto de la balanza de renta. Los datos de la balanza de renta se quedan negativos durante el lapso, ya que su tasa de variación negativa indica el aumento de los pagos de utilidades e intereses al exterior. Con el supuesto de que el ahorro refleja una parte de la utilidad P, comparamos la tasa de variación de IK y el ahorro. La tasa de aumento del ahorro disminuye drásticamente entre 2004 y 2005, ya que observamos g≥π entre 2004 y 2009.

Tasa de variación anual de g,s y el déficit de la balanza de renta (%)

El modelo de Foley (2003) no se puede aplicar a la investigación de la economía latinoamericana en la última década debido a varias razones. Primero, el aumento de los pagos de utilidades e intereses al exterior, que se identifica por el déficit de la transferencia neta de recursos, corresponde al superávit de la cuenta corriente y el de la cuenta de capital y financiera. Se supone que la entrada de la ied y la inversión de cartera han estimulado, por una parte, la acumulación de capital, y por otra parte, han apoyado los pagos aumentados de utilidades e intereses al exterior. Segundo, desde los años noventa, la política monetaria restrictiva no ha afectado negativamente a la evolución de la inversión fija en la región. Para demostrar este asunto en nuestro modelo, presentamos la función de la acumulación de la (1) con el factor determinante de la tasa de utilización de capacidad.

Además, en este trabajo se considera el efecto de la titularización de la economía, pensamos que la utilidad se divide en el ahorro doméstico de las empresas, el mismo de los inversionistas, y los pagos de utilidades e intereses al exterior. Con este supuesto hemos presentado la función del ahorro:

Para el análisis más detallado, es necesario mencionar que los pagos de utilidades e intereses no se explican solamente por la tasa de interés, porque los pagos de utilidad que proviene de la ied y la inversión extranjera de cartera se determinan como consecuencia de una estrategia empresarial y de inversionistas. No obstante, al objeto de simplificar el modelo, usamos la (2) en esta sección, y volveremos a considerar este asunto más adelante. Modificando la definición de f en la (4) obtenemos la función diferenciada por el tiempo:

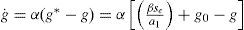

donde γ y ε son los parámetros que demuestran la velocidad del ajuste.Inestabilidad financiera: la acumulación de capital y los pagos al exteriorUsando la función diferenciada por el tiempo presentada en las secciones anteriores, presentamos el modelo del ajuste dinámico del sistema.

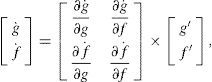

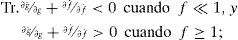

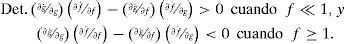

Linealizando la 7 y la 9 alrededor del equilibrio inicial de g y f, obtenemos la matriz:

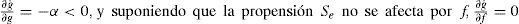

cuya matriz Jacobiana se constituye por los siguientes elementos:Con el supuesto de t y u no son la función de g, obtenemos:

La condición necesaria del ajuste dinámico convergente que indica la estabilidad del equilibrio se obtiene por:

Consideramos el resultado cuando: ∂g˙∂f≠0,∂t˙∂g≠0 y ∂u˙∂g≠0.

Por la (4) y (7), se resulta: ∂g˙∂f<0 cuando ∂s˙e∂f>0 y/o∂s˙c∂f>0..

Éstas corresponden al caso de que, frente al aumento de los pagos de utilidades e intereses al exterior, los inversionistas domésticos elevan su propensión de ahorro y los empresarios tienden a subir la misma. En las economías emergentes es natural que la tasa de aumento de la acumulación exceda la misma del ahorro doméstico, ya que podemos pensar: ∂t˙∂g>0. En la economía donde existe la capacidad productiva que no se usa, se genera: ∂u˙∂g>0.

No obstante, si consideramos que la utilización de capacidad es la variable endógena en el sentido de Orebro (Op. cit.), es posible pensar que las empresas oligopolísticas prefieren avanzar la acumulación de capital reduciendo su nivel de utilización de capacidad y subiendo la tasa de mark-up de los precios. Por la (12), ∂g˙∂f<0,∂t˙∂g>0,y ∂u˙∂g<0 concluyen la posibilidad más elevada de Det. > 0 cuando f≥1.

No se anuncian los datos de la utilidad total en América Latina. Las Gráficas 1 y 2 indican la expansión de los pagos de las utilidades e intereses al exterior a partir de 2002, y por su parte, la evolución de la inversión fija y la del ahorro doméstico la Gráfica 7 muestra la alta probabilidad del incremento de la utilidad. La comparación de la evolución de dichos factores nos permite suponer que a partir de 2002, se ha establecido f ≈ 1 que genera el régimen del financiamiento especulativo. Además, se destacan las condiciones siguientes:

- i)

La Gráfica 5 indica la evolución subida de la tasa de acumulación hasta 2008, mientras que la tasa de utilización de capacidad se halla en la evolución bajada a parte de 2003.

- ii)

Como consecuencia de la financialización se ha expandido el flujo de transferencia de utilidades e intereses al exterior. El ingreso bajado resulta la propensión subida del ahorro en las manos empresariales e inversionistas domésticos.

De tal manera se identifica la posibilidad de que, entre 2002 y 2008, se generó la condición necesaria del ajuste dinámico emisivo. En la fase del alto crecimiento dirigido por las exportaciones y la ied, la economía latinoamericana se ubicó en el régimen del financiamiento especulativo y/o el Ponzi, y se produjo la condición necesaria de aparecer el riesgo macroeconómico por el ajuste de la tasa de utilización de capacidad.

World Investment Report 2011, publicado por United Nations Conference on Trade and Development (unctad) y Safarian (2011) informa que, en la economía mundial, cerca del 50% de la ied se desempeñó en la forma de las fusiones y adquisiciones transfronterizas entre 2003 y 2008. Las fusiones y adquisiciones trasfronterizas por los inversionistas institucionales resultan en la subida del índice bursátil. Lo anterior establece la necesidad adicional de los pagos de utilidad a los inversionistas foráneos, en el tiempo de la tasa bajada de interés en el mercado mundial también.

Conclusión FinalLa composición de la balanza de pagos de América Latina se ha ubicado en una situación extraordinaria después de 2002, donde se destaca la importancia de los pagos de utilidades e intereses al exterior. La evolución favorable de la inversión fija trajo consigo el ahorro doméstico excesivo, mientras que la tasa de utilización de capacidad siguió bajando. Adoptamos la función de la inversión del modelo Kaleckiano, y la teoría de la inestabilidad financiera de Minsky. La inestabilidad financiera macroeconómica en las economías emergentes refleja el aumento de riesgo de deudor como consecuencia de la expansión de los pagos de utilidad e intereses al exterior. La investigación nos permite observar la alta posibilidad del ajuste dinámico emisivo, que corresponde a la inestabilidad del equilibrio generado en el régimen del financiamiento Ponzi.

CEPAL, Balance preliminar de las economías de América Latina y El Caribe 2008, p. 70.

CEPAL, Balance preliminar de las economías de América Latina y El Caribe 2009, p. 59.

CEPAL, Balance preliminar de las economías de América Latina y El Caribe, 2002, p. 16.

CEPAL, Estudio económico de América Latina y El Caribe 2007, p. 41.

Lavoie, 1992, p. 301, y Hein, Lavoie y Treeck, 2011.

Hein y Treeck, 2010.

Lavoie, 1992, p. 301.