El objetivo del presente artículo es caracterizar dinámicas empresariales de la industria de software ubicada en las ciudades de México, Monterrey y Tijuana, a partir de una encuesta realizada a 175 empresas ubicadas en las ciudades arriba mencionadas, durante el año de 2014. La literatura existente sobre esta industria en México privilegia enfoques teóricos sobre innovación y aprendizaje y su aplicación a casos locales. Este trabajo se enmarca en la lógica de los clústeres (Porter, 1998); por tanto, analiza las relaciones con el mercado local en materia de ventas y utilización de recursos humanos, financieros e información, lo que permite evidenciar diferencias regionales de las dinámicas empresariales. Entre ellas, una importante es el peso que tiene la competencia local en la Ciudad de México comparada con las otras dos ciudades.

This paper sets out to characterize the business dynamics of the software industries located in Mexico City, Monterrey, and Tijuana, beginning with a survey administered by the authors to 175 companies located in the aforementioned cities in 2014. The literature about this industry in Mexico has tended to favor theoretical approaches to innovation and learning and their subsequent application to local cases. This work relies on the logic of clusters (Porter, 1998) and therefore analyzes relationships with the local market in terms of sales and usage of human, financial, and informational resources, revealing regional differences in business dynamics. One important difference is the weight of local competition in Mexico City as compared with the two other cities.

L’objectif de cet article est de caractériser les dynamiques entrepreneuriales de l’industrie de logiciels située à Mexico, Monterrey et Tijuana dans le cadre d’une enquête menée par les auteurs auprès 175 entreprises au cours de l’année 2014. Les travaux existants sur cette industrie au Mexique privilège les approches théoriques de l’innovation et l’apprentissage et leurs applications à des cas locaux. Ce travail s’inscrit dans la logique des clusters (Porter, 1998); en conséquence, on analyse les rapports avec le marché local en termes de ventes et de l’utilisation de ressources humaines, financières et de l’information, ce qui met en évidence les différences régionales des dynamiques d’entreprise. Une différence importante est le poids qui détient la concurrence locale à Mexico par rapport aux deux autres villes.

O objetivo deste trabalho é caracterizar a dinâmica de negócios da indústria de software localizada nas cidades do México, Monterrey e Tijuana, a partir de uma pesquisa realizada pelos autores em 175 empresas localizadas nas cidades acima mencionadas durante o ano de 2014. A literatura existente sobre esta indústria no México privilegia abordagens teóricas sobre a inovação e a aprendizagem e sua aplicação a casos locais. Este trabalho é parte da lógica dos clusters (Porter, 1998); portanto, analisa as relações com o mercado local em termos de vendas e utilização de recursos humanos, financeiros e de informação, permitindo explicitar diferenças regionais das dinâmicas empresariais. Entre elas, uma importante diferença é o peso que tem a concorrência local na Cidade do México em comparação com as outras duas cidades.

基于2014年对175家位于墨西哥城、蒙特雷和蒂华纳三座城市的软件公司所做的问卷调查, 本文旨在分析上述三座城市软件行业商务运行的特点。现存的相关文献主要聚焦于软件革新和学习及其在当地发展中的应用。本文以簇 (波特, 1998) 的逻辑为理论框架, 分析在销售和人力资源、金融资源和信息利用方面软件公司与当地市场的联系。通过这一分析我们可以证明商业运行中的区域差别。其中一个重要的区域差别是墨西哥城与另外两座城市相比当地竞争的权重。

Los estudios académicos de recientes décadas sobre industrialización en México han acentuado procesos de articulación productiva, innovación, escalamiento, aprendizaje, construcción de capital social y políticas públicas, dentro de un marco regional que ha abarcado tanto a estados de la frontera norte como de la zona del Bajío y han distinguido su interés en las aglomeraciones locales de producción automotriz, aeronáutica y software (Micheli, 2012). Respecto a esta última industria, Mochi (2004) ha señalado su papel estratégico y la importancia de desarrollar capacidades innovativas orientadas hacia la especialización de la oferta en mercados y segmentos específicos, como condición para desarrollar posiciones competitivas sostenibles. Mochi y Hualde (2009) han señalado, asimismo, que debía emprender una transformación hacia la integración nacional del complejo electrónica-software, el robustecimiento del capital humano y el replanteamiento de un marco institucional (prosoft) para que éste profundice el desarrollo de la industria.

Otros autores la han estudiado en una dimensión regional, principalmente en las ciudades de Guadalajara, Jalisco; Tijuana y Mexicali, en Baja California. Una lista no exhaustiva incluye los trabajos de Casalet (2004); Casalet, González et al. (2008); Oliver (2009); Padilla (2008); Palacios (2008); Partida (2004); Rivera (2004); Gomis y López (2004); Hualde y Gomis (2007); Hualde (2010); Rivera, Ranfla y Bátiz (2010), aportaciones todas ellas que rescatan la relevancia de los vínculos y actores locales en el marco de la innovación, el aprendizaje y la articulación productiva, como ejes explicativos de la dinámica de la industria, documentando que ambas regiones, con una trayectoria previa en la producción maquiladora de electrónica de consumo, han sido escenarios de movilización de actores (empresas, universidades y organizaciones intermedias), para configurar clústeres en el marco de los instrumentos de política pública (prosoft). Así, han mostrado la generación de iniciativas de articulación de redes para la profesionalización de la actividad empresarial y sectorial y el robustecimiento de capacidades organizacionales y tecnológicas de las empresas.

Para el caso de la Ciudad de México, de la descripción de Solleiro (2015) se desprende que su importancia como sede de un clúster de software, en el sentido de las definiciones de prosoft, es limitada con respecto al de otras localizaciones (Guadalajara, Tijuana e incluso Monterrey). A conclusiones similares llegaron Casalet, González et al. (2008). Buenrostro (2013) comparó los procesos de articulación de los clústeres de la Ciudad de México y Guadalajara en cuatro dimensiones: administración, articulación, formación de capacidades y acceso a mercados. Matus, Ramírez y Buenrostro (2013) mostraron experiencias de articulación de seis clústeres de software, incluyendo el de la Ciudad de México (Aguascalientes, Baja California, Guadalajara, Monterrey y Querétaro).

Lo que la literatura académica ha reseñado es una parte del mosaico regional de capacidades de producción y articulación de organismos e instituciones, mostrando su interés en un modelo de desarrollo local específico, pero dejando de lado el análisis del dinamismo de casos de mayor relevancia nacional (en términos económicos) en la industria del software, como son la Ciudad de México y Monterrey.

En lo concerniente a este trabajo, su interés general se localiza en el tema de la industria de software desde la perspectiva de los clústeres, es decir, desde lo local en el sentido de la economía industrial y de la relevancia de los recursos con que cuentan las empresas y que el mismo ambiente local les ofrece para competir (Porter, 1998).

Con este contexto territorial y sectorial, el objetivo es caracterizar las dinámicas empresariales locales de la industria de la Ciudad de México, Monterrey y Tijuana; significada la primera por la alta concentración de actividades demandantes de productos y servicios de software a nivel nacional; la segunda por su tradición industrial, y la tercera reconocida como un territorio dinámico por su actitud innovadora, su vecindad con Estados Unidos y su trayectoria previa en producción electrónica.

Se pretende reconocer y evidenciar las diferencias y similitudes en modos de vinculación con el mercado, entre empresas de una misma industria cuyas sedes son territorios urbanos distintos. Se asume que un importante factor del dinamismo de esta industria de software recae en el mercado local de las empresas dado su peso económico en la estructura productiva local y nacional de los sectores consumidores de software.

El artículo se compone de una Introducción y continúa con una sección sobre los referentes teóricos del trabajo, posteriormente, se ofrece un contexto institucional y productivo de la industria de software en México, para luego dar cuenta de los hallazgos de la investigación de campo y terminar con las conclusiones que abonan a la identificación de diferencias regionales, principalmente de la Ciudad de México con respecto a Monterrey y Tijuana.

CLÚSTERES: LA VINCULACIÓN DE LAS EMPRESAS CON MERCADOS Y RECURSOS LOCALESEl desarrollo de capacidades productivas empresariales está imbricado en relaciones económicas y sociales de las mismas empresas con su contexto territorial. Diversas vertientes teóricas han abonado conceptualmente al tema. Moulaert y Sekia (2003) compendian algunas de ellas y las agrupan bajo el término “modelos territoriales de innovación”. El conjunto de los trabajos que han estudiado regionalmente a la industria de software en México se identifican con tales modelos, enfocándose a la observación de relaciones intra-sectoriales (organismos, instituciones y oferentes de software), dando mayor peso a la densidad de actores y sus relaciones y menos a la estructura productiva local y al papel de los consumidores de software y de la competencia en la configuración de diferencias regionales de la industria.

Mediante este trabajo se busca aportar una explicación complementaria a la dinámica regional a partir de la visión marshalliana, según la cual, la concentración territorial genera economías externas (Marshall, 1957). Éstas son importantes para identificar la retroalimentación entre agentes productivos y reconocer del peso económico de actividades geográficamente localizadas.

Un clúster es la configuración de una masa crítica de conocimientos, relaciones y motivaciones localmente ubicados que fortalecen las ventajas competitivas frente a los competidores externos, por lo que la competitividad de las empresas es consecuencia de la vitalidad de esta forma de configuración productiva territorial (Porter, 1998). Conlleva un espacio de competencia y cooperación. La competencia busca márgenes de beneficio y cuotas de mercado, a la que se suman una oferta de servicios y bienes que permiten el encadenamiento productivo hacia atrás y hacia adelante con diversos actores públicos y privados. La cooperación es inherente a las estrategias empresariales para conseguir mejores posiciones competitivas en términos de costos, pues cooperar racionaliza la integración vertical y favorece la diferenciación e innovación.

En la perspectiva de la economía industrial, el clúster es un recurso metodológico que utiliza las condiciones del ambiente en que se desempeña la empresa y define los recursos con los cuales generar un comportamiento estratégico (Barney, 1991; Peteraf, 1993; Teece, Pisano & Shuen, 1997; Wernerfelt, 1984). La lógica de la identificación de recursos se asocia preferentemente a los estudios en el ámbito del management (Kraaijenbrink, Spender & Groen, 2010).

En esa línea, este texto considera los elementos que conforman la vinculación de empresas con mercados y recursos locales (humanos, financieros e información), una vez que se ha identificado el peso relativo de la industria de software, regionalmente localizada, en la estructura productiva nacional.

CONTEXTO INSTITUCIONAL: PROSOFTPor la importancia que tiene como instrumento de desarrollo local en esta industria en México, es oportuno describir sucintamente al prosoft: en el año 2002, México promulgó la primera versión del Programa para el Desarrollo de la Industria del Software (prosoft 1.3) (Secretaría de Economía, 2004). Desde su inicio se planteó como un programa orientado a expandir sobre bases competitivas a la industria de software del país y posicionarla a nivel mundial, con base en modelos de desarrollo de la industria observados en países como la India, Irlanda e Israel. El éxito del Programa le permitió mantenerse y reproducirse en una segunda y tercera versiones (prosoft 2.0 y 3.0), con una vigencia declarada hasta el año 2024.

De sus estrategias, dos son importantes para el contexto del tema: 1) la aglomeración regional de empresas en clústeres, como medio para reforzar y potenciar los recursos del programa e incidir en la competitividad de las empresas y 2) el desarrollo digital de una industria local, aprovechando la transversalidad del software y su evolución de producto a servicio basado en conocimiento.

En relación con la primera estrategia, la promoción de aglomeraciones territoriales ha supuesto la construcción de capacidades e infraestructura para empresas del clúster respectivo. Vale mencionar que la definición de clúster obedece a una forma de hacer tangibles las acciones de la política pública en forma de infraestructura y organizaciones públicas y privadas para soporte de las empresas.

Para el año de 2016 se identifican más de 30 clústeres en 20 entidades, agrupadas en el Consejo Nacional de Clústeres de Software y Tecnologías de Información, con la finalidad de consolidar a la industria, en aprovechamiento de los recursos y las competencias de cada uno (cncs, 2016). Respecto a la estrategia de digitalización, en el diagnóstico de replanteamiento de prosoft 2.0 (Secretaría de Economía, 2008) se afirmaba que el desarrollo de mercado interno era la línea de menor impacto del prosoft 1.3, y en una nueva estrategia (Secretaría de Economía, 2014, 2015) se reconoce a la industria de software como un insumo potenciador de la innovación en los sectores industriales maduros (metal-mecánica, textil-vestido y cuero-calzado, madera y muebles, siderúrgico y alimentos y bebidas), dinámicos (automotriz y autopartes, aeroespacial, eléctrico, electrónico y químico) y emergentes (biotecnología, farmacéutica, tecnologías de la información, industrias creativas y equipo médico).

En esta perspectiva, la política pública reconoce, por una parte, la relevancia de promover las agrupaciones territoriales para la creación de una oferta y, por la otra, la importancia de aprovechar la transversalidad del software para detonar sectores productivos usuarios. De modo implícito, la orientación del Programa de Desarrollo Innovador (prodeinn) es la de afrontar el reto de la nueva tendencia en materia de desarrollo de software y su infraestructura de soporte como medios de reconfiguración productiva de la economía del conocimiento: cómputo en la nube, big data e Internet de las Cosas.

MARCO NACIONAL DE LA INDUSTRIALas actividades productivas articuladas e instrumentadas por software constituyen un creciente espectro de los servicios. Esta es una característica de la evolución y convergencia de las tecnologías de la información y comunicación, basada en la digitalización del hardware y la generalización de lenguajes de control e interfaces hombre-máquina, imbricados en un medio comunicacional poderoso e instantáneo como es Internet.

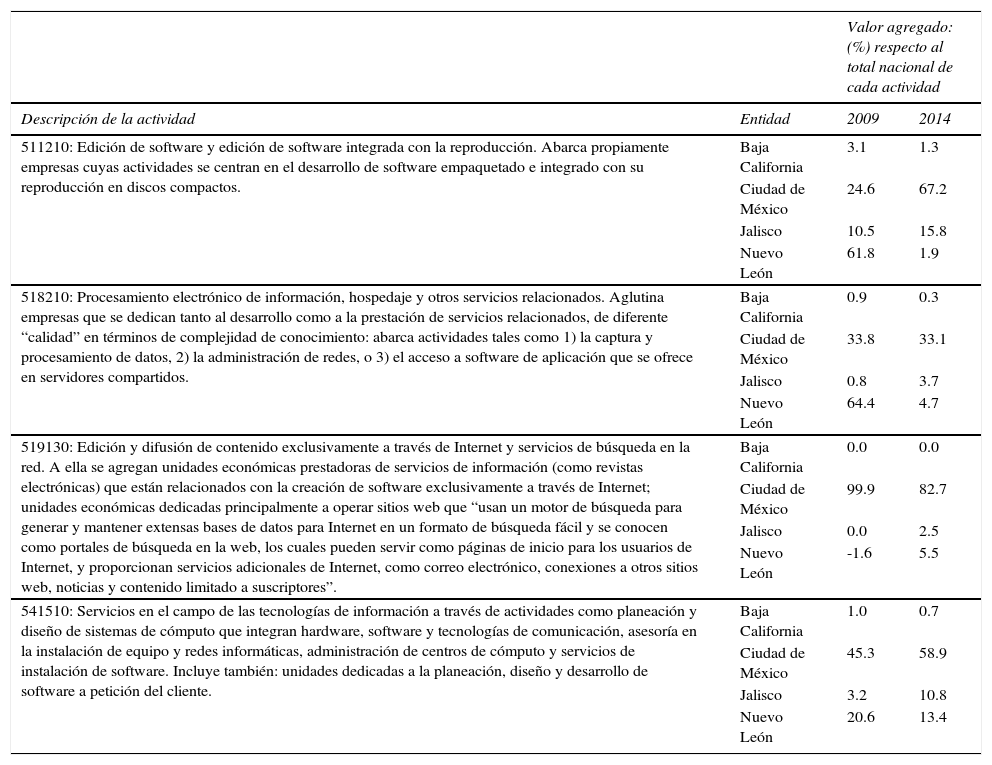

La oleada innovadora que se ha reflejado en este siglo por la configuración de Internet, conocida como la nube, ha permitido la expansión de un nuevo servicio basado en un uso innovador del software, denominado software as a service (saas) (Aramand, 2008; Lippoldt & Stryszowsky, 2009), que tiende a diluir la diferencia del software propietario (empaquetado) y software a la medida, conceptos tradicionales para definir a la industria. Esta oleada rompe barreras de entrada y crea nuevos mercados basados en múltiples usos de Internet. El rastreo de actividades productoras de software conduce a la identificación de cuatro actividades clasificadas en las estadísticas industriales tradicionales del Sistema de Clasificación Industrial de América del Norte (scian), a saber, actividades 511210, 518210, 519130 y 541510. Su definición y la distribución geográfica de su producción en las entidades que concentran las regiones en estudio se muestran en el cuadro 1.

Distribución de valor agregado de la industria de software

| Valor agregado: (%) respecto al total nacional de cada actividad | |||

|---|---|---|---|

| Descripción de la actividad | Entidad | 2009 | 2014 |

| 511210: Edición de software y edición de software integrada con la reproducción. Abarca propiamente empresas cuyas actividades se centran en el desarrollo de software empaquetado e integrado con su reproducción en discos compactos. | Baja California | 3.1 | 1.3 |

| Ciudad de México | 24.6 | 67.2 | |

| Jalisco | 10.5 | 15.8 | |

| Nuevo León | 61.8 | 1.9 | |

| 518210: Procesamiento electrónico de información, hospedaje y otros servicios relacionados. Aglutina empresas que se dedican tanto al desarrollo como a la prestación de servicios relacionados, de diferente “calidad” en términos de complejidad de conocimiento: abarca actividades tales como 1) la captura y procesamiento de datos, 2) la administración de redes, o 3) el acceso a software de aplicación que se ofrece en servidores compartidos. | Baja California | 0.9 | 0.3 |

| Ciudad de México | 33.8 | 33.1 | |

| Jalisco | 0.8 | 3.7 | |

| Nuevo León | 64.4 | 4.7 | |

| 519130: Edición y difusión de contenido exclusivamente a través de Internet y servicios de búsqueda en la red. A ella se agregan unidades económicas prestadoras de servicios de información (como revistas electrónicas) que están relacionados con la creación de software exclusivamente a través de Internet; unidades económicas dedicadas principalmente a operar sitios web que “usan un motor de búsqueda para generar y mantener extensas bases de datos para Internet en un formato de búsqueda fácil y se conocen como portales de búsqueda en la web, los cuales pueden servir como páginas de inicio para los usuarios de Internet, y proporcionan servicios adicionales de Internet, como correo electrónico, conexiones a otros sitios web, noticias y contenido limitado a suscriptores”. | Baja California | 0.0 | 0.0 |

| Ciudad de México | 99.9 | 82.7 | |

| Jalisco | 0.0 | 2.5 | |

| Nuevo León | -1.6 | 5.5 | |

| 541510: Servicios en el campo de las tecnologías de información a través de actividades como planeación y diseño de sistemas de cómputo que integran hardware, software y tecnologías de comunicación, asesoría en la instalación de equipo y redes informáticas, administración de centros de cómputo y servicios de instalación de software. Incluye también: unidades dedicadas a la planeación, diseño y desarrollo de software a petición del cliente. | Baja California | 1.0 | 0.7 |

| Ciudad de México | 45.3 | 58.9 | |

| Jalisco | 3.2 | 10.8 | |

| Nuevo León | 20.6 | 13.4 | |

Fuente: elaboración propia con base en resultados definitivos de los Censos Económicos 2009 y 2014, inegi, México.

Se advierte que en cada uno de los cuatro subsectores de la industria del software, la participación de la Ciudad de México es mayoritaria a nivel nacional. Para el año de 2014 tiene un rango de participación nacional en la generación de valor agregado que va desde 33.1%, correspondiente al subsector 518210, hasta 82.7% en el subsector 519130. En el mismo año, la participación de Jalisco oscila entre 2.5% (subsector 519130) y 15.8% (511210). La participación de Nuevo León tiene valores entre 1.9% (511210) y 13.4% (541510). Por su parte, Baja California presenta valores distantes y muy bajos respecto a los casos mencionados.

Esta es una corroboración y actualización estadística de una evidencia de la nueva geografía económica: la urbanización coevoluciona con la expansión del sector terciario avanzado y en el caso de México, la Ciudad de México ocupa el lugar central del dinamismo de los servicios basados en las tic (Micheli, 2012). Para el caso específico del software, escriben Corona y Paunero (2013, p. 200) que …se aglomera principalmente en las grandes urbes, debido a factores entre los que destacan: 1) la infraestructura básica suficiente para garantizar determinadas facilidades al centro productivo (telecomunicaciones, proveedores de tecnología); 2) la presencia de grandes corporativos; 3) la disponibilidad de personal altamente calificado y que 4) es en las ciudades donde se focaliza la demanda, principalmente por la presencia de sectores terciarios.

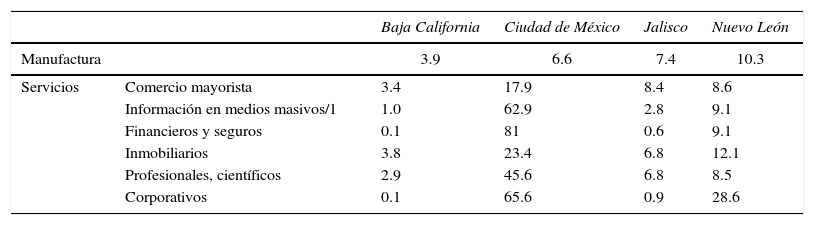

Datos del Censo Económico 2014 (véase cuadro 2) evidencian el peso de la Ciudad de México como localidad que concentra el tipo de actividades altamente demandantes de software, que corresponden con la definición que establecen Corona y Paunero.

Entidades federales y su participación en el valor agregado nacional en sectores de alta demanda de software

| Baja California | Ciudad de México | Jalisco | Nuevo León | ||

|---|---|---|---|---|---|

| Manufactura | 3.9 | 6.6 | 7.4 | 10.3 | |

| Servicios | Comercio mayorista | 3.4 | 17.9 | 8.4 | 8.6 |

| Información en medios masivos/1 | 1.0 | 62.9 | 2.8 | 9.1 | |

| Financieros y seguros | 0.1 | 81 | 0.6 | 9.1 | |

| Inmobiliarios | 3.8 | 23.4 | 6.8 | 12.1 | |

| Profesionales, científicos | 2.9 | 45.6 | 6.8 | 8.5 | |

| Corporativos | 0.1 | 65.6 | 0.9 | 28.6 |

/1 Información en medios masivos abarca, entre otras, las tres primeras actividades de software identificadas en el cuadro 1.

Fuente: elaboración propia con base en el Censo Económico 2014, inegi.

Como se observa la Ciudad de México tiene una participación superior a las de las otras entidades en cada uno de los servicios, no así en manufactura.

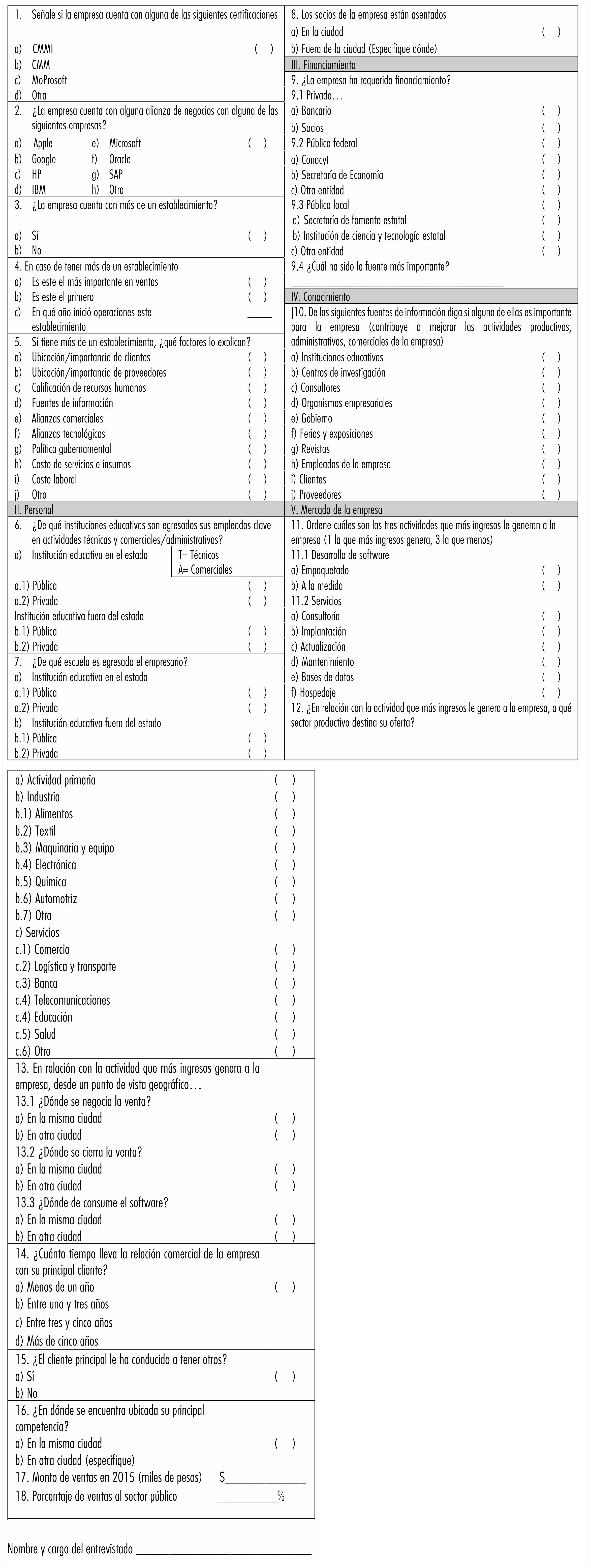

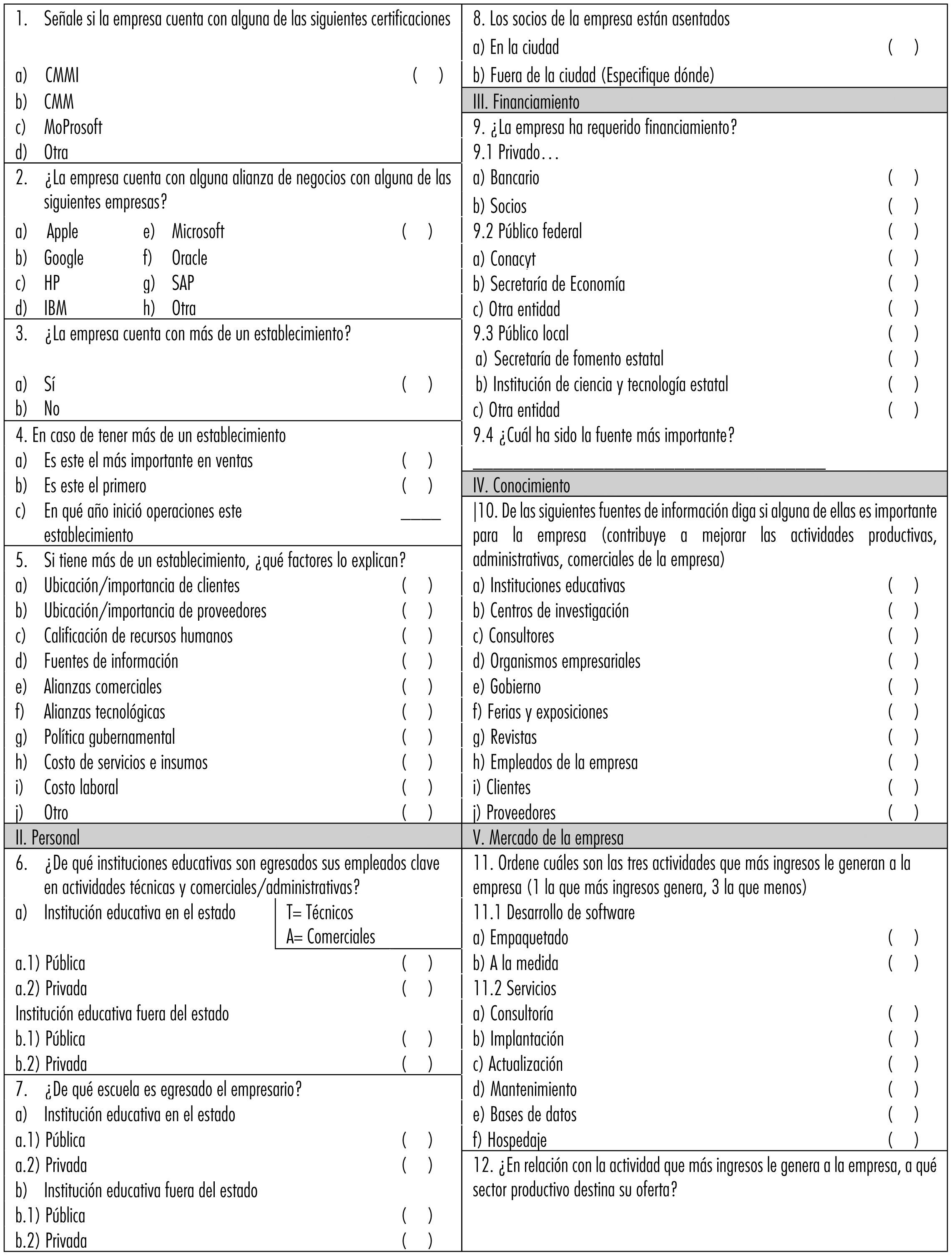

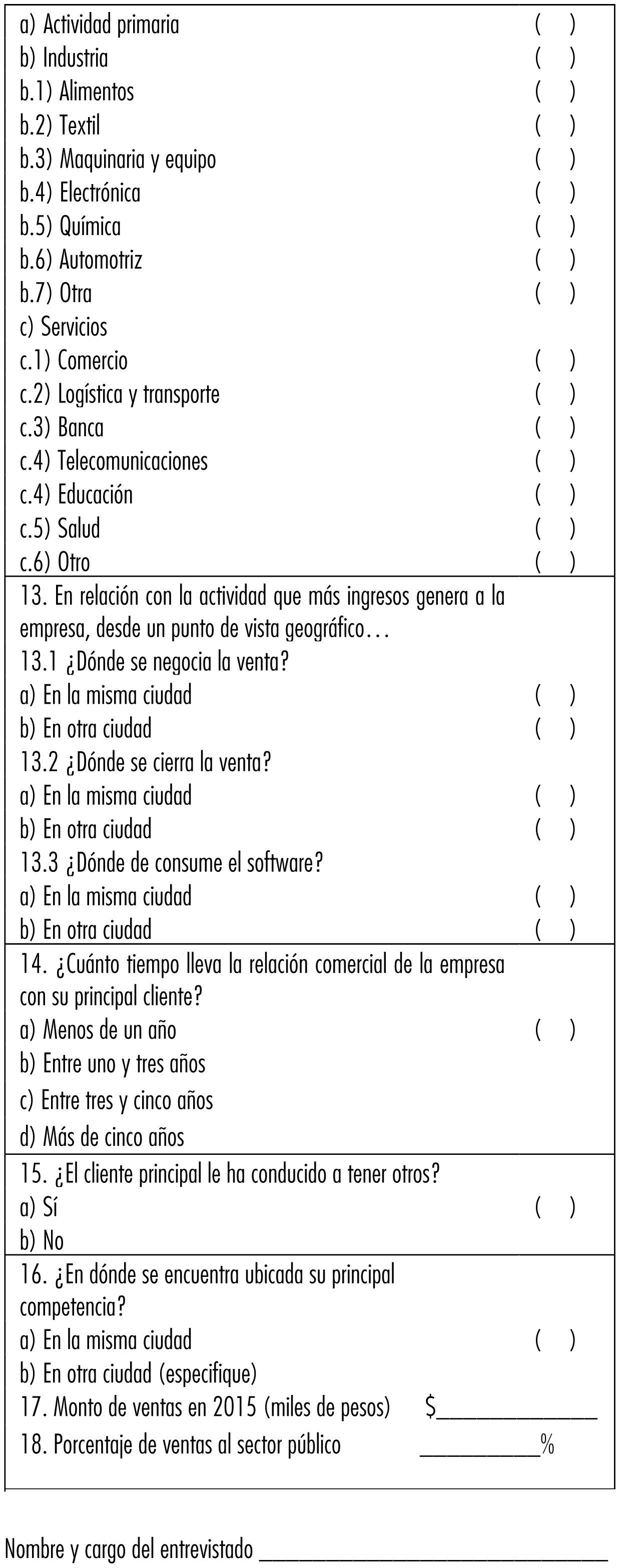

FACTORES LOCALES DE LA INDUSTRIA DE SOFTWAREMetodologíaSe aplicó una encuesta a 175 empresas distribuidas en las ciudades de México (75), Monterrey (50) y Tijuana (50). Las empresas fueron identificadas como productoras de software propietario, libre y que lo ofrecen solo o como servicio (tanto de consultoría, como el denominado “software como servicio”), a partir de la información de cámaras y asociaciones empresariales.

Se elaboró un directorio de empresas en las tres ciudades que se contactaron, en primera instancia, vía telefónica hasta en tres ocasiones. De no consentir la aplicación del instrumento de recolección de manera explícita o evasiva, se la descartó como informante.1 Como criterio de definición operativa de actividades que se dedican a la producción de software se recurrió al scian, de acuerdo con la clasificación previamente mostrada.

La encuesta se interesó por levantar información sobre factores locales que contribuirían a explicar su estructura y dinámica, a partir de variables nominales y ordinales (ubicación geográfica y tipo de clientes; origen geográfico de la fuerza de trabajo; fuentes de financiamiento, de conocimiento y relacionamiento comercial).

Estos datos permiten abrir nuevas preguntas para ampliar la visión socio-técnica y territorial que tan fructífera ha sido en la comprensión del comportamiento de la industria del software en México. Dada la gran disparidad entre la escala de la producción y del consumo de software entre la Ciudad de México y el resto del país, a este trabajo le interesó indagar qué características locales pueden ser develadas para entender las diferencias en dinámicas empresariales de la Ciudad de México en comparación con las de otros polos importantes, en este caso Monterrey y Tijuana.

Se puede considerar éste como un método aplicable al estudio de empresas de software con una perspectiva de mercado local y para su replicabilidad (en el Anexo del artículo se reproduce la encuesta utilizada). Importantes regiones que han mostrado dinamismo en esta industria son las localizadas en la misma Gudalajara, dentro del estado de Jalisco, o en las zonas metropolitanas del Estado de México, Puebla, Guanajuato, Zacatecas, entre otras, y este instrumento puede ser empleado para generar mayor conocimiento sobre el desarrollo local de la industria de software, desde la perspectiva que se ofrece en este trabajo.

Dado que la encuesta permite conocer la proporción de empresas que en cada localidad tienen operaciones en su mercado local y emplean recursos también locales, se propone una caracterización de la vinculación local y, con base en ello, la comparación entre ciudades. El ejercicio realizado implica por tanto identificar si la industria local se caracteriza por empresas vinculadas localmente al mercado y a los recursos locales.

Así, del mercado se toman como principales características a la definición de cliente principal y al alcance geográfico de sus ventas y consumo de su producto. De esta manera, si la empresa manifiesta que en la misma ciudad se encuentra su cliente principal y también realiza allí sus ventas y el producto se consume localmente, se tiene una caracterización de empresa vinculada localmente. En cuanto al uso de los recursos, si la empresa se hace de recursos que provengan del ámbito local, igualmente genera una caracterización de empresa vinculada localmente.

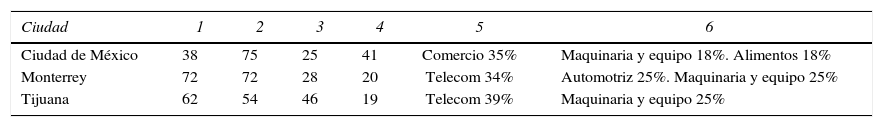

Estructura del mercadoEn la caracterización del mercado la atención se dirige al cliente principal de la empresa encuestada, preguntando la duración de la relación con ésta, la actividad (en términos de sector y de rama económica y el peso del sector público como mercado principal del cliente). El cuadro 3 muestra los resultados.

Estructura de mercado de empresas de software según las tres entidades

| Ciudad | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| Ciudad de México | 38 | 75 | 25 | 41 | Comercio 35% | Maquinaria y equipo 18%. Alimentos 18% |

| Monterrey | 72 | 72 | 28 | 20 | Telecom 34% | Automotriz 25%. Maquinaria y equipo 25% |

| Tijuana | 62 | 54 | 46 | 19 | Telecom 39% | Maquinaria y equipo 25% |

Notas que explican la estructura de mercado con base en el presente cuadro:

1: Respecto al total de empresas, porcentaje que tiene un cliente principal con una relación de cinco años o más.

2: Respecto al cliente principal, porcentaje de empresas cuyo mercado está en servicios.

3: Respecto al cliente principal, porcentaje de empresas cuyo mercado está en manufactura.

4: Respecto al total de empresas, porcentaje de ellas que venden al gobierno.

5: Rama principal de los clientes en servicios.

6: Rama principal de los clientes en manufactura.

Fuente: elaboración propia con base en la encuesta mostrada en el Anexo.

Los datos arrojan perfiles claramente diferenciados: las empresas de la Ciudad de México tienen clientes con los que la duración del vínculo es menor que en el caso de las otras ciudades y, en cambio, el peso de clientes del sector público y de los servicios es más importante. En Monterrey, el sector privado es más importante que el público pero, como en la Ciudad de México, también se enfoca mayoritariamente a servicios. La ciudad de Tijuana se caracteriza por un mercado en que predomina el sector privado, así como por el equilibrio entre servicios y manufactura.

Las ramas principales en que se desenvuelven los clientes de las empresas en las tres ciudades son similares y corresponden a actividades que se encuentran entre las que más demandan el uso de software, aunque bien merece tomar en cuenta que, como señalábamos, en la Ciudad de México se observa un predominio de actividades de servicios complejos usuarios de software. En esta misma ciudad es baja la proporción de empresas con una relación de largo plazo con sus clientes.

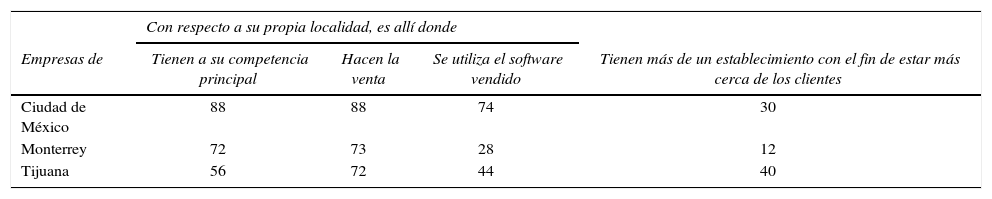

Alcance geográfico del mercadoSe indagó sobre la ubicación geográfica del mercado de las empresas encuestadas: ¿la competencia que enfrentan es local o no?, ¿la venta se hace localmente?, ¿el producto vendido es para consumo local?, ¿la empresa tiene instalaciones en otra parte para estar más cerca del mercado? Este conjunto de preguntas permitiría definir el grado en que las empresas atienden un mercado local o más allá de éste. El resultado se muestra en el cuadro 4.

Alcance geográfico del mercado de empresas de software según las tres entidades (porcentaje)

| Con respecto a su propia localidad, es allí donde | ||||

|---|---|---|---|---|

| Empresas de | Tienen a su competencia principal | Hacen la venta | Se utiliza el software vendido | Tienen más de un establecimiento con el fin de estar más cerca de los clientes |

| Ciudad de México | 88 | 88 | 74 | 30 |

| Monterrey | 72 | 73 | 28 | 12 |

| Tijuana | 56 | 72 | 44 | 40 |

Fuente: elaboración propia con base en la encuesta mostrada en el Anexo.

Este resultado permite definir a las empresas de la Ciudad de México como las más vinculadas a un mercado local: competencia, ventas y usuarios se encuentran en la misma ciudad, mayoritariamente. En cambio, para las empresas de Monterrey, y sobre todo las de Tijuana, es relevante la competencia de empresas que no se encuentran en su propia ciudad, pues realizan casi un tercio de sus ventas fuera y sus productos son usados mayoritariamente fuera de su ciudad. El dato de la proporción de empresas de Tijuana con más de un establecimiento confirma esta mayor vocación extra-local. Sin embargo, en este punto cabe resaltar también para las tres ciudades el gran peso que tiene el mercado local: para 88% de las empresas en la Ciudad de México y para 72-73% de las empresas en las otras dos ciudades.

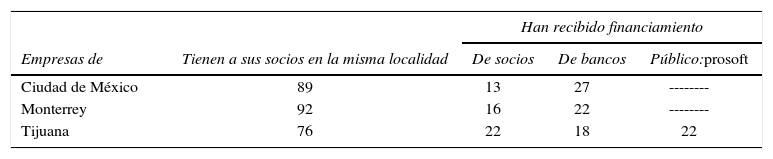

Recursos financieros¿En qué grado las empresas emplean financiamiento local en su operación? Para conocer esta dimensión del peso de lo local en sus capacidades de financiamiento, se preguntó sobre el lugar de residencia de los socios, la medida en que las empresas reciben financiamiento de ellos y de otras fuentes, tales como los bancos o el sector público. El resultado se muestra en el cuadro 5.

Recursos financieros de las empresas de software según las tres entidades (porcentaje)

| Han recibido financiamiento | ||||

|---|---|---|---|---|

| Empresas de | Tienen a sus socios en la misma localidad | De socios | De bancos | Público:prosoft |

| Ciudad de México | 89 | 13 | 27 | -------- |

| Monterrey | 92 | 16 | 22 | -------- |

| Tijuana | 76 | 22 | 18 | 22 |

Fuente: elaboración propia con base en la encuesta mostrada en el Anexo

Es de destacar que sólo en Tijuana las empresas consignan financiamiento proveniente de la Secretaría de Economía por la vía del programa público prosoft. Del mismo modo, Tijuana se diferencia por el hecho de consignar el menor grado de “propiedad local”, respecto a las otras dos ciudades. En la Ciudad de México, las empresas acuden más al financiamiento bancario.

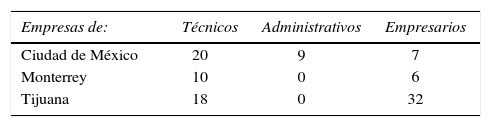

Recursos humanosLos recursos humanos son otro tema sobre el que se indagó. Interesaba conocer qué proporción del personal y de los propietarios mismos se formaron profesionalmente fuera de la localidad (véase cuadro 6).

Personal de las empresas de software cuya formación profesional se realizó fuera de la localidad, respecto al total de su personal (porcentaje)

| Empresas de: | Técnicos | Administrativos | Empresarios |

|---|---|---|---|

| Ciudad de México | 20 | 9 | 7 |

| Monterrey | 10 | 0 | 6 |

| Tijuana | 18 | 0 | 32 |

Fuente: elaboración propia con base en la encuesta mostrada en el Anexo.

Puede verse que, para las empresas de software, Tijuana es una ciudad atractiva para empresarios externos a la localidad en una proporción alrededor de cinco veces superior a la de las otras dos ciudades. Por su cuenta, las empresas de software de Ciudad de México y Tijuana atraen de otras ciudades al doble de empleados técnicos con respecto a Monterrey. En otros términos, en Monterrey es acusada la característica de que las empresas de software usan recursos humanos formados localmente.

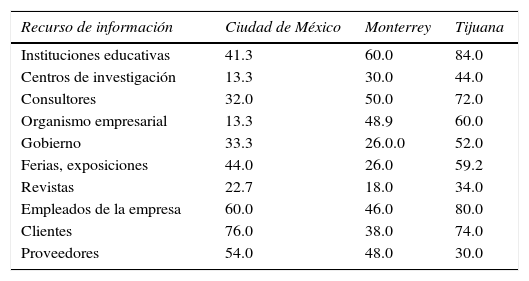

Recursos de informaciónPor la trascendencia de la información como recurso competitivo, se les pidió a las empresas que señalaran, de cada recurso de información, los que empleaban para la realización de sus actividades. El cuadro 7 arroja datos sobre el perfil preponderante del uso de este tipo de recursos por las empresas en cada localidad.

Recursos de información empleados por las empresas de software en % en cada ciudad

| Recurso de información | Ciudad de México | Monterrey | Tijuana |

|---|---|---|---|

| Instituciones educativas | 41.3 | 60.0 | 84.0 |

| Centros de investigación | 13.3 | 30.0 | 44.0 |

| Consultores | 32.0 | 50.0 | 72.0 |

| Organismo empresarial | 13.3 | 48.9 | 60.0 |

| Gobierno | 33.3 | 26.0.0 | 52.0 |

| Ferias, exposiciones | 44.0 | 26.0 | 59.2 |

| Revistas | 22.7 | 18.0 | 34.0 |

| Empleados de la empresa | 60.0 | 46.0 | 80.0 |

| Clientes | 76.0 | 38.0 | 74.0 |

| Proveedores | 54.0 | 48.0 | 30.0 |

Fuente: elaboración propia con base en la encuesta mostrada en el Anexo.

Pueden verse diferencias significativas: las empresas de software de la Ciudad de México utilizan de modo importante los recursos informativos provenientes de proveedores, clientes y los empleados de las empresas. Por su parte, las de Monterrey emplean las de instituciones educativas y consultores, preponderantemente. Y en lo que respecta a las empresas en Tijuana utilizan de modo importante los recursos de instituciones educativas, clientes y consultores.

En términos generales, en la Ciudad de México es el propio mercado (el eje cliente-empresa-proveedor) el sector de información más importante; en las otras ciudades, particularmente en Tijuana, hay un uso más amplio del sistema regional (tómese en cuenta que con excepción de clientes y proveedores, en el resto de fuentes de información se observa una tasa de respuesta más alta que en las otras dos ciudades).

CONCLUSIONESUtilizando un enfoque estructural y territorial, basado en el concepto tradicional de clúster emanado de la economía industrial, el objetivo del trabajo ha sido caracterizar las dinámicas locales de la industria de software de tres ciudades en México: dos seleccionadas por su peso económico en la economía nacional (Ciudad de México y Monterrey), y la tercera reconocida por su dinamismo en un territorio marcado por la innovación y vecindad con Estados Unidos (Tijuana). Se quisieron reconocer y evidenciar diferencias y similitudes en modos de vinculación con el mercado, entre empresas de una misma industria cuyas sedes son territorios urbanos distintos. Se asumió que un importante factor del dinamismo de esta industria de software recae en el mercado local de las empresas, de acuerdo a las orientaciones de la geografía económica basada en aglomeraciones industriales.

Las respuestas dadas a la encuesta apuntan al grado y la forma en que las empresas se insertan en mercados locales y utilizan para ello recursos de la misma forma locales. Ello permite generar de modo compacto la siguiente caracterización (véase cuadro 8), a manera de un perfil general.

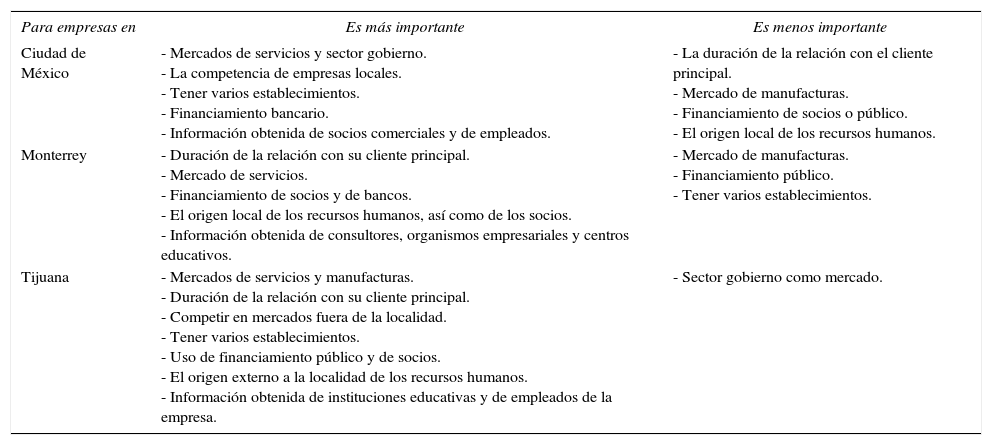

Dinámica empresarial ligada a factores locales según las tres ciudades

| Para empresas en | Es más importante | Es menos importante |

|---|---|---|

| Ciudad de México | - Mercados de servicios y sector gobierno. - La competencia de empresas locales. - Tener varios establecimientos. - Financiamiento bancario. - Información obtenida de socios comerciales y de empleados. | - La duración de la relación con el cliente principal. - Mercado de manufacturas. - Financiamiento de socios o público. - El origen local de los recursos humanos. |

| Monterrey | - Duración de la relación con su cliente principal. - Mercado de servicios. - Financiamiento de socios y de bancos. - El origen local de los recursos humanos, así como de los socios. - Información obtenida de consultores, organismos empresariales y centros educativos. | - Mercado de manufacturas. - Financiamiento público. - Tener varios establecimientos. |

| Tijuana | - Mercados de servicios y manufacturas. - Duración de la relación con su cliente principal. - Competir en mercados fuera de la localidad. - Tener varios establecimientos. - Uso de financiamiento público y de socios. - El origen externo a la localidad de los recursos humanos. - Información obtenida de instituciones educativas y de empleados de la empresa. | - Sector gobierno como mercado. |

Fuente: cuadros 3 al 7.

Al vincular el perfil general con el tamaño e importancia nacional de las economías locales, se puede hacer las siguientes consideraciones:

La dinámica empresarial en la Ciudad de México difiere considerablemente de las de las otras dos ciudades en la cantidad de factores que no son importantes para su actividad. En el extremo opuesto, la economía de menor tamaño prácticamente emplea más factores para competir. Es significativo en este punto que las empresas encuestadas en Ciudad de México y Monterrey manifestaron no recibir financiamiento de prosoft, en cambio, las de Tijuana sí.

Otro aspecto que diferencia a la Ciudad de México es la baja proporción de empresas con una relación de largo plazo con sus clientes, siendo éstos el recurso de información más relevante para sus actividades, además de que de las tres ciudades es la que identifica como más importantes las fuentes de información directas (clientes y proveedores), lo cual puede estar hablando de mercados más competidos y clientes o formas de consumo más sofisticados, que pueden asociarse a la significativa concentración, de acuerdo con datos del censo económico, tanto de la oferta nacional de software, como de los sectores productivos que en mayor medida lo consumen.

Cada uno de los factores de vinculación que han sido recogidos abren la posibilidad de profundizar sobre el modo en que se desarrolla por regiones la industria de software, por ejemplo: la competencia, la articulación con tipos de mercado, los mecanismos de financiamiento públicos y privados, el uso de los recursos humanos y del sistema local de información, etcétera.

Estas diferencias son reveladas tanto por la fortaleza del vínculo de las empresas con la economía local, como por la identificación del peso económico de la oferta y demanda de software, factores que se concentran allí donde se gestan condiciones de dinamización de servicios complejos (o intensivos en conocimiento) y manufactura avanzada.

Esto es importante, pues si bien es relevante el papel de la política pública emanada de prosoft (articulación de clústeres) y de prodeinn (transversalidad del software), parece conservar ausencias importantes en relación con su capacidad de profundizar y complejizar las relaciones económicas (que no institucionales y organizacionales) entre actores regionales: si por una parte las actividades productivas demandantes de software en las tres regiones forman parte del núcleo de servicios complejos e industrias asociadas a uso intensivo de tecnologías de la información, la importancia relativa de tales actividades en cada región juega un papel en el tipo de relaciones que las empresas identifican como más relevantes para abastecerse de recursos locales.

Por lo tanto, este fenómeno conduce a la reflexión sobre los instrumentos de política tanto de fomento a la producción de software, como a la de fomento a la innovación: es una industria cuya evolución está sujeta a la capacidad de articulación presupuesta por prosoft (como programa sectorial) de la mano del prodeinn, ya que éste identifica el papel estratégico del software dado su alcance transversal; sin embargo, el tema central es que una profundización del uso de software depende de la complejidad de la estructura productiva y del peso relativo de las actividades económicas locales.

En relación con la investigación sobre la industria de software en México, se sugiere que el enfoque empleado en este trabajo permita agregar una observación y datos que en cierta forma han sido obviados: el peso de la Ciudad de México y su dinámica empresarial local como un elemento explicativo clave de la industria de software en el país.

Los autores agradecen los comentarios y las sugerencias hechas por dos dictaminadores anónimos.

Universidad Autónoma Metropolitana-Azcapotzalco, e Instituto Politécnico Nacional, México.

La cantidad de empresas identificadas inicialmente fue en total de 456, en las tres ciudades, y por condiciones de tiempo y costo de la investigación, se logaron levantar 175 encuestas, dado que no se buscaba representatividad muestral.