Este trabajo analiza el contenido informativo de la presentación de informes de auditoría con salvedades en las empresas cotizadas españolas tras el número creciente de medidas acometidas para incrementar la independencia y la competencia del auditor. Estudios previos que han analizado ámbitos temporales anteriores a los del presente trabajo han mostrado que el mercado español no reacciona ante la presentación de un informe calificado, por lo que se puede decir que carecían de contenido informativo relevante. Se entiende que los cambios introducidos, de haber alcanzado su finalidad, deberían favorecer un aumento del contenido informativo de los informes calificados. Para analizar si los inversores consideran la información ofrecida por los auditores como una herramienta útil para la toma de decisiones, se ha analizado el efecto de la presentación del informe sobre el precio de la acción y el volumen de negociación, conjuntamente. Los resultados muestran un ligero incremento en el contenido informativo del informe de auditoría con salvedades en España tras las medidas adoptadas, y una utilidad indiscutible del informe para los inversores de aquellas empresas que cuentan con un capital flotante alto.

This paper analyzes the information content of a qualified audit report for Spanish listed companies. The increasing number of measures to assure auditor competence and independence justifies a review of the previous results. Prior studies analyzing various time frames show that the Spanish market does not react to the presentation of a qualified report, due to a lack of relevant content. If the changes introduced have achieved its purpose, we should see an increase in the information content of qualified reports. In order to analyze whether investors consider that information provided by the auditors as a useful tool for investment decisions, the effect of the report on the share price and trading volume was studied. Our results show a slight increase in the information content of qualified audit reports in Spain after the adopted measures, and the report is of indisputable use for investors in these companies that have a high free float capital.

La auditoría contable externa se creó como un instrumento para paliar la asimetría existente entre la información financiera interna de las compañías y aquella que se muestra a los stakeholders (Ball, 1989). Así, se entiende por auditoría de cuentas aquella actividad que tiene por objeto la emisión de un informe independiente, imparcial y experto acerca de la fiabilidad y la imagen fiel de los documentos contables de una compañía. Numerosos escándalos financieros, tanto a nivel nacional como internacional, han cuestionado la fiabilidad del auditor como garante de la información contable. De acuerdo con Gonzalo Angulo (1995), el motivo de la desconfianza viene dado por un «gap de expectativas» entre el usuario y el auditor, y destaca la insatisfacción del usuario con el servicio que el auditor le ofrece en relación con la confianza que ha depositado en él. A su vez, Duréndez Gómez-Guillamón (2001) enumera algunas de las causas que ocasionan el «gap de expectativas», entre ellas la creencia de que el auditor no ejerce su trabajo con la suficiente diligencia profesional y la falta de independencia del auditor.

El gobierno español acometió mediante la Ley 44/2002, de 22 de noviembre, de Medidas de Reforma del Sistema Financiero (BOE de 23 de noviembre de 2002) —en adelante Ley 44/2002—, la reforma de algunos aspectos de la auditoría introduciendo cambios significativos para reforzar la competencia y la independencia del auditor con el fin de recuperar la confianza de los inversores en la auditoría (Fernández (2001).

En la clásica definición de DeAngelo (1981), la competencia del auditor permite que este sea capaz de detectar la existencia de irregularidades contables, mientras que la independencia garantiza la divulgación a los usuarios de la información contable y de las posibles irregularidades encontradas. En consecuencia, la calidad de la auditoría depende de la independencia y la competencia del auditor, entendiéndose que a mayor competencia e independencia, mayor es la calidad de la auditoría realizada. De hecho, en Krishnamurthy, Zhou y Zhou (2006) los autores observan que las empresas que despidieron a Arthur Andersen como auditor mostraron rendimientos anormales significativos cuando contrataron a un Big 4 respecto a cuando nombraron a un no Big4 o no anunciaron el nombre del nuevo. Los autores concluyen que la reputación del auditor y su independencia tienen un impacto material en la calidad percibida de la auditoría y en la credibilidad de las cuentas auditadas de la empresa, y el mercado, consecuentemente, lo valora. Se puede encontrar evidencia adicional en esta línea en el trabajo de Brandon, Crabtree y Maher (2004), donde los autores muestran una relación negativa entre la magnitud facturada por servicios diferentes a los de auditoría por parte del auditor y la calificación crediticia obtenida por la empresa auditada. Los autores concluyen que la prestación de estos servicios pondría en tela de juicio la independencia del auditor y se traduciría en una peor calificación por parte de los analistas financieros.

Las medidas propuestas por el gobierno para mejorar el ejercicio de la auditoría y su transparencia respecto a la Ley de Auditoría 19/1988 se pueden clasificar en 2 bloques: las que buscaban un incremento en las competencias del auditor y las que buscaban la independencia del mismo (Ley 19/1988). Para reforzar las competencias se convirtió en requisito obligatorio la formación continuada de los auditores y se unificó el examen de competencias para acceder a la profesión. Los cambios establecidos para garantizar la independencia del auditor fueron los siguientes: a)obligación de publicar en el informe anual los honorarios facturados a cada cliente, distinguiendo auditoría y otros servicios, y a cualquier sociedad del grupo de sociedades a que pertenezca el auditor o con las que esté vinculado por propiedad común, gestión o control; b)obligación de la rotación del director del equipo de auditoría y su equipo, pero no de la firma; c)obligación de crear un Comité de Auditoría en las empresas cotizadas; d)modificación del artículo 8 de la Ley 19/1988 para ampliar los supuestos de incompatibilidad con la prohibición de prestación de servicios adicionales a la empresa auditada, entre los que destacan: la preparación de documentación contable, los servicios de valoración, diseño y aplicación de sistemas de tecnología financiera, auditorías internas, servicios de abogacía y participación en las decisiones de recursos humanos relacionadas con puestos clave; e)endurecimiento de las sanciones impuestas por el Instituto de Contabilidad y Auditoría de Cuentas (ICAC), y por último, f)controles de calidad del trabajo de auditoría bajo la supervisión del ICAC. La justificación de esta modificación de la legislación también estaba alineada con la estrategia de la Unión Europea de avanzar en la convergencia de los sistemas contables de los países miembros, teniendo como referencia las Normas Internacionales de Contabilidad (Gonzalo Angulo, 2002).

Tras la modificación de la legislación en 2002, varios fueron los cambios introducidos posteriormente. En 2003 se publicó el Informe Aldama, donde se recomendaba al Consejo de Administración la elaboración de un informe anual sobre las actividades de auditoría. Más recientemente, en 2006, la Comisión Nacional del Mercado de Valores (CNMV) aprobó el Código Unificado de Buen Gobierno (CNMV, 2006), que vela por asegurar la independencia del auditor con diversas recomendaciones de control, la elaboración de informes regulares por parte del auditor para el Consejo y nuevas medidas para reforzar la independencia del auditor.

Pasados unos años de su implementación, De las Heras, Cañibano y Moreira (2012) evidencian empíricamente que, tras la implementación de la Ley 44/2002, en España se incrementó la calidad de los trabajos de auditoría en comparación con años anteriores a la misma. Los autores atribuyen este cambio de calidad en la información contable publicada a la implementación de las medidas anteriormente mencionadas en materia de auditoría. Ante todos los cambios a los que se vio sometida la legislación española tras la implementación de la Ley 44/2002, y a partir de los resultados de De las Heras et al. (2012), parece razonable argumentar que los inversores puedan haber cambiado su forma de percibir la calidad de la información suministrada por los auditores. De esta forma, si los inversores perciben una mayor calidad en el informe de auditoría, se entiende que lo valorarán y depositarán una mayor confianza en la opinión emitida por el auditor. Esta situación contrastaría con los resultados de Monterrey, Pineda y Sánchez (2003) obtenidos en periodos anteriores, donde los autores concluyen que el mercado no reacciona ante la presentación de un informe con salvedades debido a la falta de confianza en el auditor.

El objetivo de este trabajo es analizar si el incremento de las competencias y la independencia del auditor tienen un efecto en el contenido informativo de un informe de auditoría con salvedades, en este caso, para el mercado español. En esta línea, Gassen y Skaife (2009) argumentan que cuando la legislación obliga a las empresas a mejorar sus objetivos de auditoría, a realizar informes más concretos, a aplicar medidas estrictas en la contratación de los auditores y se aumentan las responsabilidades jurídicas, se incrementan los beneficios asociados al contenido informativo del informe de auditoría en países donde tradicionalmente tenía tan solo una función de notificación obligatoria. Las investigaciones previas para España utilizando períodos muestrales que abordan hasta el año 1999 —y por tanto anteriores a la Ley 44/2002— muestran que los informes con salvedades no cuentan prácticamente con contenido informativo. Este estudio se plantea en un escenario distinto respecto a los estudios españoles previos debido al número creciente de medidas tomadas para incrementar la competencia y la independencia de los auditores, por lo que no se debería presuponer que los resultados obtenidos anteriormente se vayan a mantener en el escenario surgido a raíz de los cambios acometidos.

El trabajo está estructurado como sigue: en el próximo apartado se revisa la literatura existente sobre el tema, con especial atención a los estudios realizados para España. En el punto 3 se desarrollan el objetivo y las hipótesis. La metodología y la muestra utilizada se describen en el punto 4. Finalmente, en el punto 5 se presentan y discuten los resultados obtenidos, y en el punto 6 se recogen las principales conclusiones alcanzadas y se apuntan algunas sugerencias para futuras investigaciones.

2Literatura previaEl informe de auditoría posee, en teoría, contenido informativo para los stakeholders de una compañía, y por tanto su publicación debería transmitir información al mercado. Un informe limpio verifica que las cuentas anuales de la compañía auditada reflejan su imagen fiel. En el caso de que la empresa reciba un informe calificado muestra a los stakeholders que las cuentas anuales no reflejan la imagen fiel de la compañía (informe desfavorable), o bien que deben ser cautos al interpretar las cuentas anuales (informes con salvedades). Según Wallace (1980), la recepción de un informe calificado se traslada en un incremento de los costes de agencia. De hecho, puede tener severas implicaciones para la compañía, como el cambio de su calificación crediticia y de su coste de capital (Fargher y Wilkin, 1998; Del Brío, 1998), una limitación en su capacidad de endeudamiento, tanto bancario como con proveedores y acreedores y una revisión del precio de sus acciones a la baja, debido a que el riesgo de la compañía ha cambiado (Estes y Reimer, 1979; Banks y Kinney, 1982; Fleak y Wilson, 1994).

De todas las consecuencias derivadas de un informe calificado, la más estudiada, sin que exista un consenso en la literatura, ha sido la reacción del valor de la acción. Son numerosos los trabajos que han analizado el contenido informativo de los informes calificados a nivel internacional, principalmente en países anglosajones, a través de su impacto en el mercado de valores. Estas investigaciones se pueden agrupar en 2 grupos en función de los resultados obtenidos: los trabajos que encuentran una reacción del mercado y los que no encuentran un comportamiento anómalo. En este apartado se detallan los principales trabajos en función de la tradición legal del país y de los resultados obtenidos. Además, se analiza en profundidad, y de forma separada, la literatura previa existente para España.

Existen diversas razones que justifican el porqué de las diferentes reacciones en función de la tradición legal del país. Numerosos trabajos argumentan que la calidad de la información contable y de la auditoría es mayor en países con un sistema legal estricto que protege al inversor, siendo este el caso de los países de tradición legal común (Ball, Kothari y Robin, 2000; Kothari, 2000). Otros autores, como Leuz, Nanda y Wysocki (2003), explican que esta divergencia de los sistemas legales entre países es la causa de que exista mayor manipulación contable en los países con sistemas legislativos más débiles en la protección al inversor. El riesgo de litigio que asume el auditor ante un informe de auditoría erróneo o manipulado también es más elevado en los países de ley común que en los de tradición legal civil. Las diferencias en los niveles de riesgo de litigio pueden provocar que los informes de auditoría en los países anglosajones reflejen mejor la realidad económica de la empresa (Venkataraman, Weber y Willenborg, 2008).

Las investigaciones existentes para países de tradición legal común concluyen que, tras la publicación del informe de auditoría calificado, el mercado reacciona con una bajada en el precio de las acciones. Si bien la mayoría de trabajos han analizado la situación en Estados Unidos (Estes y Reimer, 1979; Banks y Kinney, 1982; Dopuch, Holthausen y Leftwich, 1986; Fields y Wilkins, 1991; Loudder et al., 1992; Fleak y Wilson, 1994; Jones, 1996; Chen y Church, 1996; Hammersley, Myers y Shakespeare, 2008; Ashbaugh-Skaife, Collins, Kinney y LaFond, 2009; Ittonen, 2010), Ball, Walker y Whittred (1979) han investigado el caso australiano, y Taffler, Lu y Kausar (2004) y Citron, Taffler y Vang (2008) han analizado la situación en el Reino Unido. Sin embargo, numerosos autores destacan que la reacción del mercado de capitales tras la publicación del informe de auditoría depende de la gravedad de las salvedades que refleje dicho informe (Firth, 1978; Ball et al., 1979; Chow y Rice, 1982; Chen y Church, 1996; Menon y Williams, 2010, para EE.UU.). Un segundo grupo de estudios concluyen de forma opuesta, es decir, no encuentran un comportamiento anormal en el mercado tras la publicación del informe de auditoría calificado (Baskin, 1972; Dodd, Dopuch, Holthausen y Leftwich, 1984; Beneish, Billings y Hodder, 2008, para EE.UU.; Firth, 1978; Humphrey, Moizer y Turley, 1993, para Reino Unido; Ogneva, Subramanyam y Raghunandan, 2007, para EE.UU. y Reino Unido; y Herbohn, Ragunathan y Garsden, 2007, para Australia). En la línea de la no reacción, diversos autores concluyen que tras la presentación del informe de auditoría no existe reacción del mercado de capitales debido a que este ya la ha anticipado. Es decir, algunos inversores habrían dispuesto de la información con antelación a la publicación del informe. Entre estos trabajos destacan Whittred (1980) para Australia y Davis (1982), Elliott (1982) y Ameen, Chan y Guffey (1994) para EE.UU.

Por lo que respecta a los países de tradición legal civil, cabe destacar en primer lugar que existen pocas investigaciones sobre el tema. Así, Soltani (2000) para Francia, Andrés, Cabal y Fernández (2007) analizando el caso español y Hsu, Young y Chu (2011) para Taiwán concluyen que el mercado sí reacciona a la publicación del informe. Contrariamente, Del Brío (1998), Monterrey et al. (2003) y Pucheta, Vico y García (2004) para España, Czernkowski, Green y Wang (2010) para China y Hachicha-Eltovzi (2010) para Turquía no observan reacciones significativas a la publicación del informe de auditoría calificado. Del Brío (1998) explica la falta de reacción a partir de la filtración de la información con anterioridad a la publicación del informe.

Los resultados obtenidos en países que no pertenecen a ninguna de las categorías anteriores (Moradi, Salehi, Rigi y Moeinizade, 2011 para el caso iraní) no muestran ninguna reacción del mercado ante las salvedades.

Existen diversos estudios que analizan el impacto que tienen los informes de auditoría en la toma de decisiones de inversores y otros stakeholders en relación con la compañía auditada en España. A través de una encuesta a brokers y banqueros, Duréndez Gómez-Guillamon (2003) encuentra que el informe de auditoría es un instrumento útil en la toma de decisiones de estos profesionales. Pucheta y Vico (2008) realizan una encuesta a analistas de riesgos comerciales sobre los informes de auditoría, llegando a la conclusión de que estos son relevantes en la toma de decisiones sobre concesión de préstamos, garantías a solicitar y cantidades a prestar, al igual que a la hora de cuantificar el riesgo de la compañía. Duréndez Gómez-Guillamón y Sánchez Vidal (2008) llegan a una conclusión similar afirmando que el informe de auditoría juega un papel relevante en la obtención de financiación ajena procedente de entidades crediticias, siendo menos probable la obtención de crédito para aquellas empresas con informes de auditoría con objeciones. Por último, Monterrey et al. (2003) concluyen que el mercado parece valorar de forma distinta los resultados contables dependiendo de la existencia o no de salvedades en el informe de auditoría.

Los trabajos que analizan el caso español mediante el estudio de eventos son 3: Del Brío (1998), Pucheta et al. (2004) y Andrés et al. (2007). Todos, excepto Andrés et al. (2007), concluyen que no existe reacción ante la presentación de los informes con salvedades. Del Brío (1998) analiza el período 1991-1994 a partir de las empresas cotizadas en la Bolsa de Madrid. La autora realiza un análisis general y un análisis segmentado en función del tipo de salvedad. Tanto en el análisis general como en el segmentado la conclusión es la misma: el informe de auditoría no tiene contenido informativo relevante. Por su parte, Pucheta et al. (2004) analizan el período 1992-1995 para todas las empresas cotizadas. Análogamente a Del Brío (1998), los autores llevan a cabo un estudio segmentado en función del tipo de salvedad. Adicionalmente, también tienen en cuenta la compañía auditora que firma el informe, así como si es la primera vez que la empresa recibe un informe calificado. Pucheta et al. (2004), al igual que Del Brío (1998), concluyen que el mercado no reacciona ante la publicación del informe de auditoría calificado ni en la muestra global ni en los análisis segmentados realizados.

Algunos autores han estudiado las posibles explicaciones a la ausencia de reacción por parte del mercado ante una opinión desfavorable, denegada o con salvedades. Es el caso de Monterrey et al. (2003) se afirma que la falta de reacción en el mercado español podría deberse a la filtración de la información previa a la publicación del informe. Otra posible explicación sería la pérdida de confianza de los inversores en los auditores, tras los notorios fraudes contables causantes de sonados fracasos empresariales que no habían sido detectados por los propios auditores (Humphrey et al., 1993 para el Reino Unido; García Benau, 1994, y Vico, 1997, para España). Desarrollando esta explicación, otros autores atribuyen la falta de confianza a la relación que puede existir entre los directivos y el auditor y a los posibles conflictos de interés que pueden surgir de la misma, pudiendo los directivos influir en contra de la emisión de informes de auditoría con salvedades (Pastena y Ronen, 1979, y Rajgopal, Venkatachalam y Jiambalvo, 1999, para EE.UU.; Ruiz-Barbadillo, Gómez-Aguilar y Biedma-López, 2006, para España). El hecho de que la estructura de propiedad en Europa —y particularmente en España— está más concentrada que en los países anglosajones (La Porta, Lopez-de-Silanes, Shleifer y Vishny, 1998; Navarro Arancegui, 2007, y Tribó, Berrone y Surroca, 2007) podría explicar una menor reacción a los informes de auditoría debido a que los accionistas mayoritarios podrían disponer de dicha información con anterioridad. Otras investigaciones, sin embargo, ponen de manifiesto la importancia de factores como la calidad de la empresa auditora o el tipo de salvedad del informe de auditoría para explicar la reacción del mercado a la presentación de informes de auditoría calificados. La reacción del mercado sería mayor cuando la empresa auditora pertenece a las Big 4 (Menon y Williams, 1991, para EE.UU., y García Benau y Giner Inchausti, 2000, para España) y cuando las salvedades del informe de auditoría ponen en duda la continuidad futura de la empresa (Chow y Rice, 1982, para EE.UU.).

El tercer y último trabajo que investiga el mercado español mediante el estudio de eventos es el realizado por Andrés et al. (2007). En él los autores analizan la existencia de rentabilidades anormales en las compañías cotizadas en la Bolsa de Madrid entre 1993 y 1999, y concluyen que el informe de auditoría proporciona información relevante al observar rentabilidades anormales negativas y estadísticamente significativas asociadas a la publicación del informe cuando las salvedades son reiteradas. Posteriormente analizan en qué medida las características de la empresa auditada inciden en el contenido informativo del informe calificado, concluyendo que las empresas con mayor rentabilidad y capacidad de generación de recursos presentan mayor sensibilidad.

Existen diversas diferencias entre estos 3 trabajos que han analizado previamente el mercado español con el presente, que merece la pena destacar. La primera de ellas es la posible falta de cumplimiento de un supuesto de partida del estudio de eventos. El supuesto de partida de esta metodología es que ni el día del evento a estudiar ni en ninguno de los días de la ventana debe ocurrir ningún otro evento relevante para los inversores para prevenir los efectos concurrentes. En Del Brío (1998) se especifica que se tuvo en consideración información referente a hechos relevantes obtenidos en la Bolsa de Madrid. Por otro lado, en Pucheta et al. (2004) los autores especifican la eliminación de aquellos eventos contaminados por otros eventos corporativos, como sería un aumento o disminución del número de acciones, fusiones o adquisiciones, reparto de dividendos, anuncios de beneficios extraordinarios, insolvencia, anuncios de nuevos productos y cambios en algún puesto clave. A pesar de ello, en ninguno de los trabajos que estudian el caso español se hace mención de la eliminación del que se puede considerar como el evento más importante para el inversor, y que en numerosos casos coincide con la publicación del informe de auditoría, como es la presentación de resultados anuales. La segunda diferencia es la realización de un análisis conjunto de precios y volúmenes de negociación, lo cual proporciona un marco de análisis más potente para determinar el contenido informativo de la presentación de información pública. Por último, se han medido los rendimientos anormales a partir de la estimación del modelo de Fama y French (1993), lo que supone una mejora metodológica respecto a trabajos previos.

3Hipótesis y objetivoTal y como se ha comentado anteriormente, el objetivo principal de este trabajo es analizar si el incremento de la competencia y la independencia del auditor incrementa el contenido informativo de la presentación de informes de auditoría con salvedades. Tal y como es habitual en la literatura, se ha ampliado este objetivo principal mediante la realización de diferentes análisis. De esta forma, se ha analizado el impacto en función de la frecuencia en la obtención de un informe con salvedades por parte de la empresa auditada, la estructura de propiedad, el tipo de salvedad del informe y el tamaño de la empresa.

Para llevar a cabo el objetivo de la investigación se considerará el impacto en la rentabilidad y el volumen de negociación de las empresas estudiadas. La existencia de rentabilidades anormales muestra la reacción promedio de los inversores ante la nueva información suministrada al mercado (Beaver, 1968). Por otro lado, la existencia de volúmenes de negociación anormales muestra las diversas reacciones contrapuestas que han tenido los inversores, opiniones idiosincráticas, debido a expectativas previas diferentes (Kim y Verrecchia, 1991). Un evento puede aportar contenido informativo relevante y provocar, en consecuencia, un aumento en los volúmenes de negociación, y al mismo tiempo no provocar variaciones significativas en los precios. Karpoff (1987) establece que los cambios en los precios son interpretados como la valoración del mercado sobre la nueva información, mientras que el volumen de negociación es considerado un indicador del nivel de desacuerdo de los inversores ante la nueva información. Kim y Verrecchia (1991) defienden el uso de la medida del volumen en conjunción con la rentabilidad para identificar las distintas reacciones a la información pública, mientras que Ittonen (2012) se refiere explícitamente a la necesidad de analizar los volúmenes de negociación, conjuntamente con el estudio de la rentabilidad en las futuras investigaciones sobre la reacción del mercado ante informes de auditoría calificados. El estudio del volumen no se ha realizado en ninguna de las investigaciones previas para España, y tan solo en 2 trabajos a nivel internacional (Ameen et al., 1994; Keller y Davidson, 1983). Por ello, resulta un factor importante de este trabajo, aportando una visión más completa del comportamiento de los inversores.

Este trabajo asume que el mercado es eficiente, y por ello se parte de la asunción básica de que si los resultados no son significativos es debido a que la opinión del auditor no tiene contenido informativo para los inversores. Las investigaciones sobre el contenido informativo de eventos corporativos realizados para el caso español han constatado una creciente eficiencia del mercado de valores español. Por ejemplo, Arcas Pellicer (1994) estudia la reacción del mercado español ante los anuncios de beneficios entre 1986 y 1990, encontrando una reacción del mercado la semana posterior al anuncio, mostrando así un mercado poco eficiente. Sin embargo, la misma autora realiza con posterioridad el mismo estudio (Arcas Pellicer y Rees, 1999) en los primeros 5años de la década de los noventa, encontrando una reacción del mercado inmediata. García, Herrero e Ibáñez (2008) observan una reacción inmediata del mercado ante la presentación de beneficios anuales en el período 2000-2002. Parecer por tanto correcto afirmar que el mercado español es eficiente, por lo menos en su consideración intermedia, y que su eficiencia ha aumentado en la última década.

Siguiendo la metodología de Brown y Warner (1985) para el estudio de eventos, se han planteado las siguientes hipótesis generales:H01La publicación del informe de auditoría con salvedades no produce rentabilidades anormales estadísticamente significativas en las acciones de las compañías que reciben el informe, en comparación con un día ordinario.H02La publicación del informe de auditoría con salvedades no produce un volumen de negociación anormal estadísticamente significativo en las acciones de las compañías que reciben el informe, en comparación con un día ordinario.

A partir de la discusión de los apartados anteriores, se puede esperar que la presentación de salvedades tenga 2 resultados posibles que afecten a la primera hipótesis: por un lado, puede tener efecto en la rentabilidad con un descenso de los precios si el conjunto del mercado considera que el informe transmite información, o bien no reaccionar, si la presentación no transmite información. Respecto a la segunda hipótesis, se puede esperar un incremento en el volumen de negociación si se transmite información al mercado que genere controversia, o bien encontrar un volumen de negociación normal, si no se transmite información.

Tal y como se pone de manifiesto en Andrés et al. (2007), los informes con salvedades recurrentes pueden atenuar el contenido informativo del informe de auditoría. Es por ello que se han planteado las mismas hipótesis pero para las empresas que no reciben salvedades de forma recurrente.H03La publicación del informe de auditoría con salvedades no produce rentabilidades anormales estadísticamente significativas en las acciones de las compañías cuyas salvedades no son recurrentes, en comparación con un día ordinario.H04La publicación del informe de auditoría con salvedades no produce un volumen de negociación anormal estadísticamente significativo en las acciones de las compañías cuyas salvedades no son recurrentes, en comparación con un día ordinario.

Se espera que el contenido informativo se manifieste de forma más contundente al separar de la muestra general las empresas que presentan informes con salvedades de forma recurrente. De forma semejante, la estructura de propiedad puede tener un efecto sobre el contenido informativo del informe, habiendo autores que señalan que la concentración de la propiedad hace que este se pierda. Es por ello que se han planteado las mismas hipótesis pero para las empresas cuyo capital flotante se encuentre por encima de la media de las empresas de la muestra. Se espera que existan diferencias con los resultados generales si la estructura de propiedad es un elemento importante en la transmisión de información pública.H05La publicación del informe de auditoría con salvedades no produce rentabilidades anormales estadísticamente significativas en las acciones de las compañías cuyo capital flotante se encuentra por encima de la media, en comparación con un día ordinario.H06La publicación del informe de auditoría con salvedades no produce un volumen de negociación anormal estadísticamente significativo en las acciones de las compañías cuyo capital flotante se encuentra por encima de la media, en comparación con un día ordinario.

También se ha segmentado la muestra en función del tipo de salvedad y si es la primera vez que se recibe un informe con salvedades, considerándose como primera vez si se recibe sin haberlo recibido en los anteriores 5años. La literatura previa muestra que el contenido informativo del informe de auditoría es mayor en los casos en que la salvedad pone en duda la continuidad de la compañía auditada o cuando la salvedad se produce por primera vez. Por lo tanto, se espera obtener resultados significativos en las empresas que reciben un informe por empresa en funcionamiento o con salvedades por primera vez.H07La publicación del informe de auditoría con salvedades no produce rentabilidades anormales estadísticamente significativas en las acciones de las compañías que presentan salvedades por empresa en funcionamiento, en comparación con un día ordinario.H08La publicación del informe de auditoría con salvedades no produce un volumen de negociación anormal estadísticamente significativo en las acciones de las compañías que presentan salvedades por empresa en funcionamiento, en comparación con un día ordinario.H09La publicación del informe de auditoría con salvedades no produce rentabilidades anormales estadísticamente significativas en las acciones de las compañías que presentan salvedades por primera vez o después de 5años, en comparación con un día ordinario.H010La publicación del informe de auditoría con salvedades no produce un volumen de negociación anormal estadísticamente significativo en las acciones de las compañías que presentan salvedades por primera vez o después de 5años, en comparación con un día ordinario.

Por último, se ha segmentado la muestra según el tamaño de la empresa. En Monterrey et al. (2003) se observa que las empresas de menor tamaño reaccionan en menor medida a la presentación del informe con salvedades.H011La publicación del informe de auditoría con salvedades no produce rentabilidades anormales estadísticamente significativas en las acciones de las compañías de mayor tamaño, en comparación con un día ordinario.H012La publicación del informe de auditoría con salvedades no produce un volumen de negociación anormal estadísticamente significativo en las acciones de las compañías de mayor tamaño, en comparación con un día ordinario.H013La publicación del informe de auditoría con salvedades no produce rentabilidades anormales estadísticamente significativas en las acciones de las compañías de menor tamaño, en comparación con un día ordinario.H014La publicación del informe de auditoría con salvedades no produce un volumen de negociación anormal estadísticamente significativo en las acciones de las compañías de menor tamaño, en comparación con un día ordinario.

Se planteó también la posibilidad de segmentar la muestra en función de si la compañía era auditada por una auditora de las Big 4, tal y como plantean las investigaciones previas. Como se constata a partir del Informe Sobre la Supervisión de los Informes Financieros Anuales por la CNMV (CNMV, 2010), en el período de estudio entre el 90 y el 94% de las empresas cotizadas españolas son auditadas por una Big 4. El reducido número de informes de auditoría con salvedades emitidos por auditores no pertenecientes a los Big 4 ha imposibilitado la realización de este análisis.

4Selección de la muestra y metodologíaA continuación se presenta la selección de muestra y la metodología propuesta.

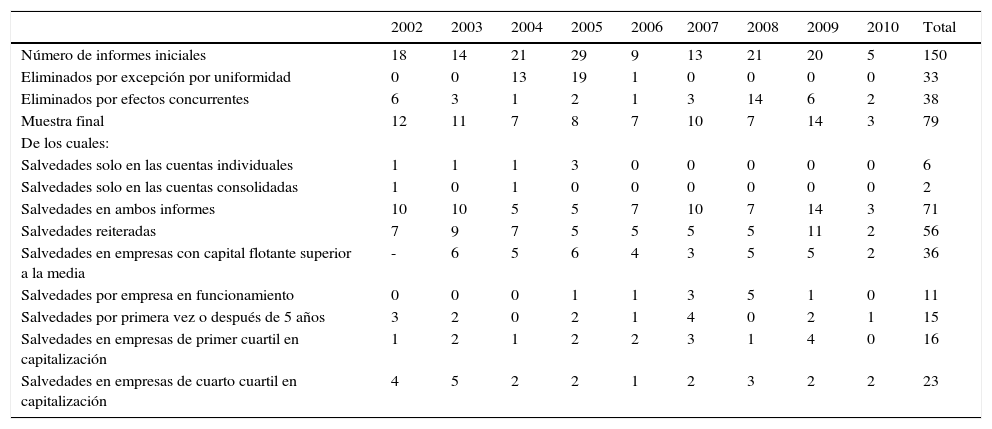

4.1Selección de la muestraSe han seleccionado los informes de auditoría con salvedades en las cuentas anuales individuales y consolidadas de las empresas cotizadas en el mercado continuo español en el período 2002-2010. Se obtuvieron de la página web de la CNMV 150 informes de auditoría con salvedades, que formaron la muestra inicial, y de la base de datos Thompson Reuters Knowledge, las fechas en la que se hicieron públicos. En este aspecto, creemos que las fechas utilizadas en este trabajo permiten superar las limitaciones que presentan trabajos previos en los que la falta de una base de datos de este tipo hacía muy difícil determinar la fecha exacta del evento, por lo que suelen trabajar con varias fechas y con una ventana amplia para poder superar dicha limitación.

De esta primera muestra se eliminaron los informes calificados con «salvedades por excepción por uniformidad», la mayoría de ellos pertenecientes al ejercicio contable del año 2005, cuya salvedad se debió a la introducción de las Normas Internacionales de Información Financiera. También se eliminaron todos aquellos en los que la fecha de publicación coincidía o se encontraba dentro de los 5días anteriores o posteriores a la presentación de los resultados anuales de la compañía, así como otros eventos corporativos relevantes publicados en la página web de la CNMV. Tal y como señalan McWilliams y Siegel (1997), uno de los supuestos de partida del estudio de eventos es la inexistencia de efectos concurrentes durante la ventana del evento. Cuando ese no es el caso, los resultados observados en los precios no pueden ser atribuidos en exclusiva al evento que se está analizando. La mayoría de las investigaciones previas, tanto nacionales como internacionales, seleccionan como fecha de estudio la presentación del informe de auditoría, sin tener en consideración que en numerosos casos la presentación del informe de auditoría constituye también el momento en que la empresa informa sobre sus principales magnitudes del ejercicio, en particular, sobre el resultado del ejercicio. Esta coincidencia en las fechas constituye, en nuestra opinión, un caso extremo de efectos concurrentes, puesto que la presentación de las cuentas tiene lugar no solo dentro de la ventana del evento, sino el mismo día del evento. Apoyando este argumento, Herbohn et al. (2007) destacan la importancia de separar los efectos de presentación de resultados anuales y del informe de auditoría calificado.

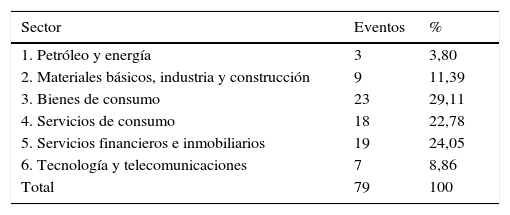

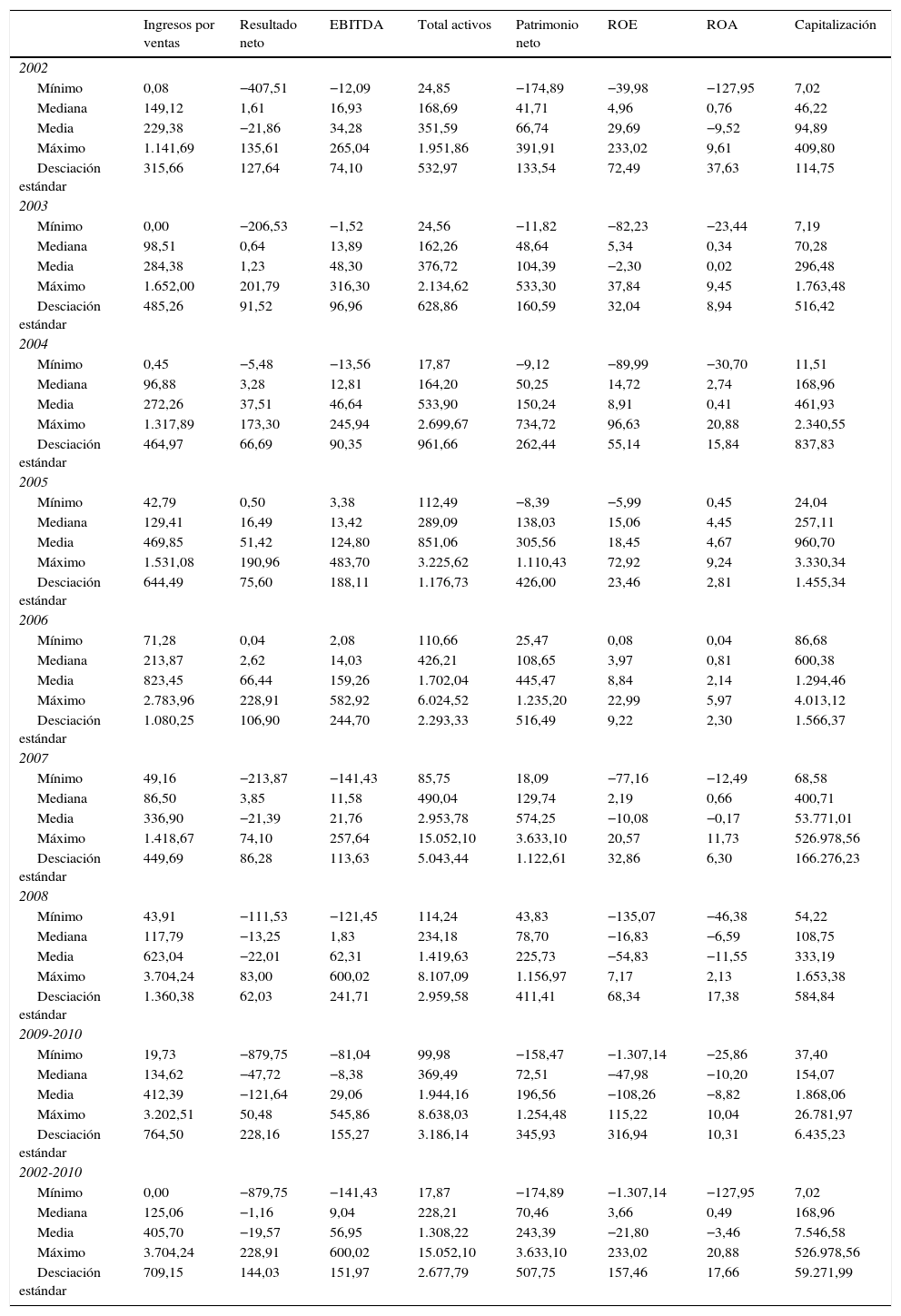

La muestra final quedó reducida a un total de 79 eventos para 31 empresas. De estos 79 eventos, en 6 casos los informes solo presentaban salvedades en las cuentas anuales individuales, en 2 informes solo se presentaban salvedades en las cuentas consolidadas y el resto presentan salvedades en ambos informes. Esta información aparece detallada en la tabla 1, donde además se muestra la distribución de los eventos por años desde la selección inicial de los informes hasta la obtención de la muestra final para, a continuación, describir la distribución de los eventos en función de los diferentes aspectos analizados. Se han eliminado los eventos en los que no coincidía la calificación en ambos informes sin que los resultados varíen de forma significativa, por lo que se han mantenido como parte de la muestra. Tal y como se puede ver en la tabla 2, la mayoría de los eventos se encuentran en empresas pertenecientes a los sectores de bienes y servicios de consumo y servicios financieros e inmobiliarios. La tabla 3 presenta el valor mínimo, la mediana, la media, el valor máximo y la desviación estándar de los promedios anuales de algunas variables contables y de rentabilidad de las empresas analizadas. El último bloque de datos muestra el promedio para la totalidad del período analizado.

Descripción de la muestra

| 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | Total | |

|---|---|---|---|---|---|---|---|---|---|---|

| Número de informes iniciales | 18 | 14 | 21 | 29 | 9 | 13 | 21 | 20 | 5 | 150 |

| Eliminados por excepción por uniformidad | 0 | 0 | 13 | 19 | 1 | 0 | 0 | 0 | 0 | 33 |

| Eliminados por efectos concurrentes | 6 | 3 | 1 | 2 | 1 | 3 | 14 | 6 | 2 | 38 |

| Muestra final | 12 | 11 | 7 | 8 | 7 | 10 | 7 | 14 | 3 | 79 |

| De los cuales: | ||||||||||

| Salvedades solo en las cuentas individuales | 1 | 1 | 1 | 3 | 0 | 0 | 0 | 0 | 0 | 6 |

| Salvedades solo en las cuentas consolidadas | 1 | 0 | 1 | 0 | 0 | 0 | 0 | 0 | 0 | 2 |

| Salvedades en ambos informes | 10 | 10 | 5 | 5 | 7 | 10 | 7 | 14 | 3 | 71 |

| Salvedades reiteradas | 7 | 9 | 7 | 5 | 5 | 5 | 5 | 11 | 2 | 56 |

| Salvedades en empresas con capital flotante superior a la media | - | 6 | 5 | 6 | 4 | 3 | 5 | 5 | 2 | 36 |

| Salvedades por empresa en funcionamiento | 0 | 0 | 0 | 1 | 1 | 3 | 5 | 1 | 0 | 11 |

| Salvedades por primera vez o después de 5 años | 3 | 2 | 0 | 2 | 1 | 4 | 0 | 2 | 1 | 15 |

| Salvedades en empresas de primer cuartil en capitalización | 1 | 2 | 1 | 2 | 2 | 3 | 1 | 4 | 0 | 16 |

| Salvedades en empresas de cuarto cuartil en capitalización | 4 | 5 | 2 | 2 | 1 | 2 | 3 | 2 | 2 | 23 |

Composición sectorial

| Sector | Eventos | % |

|---|---|---|

| 1. Petróleo y energía | 3 | 3,80 |

| 2. Materiales básicos, industria y construcción | 9 | 11,39 |

| 3. Bienes de consumo | 23 | 29,11 |

| 4. Servicios de consumo | 18 | 22,78 |

| 5. Servicios financieros e inmobiliarios | 19 | 24,05 |

| 6. Tecnología y telecomunicaciones | 7 | 8,86 |

| Total | 79 | 100 |

Fuente: Elaboración propia a partir de la información obtenida de la página web de la Bolsa de Madrid.

Variables contables y de rentabilidad de las empresas de la muestra por año

| Ingresos por ventas | Resultado neto | EBITDA | Total activos | Patrimonio neto | ROE | ROA | Capitalización | |

|---|---|---|---|---|---|---|---|---|

| 2002 | ||||||||

| Mínimo | 0,08 | −407,51 | −12,09 | 24,85 | −174,89 | −39,98 | −127,95 | 7,02 |

| Mediana | 149,12 | 1,61 | 16,93 | 168,69 | 41,71 | 4,96 | 0,76 | 46,22 |

| Media | 229,38 | −21,86 | 34,28 | 351,59 | 66,74 | 29,69 | −9,52 | 94,89 |

| Máximo | 1.141,69 | 135,61 | 265,04 | 1.951,86 | 391,91 | 233,02 | 9,61 | 409,80 |

| Desciación estándar | 315,66 | 127,64 | 74,10 | 532,97 | 133,54 | 72,49 | 37,63 | 114,75 |

| 2003 | ||||||||

| Mínimo | 0,00 | −206,53 | −1,52 | 24,56 | −11,82 | −82,23 | −23,44 | 7,19 |

| Mediana | 98,51 | 0,64 | 13,89 | 162,26 | 48,64 | 5,34 | 0,34 | 70,28 |

| Media | 284,38 | 1,23 | 48,30 | 376,72 | 104,39 | −2,30 | 0,02 | 296,48 |

| Máximo | 1.652,00 | 201,79 | 316,30 | 2.134,62 | 533,30 | 37,84 | 9,45 | 1.763,48 |

| Desciación estándar | 485,26 | 91,52 | 96,96 | 628,86 | 160,59 | 32,04 | 8,94 | 516,42 |

| 2004 | ||||||||

| Mínimo | 0,45 | −5,48 | −13,56 | 17,87 | −9,12 | −89,99 | −30,70 | 11,51 |

| Mediana | 96,88 | 3,28 | 12,81 | 164,20 | 50,25 | 14,72 | 2,74 | 168,96 |

| Media | 272,26 | 37,51 | 46,64 | 533,90 | 150,24 | 8,91 | 0,41 | 461,93 |

| Máximo | 1.317,89 | 173,30 | 245,94 | 2.699,67 | 734,72 | 96,63 | 20,88 | 2.340,55 |

| Desciación estándar | 464,97 | 66,69 | 90,35 | 961,66 | 262,44 | 55,14 | 15,84 | 837,83 |

| 2005 | ||||||||

| Mínimo | 42,79 | 0,50 | 3,38 | 112,49 | −8,39 | −5,99 | 0,45 | 24,04 |

| Mediana | 129,41 | 16,49 | 13,42 | 289,09 | 138,03 | 15,06 | 4,45 | 257,11 |

| Media | 469,85 | 51,42 | 124,80 | 851,06 | 305,56 | 18,45 | 4,67 | 960,70 |

| Máximo | 1.531,08 | 190,96 | 483,70 | 3.225,62 | 1.110,43 | 72,92 | 9,24 | 3.330,34 |

| Desciación estándar | 644,49 | 75,60 | 188,11 | 1.176,73 | 426,00 | 23,46 | 2,81 | 1.455,34 |

| 2006 | ||||||||

| Mínimo | 71,28 | 0,04 | 2,08 | 110,66 | 25,47 | 0,08 | 0,04 | 86,68 |

| Mediana | 213,87 | 2,62 | 14,03 | 426,21 | 108,65 | 3,97 | 0,81 | 600,38 |

| Media | 823,45 | 66,44 | 159,26 | 1.702,04 | 445,47 | 8,84 | 2,14 | 1.294,46 |

| Máximo | 2.783,96 | 228,91 | 582,92 | 6.024,52 | 1.235,20 | 22,99 | 5,97 | 4.013,12 |

| Desciación estándar | 1.080,25 | 106,90 | 244,70 | 2.293,33 | 516,49 | 9,22 | 2,30 | 1.566,37 |

| 2007 | ||||||||

| Mínimo | 49,16 | −213,87 | −141,43 | 85,75 | 18,09 | −77,16 | −12,49 | 68,58 |

| Mediana | 86,50 | 3,85 | 11,58 | 490,04 | 129,74 | 2,19 | 0,66 | 400,71 |

| Media | 336,90 | −21,39 | 21,76 | 2.953,78 | 574,25 | −10,08 | −0,17 | 53.771,01 |

| Máximo | 1.418,67 | 74,10 | 257,64 | 15.052,10 | 3.633,10 | 20,57 | 11,73 | 526.978,56 |

| Desciación estándar | 449,69 | 86,28 | 113,63 | 5.043,44 | 1.122,61 | 32,86 | 6,30 | 166.276,23 |

| 2008 | ||||||||

| Mínimo | 43,91 | −111,53 | −121,45 | 114,24 | 43,83 | −135,07 | −46,38 | 54,22 |

| Mediana | 117,79 | −13,25 | 1,83 | 234,18 | 78,70 | −16,83 | −6,59 | 108,75 |

| Media | 623,04 | −22,01 | 62,31 | 1.419,63 | 225,73 | −54,83 | −11,55 | 333,19 |

| Máximo | 3.704,24 | 83,00 | 600,02 | 8.107,09 | 1.156,97 | 7,17 | 2,13 | 1.653,38 |

| Desciación estándar | 1.360,38 | 62,03 | 241,71 | 2.959,58 | 411,41 | 68,34 | 17,38 | 584,84 |

| 2009-2010 | ||||||||

| Mínimo | 19,73 | −879,75 | −81,04 | 99,98 | −158,47 | −1.307,14 | −25,86 | 37,40 |

| Mediana | 134,62 | −47,72 | −8,38 | 369,49 | 72,51 | −47,98 | −10,20 | 154,07 |

| Media | 412,39 | −121,64 | 29,06 | 1.944,16 | 196,56 | −108,26 | −8,82 | 1.868,06 |

| Máximo | 3.202,51 | 50,48 | 545,86 | 8.638,03 | 1.254,48 | 115,22 | 10,04 | 26.781,97 |

| Desciación estándar | 764,50 | 228,16 | 155,27 | 3.186,14 | 345,93 | 316,94 | 10,31 | 6.435,23 |

| 2002-2010 | ||||||||

| Mínimo | 0,00 | −879,75 | −141,43 | 17,87 | −174,89 | −1.307,14 | −127,95 | 7,02 |

| Mediana | 125,06 | −1,16 | 9,04 | 228,21 | 70,46 | 3,66 | 0,49 | 168,96 |

| Media | 405,70 | −19,57 | 56,95 | 1.308,22 | 243,39 | −21,80 | −3,46 | 7.546,58 |

| Máximo | 3.704,24 | 228,91 | 600,02 | 15.052,10 | 3.633,10 | 233,02 | 20,88 | 526.978,56 |

| Desciación estándar | 709,15 | 144,03 | 151,97 | 2.677,79 | 507,75 | 157,46 | 17,66 | 59.271,99 |

Ingresos por ventas, resultado neto, EBITDA, total activo y patrimonio neto en millones de euros.

La ROE está expresada como el resultado neto sobre el patrimonio neto, y la ROA como el EBITDA sobre el total activo, ambas en porcentaje.

La capitalización se ha obtenido mediante el producto del número de acciones en circulación de la empresa por el valor medio de cotización en el año analizado. El valor medio se obtuvo por media simple entre el valor de la acción el primer día del año y el último.

Fuente: Elaboración propia a partir de los datos obtenidos de Capital IQ.

En cuanto a la información financiera diaria, los precios de cierre de las acciones, así como el volumen de acciones negociado, han sido obtenidos de la base de datos financiera de Thompson Reuters 3000Xtra.

4.2MetodologíaEste trabajo ha seguido la metodología de Brown y Warner (1985) para el estudio de eventos, siendo el día del evento el día de la publicación del informe de auditoría calificado. Los cambios en los precios de las acciones muestran, en promedio, las valoraciones del mercado respecto a la información suministrada, mientras que los volúmenes de negociación son la respuesta individual e idiosincrática de cada uno de los inversores que operan en el mercado al suministro de la nueva información. Por lo tanto, ambas medidas aportan información sobre el efecto de la publicación de un informe con salvedades al mercado. Si su publicación está añadiendo información relevante, cabe esperar una reacción, bien sea por cambios anormales y significativos en los precios de las acciones, en los volúmenes negociados, o en ambos a la vez.

Se han calculado las rentabilidades anormales (AR) como la diferencia entre la rentabilidad real y la rentabilidad esperada. La rentabilidad esperada ha sido obtenida a partir del modelo de Fama y French (1993). Así, las rentabilidades diarias estimadas para cada empresa i en el día t se obtienen de la expresión:

donde Rit es la rentabilidad diaria de los títulos; Rmt es la rentabilidad diaria del mercado continuo; Rft es la rentabilidad diaria en el mercado secundario de las Letras del Tesoro a 3meses; SMBt es la diferencia entre la rentabilidad de una cartera formada por empresas pequeñas y grandes; HMLt es la diferencia entre la rentabilidad de una cartera formada por empresas con alto y bajo ratio entre el valor contable y el valor de mercado; β1, β2 y β3 son las sensibilidades estimadas de cada título a los 3 factores anteriores por mínimos cuadrados ordinarios, y ¿it es la perturbación aleatoria.

La rentabilidad esperada se ha obtenido a partir de los coeficientes estimados para cada título y evento, utilizando un período pre-evento que se inicia el día −160 y termina el −11, siendo el día 0 el día de publicación del informe, y de Rft. Dada la naturaleza de la información examinada, resulta interesante analizar la reacción del mercado alrededor de la fecha del evento, puesto que podría existir una reacción anticipada debido a posibles filtraciones de la información o también una reacción retardada. Para poder estudiar estos posibles efectos se ha utilizado el período [−5, +5] como ventana de evento.

Una vez estimados los retornos anormales para cada compañía y evento, se ha calculado el promedio para cada día de la ventana del evento (AAR) de la siguiente forma:

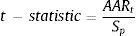

Para medir el nivel de significación, se ha utilizado el test paramétrico:

donde Sp es la desviación estándar del promedio de los retornos anormales en el período pre-evento.

Además, como es habitual en la literatura, se ha calculado el valor acumulado de los promedios (CAAR) agregando la rentabilidad diaria anormal para varios intervalos dentro de la ventana del evento [−5, +5].

Tal y como se ha mencionado anteriormente, se ha completado el análisis con el estudio de los efectos del evento en el volumen de negociación.

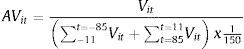

Siguiendo a Menendez (2005), se ha calculado el volumen de negociación anormal (AV) para la acción i en el día t como:

donde Vit es el volumen negociado en euros de las acciones de la empresa i en el día t.

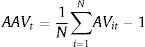

El promedio de los volúmenes negociados en el día t (AAV) se ha calculado como:

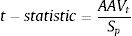

Por su parte, el nivel de significación del estadístico t se ha obtenido mediante:

El promedio de volumen anormal acumulado (CAAV) se obtiene a partir de la agregación del volumen anormal para diferentes intervalos dentro de la ventana del evento [−5,+5].

Las hipótesis de este estudio se han analizado mediante la utilización de un test paramétrico y de un test no paramétrico. El test paramétrico se ha descrito con anterioridad, mientras que para el no paramétrico se ha utilizado el test de Corrado (1989). La utilización del test no paramétrico se justifica, por un lado, por el pequeño tamaño de muestra de algunos de nuestros análisis. Por otro lado, Ahern (2009) muestra que los tests paramétricos en muestras no escogidas al azar presentan sesgos estadísticos. Por este motivo, en los resultados obtenidos con tamaños de muestra pequeños o agrupados siguiendo algún criterio de análisis solo se mostraran los resultados del test no paramétrico, que es el único que nos permite validar dichos resultados.

5ResultadosEn las tablas de resultados se muestra la media de las rentabilidades y/o los volúmenes anormales diarios con sus correspondientes estadísticos t y/o Corrado, para cada día de la ventana del evento. También se muestran las rentabilidades acumuladas, junto con los correspondientes estadísticos de significación, para los subperíodos [−5,0], [−1,0], [0,+1] y [0,+5]. El primer subperíodo recoge una posible anticipación del mercado a la publicación del informe, y el segundo y el tercer subperíodos acumulan el efecto del día de la publicación del informe con el día previo o el posterior, respectivamente. El último subperíodo informa del efecto posterior acumulado. En los tamaños de muestra que han permitido la realización del test de t y de Corrado se considera que un resultado es significativo cuando ambos test coinciden a un nivel de significación del 10%, o bien cuando uno de ellos lo es al 5%.

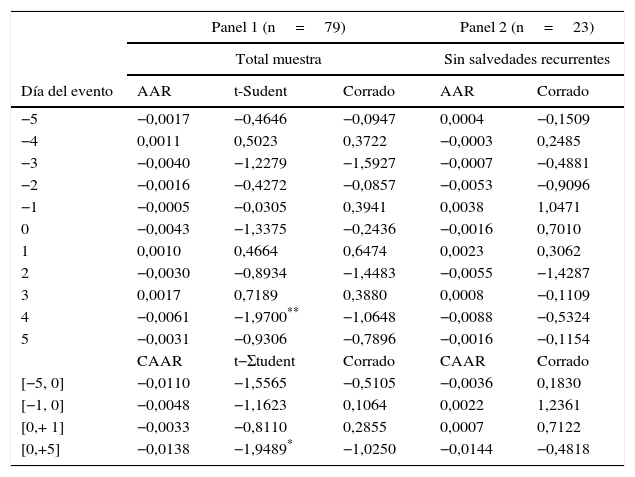

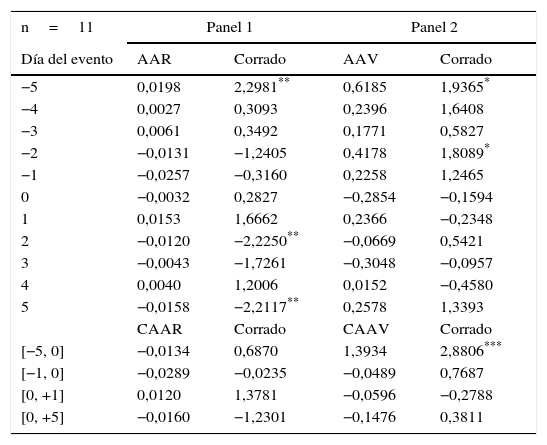

5.1Análisis de la muestra general, efecto de las salvedades recurrentes y de la estructura de propiedadTal y como se puede apreciar en el panel 1 de la tabla 4, no se observa para la totalidad de la muestra una rentabilidad anormal estadísticamente diferente de cero el día de la publicación del informe. Este resultado indicaría que el mercado en su conjunto no reacciona el día de la presentación de los informes de auditoría con salvedades, resultado que está en línea con los trabajos previos, lo que parecería indicar que las regulaciones introducidas no han conseguido incrementar el contenido informativo de los informes. Cabe destacar que los resultados de los días posteriores a la presentación del informe muestran mayoritariamente rentabilidades negativas, siendo estadísticamente significativa la rentabilidad anormal del cuarto día tras su publicación. Se puede entender como una reacción tardía a la presentación del informe. Los resultados se mantienen incluso en el caso de eliminar las salvedades recurrentes que podrían afectar a los resultados (panel 2). Los resultados obtenidos, por tanto, no permiten rechazar las hipótesis nulas H01 y H03.

Promedio diario y acumulado de las rentabilidades anormales para la totalidad de la muestra y eliminando el efecto de las salvedades recurrentes

| Panel 1 (n=79) | Panel 2 (n=23) | ||||

|---|---|---|---|---|---|

| Total muestra | Sin salvedades recurrentes | ||||

| Día del evento | AAR | t-Sudent | Corrado | AAR | Corrado |

| −5 | −0,0017 | −0,4646 | −0,0947 | 0,0004 | −0,1509 |

| −4 | 0,0011 | 0,5023 | 0,3722 | −0,0003 | 0,2485 |

| −3 | −0,0040 | −1,2279 | −1,5927 | −0,0007 | −0,4881 |

| −2 | −0,0016 | −0,4272 | −0,0857 | −0,0053 | −0,9096 |

| −1 | −0,0005 | −0,0305 | 0,3941 | 0,0038 | 1,0471 |

| 0 | −0,0043 | −1,3375 | −0,2436 | −0,0016 | 0,7010 |

| 1 | 0,0010 | 0,4664 | 0,6474 | 0,0023 | 0,3062 |

| 2 | −0,0030 | −0,8934 | −1,4483 | −0,0055 | −1,4287 |

| 3 | 0,0017 | 0,7189 | 0,3880 | 0,0008 | −0,1109 |

| 4 | −0,0061 | −1,9700** | −1,0648 | −0,0088 | −0,5324 |

| 5 | −0,0031 | −0,9306 | −0,7896 | −0,0016 | −0,1154 |

| CAAR | t−Σtudent | Corrado | CAAR | Corrado | |

| [−5, 0] | −0,0110 | −1,5565 | −0,5105 | −0,0036 | 0,1830 |

| [−1, 0] | −0,0048 | −1,1623 | 0,1064 | 0,0022 | 1,2361 |

| [0,+ 1] | −0,0033 | −0,8110 | 0,2855 | 0,0007 | 0,7122 |

| [0,+5] | −0,0138 | −1,9489* | −1,0250 | −0,0144 | −0,4818 |

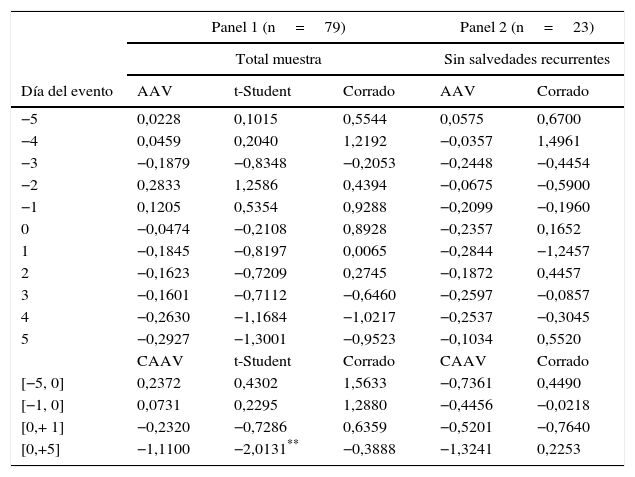

La segunda y cuarta hipótesis nulas planteadas hacen referencia al efecto en el volumen de negociación. Tal y como muestra la tabla 5, las hipótesis nulas no se pueden rechazar, ni para la totalidad de la muestra (panel 1, H02), ni eliminadas las salvedades recurrentes (panel 2, H04). Sin embargo, el análisis del subperíodo [0,+5] de la muestra general indica un descenso en el volumen negociado de las acciones los días posteriores a la presentación, por lo que parece que los inversores se muestran prudentes ante la nueva información recibida.

Promedio diario de los volúmenes anormales para la totalidad de la muestra y eliminando el efecto de las salvedades recurrentes

| Panel 1 (n=79) | Panel 2 (n=23) | ||||

|---|---|---|---|---|---|

| Total muestra | Sin salvedades recurrentes | ||||

| Día del evento | AAV | t-Student | Corrado | AAV | Corrado |

| −5 | 0,0228 | 0,1015 | 0,5544 | 0,0575 | 0,6700 |

| −4 | 0,0459 | 0,2040 | 1,2192 | −0,0357 | 1,4961 |

| −3 | −0,1879 | −0,8348 | −0,2053 | −0,2448 | −0,4454 |

| −2 | 0,2833 | 1,2586 | 0,4394 | −0,0675 | −0,5900 |

| −1 | 0,1205 | 0,5354 | 0,9288 | −0,2099 | −0,1960 |

| 0 | −0,0474 | −0,2108 | 0,8928 | −0,2357 | 0,1652 |

| 1 | −0,1845 | −0,8197 | 0,0065 | −0,2844 | −1,2457 |

| 2 | −0,1623 | −0,7209 | 0,2745 | −0,1872 | 0,4457 |

| 3 | −0,1601 | −0,7112 | −0,6460 | −0,2597 | −0,0857 |

| 4 | −0,2630 | −1,1684 | −1,0217 | −0,2537 | −0,3045 |

| 5 | −0,2927 | −1,3001 | −0,9523 | −0,1034 | 0,5520 |

| CAAV | t-Student | Corrado | CAAV | Corrado | |

| [−5, 0] | 0,2372 | 0,4302 | 1,5633 | −0,7361 | 0,4490 |

| [−1, 0] | 0,0731 | 0,2295 | 1,2880 | −0,4456 | −0,0218 |

| [0,+ 1] | −0,2320 | −0,7286 | 0,6359 | −0,5201 | −0,7640 |

| [0,+5] | −1,1100 | −2,0131** | −0,3888 | −1,3241 | 0,2253 |

** Significativo al 5%.

El análisis conjunto de ambas medidas muestra que el mercado reacciona a la presentación del informe con un descenso en las acciones negociadas y mayoritariamente con ventas que se realizan con un cierto retraso. Parece que tras la modificación de la Ley 44/2002, el contenido informativo de los informes de auditoría con salvedades se ha incrementado, aunque la reacción es más bien tímida.

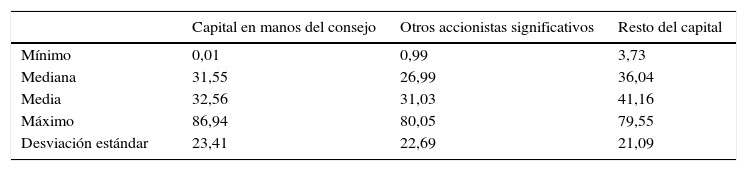

Las salvedades recurrentes, en contra de la planteado, no parece que sean una explicación plausible al poco contenido informativo que muestran los resultados. Se ha querido ahondar en su posible causa, por lo que se han analizado los resultados en función de la estructura de propiedad de la empresa, dado que la concentración de la propiedad es una característica que podría explicar la falta de reacción. Se ha obtenido la estructura de propiedad para cada empresa y año desde el ejercicio contable 2003, primero disponible, hasta el 2010 del Informe Anual de Gobierno Corporativo de la página web de la CNMV. La tabla 6 muestra el valor mínimo, la mediana, la media, el valor máximo y la desviación estándar del porcentaje de propiedad en manos del consejo, de otros accionistas mayoritarios y del resto del capital de las empresas. A partir de la media del período (41,16%) se han analizado los eventos cuyo capital flotante se encuentra por encima de dicha media.

Estructura de propiedad de las empresas de la muestra 2003-2010

| Capital en manos del consejo | Otros accionistas significativos | Resto del capital | |

|---|---|---|---|

| Mínimo | 0,01 | 0,99 | 3,73 |

| Mediana | 31,55 | 26,99 | 36,04 |

| Media | 32,56 | 31,03 | 41,16 |

| Máximo | 86,94 | 80,05 | 79,55 |

| Desviación estándar | 23,41 | 22,69 | 21,09 |

Datos en porcentaje.

Fuente: Elaboración propia a partir de los datos obtenidos del Informe Anual de Gobierno Corporativo de las empresas de la muestra disponibles en la página web de la CNMV.

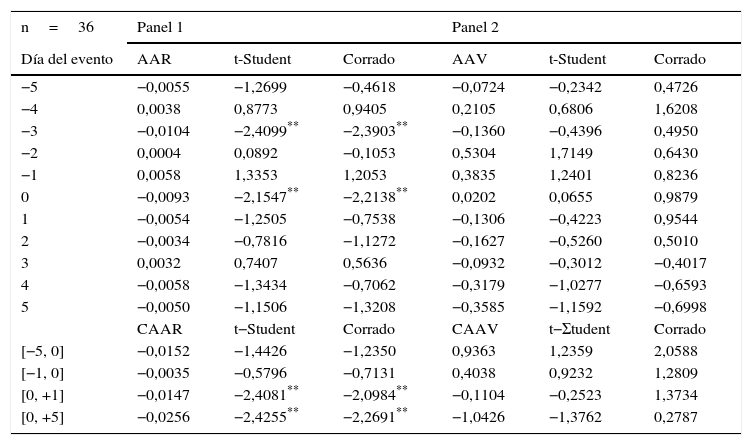

Los resultados obtenidos se muestran en la tabla 7, donde se puede apreciar que el día de la presentación del informe de auditoría con salvedades las acciones de las empresas con capital flotante por encima de la media reaccionan de forma negativa y significativa (panel 1), por lo que se rechaza la quinta hipótesis nula, aunque sin un incremento significativo del volumen negociado (panel 2, H06). Idéntico comportamiento, tanto en rentabilidad como en volumen, se aprecia 3días antes de hacer público el informe. Por otro lado, la decisión de venta tomada el día del evento se mantiene en los días posteriores con valores significativos en los 2 períodos acumulados posteriores al evento. Por lo tanto, podemos afirmar que el informe sí tiene carácter informativo cuando el capital flotante de la compañía está por encima de la media, o lo que vendría a ser lo mismo, cuando la propiedad está menos concentrada. La obtención de una reacción anticipada en t=−3, combinado con un volumen acumulado en el período previo al evento también significativo, indicaría que la información se podría haber filtrado antes del día del evento.

Promedio diario y acumulado de las rentabilidades y volúmenes anormales para empresas con capital flotante por encima de la media

| n=36 | Panel 1 | Panel 2 | ||||

|---|---|---|---|---|---|---|

| Día del evento | AAR | t-Student | Corrado | AAV | t-Student | Corrado |

| −5 | −0,0055 | −1,2699 | −0,4618 | −0,0724 | −0,2342 | 0,4726 |

| −4 | 0,0038 | 0,8773 | 0,9405 | 0,2105 | 0,6806 | 1,6208 |

| −3 | −0,0104 | −2,4099** | −2,3903** | −0,1360 | −0,4396 | 0,4950 |

| −2 | 0,0004 | 0,0892 | −0,1053 | 0,5304 | 1,7149 | 0,6430 |

| −1 | 0,0058 | 1,3353 | 1,2053 | 0,3835 | 1,2401 | 0,8236 |

| 0 | −0,0093 | −2,1547** | −2,2138** | 0,0202 | 0,0655 | 0,9879 |

| 1 | −0,0054 | −1,2505 | −0,7538 | −0,1306 | −0,4223 | 0,9544 |

| 2 | −0,0034 | −0,7816 | −1,1272 | −0,1627 | −0,5260 | 0,5010 |

| 3 | 0,0032 | 0,7407 | 0,5636 | −0,0932 | −0,3012 | −0,4017 |

| 4 | −0,0058 | −1,3434 | −0,7062 | −0,3179 | −1,0277 | −0,6593 |

| 5 | −0,0050 | −1,1506 | −1,3208 | −0,3585 | −1,1592 | −0,6998 |

| CAAR | t−Student | Corrado | CAAV | t−Σtudent | Corrado | |

| [−5, 0] | −0,0152 | −1,4426 | −1,2350 | 0,9363 | 1,2359 | 2,0588 |

| [−1, 0] | −0,0035 | −0,5796 | −0,7131 | 0,4038 | 0,9232 | 1,2809 |

| [0, +1] | −0,0147 | −2,4081** | −2,0984** | −0,1104 | −0,2523 | 1,3734 |

| [0, +5] | −0,0256 | −2,4255** | −2,2691** | −1,0426 | −1,3762 | 0,2787 |

** Significativo al 5%.

La explicación es que si la propiedad está concentrada, el resultado del informe puede ser conocido de antemano por sus propietarios mayoritarios y, por lo tanto, carece de contenido informativo en el mismo día de la presentación del informe. Por lo contrario, en las empresas en las que la propiedad está más dispersa, el contenido del informe no se puede anticipar por el conjunto del mercado, y en este caso sí contiene información suficiente para hacer reaccionar al mercado. Este resultado no se puede comparar con investigaciones previas, por lo que no se puede asegurar que la introducción de las regulaciones para incrementar las competencias y la independencia del auditor sean la explicación a los resultados obtenidos. Lo que sí se puede decir es que el mercado en su conjunto considera el trabajo realizado por los auditores y toma decisiones en función de él, y por lo tanto se entiende que lo está valorando como un trabajo positivo, cuando la propiedad de la empresa está más dispersa que la media.

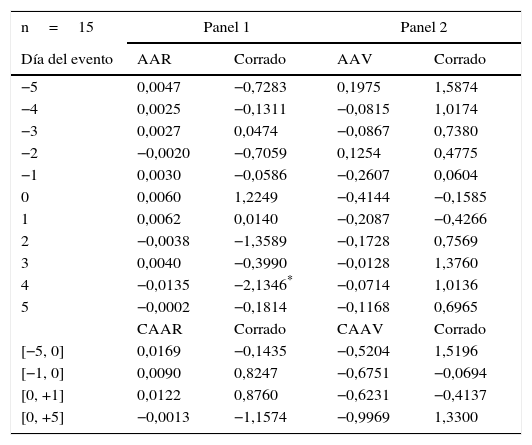

5.2Análisis de las salvedades por empresa en funcionamiento, por primera vez y por tamañoLa tabla 8 muestra los resultados obtenidos ante la presentación de salvedades por empresa en funcionamiento.

Promedio diario y acumulado de las rentabilidades y volúmenes anormales para empresas que presentan salvedades por empresa en funcionamiento

| n=11 | Panel 1 | Panel 2 | ||

|---|---|---|---|---|

| Día del evento | AAR | Corrado | AAV | Corrado |

| −5 | 0,0198 | 2,2981** | 0,6185 | 1,9365* |

| −4 | 0,0027 | 0,3093 | 0,2396 | 1,6408 |

| −3 | 0,0061 | 0,3492 | 0,1771 | 0,5827 |

| −2 | −0,0131 | −1,2405 | 0,4178 | 1,8089* |

| −1 | −0,0257 | −0,3160 | 0,2258 | 1,2465 |

| 0 | −0,0032 | 0,2827 | −0,2854 | −0,1594 |

| 1 | 0,0153 | 1,6662 | 0,2366 | −0,2348 |

| 2 | −0,0120 | −2,2250** | −0,0669 | 0,5421 |

| 3 | −0,0043 | −1,7261 | −0,3048 | −0,0957 |

| 4 | 0,0040 | 1,2006 | 0,0152 | −0,4580 |

| 5 | −0,0158 | −2,2117** | 0,2578 | 1,3393 |

| CAAR | Corrado | CAAV | Corrado | |

| [−5, 0] | −0,0134 | 0,6870 | 1,3934 | 2,8806*** |

| [−1, 0] | −0,0289 | −0,0235 | −0,0489 | 0,7687 |

| [0, +1] | 0,0120 | 1,3781 | −0,0596 | −0,2788 |

| [0, +5] | −0,0160 | −1,2301 | −0,1476 | 0,3811 |

Dada la especial gravedad de las salvedades que ponen en duda la continuidad de la empresa, sería de esperar que tuvieran un efecto particularmente importante sobre el comportamiento de los inversores. Como puede observarse en el panel 1 de la tabla 8, los resultados muestran que la emisión de un informe de auditoría que cuestiona la continuidad de la empresa no permite rechazar la hipótesis H07, siendo por lo tanto ese día igual que cualquier otro. Un análisis más detallado muestra que, además, tiene un inesperado efecto positivo en la rentabilidad del día t=−5 que se corrige algunos días después de la presentación del informe, concretamente en t=+2 y +5.

El examen de los volúmenes de negociación muestra unos resultados que se encuentran por encima de su media habitual en los días previos al evento (t=−5 y −2 y para el subperíodo [−5,0]). A pesar de que tampoco se puede rechazar la hipótesis nula H08 para el día del evento, se puede afirmar que la emisión del informe genera controversia entre los inversores en los días anteriores a su emisión, por lo que de alguna manera se empiezan a generar expectativas sobre su contenido ya en los días previos.

Cabe destacar que, de todas las compañías con informes de auditoría con salvedades de la muestra, tan solo 11 tenían salvedades del tipo empresa en funcionamiento. Al tratarse, además, de empresas de reducido tamaño, estos resultados han de ser interpretados con suma prudencia.

La tabla 9 presenta los resultados de las compañías que recibieron salvedades por primera vez en los últimos 5años, mostrando como único resultado destacable una reacción negativa en rentabilidad 4días después de la presentación del informe (panel 1), que se encontraría en línea con los resultados obtenidos para la muestra general. Contrariamente a las expectativas de encontrar una reacción en el caso de salvedades no habituales, no se pueden rechazar las hipótesis H09 y H010, lo que permite afirmar que presentar salvedades por primera vez no tiene un contenido informativo diferente al resto de salvedades.

Promedio diario y acumulado de las rentabilidades y volúmenes anormales para empresas que presentan salvedades por primera vez o después de 5 años

| n=15 | Panel 1 | Panel 2 | ||

|---|---|---|---|---|

| Día del evento | AAR | Corrado | AAV | Corrado |

| −5 | 0,0047 | −0,7283 | 0,1975 | 1,5874 |

| −4 | 0,0025 | −0,1311 | −0,0815 | 1,0174 |

| −3 | 0,0027 | 0,0474 | −0,0867 | 0,7380 |

| −2 | −0,0020 | −0,7059 | 0,1254 | 0,4775 |

| −1 | 0,0030 | −0,0586 | −0,2607 | 0,0604 |

| 0 | 0,0060 | 1,2249 | −0,4144 | −0,1585 |

| 1 | 0,0062 | 0,0140 | −0,2087 | −0,4266 |

| 2 | −0,0038 | −1,3589 | −0,1728 | 0,7569 |

| 3 | 0,0040 | −0,3990 | −0,0128 | 1,3760 |

| 4 | −0,0135 | −2,1346* | −0,0714 | 1,0136 |

| 5 | −0,0002 | −0,1814 | −0,1168 | 0,6965 |

| CAAR | Corrado | CAAV | Corrado | |

| [−5, 0] | 0,0169 | −0,1435 | −0,5204 | 1,5196 |

| [−1, 0] | 0,0090 | 0,8247 | −0,6751 | −0,0694 |

| [0, +1] | 0,0122 | 0,8760 | −0,6231 | −0,4137 |

| [0, +5] | −0,0013 | −1,1574 | −0,9969 | 1,3300 |

* Significativo al 10%.

Sería interesante realizar el análisis de ambas segmentaciones en función del capital flotante de las empresas y comprobar si los resultados se mantienen. Lamentablemente, aplicando ambos criterios a la vez, la muestra de salvedades por empresa en funcionamiento quedaría con un tamaño de n=2, y la de salvedades por primera vez, de n=4.

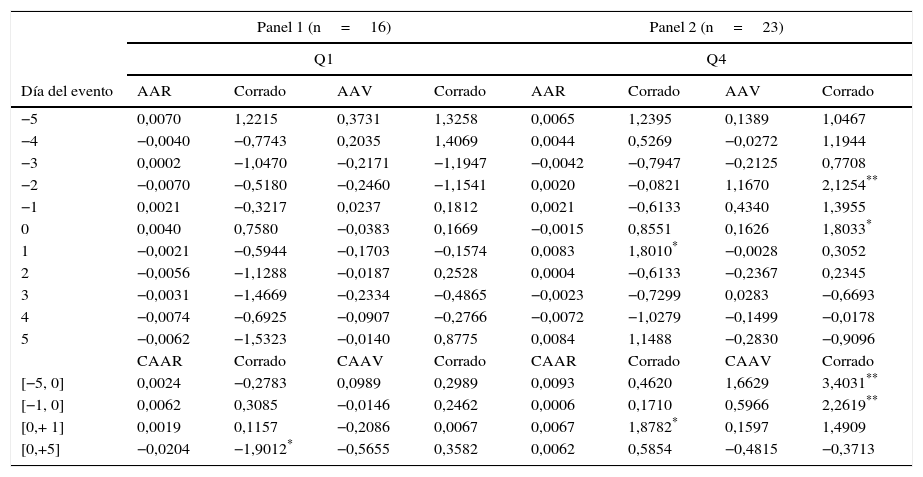

La tabla 10 muestra las rentabilidades y los volúmenes de negociación anormales para las empresas que se encuentran en el primer y cuarto cuartil de capitalización. Tal y como se puede apreciar, los resultados no permiten rechazar las hipótesis H011, H012 y H013, aunque sí permiten rechazar la hipótesis nula H014. El volumen de negociación de las empresas de menor tamaño, por tanto, sí resulta afectado por la presentación de un informe con salvedades.

Promedio diario y acumulado de las rentabilidades y volúmenes anormales según el tamaño de empresa

| Panel 1 (n=16) | Panel 2 (n=23) | |||||||

|---|---|---|---|---|---|---|---|---|

| Q1 | Q4 | |||||||

| Día del evento | AAR | Corrado | AAV | Corrado | AAR | Corrado | AAV | Corrado |

| −5 | 0,0070 | 1,2215 | 0,3731 | 1,3258 | 0,0065 | 1,2395 | 0,1389 | 1,0467 |

| −4 | −0,0040 | −0,7743 | 0,2035 | 1,4069 | 0,0044 | 0,5269 | −0,0272 | 1,1944 |

| −3 | 0,0002 | −1,0470 | −0,2171 | −1,1947 | −0,0042 | −0,7947 | −0,2125 | 0,7708 |

| −2 | −0,0070 | −0,5180 | −0,2460 | −1,1541 | 0,0020 | −0,0821 | 1,1670 | 2,1254** |

| −1 | 0,0021 | −0,3217 | 0,0237 | 0,1812 | 0,0021 | −0,6133 | 0,4340 | 1,3955 |

| 0 | 0,0040 | 0,7580 | −0,0383 | 0,1669 | −0,0015 | 0,8551 | 0,1626 | 1,8033* |

| 1 | −0,0021 | −0,5944 | −0,1703 | −0,1574 | 0,0083 | 1,8010* | −0,0028 | 0,3052 |

| 2 | −0,0056 | −1,1288 | −0,0187 | 0,2528 | 0,0004 | −0,6133 | −0,2367 | 0,2345 |

| 3 | −0,0031 | −1,4669 | −0,2334 | −0,4865 | −0,0023 | −0,7299 | 0,0283 | −0,6693 |

| 4 | −0,0074 | −0,6925 | −0,0907 | −0,2766 | −0,0072 | −1,0279 | −0,1499 | −0,0178 |

| 5 | −0,0062 | −1,5323 | −0,0140 | 0,8775 | 0,0084 | 1,1488 | −0,2830 | −0,9096 |

| CAAR | Corrado | CAAV | Corrado | CAAR | Corrado | CAAV | Corrado | |

| [−5, 0] | 0,0024 | −0,2783 | 0,0989 | 0,2989 | 0,0093 | 0,4620 | 1,6629 | 3,4031** |

| [−1, 0] | 0,0062 | 0,3085 | −0,0146 | 0,2462 | 0,0006 | 0,1710 | 0,5966 | 2,2619** |

| [0,+ 1] | 0,0019 | 0,1157 | −0,2086 | 0,0067 | 0,0067 | 1,8782* | 0,1597 | 1,4909 |

| [0,+5] | −0,0204 | −1,9012* | −0,5655 | 0,3582 | 0,0062 | 0,5854 | −0,4815 | −0,3713 |

Analizando en primer lugar las empresas de mayor tamaño, no se observa una reacción significativa el día del evento ni ningún otro día de la ventana. El análisis realizado por subperíodos muestra una rentabilidad acumulada negativa en el período posterior a la presentación del informe, por lo que parece que el mercado reacciona con lentitud a su presentación. Es el mismo comportamiento que se observa para la muestra general.

En cuanto a las empresas de menor tamaño, se observa una rentabilidad anormal positiva que resulta difícil de explicar el día posterior al evento y en el período acumulado [0,+1], con incrementos de volumen en t=−2 y el propio día del evento, así como en los 2 subperíodos acumulados que analizan los días previos a la presentación del informe. En este sentido, el volumen de negociación indica que los inversores han experimentado cierta controversia a la hora de interpretar el informe. Estos resultados serían contrarios a los aportados por Monterrey et al. (2003), que observan que las empresas de menor tamaño reaccionan en menor medida a la presentación de informes con salvedades pero que pueden tener su explicación en base a la información disponible. De las empresas de menor tamaño, al ser menos seguidas, se dispone de menos información, por lo que la opinión del auditor en este tipo de empresas es valiosa y tenida en cuenta para tomar decisiones de inversión.

6ConclusionesEste trabajo investiga el impacto de la publicación de informes de auditoría con salvedades en el precio de las acciones y en el volumen de negociación tras un cambio legislativo en materia de auditoría. Este cambio está caracterizado por mejoras importantes en la regulación de la auditoría para reforzar la calidad del informe mediante el incremento de la competencia y la independencia del auditor tras un período en el que la fiabilidad de este ha estado muy cuestionada. Los cambios, de haber alcanzado su finalidad, deberían favorecer un aumento del contenido informativo de un informe calificado en comparación con ámbitos temporales anteriores.

El análisis realizado indica que el mercado español reacciona con un cierto retraso y con un descenso de precios a la presentación del informe con salvedades. Esta reacción va también acompañada de un descenso del volumen negociado, lo que indicaría que los inversores requieren de algún tiempo para acabar de tomar una decisión respecto a la información suministrada. Los resultados señalan que el informe presenta mayor contenido informativo que en ámbitos temporales anteriores, dado que los trabajos que analizan períodos precedentes en el tiempo no encuentran ningún tipo de reacción. Se puede concluir que, a pesar de que la reacción no es tan clara como era de esperar a raíz de los cambios introducidos, se ha restaurado parcialmente la utilidad de los informes emitidos por los auditores durante este período de tiempo analizado.

Donde más valor están aportando los auditores al mercado es en la emisión de los informes sobre empresas cuya propiedad está más dispersa. Cuando el capital flotante de la empresa está por encima de la media, los inversores de estas empresas, que mayoritariamente no han podido anticipar su contenido, reaccionan con un descenso significativo de los precios, lo que indica que el informe tiene un contenido informativo valioso para la toma de decisiones. Desde nuestro punto de vista, este resultado puede explicar en parte la falta de reacción encontrada en investigaciones previas para España. Por otro lado, también muestra a las instituciones que tienen capacidad para mejorar la calidad de los informes de auditoría, que el informe es valioso para los inversores que no pueden anticipar su contenido, por lo que entendemos que las mejoras que se tomen para mejorar su contenido informativo deberían tener en consideración la estructura de propiedad de las empresas. Esta última reflexión también es válida para futuras investigaciones en las que se mida la trasmisión de información al mercado por parte de las empresas cotizadas españolas.

Los estudios segmentados muestran que los inversores valoran más los informes cuando el tipo de salvedad que contienen es especialmente negativa, empresa en funcionamiento, y los emitidos sobre empresas de poca capitalización. Contrariamente, la presentación de salvedades por primera vez es irrelevante. Hubiese sido interesante poder analizar el efecto conjunto de la estructura de propiedad y las salvedades por empresa en funcionamiento, salvedades por primera vez o en función del tamaño de la empresa, pero precisamente una de las limitaciones de este estudio se encuentra en que el tamaño de la muestra no permite dichos análisis. Nos gustaría también resaltar la prudencia con la que deben ser tomadas las conclusiones alcanzadas, dado que aplican al ámbito muestral y temporal analizado. Adicionalmente, hay que tener en cuenta la existencia de otros cambios regulatorios durante el periodo de análisis, mencionados en la introducción del trabajo, que pueden haber afectado a los resultados al no poder aislarse su efecto de los de la Ley 44/2010.

Parece que la introducción de medidas para incrementar la competencia y la independencia del auditor ha trabajado en la dirección correcta para incrementar la relevancia del informe de auditoría, aunque los resultados globales encontrados muestran que no han aportado un incremento sustancial, conforme a las expectativas. Los resultados también muestran que este incremento no es sustancial porque la concentración de la propiedad en las empresas españolas tiene un fuerte efecto mitigador sobre el contenido informativo marginal del informe el día de su publicación.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

AgradecimientosLos autores agradecen sinceramente los comentarios y sugerencias realizados por 2 revisores anónimos que han ayudado a mejorar la calidad de este trabajo. Los autores también agradecen las ayudas a la investigación recibidas por parte del IQS y de la Universitat Ramon Llull.