En este artículo se analiza si el deseo de evitar pagos fiscales futuros, calculados en términos de impuestos diferidos netos que se registran en los balances generales de las empresas, podría erigirse, junto con los factores explicativos documentados en la bibliografía anterior, como un determinante de la inversión empresarial. Nuestro análisis empírico aporta resultados sólidos que dejan constancia de que los pagos fiscales futuros son una motivación adicional para adoptar decisiones de inversión. No obstante, nuestros hallazgos también ponen de manifiesto que, hasta cierto punto, las motivaciones de carácter tributario podrían explicar situaciones de sobreinversión, si bien la evidencia que se ha obtenido de dichos episodios muestra una moderada significación estadística.

This paper analyzes whether business companies investment decisions are affected by the desire to alleviate future tax payments measured in terms of the net deferred taxes recognized in the balance sheet, besides other explanatory factors documented by previous literature. Our empirical analysis yielded robust results which demonstrate that future tax payments represent an additional incentive for undertaking investments. However, our findings also reveal that, to some extent, tax-based incentives may explain overinvestment, even though the statistical significance of those parameters is only moderate.

El presente trabajo tiene por objeto analizar empíricamente si el deseo de evitar los pagos futuros de impuestos, captados mediante los impuestos diferidos netos que figuran registrados en los balances de las compañías, podría erigirse, junto con los factores explicativos documentados en la literatura previa, como un determinante de la inversión empresarial. La evidencia empírica disponible en la literatura deja constancia inequívoca de la decisiva influencia de los impuestos sobre las decisiones corporativas1, que según Slemrod (1992) afectan a 3 tipos de cuestiones: la selección del momento de realizar las transacciones, la elección de alternativas financieras y la adopción de decisiones reales. El modo en que la fiscalidad afecta a la inversión cae en las 3 categorías, y nuestro interés está centrado en conocer en qué medida la información disponible en los estados financieros acerca de la posición fiscal futura de las empresas, representada, como más adelante explicaremos, por los impuestos diferidos, contribuye a explicar las actividades de inversión y posibilita, como escriben Fernández Rodríguez, Martínez Arias y Álvarez García (2003), la aparición de procesos de arbitraje o planificación fiscal.

Aunque está bien descrito en la literatura cómo el tipo impositivo marginal afecta a las decisiones de financiación y está documentado con precisión cómo las firmas con elevada tributación tienden a exhibir elevados niveles de endeudamiento aprovechando la deducibilidad fiscal de los intereses (Mackie-Mason, 1990; Graham, 2006b; Graham, Lemmon y Schallheim, 1998), no conocemos trabajos previos, hasta donde nuestro conocimiento alcanza, que aborden el análisis empírico de la relación entre los pagos fiscales futuros, aproximados mediante la información contenida en los estados financieros, e inversión empresarial. Y tampoco nos constan estudios sobre la vinculación entre impuestos y sobreinversión, salvo las conjeturas de Inger (2014) sobre esta cuestión.

El estudio de Laux (2013) aporta evidencia compatible con la hipótesis de que los impuestos diferidos proporcionan información, si bien reducida, sobre los pagos fiscales futuros, pero se limita a documentar este hallazgo sin adentrarse en analizar en qué medida el deseo de evitar mayores pagos en ejercicios venideros podría explicar determinadas decisiones empresariales.

Nuestra principal contribución consiste, precisamente, en complementar la evidencia documentada para Estados Unidos por Laux (2013) con base en una amplia muestra de empresas españolas no cotizadas, analizando si la información fiscal reflejada en los estados financieros permite inferir la dirección de los pagos fiscales futuros. En el caso de que dicha información contable permita prever una elevación de la carga tributaria futura, se podrían generar incentivos para acometer proyectos de inversión, que minorarían la base imponible del Impuesto sobre Sociedades de posteriores ejercicios al aumentar las dotaciones a la amortización de los activos, financiándolos en su caso con deuda y, además, generando deducciones adicionales en la cuota, mitigando de este modo el montante de las liquidaciones tributarias venideras. Además, nuestro trabajo también aporta evidencia para el marco normativo español, en el que, hasta donde nuestro conocimiento alcanza, no se han llevado a cabo estudios empíricos de esta naturaleza.

De confirmarse esta conducta, las decisiones de inversión formarían parte de las estrategias de planificación fiscal de las compañías, entendidas como el conjunto de acciones y medidas orientadas a reducir o diferir, dentro del marco normativo aplicable, la carga tributaria. Por tanto, y en este contexto, las motivaciones fiscales serían un determinante de la inversión, que de este modo también quedarían afectadas a los riesgos que son característicos de la planificación fiscal, puesto que el objetivo de reducir los pagos fiscales siempre será, como sostienen Hanlon y Heitzman (2010) y Rego y Wilson (2012), a expensas de asumir mayores riesgos.

Pero también es posible que si la fiscalidad animase los procesos de inversión podría suceder, como sugiere Jensen (1986), que los directivos hicieran crecer sus empresas más allá de su tamaño óptimo, incurriendo en episodios de sobreinversión, que sería el principal riesgo inherente a la inversión inducida no exclusivamente por razones de negocio en sí, sino por motivaciones adicionales de naturaleza tributaria. Por esta razón, nuestro trabajo también aborda el estudio de esta posible ineficiencia asociada al deseo de evitar pagos de impuestos futuros.

También nos parece necesario resaltar que nuestro trabajo está referido al contexto de las empresas no cotizadas españolas, y ambas circunstancias condicionan el diseño de la investigación y nuestros hallazgos empíricos. Así, toda la literatura disponible, tanto teórica como empírica, está referida a compañías cotizadas, en las que la formidable presión que ejerce el mercado de capitales, en especial para mostrar resultados a la altura de las expectativas de los inversores y analistas, condiciona las decisiones de inversión de un modo que nunca se produce en las firmas no cotizadas, en las que la principal restricción a la inversión es su capacidad financiera.

Pero, además, nuestro estudio se lleva a cabo con base en una muestra de empresas españolas, por lo que el marco normativo en el que se inserta se erige inevitablemente como un segundo condicionante del diseño empírico. En efecto, aunque en todos los países se establecen estímulos fiscales a la inversión, incentivos como, por ejemplo, la amortización acelerada, que están presentes en la normativa norteamericana desde 1954, en España son relativamente recientes hasta su eliminación en marzo de 2012, o las deducciones de la cuota por inversiones, cuya aplicación, condiciones y limitaciones son muy diferentes en cada regulación. Y también determinadas restricciones, como la deducibilidad de gastos financieros o la compensación de bases imponibles negativas, muy distintas en cada jurisdicción e, incluso, diferentes ejercicio a ejercicio dentro de una misma jurisdicción. Todo ello, como decimos, exige un planteamiento de nuestra investigación que necesariamente ha de adaptarse a las concretas circunstancias del caso español y en un contexto de no cotización bursátil.

El resto de nuestro trabajo se organiza del siguiente modo. En la sección segunda abordamos una breve revisión de la literatura más cercana; en la tercera describimos el diseño de nuestra investigación, planteamos las hipótesis que posteriormente serán objeto de contraste y describimos las especificaciones empíricas; en la cuarta explicamos el proceso de formación de la muestra, sus principales estadísticos descriptivos y las correlaciones existentes entre las variables seleccionadas; en la quinta presentamos y discutimos los principales resultados empíricos obtenidos; en la sexta efectuamos algunas extensiones y pruebas complementarias con la finalidad de asegurar la robustez de nuestros hallazgos, y en la séptima y última describimos las principales implicaciones, conclusiones y limitaciones de nuestro estudio.

Revisión de la literaturaComo hemos descrito, nuestro trabajo tiene por finalidad estudiar en qué medida el deseo de mitigar los pagos futuros de impuestos podría explicar las decisiones de inversión de las empresas. Este análisis puede realizarse debido a que los estados financieros contienen información sobre la dirección que tomarán los pagos fiscales en los ejercicios venideros, y por esta razón, nuestra contribución se sitúa en la línea de investigación que estudia el vínculo entre información contable, fiscalidad e inversión, y que en la actualidad aún se encuentra insuficientemente abordado.

Antes de abordar el diseño de nuestra investigación, nos parece relevante hacer un breve recorrido por la literatura que vincula las decisiones de inversión y los incentivos fiscales, al objeto de ubicar nuestro trabajo en su contexto apropiado, lo que permitirá un mejor entendimiento de los factores de control que posteriormente introduciremos en los modelos que proponemos para el contraste empírico de las hipótesis que formularemos. Según nuestro parecer, los estudios empíricos han evolucionado desde el empleo de datos agregados, orientados a la evaluación de políticas públicas, hasta el análisis empírico de las decisiones fiscales de las empresas, lo que ha sido posible gracias a la más reciente utilización de datos microeconómicos, aportando una mayor riqueza a la evidencia disponible. En todo caso, las raíces conceptuales de la literatura relevante sobre la cuestión están trazadas en los trabajos seminales de Jorgenson (1963), Hall y Jorgenson (1967) y Tobin (1969), que, en la estela de la economía neoclásica, parten de la idea central de que las empresas buscan maximizar su rentabilidad, y al servicio de este objetivo estarían las decisiones de inversión, incentivadas, entre otros factores, por la tasa de depreciación de los activos y los estímulos fiscales disponibles.

En el modelo neoclásico especificado inicialmente por Jorgenson (1963) y desarrollado posteriormente por Hall y Jorgenson (1967), su contraste empírico dejó constancia de la efectividad de los incentivos a la inversión. Hasta entonces no se había abordado el impacto de las políticas fiscales, hasta el punto de afirmar que «la efectividad de las políticas fiscales es una cuestión de fe entre los economista»’ (Hall y Jorgenson, 1967, p. 391), y sus resultados pusieron de relieve cómo los estímulos fiscales generan efectos en el nivel de inversiones, condicionan el momento de acometerlas e influyen en el tipo específico de activo a invertir. La deducción por inversiones se reveló como el más potente de los estímulos, seguido por la libertad de amortización, aceptada a efectos fiscales en Estados Unidos desde 1954.

Para Tobin (1969), las decisiones de inversión están basadas en la rentabilidad esperada, y por ello el único predictor del nivel de inversión de las firmas es el cambio marginal operado en el ratio q, definido como el cociente entre el valor de mercado de los activos y su coste de reposición, de manera que las empresas invertirían hasta que el beneficio marginal derivado de la inversión igualase a su coste marginal. Su teoría fue confirmada por Summers (1981) y Desai y Goolsbee (2004) con datos agregados y por Fazzari, Hubbard y Petersen (1988) con un panel de empresas, si bien estos matizaron y relajaron el enfoque neoclásico al sugerir que las decisiones de inversión también son sensibles a otras variables, singularmente al nivel de cash flow, es decir, de los recursos generados internamente, sobre todo en el caso de compañías que padecen restricciones financieras y, por tanto, presentan dificultades o limitaciones para financiar sus inversiones con deuda.

La línea de investigación que vincula información contable y decisiones de inversión a nivel corporativo tomó como base estas raíces intelectuales, y ha de atribuirse a Biddle y Hilary (2006) el primer estudio reciente situado sobre la intersección de ambas cuestiones, al examinar el efecto que la información contable de alta calidad ejerce sobre la eficiencia de la inversión y confirmar que la información cualitativamente relevante favorece la inversión, debido, en su opinión, a la reducción de la asimetría de información existente entre gerentes y proveedores de capital. Sus resultados, sobre una muestra de compañías cotizadas de 34 países para el periodo 1993-2004, se mantuvieron robustos ante diferentes medidas de calidad contable y especificaciones econométricas alternativas.

Verdi (2006) estudia la relación entre calidad contable y eficiencia de la inversión sobre una amplia muestra de empresas para el periodo 1980-2003. Consistente con la hipótesis de que la calidad contable favorece la eficiencia de la inversión, documenta cómo los subrogados de este atributo están negativamente asociados tanto con la sobreinversión como con la infrainversión. Además de ello, obtiene evidencia de cómo, en el caso de empresas con restricciones financieras, la calidad está más estrechamente asociada con la infrainversión, y cómo las empresas que exhiben una alta liquidez en sus balances muestran una mayor propensión a la sobreinversión, lo que sugiere que la calidad contable mitiga las asimetrías informativas ocasionadas por problemas de selección adversa y conflictos de agencia.

McNichols y Stubben (2008), tomando una amplia muestra de compañías norteamericanas para el periodo comprendido entre 1978 y 2002, analizaron en qué medida las prácticas de alteración del resultado contable afectan a la eficiencia de la inversión, documentando cómo las empresas cuyos estados financieros han sido objeto de investigación por el regulador bursátil norteamericano (la Securities and Exchange Commission [SEC]) incurren en episodios de sobreinversión en activos fijos durante el periodo de irregularidades contables, y localizan idéntico patrón de conducta en empresas con elevados ajustes por devengos discrecionales. Los autores consideran que la explicación más verosímil de este fenómeno se debe a que las prácticas de manipulación contable afectan a las decisiones internas de las firmas, y que, en consecuencia, el declive observado en los precios bursátiles de estas empresas, que tradicionalmente se atribuye a la detección del fraude contable, también podría ser imputable a ineficiencias en las decisiones de inversión identificadas por los participantes en el mercado de capitales.

La evidencia documentada por Biddle y Hilary (2006), antes comentada, sobre la relación entre calidad de información financiera y eficiencia de la inversión, animó a Biddle, Hilary y Verdi (2009) a dar un paso más y analizar si dicha eficiencia surge como consecuencia de reducir la infrainversión o de mitigar la sobreinversión. Su estudio aportó evidencia de ambos fenómenos y dejó constancia de una asociación condicional negativa (positiva) entre la calidad contable y la inversión para las empresas que operan en entornos más propensos a la sobreinversión (infrainversión). También, las empresas con mayor calidad contable parecen desviarse menos de los niveles de inversión prevista y muestran menor sensibilidad a las condiciones macroeconómicas. Estos resultados sugirieron la existencia de un vínculo entre calidad contable y eficiencia de la inversión que reduciría fricciones como riesgo moral y selección adversa que obstaculizan la inversión eficiente.

Como hemos podido apreciar, las aportaciones de Biddle y Hilary (2006), Verdi (2006) y McNichols y Stubben (2008) se orientan hacia el estudio del papel desempeñado por la información contable en la reducción de información asimétrica. No obstante, el de Edgerton (2012) es un trabajo que aunque tiene por objeto evaluar la efectividad de las políticas fiscales, puede situarse, con matices a los que más adelante nos referiremos, más cercano al nuestro. Edgerton construyó un modelo en el que las decisiones de inversión se adoptan en un contexto presidido por el objetivo de mantener el valor de mercado de la empresa.

El punto de partida del modelo es que los participantes en el mercado de capitales muestran fijación funcional sobre los resultados contables, situación que ejerce una fuerte presión sobre los gerentes para mantener el nivel de estos, y argumenta que la lógica de esta asunción básica se encuentra en la copiosa literatura disponible que de manera reiterada y constante ha venido documentando la existencia de tal fijación, hasta el punto de sacrificar cash flows o alterar decisiones económicas reales que mejoren el nivel de los resultados. Así, si los gerentes evalúan los proyectos de inversión con base en los resultados contables y no en el cash flow, las normas fiscales sobre depreciación no afectarán a las decisiones de inversión.

Con base en esta hipótesis, Edgerton desplegó un interesante análisis empírico para documentar la sensibilidad de las inversiones ante diferentes tipos de incentivos fiscales, en función de que tales estímulos tengan o no impacto sobre los resultados contables, y concluyó que las políticas contables que, como la amortización acelerada, no afectan al nivel de resultados, son menos efectivas como estímulos a la inversión que las que, como las deducciones por inversión, favorecen una mejora de dichos resultados, lo que crearía una propensión a seleccionar proyectos de inversión que, si afectan a los resultados, sea para elevarlos o para mantenerlos.

El trabajo más próximo al nuestro es el de Laux (2013), que abordó el análisis de la relación entre la información de naturaleza fiscal contenida en los estados financieros y las decisiones de inversión. Tomando como base una muestra de 200 grandes compañías cotizadas en el mercado de capitales norteamericano, todas pertenecientes al S&P500, analizó los componentes de los activos y pasivos por impuestos diferidos y concluyó que estos proporcionan información sobre los pagos fiscales de ejercicios posteriores, si bien la magnitud de su contenido informativo es reducida. De este modo confirma las predicciones teóricas de Sansing (1998), Guenther y Sansing (2000, 2004) y Amir, Kirschenheiter y Willard (2001), que pronosticaron que los impuestos diferidos afectan a las liquidaciones tributarias futuras. No obstante, esta relación es débil y Laux (2013), como hemos avanzado, se limita a dejar constancia de este hecho, sin ir más allá y sin indagar en qué medida las compañías podrían adoptar estrategias para mitigar el esfuerzo fiscal que indican las posiciones de activos y pasivos por impuestos diferidos.

Por último, Shroff (2014) investigó si los cambios en la normativa contable afectan a las decisiones de inversión. Tomando un intervalo temporal durante el que se produjeron 49 modificaciones de las normas contables, encontró evidencia consistente con el hecho de que tales alteraciones influyen en las decisiones de inversión; en primer lugar, a la inversión en I+D, siendo más intenso este efecto en las inversiones de empresas sujetas a covenants, y en segundo lugar, a la inversión en inmovilizados materiales, debido a que el proceso de cumplir con los cambios normativos altera el conjunto de información de los gerentes y, en consecuencia, también altera sus decisiones de inversión.

En suma, la evidencia disponible pone de manifiesto cómo las decisiones de inversión son sensibles a la calidad de la información contable y al nivel de resultados de las empresas, están afectadas por las asimetrías informativas y, en el caso concreto de la información de contenido fiscal, cómo esta posee capacidad predictiva para predecir el nivel de pagos fiscales futuros, como ha documentado Laux (2013).

Diseño de la investigaciónLa fiscalidad como determinante de la inversión empresarialLa cuestión central de nuestra investigación consiste en analizar en qué medida las decisiones de inversión se integran en las estrategias de planificación fiscal de las empresas, entendidas estas, siguiendo a Scholes et al. (2014), como el conjunto de acciones que contribuyen a la obtención del mayor flujo de tesorería mediante la reducción, hasta donde ello sea posible, de la salida de efectivo provocada por los impuestos. En un importante trabajo sobre planificación fiscal, Stiglitz (1985) trazó las 3 dimensiones básicas del aprovechamiento fiscal inherente a la decisión de invertir: la reducción de la base imponible ocasionada por las dotaciones a las amortizaciones, ya sean normales o aceleradas, su minoración adicional si la financiación elegida es mediante arrendamiento financiero o con endeudamiento, y la menor cuota a liquidar derivada de la aplicación de deducciones por inversiones. Los 2 primeros efectos de las nuevas inversiones implican, además, una contracción del resultado contable, al elevar los gastos del ejercicio, y el tercero, las deducciones de la cuota, un menor gasto devengado por impuestos, y en consecuencia, un mayor resultado contable.

Ahora bien, la inversión empresarial entendida como un instrumento de planificación fiscal debe analizarse teniendo muy en cuenta el contexto institucional en el que se lleva a cabo. Como podemos deducir de la lectura del epígrafe anterior, toda la literatura relevante sobre la relación entre impuestos e inversión empresarial está referida a compañías cotizadas y circunscritas al marco normativo norteamericano. Por el contrario, nuestro estudio tiene por objeto el análisis de esta relación para el caso concreto de empresas españolas que, además, no son cotizadas, circunstancias ambas que condicionan tanto el diseño como los resultados empíricos de nuestra investigación, como seguidamente razonaremos.

Como decimos, las decisiones de inversión podrían ser diferentes en el caso de empresas no cotizadas. En primer lugar, por el hecho de que las compañías admitidas a cotización podrían incurrir en los denominados financial reporting costs, que en el modelo de Edgerton (2012) tratan de evitarse y que Shackelford y Shevlin (2001) definen como los costes asociados a la adopción de determinadas decisiones —en este caso, fiscales— que conllevan una minoración del resultado, generándose así lo que para Graham, Hanlon, Shevlin y Shroff (2014) es un conflicto entre objetivos contables y fiscales. Cloyd, Pratt y Stock (1996) señalan que la reducción del resultado puede conducir a las empresas cotizadas a incurrir en el incumplimiento de los covenants o acuerdos sobre deuda pactados con sus acreedores, una reducción de las retribuciones de la dirección cuando están basadas en objetivos de resultados y una menor valoración de la compañía en el mercado, razones que explican sus resultados empíricos, que muestran cómo las empresas cotizadas son significativamente menos agresivas en materia fiscal que las que no lo son.

Por el contrario, este trade-off existente entre aspectos fiscales y contables no tiene lugar cuando las compañías no cotizan. Así, Mills y Newberry (2001) documentan cómo en ausencia de costes vinculados a reducciones del resultado, las empresas tienen incentivos para incurrir en prácticas de planificación fiscal que reducen tanto la base imponible como el resultado contable, sin que ello constituya un problema. En este escenario de no cotización, Mills y Newberry (2001) y Monterrey y Sánchez (2009) muestran cómo la prioridad de las empresas no es estar a la altura de las expectativas de los mercados, sino evitar los problemas asociados a un elevado endeudamiento. Los resultados empíricos obtenidos por Penno y Simon (1986) y más recientemente por Badertscher, Katz y Rego (2013) dejaron constancia de la actitud muy diferente ante los impuestos de las empresas según su condición de ser o no cotizadas: mientras las primeras propenden a seleccionar métodos contables para mantener o elevar resultados, y con ello la base imponible, en las segundas se generan incentivos para adoptar estrategias de planificación fiscal más agresivas.

La segunda característica diferenciadora de nuestro estudio guarda relación con el marco normativo de los impuestos. Como Atwood, Drake, Myers y Myers (2012) documentan, las estrategias fiscales de las empresas están relacionadas con diferentes factores y circunstancias institucionales, pero, sobre todo, vienen determinadas de manera crítica por la regulación tributaria de cada país. Y en este sentido, resulta evidente que la normativa española, a la que se ciñen las empresas de nuestra muestra, condiciona por completo el modo de plantear nuestra investigación. Así, y entre otros muchos ejemplos que podríamos aportar, mientras en países como Estados Unidos la libertad de amortización está instituida desde 1954 y es una opción disponible para las compañías, en España se introdujo en 2009 y fue suprimida en marzo de 2012; la deducción de la cuota por inversiones, que en el caso norteamericano sigue siendo un potente incentivo fiscal, en nuestro país se ha ido desdibujando paulatinamente hasta quedar relegada, salvo en el caso de la deducción en I+D+i, a un papel marginal, debido a la reducción de los porcentajes aplicables y a las limitaciones para su aprovechamiento, si bien han permanecido otras deducciones y ventajas fiscales como las permitidas a las empresas de reducida dimensión o a las de tenencia de valores extranjeros2.

No obstante, desde nuestra perspectiva, no parece probable que las empresas adopten decisiones de inversión, de marcado carácter estratégico y con implicaciones a largo plazo, con la exclusiva finalidad de ahorrar impuestos, y más bien nos inclinamos por considerar que el deseo de reducir costes fiscales sería, como considera Graham (2006a), un determinante complementario o de segundo orden de la inversión. Por el contrario, las compañías que esperan pagos futuros de impuestos más reducidos, o incluso inexistentes por estar en supuestos de saturación fiscal o tax exhaustion, no contarían con este incentivo adicional para realizar inversiones.

Por tanto, la primera de nuestras hipótesis, expresada de manera alternativa, queda enunciada como sigue:H1 Las empresas no cotizadas con mayores pagos fiscales futuros tienen incentivos para adoptar decisiones de inversión.

Pero también la literatura acoge la posibilidad de que las empresas se desvíen de su nivel óptimo de inversiones e incurran en situaciones de sobreinversión o de infrainversión. Verdi (2006) define la inversión eficiente como aquella que selecciona únicamente proyectos con valor neto actual positivo, bajo el escenario de un mercado sin fricciones como la selección adversa o los costes de agencia. Por el contrario, la inversión ineficiente incluiría no aprovechar oportunidades de inversión que podrían tener un valor neto actual positivo (infrainversión), y asimismo, acometer proyectos con valor neto actual negativo (sobreinversión).

Pero la realidad es que las fricciones del mercado ocasionan las ineficiencias; las primeras de ellas, la infrainversión, a partir de la propuesta teórica de Myers (1977), son las derivadas de las restricciones para acceder a los recursos financieros, que están generadas por la asimetría informativa entre gerentes y proveedores de capital, los cuales podrían limitar las posibilidades de financiación de las firmas si perciben que los gerentes pueden explotar la información privada, generando así un problema de infrainversión y haciendo que el nivel de inversión sea muy sensible a la capacidad de generación de cash flow de las compañías. La segunda fricción, la sobreinversión, argumentada por Jensen (1986) y confirmada empíricamente por Blanchard, López de Silanes y Shleifer (1994), trae causa en los problemas de agencia, si las inversiones tienen como motivación el deseo personal de los gerentes en aumentar la dimensión de la firma y, con ello, el perímetro bajo su poder y control, creciendo más allá de su tamaño óptimo y acometiendo proyectos de inversión ineficientes (Baumol, 1959; Williamson, 1974). Otros incentivos para la sobreinversión serían el exceso de confianza (Bertrand y Mullainathan, 2003; Heaton, 2002) o la reputación (Baker, 2000).

Como antes hemos comentado, no nos constan estudios que analicen el posible vínculo entre fiscalidad y sobreinversión, salvo una afirmación genérica de Inger (2014) acerca de la sobreinversión derivada de la posibilidad de reducir costes fiscales por acceder a las ventajas derivadas de las amortizaciones aceleradas, y otra más específica de Shackelford, Slemrod y Sallee (2011), en la que sostienen que la vigencia fiscal del método LIFO en el sistema fiscal estadounidense induciría a sobreinvertir en inventarios, si bien en ninguno de estos trabajos se aporta la menor evidencia empírica que sustente sus afirmaciones.

En nuestra opinión, parece oportuno explorar esta conjetura y verificar empíricamente si la inversión dirigida, ya sea como objetivo primordial o complementario, a reducir costes fiscales, también podría erigirse como una posible causa de sobreinversión, forzando proyectos de dudosa rentabilidad, aumentando innecesariamente su cuantía, o anticipando su ejecución a un momento inoportuno. De este modo, la segunda de nuestras hipótesis se expresa, también de modo alternativo, del siguiente modo:H2 Las empresas no cotizadas con mayores pagos fiscales futuros son propensas a incurrir en sobreinversión

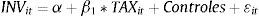

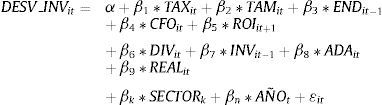

El modelo que servirá para llevar a cabo el contraste empírico de la primera de nuestras hipótesis tiene la siguiente formulación genérica:

En el que, para la empresa i en el ejercicio t, los pagos diferidos de impuestos, representados mediante la variable experimental TAXit, estarían explicando las inversiones, INVit, conjuntamente con otras variables independientes que serán objeto de control.

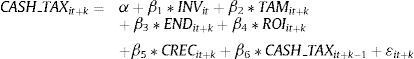

La segunda de las hipótesis planteadas será contrastada mediante el modelo (2), cuya expresión formal es la siguiente:

En el que la variable dependiente, DESV_INVit, es la diferencia entre la inversión realmente acometida por la empresa y la esperada, captando de este modo el exceso (sobreinversión) o defecto (infrainversión) de inversión realizada.

En cuanto a las variables dependientes, la del modelo (1), INVit, es el importe de las inversiones realizadas en el ejercicio en inmovilizados intangibles y materiales, una vez deducidas las desinversiones realizadas3. Operando de este modo, como también procede Richardson (2006), INVit intenta aproximar las inversiones acometidas con propósitos de crecimiento, excluyendo las de mantenimiento o reposición, puesto que únicamente las primeras estarían aumentando las dotaciones anuales a las amortizaciones; las inversiones de mantenimiento, que implican solamente un proceso de sustitución de activos, no suponen aumento de las inversiones, por lo que no ejercen un efecto apreciable sobre las amortizaciones y, en último extremo, sobre la base imponible.

En cuanto a la variable dependiente del modelo (2), DESV_INVit, es, como hemos avanzado, la diferencia entre la inversión realmente efectuada por la empresa y la esperada, por lo que es necesario estimar el montante de esta última. El método más usual consiste en aproximar la inversión mediante un modelo de expectativas que vincula la variable dependiente, la inversión esperada, al ratio q de Tobin, representado mediante el ratio market-to-book4. Dado que, como hemos anticipado, nuestras hipótesis serán objeto de contraste tomando como base una muestra de empresas españolas no cotizadas y, por tanto, no es posible conocer sus valores de mercado, hemos de operar como Biddle et al. (2009) y García Lara, García Osma y Peñalva (2016), estimando un modelo de expectativas como una función de las oportunidades de crecimiento, medida por el crecimiento de las ventas y empleando los residuos de la regresión (3) como desviaciones de la inversión esperada:

Donde E(INV)it es el nivel esperado de inversión y CRECVit-1 el crecimiento anual de las ventas en el ejercicio t-1, y siendo los residuos más positivos (negativos) los representativos de las empresas con sobreinversión (infrainversión).

Especificación de la variable experimentalNuestra variable experimental, TAXit, captará el importe de los pagos fiscales futuros esperados, que, de conformidad con la hipótesis que hemos planteado, creará incentivos para la inversión si se espera que en el futuro se produzca un aumento de su cuantía. Desde el ejercicio 2008, primero en el que se formularon las cuentas anuales de conformidad con el nuevo Plan General de Contabilidad, el balance de las empresas recoge en su activo, en primer lugar, el efecto impositivo de las diferencias temporarias deducibles, que son aquellas que han supuesto el reconocimiento anticipado de un ingreso fiscal con respecto a su registro contable o el reconocimiento diferido de un gasto fiscal con relación a su registro contable. En segundo lugar, incluye el efecto impositivo derivado de la compensación de bases imponibles negativas pendientes de aprovechamiento, y en tercer lugar, el importe de las deducciones fiscales pendientes de aplicación por insuficiencia de cuota. La suma de estos 3 grupos de activos fiscales son los denominados «activos por impuestos diferidos», que podrán ser aprovechados en los ejercicios venideros en la medida en que la empresa genere bases imponibles positivas, en el caso de las pérdidas fiscales compensables, y, en el caso de las deducciones fiscales, si se alcanzan suficientes cuotas íntegras para absorber los importes pendientes de aplicación. Por consiguiente, el aprovechamiento, en los ejercicios siguientes, de los activos por impuestos diferidos reduciría los pagos fiscales.

Asimismo, en el pasivo del balance figuran localizados los llamados «pasivos por impuestos diferidos», integrados exclusivamente por las diferencias temporarias imponibles que surgen como consecuencia de la imputación fiscal anticipada de un gasto con respecto a su registro contable o del reconocimiento diferido de un ingreso con relación a su inscripción contable. De este modo, la incorporación de los pasivos por impuestos diferidos a la base imponible de los ejercicios venideros aumentará los pagos fiscales.

Por consiguiente, la diferencia entre el saldo de los activos y los pasivos por impuestos diferidos al cierre de cada ejercicio, es decir, los impuestos diferidos netos o net deferred taxes, como hemos avanzado, representa la posición fiscal neta de la empresa para los próximos ejercicios y será nuestra variable experimental. Así, cuando los activos por impuestos diferidos son superiores a los pasivos por impuestos diferidos, la empresa reducirá en el futuro su tipo impositivo efectivo, y al contrario, cuando los pasivos por impuestos diferidos son mayores que los activos por impuestos diferidos, la presión fiscal de la empresa aumentará.

De este modo, la variable experimental será la diferencia entre activos y pasivos por impuestos diferidos, es decir, los activos diferidos netos, especificada como diferencia entre los activos y los pasivos por impuestos diferidos localizados en el balance de situación al cierre del ejercicio y deflactada por el valor contable del activo referido a la misma fecha. Con la finalidad de mejorar el entendimiento de nuestros resultados empíricos, hemos multiplicado los valores originales por –1, de manera que cuando TAXit es positiva capta mayores pasivos que activos por impuestos diferidos, es decir, aumentos en los pagos fiscales futuros, y cuando es negativa, reducciones en los pagos futuros.

Variables de controlLa primera de las variables que someteremos a control es el tamaño. Hubbard (1998) sostiene que las firmas de mayor dimensión son más propensas a invertir, puesto que suelen encontrar mayores facilidades para financiar sus inversiones. Otros autores, como Richardson (2006), Verdi (2006), Shroff (2014), Biddle y Hilary (2006) y Biddle et al. (2009) también incluyen en sus trabajos el control del tamaño, documentando una relación directa entre dimensión empresarial e inversión. Por el contrario, Blouin, Devereux y Shackelford (2012) no establecen ningún pronóstico sobre la relación entre tamaño y nueva inversión. Nuestra predicción, de acuerdo con la evidencia ampliamente documentada en la literatura, es que el tamaño exhibirá una relación positiva con la inversión.

La segunda de las variables a controlar es el nivel de endeudamiento, cuya relación inversa está claramente documentada en numerosos trabajos, siendo los de Blouin et al. (2012), Richardson (2006), Biddle y Hilary (2006), Biddle et al. (2009) y Shroff (2014) los más cercanos al nuestro. Pero, además de estos argumentos, en nuestra opinión, un elevado endeudamiento conlleva el devengo de gastos financieros de cuantía significativa, fiscalmente deducibles, lo que podría situar a las empresas más endeudadas en una situación próxima a la saturación fiscal por exceso de gastos deducibles (tax exhaustion) que harían innecesarias mayores inversiones atendiendo a razones tributarias. Por tanto, nuestra predicción es que nivel de endeudamiento e inversión exhiban una relación negativa.

La tercera variable sujeta a control es el nivel de cash flow. La investigación ha documentado esta relación positiva (Hubbard, 1998), que podría ser bien la manifestación de un problema de agencia, debido a la posibilidad de que los gerentes malgasten la tesorería disponible en inversiones ineficientes (Jensen, 1986; Stulz, 1990), bien un reflejo de las imperfecciones de los mercados de capitales, en los que el coste de la financiación genera incentivos para generar recursos endógenos que permitan aprovechar las oportunidades de inversión disponibles (Fazzari et al., 1988; Hubbard, 1998; Richardson, 2006).

La cuarta variable objeto de control es la rentabilidad futura, ya que como demuestran Cooper y Priestley (2016), el nivel de resultados que la compañía espera alcanzar en el futuro podría afectar a las decisiones de inversión, hasta el punto de que no habrá inversiones si no se esperan beneficios futuros. Wilson (2009), Chen, Chen, Cheng y Shevlin (2010), Badertscher et al. (2013) y Hope, Ma y Thomas (2013) consideran que mayores rentabilidades generan mayores incentivos para incurrir en prácticas de planificación tributaria, entre las que se encontraría la inversión, y Manzon y Plesko (2002) argumentan que las firmas más rentables tienen mayores posibilidades de aprovechar las deducciones y ventajas fiscales. Y, asimismo, los resultados empíricos documentados por Frank, Lynch y Rego (2009), Lisowsky (2010) y Armstrong, Blouin, Jagolinzer y Larcker (2015) muestran una relación negativa y significativa entre rentabilidad y presión fiscal. De todo ello cabe esperar una relación positiva entre rentabilidad futura e inversión.

También el nivel de dividendos podría guardar relación con el nivel de inversión. En efecto, la tendencia a la rigidez de la política de dividendos (Lintner, 1956; Brav, Graham, Harvey y Michaeli, 2005) puede implicar una restricción significativa para acometer inversiones, y así, los trabajos de Biddle y Hilary (2006) y Biddle et al. (2009) dejan constancia de la relación negativa entre inversión y dividendos, pronóstico que nosotros también asumimos.

En el modelo (1), también controlaremos el nivel de inversión del ejercicio precedente. Si, como hemos razonado, la inversión reduce la base imponible de manera persistente, es posible que las inversiones de los ejercicios anteriores sean suficientes para generar el efecto de reducción de la carga fiscal deseada, haciendo innecesaria la inversión del ejercicio corriente. Las dotaciones a las amortizaciones también serán objeto de control, puesto que, como argumentan Richardson, Lanis y Leung (2014), cuanto mayor es la depreciación, menor es la necesidad de acometer nuevas inversiones con el propósito de obtener ahorros fiscales5.

Además de los potenciales determinantes de las decisiones de inversión, someteremos a control otros recursos disponibles para reducir los pagos fiscales, como la reducción de los resultados mediante la manipulación de los ajustes por devengo y la adopción de decisiones reales de gestión con la finalidad de incorporar gastos. Como señalan Kothari, Mizik y Roychowdhury (2016), una diferencia crucial entre la gestión de los ajustes por devengo y la toma de decisiones reales es que mientras la norma contable proporciona un marco de referencia y su cumplimiento está sujeto a revisión por los auditores, las decisiones reales forman parte de la discrecionalidad de los directivos, sin más escrutinio que las tareas de supervisión y control ejercidas por los administradores. A ello tenemos que añadir el hecho de que en nuestra muestra de empresas, su condición de firmas no cotizadas impide la monitorización adicional ejercida por el mercado de capitales.

Los estudios más recientes sobre alteración de resultados, entre los que destacaríamos los de Cohen y Zarowin (2010), Zang (2012) y Kothari et al. (2016), integran en su análisis empírico tanto la magnitud de los ajustes por devengo discrecionales como el impacto de las decisiones reales de gestión, que no parecen actuar como complementarios, sino como sustitutos entre sí. Como escriben Graham, Harvey y Rajgopal (2005), las modificaciones del resultado con base en decisiones reales sería el primer recurso a emplear, si bien coincidimos con Cohen y Zarowin (2010) que la prelación entre ambas opciones dependerá en último extremo de los niveles de monitorización existentes en cada compañía. Por último, controlaremos la filiación sectorial de las empresas, a un nivel de profundidad de 2 dígitos, y el año, para captar los efectos macroeconómicos.

Especificación econométrica y definición de variablesLa especificación econométrica para el contraste de la primera de las hipótesis propuestas, es decir, verificar la posible existencia de relación entre pagos fiscales futuros e inversión, reviste la siguiente expresión, desarrollada a partir de la ecuación genérica (1):

Siendo TAMit el tamaño, ENDit-1 el endeudamiento al cierre del ejercicio precedente, CFOit el cash flow generado por las operaciones habituales, ROIit+1 la rentabilidad del ejercicio siguiente, DIVit los dividendos satisfechos en el ejercicio, INVit-1 las inversiones del ejercicio anterior, AMORTit las dotaciones a la amortización, ADAit los ajustes por devengo discrecionales y REALit nuestro subrogado de la manipulación de las actividades reales. Además, incorporamos los habituales controles de la filiación sectorial de cada compañía, a un nivel de profundidad de 2 dígitos del CNAE, y añadimos variables binarias por años para controlar los efectos que las circunstancias macroeconómicas podrían inducir sobre nuestros resultados. Abordaremos la estimación de los coeficientes empleando metodología de datos de panel, lo que nos permite controlar la heterogeneidad inobservable de las empresas de la muestra, y llevando a cabo nuestras estimaciones por efectos fijos, al ser la apropiada por rechazarse la hipótesis nula del test de Hausman de igualdad de coeficientes entre los modelos de efectos fijos y aleatorios.

Para el contraste de la segunda hipótesis estimaremos los parámetros de la ecuación siguiente, planteada a partir de la expresión funcional (2) anterior:

Para cada empresa i de la muestra y ejercicio t, la primera de nuestras variables dependientes, INVit, se define, del mismo modo que Richardson (2006), Verdi (2006) y Biddle et al. (2009), como el importe de los flujos netos de efectivo (pagos menos cobros) procedentes de las inversiones en inmovilizados intangibles y materiales dividido por el activo total al cierre del ejercicio, según figura en el estado de flujos de efectivo, para descartar las inversiones de reposición y estimar solamente las inversiones de crecimiento. Para facilitar la posterior comprensión de nuestros resultados empíricos, si el pago de inversiones es mayor que el cobro de inversiones, INVit mostrará signo positivo, y negativo en caso contrario.

La segunda variable dependiente, DESV_INVit, son los residuos de la regresión del modelo (3) anterior, que cuando su signo es positivo capta casos de sobreinversión y cuando es negativo, de infrainversión. Como más adelante veremos, operaremos como Verdi (2006) y partiremos la muestra en 2 submuestras, cada una de las cuales agrupará las observaciones representativas de sobreinversión y de infrainversión, respectivamente, llevando a cabo regresiones separadas de cada submuestra. En cuanto a la variable experimental, TAXit, ya quedó definida en la sección anterior de «Especificación de la variable experimental».

Con respecto a las variables de control, TAMit se define como el logaritmo neperiano del activo total al cierre de ejercicio (Richardson, 2006; Verdi, 2006; Biddle et al., 2009); el endeudamiento, ENDit-1, como cociente entre deuda total y activo total, ambos al cierre del ejercicio anterior, del mismo modo que Shroff (2014) y a diferencia de Blouin et al. (2012) y Richardson (2006), puesto que las posibles restricciones financieras que limitan las inversiones del ejercicio dependen del endeudamiento preexistente, no del endeudamiento posterior a las inversiones; CFOit es el cash flow de operaciones del ejercicio, tomado del estado de flujos de efectivo; ROIit+1 es el resultado antes de impuestos del ejercicio siguiente; DIVit son los dividendos distribuidos en el ejercicio, dato también extraído del estado de flujos de efectivo; AMORTit son las dotaciones a la amortización, según constan en la cuenta de pérdidas y ganancias; estas cuatro últimas variables están deflactadas por el activo total al cierre de ejercicio.

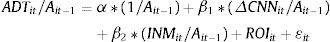

Los ajustes por devengo discrecionales, ADAit, serán aproximados mediante los residuos en valores absolutos de la regresión del modelo de Jones controlado por la rentabilidad, como proponen Kothari, Leone y Wasley (2005) y según la expresión (6) siguiente:

Donde ADTit son los ajustes por devengo totales, según figuran en el estado de flujos de efectivo; ΔCNNit es la variación anual de la cifra de negocios, INMit es el valor contable del inmovilizado material, intangible e inversiones inmobiliarias, y ROIit el cociente entre resultado del ejercicio y valor contable del activo medio total. La estimación la efectuaremos en corte transversal, como DeFond y Jiambalvo (1994), y multiplicaremos por –1 los valores de ADAit, de manera que si el coeficiente obtenido tiene signo negativo estaría indicando que la manipulación a la baja de los ajustes por devengo inhibe la inversión.

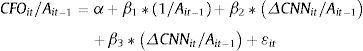

Para la estimación de la manipulación de las actividades reales, REALit, aproximaremos la alteración de las ventas frente a otras alternativas como la estimación de la sobreproducción o de la modificación de los gastos discrecionales pues, como acertadamente argumenta Di Meo (2014), podría estar menos afectada por las decisiones de inversión y evita en mayor medida el problema de la posible endogeneidad entre la manipulación de las actividades reales e inversión. Para ello tomaremos los residuos del modelo de expectativas (7) propuesto por Roychowdhury (2006) y estimado, como en Kothari et al. (2016), en sección cruzada:

En el que, junto a las variables definidas para el modelo (6) anterior, CFOit es el cash flow de operaciones, obtenido del estado de flujos de efectivo. Los residuos serán nuestra estimación de la manipulación de las ventas, de manera que cuanto más negativos sean, mayor será su alteración a la baja. También en este caso multiplicaremos por –1 los valores de REALit, de manera que si el coeficiente resultante de la regresión es negativo indicaría que la manipulación a la baja de las ventas desincentiva la inversión.

Muestra, estadísticos descriptivos y correlaciones entre variablesConfiguración de la muestraNuestra muestra de empresas comprende los ejercicios 2008 a 2013, ambos inclusive, y ha sido extraída de la base de datos Sabi®, solicitándose de ella la búsqueda de todas las sociedades mercantiles no cotizadas domiciliadas en España, activas, auditadas y pertenecientes a todos los sectores excepto financiero y bancario (CNAE 64), seguros (CNAE 65) y los CNAE 84 y 99, por desarrollar actividades cuyas peculiaridades aconsejan la exclusión de la muestra. La muestra se inicia en el ejercicio 2008 por ser el primero en el que las compañías españolas formularon sus cuentas anuales de conformidad el nuevo Plan General de Contabilidad, que implicó un importante cambio en el registro y valoración del impuesto sobre beneficios al incorporarse el reflejo contable de activos y pasivos por impuestos diferidos, armonizándose así con la Norma Internacional de Contabilidad n.o 12 (NIC 12), «Impuesto sobre las ganancias».

Aunque la longitud de nuestra serie temporal —6 ejercicios— no es excesiva, podría ocasionarse un posible sesgo de supervivencia, y con la finalidad de mitigar su impacto en nuestros resultados empíricos hemos permitido que las empresas puedan entrar y salir de la muestra, al objeto de formar una muestra variable y replicar en alguna medida las circunstancias reales de los mercados. Por ello, la muestra está integrada por todas las empresas presentes en Sabi® que en un determinado ejercicio cuentan con suficientes datos para configurar las variables requeridas.

La muestra final, una vez eliminados datos ilegibles o inexistentes, quedó configurada por 37.390observaciones empresas-años6, y como es habitual en la literatura empírica sobre planificación fiscal7, no hemos excluido de ella a las empresas con resultados negativos ni hemos eliminado las observaciones influyentes. En el primer caso, basta una inspección de las observaciones de nuestra muestra para identificar un significativo número de observaciones que, presentando resultado contable negativo, su base imponible es positiva por efecto de la reversión de impuestos diferidos, o, al contrario, compañías con resultados positivos que obtienen devoluciones de impuestos o arrojan cuota a ingresar cero como consecuencia de aprovechar bases imponibles negativas, de generar diferencias temporarias imponibles (por ejemplo, aplicando libertad de amortización fiscal) o de recibir las retenciones y pagos a cuenta efectuados8. Y en el segundo, el mantenimiento de las indicadas observaciones influyentes podría privarnos, como razonan Armstrong et al. (2015), de conocer el impacto de formas muy agresivas o muy conservadoras de planificación fiscal.

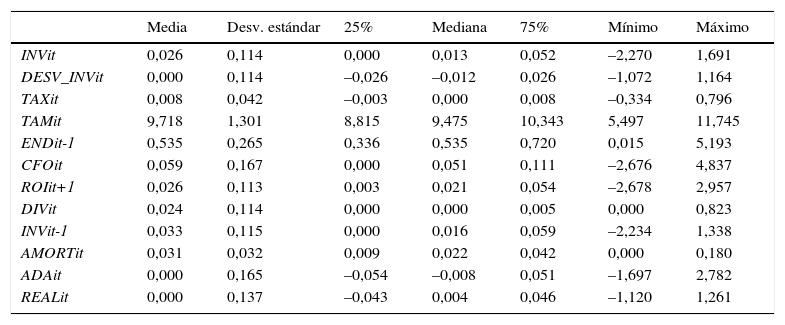

Estadísticos descriptivos y correlaciones entre variablesLa tabla 1 muestra los estadísticos descriptivos de las variables de los modelos (4) y (5). En primer lugar, podemos comprobar cómo la primera de las variables dependientes, INVit, alcanza un valor medio de 0,026 (mediana 0,013), indicando que, en promedio, la inversión de crecimiento representa el 2,6% del activo total (mediana 1,3%), mostrando una elevada dispersión a tenor del valor numérico de su desviación estándar. La segunda variable dependiente, DESV_INVit, refleja, como se deduce de su mediana (–0,012), una cierta tendencia a la infrainversión, lo que podría estar explicado por la situación de crisis económica padecida en los ejercicios que comprenden nuestra muestra de empresas.

Estadísticos descriptivos

| Media | Desv. estándar | 25% | Mediana | 75% | Mínimo | Máximo | |

|---|---|---|---|---|---|---|---|

| INVit | 0,026 | 0,114 | 0,000 | 0,013 | 0,052 | –2,270 | 1,691 |

| DESV_INVit | 0,000 | 0,114 | –0,026 | –0,012 | 0,026 | –1,072 | 1,164 |

| TAXit | 0,008 | 0,042 | –0,003 | 0,000 | 0,008 | –0,334 | 0,796 |

| TAMit | 9,718 | 1,301 | 8,815 | 9,475 | 10,343 | 5,497 | 11,745 |

| ENDit-1 | 0,535 | 0,265 | 0,336 | 0,535 | 0,720 | 0,015 | 5,193 |

| CFOit | 0,059 | 0,167 | 0,000 | 0,051 | 0,111 | –2,676 | 4,837 |

| ROIit+1 | 0,026 | 0,113 | 0,003 | 0,021 | 0,054 | –2,678 | 2,957 |

| DIVit | 0,024 | 0,114 | 0,000 | 0,000 | 0,005 | 0,000 | 0,823 |

| INVit-1 | 0,033 | 0,115 | 0,000 | 0,016 | 0,059 | –2,234 | 1,338 |

| AMORTit | 0,031 | 0,032 | 0,009 | 0,022 | 0,042 | 0,000 | 0,180 |

| ADAit | 0,000 | 0,165 | –0,054 | –0,008 | 0,051 | –1,697 | 2,782 |

| REALit | 0,000 | 0,137 | –0,043 | 0,004 | 0,046 | –1,120 | 1,261 |

La muestra de empresas está configurada por 37.390observaciones empresas-años de compañías españolas activas, auditadas, que formulan cuentas anuales en formato normal, pertenecientes a todos los sectores excepto financiero, banca y seguros, entre los ejercicios 2008 a 2013, ambos inclusive. Para cada firma i y ejercicio t, INVit se calcula como cociente de los flujos netos de efectivo (pagos menos cobros) procedentes de las inversiones en inmovilizados intangibles y materiales dividido por el activo total al cierre del ejercicio; DESV_INVit son los residuos de la regresión E(INV)it=α+β*CRECVit-1+¿it, donde E(INV)it es el nivel esperado de inversión y CRECVit-1 el crecimiento anual de las ventas en el ejercicio t-1; TAXit es el cociente, multiplicado por –1, de la diferencia entre activos y pasivos por impuestos diferidos y el activo total al cierre del ejercicio; TAMit es el logaritmo neperiano del activo total al cierre de ejercicio; ENDit es el cociente entre deuda total y activo total, ambos al cierre del ejercicio anterior; CFOit es el cash flow de operaciones dividido por el activo total al cierre de ejercicio; ROIit+1 es el resultado antes de impuestos del ejercicio siguiente dividido por el activo total al cierre de ejercicio; DIVit son los dividendos distribuidos deflactados por el activo total al cierre de ejercicio; AMORTit son las dotaciones a la amortización divididas por el activo total al cierre de ejercicio; ADAit son los residuos de la regresión del modelo, ADTit/Ait-1=α*(1/Aιτ−1)+β1*(ΔCNNit/Ait-1)+β2*(INMit/Ait-1)+ROIit+¿it, donde ADTit son los ajustes por devengo totales, ΔCNNit es la variación anual de la cifra de negocios, INMit es el valor contable del inmovilizado material, intangible e inversiones inmobiliarias y ROIit es el cociente entre resultado del ejercicio y valor contable del activo medio total, y REALit son los residuos de la regresión del modelo CFOit/Ait-1=α+β1*(1/Ait-1)+β2*(DCNNit/Ait-1)+β3*(DCNNit/Ait-1)+¿it.

En cuanto a las restantes variables, la experimental, TAXit, alcanza un valor medio de 0,008 (mediana 0,013), es decir, el 0,8% del total de los activos, porcentaje que contrasta visiblemente con los sustanciales importes que los activos diferidos netos representan en las empresas norteamericanas, para las que Poterba, Rao y Seidman (2011) documentan que el 35% de su muestra de empresas tienen una posición fiscal neta del 5% del activo total y, al menos, un 10% de las empresas de su muestra mantienen una posición neta superior al 10% de los activos. Con relación a las variables de control, sus valores son próximos a los de estudios similares, siendo destacable en todos los casos la fuerte dispersión exhibida.

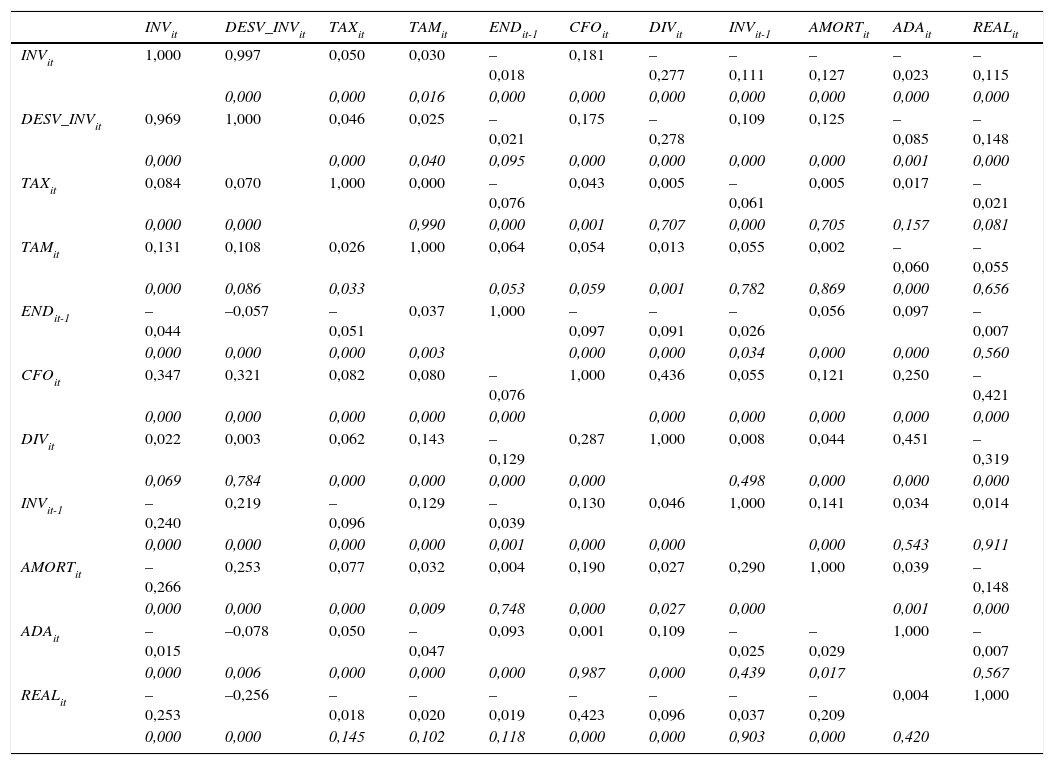

La tabla 2 recoge las correlaciones univariantes de Pearson y Spearman entre las mismas variables anteriores. Como más destacables, cabe señalar la existente entre INVit y TAXit, positiva y estadísticamente significativa, y las de mayor intensidad, que son las de CFOit e INVit y CFOit y DIVit, también positivas, así como las correlaciones positivas de INVit con TAMit y negativas de INVit con ENDit-1 y con INVit-1. Los valores alcanzados nos permiten descartar cualquier sospecha de problemas de multicolinealidad.

Correlaciones entre variables

| INVit | DESV_INVit | TAXit | TAMit | ENDit-1 | CFOit | DIVit | INVit-1 | AMORTit | ADAit | REALit | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| INVit | 1,000 | 0,997 | 0,050 | 0,030 | –0,018 | 0,181 | –0,277 | –0,111 | –0,127 | –0,023 | –0,115 |

| 0,000 | 0,000 | 0,016 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | ||

| DESV_INVit | 0,969 | 1,000 | 0,046 | 0,025 | –0,021 | 0,175 | –0,278 | 0,109 | 0,125 | –0,085 | –0,148 |

| 0,000 | 0,000 | 0,040 | 0,095 | 0,000 | 0,000 | 0,000 | 0,000 | 0,001 | 0,000 | ||

| TAXit | 0,084 | 0,070 | 1,000 | 0,000 | –0,076 | 0,043 | 0,005 | –0,061 | 0,005 | 0,017 | –0,021 |

| 0,000 | 0,000 | 0,990 | 0,000 | 0,001 | 0,707 | 0,000 | 0,705 | 0,157 | 0,081 | ||

| TAMit | 0,131 | 0,108 | 0,026 | 1,000 | 0,064 | 0,054 | 0,013 | 0,055 | 0,002 | –0,060 | –0,055 |

| 0,000 | 0,086 | 0,033 | 0,053 | 0,059 | 0,001 | 0,782 | 0,869 | 0,000 | 0,656 | ||

| ENDit-1 | –0,044 | –0,057 | –0,051 | 0,037 | 1,000 | –0,097 | –0,091 | –0,026 | 0,056 | 0,097 | –0,007 |

| 0,000 | 0,000 | 0,000 | 0,003 | 0,000 | 0,000 | 0,034 | 0,000 | 0,000 | 0,560 | ||

| CFOit | 0,347 | 0,321 | 0,082 | 0,080 | –0,076 | 1,000 | 0,436 | 0,055 | 0,121 | 0,250 | –0,421 |

| 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | ||

| DIVit | 0,022 | 0,003 | 0,062 | 0,143 | –0,129 | 0,287 | 1,000 | 0,008 | 0,044 | 0,451 | –0,319 |

| 0,069 | 0,784 | 0,000 | 0,000 | 0,000 | 0,000 | 0,498 | 0,000 | 0,000 | 0,000 | ||

| INVit-1 | –0,240 | 0,219 | –0,096 | 0,129 | –0,039 | 0,130 | 0,046 | 1,000 | 0,141 | 0,034 | 0,014 |

| 0,000 | 0,000 | 0,000 | 0,000 | 0,001 | 0,000 | 0,000 | 0,000 | 0,543 | 0,911 | ||

| AMORTit | –0,266 | 0,253 | 0,077 | 0,032 | 0,004 | 0,190 | 0,027 | 0,290 | 1,000 | 0,039 | –0,148 |

| 0,000 | 0,000 | 0,000 | 0,009 | 0,748 | 0,000 | 0,027 | 0,000 | 0,001 | 0,000 | ||

| ADAit | –0,015 | –0,078 | 0,050 | –0,047 | 0,093 | 0,001 | 0,109 | –0,025 | –0,029 | 1,000 | –0,007 |

| 0,000 | 0,006 | 0,000 | 0,000 | 0,000 | 0,987 | 0,000 | 0,439 | 0,017 | 0,567 | ||

| REALit | –0,253 | –0,256 | –0,018 | –0,020 | –0,019 | –0,423 | –0,096 | –0,037 | –0,209 | 0,004 | 1,000 |

| 0,000 | 0,000 | 0,145 | 0,102 | 0,118 | 0,000 | 0,000 | 0,903 | 0,000 | 0,420 |

Las correlaciones de Pearson se muestran en la parte superior de la diagonal y las de rangos de Spearman en la parte inferior.

Significación estadística en letra cursiva.

La muestra de empresas está configurada por 37.390observaciones empresas-años de compañías españolas activas, auditadas, que formulan cuentas anuales en formato normal, pertenecientes a todos los sectores excepto financiero, banca y seguros, entre los ejercicios 2008 a 2013, ambos inclusive. Para cada firma i y ejercicio t, INVit se calcula como cociente de los flujos netos de efectivo (pagos menos cobros) procedentes de las inversiones en inmovilizados intangibles y materiales dividido por el activo total al cierre del ejercicio; DESV_INVit son los residuos de la regresión E(INV)it=α+β*CRECVit-1+¿it, donde E(INV)it es el nivel esperado de inversión y CRECVit-1 el crecimiento anual de las ventas en el ejercicio t-1; TAXit es el cociente, multiplicado por –1, de la diferencia entre activos y pasivos por impuestos diferidos y el activo total al cierre del ejercicio; TAMit es el logaritmo neperiano del activo total al cierre de ejercicio; ENDit es el cociente entre deuda total y activo total, ambos al cierre del ejercicio anterior; CFOit es el cash flow de operaciones dividido por el activo total al cierre de ejercicio; ROIit+1 es el resultado antes de impuestos del ejercicio siguiente dividido por el activo total al cierre de ejercicio; DIVit son los dividendos distribuidos deflactados por el activo total al cierre de ejercicio; AMORTit son las dotaciones a la amortización divididas por el activo total al cierre de ejercicio; ADAit son los residuos de la regresión del modelo, ADTit/Ait-1=α*(1/Aιτ−1)+β1*(ΔCNNit/Ait-1)+β2*(INMit/Ait-1)+ROIit+¿it, donde ADTit son los ajustes por devengo totales, ΔCNNit es la variación anual de la cifra de negocios, INMit es el valor contable del inmovilizado material, intangible e inversiones inmobiliarias y ROIit es el cociente entre resultado del ejercicio y valor contable del activo medio total, y REALit son los residuos de la regresión del modelo CFOit/Ait-1=α+β1*(1/Ait-1)+β2*(DCNNit/Ait-1)+β3*(DCNNit/Ait-1)+¿it.

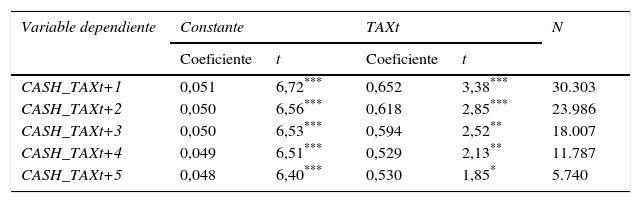

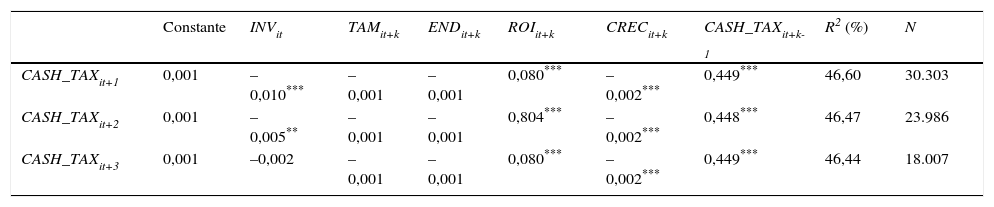

Con carácter previo a la presentación y discusión de los resultados obtenidos para el contraste de las hipótesis planteadas, creemos interesante mostrar la relación empírica existente entre nuestra variable experimental, TAXit, y la carga fiscal futura, para dejar constancia de la utilidad de los impuestos diferidos netos. Con tal finalidad, hemos obtenido los parámetros de la regresión univariante CASH_TAXit+k=α+β*TAXit, en la que la variable dependiente, CASH_TAXit+k, es el importe pagado en concepto de Impuesto sobre Sociedades en los 5 ejercicios siguientes al ejercicio t, obtenido del estado de flujos de efectivo de nuestra muestra de empresas. A su vez, la variable explicativa, TAXit, representa el importe de impuestos diferidos netos del ejercicio t. Como podemos comprobar en la tabla 3, en primer lugar, la variable TAXit exhibe una relación positiva y estadísticamente significativa con el pago por Impuesto sobre Sociedades, CASH_TAXit+k, confirmándose de este modo la muy notable capacidad predictiva de TAXit. Y en segundo lugar, la evidencia indica que se trata de un efecto muy persistente en el tiempo, ya que, según indican nuestros resultados, dicha capacidad predictiva se proyecta, al menos, a 5 ejercicios, si bien el valor decreciente del estadístico t revela que la significación disminuye paulatinamente con el tiempo.

Resultados de la regresión del modelo CASH_TAXit+k=α+β*TAXit+¿it

| Variable dependiente | Constante | TAXt | N | ||

|---|---|---|---|---|---|

| Coeficiente | t | Coeficiente | t | ||

| CASH_TAXt+1 | 0,051 | 6,72*** | 0,652 | 3,38*** | 30.303 |

| CASH_TAXt+2 | 0,050 | 6,56*** | 0,618 | 2,85*** | 23.986 |

| CASH_TAXt+3 | 0,050 | 6,53*** | 0,594 | 2,52** | 18.007 |

| CASH_TAXt+4 | 0,049 | 6,51*** | 0,529 | 2,13** | 11.787 |

| CASH_TAXt+5 | 0,048 | 6,40*** | 0,530 | 1,85* | 5.740 |

La muestra de empresas está configurada por 37.390observaciones empresas-años de compañías españolas activas, auditadas, que formulan cuentas anuales en formato normal, pertenecientes a todos los sectores excepto financiero, banca y seguros, entre los ejercicios 2008 a 2013, ambos inclusive. Para cada firma i y ejercicio t, CASH_TAXit+k se calcula como cociente entre el pago por Impuesto sobre Sociedades y el activo total al cierre del ejercicio; TAXit es el cociente, multiplicado por –1, de la diferencia entre activos y pasivos por impuestos diferidos y el activo total al cierre del ejercicio. N es el número de observaciones empresas-año de cada regresión. Errores estándar corregidos por dependencia en sección cruzada y serie temporal (Petersen, 2009; Gow, Ormazábal y Taylor, 2010).

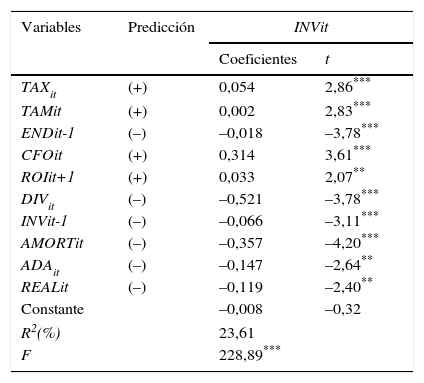

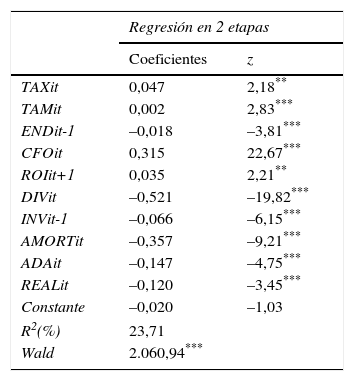

La tabla 4 siguiente recoge los resultados obtenidos de la regresión del modelo (4) diseñado para el contraste de la primera de nuestras hipótesis. Tanto en este modelo como en todos los posteriores controlaremos simultáneamente por dependencia en sección cruzada y serie temporal a nivel de firma y año, aplicando la metodología propuesta por Petersen (2009) y también contrastada por Gow et al. (2010), que no altera la estimación de los coeficientes pero sí influye en los errores estándar y, por tanto, en los estadísticos t y en su significación9.

Resultados de la regresión del modelo INVit=α+β1*TAXit+β2*TAMit+β3*ENDit−1+β4*CFOit+β5*ROIit+1 +β6*DIVit+β7*INVit-1+β8*AMORTit+β9*ADAit +β10*REALit+βk*SECTORk+βn*AÑOt+εit

| Variables | Predicción | INVit | |

|---|---|---|---|

| Coeficientes | t | ||

| TAXit | (+) | 0,054 | 2,86*** |

| TAMit | (+) | 0,002 | 2,83*** |

| ENDit-1 | (–) | –0,018 | –3,78*** |

| CFOit | (+) | 0,314 | 3,61*** |

| ROIit+1 | (+) | 0,033 | 2,07** |

| DIVit | (–) | –0,521 | –3,78*** |

| INVit-1 | (–) | –0,066 | –3,11*** |

| AMORTit | (–) | –0,357 | –4,20*** |

| ADAit | (–) | –0,147 | –2,64** |

| REALit | (–) | –0,119 | –2,40** |

| Constante | –0,008 | –0,32 | |

| R2(%) | 23,61 | ||

| F | 228,89*** | ||

La muestra de empresas está configurada por 37.390observaciones empresas-años de compañías españolas activas, auditadas, que formulan cuentas anuales en formato normal, pertenecientes a todos los sectores excepto financiero, banca y seguros, entre los ejercicios 2008 a 2013, ambos inclusive. Para cada firma i y ejercicio t, INVit se calcula como cociente de los flujos netos de efectivo (pagos menos cobros) procedentes de las inversiones en inmovilizados intangibles y materiales dividido por el activo total al cierre del ejercicio; TAXit es el cociente, multiplicado por –1, de la diferencia entre activos y pasivos por impuestos diferidos y el activo total al cierre del ejercicio; TAMit es el logaritmo neperiano del activo total al cierre de ejercicio; ENDit es el cociente entre deuda total y activo total, ambos al cierre del ejercicio anterior; CFOit es el cash flow de operaciones dividido por el activo total al cierre de ejercicio; ROIit+1 es el resultado antes de impuestos del ejercicio siguiente dividido por el activo total al cierre de ejercicio; DIVit son los dividendos distribuidos deflactados por el activo total al cierre de ejercicio; AMORTit son las dotaciones a la amortización divididas por el activo total al cierre de ejercicio; ADAit son los residuos de la regresión del modelo, ADTit/Ait-1=α*(1/Aιτ−1)+β1*(ΔCNNit/Ait-1)+β2*(INMit/Ait-1)+ROIit+¿it, donde ADTit son los ajustes por devengo totales, ΔCNNit es la variación anual de la cifra de negocios, INMit es el valor contable del inmovilizado material, intangible e inversiones inmobiliarias y ROIit es el cociente entre resultado del ejercicio y valor contable del activo medio total, y REALit son los residuos de la regresión del modelo CFOit/Ait-1=α+β1*(1/Ait-1)+β2*(DCNNit/Ait-1)+β3*(DCNNit/Ait-1)+¿it; SECTOR recoge las variables binomiales representativas de la filiación sectorial de la muestra de empresas, y AÑO son las variables binarias que captan el ejercicio económico. La significación estadística se expresa en asteriscos, a niveles superiores al 90% (*), 95% (**) y 99% (***) de probabilidad. Errores estándar corregidos por dependencia en sección cruzada y serie temporal (Petersen, 2009; Gow et al., 2010). Para simplificar la lectura, no se muestran los coeficientes asociados a sectores económicos y ejercicios.

Como podemos apreciar, el signo positivo del coeficiente asociado a nuestra variable experimental, TAXit, viene a confirmar la hipótesis planteada, indicando cómo las empresas, ante aumentos de los pagos fiscales futuros, son propensas a realizar inversiones que, como consecuencia de la deducibilidad fiscal de las amortizaciones —tanto las normales como hasta 2012 las aceleradas—, de deducciones de la cuota y, según el modo de financiarlas, los intereses de la deuda o el arrendamiento financiero, reducirán la base imponible del Impuesto sobre Sociedades. El estadístico t indica, además, que la relación es estadísticamente muy significativa, confirmándose de este modo cómo las razones de naturaleza fiscal son un incentivo adicional para adoptar decisiones de inversión. El valor del R2 indica una calidad de ajuste en línea con las obtenidas en estudios similares y el del estadístico F deja constancia de que la ecuación es significativa en su conjunto.

Con relación a las variables de control, la evidencia empírica pone de relieve resultados coherentes con nuestras predicciones, siendo los coeficientes a ella asociados estadísticamente significativos en todos los casos. Así, el tamaño, la tesorería generada por las operaciones y la rentabilidad futura constituyen incentivos para la inversión, como está documentado en la literatura, mientras que el nivel de endeudamiento, de dividendos distribuidos, la intensidad de las inversiones en el ejercicio precedente, las dotaciones a la amortización, los ajustes por devengo discrecionales y las decisiones reales actúan, por diferentes razones que hemos comentado en secciones precedentes de este trabajo, como inhibidores de la inversión empresarial. Por último, la práctica totalidad de los coeficientes que controlan por filiación sectorial no son estadísticamente significativos, y asimismo, las variables binarias representativas de los ejercicios de la muestra tampoco lo son, dejando así constancia de la ausencia de efectos temporales.

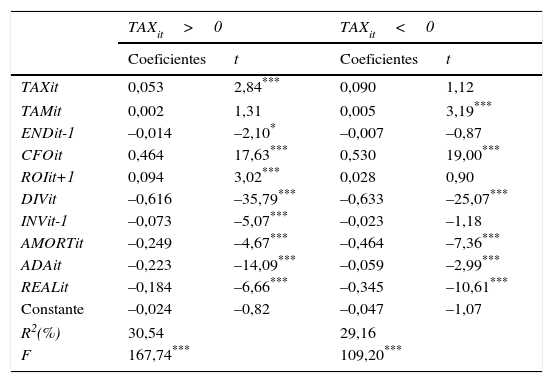

Con el objeto de aportar una visión complementaria de los resultados anteriores, las tablas 5 y 6 recogen 2 evidencias adicionales; en la tabla 5 abordamos el contraste de la primera hipótesis segmentando la muestra de empresas en 2 submuestras en función del signo de la variable experimental TAXit. Así, la primera submuestra agrupa las observaciones en las que TAXit es positiva, es decir, en las que se vaticina un aumento de los pagos fiscales futuros, mientras que la segunda submuestra integra las observaciones en las que TAXit es negativa, y en consecuencia se prevé una reducción de los pagos futuros. Los coeficientes de determinación alcanzan, también en este caso, niveles en línea con los documentados en la literatura empírica.

Resultados de la regresión del modelo INVit=α+β1*TAXit+β2*TAMit +β3*ENDit-1+β4*CFOit+β5*ROIit+1 +β6*DIVit+β7*INVit−1+β8*AMORTit+β9*ADAit+β10*REALit +βk*SECTORk+βn*AÑOt+εit

| TAXit>0 | TAXit<0 | |||

|---|---|---|---|---|

| Coeficientes | t | Coeficientes | t | |

| TAXit | 0,053 | 2,84*** | 0,090 | 1,12 |

| TAMit | 0,002 | 1,31 | 0,005 | 3,19*** |

| ENDit-1 | –0,014 | –2,10* | –0,007 | –0,87 |

| CFOit | 0,464 | 17,63*** | 0,530 | 19,00*** |

| ROIit+1 | 0,094 | 3,02*** | 0,028 | 0,90 |

| DIVit | –0,616 | –35,79*** | –0,633 | –25,07*** |

| INVit-1 | –0,073 | –5,07*** | –0,023 | –1,18 |

| AMORTit | –0,249 | –4,67*** | –0,464 | –7,36*** |

| ADAit | –0,223 | –14,09*** | –0,059 | –2,99*** |

| REALit | –0,184 | –6,66*** | –0,345 | –10,61*** |

| Constante | –0,024 | –0,82 | –0,047 | –1,07 |

| R2(%) | 30,54 | 29,16 | ||

| F | 167,74*** | 109,20*** | ||

La muestra de empresas, partida en 2 submuestras en función del signo de la variable TAXit, está configurada por 37.390observaciones empresas-años de compañías españolas activas, auditadas, que formulan cuentas anuales en formato normal, pertenecientes a todos los sectores excepto financiero, banca y seguros, entre los ejercicios 2008 a 2013, ambos inclusive. Para cada firma i y ejercicio t, INVit se calcula como cociente de los flujos netos de efectivo (pagos menos cobros) procedentes de las inversiones en inmovilizados intangibles y materiales dividido por el activo total al cierre del ejercicio; TAXit es el cociente, multiplicado por –1, de la diferencia entre activos y pasivos por impuestos diferidos y el activo total al cierre del ejercicio; TAMit es el logaritmo neperiano del activo total al cierre de ejercicio; ENDit es el cociente entre deuda total y activo total, ambos al cierre del ejercicio anterior; CFOit es el cash flow de operaciones dividido por el activo total al cierre de ejercicio; ROIit+1 es el resultado antes de impuestos del ejercicio siguiente dividido por el activo total al cierre de ejercicio; DIVit son los dividendos distribuidos deflactados por el activo total al cierre de ejercicio; AMORTit son las dotaciones a la amortización divididas por el activo total al cierre de ejercicio; ADAit son los residuos de la regresión del modelo, ADTit/Ait-1=α*(1/Aιτ−1)+β1*(ΔCNNit/Ait-1)+β2*(INMit/Ait-1)+ROIit+¿it, donde ADTit son los ajustes por devengo totales, ΔCNNit es la variación anual de la cifra de negocios, INMit es el valor contable del inmovilizado material, intangible e inversiones inmobiliarias y ROIit es el cociente entre resultado del ejercicio y valor contable del activo medio total, y REALit son los residuos de la regresión del modelo CFOit/Ait-1=α+β1*(1/Ait-1)+β2*(DCNNit/Ait-1)+β3*(DCNNit/Ait-1)+¿it; SECTOR recoge las variables binomiales representativas de la filiación sectorial de la muestra de empresas, y AÑO son las variables binarias que captan el ejercicio económico. La significación estadística se expresa en asteriscos, a niveles superiores al 90% (*), 95% (**) y 99% (***) de probabilidad. Errores estándar corregidos por dependencia en sección cruzada y serie temporal (Petersen, 2009; Gow et al., 2010). Para simplificar la lectura, no se muestran los coeficientes asociados a sectores económicos y ejercicios.

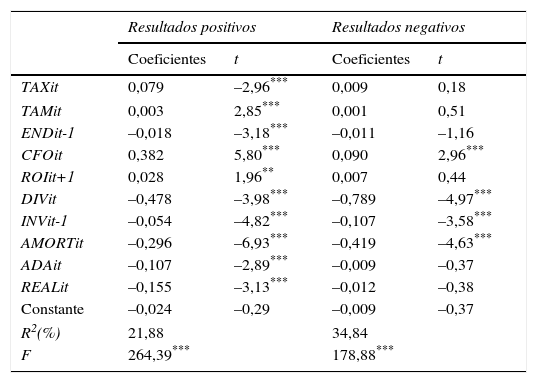

Resultados de la regresión del modelo INVit=α+β1*TAXit+β2*TAMit +β3*ENDit-1+β4*CFOit+β5*ROIit+1 +β6*DIVit+β7*INVit−1+β8*AMORTit+β9*ADAit+β10*REALit +βk*SECTORk+βn*AÑOt+εit

| Resultados positivos | Resultados negativos | |||

|---|---|---|---|---|

| Coeficientes | t | Coeficientes | t | |

| TAXit | 0,079 | –2,96*** | 0,009 | 0,18 |

| TAMit | 0,003 | 2,85*** | 0,001 | 0,51 |

| ENDit-1 | –0,018 | –3,18*** | –0,011 | –1,16 |

| CFOit | 0,382 | 5,80*** | 0,090 | 2,96*** |

| ROIit+1 | 0,028 | 1,96** | 0,007 | 0,44 |

| DIVit | –0,478 | –3,98*** | –0,789 | –4,97*** |

| INVit-1 | –0,054 | –4,82*** | –0,107 | –3,58*** |

| AMORTit | –0,296 | –6,93*** | –0,419 | –4,63*** |

| ADAit | –0,107 | –2,89*** | –0,009 | –0,37 |

| REALit | –0,155 | –3,13*** | –0,012 | –0,38 |

| Constante | –0,024 | –0,29 | –0,009 | –0,37 |

| R2(%) | 21,88 | 34,84 | ||

| F | 264,39*** | 178,88*** | ||

La muestra de empresas, partida en 2 submuestras en función del signo de la variable TAXit, está configurada por 37.390observaciones empresas-años de compañías españolas activas, auditadas, que formulan cuentas anuales en formato normal, pertenecientes a todos los sectores excepto financiero, banca y seguros, entre los ejercicios 2008 a 2013, ambos inclusive. Para cada firma i y ejercicio t, INVit se calcula como cociente de los flujos netos de efectivo (pagos menos cobros) procedentes de las inversiones en inmovilizados intangibles y materiales dividido por el activo total al cierre del ejercicio; TAXit es el cociente, multiplicado por –1, de la diferencia entre activos y pasivos por impuestos diferidos y el activo total al cierre del ejercicio; TAMit es el logaritmo neperiano del activo total al cierre de ejercicio; ENDit es el cociente entre deuda total y activo total, ambos al cierre del ejercicio anterior; CFOit es el cash flow de operaciones dividido por el activo total al cierre de ejercicio; ROIit+1 es el resultado antes de impuestos del ejercicio siguiente dividido por el activo total al cierre de ejercicio; DIVit son los dividendos distribuidos deflactados por el activo total al cierre de ejercicio; AMORTit son las dotaciones a la amortización divididas por el activo total al cierre de ejercicio; ADAit son los residuos de la regresión del modelo, ADTit/Ait-1=α*(1/Aιτ−1)+β1*(ΔCNNit/Ait-1)+β2*(INMit/Ait-1)+ROIit+¿it, donde ADTit son los ajustes por devengo totales, ΔCNNit es la variación anual de la cifra de negocios, INMit es el valor contable del inmovilizado material, intangible e inversiones inmobiliarias y ROIit es el cociente entre resultado del ejercicio y valor contable del activo medio total, y REALit son los residuos de la regresión del modelo CFOit/Ait-1=α+β1*(1/Ait-1)+β2*(DCNNit/Ait-1)+β3*(DCNNit/Ait-1)+¿it; SECTOR recoge las variables binomiales representativas de la filiación sectorial de la muestra de empresas, y AÑO son las variables binarias que captan el ejercicio económico. La significación estadística se expresa en asteriscos, a niveles superiores al 90% (*), 95% (**) y 99% (***) de probabilidad. Errores estándar corregidos por dependencia en sección cruzada y serie temporal (Petersen, 2009; Gow et al., 2010). Para simplificar la lectura, no se muestran los coeficientes asociados a sectores económicos y ejercicios.

Como podemos comprobar, la variable experimental TAXit mantiene el signo y la significación estadística en la submuestra de empresas en la que esta variable es positiva, mientras que dicha significación se desvanece en la submuestra en la que la variable experimental es negativa y que, en consecuencia, se esperan reducciones en la carga tributaria futura. Así pues, esta evidencia adicional indica inequívocamente cómo las inversiones inducidas por motivaciones fiscales quedan confinadas en las empresas que esperan cambios adversos en su presión fiscal. Con respecto a las restantes variables, son todas estadísticamente significativas y con el signo esperado, a excepción del tamaño en la submuestra de TAXit>0, y del endeudamiento, la rentabilidad futura y la inversión del ejercicio precedente en la submuestra de TAXit<0, que disipan su significación.

La tabla 6 muestra los resultados obtenidos de la regresión del modelo (4) en 2 submuestras que agrupan las observaciones con resultados positivos y negativos, respectivamente. Como podemos apreciar, en la submuestra de resultados positivos se mantienen los resultados empíricos de un modo muy similar, siendo la variable de tratamiento, TAXit, positiva y significativa, permaneciendo el valor numérico y la significación estadística de las variables de control en términos muy similares. Por el contrario, en la submuestra de observaciones con resultados negativos desaparece la significación de TAXit, así como la del endeudamiento, la rentabilidad futura, los ajustes por devengo y las decisiones reales; la calidad de los ajustes se sitúa en niveles similares a los anteriores. Así pues, estos hallazgos dejan constancia de que las empresas que adoptan decisiones de inversión para mitigar la carga tributaria futura son las que presentan resultados positivos, ya que las que incurren en pérdidas, al estar en posición de saturación o tax exhaustion, no tienen incentivos para acometer inversiones de las que pueda obtenerse un aprovechamiento fiscal.

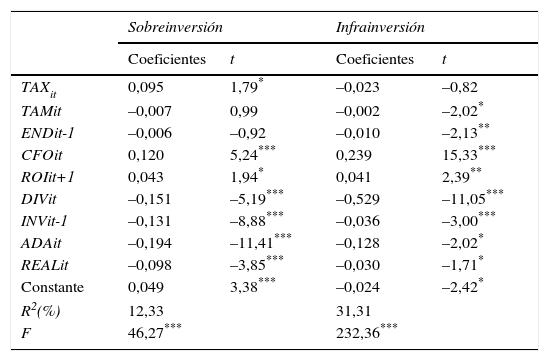

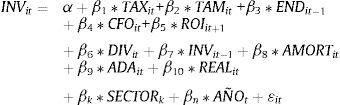

Impuestos y sobreinversiónLa segunda de las hipótesis a contrastar guarda relación con la posibilidad de que las empresas, llevadas por su deseo de reducir la presión fiscal futura, acometan proyectos de inversión ineficientes. Con tal finalidad, la tabla 7 muestra los resultados obtenidos de la regresión del modelo (5), en el que la variable dependiente son los residuos de la regresión del modelo (3), distribuidos, con arreglo al mismo procedimiento empleado por Verdi (2006), en 2 submuestras; la primera de ellas, que denominamos de sobreinversión, agrupa las observaciones en las que los residuos de la regresión del modelo (5) han resultado ser positivos, indicativo de sobreinversión o exceso de inversión con relación a la esperada, y la segunda, que designamos como submuestra de infrainversión, recoge las observaciones que han arrojado residuos negativos en la regresión del citado modelo (5).

Resultados de la regresión del modelo DESV_INVit=α+β1*TAXit+β2*TAMit+β3*ENDit−1+β4*CFOit+β5*ROIit+1 +β6*DIVit+β7*INVit-1+β8*ADAit+β9*REALit +βk*SECTORk+βn*AÑOt+εit

| Sobreinversión | Infrainversión | |||

|---|---|---|---|---|

| Coeficientes | t | Coeficientes | t | |

| TAXit | 0,095 | 1,79* | –0,023 | –0,82 |

| TAMit | –0,007 | 0,99 | –0,002 | –2,02* |

| ENDit-1 | –0,006 | –0,92 | –0,010 | –2,13** |