Este documento busca identificar las variables financieras que explican la situación de fracaso empresarial de la pequeña y mediana empresa (pyme) en Colombia. Para alcanzar este fin, se tomaron los resultados financieros de todas las empresas que están obligadas a reportar ante la Superintendencia de Sociedades de Colombia para los años 2009 a 2013. Por lo tanto, en primer lugar, se define el concepto de fracaso empresarial; en segundo lugar, se caracteriza la pyme en Colombia; en tercer lugar, se describe la metodología que se utilizó en el estudio; en cuarto lugar, se realiza un análisis descriptivo de la base de datos obtenida a partir de la metodología elegida para el periodo 2009-2013 para los grupos de empresas consideradas: sanas y fracasadas; en quinto lugar, se analiza la información financiera consolidada de los estados financieros: Balance General y Estado de Resultados por medio del análisis vertical, horizontal e índices financieros. Finalmente, se reconoce las variables financieras que mejor caractericen y diferencien a los grupos mencionados.

This paper seeks to identify the financial variables to explain better the situation of business failure in the small and medium enterprises (SMEs) in Colombia. To achieve this end financial results were taken from all companies that are required to report to the Superintendent of Companies of Colombia for the years 2009 to 2013. The overall business failure concept used in the studies was analyzed initially, followed by characterizing the SME in Colombia. A descriptive analysis was then performed using the methodology chosen for theperiod 2009 to 2013 for the company groups considered (healthy and failures). An analysis was then made of financial information in the Balance Sheets by means of a vertical and horizontal analysis and financial indices. Finally, the financial variables that better characterize and differentiate the two groups were determined.

Según estudios del Global Entrepreneurship Monitor (GEM), la pequeña y mediana empresa (pyme) se caracteriza por sus elevadas tasas de mortalidad; así, en Colombia se estima una tasa de cierre del 16.4% para el año 2009, segun datos de la Cámara de Comercio de Bogotá en 2006; se destaca en el trienio 2003-2006 que se crearon en la capital del país 43,716 nuevas empresas, con un crecimiento del 16% respecto al trienio anterior, pero se estima que en el mismo periodo se liquidaron 8593 empresas que representaban 3.3 billones de pesos en capital acumulado, casi el 20% respecto a las empresas formadas (Vega, Castaño & Mora, 2011, p. 13), clara evidencia de las limitadas posibilidades que este tipo de organizaciones tienen para llegar a estados de longevidad que les permitan consolidarse en un mercado.

Asimismo, la mayoría de las investigaciones relacionadas con las pymes se concentran en indagar sobre los factores externos que afectan al desempeño de estas organizaciones, tales como la disponibilidad de mecanismos de crédito, los trámites administrativos, las relaciones con el sector gubernamental, con las instituciones financieras, con los proveedores, con los distribuidores, personal y, en general, con el entorno al que está expuesto (entre otros, BID, 2002; BID, 2005; The World Bank, 2008; FUNDES, 2003, 2010). De allí la importancia de estudios enfocados en su ambiente interno, especialmente en el estudio de su gestión financiera, ya que constituye un área en la que no se ha indagado lo suficiente y en la que un desempeño deficiente obstaculiza el resto de las operaciones de la organización.

En consecuencia, el problema es la situación constante de fracaso empresarial en la pyme en Colombia, la cual genera inestabilidad en la sociedad, ya que su impacto es mayor, porque representa el 96.4% del parque empresarial nacional y genera el 80% del empleo total (Plata, 2009). El objetivo de este documento es identificar las variables financieras que explican la situación de fracaso empresarial en la pyme en Colombia. Por lo tanto, se enmarca en un análisis descriptivo de la información financiera de la pyme para los departamentos con mayor concentración industrial (Cundinamarca, Bogotá, Antioquia y Valle del Cauca). Para ello, primero se define el concepto de fracaso empresarial; en segundo lugar, se caracteriza la pyme en Colombia; tercero, se describe la metodología que se utilizó en el estudio; cuarto, se realiza un análisis descriptivo de la base de datos obtenida a partir de la metodología elegida para el periodo 2009-2013 para los grupos de empresas consideradas: sanas y fracasadas; quinto, se analiza la información financiera consolidada de los estados financieros: Balance General y Estado de Resultados por medio del análisis vertical, horizontal e índices financieros. Finalmente, se reconoce las variables financieras que mejor caractericen y diferencien a los grupos mencionados.

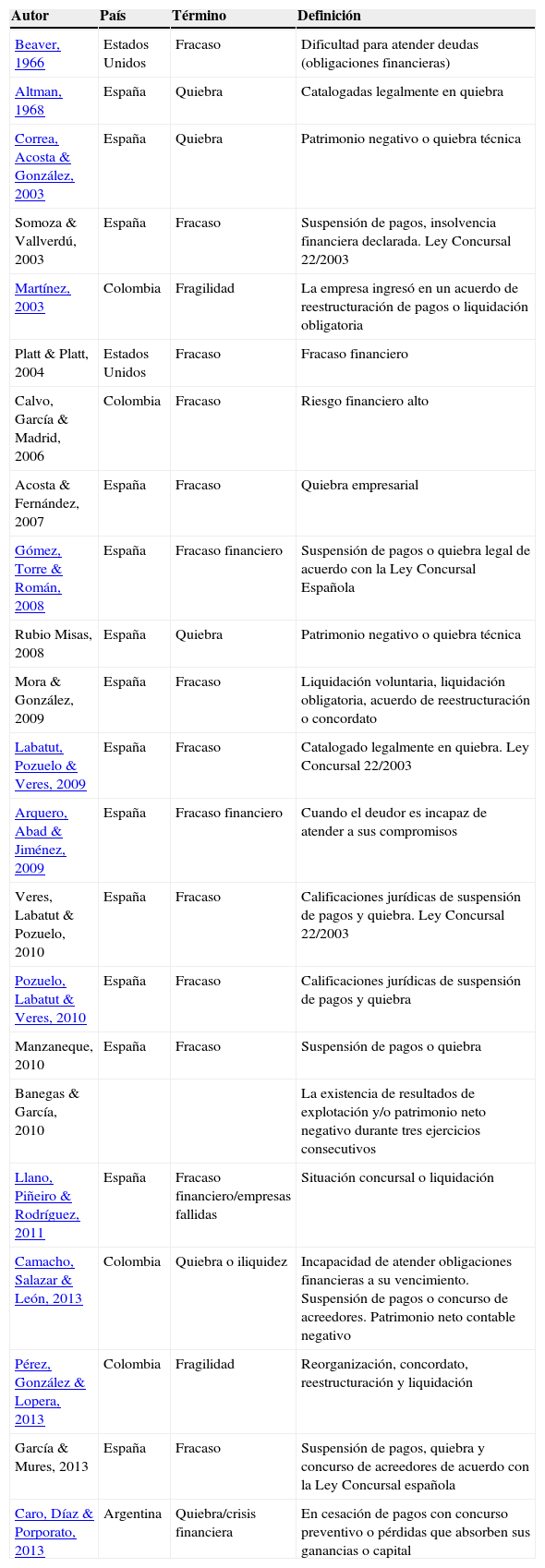

Fracaso empresarialEn la tabla 1 se relacionan diferentes conceptos utilizados para definir la situación de fracaso empresarial desde la perspectiva conceptual de diferentes autores.

– Definiciones de fracaso empresarial

| Autor | País | Término | Definición |

|---|---|---|---|

| Beaver, 1966 | Estados Unidos | Fracaso | Dificultad para atender deudas (obligaciones financieras) |

| Altman, 1968 | España | Quiebra | Catalogadas legalmente en quiebra |

| Correa, Acosta & González, 2003 | España | Quiebra | Patrimonio negativo o quiebra técnica |

| Somoza & Vallverdú, 2003 | España | Fracaso | Suspensión de pagos, insolvencia financiera declarada. Ley Concursal 22/2003 |

| Martínez, 2003 | Colombia | Fragilidad | La empresa ingresó en un acuerdo de reestructuración de pagos o liquidación obligatoria |

| Platt & Platt, 2004 | Estados Unidos | Fracaso | Fracaso financiero |

| Calvo, García & Madrid, 2006 | Colombia | Fracaso | Riesgo financiero alto |

| Acosta & Fernández, 2007 | España | Fracaso | Quiebra empresarial |

| Gómez, Torre & Román, 2008 | España | Fracaso financiero | Suspensión de pagos o quiebra legal de acuerdo con la Ley Concursal Española |

| Rubio Misas, 2008 | España | Quiebra | Patrimonio negativo o quiebra técnica |

| Mora & González, 2009 | España | Fracaso | Liquidación voluntaria, liquidación obligatoria, acuerdo de reestructuración o concordato |

| Labatut, Pozuelo & Veres, 2009 | España | Fracaso | Catalogado legalmente en quiebra. Ley Concursal 22/2003 |

| Arquero, Abad & Jiménez, 2009 | España | Fracaso financiero | Cuando el deudor es incapaz de atender a sus compromisos |

| Veres, Labatut & Pozuelo, 2010 | España | Fracaso | Calificaciones jurídicas de suspensión de pagos y quiebra. Ley Concursal 22/2003 |

| Pozuelo, Labatut & Veres, 2010 | España | Fracaso | Calificaciones jurídicas de suspensión de pagos y quiebra |

| Manzaneque, 2010 | España | Fracaso | Suspensión de pagos o quiebra |

| Banegas & García, 2010 | La existencia de resultados de explotación y/o patrimonio neto negativo durante tres ejercicios consecutivos | ||

| Llano, Piñeiro & Rodríguez, 2011 | España | Fracaso financiero/empresas fallidas | Situación concursal o liquidación |

| Camacho, Salazar & León, 2013 | Colombia | Quiebra o iliquidez | Incapacidad de atender obligaciones financieras a su vencimiento. Suspensión de pagos o concurso de acreedores. Patrimonio neto contable negativo |

| Pérez, González & Lopera, 2013 | Colombia | Fragilidad | Reorganización, concordato, reestructuración y liquidación |

| García & Mures, 2013 | España | Fracaso | Suspensión de pagos, quiebra y concurso de acreedores de acuerdo con la Ley Concursal española |

| Caro, Díaz & Porporato, 2013 | Argentina | Quiebra/crisis financiera | En cesación de pagos con concurso preventivo o pérdidas que absorben sus ganancias o capital |

Fuente: elaboración propia.

Así pues, el fracaso empresarial se ha enmarcado principalmente en definiciones jurídicas como es la bancarrota o quiebra legal, asimismo el fracaso financiero o insolvencia, valor reducido de los activos o escasez del flujo de caja, suspensión o incumplimiento de pagos, entre otros que afectan al funcionamiento continuo de la empresa. Por lo tanto, se podría distinguir dos aproximaciones al concepto de fracaso referidos en los diferentes estudios de este tipo:

- •

Fracaso financiero o suspensión de pagos.

- •

Catalogados legalmente en quiebra.

A continuación se describe la situación actual de fracaso empresarial en Colombia desde la definición legal.

Liquidación obligatoriaPara el año 2014, la liquidación obligatoria de 1379 empresas acumulada desde su vigencia en 1995, predomina en las pymes (el 44 y el 24% respectivamente), seguidas del 20% en la microempresa y el 11% en la grande empresa.

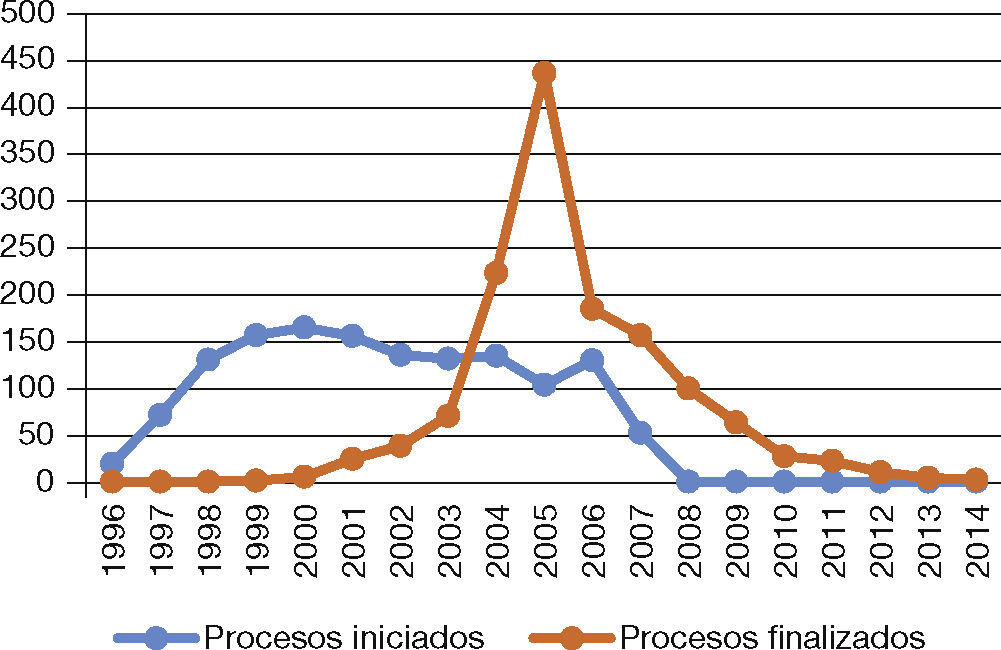

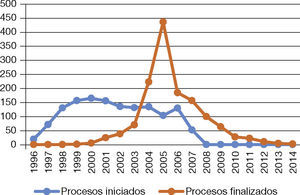

Los procesos de liquidación obligatoria se iniciaron en 1996 con la expedición de la Ley 222 de 1995, y se admitieron hasta el primer semestre de 2007 con la entrada en vigencia de la Ley 1116 de 2006, reemplazados por el de liquidación judicial. En la figura 1 se observa el comportamiento de los procesos de liquidación obligatoria en el periodo 1996-2014; se iniciaron 1379 procesos y se han terminado 1362; los procesos duran entre 3 y 4 años. Las empresas que iniciaron la liquidación obligatoria contaban con 30,687 empleados, sus activos sumaban 3,788,564 millones de pesos y sus pasivos, 5,821,952 millones de pesos, lo cual refleja un alto endeudamiento (Superintendencia de Sociedades, 2014).

En los años 1999 y 2000 se presentan los mayores procesos iniciados (156 y 165 respectivamente), en correspondencia con la situación económica del país en ese momento.

ConcordatoEl concordato es un proceso concursal consagrado en la Ley 222 de 1995, cuyo objeto es la continuidad de la empresa como generadora de empleo. A partir de la expedición de la Ley 550, se suspendió la figura del concordato; no obstante, la Ley 222, artículo 205, contempla dentro del proceso de liquidación obligatoria la celebración de un acuerdo concordatario, de allí que aún se considere este proceso. Se han iniciado 624 procesos de concordato hasta el año 2014, y se han terminado 585 acuerdos. Al inicio de todos los procesos el número de empleados era de 18,370 y sus activos sumaban 1,797,999 millones de pesos y sus pasivos, 2,789,096 millones de pesos, lo que representa un endeudamiento cercano a 1.5 por cada peso en activos (Superintendencia de Sociedades, 2015).

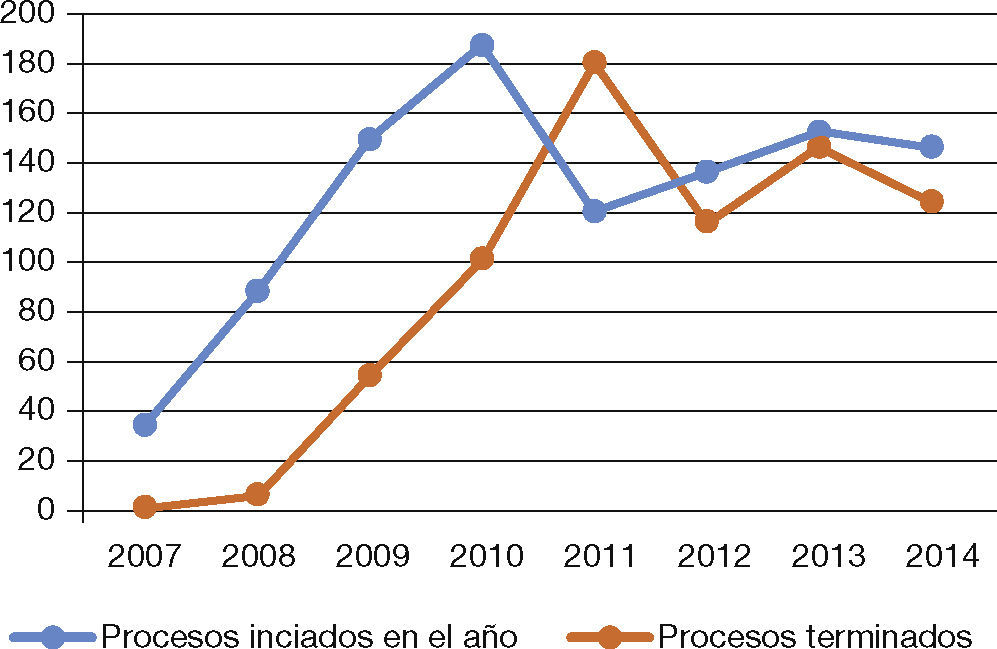

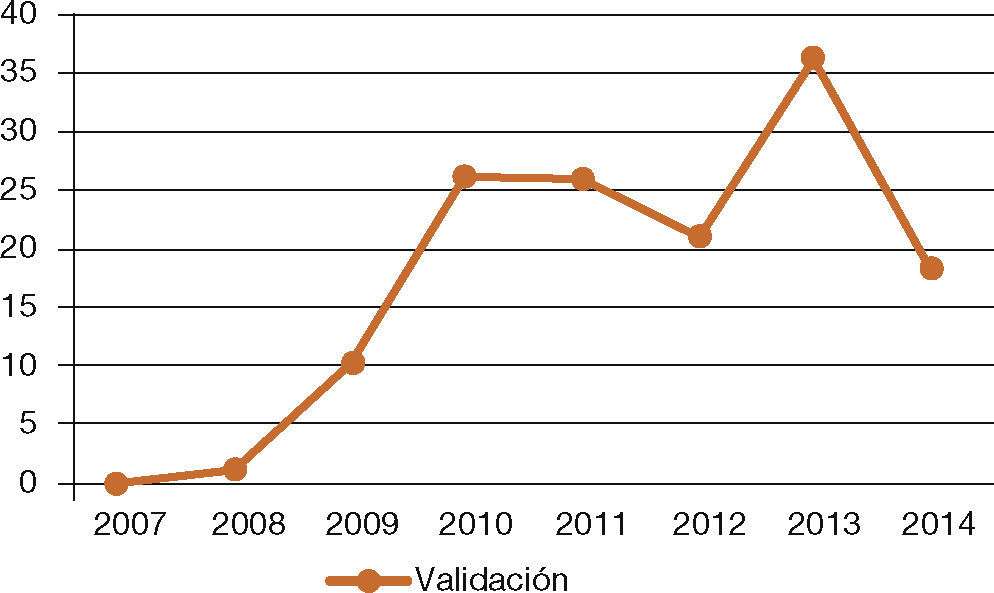

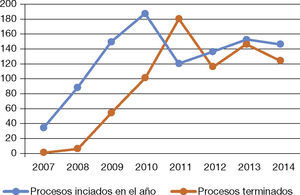

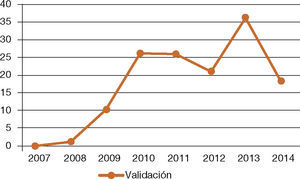

Liquidación judicialLa liquidación judicial busca la disolución final y el aprovechamiento del patrimonio del deudor. En la figura 2 se muestra el comportamiento de liquidación judicial desde su implementación en 2007 con la Ley 1116 de 2006 hasta 2014, el proceso se demora en promedio 3 y 4 años. Desde su vigencia se han iniciado 1015 procesos y se han terminado 728 procesos. Para el año 2014 la liquidación judicial acumulada desde su vigencia en el año 2007 afectó a 1015 empresas, predomina en la microempresa (36.6%) y la pequeña (33%), seguidas del 18% en la mediana empresa.

Los sectores con mayores procesos iniciados de liquidación judicial son el comercio y el manufacturero y los departamentos con mayor concentración son Bogotá (37%), Antioquia (23%) y Valle del Cauca (12%). Asimismo, los trabajadores al inicio del proceso eran 4196 personas, los activos ascendían a 3,786,098 millones de pesos y los pasivos, a 4,781,749 millones de pesos (Superintendencia de Sociedades, 2015).

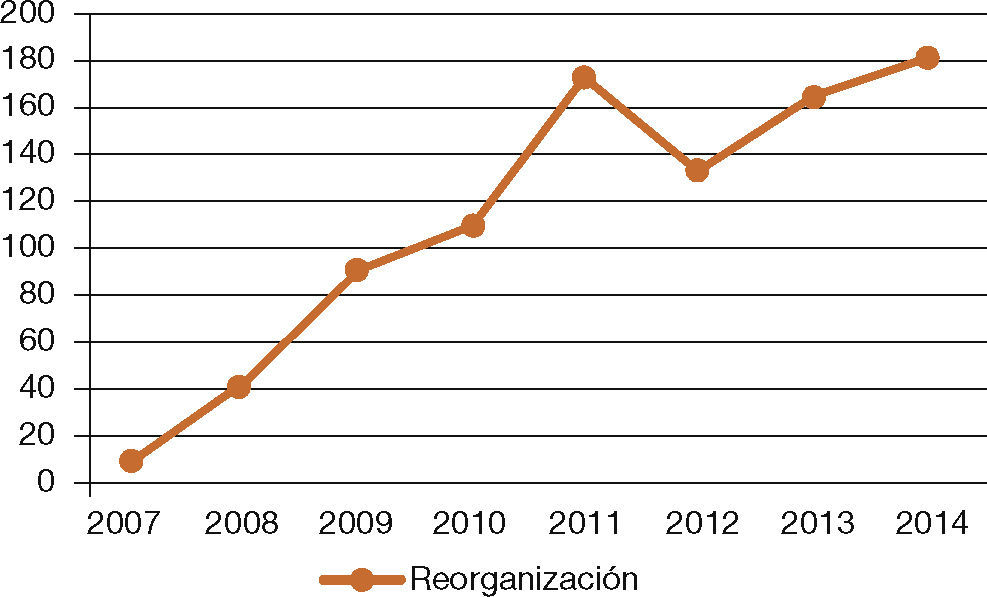

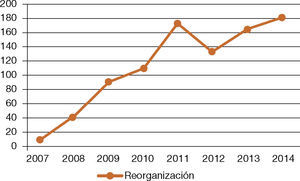

Reorganización empresarialEl proceso de reorganización empresarial se implementa desde la vigencia de la Ley 1116 de 2006, buscando preservar las empresas mediante la reestructuración interna y el acuerdo con acreedores. Desde su inicio hasta el año 2015, han entrado en proceso de reorganización 915 empresas. En la figura 3 se presenta el comportamiento de los procesos de reorganización empresarial de 2009-2014, se muestra un aumento de estos en los años 2011 y 2014 (173 y 181 procesos iniciados), mayor búsqueda de acuerdos concursales por las empresas, para no entrar en un proceso final de desaparición de la empresa (Superintendencia de Sociedades, 2015).

Asimismo, los departamentos con mayor concentración son Bogotá (29%), Valle del Cauca (18%) y Antioquia (13%). Los activos ascendían a 15,436,189 millones de pesos y los pasivos, a 9,341,080 millones de pesos. Además, este proceso se centra en la pequeña empresa (34%), seguida de la mediana empresa (32%) (Superintendencia de Sociedades, 2015).

Validación judicialLa Ley 1116 de 2006 contempla la validación judicial como una alternativa a la reorganización empresarial para iniciar negociaciones con los acreedores externos con el fin de llegar a un acuerdo privado y pedir a un juez la validación de dicho acuerdo extrajudicial. Dentro de la vigencia de la ley se han autorizado 138 procesos (figura 4), donde los trabajadores al inicio del proceso eran 8632 personas y los activos ascendían a 7,288,136 millones de pesos. Asimismo, los departamentos con mayor concentración son Bogotá (25%), Risaralda (15%) y Antioquia (14%), en la pequeña empresa (28%) y la mediana empresa (27%) (Superintendencia de Sociedades, 2015).

Las pymes en ColombiaLa pyme en Latinoamérica desempeña un papel de importancia en el desarrollo económico del país y en la generación de empleo (Banco Interamericano para el Desarrollo, 2000). De allí que se dirijan todos los esfuerzos al fomento y apoyo de este tipo empresarial en áreas como el acceso al financiamiento, el desarrollo competitivo y los estímulos tributarios, entre otros. Asimismo, se señala que las microempresas y las pequeñas y medianas empresas (mipyme) constituyen más del 95% del total de negocios establecidos y absorben más del 85% del empleo total en la mayoría de los países de la región (Banco Interamericano para el Desarrollo, 2000). FUNDES señala que en América Latina existen al menos 18 millones de empresas, de las cuales 16.6 millones son microempresas, 716,000, empresas pequeñas y 145,000, empresas medianas, que generan 99 millones de puestos de trabajo (FUNDES, 2010).

Sin embargo, se debe considerar que la definición de mipyme se basa en criterios diferentes entre los países de la región y la definición de pyme depende del sector económico al que pertenezca (manufacturera, comercial o de servicios); además, varía la definición según la institución que la establezca, principalmente para formular sus políticas propias de fomento (Zevallos, 2003). Aunque se debe considerar que en algunos países no hay consenso, los gobiernos están haciendo esfuerzos por unificar los criterios para, con base en ellos, propiciar el desarrollo de políticas de fomento y promoción de dicho tipo empresarial.

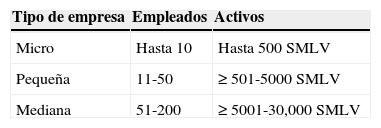

En Colombia, la definición de pyme está determinada por la Ley 905 de 2004, la cual modificó la Ley 590 de 2000 sobre promoción del desarrollo de la micro, pequeña y mediana empresa colombiana. Así pues, se entiende la pyme como la pequeña y mediana empresa definida como “toda unidad de explotación económica, realizada por persona natural o jurídica, en actividades empresariales, agropecuarias, industriales, comerciales o de servicios, rural o urbana, que responda a los siguientes parámetros” (tabla 2):

– Tamaño de la empresa por planta de personal y activos totales

| Tipo de empresa | Empleados | Activos |

|---|---|---|

| Micro | Hasta 10 | Hasta 500 SMLV |

| Pequeña | 11-50 | ≥ 501-5000 SMLV |

| Mediana | 51-200 | ≥ 5001-30,000 SMLV |

SMLV: salario mínimo.

Adaptado de la Ley 590 (2000), por la cual se dictan disposiciones para promover el desarrollo de las micro, pequeñas y medianas empresas, Republica de Colombia, 10 de julio de 2000.

La concentración de pymes en Colombia se encuentra principalmente en la ciudad de Bogotá y en departamentos como Antioquia, Valle del Cauca y Cundinamarca. Según el DANE, en el censo económico se estimaba que hay 1,422,117 empresas en Colombia, de las cuales el 96.4% se clasifica como mipymes: microempresas (92.6%) y empresas pequeñas y medianas (3.7%).

Se considera a Bogotá como el principal centro de negocios nacional, donde converge la mayor parte de la concentración empresarial del país. De acuerdo con la Superintendencia de Sociedades de Colombia (2013), la ciudad reportó una participación en la economía nacional del 24.4%, aportando un punto en la variación del PIB nacional. Las ramas de actividad con mayor participación dentro del PIB de Bogotá fueron los establecimientos financieros, seguros, actividades inmobiliarias y servicios a las empresas, que representaron el 36.8%; los servicios sociales, comunales y personales (19.3%), comercio, reparación, restaurantes y hoteles (15.5%) y la industria manufacturera (10.3%). Asimismo, el tejido empresarial de la ciudad se caracteriza por una amplia base de microempresas (87%) y se encuentra el mayor número de pequeñas (9%) y medianas empresas (4%) y grandes empresas (1%) del país. El 3.6% de las empresas se crearon como pyme en 2012.

En el Valle del Cauca, según cifras de la Cámara de Comercio de Cali, cuenta con un 41% de microempresas, un 16% de pequeñas empresas, un 7.5% de medianas y un 4.7% de grandes empresas, con actividad empresarial concentrada en Cali (64%) y ciudades intermedias como Buga (13%) y Palmira (7.9%). En cuanto a las pymes, están altamente concentradas en Cali (el 80% del total). Es relevante su participación en la generación de valor para el país, el 26.8% de la industria nacional (2011) y el 43.1% de los empleos de actividad industrial. Asimismo, las pymes se concentran en el sector servicios (44%), comercio (30%) e industria (13%) (Cámara de Comercio de Cali, 2014).

En el departamento de Antioquia, las empresas son principalmente microempresas (91%), seguidas de la pequeña (6.3%), mediana (1.9%) y gran empresa (0.7%). La mediana empresa se concentra en sectores como comercio (33%), industria (17%) y servicios (34%) (actividad inmobiliaria, empresariales y de alquiler); la pequeña empresa se presenta principalmente en el sector del comercio (33.3%), la industria manufacturera (18.9%) y los servicios (actividades inmobiliarias, empresariales y de alquiler, 17.2%) (Revista Antioqueña de Economía y Desarrollo, 2011).

MétodosLa base de datos que se utilizó en el análisis se construyó a partir de los datos contables emitidos por las empresas colombianas que reportan a la Superintendencia de Sociedades de Colombia —organismo técnico adscrito al Ministerio de Comercio, Industria y Turismo, con personería jurídica, autonomía administrativa y patrimonio propio, que ejerce la inspección, vigilancia y control de las sociedades mercantiles colombianas obligadas a reportar—, clasificando a las empresas seleccionadas en dos grupos diferenciados (empresas sanas y empresas fracasadas) para analizar las características financieras de cada uno.

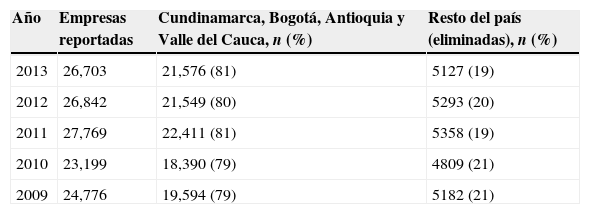

Grupo de empresas sanasSe parte de la información financiera contenida en la base de datos de la Superintendencia de Sociedades de Colombia en su aplicativo SIREM, tomando estados financieros: Balance General, Estado de resultados y Flujo de Efectivo para los años 2013, 2012, 2011, 2010 y 2009. Así pues, se aplican diferentes filtros para depurar la información contenida en ellos. En primer lugar, se aplica un primer filtro eliminando las empresas que no se localizan en Cundinamarca, Bogotá, Antioquia y Valle del Cauca, ya que no hacen parte del estudio (tabla 3).

– Número de empresas analizadas

| Año | Empresas reportadas | Cundinamarca, Bogotá, Antioquia y Valle del Cauca, n (%) | Resto del país (eliminadas), n (%) |

|---|---|---|---|

| 2013 | 26,703 | 21,576 (81) | 5127 (19) |

| 2012 | 26,842 | 21,549 (80) | 5293 (20) |

| 2011 | 27,769 | 22,411 (81) | 5358 (19) |

| 2010 | 23,199 | 18,390 (79) | 4809 (21) |

| 2009 | 24,776 | 19,594 (79) | 5182 (21) |

Fuente: elaboración propia con base en los datos obtenidos de la Superintendencia de Sociedades de Colombia (2014).

Se realiza un segundo filtro de tamaño eliminando las empresas que consideradas microempresas y grandes empresas según el valor de los activos totales reportados ante la Superintendencia de Sociedades para el año 2013. El volumen de los activos para la clasificación se rige por los límites contenidos en la tabla 2. Se toma el salario mínimo legal vigente en 2013 (589,500 pesos), donde se determinan rangos y se aplica el filtro. Así, se identifica la población objetiva de la investigación (8891 empresas pequeñas y 8469 medianas) y además se eliminan las restantes, que corresponden a empresas de tamaño micro (338) y grande (3878).

En tercer lugar se eliminan las empresas que no reportaron su información financiera en todos los años estudiados. Así pues, se mantuvieron 11,307 empresas (5432 pequeñas y 5875 medianas) que reportaron desde 2009 a 2013. Seguido se mantuvieron las empresas que según el sistema de consulta general de sociedades de Supersociedades de Colombia para el año 2013 estuvieran en activas y se eliminaron las empresas que estuvieran incursas en un proceso de fracaso empresarial (11,242 activas: 5411 pequeñas y 5831 medianas).

Finalmente, se eliminaron los casos que presentaran irregularidades contables (total activo cero o negativo o activo circulante negativo) y patrimonio total negativo, lo cual no podría referir una empresa sana; se eliminaron 438 casos y quedaron 10,804 empresas.

Grupo de empresas fracasadasPara conformar el grupo de empresas fracasadas, se toman las empresas registradas en la base de datos del sistema de consulta general de sociedades de la Superintendencia de Sociedades de Colombia, a partir de todas las empresas allí reportadas; se toman solo los registros localizados en los departamentos de Cundinamarca, Antioquia y Valle del Cauca (43,526 empresas). A esta base de datos se aplica el primer filtro considerando solamente las empresas que se encuentren en situación de fracaso empresarial, considerada como liquidación voluntaria, liquidación judicial, proceso de reorganización, matrícula cancelada o inactiva, concordato y validación (13,370 empresas).

Los procesos considerados situación de fracaso empresarial se definen en la normatividad legal colombiana como: liquidación obligatoria, concordato, reorganización empresarial o validación judicial.

Así pues, se busca cuáles de las anteriores empresas han reportado información financiera todos los años de estudio (2013, 2012, 2011, 2010 y 2009); las empresas que no cumplieran fueron eliminadas del estudio, y quedaron 92 empresas fracasadas. En segundo lugar, se aplicó un filtro de tamaño eliminando las que a 2013 se consideraba microempresa (0) o gran empresa (26), ya que no hacen parte del estudio, y quedaron 66 empresas.

Se realiza una consulta de cada sociedad para conocer la fecha del inicio y el estado de la situación de fracaso empresarial. Así pues, es necesario eliminar de la base de datos a 18 empresas que tienen fecha de situación anterior a 2012, ya que el objetivo del estudio es conocer el comportamiento de las variables financieras antes de solicitar a la Superintendencia un proceso de terminación de la sociedad. Así pues, las empresas que quedaron (48) son el objeto del estudio, y a continuación se consulta su fecha de constitución para construir la variable edad, la cual se relaciona en el análisis descriptivo. La fecha de constitución o matrícula se consulta en el Registro Único Empresarial y Social (RUES) de las Cámaras de Comercio de Colombia (recuperado en octubre de 2014 de http://www.rues.org.co/RUES_Web/) y la edad se calcula respecto al 31 de diciembre de 2013.

Muestra seleccionadaLa selección de la muestra se realiza en el programa SPSS 19 donde se toman los datos de Balance General de 2013 (10,804 empresas; base final obtenida, 5070 pequeñas y 5734 medianas); por medio de la función muestra aleatoria, se seleccionan 48 empresas logrando tomar una muestra que mejor represente a la población total. Así pues, la base de datos final quedó conformada por un grupo de 48 empresas sanas y otro de 48 empresas fracasadas.

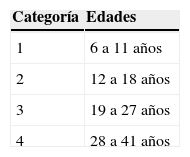

Variables no financierasEn el análisis descriptivo se relacionaron variables categóricas como edad, sector económico y ubicación geográfica. La variable edad o antigüedad se dividió en cuatro categorías (tabla 4).

Asimismo, se identifican los sectores a los que pertenecen siguiendo el Código Industrial Internacional Uniforme (CIIU) reportado por las empresas. Estas actividades económicas se clasificaron en cinco sectores que representan toda la economía nacional: servicios, industria, comercio, construcción y agropecuario. Siguiendo esta misma dinámica, se crearon cuatro variables que representan la ubicación empresarial: Bogotá, Antioquia, Valle del Cauca y Cundinamarca.

Variables financierasUn modo de analizar la situación financiera de una organización es utilizar ciertas técnicas basadas en la interpretación de los estados financieros, que permiten emitir un juicio de la situación actual de la organización para la toma de decisiones de los diferentes usuarios. Asimismo muestra la capacidad de la organización para hacer frente a las obligaciones de corto y largo plazo, además de permitir el control y la regulación de todas las dimensiones estructurales de la organización. De allí la importancia del análisis financiero, su avance metodológico y su constante estudio e investigación en las ciencias administrativas y contables.

En el análisis financiero se encuentran técnicas de carácter estructural que establecen relaciones y comparaciones entre las diferentes cuentas de un periodo a otro, lo que se conoce como análisis horizontal. Por otro lado, el análisis vertical es la técnica utilizada para analizar las partidas en el mismo periodo. Estas técnicas son útiles para conocer el comportamiento de las cuentas y la composición de los elementos de los estados financieros.

El análisis vertical permite relacionar todas sus cuentas dentro del mismo estado con respecto a una determinada cifra base; así, en el caso del Balance General, la cifra base puede ser el activo, el pasivo y el patrimonio, lo cual determina porcentajes de composiciones que permiten conocer la magnitud de cada cuenta.

El análisis horizontal permite comparar los resultados de las cuentas de los estados contables de un periodo a otro de la misma clase. El análisis consiste en determinar variaciones absolutas y relativas de un periodo a otro, y buscar las cuentas que hayan tenido cambios importantes. Así, partidas relevantes en el análisis son cuentas por cobrar, inventarios, activos fijos, variaciones en pasivo corrientes, pasivo laboral, variaciones en ventas netas, costo de ventas y gastos de operación, sin despreciar partidas que se salen de lo común (Ruiz, Vásquez Rosales & Hortua Holguín, 2006, p. 37).

Asimismo, los cocientes financieros, indicadores o razones hacen parte del conjunto de herramientas más utilizadas en el análisis financiero de las organizaciones, y son criterios de evaluación que pueden coadyuvar a la mejor toma de decisiones por parte de los usuarios de la información económica financiera. Entre estas decisiones gerenciales, se encuentran las decisiones de inversión y financiación (Ayela Pastor & Gómez Sala, 1993).

Los principales insumos para la elaboración de los indicadores financieros son los estados financieros, los cuales constituyen base fundamental para estructurar el análisis financiero porque son el medio principal para suministrar información contable a quienes no tienen acceso a los registros de un ente económico (Art. 19 del Decreto Reglamentario 2649 de 1993). Así pues, los cocientes financieros relacionan dos magnitudes que permiten hacer comparaciones en un momento dado y hacen parte de los estados financieros básicos (Balance General, Estado de Resultados, Flujo de efectivo, Estado de Cambios en el Patrimonio, Estados de cambios en la Situación Financiera) con el objetivo de obtener un índice o razón que permita analizar la situación financiera de la organización.

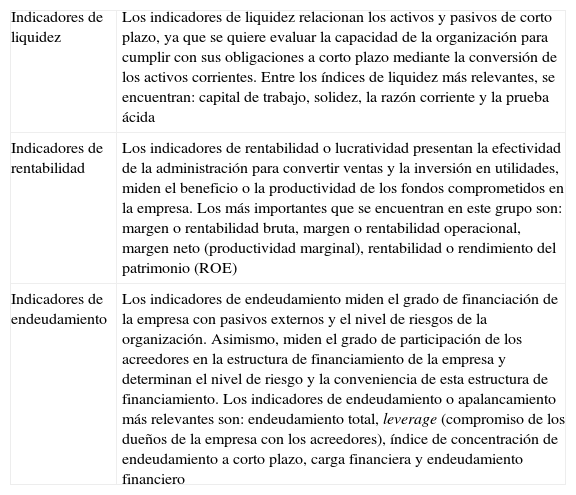

Los índices o razones se pueden hacer de dos maneras: (a) restando, es decir, cuánto excede una cantidad de la otra, y (b) dividiendo, es decir, cuántas veces una cantidad contiene la otra (Ibarra Mares, 2006). Asimismo, las razones logran sintetizar la vasta información financiera de una empresa para obtener una visión global de la situación financiera de la organización para la toma de decisiones sin recurrir a revisar la información en libros, entre otros soportes. Existen diferentes clasificaciones de las razones, principalmente en tres grupos principales: tasas de liquidez, de endeudamiento, y de rentabilidad. Desde esta perspectiva, se analizan los informes financieros de las empresas (tabla 5).

– Clasificación de ratios

| Indicadores de liquidez | Los indicadores de liquidez relacionan los activos y pasivos de corto plazo, ya que se quiere evaluar la capacidad de la organización para cumplir con sus obligaciones a corto plazo mediante la conversión de los activos corrientes. Entre los índices de liquidez más relevantes, se encuentran: capital de trabajo, solidez, la razón corriente y la prueba ácida |

| Indicadores de rentabilidad | Los indicadores de rentabilidad o lucratividad presentan la efectividad de la administración para convertir ventas y la inversión en utilidades, miden el beneficio o la productividad de los fondos comprometidos en la empresa. Los más importantes que se encuentran en este grupo son: margen o rentabilidad bruta, margen o rentabilidad operacional, margen neto (productividad marginal), rentabilidad o rendimiento del patrimonio (ROE) |

| Indicadores de endeudamiento | Los indicadores de endeudamiento miden el grado de financiación de la empresa con pasivos externos y el nivel de riesgos de la organización. Asimismo, miden el grado de participación de los acreedores en la estructura de financiamiento de la empresa y determinan el nivel de riesgo y la conveniencia de esta estructura de financiamiento. Los indicadores de endeudamiento o apalancamiento más relevantes son: endeudamiento total, leverage (compromiso de los dueños de la empresa con los acreedores), índice de concentración de endeudamiento a corto plazo, carga financiera y endeudamiento financiero |

Fuente: elaboración propia.

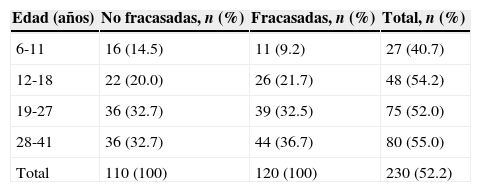

A partir de la información obtenida de la base de datos final compuesta por dos grupos de empresas (48 sanas y 48 fracasadas), se realizaron diferentes relaciones para describir y conocer la muestra seleccionada, principalmente en el grupo de empresas fracasadas. Así pues, se analizan las características más relevantes y relaciones, como edad de la empresa con relación del fracaso empresarial y el sector con relación del fracaso empresarial, entre otros. (tabla 6).

– Análisis de antigüedad, fracasadas y sanas

| Edad (años) | No fracasadas, n (%) | Fracasadas, n (%) | Total, n (%) |

|---|---|---|---|

| 6-11 | 16 (14.5) | 11 (9.2) | 27 (40.7) |

| 12-18 | 22 (20.0) | 26 (21.7) | 48 (54.2) |

| 19-27 | 36 (32.7) | 39 (32.5) | 75 (52.0) |

| 28-41 | 36 (32.7) | 44 (36.7) | 80 (55.0) |

| Total | 110 (100) | 120 (100) | 230 (52.2) |

Fuente: elaboración propia.

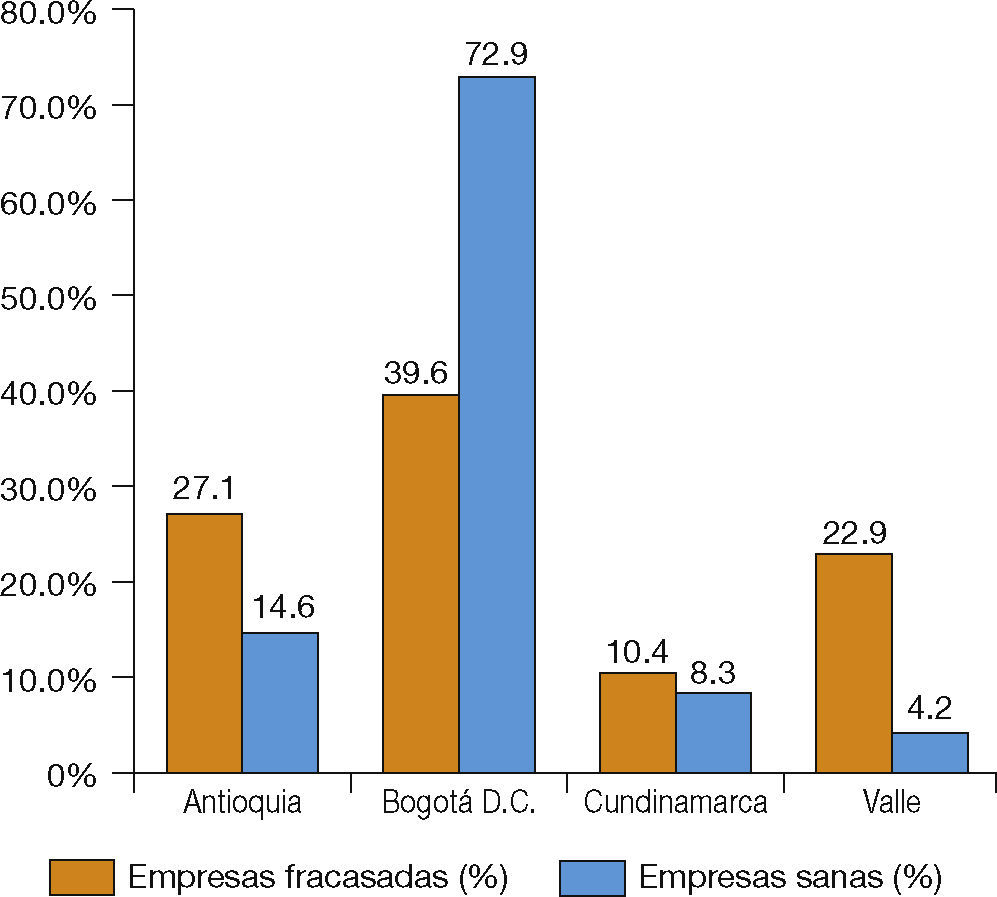

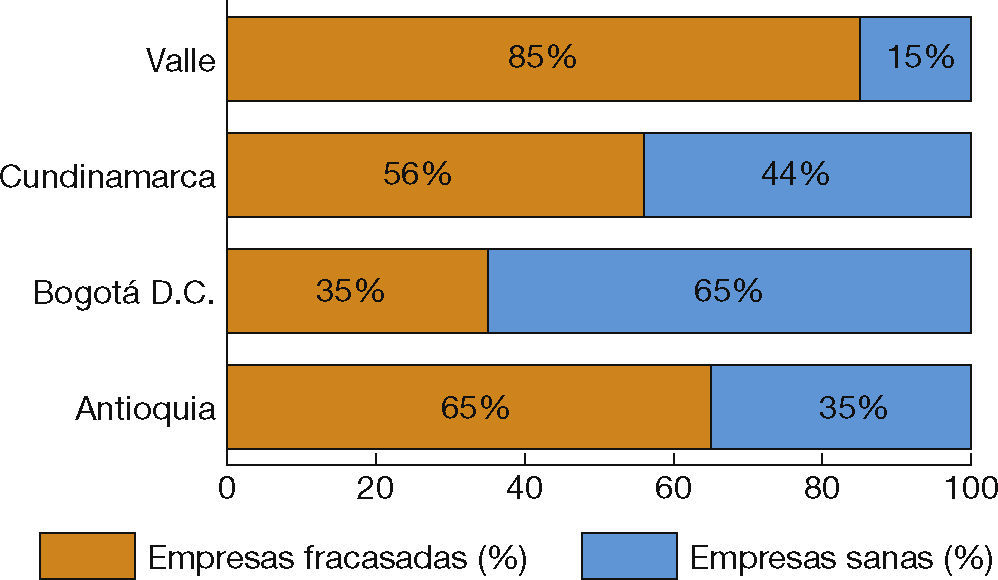

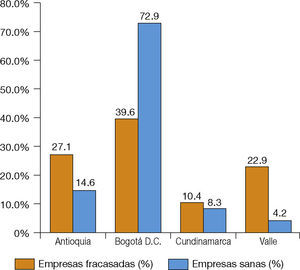

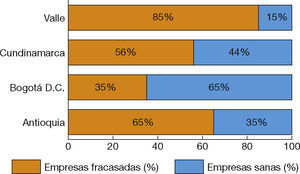

Según la figura 5, los departamentos con mayor número de empresas fracasadas son Bogotá D.C. (39.6%) y Antioquia (27.1%), seguidos del Valle (22.9%) y Cundinamarca (10.4%), lo cual es proporcional a la concentración empresarial. No obstante, para el caso individual de Bogotá D.C., la proporción de empresas sanas (64.8%) frente a las fracasadas (35.2%) es mayor, lo que a su vez concuerda con el comportamiento de la totalidad de la muestra, al ser el departamento con mayor número de empresas sanas (72.9%). Para los demás departamentos esta situación cambia, puesto que hay un número de empresas fracasadas mayor que el de las sanas; en el caso de Valle, el 85% se clasifica como fracasadas, seguido de Antioquia (65%) y Cundinamarca (56%) (figura 6).

Tamaño empresarial y fracaso empresarialLa base final quedó conformada en un 64% por empresas pequeñas y un 36% por empresas medianas. En el grupo de empresas fracasadas, el 68.8% son pequeñas y el 31.3%, medianas, y entre las empresas sanas el 58.3% son pequeñas y el 41.7%, medianas.

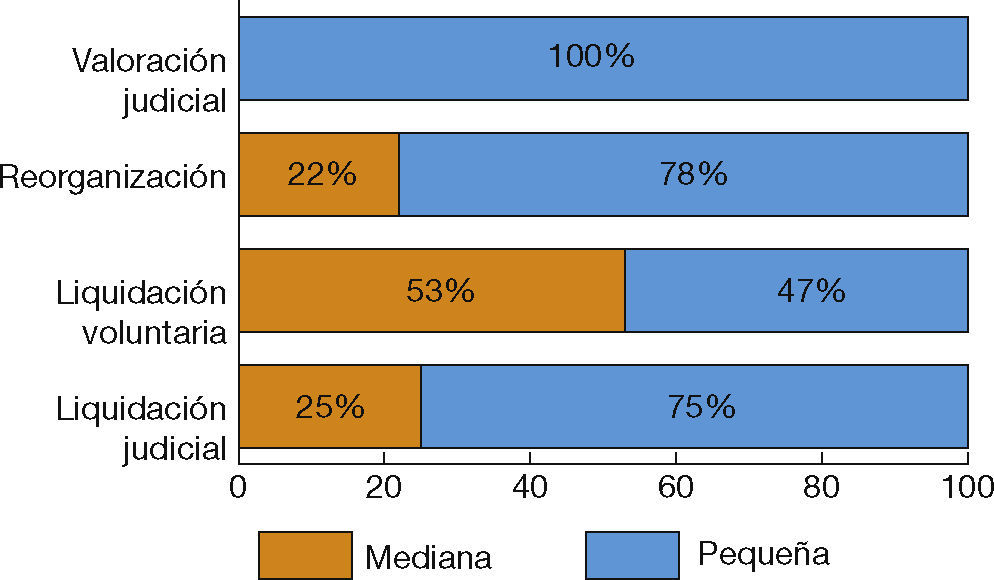

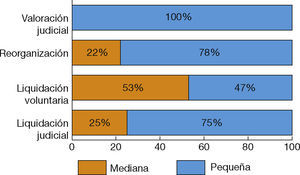

Con relación al tipo de fracaso y el tamaño empresarial, se observa en la figura 7 que las empresas en proceso de validación judicial son en su totalidad empresas pequeñas; en los procesos de reorganización y liquidación judicial, la mayoría son empresas pequeñas (el 78 y el 75% respectivamente) y los procesos de liquidación voluntaria se concentran especialmente en las empresas medianas (53%).

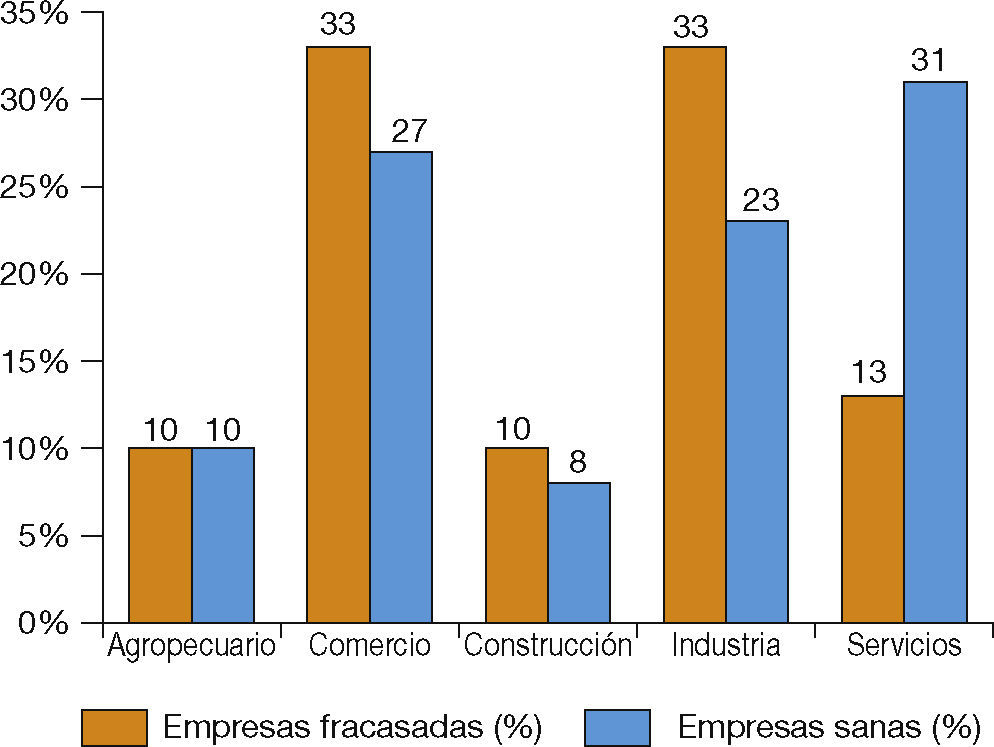

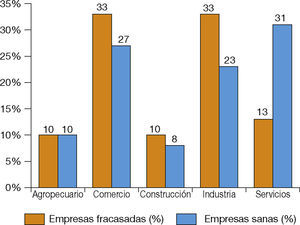

Sector económico y fracaso empresarialLa muestra está conformada por empresas que representan cinco sectores de la economía: comercio (30%), industria (28%), servicios (22%), agropecuario (11%) y construcción (9%). Respecto a su relación con el fracaso empresarial, los sectores comercio (33%), construcción (10%) e industria (33%) presentan una mayor concentración de empresas fracasadas, mientras que el sector servicios está conformado en su mayoría por empresas sanas (31%). En el caso del sector agropecuario, la relación de empresas fracasadas y sanas es del 10% cada una (figura 8).

Antigüedad de las empresas fracasadas y sanasLa edad de las empresas en proceso de validación oscila entre 12 y 27 años desde su constitución; la edad de la mayoría de las empresas en proceso de reorganización está entre 19 y 27 años (33%), seguidas de las empresas con edades entre 6 y 11 años y entre 12 y 18 años. Las empresas en liquidación voluntaria son en su mayoría organizaciones de 28 a 41 años (33.3%), seguidas de las que están entre 6 y 11 años (26.7%). Por último, aquellas en liquidación judicial son en su mayoría empresas con edades entre 12 y 18 años (75%) y de 28 a 41 años (25%).

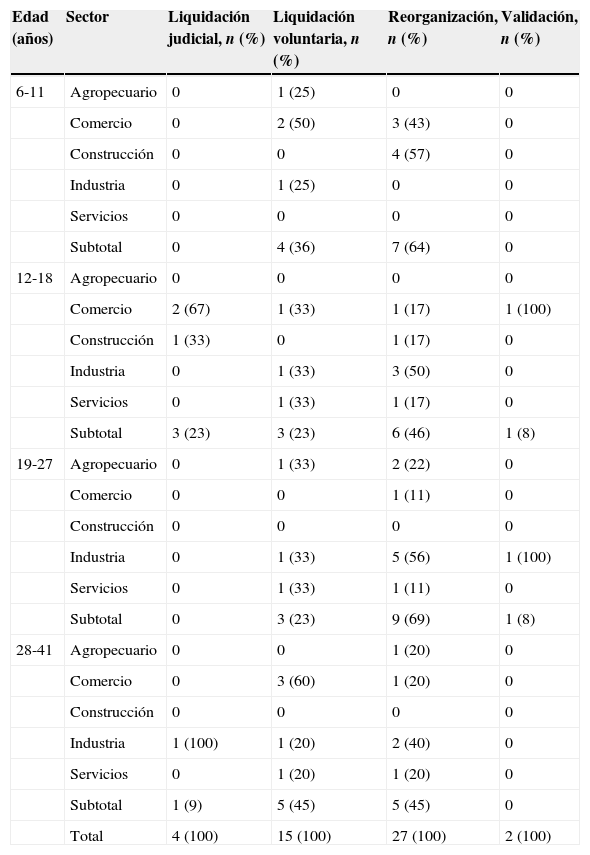

El sector económico, la antigüedad y el fracaso empresarialEn la tabla 7 se muestra la relación del fracaso empresarial con la edad y el sector económico. Se presenta que con edades entre 6 y 11 años los procesos de fracaso empresarial de mayor ocurrencia son la liquidación voluntaria (36%) y la reorganización (64%), el sector con mayores procesos de liquidación voluntaria es el sector comercio (50%) y en los procesos de reorganización, el sector construcción (57%). Entre 12 y 18 años, en su mayoría se presentan procesos de reorganización (64%) y liquidación voluntaria (23%), los sectores con mayores procesos de reorganización son industria (50%) y comercio (17%). Para las empresas entre 19 y 27 años de antigüedad, en su mayoría se presentan procesos de reorganización (69%), seguidos de los de liquidación voluntaria (23%); así, los sectores con mayores procesos de reorganización son el industrial (56%) y el agropecuario (22%); en los procesos de liquidación voluntaria, los sectores agropecuario, industria y servicios (el 33% respectivamente). Las empresas más antiguas (más de 28 años) se caracterizan por presentar procesos de reorganización (45%) y de liquidación voluntaria (45%); el sector con más procesos de reorganización es el industrial (40%); los procesos de liquidación voluntaria se concentran en el sector comercio (60%).

– Análisis del fracaso empresarial, la antigüedad y el sector económico

| Edad (años) | Sector | Liquidación judicial, n (%) | Liquidación voluntaria, n (%) | Reorganización, n (%) | Validación, n (%) |

|---|---|---|---|---|---|

| 6-11 | Agropecuario | 0 | 1 (25) | 0 | 0 |

| Comercio | 0 | 2 (50) | 3 (43) | 0 | |

| Construcción | 0 | 0 | 4 (57) | 0 | |

| Industria | 0 | 1 (25) | 0 | 0 | |

| Servicios | 0 | 0 | 0 | 0 | |

| Subtotal | 0 | 4 (36) | 7 (64) | 0 | |

| 12-18 | Agropecuario | 0 | 0 | 0 | 0 |

| Comercio | 2 (67) | 1 (33) | 1 (17) | 1 (100) | |

| Construcción | 1 (33) | 0 | 1 (17) | 0 | |

| Industria | 0 | 1 (33) | 3 (50) | 0 | |

| Servicios | 0 | 1 (33) | 1 (17) | 0 | |

| Subtotal | 3 (23) | 3 (23) | 6 (46) | 1 (8) | |

| 19-27 | Agropecuario | 0 | 1 (33) | 2 (22) | 0 |

| Comercio | 0 | 0 | 1 (11) | 0 | |

| Construcción | 0 | 0 | 0 | 0 | |

| Industria | 0 | 1 (33) | 5 (56) | 1 (100) | |

| Servicios | 0 | 1 (33) | 1 (11) | 0 | |

| Subtotal | 0 | 3 (23) | 9 (69) | 1 (8) | |

| 28-41 | Agropecuario | 0 | 0 | 1 (20) | 0 |

| Comercio | 0 | 3 (60) | 1 (20) | 0 | |

| Construcción | 0 | 0 | 0 | 0 | |

| Industria | 1 (100) | 1 (20) | 2 (40) | 0 | |

| Servicios | 0 | 1 (20) | 1 (20) | 0 | |

| Subtotal | 1 (9) | 5 (45) | 5 (45) | 0 | |

| Total | 4 (100) | 15 (100) | 27 (100) | 2 (100) |

Fuente: elaboración propia con base en datos de Superintendencia de Sociedades de Colombia (2014).

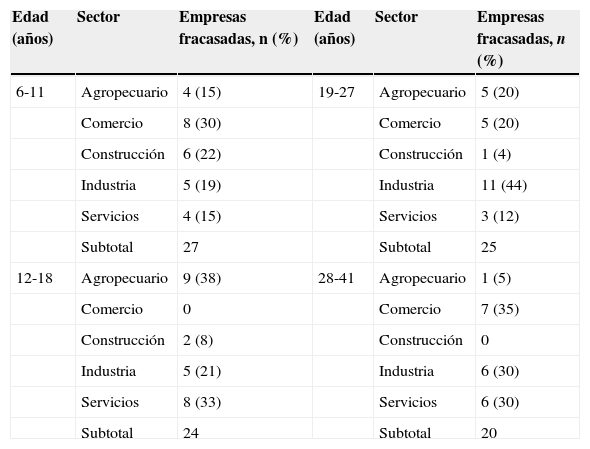

Asimismo, entre los 6 y los 11 años de antigüedad se presentan más empresas fracasadas en los sectores comercio (30%) y construcción (22%); entre 12 y 18 años son los sectores agropecuario (38%) y servicios (33%) los de mayor fracaso; con entre 19 y 27 años, el sector industria (44%) representa la mayor proporción de empresas fracasadas, seguido del agropecuario (20%) y comercio (20%), y por último entre los 28 y los 41 años se presentan más empresas fracasadas en los sectores comercio (35%), industria (30%) y servicios (30%) (tabla 8).

– Relación entre sector económico y edad al fracaso empresarial

| Edad (años) | Sector | Empresas fracasadas, n (%) | Edad (años) | Sector | Empresas fracasadas, n (%) |

|---|---|---|---|---|---|

| 6-11 | Agropecuario | 4 (15) | 19-27 | Agropecuario | 5 (20) |

| Comercio | 8 (30) | Comercio | 5 (20) | ||

| Construcción | 6 (22) | Construcción | 1 (4) | ||

| Industria | 5 (19) | Industria | 11 (44) | ||

| Servicios | 4 (15) | Servicios | 3 (12) | ||

| Subtotal | 27 | Subtotal | 25 | ||

| 12-18 | Agropecuario | 9 (38) | 28-41 | Agropecuario | 1 (5) |

| Comercio | 0 | Comercio | 7 (35) | ||

| Construcción | 2 (8) | Construcción | 0 | ||

| Industria | 5 (21) | Industria | 6 (30) | ||

| Servicios | 8 (33) | Servicios | 6 (30) | ||

| Subtotal | 24 | Subtotal | 20 |

Fuente: elaboración propia.

Se construyeron los estados financieros comparativos desde 2009 a 2013, tanto para las empresas fracasadas como para las sanas, a partir de la información financiera de las 96 compañías que constituyen la muestra, y se calcularon los principales indicadores financieros con el objetivo de analizar cada componente y determinar su comportamiento y su riesgo potencial.

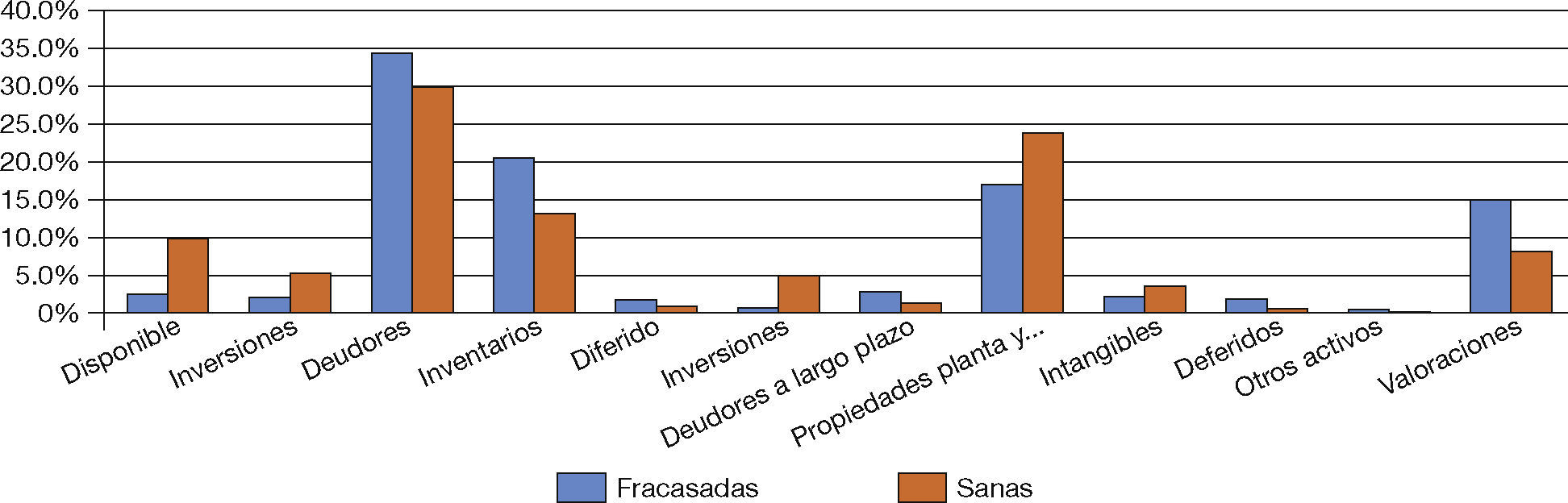

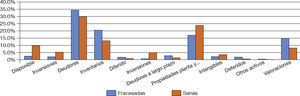

Para iniciar, se examinó el componente de activos y se identificó que la partida más representativa fue deudores con una participación promedio del 34.28% para las empresas fracasadas y del 29.76% para las empresas sanas, seguido por las cuentas de inventarios (el 20.37 y el 12.98%) y propiedad planta y equipo (el 16.88 y el 12.98%) (figura 1). Asimismo, por cada peso de obligación vigente de corto plazo, las empresas sanas contaban con 1.90 pesos para respaldarlos en 2009 y 1.62 en 2013, mientras que las empresas fracasadas contaban con 1.16 en 2009 y tan solo 0.99 pesos en 2013 (tabla 9), lo que hace evidente las menores solvencia y capacidad de pago de estas últimas; sin contar que la prueba acido arrojo una dependencia directa de estas empresas de sus inventarios, al no poder atender las obligaciones corrientes sin necesidad de venderlos, además de que el disponible constituye en promedio solo el 2.39%, frente al 9.73% en las empresas sanas (figura 9).

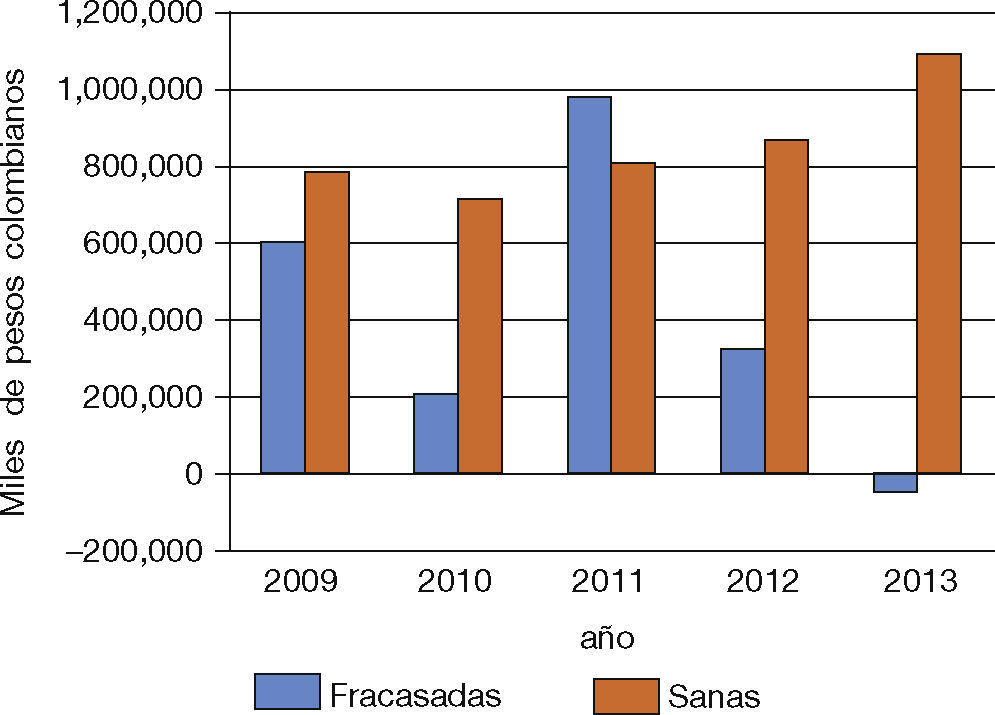

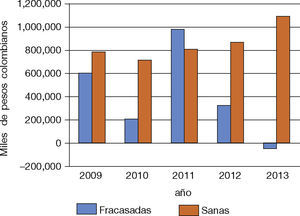

Esto mismo se evidencia con la disminución del capital de trabajo para las fracasadas desde 2009 hasta 2013. Si bien para el primer año contaba con 601,528,000 de pesos una vez cancelado el total de las obligaciones corrientes, para 2013 terminaron con un déficit de 49,848,000 de pesos, aumentando el riesgo de sufrir iliquidez; el caso contrario se da en las empresas sanas, que pasaron de tener 783,644,000 de pesos en 2009 a 1,091,701,000 de pesos una vez canceladas las obligaciones a corto plazo (figura 10).

Al analizar las partidas del pasivo, por cada peso que las empresas fracasadas y sanas invirtieron en activos durante 2013, el 106.2 y el 49.5%, respectivamente, estaban comprometidos con acreedores, un indicador de que, dado su tamaño, buscan financiar su operación con terceros. Sin embargo, las compañías fracasadas están en una zona de riesgo por el exceso en el endeudamiento, principalmente por partidas como obligaciones financieras, proveedores y cuentas por pagar. Además, en 2013 el patrimonio de las empresas fracasadas estaba comprometido en un 336% con los acreedores, mientras que el de las sanas lo estaba en un 81% (tabla 10).

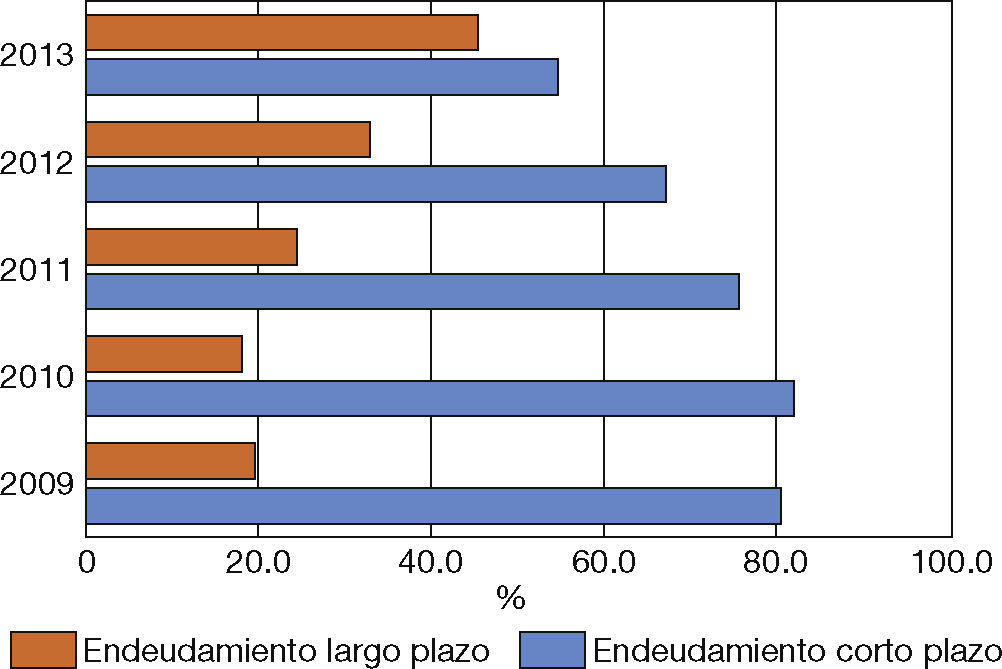

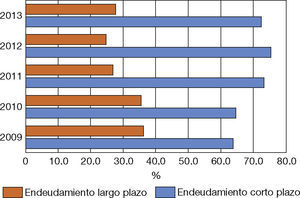

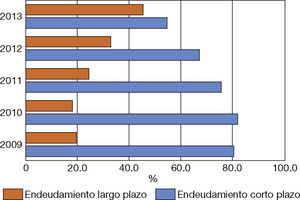

Ahora bien, ese mismo año las empresas fracasadas tuvieron cerca del 68.57% en obligaciones a corto plazo y el 56.94% a largo plazo, y las empresas sanas, el 72.37 y el 27.63% respectivamente (figuras 11 y 12). Si bien las sanas tienen mayor concentración a corto plazo, que en teoría podría ponerlas en zona de riesgo si se diera algún problema con su objeto social, como ya se ha mencionado, estas compañías tienen la suficiente solvencia para cancelar estas obligaciones sin quedar ilíquidas, al contrario que las fracasas, cuyas obligaciones en 2013 superaron en un 6% los activos.

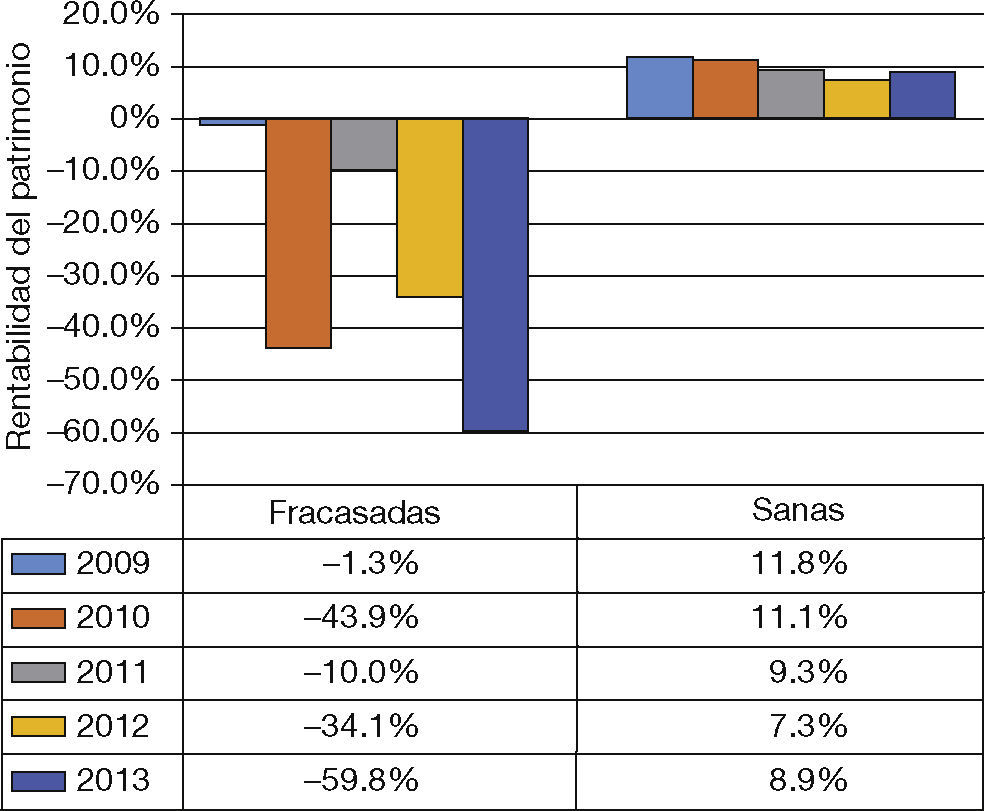

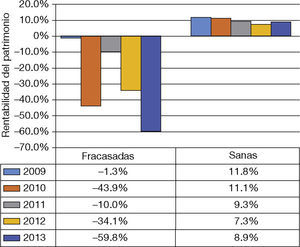

Por último, la rentabilidad del patrimonio bruto de las empresas sanas en 2012 y 2013 fue del 7.3 y el 8.9% respectivamente; es decir, que hubo un aumento en la rentabilidad de los aportes de los socios del 1.6%, producido probablemente por un incremento de las valorizaciones. Por otro lado, las empresas fracasadas mostraron una pérdida en la rentabilidad del patrimonio bruto del 34.1 y el 58.8% respectivamente, comportamiento que ha venido en aumento desde 2009 (figura 13).

Conclusiones- •

Con relación al total de ingresos por ventas, las cuentas más representativas, tanto para las empresas sanas como para las fracasadas, fueron en promedio costo de ventas (el 67 y el 78%), gastos operacionales de administración (el 18 y el 14%) y gastos operacionales de ventas (el 9 y el 13%), lo cual significa que las compañías se financian en su mayoría a partir del desarrollo de su objeto social, más que por efecto de su estructura financiera.

- •

Entre 2009 y 2013 las empresas de ambas categorías presentaron un descenso en la utilidad bruta del 38 al 29% en las empresas sanas y del 29 al 13% en las empresas fracasadas, lo cual pudo deberse a un aumento de los costos de ventas.

- •

Durante los años 2012 y 2013, las ventas netas de las empresas sanas generaron, respectivamente, el 3.7 y el 4.1% de utilidades, lo que representó un aumento del 0.4% de las utilidades a pesar del aumento en los costos de ventas y los gastos operacionales; eso quiere decir que las ventas netas crecieron lo suficiente para cubrir estos aumentos. Lo contrario se dio en las empresas fracasadas, que generaron pérdidas del 12 y el 27% respectivamente. Esto significa que, a pesar de la disminución que presentaron los costos de ventas y gastos operacionales durante 2013, las ventas netas no crecieron lo suficiente para cubrir estas erogaciones.