En este trabajo se estudia la relación entre el régimen de tipo de cambio y el crecimiento económico a partir de una muestra formada por un panel de 147 países en desarrollo desde 1970 hasta 2007. Para la identificación de los regímenes cambiarios se utilizará una clasificación «inequívoca», obtenida a partir de las 5 clasificaciones más populares de la literatura (FMI, LYS, RR, KS y GGW), en la que se clasificará el régimen cambiario de forma dicotómica entre fijos y no fijos. El método de estimación utilizado es el System-GMM, que se aplica a una ecuación típica de los determinantes del crecimiento. Los resultados sugieren que no hay relación alguna entre los regímenes cambiarios fijos y el crecimiento económico en los países en vías de desarrollo.

This paper analyzes the relationship between exchange rate regimes and economic growth by using a panel data of 147 developing countries over the years from 1970 to 2007. An “unambiguous” classification derived from the most popular exchange rate regime classifications (IMF, LYS, RR, KS and GGW) is used, in which the observations are divided in a dichotomous criterion between pegged and non-pegged. by applying a dynamic system-GMM panel estimation in a growth equation, no statistically significant evidence was found of a relationship between pegged exchange rate regimes and economic growth in developing countries.

Este trabajo pretende explorar las relaciones entre el régimen cambiario (RC) entendido como la política de tipo de cambio declarada y/o efectiva de los diferentes países y el crecimiento económico.

A lo largo de los últimos años, en medio de un creciente interés por las consecuencias en los resultados macroeconómicos de la elección del RC de los países, numerosos trabajos han intentado desentrañar empíricamente esta relación con resultados contradictorios. De esta literatura surge un cierto consenso respecto a la no existencia de relación entre los RC y el crecimiento económico en los países desarrollados. Sin embargo, para los países en desarrollo los resultados son muy diversos. Algunos trabajos han encontrado un efecto positivo de los RC más rígidos en el crecimiento económico, otros han identificado la relación contraria y algunos otros no han encontrado relación.

Los motivos de estas discrepancias pueden ser varios: los datos utilizados, los métodos de estimación empleados o la forma de identificar el RC. Aun sin descartar otras influencias, los diversos criterios que se utilizan para identificar el RC de un país en un momento dado parece ser el principal motivo de resultados tan diferentes.

En este trabajo se trata de identificar los RC de una forma «inequívoca» con el objeto de que se pueda descartar en los resultados obtenidos este sesgo de identificación cambiaria.

Para ello se elabora una clasificación de consenso utilizando los datos de las clasificaciones más influyentes de esta literatura (International Monetary Found, 2010; Levy-Yeyati y Sturzenegger, 2005; Reinhart y Rogoff, 2004; Klein y Shambaugh, 2010, y Ghosh et al., 2002).

Esta clasificación es dicotómica: divide las observaciones de RC entre fijos y no fijos, y considera que un país tiene un RC fijo en un determinado año cuando todas las clasificaciones disponibles (o todas menos una) así lo indican.

Cuando se utiliza esta clasificación «inequívoca» en una estimación estándar de los determinantes del crecimiento económico, los resultados muestran la ausencia de relación entre el RC y el crecimiento económico.

El análisis se realiza sobre una muestra de 148 países en desarrollo sobre el periodo 1970-2007. El método de estimación utilizado es el System-GMM, que se aplica a una ecuación típica de los determinantes del crecimiento. Los resultados sugieren que no hay relación alguna entre los regímenes cambiarios fijos y el crecimiento económico en los países en vías de desarrollo.

El resto del trabajo se configura de la siguiente manera. En el segundo epígrafe se repasa brevemente la literatura empírica. A continuación, en el epígrafe tercero se reseñan los principales métodos de clasificación de los RC y se describe el método que se utiliza en este trabajo. En el cuarto se hace una descripción de los datos y métodos de estimación utilizados, en el quinto se exponen los principales resultados obtenidos de las estimaciones y, por último, en el sexto se realizan algunas consideraciones finales sobre los resultados y las posibles líneas de investigación que se derivan de ellos.

2Revisión de la literaturaLa elección de RC ha sido una cuestión ampliamente debatida en economía internacional durante las últimas décadas (Juhn y Mauro, 2002; Álvarez et al., 2007 y Klein y Shambaugh, 2010, ofrecen una amplia revisión sobre el tema). Desde la ruptura del sistema de Bretton Woods, caracterizado por tipos de cambio fijos y ajustables, los países tuvieron la oportunidad de optar por políticas de tipo de cambio diferentes, lo que condujo a la necesidad de evaluar los resultados en términos de las variables macroeconómicas clave.

Se abrió así un campo de trabajo que ha originado una cuantiosa literatura cuyas conclusiones son muy desiguales. Parece existir un cierto consenso respecto a los efectos de los distintos RC sobre el comercio exterior, la autonomía monetaria y la inflación (Ghosh et al., 2002; Klein y Shambaugh, 2010). Sin embargo, la identificación de los posibles efectos sobre el crecimiento económico ha resultado muy difícil y ha arrojado resultados contradictorios.

La literatura teórica ofrece pocas pistas sobre la magnitud y la dirección de estos efectos. Por un lado, la hipótesis de neutralidad del dinero a largo plazo indica que las variables nominales, y en concreto el RC, no tienen influencia sobre el crecimiento económico a largo plazo.

Por otro lado, a más corto plazo, los RC fijos podrían favorecer el crecimiento a través de varias vías: la reducción de la inflación, un mayor comercio exterior, la reducción de los tipos de interés, un aumento de la inversión extranjera o un mayor desarrollo financiero. Sin embargo, también podrían tener efectos negativos, debido a la mayor propensión a las crisis cambiarias y a las políticas necesarias para mantener el régimen de tipo de cambio o a la mayor volatilidad del producto.

Los tipos de cambio flexibles favorecen la absorción de los shocks reales y el ajuste económico, lo que favorecería el crecimiento económico; aunque también provocarían una mayor volatilidad de los tipos de cambio nominales y reales que se supone que lo dañan.

Moosa (2005) y Petreski (2009a) ofrecen una revisión de la literatura teórica. En definitiva, «la teoría dice que casi todo es posible» (Ghosh et al., 2002), por lo que debemos recurrir a los trabajos de carácter empírico para obtener algún indicio.

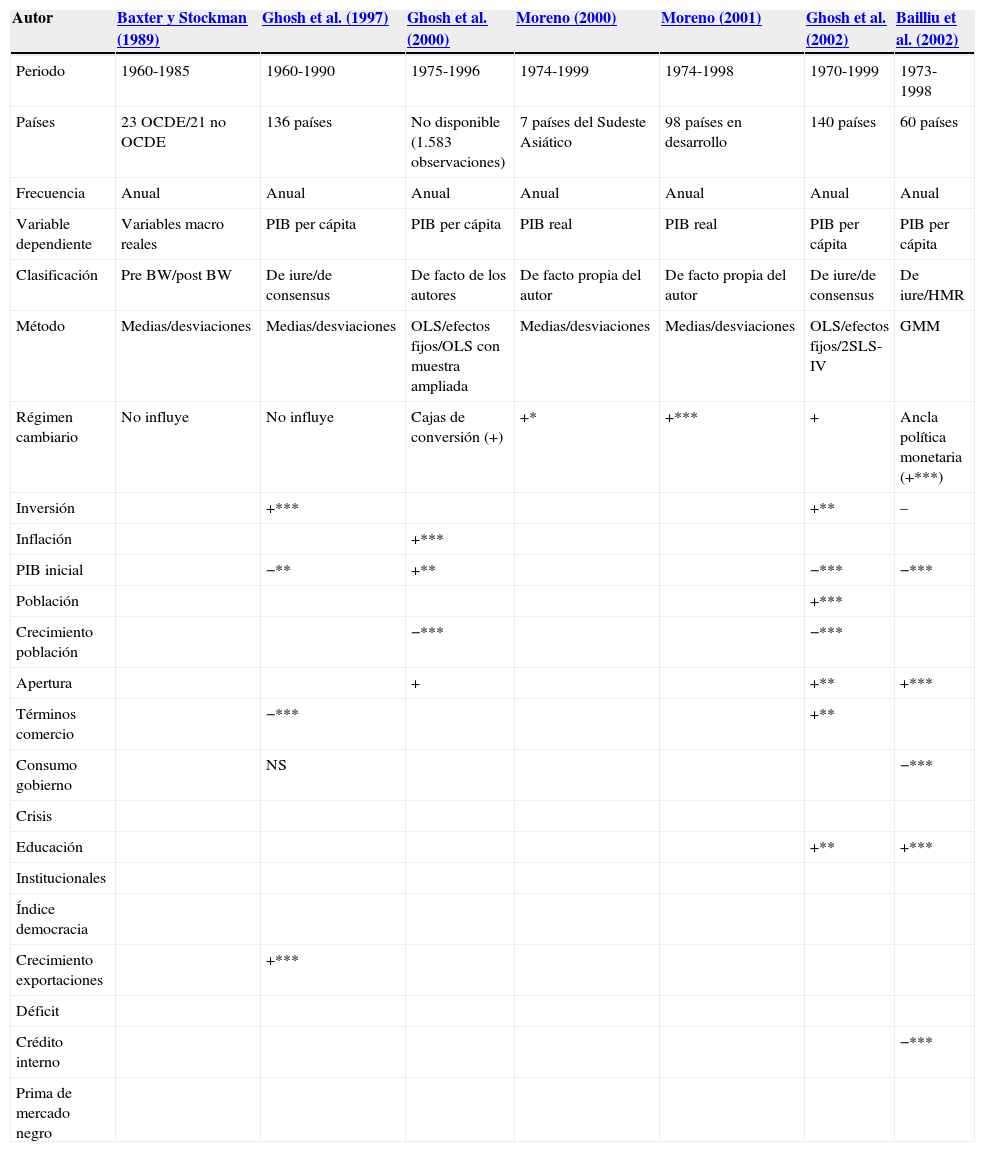

La literatura empírica sobre la relación entre RC y crecimiento económico es relativamente tardía y no muy abundante, aunque ha adquirido un notable impulso en los años recientes. Este impulso se debe a 2 causas. Una se relaciona con las polémicas recientes sobre las políticas del tipo de cambio y sus resultados. La otra tiene que ver con la mayor abundancia de datos que ha proporcionado la proliferación de RC diversos y que facilitan los estudios empíricos. En este trabajo se revisan más de una veintena de artículos y documentos de trabajo relevantes sobre el tema, cuyas características más destacadas se resumen en la tabla 1.

Revisión de la literatura

| Autor | Baxter y Stockman (1989) | Ghosh et al. (1997) | Ghosh et al. (2000) | Moreno (2000) | Moreno (2001) | Ghosh et al. (2002) | Bailliu et al. (2002) |

|---|---|---|---|---|---|---|---|

| Periodo | 1960-1985 | 1960-1990 | 1975-1996 | 1974-1999 | 1974-1998 | 1970-1999 | 1973-1998 |

| Países | 23 OCDE/21 no OCDE | 136 países | No disponible (1.583 observaciones) | 7 países del Sudeste Asiático | 98 países en desarrollo | 140 países | 60 países |

| Frecuencia | Anual | Anual | Anual | Anual | Anual | Anual | Anual |

| Variable dependiente | Variables macro reales | PIB per cápita | PIB per cápita | PIB real | PIB real | PIB per cápita | PIB per cápita |

| Clasificación | Pre BW/post BW | De iure/de consensus | De facto de los autores | De facto propia del autor | De facto propia del autor | De iure/de consensus | De iure/HMR |

| Método | Medias/desviaciones | Medias/desviaciones | OLS/efectos fijos/OLS con muestra ampliada | Medias/desviaciones | Medias/desviaciones | OLS/efectos fijos/2SLS-IV | GMM |

| Régimen cambiario | No influye | No influye | Cajas de conversión (+) | +* | +*** | + | Ancla política monetaria (+***) |

| Inversión | +*** | +** | – | ||||

| Inflación | +*** | ||||||

| PIB inicial | −** | +** | −*** | −*** | |||

| Población | +*** | ||||||

| Crecimiento población | −*** | −*** | |||||

| Apertura | + | +** | +*** | ||||

| Términos comercio | −*** | +** | |||||

| Consumo gobierno | NS | −*** | |||||

| Crisis | |||||||

| Educación | +** | +*** | |||||

| Institucionales | |||||||

| Índice democracia | |||||||

| Crecimiento exportaciones | +*** | ||||||

| Déficit | |||||||

| Crédito interno | −*** | ||||||

| Prima de mercado negro |

| Autor | Levy-Yeyati y Sturzenegger (2003) | Eichengreen y Leblang (2003) | Rogoff et al. (2003) | Edwards y Magendzo (2003) | De Grauwe y Schnabl (2004) | Huang y Malhotra (2004) | Husain et al. (2004) |

|---|---|---|---|---|---|---|---|

| Periodo | 1974-2000 | 1880-1997 | 1970-1999 | 1970-1998 | 1994-2002 | 1976-2001 | 1970-1999 |

| Países | 183 países | 21 países | 158 avanzados/emergentes/en desarrollo | 169 países | 10 países CEE | 18 europeos/12 asiáticos | avanzados/emergentes/en desarrollo |

| Frecuencia | Anual/5 años/cross-section | Anual | Anual | Anual/5 años | Anual | Anual | Anual |

| Variable dependiente | PIB per cápita | PIB per cápita | PIB per cápita | PIB per cápita | PIB real | PIB per cápita | PIB per cápita |

| Clasificación | LYS | FMI | RR | Dummy países dolarizados | FMI/de facto propia de los autores | RR/LYS | FMI/RR |

| Método | OLS/2SIV/OLS con IV | GMM/GLS/2SLS-IV | OLS/Efectos Fijos | 2SLS-IV | GLS | OLS | OLS/Efectos Fijos |

| Régimen cambiario | −*** | −** (1917-1939) | −/intermedios (+)/+ | Dolarización (+) | +*** | +/+* | −**/+/+ |

| Inversión | +*** | +/–/– | −*** | −***/–/– | |||

| Inflación | −*** | ||||||

| PIB inicial | −*** | −** | +*/–*/+ | −*** | −***/–* | +**/–*/+ | |

| Población | +* | −**/+/– | −***/+/– | ||||

| Crecimiento población | – | +/–/–* | +/–/–* | ||||

| Apertura | +* | −/–/+ | +*** | +***/+ | +***/–/+ | ||

| Términos comercio | +*** | +//– | +*/+/– | ||||

| Consumo gobierno | −*** | −/–***/+* | +/+ | ||||

| Crisis | −*** | −** | −** | −***/–*** | |||

| Educación | −/+ | −* | +/+/–*** | −/–** | +/+/–*** | ||

| Institucionales | |||||||

| Índice democracia | |||||||

| Crecimiento exportaciones | +*** | ||||||

| Déficit | +*** | ||||||

| Crédito interno | |||||||

| Prima de mercado negro |

| Autor | Dubas et al. (2005) | Garofalo (2005) | Coudert y Dubert (2005) | Aghion et al. (2009) | Milles (2006) | Bleaney y Francisco (2007) |

|---|---|---|---|---|---|---|

| Periodo | 1971-2002 | 1861-1998 | 1990-2001 | 1960-2000 | 1976-2000 | 1984-2001 |

| Países | Industrializados/no industrializados | Italia | 10 países asiáticos | 83 países | Países en desarrollo | Países en desarrollo |

| Frecuencia | Anual | Anual | Anual | Anual/5 años | Anual/5 años/cross-section | Anual |

| Variable dependiente | PIB per cápita | PIB per cápita | Crecimiento PIB | Crecimiento de la productividad | PIB per cápita | PIB per cápita |

| Clasificación | LYS/de facto propia de los autores | De facto propia del autor | De facto propia de los autores | RR/otros índices de flexibilidad | LYSAVER | FMI/BOR/LYS/JS/RR |

| Método | Efectos aleatorios | 2SLS-IV | OLS/2SLS-IV | 2 step-System GMM | OLS con variable multiplicativa | OLS |

| Régimen cambiario | +/+*** | Intermedios (+**) | −*** (intermedios +***) | Flexibilidad (–***) en países con poco desarrollo financiero | No influye | −** |

| Inversión | ND. | +* | + | +*** | ||

| Inflación | −** | |||||

| PIB inicial | ND | −*** | −** | |||

| Población | ND | +*** | ||||

| Crecimiento población | ND | + | −*** | +** | – | |

| Apertura | ND | – | + | +** | −/+ | |

| Términos comercio | – | +* | ||||

| Consumo gobierno | + | −*** | −*** | |||

| Crisis | −** | |||||

| Educación | ND | + | +** | +* | ||

| Institucionales | ||||||

| Índice democracia | ND | |||||

| Crecimiento exportaciones | ||||||

| Déficit | ||||||

| Crédito interno | +** | |||||

| Prima de mercado negro | * |

| Autor | Sokolov et al. (2008) | Harms y Kretschmann (2009) | Petreski (2009b) | Ghosh et al. (2010) | Klein y Shambaugh (2010) | Rose (2010) |

|---|---|---|---|---|---|---|

| Periodo | 1971-2002 | 1974-1999 | 1976-2006 | 1980-2007 | 1980-1999 | 1974-2007 |

| Países | Industrializados/no industrializados | Todos los países | 169 países | 150 avanzados/emergentes/en desarrollo | 22 industrializados/70 no industrializados | 178 países |

| Frecuencia | Anual/5 años | Anual | Anual | Anual/5 años | 5/10/20 años | Anual |

| Variable dependiente | PIB per cápita | PIB per cápita | PIB per cápita | PIB per cápita | PIB real per cápita | PIB real |

| Clasificación | FMI/RR/de facto propia de los autores | GGW/LYS/RR | RR/FMI | FMI de iure/FMI de facto | KS (de facto propia de los autores) | FMI/RR/LYS/JS |

| Método | OLS/efectos fijos/GMM VI | OLS/efectos fijos/GMM | OLS/efectos fijos/GMM | 2SLS-IV | OLS | OLS/efectos fijos |

| Régimen cambiario | Fear of Floating (+***)/+ | +*/–**/+*** | + | Intermedios EMEs+*** | No influye/FLIP (+*) | Intermedios (+*/+/–**/+) |

| Inversión | +***/+*** | +***/+*/+** | +* | ND | +* | |

| Inflación | – | ND | –*** | |||

| PIB inicial | –***/–***/–*** | – | ND | –*** | ||

| Población | –/–/+ | – | ||||

| Crecimiento población | –***/–*** | –***/–***/–*** | ND | –*** | ||

| Apertura | +/+/+ | +** | ND | |||

| Términos comercio | +***/+*** | +*/+**/+** | ND | |||

| Consumo gobierno | –/–/–** | + | ND | |||

| Crisis | ||||||

| Educación | +**/+/+** | + | ND | |||

| Institucionales | +*** | |||||

| Índice democracia | –/+/+ | – | ||||

| Crecimiento exportaciones | ||||||

| Déficit | ND | |||||

| Crédito interno | ||||||

| Prima de mercado negro | –***/–***/–*** |

Fuente: Elaboración propia.

FLIP: dummy que representa cambio de régimen cambiario; no es ni fijo ni flotante, según Klein y Shambaugh (2010).

Los resultados de RC son de la variable dependiente especificada respecto al régimen de tipo de cambio fijo, salvo que se especifique lo contrario.

*, ** y *** representan un nivel de significatividad del 10, del 5 y del 1%, respectivamente.

El inicio de esta línea de trabajo suele situarse en el artículo de Baxter y Stockman (1989), en el que exploran las diferencias entre el periodo de Bretton Woods (1945-1973), al que los autores consideran de tipos de cambio fijos, y la etapa posterior (1973-1989), al que identifican como de tipos de cambio flexibles, en el comportamiento de una serie de variables relacionadas con el crecimiento económico (producción industrial, consumo, inversión industrial). De aquí infieren que el RC no influye en las variables reales.

Durante un tiempo, este tema no recibió mucha más atención. Sin embargo, la utilización de los tipos de cambio fijos y superfijos en los años noventa de sigloxx, la sucesión de crisis cambiarias en las décadas de cambio de siglo y el vivo debate sobre la desaparición de los RC intermedios y la adopción de los RC extremos (Fischer, 2001) devolvieron el interés al estudio de las relaciones empíricas entre el régimen de tipo de cambio y los resultados macroeconómicos y, en concreto, el crecimiento económico. Se originó así una línea de investigación cuyos principales trabajos se resumen en la mencionada tabla 1. En él se muestran las variables independientes utilizadas en cada uno de ellos, el método de estimación, la base de datos, la identificación de los RC y la relación de estos con el crecimiento económico.

En general, estos estudios utilizan un marco típico de los determinantes del crecimiento económico, en la línea del trabajo de Barro (1991), en el que se introducen variables relativas al RC. Ello planteó el primer problema metodológico serio de esta literatura. Muchos países no seguían de facto la política cambiaria que declaraban (de iure) al Fondo Monetario Internacional (Calvo y Reinhart, 2002), lo que obligó a los diversos autores a buscar fórmulas para tratar de identificar el RC que cada país aplicaba efectivamente en cada momento. En los trabajos reseñados en el tabla 1 aparecen 14 clasificaciones cambiarias diferentes, y Tapia Blásquez (2008) identifica hasta 18 en su repaso a la literatura de tipos de cambio.

Los trabajos reseñados pueden dividirse en 4 grupos. El primero reúne a los que tratan de establecer una relación directa entre el RC y el crecimiento económico. Entre estos, los más influyentes son los de Ghosh et al. (2002), Levy-Yeyati y Sturzenegger (2003), Rogoff et al. (2003), Klein y Shambaugh, 2010 y Ghosh et al. (2010).

Los trabajos del segundo grupo exploran la existencia de una influencia indirecta entre el RC y el crecimiento económico, haciendo depender esta relación de la presencia de otras políticas o características económicas. Entre estos destaca por su rigor técnico el trabajo de Aghion et al. (2009).

Un tercer grupo sería el que se centra en RC específicos. Por ejemplo, Ghosh et al. (2000) encuentran una relación positiva entre la adopción de un sistema de Caja de Conversión (Currency Board) y el crecimiento económico, mientras que Edwards y Magendzo (2003) no encuentran influencia entre la dolarización de las economías y el crecimiento.

El cuarto y último grupo es el que se orienta hacia el estudio de un reducido número de países que comparten alguna característica común.

En definitiva, el rasgo más destacado de la literatura empírica puede resumirse en la variedad de resultados. De los 26 trabajos examinados, en una decena de ellos el RC no tiene influencia alguna sobre el crecimiento o no influye por sí mismo, sino que la influencia está vinculada a alguna característica anexa al RC. El resto de los trabajos se dividen entre los que muestran una relación significativa y positiva de los RC fijos, concretamente en 8 regresiones; y entre los que esta relación es de signo negativo, en 7 regresiones.

Al igual que en la literatura teórica, cualquier resultado es posible. Cabe, por tanto, indagar cuáles pueden ser los motivos de estas discrepancias.

En principio, la diferencia en los resultados podría provenir de 3 fuentes: las bases de datos utilizadas, los métodos de estimación empleados o las diferentes formas de identificar los RC.

Los datos empleados en los diferentes trabajos, en cuanto al número de países, el periodo o la frecuencia, muestran discrepancias notables. También son diferentes las fuentes de las que provienen. Sin embargo, las pruebas de robustez que realizan algunos de los trabajos (Aghion et al., 2009; Petreski, 2009b, y Milles, 2006) respecto a países, periodos o frecuencias de los datos no alteran los resultados básicos y, por lo tanto, no parecen ser el origen de las discrepancias señaladas.

Conviene hacer, sin embargo, una precisión: sí aparecen, en alguno de los trabajos examinados, resultados sistemáticamente diferentes entre los países avanzados y el resto; véase Baxter y Stockman (1989); Rogoff et al. (2003); Husain et al. (2004), y Ghosh et al. (2010).

Además, algunas revisiones de la literatura de los determinantes del crecimiento (Ciccone y Jarocinski, 2010) han encontrado una elevada sensibilidad de los resultados respecto modificaciones o actualizaciones de la fuente de los datos utilizados. Seguramente este es un tema que merecería más atención en la literatura empírica.

Los métodos de estimación podrían ser también el origen de estas discrepancias. Algunos trabajos han realizado una revisión crítica de los métodos econométricos empleados (Milles, 2006; Petreski, 2009a) y han realizado estimaciones utilizando una amplia variedad de ellos. En general, los resultados apuntan a que, en los diferentes trabajos, los métodos de estimación empleados no alteran las conclusiones relativas a la relación entre el RC y el crecimiento económico.

Descartados, con la cautela necesaria, los 2 problemas anteriores, existen indicios de que el origen más probable de estas discrepancias proviene de las diferentes formas de identificar los RC. Así, Levy-Yeyati y Sturzenegger (2003) encuentran diferencias en los resultados cuando utilizan su propia clasificación y la del FMI, aunque desaparecen cuando modifican esta última.

Aghion et al. (2009) encuentran, también, diferencias entre las clasificaciones de LYS, RR y GGW. Bleaney y Francisco, 2007 ofrecen un resultado similar para 5 clasificaciones diferentes. El trabajo de Harms y Kretschmann (2009) quizá sea el más explícito al analizar este problema. Aplicando una misma muestra, los mismos métodos de estimación y una misma especificación del modelo a las clasificaciones de facto de GGW, LYS y RR, obtienen distintos resultados para cada clasificación cambiaria y, coincidente con los resultados que obtienen los propios autores de dichas clasificaciones, los autores establecen severos controles de robustez al estudio y, salvo algún caso excepcional, se refuerza la hipótesis de discrepancia entre clasificaciones. Rose (2010) confirma este resultado.

En definitiva, los estudios empíricos muestran que las notables discrepancias entre la relación del régimen de tipo de cambio y el crecimiento económico pueden deberse en gran medida a las diferentes formas de identificar el RC.

Este hecho «inquietante» (Rose, 2010) nos lleva bien a considerar esta literatura irrelevante (Rose, 2010), dada la imposibilidad de identificar adecuadamente el RC de un país, bien a buscar una vía de salida de este laberinto de proliferación de las clasificaciones del régimen de tipo de cambio.

Este es el objeto del presente trabajo: buscar una identificación con la menor ambigüedad posible de RC de los países, y explorar su relación con el crecimiento económico en un marco similar al de los estudios analizados.

3Clasificaciones de régimen cambiarioCalvo y Reinhart (2002) pusieron de manifiesto las notorias discrepancias existentes en cuestión de política cambiaria entre la clasificación oficial (de iure), publicada por el Fondo Monetario Internacional, y lo que los países realmente hacían (de facto). Como consecuencia de ello, se produjo una avalancha de trabajos cuyo objeto era establecer el verdadero régimen de tipo de cambio que los países seguían, conformando una línea específica de investigación (Genberg y Swodowa, 2005).

En este sentido, Tapia Blásquez (2008) repasa esta corriente de investigación y reseña 18 clasificaciones diferentes. También Tavlas et al. (2008) realizan un análisis crítico y examinan 13 clasificaciones de facto, aparte de la clasificación de iure del FMI, constatando las dificultades que encuentran los distintos autores para realizar sus clasificaciones, así como las importantes diferencias que existen entre ellas.

En el presente trabajo se han escogido las clasificaciones más influyentes de esta literatura y con mayor disponibilidad de datos. Se trata de la clasificación de facto del FMI, la de LYS (Levy-Yeyati y Sturzenegger, 2005), la de RR (Reinhart y Rogoff, 2004), la de GGW (Ghosh et al., 2002) y la de KS (Klein y Shambaugh, 2010).

El Fondo Monetario Internacional publicó hasta 1998 una clasificación de iure, basada en las declaraciones de los países sobre su política cambiaria. Como consecuencia de las sustanciales discrepancias entre lo que los países declaraban y lo que realmente hacían, el FMI publicó en noviembre de 1998 la primera clasificación de facto, vigente hasta enero de 2009. Bubula y Ötker-Robe (2003) han ampliado retroactivamente esta clasificación hasta 1990.

La falta de datos sobre algunos países y las complejas prácticas de intervención en su tipo de cambio trajeron consigo dificultades de precisión en la clasificación desarrollada por el FMI. Como consecuencia de estas dificultades, desde abril de 2009 se publica una nueva clasificación de facto (Habermeier et al., 2009) en la que se realiza una distinción más nítida entre los regímenes fijos y fijos deslizantes más formales, y aquellos que no lo son de manera formal y que simplemente se comportan como tales. Además, se define una nueva categoría de carácter residual que recoge las observaciones que no cumplen los criterios exigidos para ser clasificadas en las otras categorías.

Si se comparan las 2 clasificaciones de facto, se constata que las categorías fijas más rígidas siguen siendo iguales, y que las menos rígidas se definen con mayor claridad en función de la existencia de una declaración formal por parte de los países, así como de la magnitud de la fluctuación del tipo de cambio.

En cuanto a los regímenes flotantes, para cuya observación se verifica de manera exhaustiva que el tipo de cambio esté determinado mayoritariamente por el mercado, se convierten en el elemento decisivo para construir la nueva clasificación.

Actualmente el FMI utiliza en sus trabajos una clasificación de iure y otra de facto, que alcanzan el periodo comprendido entre 1980 y 2007 (Ghosh et al., 2010).

La clasificación del FMI que se usa en este trabajo abarca el periodo 1970-2007, con datos anuales, y proviene de la información que proporciona Carmen Reinhart en: <http://www.carmenreinhart.com/data/browse-by-topic/topics/12/>.

La segunda clasificación, la GGW (Ghosh et al., 2002), es una clasificación mixta o de consenso entre la clasificación de iure del FMI y una de facto elaborada por ellos.

Con ese objeto, agrupan las 15 categorías de la clasificación de iure en tres (fijo, intermedio y flotante), comparándolas a continuación con su clasificación de facto. Las observaciones que coinciden en ambas clasificaciones forman la nueva clasificación, llamada «de consensus».

En la tercera clasificación, la LYS (Levy-Yeyati y Sturzenegger, 2005), la idea básica que subyace es que los RC se distinguen por el grado de intervención de las autoridades para estabilizar el tipo de cambio. Así, un tipo de cambio fijo está asociado a variaciones en las reservas, y un tipo de cambio flotante, a su estabilidad.

Para construir esta clasificación utilizan el comportamiento observado en la volatilidad del tipo de cambio (σe), de las variaciones del tipo de cambio (σΔe) y de la variación en las reservas respecto a M2 σr, de 183 países, desde 1974 hasta 2004.

La base de datos de la clasificación cambiaria LYS que se utiliza en el presente trabajo se ha extraído de:

Reinhart y Rogoff, 2004 (RR) establecen una clasificación cambiaria que denominan «natural» y cuyo rasgo distintivo es la utilización del tipo de cambio relevante a efectos económicos, es decir, el oficial o el de mercado negro, si este existe y tiene un tamaño considerable.

La clasificación está calculada para 153 países, desde 1946 en adelante, y está disponible en: <http://terpconnect.umd.edu/∼creinhar/Papers.html>.

La última de las clasificaciones, la de Klein y Shambaugh, 2010 (KS), es una versión de la clasificación de Shambaugh (2004). Se basa en la idea de que el único tipo de cambio que está definido de una forma clara es el tipo de cambio fijo, ya que incluye una regla de política monetaria, mientras que el resto mantiene una elevada indefinición.

Por ello, proponen una clasificación dicotómica en la que se dividen las observaciones entre «fijos» y «no fijos». El criterio de clasificación está basado en la estabilidad del tipo de cambio, considerándose que un país sigue un RC fijo si su variación mensual se mantiene dentro de una banda de ±2% durante al menos un año.

Esta clasificación se construye para 152 países, en el periodo 1973-2004. Los datos se han extraído de la página web de Jay Shambaugh: <http://www.dartmouth.edu/∼jshambau/>.

La diversidad de criterios, agrupaciones, países y periodos de las clasificaciones cambiarias constatada hasta ahora hace muy difícil su comparación. Incluso homogeneizando las agrupaciones, países y periodos, los diferentes criterios utilizados para su clasificación hacen que la discrepancia siga siendo considerable.

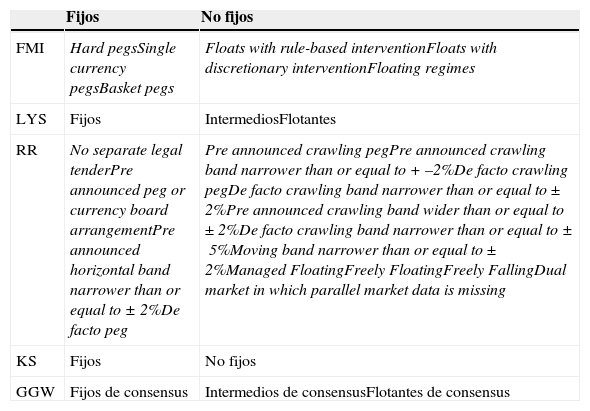

En la tabla 2 se muestran algunos ejemplos de estas discrepancias.

En este complejo y dispar contexto, el primero de los objetivos del presente trabajo es el de eliminar, en la medida de lo posible, el sesgo originado por las diferencias entre las clasificaciones, y encontrar, de esta forma, un criterio inequívoco de identificación del régimen de tipo fijo.

Desde el punto de vista metodológico y para optimizar los datos disponibles, el primer paso es convertir las 5 clasificaciones referidas en clasificaciones dicotómicas, mediante la división de las categorías entre RC fijo y no fijo, tal y como se detalla en la tabla 3.

Definición de las categorías fijos/no fijos

| Fijos | No fijos | |

|---|---|---|

| FMI | Hard pegsSingle currency pegsBasket pegs | Floats with rule-based interventionFloats with discretionary interventionFloating regimes |

| LYS | Fijos | IntermediosFlotantes |

| RR | No separate legal tenderPre announced peg or currency board arrangementPre announced horizontal band narrower than or equal to ±2%De facto peg | Pre announced crawling pegPre announced crawling band narrower than or equal to+–2%De facto crawling pegDe facto crawling band narrower than or equal to ±2%Pre announced crawling band wider than or equal to ±2%De facto crawling band narrower than or equal to ±5%Moving band narrower than or equal to ±2%Managed FloatingFreely FloatingFreely FallingDual market in which parallel market data is missing |

| KS | Fijos | No fijos |

| GGW | Fijos de consensus | Intermedios de consensusFlotantes de consensus |

Fuente: Elaboración propia.

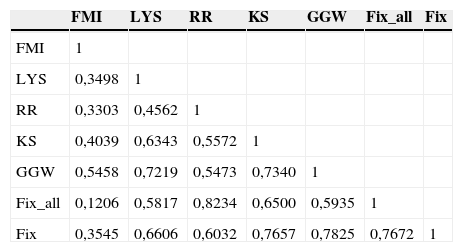

Con los datos resultantes de esta reordenación de las clasificaciones se ha calculado la matriz de correlaciones de los RC fijos entre las distintas clasificaciones, conforme se detalla en la tabla 4.

Matriz de correlaciones de los regímenes de tipo de cambio fijos

| FMI | LYS | RR | KS | GGW | Fix_all | Fix | |

|---|---|---|---|---|---|---|---|

| FMI | 1 | ||||||

| LYS | 0,3498 | 1 | |||||

| RR | 0,3303 | 0,4562 | 1 | ||||

| KS | 0,4039 | 0,6343 | 0,5572 | 1 | |||

| GGW | 0,5458 | 0,7219 | 0,5473 | 0,7340 | 1 | ||

| Fix_all | 0,1206 | 0,5817 | 0,8234 | 0,6500 | 0,5935 | 1 | |

| Fix | 0,3545 | 0,6606 | 0,6032 | 0,7657 | 0,7825 | 0,7672 | 1 |

Fuente: Elaboración propia.

Como puede observarse, hay grandes diferencias entre las clasificaciones. La del FMI es la que más difiere del resto, mientras que la GGW, la LYS y la KS son las más parecidas.

Aunque los resultados de esta matriz de correlaciones discrepan en algunos detalles de los del ejercicio de Tavlas et al. (2008), permiten extraer la misma conclusión general: «los diferentes métodos de identificar el régimen cambiario dan lugar a clasificaciones muy diferentes que afectan a los resultados de los análisis en los que se utilizan». Rose (2010) considera este hecho «inquietante» para cualquiera que se acerque a esta literatura.

Una forma de intentar solucionar las discrepancias apuntadas consiste en realizar una clasificación «inequívoca» de los RC. La que se propone en este trabajo tiene como punto de partida los datos anuales de la transformación dicotómica que se detalla en la tabla 3.

A este respecto, se considera que un país tiene un RC fijo en aquellos episodios en los que esté clasificado como régimen fijo en todas las clasificaciones. No obstante, como consecuencia de la falta de datos para algunas observaciones de país/año, se hace una restricción conforme a la cual un país en un año concreto tiene que estar clasificado como fijo en al menos 3 de las 5 clasificaciones.

De este modo, se construye la dummy de RC fijo (Fix_all), de la que forman parte, en primer lugar las observaciones que tengan datos para las 5 clasificaciones y que, además, estén clasificadas como fijas en las 5. En segundo lugar, las observaciones que tengan datos para 4 de las 5 clasificaciones y que estén clasificadas como fijas en las 4. Y en tercer lugar, las observaciones que tengan datos para 3 de las 5 clasificaciones y que estén clasificadas como fijas en las 3. El resto de las observaciones se consideran no fijas.

Con este criterio se clasifican como fijas el 31% de las observaciones totales.

Para aumentar el tamaño de la muestra se puede relajar este criterio y considerar también como fijas las observaciones en las que todas las clasificaciones, menos una, consideren la observación como RC fijo. De esta forma, tenemos la variable dummy Fix, que recoge aquella observación país/año que, en primer lugar, de 5 clasificaciones en las que esté clasificada, al menos en 4 esté como fija. En segundo lugar, que en 4 clasificaciones en las que esté clasificada, esté en 3 de ellas como fijo. Y en tercer lugar, que en 3 clasificaciones en las que esté clasificado esté como fijo en 2 de ellas.

Así se consigue ampliar la muestra y se clasifican como fijas algo más del 43% de las observaciones.

Dado que en este trabajo se utilizarán datos anuales y también computados en medias de 5 y 10años, el criterio para considerar estos periodos como fijos será que, en al menos el 60% del periodo, el país esté clasificado como fijo según el criterio anterior.

Para el conjunto del periodo de cada país (1970-2007), se calcula un índice de rigidez sencillo, que consiste en el porcentaje de indicadores que señalan el tipo de cambio como fijo, sobre el total del periodo. Este índice de rigidez se encuentra entre el intervalo [0,92-1%].

Como se observa, no hay ningún país que esté clasificado como fijo en todo el periodo completo.

4Datos y método de estimaciónEn este trabajo se utiliza una base de datos referida a 148 países en desarrollo, según la clasificación de WEO, y que abarca el periodo 1970-2010 con una frecuencia anual. Los países se detallan en el apéndice A.

La forma más usual de afrontar el problema que nos ocupa (la relación entre el RC y el crecimiento económico) consiste en introducir la variable representativa del RC en una ecuación típica de los determinantes del crecimiento económico (Tavlas et al., 2008):

Donde ΔYit es la tasa de crecimiento del PIB real per cápita, αi son los efectos fijos de país, γt representan las variables ficticias anuales, Xit son las variables de control y ¿it el término de error. Ritk representa el RC del país i en el momento t.

La literatura sobre los determinantes del crecimiento se inició con los trabajos de Kormendi y Meguire (1985) y Barro (1991), y ha tenido un desarrollo amplio y polémico. Podría señalarse el capítulo correspondiente del libro de Barro y Sala i Martín (2009) como un buen resumen del «estado de la cuestión».

Las variables de control que se utilizan en este trabajo se han escogido entre las ofrecidas por esta literatura. Aunque conviene recordar aquí la aún no finalizada discusión sobre la robustez de algunas de ellas (Levine y Renelt, 1992; Sala i Martin et al., 2004, y Mirestean y Tsangarides, 2009). Estas variables son las siguientes: tasa de inflación, tasa de inversión, tasa de crecimiento de la población, tamaño de la población, PIB real per cápita inicial, índice de apertura y media de años de educación secundaria de la población de 25 o más años. Su fuente y sus características se detallan en el apéndice B.

Los métodos de estimación utilizados en esta literatura han sido el de mínimos cuadrados ordinarios con datos de panel (Pooled OLS); el de efectos fijos (FE); el de mínimos cuadrados en 2 etapas generalizado (2SLS-IV), y el método generalizado de los momentos (GMM).

El método Pooled OLS supone que los residuos son i.i.d. y en las estimaciones de crecimiento plantea un problema grave de endogeneidad.

Los efectos fijos permiten corregir la heterogeneidad no observada, pero mantienen el problema de la endogeneidad de las variables determinantes del crecimiento. Además, Rose (2010) considera los efectos fijos de muy difícil interpretación económica.

2SLS-IV plantea 2 problemas. Normalmente se instrumentan las variables de RC pero, como muestra la literatura, no existen los instrumentos adecuados. Por ello, si el modelo no lineal no es exacto, genera resultados inconsistentes (Milles, 2006). El otro problema reside en la endogeneidad de las variables no instrumentalizadas.

Los modelos GMM utilizan como instrumentos los valores retardados de la variable dependiente y de las variables independientes para evitar la endogeneidad. Además, no necesita suponer normalidad en la distribución y puede permitir heterocedasticidad de forma desconocida. Sin embargo, requiere que no exista correlación serial de segundo orden en el término de error.

La literatura sugiere que la variante System-GMM es la menos sesgada y la más eficiente (Baltagi, 2008, y Petreski, 2009b), y la ventaja de este estimador sobre otros es que este no sesga los parámetros en muestras pequeñas o en presencia de endogeneidad. Este método corrige el difference-GMM de Arellano y Bond (1991), estimando simultáneamente en niveles y en diferencias (Petreski, 2009a y Roodman, 2008). Pero la consistencia de este estimador depende de si los valores retardados de las variables explicativas son instrumentos válidos. Para comprobarlo se dispone de 2 test: el test de Sargan/Hansen de sobreidentificación del modelo que prueba la validez general de los instrumentos, y el test de autocorrelación AR(2), cuya hipótesis nula es que el término de error no está serialmente correlacionado; si los errores están correlacionados, puede rechazar la idoneidad de los instrumentos utilizados.

En este trabajo se utiliza este último método (System-GMM), utilizando las correspondientes estimaciones de OLS y FE como referencias de contraste.

Las estimaciones se han realizado con el paquete estadístico Stata 10 con el añadido de xtabond2 de Roodman (2008), que permite reducir el número de instrumentos (tabla 4).

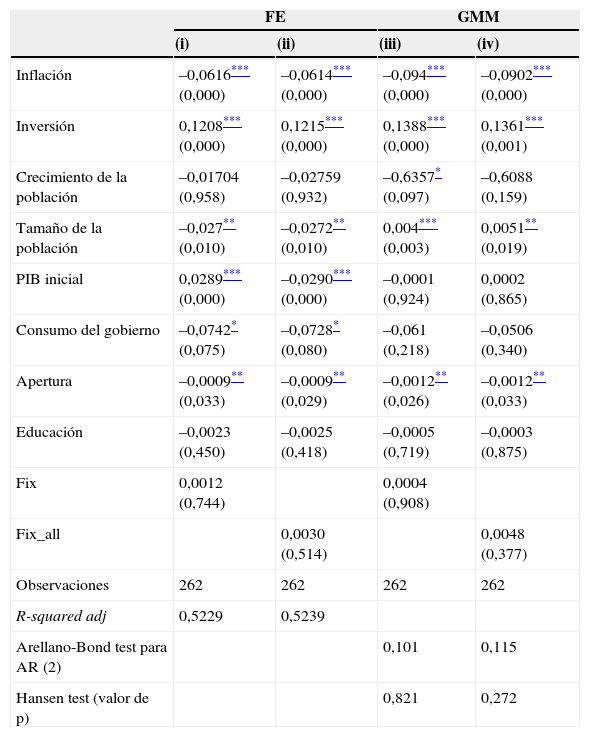

5Resultados de las estimacionesEn las tablas 5–8 se ofrecen los resultados de las estimaciones de la ecuación de los determinantes del crecimiento utilizando frecuencias de los datos anuales, quinquenales, decenales y del periodo completo.

Regresión de crecimiento con datos anuales

| FE | GMM | |||

|---|---|---|---|---|

| (i) | (ii) | (iii) | (iv) | |

| Inflación | –0,0657*** (0,000) | –0,0674*** (0,000) | –0,1767*** (0,000) | –0,1500*** (0,000) |

| Inversión | 0,0177*** (0,000) | 0,1603*** (0,000) | 0,4837*** (0,000) | 0,4444*** (0,000) |

| Crecimiento de la población | 0,0842 (0,599) | 0,0849 (0,596) | 0,4461 (0,405) | 0,4324** (0,070) |

| Tamaño de la población | –0,0219** (0,017) | –0,0221** (0,017) | –0,0553* (0,060) | –0,0206 (0,119) |

| PIB inicial | (dropped) | (dropped) | –0,0272 (0,310) | –0,0146 (0,370) |

| Consumo del gobierno | –0,1891*** (0,000) | –0,1865*** (0,000) | –0,4637** (0,043) | –0,4693*** (0,001) |

| Apertura | –0,0001 (0,121) | –0,0001 (0,112) | 0,0000 (0,572) | –5,75e-0,6 (0,949) |

| Educación | –0,0069*** (0,005) | –0,0067*** (0,007) | –0,0037 (0,787) | 0,0025 (0,728) |

| Fix | 0,0053* (0,066) | 0,0074 (0,330) | ||

| Fix_all | 0,0022 (0,529) | 0,0191** (0,034) | ||

| Observaciones | 2.060 | 2.060 | 1.973 | 1.973 |

| R-squared adj | 0,1655 | 0,1642 | ||

| Arellano-Bond test para AR (2) | 0,579 | 0,474 | ||

| Hansen test (valor de p) | 0,795 | 0,272 | ||

| Diferencia Hansen test (valor de p) | 0,432 | 0,240 | ||

Las cifras entre paréntesis indican el valor de p.

Regresión de crecimiento con datos medidos en medias de 5 años

| FE | GMM | |||

|---|---|---|---|---|

| (i) | (ii) | (iii) | (iv) | |

| Inflación | –0,0497*** (0,000) | –0,0508*** (0,000) | –0,0781*** (0,001) | –0,0785*** (0,000) |

| Inversión | 0,1769*** (0,000) | 0,1794*** (0,000) | 0,2076*** (0,000) | 0,2106*** (0,000) |

| Crecimiento de la población | 0,5496*** (0,006) | 0,5556*** (0,005) | 0,4555 (0,221) | 0,4446 (0,219) |

| Tamaño de la población | –0,0419*** (0,000) | –0,0403*** (0,000) | 0,0030 (0,550) | 0,0016 (0,707) |

| PIB inicial | –0,0419*** (0,000) | –0,0421*** (0,000) | 0,0079 (0,375) | 0,0062 (0,430) |

| Consumo del gobierno | –0,1019*** (0,005) | –0,0993*** (0,006) | –0,1674** (0,010) | –0,1734*** (0,007) |

| Apertura | –0,0002 (0,315) | –0,0002 (0,304) | –0,0002 (0,677) | –0,0001 (0,714) |

| Educación | –0,0022 (0,396) | –0,0022 (0,400) | 0,0051* (0,065) | 0,0049* (0,067) |

| Fix | 0,0042 (0,223) | 0,0000 (0,992) | ||

| Fix_all | 0,0039 (0,322) | 0,0049 (0,362) | ||

| Observaciones | 496 | 496 | 377 | 377 |

| R-squared adj | 0,4185 | 0,4178 | ||

| Arellano-Bond test para AR (2) | 0,187 | 0,262 | ||

| Hansen test (valor de p) | 0,351 | 0,273 | ||

Las cifras entre paréntesis indican el valor de p.

Regresión de crecimiento con datos medidos en medias de 10 años

| FE | GMM | |||

|---|---|---|---|---|

| (i) | (ii) | (iii) | (iv) | |

| Inflación | –0,0616*** (0,000) | –0,0614*** (0,000) | –0,094*** (0,000) | –0,0902*** (0,000) |

| Inversión | 0,1208*** (0,000) | 0,1215*** (0,000) | 0,1388*** (0,000) | 0,1361*** (0,001) |

| Crecimiento de la población | –0,01704 (0,958) | –0,02759 (0,932) | –0,6357* (0,097) | –0,6088 (0,159) |

| Tamaño de la población | –0,027** (0,010) | –0,0272** (0,010) | 0,004*** (0,003) | 0,0051** (0,019) |

| PIB inicial | 0,0289*** (0,000) | –0,0290*** (0,000) | –0,0001 (0,924) | 0,0002 (0,865) |

| Consumo del gobierno | –0,0742* (0,075) | –0,0728* (0,080) | –0,061 (0,218) | –0,0506 (0,340) |

| Apertura | –0,0009** (0,033) | –0,0009** (0,029) | –0,0012** (0,026) | –0,0012** (0,033) |

| Educación | –0,0023 (0,450) | –0,0025 (0,418) | –0,0005 (0,719) | –0,0003 (0,875) |

| Fix | 0,0012 (0,744) | 0,0004 (0,908) | ||

| Fix_all | 0,0030 (0,514) | 0,0048 (0,377) | ||

| Observaciones | 262 | 262 | 262 | 262 |

| R-squared adj | 0,5229 | 0,5239 | ||

| Arellano-Bond test para AR (2) | 0,101 | 0,115 | ||

| Hansen test (valor de p) | 0,821 | 0,272 | ||

Las cifras entre paréntesis indican el valor de p.

Regresión de crecimiento «a la» Barro (regresión corte transversal de todo el periodo 1970-2007)

| Barro | ||

|---|---|---|

| (i) | (ii) | |

| Inflación | –0,0447** (0,050) | –0,0458** (0,041) |

| Inversión | 0,1495*** (0,000) | 0,1499*** (0,000) |

| Crecimiento de la población | –0,67973** (0,011) | –0,6787** (0,011) |

| Tamaño de la población | 0,00244** (0,049) | 0,0023* (0,052) |

| PIB inicial | –0,00102 (0,112) | –0,00099 (0,126) |

| Consumo del gobierno | –0,0453 (0,385) | –0,04355 (0,402) |

| Apertura | 0,0003 (0,716) | 0,0002 (0,782) |

| Educación | –0,0002 (0,828) | –0,0003 (0,782) |

| Fix | –0,0039 (0,537) | |

| Fix_all | –0,0048 (0,388) | |

| Observaciones | 66 | 66 |

| R-squared adj | 0,4816 | 0,4850 |

Las cifras entre paréntesis indican el valor de p.

Estas estimaciones se han realizado utilizando 2 métodos diferentes: FE y System-GMM. De acuerdo con la literatura, el método FE ofrece resultados sesgados en este tipo de estimación, mientras que el System-GMM ofrecería las estimaciones más eficientes (Bond et al., 2001).

En este sentido, la estimación básica para el análisis de los resultados es la que corresponde al System-GMM con frecuencias quinquenales, pues resuelve el problema de endogeneidad, y el hecho de utilizar periodos quinquenales evita que los resultados estén sesgados por los efectos del ciclo económico, permitiendo además disponer del número suficiente de periodos para que la estimación sea consistente.

En la tabla 6, en las columnas (iii) y (iv) se muestran los resultados de esta estimación. Como puede observarse, el test AR(2) muestra que podemos descartar problemas de autocorrelación de segundo orden y, además, como muestra el test de Hansen, tanto el conjunto del modelo como la exogeneidad de los instrumentos son correctos. Los coeficientes, tanto el signo como la magnitud, y el nivel de significación de las variables de control son compatibles con los resultados típicos de la literatura. La tasa de inversión y el capital humano presentan una influencia positiva y significativa para el crecimiento, mientras que la inflación y el consumo del gobierno presentan una influencia negativa y también significativa.

Respecto a la variable objeto de estudio, la principal conclusión es que el RC, tanto si se mide de forma más estricta (Fix_all) como de forma más relajada (Fix), no son significativas, apuntando que no existe relación entre el RC y el crecimiento económico.

Las estimaciones alternativas FE, que se muestran en las columnas (i) y (ii) de la misma tabla, avalan este resultado. Aunque alguna de las variables de control no son robustas, las 2 más relevantes (la tasa de inflación y la de inversión) mantienen el mismo resultado, y las correspondientes al RC también se mantienen de forma consistente como no significativas.

En la tabla 5 y en la tabla 7 se muestran los resultados para las estimaciones con frecuencias anuales y decenales, respectivamente. En el caso de las estimaciones con frecuencia anual, el problema reside en que muchos autores no consideran adecuado el uso de datos anuales para el estudio del crecimiento a largo plazo, ya que no introducen las fluctuaciones cíclicas. En el caso del uso de periodos decenales, surge un problema de carácter técnico a la hora de aplicar los distintos métodos, y es que el número de periodos es excesivamente corto (4 periodos), produciendo sesgos en la estimación. Ambos pueden, sin embargo, servir como elemento de contraste con el modelo de frecuencias quinquenales.

En ambos casos el resultado de los test que arroja el System-GMM es el adecuado.

El resultado de los determinantes básicos del crecimiento (inflación y tasa de inversión) es robusto en todos los casos, aunque para el resto de las variables de control son inestables. Las variables de RC siguen sin ser significativas en todas las estimaciones excepto en 2 (variable Fix en FE y datos anuales y la variable Fix_all en System-GMM y datos anuales) que muestran una significatividad muy baja. Estos resultados son similares a los obtenidos en sus trabajos por Milles (2006) y Husain et al. (2004).

Por último, las estimaciones «a la» Barro de la tabla 8 para el conjunto del periodo se muestran compatibles con la literatura de crecimiento y siguen sin recoger ningún efecto del RC en el crecimiento económico.

En definitiva, a pesar de todas las precauciones que deben tomarse en las estimaciones de los determinantes del crecimiento económico (Ciccone y Jarocinski, 2010), los resultados del ejercicio realizado en este trabajo apuntan claramente a que los regímenes cambiarios fijos no ejercen ninguna influencia directa reseñable en el crecimiento económico.

Quedaría aún por explorar la posibilidad de que los efectos sean indirectos. Los RC fijos podrían impulsar el crecimiento al propiciar una mayor inversión, al facilitar un marco más estable, y/o mediante su contribución al control de la inflación. Para comprobar estos extremos, en la tabla 9 se introduce un término de interacción entre la inflación y el RC, y en la tabla 10, un término de interacción entre la inversión y el RC.

Regresión de crecimiento con datos medidos en medias de 5 años y medidas de interacción con «inflación»

| FE | GMM | |||

|---|---|---|---|---|

| (i) | (ii) | (iii) | (iv) | |

| Inflación | –0,0443*** (0,001) | –0,0469*** (0,000) | –0,0971*** (0,000) | –0,1079*** (0,000) |

| Inversión | 0,1618*** (0,000) | 0,1630*** (0,000) | 0,2869*** (0,000) | 0,2707*** (0,000) |

| Crecimiento de la población | 0,5426*** (0,008) | 0,5454*** (0,008) | –0,1354 (0,793) | –0,1428 (0,787) |

| Tamaño de la población | –0,0714*** (0,000) | –0,0686*** (0,000) | 0,0137** (0,035) | 0,0140** (0,028) |

| PIB inicial | –0,0427*** (0,000) | –0,0436*** (0,000) | 0,0054 (0,123) | 0,0047 (0,219) |

| Consumo del gobierno | –0,1189*** (0,002) | –0,1073*** (0,005) | –0,1007 (0,191) | –0,921 (0,210) |

| Apertura | –0,0008 (0,876) | 0,0003 (0,944) | 0,0077 (0,451) | 0,0073 (0,432) |

| Educación | –0,0001 (0,948) | –0,0000 (0,991) | –0,0002 (0,944) | –0,0000 (0,977) |

| Fix | 0,0024 (0,628) | 0,0049 (0,457) | ||

| Fix*Inflación | 0,0322 (0,354) | –0,0082 (0,855) | ||

| Fix_all | –0,0042 (0,480) | –0,0057 (0,490) | ||

| Fix_all*Inflación | 0,0974 (0,062)* | 0,1390* (0,059) | ||

| Observaciones | 484 | 484 | 484 | 484 |

| R-squared adj | 0,3992 | 0,4008 | ||

| Arellano-Bond test para AR (2) | 0,122 | 0,186 | ||

| Hansen test (valor de p) | 0,141 | 0,123 | ||

| Diferencia Hansen test (valor de p) | 0,549 | 0,380 | ||

Las cifras entre paréntesis indican el valor de p.

Regresión de crecimiento con datos medidos en medias de 5 años y medidas de interacción con «inversión»

| FE | GMM | |||

|---|---|---|---|---|

| (i) | (ii) | (iii) | (iv) | |

| Inflación | –0,0405 (0,001)*** | –0,0402 (0,001)*** | –0,1062 (0,000)*** | –0,1006 (0,000)*** |

| Inversión | 0,1841 (0,000)*** | 0,2092 (0,000)*** | 0,2086 (0,000)*** | 0,2639 (0,000)*** |

| Crecimiento de la población | 0,5398 (0,008)*** | 0,5846 (0,004)*** | –0,1742 (0,747) | –0,1362 (0,794) |

| Tamaño de la población | –0,0721 (0,000)*** | –0,0707 (0,000)*** | 0,0140 (0,035)** | 0,0143 (0,029)** |

| PIB inicial | –0,0429 (0,000)*** | –0,0437 (0,000)*** | 0,0042 (0,236) | 0,0047 (0,223) |

| Consumo del gobierno | –0,1163 (0,002)*** | –0,1051 (0,006)*** | –0,1218 (0,118) | –0,0957 (0,197) |

| Apertura | –0,0009 (0,857) | –0,007 (0,889) | 0,0044 (0,640) | 0,0072 (0,441 |

| Educación | –0,0004 (0,882) | –0,0002 (0,944) | 0,0001 (0,964) | –0,0000 (0,989) |

| Fix | 0,0146 (0,127) | –0,0115 (0,446) | ||

| Fix*Inversión | –0,0402 (0,309) | 0,0658 (0,322) | ||

| Fix_all | 0,0269 (0,010)** | 0,0003 (0,985) | ||

| Fix_all*Inversión | –0,996 (0,015)** | 0,0011 (0,900) | ||

| Observaciones | 484 | 484 | 484 | 484 |

| R-squared adj | 0,3995 | 0,4046 | ||

| Arellano-Bond test para AR (2) | 0,115 | 0,139 | ||

| Hansen test (valor de p) | 0,156 | 0,128 | ||

| Diferencia Hansen test (valor de p) | 0,376 | 0,368 | ||

Las cifras entre paréntesis indican el valor de p.

En ambos casos el signo y la significatividad de los coeficientes de las variables inflación e inversión se mantienen, y los test de autocorrelación de segundo orden y de Hansen muestran valores adecuados.

En el caso de la inversión no se detecta ningún efecto indirecto. Sin embargo, en el caso de la inflación, la interacción con una de las variables de RC utilizadas (Fix_all) es significativa y positiva.

Este resultado parece indicar la posibilidad de un efecto positivo de los RC fijos en el crecimiento a través de su contribución a la reducción de la inflación. La definición de la variable Fix_all podría permitir interpretar que este efecto solo aparece en los RC fijos más nítidamente definidos.

6Consideraciones finalesLa literatura empírica sobre la relación entre los RC y el crecimiento económico arroja resultados bastante contradictorios. Uno de los motivos de estas discrepancias es la utilización de diferentes formas de clasificación de RC.

En este trabajo se trata de solventar este problema utilizando un método de consenso para clasificar los RC fijos de forma más precisa. Utilizando los datos de 5 clasificaciones diferentes (FMI, LYS, RR, JS y RR) se procede a clasificar a un país en un determinado año como RC fijo si en todas las clasificaciones está clasificado como fijo (Fix All) y, además, si en todas las clasificaciones menos en una está clasificado como fijo (Fix).

Con este criterio de clasificación podremos tener cierta confianza en que no hay discrepancias de clasificación en al menos los RC fijos.

Introduciendo esta clasificación en una ecuación típica de los determinantes del crecimiento, en línea con la amplia literatura empírica reseñada en el apartado segundo de este trabajo, no se encuentra ninguna relación significativa entre el RC fijo y el crecimiento económico. Este resultado resulta robusto a los distintos métodos de estimación y a la frecuencia de los datos.

Este trabajo abre también la posibilidad de algunas investigaciones adicionales. En primer lugar, algunos de los resultados presentados aquí sugieren la posibilidad de algún tipo de relación a corto plazo entre el RC y el crecimiento económico. Sin embargo, el marco más adecuado para el tratamiento de este efecto es el de la interrelación entre los shocks económicos y el RC, y no el de los determinantes del crecimiento.

En segundo lugar, la forma de identificar los RC propuesta obliga a revisar la idea y las consecuencias del «miedo a flotar» de Calvo y Reinhart, 2002.

Por último, un trabajo pendiente es el de refinar la categoría «no fijos» de la clasificación propuesta aplicando el mismo criterio que se ha aplicado a las observaciones para construir la categoría «fijos», y clasificar los regímenes «flotantes» de forma consensuada y, además, realizar las estimaciones con un índice de flexibilidad más preciso.

Esta conclusión incide sobre uno de los debates de política económica reciente, que tiende a inclinarse por el abandono de los tipos de cambio fijo. Sin embargo, la ausencia de efectos negativos de este tipo de RC sobre el crecimiento permite defender el mantenimiento de esta política en la caja de herramientas de la política macroeconómica, utilizadas en el contexto adecuado.

Afganistán, Albania, Argelia, Angola, Antigua y Barbuda, Arabia Saudí, Argentina, Armenia, Azerbaiyán, Bahamas, Bahréin, Bangladés, Barbados, Bielorrusia, Belice, Benín, Bután, Bolivia, Bosnia y Herzegovina, Botsuana, Brasil, Brunei, Bulgaria, Burkina Faso, Burundi, Camboya, Camerún, Cabo Verde, República Centroafricana, Chad, Chile, China, Colombia, Comores, República Democrática del Congo, República del Congo, Costa Rica, Costa de Marfil, Croacia, Djibuti, Dominica, República Dominicana, Ecuador, Egipto, El Salvador, Emiratos Árabes Unidos, Guinea Ecuatorial, Eritrea, Estonia, Etiopía, Filipinas, Fiyi, Gabón, Gambia, Georgia, Ghana, Granada, Guatemala, Guinea, Guinea-Bissau, Guyana, Haití, Honduras, Hungría, India, Indonesia, Irán, Irak, Jamaica, Jordania, Kazajistán, Kenia, Kiribati, Kuwait, Kirguistán, Letonia, Lesoto, Líbano, Liberia, Libia, Lituania, Macedonia, Madagascar, Malawi, Malasia, Maldivas, Mali, Mauritania, Mauricio, México, Moldavia, Mongolia, Marruecos, Mozambique, Myanmar, Namibia, Nepal, Nicaragua, Níger, Nigeria, Omán, Pakistán, Panamá, Papúa Nueva Guinea, Paraguay, Perú, Polonia, Qatar, Rumania, Rusia, Ruanda, Samoa, Santo Tomé y Príncipe, Senegal, Serbia, Seychelles, Sierra Leona, Islas Salomón, Sudáfrica, Sri Lanka, San Kitss y Nevis, Santa Lucía, San Vicente y las Granadinas, Sudán, Surinam, Suazilandia, Siria, Tayikistán, Tanzania, Tailandia, Togo, Tonga, Trinidad y Tobago, Túnez, Turquía, Turkmenistán, Uganda, Ucrania, Uruguay, Uzbekistán, Vanuatu, Venezuela, Vietnam, Yemen, Zambia, Zimbabue

| Crecimiento de PIB per cápita | GDP per cápita (constant LCU). World Development Indicators. World Bank | Porcentaje anual expresado en fracción decimal |

|---|---|---|

| Inflación | Inflation, GDP deflactor (annual %). World Development Indicators. World Bank | (inflación/[1+inflación]) en fracción decimal |

| Inversión respecto al PIB | Gross Fixed Capital Formation (% GDP). World Development Indicators. World Bank | Porcentaje anual expresado en fracción decimal |

| Crecimiento de la población | Population Growth (annual %). World Development Indicators. World Bank | Porcentaje anual expresado en fracción decimal |

| Logaritmo del tamaño de la población | Population, total. World Development Indicators. World Bank | Millones |

| Logaritmo del PIB per cápita inicial | GDP per capita (constant LCU). World Development Indicators. World Bank | Moneda constante local (unidades) |

| Consumo del gobierno respecto al PIB | General government final consumption expenditure (% of GDP). World Development Indicators. World Bank | Porcentaje anual expresado en fracción decimal |

| Apertura Comercial | Cálculo de los autores | Índice anual: Exportaciones+importaciones respecto del PIB |

| Exportaciones | Exports of goods and services (constant LCU). World Development Indicators. World Bank | Billones |

| Importaciones | Imports of goods and services (constant LCU). World Development Indicators. World Bank | Billones |

| PIB | GDP (constant LCU). World Development Indicators. World Bank | Billones |