Se evalúa la experiencia de la zona euro después de quince años de existencia y de la crisis de deuda. Se resaltan tanto los beneficios como los problemas que la introducción del euro ha traído a los países participantes y se consideran las perspectivas de la zona. Se revisan algunos antecedentes históricos de la unión, se discuten sus beneficios, en términos de colocación en el sistema monetario internacional y de implementación de la política monetaria, y se analizan las soluciones adoptadas y se señalan las perspectivas para la zona.

The experience of the euro-zone is evaluated after fifteen years of existence and of the debt crisis. There are highlighted both the benefits and the problems that the introduction of the Euro has brought to the countries participants and are considered to be the perspectives of the zone. Some historical precedents of the union are checked, his benefits are discussed, in terms of placement in the monetary international system and of implementation of the monetary politics, and the adopted solutions are analyzed and the perspectives distinguish themselves for the zone.

La crisis de deuda en la Unión Monetaria Europea (ume) ha reducido el consenso sobre la conveniencia de la introducción del euro. Hasta finales de 2009, el Fondo Monetario Internacional, apreciando los resultados de la zona euro en términos de estabilidad y protección de las economías y de los ciudadanos, había recomendado a los países del Este Europeo buscar la protección de las instituciones de la ume.1 Al mismo tiempo, la experiencia de la zona euro había representado para los países emergentes un ejemplo apreciable sobre la utilidad de organizar formas de integración regional para defenderse de la inestabilidad financiera internacional y de las consecuencias, negativas para ellos, procedentes de la posición de privilegio que los países más ricos tienen en el sistema monetario internacional.2

El objetivo de este ensayo es evaluar la experiencia de la zona euro después de 15 años de existencia y de la crisis de deuda. Se considerarán los beneficios y los problemas que la introducción del euro ha traído a los países participantes y se juzgarán las perspectivas de la zona.

Se evidenciará que esta experiencia ha traído a los países de la zona euro beneficios en términos de colocación en el sistema monetario internacional, que se han reflejado sobre la acumulación de reservas oficiales y las tasas de interés. Además, se evidenciará que la solución de los problemas hoy existentes depende de elecciones políticas que las autoridades europeas han tenido que enfrentar otras veces en el pasado. Se trata de elegir si adoptar un enfoque basado en la “cooperación” entre los países participantes, o seguir patrocinando, como se ha hecho en los últimos años, un enfoque centrado esencialmente en los “castigos” de los comportamientos desalineados.

En la actualidad estas elecciones se presentan en la forma de cómo coordinar las políticas económicas de la zona. Los resultados que la ume entregará a sus ciudadanos dependen de las decisiones de las autoridades europeas de reformar la organización institucional de los procesos de coordinación de las políticas económicas, privilegiando instrumentos que incentiven la cooperación entre las autoridades políticas nacionales. Si, al contrario, las autoridades europeas decidieran mantener en vida la organización institucional existente y coordinarán las políticas económicas privilegiando instrumentos e incentivos basados esencialmente sobre los castigos de los comportamientos desalineados, el bienestar de los ciudadanos estarán en riesgo.

El ensayo está organizado como sigue. En las secciones 2 y 3 se hará referencia a algunos antecedentes históricos de la ume. En las 4 y 5 se discutirán algunos beneficios, en términos de colocación en el sistema monetario internacional y de implementación de la política monetaria, gozados por los países miembros de la ume. En las secciones 6 y 7 se discutirán algunos problemas que la participación a la ume ha originado. En las 8, 9 y 10 se discutirán las soluciones adoptadas para estos problemas, evidenciando el rol que los enfoques basados sobre la cooperación y los castigos tienen en ellas. La sección 11 concluye discutiendo las perspectivas de la zona.

2La tentación de administrar las relaciones entre los países europeos usando primariamente instrumentos de castigo ha marcado negativamente la historia de este continente. El Tratado de Versalles de 1919 y, en los años inmediatamente siguientes, la política de los países que habían ganado la guerra, en particular aquella del primer ministro francés Clemenceau sobre las relaciones con Alemania, son ejemplos de enfoques centrados en los castigos que Keynes (1920) y otros autores destacados de la época criticaron decididamente. Nitti (1923) calificó el Tratado de Versalles y la política francesa de los primeros años veinte como salvajes, incompatibles con la civilización e intelectual y moralmente decadentes. En la reseña de esta obra, publicada en el diario The Times el 8 de enero de 1923, Keynes elogió las afirmaciones de Nitti, sosteniendo, sin embargo, una posición menos pesimista sobre las perspectivas futuras. Según Keynes, existía la posibilidad de que la política francesa tuviera un cambio porque era dañina para la misma Francia.

Pocos días después, los ejércitos francés y belga ocuparon la región de la Rühr, donde se producía 80% del carbón y del acero alemán, frente a la declaración del gobierno alemán de no poder pagar las “reparaciones de guerra” impuestas por el Tratado de Versalles. El gobierno alemán respondió con la declaración de “resistencia pasiva”. Es decir, pidió a los ciudadanos participar en una huelga a ultranza para no colaborar con los ingenieros y los técnicos franceses y belgas que llegaron para gestionar las plantas de las empresas alemanas.3 El enfren-tamiento político-militar fue grave y las pérdidas económicas elevadas, lo cual indujo un cambio en las relaciones entre los países interesados. El nombramiento de Gustav Streseman, antes como Canciller y luego como ministro de asuntos exteriores del gobierno alemán, el dialogo que Streseman pudo abrir con Aristide Briant, ministro de asuntos exteriores del gobierno francés, y la mediación político-financiera del estadounidense Charles Dawes llevaron a una mayor colaboración entre los países europeos y a la concesión de un préstamo estadounidense, que permitieron a Alemania retomar el crecimiento económico y, de esa manera, crear las condiciones para el pago de su deuda.

Con la Conferencia de Locarno (Suiza) de 1925 el clima de cooperación en Europa, promovido por Briant y Streseman, se fortaleció ulteriormente y los resultados obtenidos valieron a los dos estadistas el Premio Nobel para la paz en 1926. Briant y Streseman siguieron impulsando una campaña para la creación de una comunidad europea, afirmando la necesidad de cooperación y reconciliación entre los países, fortaleciendo la búsqueda de intereses comunes y declarando la renuncia a la guerra como instrumento de política nacional y de resolución de los conflictos. En un discurso pronunciado ante la x Asamblea de la Sociedad de Naciones el 5 de septiembre de 1929, Briant lanzó por primera vez la propuesta de crear una Europa Unida. En octubre del mismo año, desafortunadamente, la crisis financiera estalló y la propuesta de Briant perdió relevancia en el debate internacional. La crisis favoreció el ascenso de formas de nacionalismos agresivos y el objetivo de una Unión Europea basada sobre los ideales de reconciliación, cooperación, participación y democracia fue substituido por la búsqueda de una Europa unificada por la dictadura, la violencia, el racismo, la desconfianza y los castigos. Este enfoque llevó a la tragedia de la segunda guerra mundial.

Los ideales de Briant, Streseman, Adenauer, Monet, Spinelli y de otros intelectuales y políticos europeos fueron retomados después de la guerra y llevaron a la institución de la Comunidad Europea, de la Unión Europea y de la ume. Este proceso, si bien ha privilegiado los intereses económicos de los países participantes y la promoción de la integración comercial, no se ha limitado a los aspectos económicos y, ratificando los ideales de los padres fundadores, se ha extendido, desde su origen, a los aspectos sociales, vigilando el respeto de los derechos personales y de la diversidad cultural y el dominio de la política sobre la economía. Los resultados han sido beneficiosos para los ciudadanos europeos. Sin embargo, en línea con lo que ha ocurrido en otras partes del mundo, en años recientes los ideales de los padres fundadores de la Unión Europea han perdido fuerza y las autoridades políticas europeas se enfrentan nuevamente a tener que elegir entre instrumentos de castigo o de cooperación como formas de solución de las relaciones económicas y sociales entre los países europeos.

3La introducción del euro ha sido una importante etapa de un proceso puesto en marcha por las autoridades europeas para defender las economías y a los ciudadanos de la inestabilidad financiera internacional, la cual había empezado a manifestarse en los años 1960 poniendo en discusión los acuerdos de Bretton Woods y provocando su ruptura en 1971. Las primeras respuestas de las autoridades políticas europeas a la inestabilidad cambiaria fue la preparación en 1969 del Informe Barre y en 1970 del Plan Werner, que indicó las etapas para la introducción de una moneda única europea. Después de la ruptura de los acuerdos de Bretton Woods, los países de la Comunidad Económica Europea (Alemania, Bélgica, Francia, Holanda, Italia y Lu-xemburgo), juntos con Dinamarca, Irlanda, Noruega y Reino Unido, instituyeron en 1972 la Serpiente Monetaria Europea, un sistema de acuerdos de cambio para reducir las fluctuaciones de las divisas dentro de limites preestablecidos, y el Fondo Europeo de Cooperación Monetario, un organismo de control de las situaciones de deuda y de crédito generadas por las intervenciones de los bancos centrales para garantizar el funcionamiento de la Serpiente Monetaria Europea. Algunos años después, en 1979, los países de la entonces Comunidad Económica Europea (Alemania, Bélgica, Dinamarca, Francia, Holanda, Irlanda, Italia, Luxemburgo)4 instituyeron otro sistema de cambios fijos ajustables, el Sistema Monetario Europeo, que impuso una banda de oscilación cambiaria de 2.25% entre las devisas europeas y tuvo un funcionamiento satisfactorio hasta el abandono de los controles de los movimientos internacionales de capitales en los países participantes. La introducción de la Serpiente y del Sistema Monetario Europeo perseguía el objetivo de defender las economías de los países participantes, evitando que el riesgo cambiario se trasladara del sector público al sector privado.

En 1989, en concomitancia con el abandono definitivo de los controles de los movimientos de capitales en los países de la Europa continental, la Unión Europea presentó el Informe Delors para promover la introducción de la moneda y de la política monetaria única. El Tratado de Maastricht de 1992 definió las normas para reglamentar la ume y dos años después, en 1994, se creó el Instituto Monetario Europeo, un organismo compuesto por los bancos centrales de la Unión Europea con el objetivo de planear la introducción de la moneda y de la política monetaria única. En 1999 la ume empezó a operar a través de un conjunto de nuevas instituciones creadas para garantizar el crecimiento y la estabilidad de las economías y para defender a los ciudadanos de las consecuencias negativas de la creciente inestabilidad financiera internacional.

4Los países participantes en la ume se han beneficiado de la posibilidad de evitar el aumento del ratio reservas oficiales – pib, que los países emergentes han tenido que realizar en las últimas décadas para defenderse de los movimientos internacionales de capitales. El asombroso crecimiento de las transacciones financieras internacionales ha agra vado el mal funcionamiento del sistema monetario internacional, donde el dólar y un limitado numero de otras divisas gozan de una posición de privilegio, debida a que los operadores financieros consideran que los activos denominados en esas divisas tienen una mejor calidad que los otros activos.5 La existencia de divisas de clase A y de clase B en el sistema monetario internacional genera comportamientos asimétricos entre los países ricos y emergentes. A diferencia de los primeros, los segundos deben acumular una cantidad siempre mas grande de reservas oficiales para hacer frente a los movimientos de capitales hacia los países ricos cuando, por alguna razón, aumenta la incertidumbre en los mercados financieros y los operadores prefieren invertir en las divisas de clase A. Esta conducta del sistema monetario internacional permite aclarar por qué el dólar se revaluó cuando Lehman Brothers quebró y el sistema financiero de Estados Unidos arriesgó un colapso general.

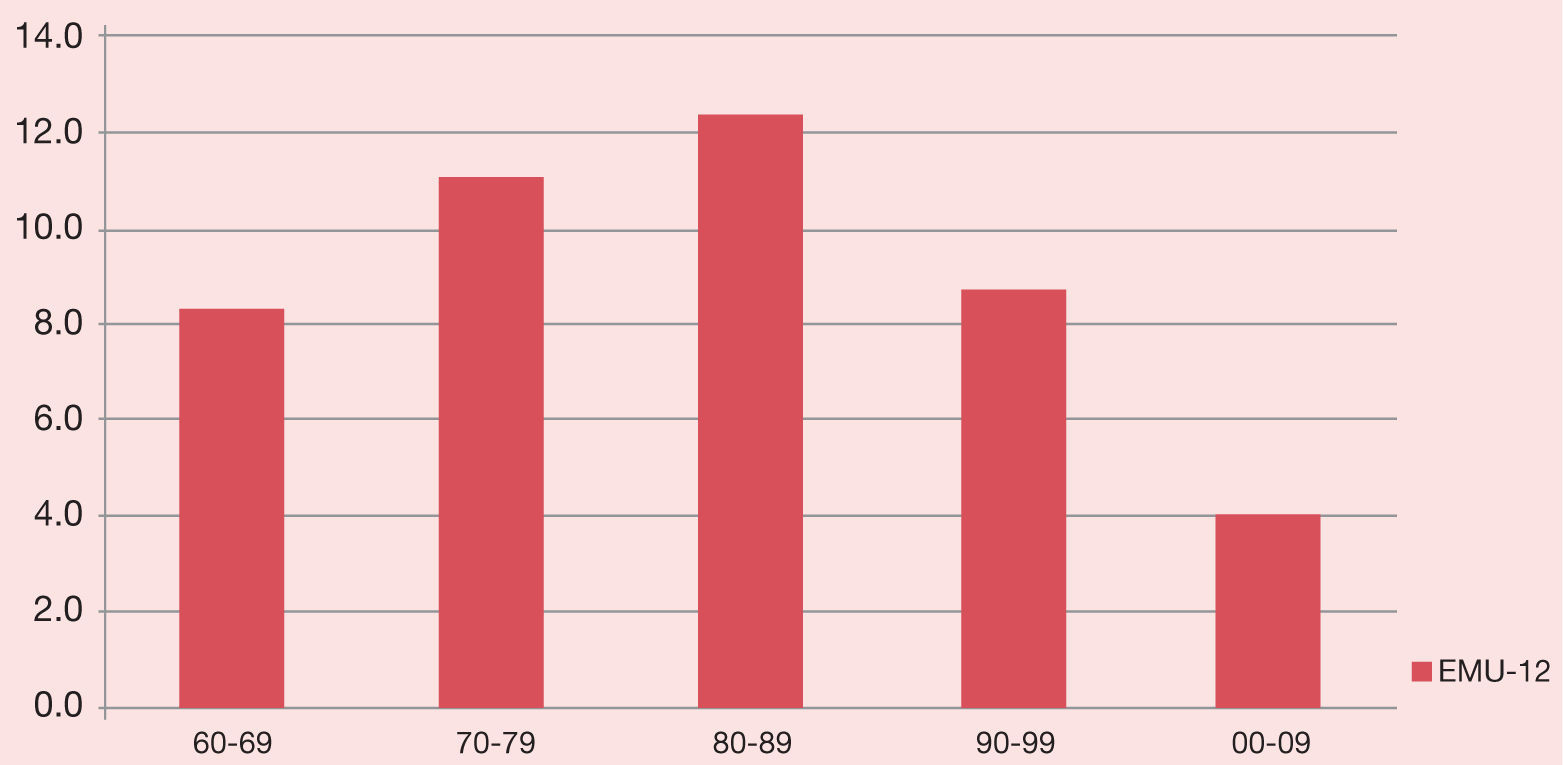

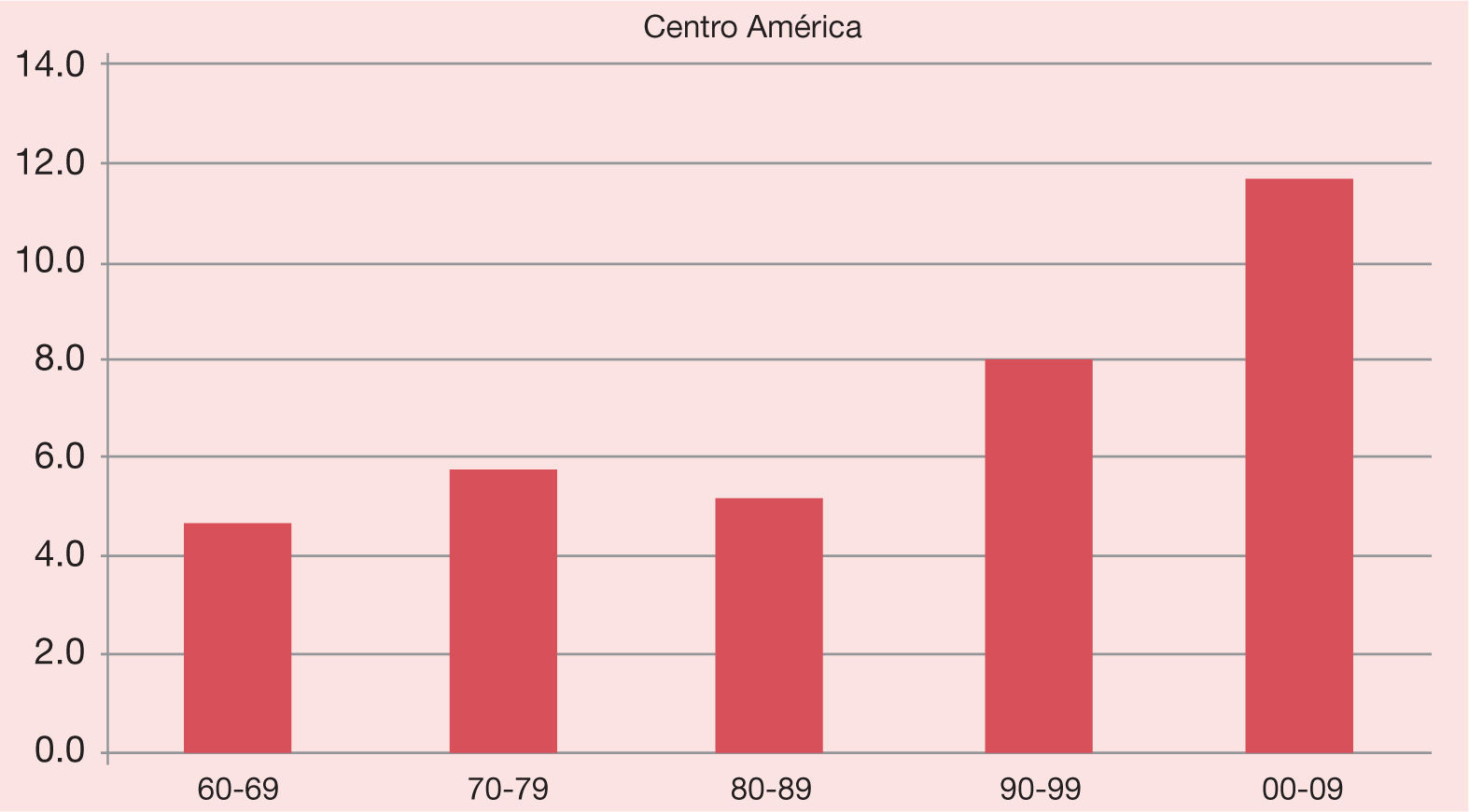

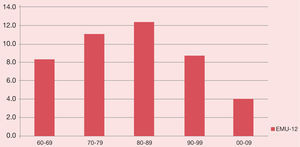

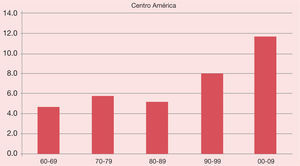

La evidencia estadística muestra que los países participantes en la ume efectivamente se han beneficiado de los privilegios gozados por las divisas consideradas de mejor calidad por los operadores. La gráfica 1 presenta los datos relativos al ratio reservas oficiales – pib de los doce países que en 2002 formaban parte de la zona euro.6 En promedio, para toda la zona, el valor de este ratio ha subido de 8.3 en la década de 1960, al 1 2.3 en la década de 1980, para luego bajar a 8.7 en 1990, cuando la ume se formó, y al 4.1 en la primera década del nuevo milenio. Comparando el ratio reservas oficiales – pib de estos países de la ume con aquel de los países de Centro América7 (véase gráfica 2), se observan pautas opuestas. A diferencia de lo que pasa en la ume, el ratio de los países de Centro América tiende a crecer en las ultimas dos décadas, pasando de valores menores de 6% de las primeras tres décadas (4.7 en 1960, 5.8 en 1970 y 5.2 en 1980) a 8% en 1990 y a 11.7% en la primera década del nuevo milenio.

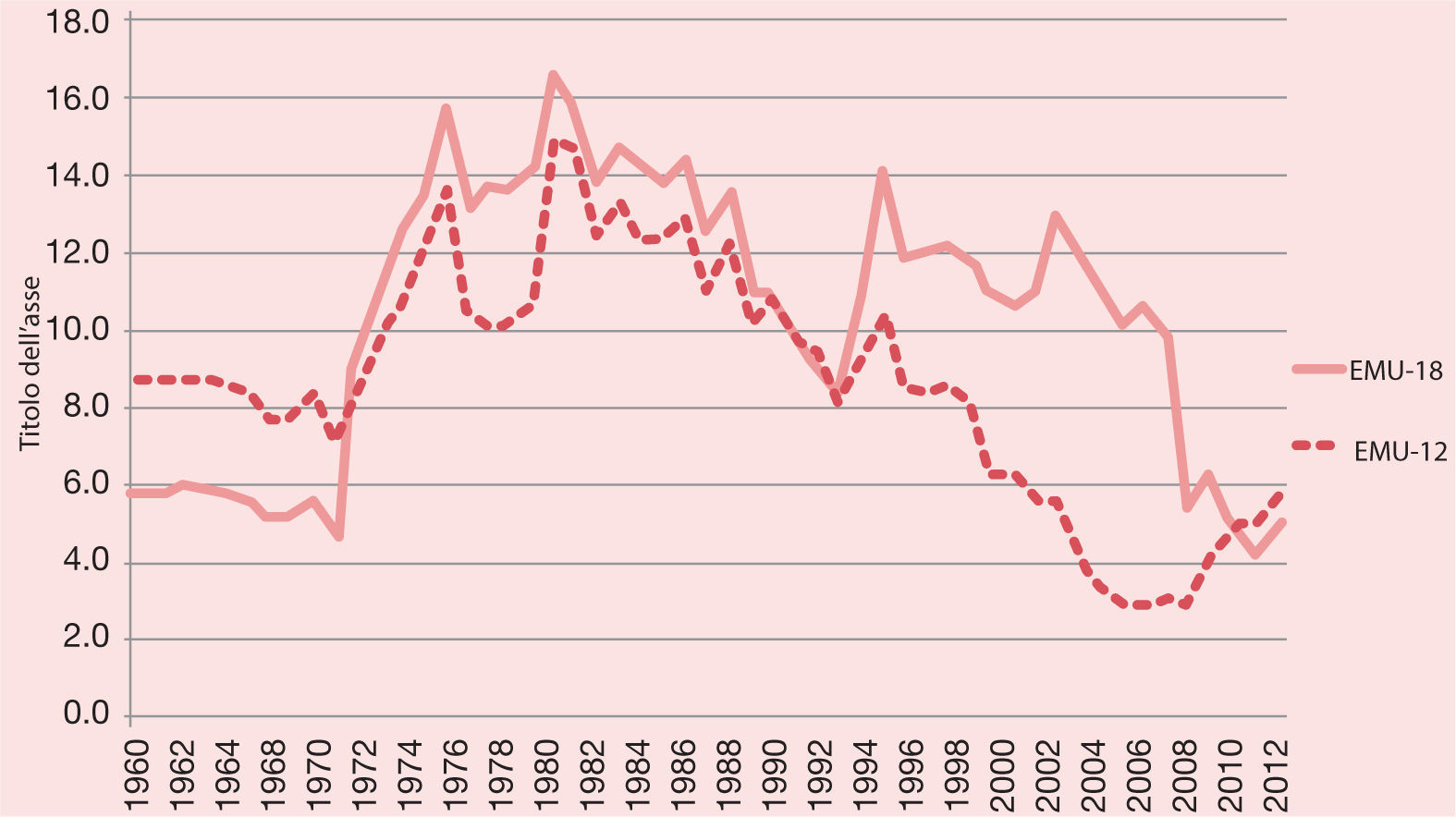

Los beneficios en términos de reducción del ratio reservas oficiales – pib, gozados por los países de la zona euro, se notan aún más claramente comparando los datos relativos a los 18 países que ahora pertenecen a la ume con aquellos de los 1 2 países que la integraban en 2002. La gráfica 3 muestra que el valor promedio de este ratio para los 18 países se ha mantenido mas alto que aquel de los 1 2 países, bajando solo cuando los últimos seis países han entrado a la zona euro.8

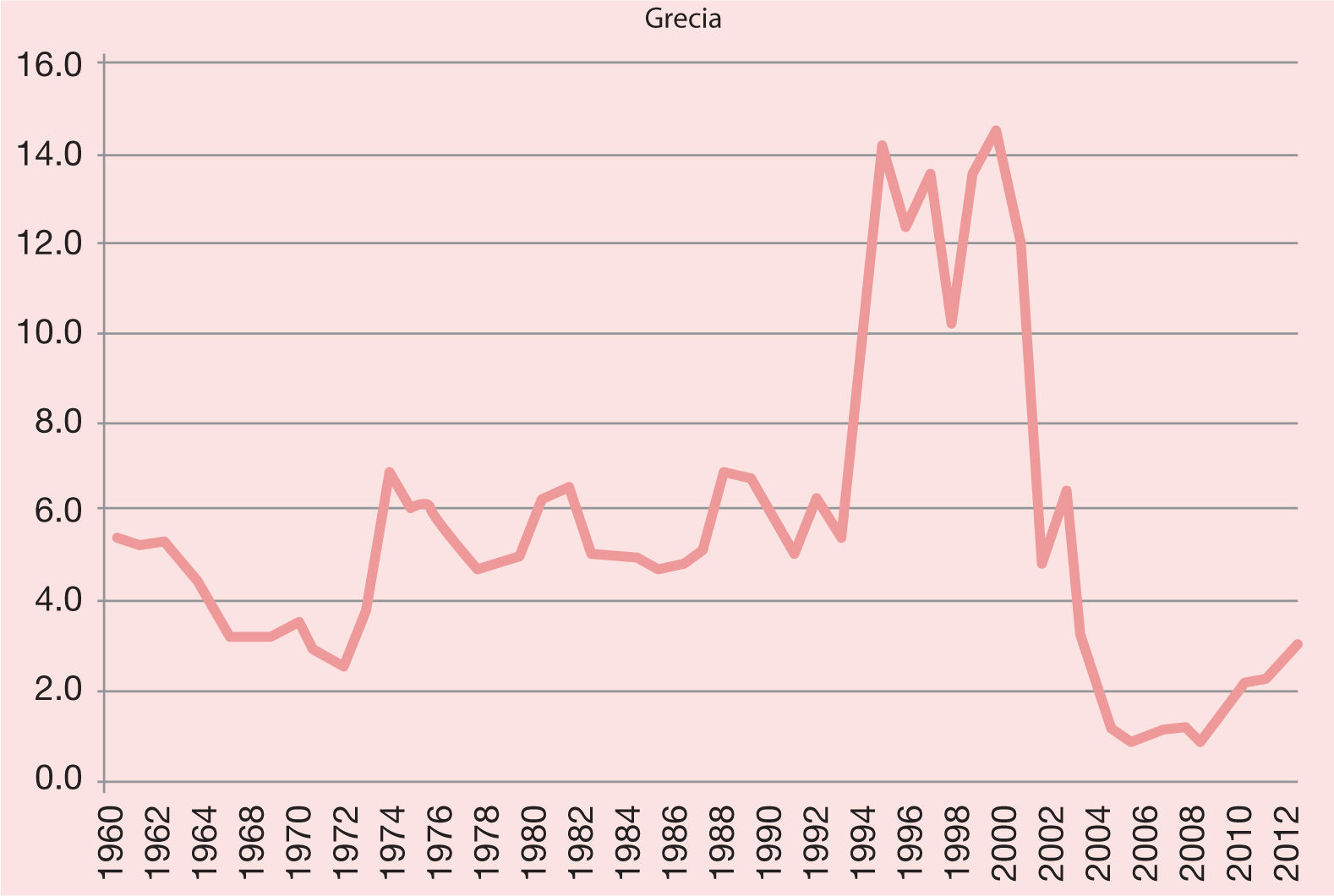

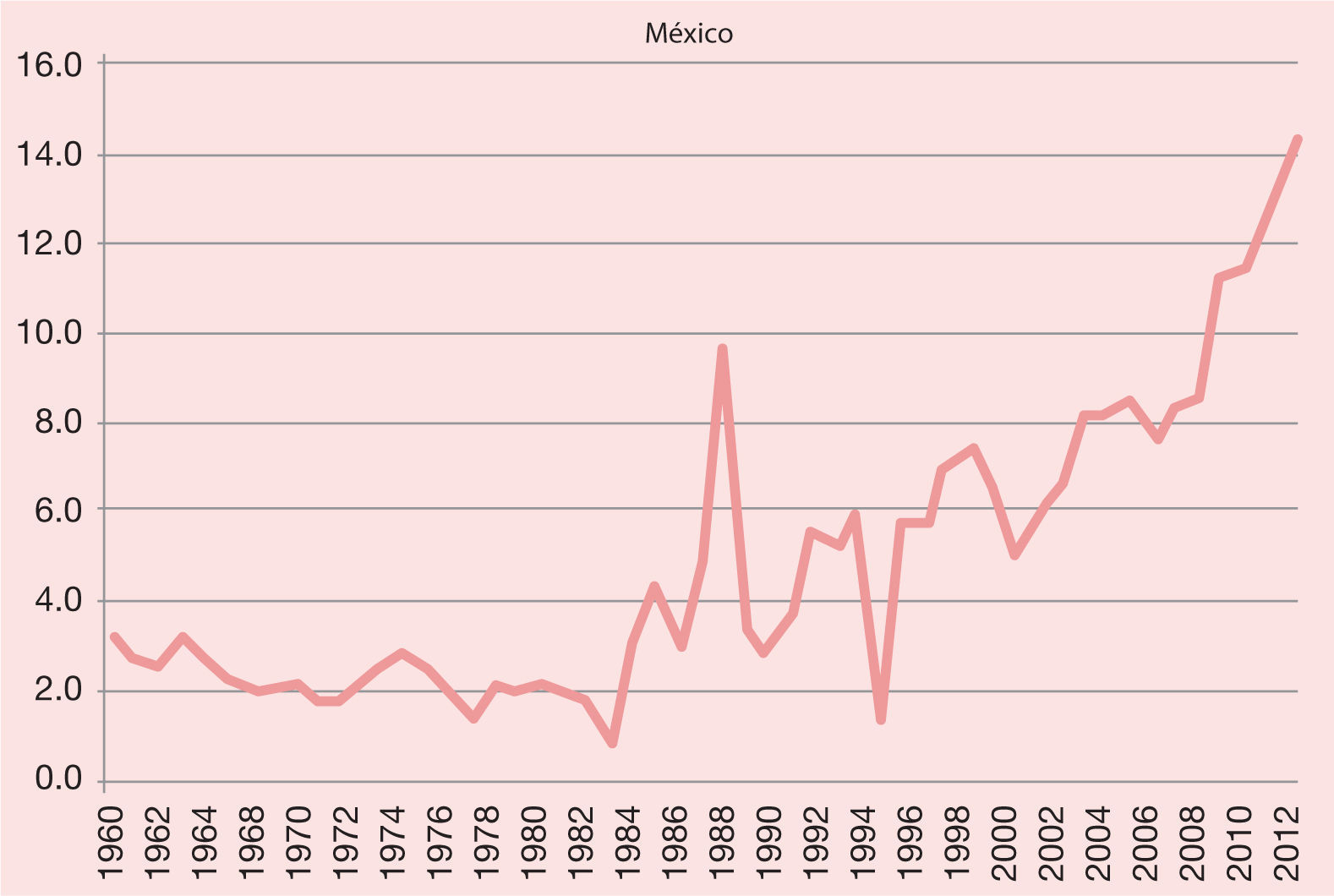

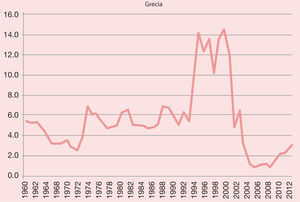

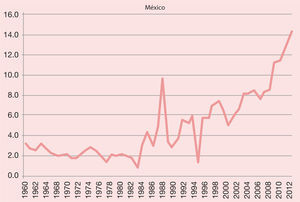

Comparando los valores del ratio reservas oficiales – pib de Grecia y de Mexico, los beneficios de la participación en la zona euro se observa aún más (véase gráficas 4 y 5).

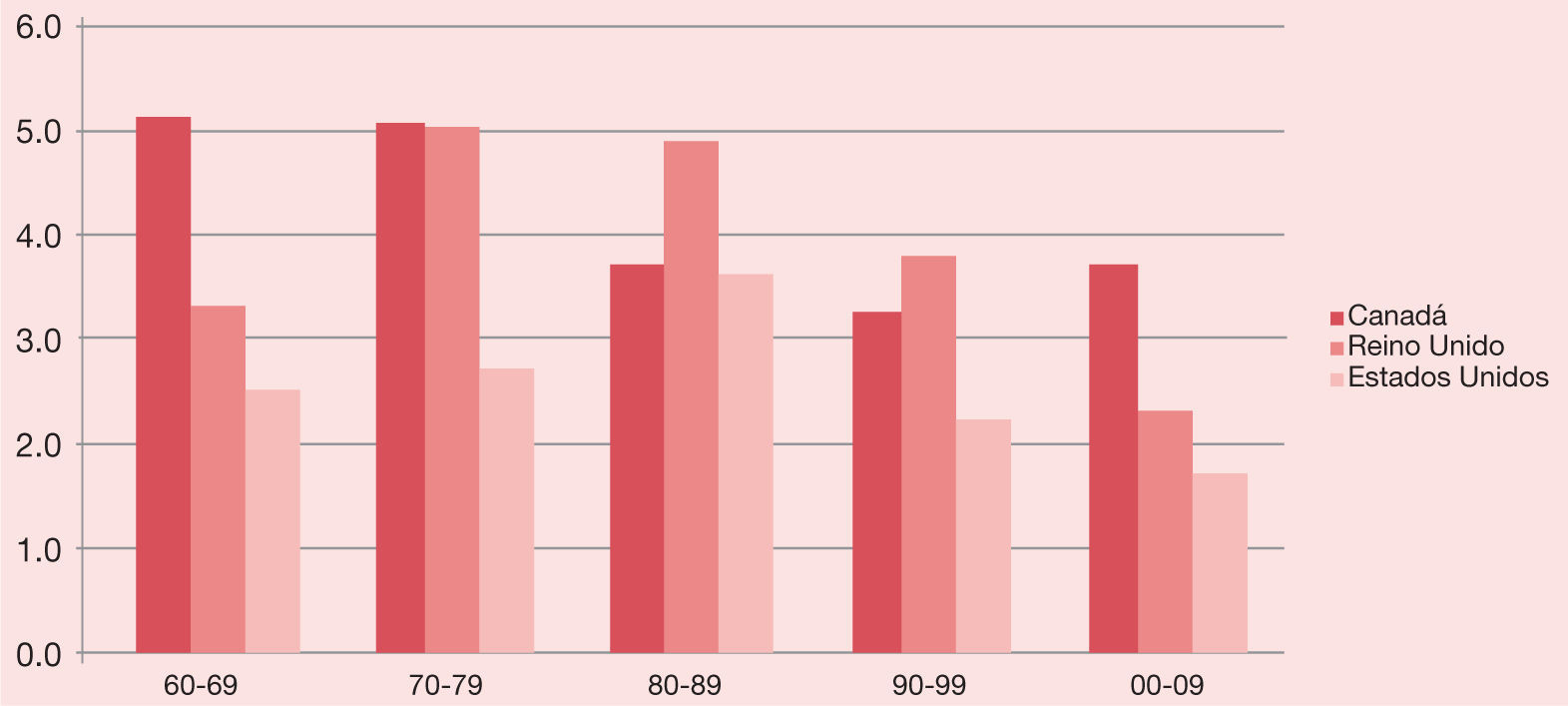

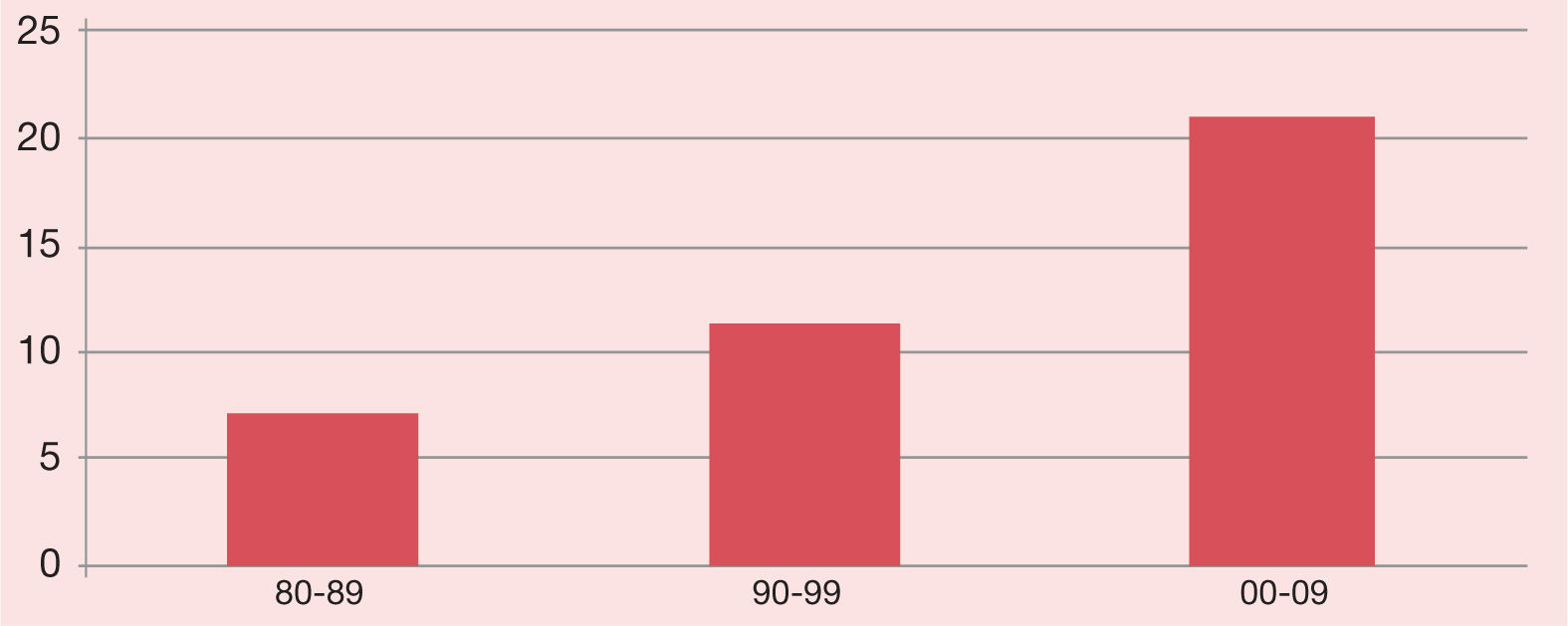

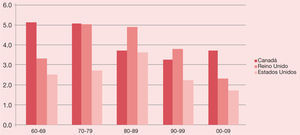

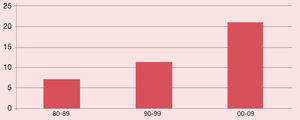

La existencia de una asimetría en el funcionamiento del sistema monetario internacional, es decir, de patrones distintos en la acumulación de reservas, también se confirma comparando los datos sobre el ratio reservas oficiales – pib de Canadá, Reino Unido y Estados Unidos de América (véase gráfica 6) y de los países de la Unión Europea que están en espera de entrar a la zona euro (véase gráfica 7).9 Mientras que Canadá, Reino Unido y Estados Unidos han ido reduciendo el ratio reservas oficiales – pib en las ultimas dos décadas,10 los países que están esperando de entrar a la zona euro han tenido que aumentar los valores de este ratio pasando de 7.2% en 1980, a 11.4 en la década de 1990 y a 20.9 en la primera década del nuevo milenio.

La información estadística confirma entonces la existencia de comportamientos diferentes sobre la acumulación de reservas oficiales. Los países emergentes han tenido que aumentar el ratio reservas oficiales – pib, lo que ha implicado utilizar sus ahorros para financiar a los países ricos, en lugar de usarlos para el desarrollo económico y social nacional. Por el rol que tiene el dólar de moneda de reserva principal, la economía estadounidense se ha beneficiado en mayor medida de este funcionamiento asimétrico del sistema monetario internacional. Los países de la ume no han tenido que seguir el patrón de comportamiento de los países emergentes. Al contrario, han reducido el ratio reservas oficiales – pib en las últimas décadas, evitando usar el ahorro nacional para financiar otras economías.

5Las asimetrías en el funcionamiento del sistema monetario internacional genera otras diferencias entre los países ricos y emergentes. Según la literatura, los países emergentes implementan la política de Objetivo de Inflación (Inflation Targeting) con algunas desviaciones respecto al esquema estándar. Esta tendencia se ha reforzado durante la reciente crisis financiera. Céspedes, Chang y Velasco (2013) argumentan que en América Latina la estabilidad del tipo de cambio nominal es un objetivo de la política monetaria sin que los bancos centrales lo declaran explícitamente (véase también Canales-Kriljenko, 2003; Hüfner, 2004; bis, 2005; Mántey, 2009; Mimbrera, 2011; Rosas-Rojas, 2011; Capraro y Perrotini, 2012). La tasa de interés a muy corto plazo elegida por los bancos centrales para implementar la política monetaria, no responde solo a las brechas de inflación (inflation-gap) y de producto (output-gap), como es prescrito por el modelo canónico de Objetivo de Inflación (véase Svensson, 1999; Svensson, 2010; Svensson and Woodford, 2005; Woodford, 2003), sino que está también afectada por la evolución del mercado de divisas y las tentativas de señalar a los operadores financieros la decisión de tomar el tipo de cambio como ancla nominal.

La estabilidad del tipo de cambio contribuye al control de la inflación. Sin embargo, si la tasa de inflación en los países emergentes es más alta que aquella de los países ricos, un tipo de cambio nominal estable implica una apreciación del cambio real y una pérdida de competitividad internacional de la economía. En estas condiciones, que normalmente se han dado en las décadas recientes, la tasa de crecimiento del pib puede ser afectada negativamente con consecuencias perjudiciales para los ciudadanos.11

Más, cuando los bancos centrales de los países emergentes eligen la tasa de interés a muy corto plazo evitando las salidas de los flujos internacionales de capitales y fuertes y abruptas devaluaciones, ocurre que las tasas oficiales de la política monetaria tienden a ser más altas que aquellas de los países ricos. Ello conlleva a que toda la estructura de tasas de interés de los países emergentes mantenga una amplia diferencia positiva con aquella de los países ricos. En estas condiciones, que también se han dado normalmente en las décadas recientes, la tasa de crecimiento del pib es afectada negativamente con consecuencias perjudiciales para los ciudadanos.

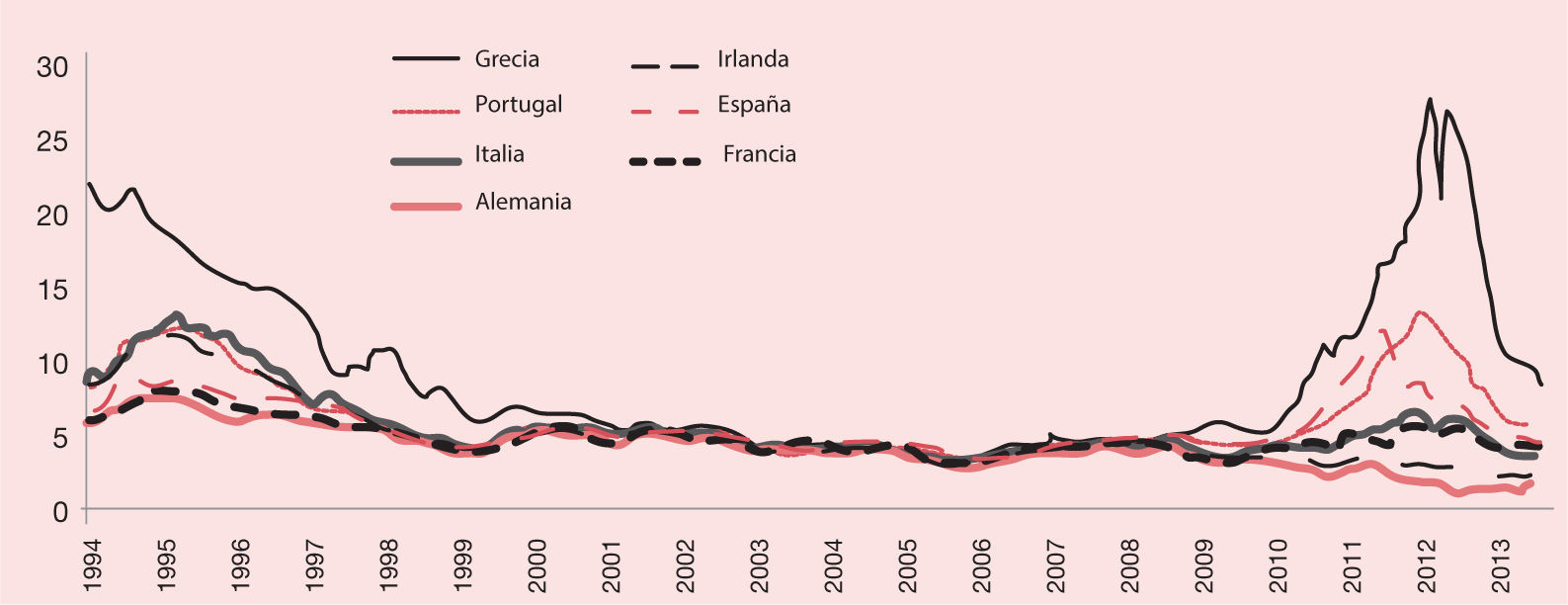

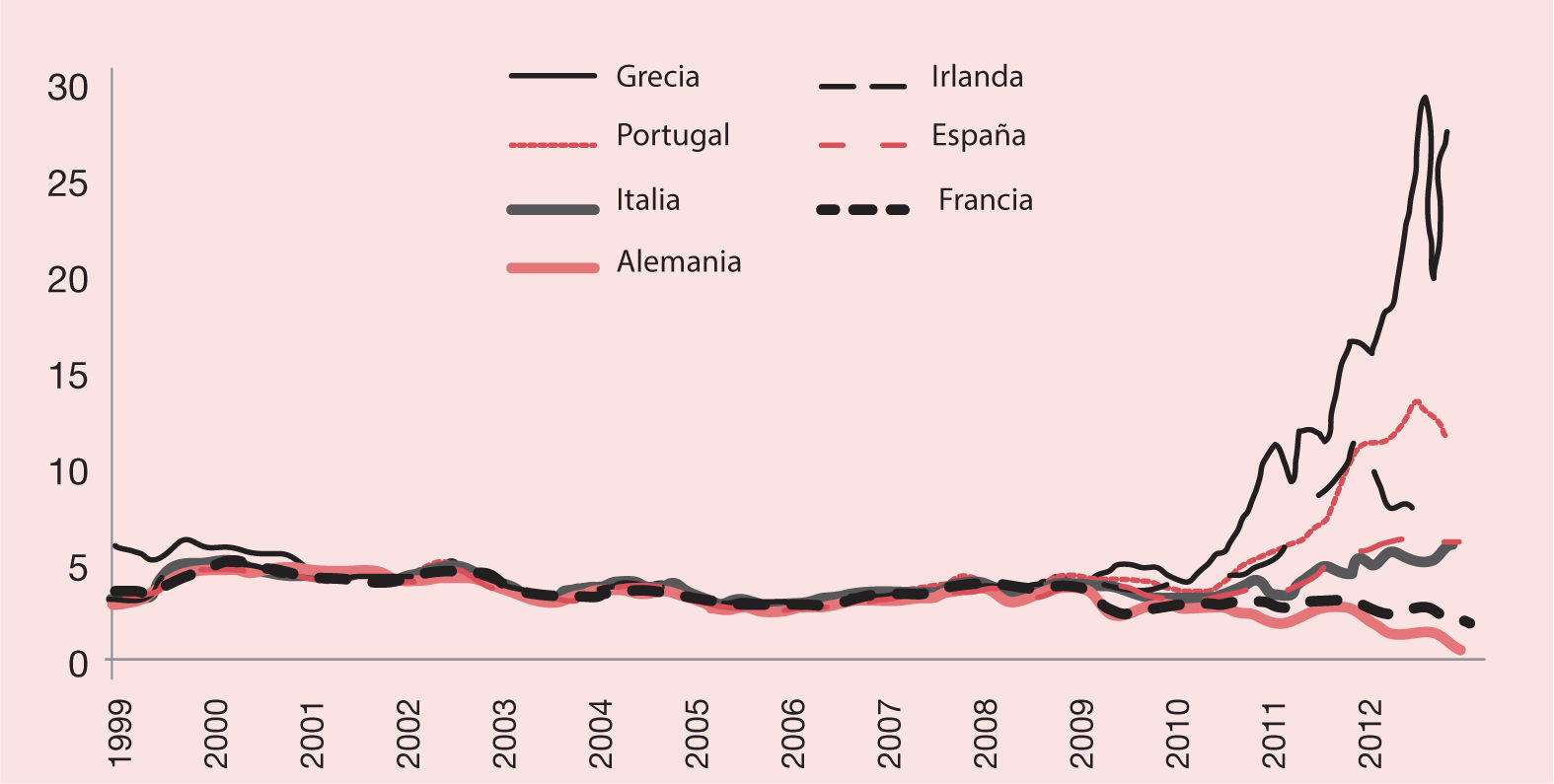

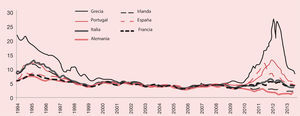

La participación en la ume ha evitado a los países europeos algunos de estos problemas. Las gráficas 8 y 9 comparan el comportamiento de la tasa de interés a diez años sobre la deuda del sector público de Alemania, que representa en Europa lo que la tasa de Estados Unidos de América representa para América Latina, y aquellas de otros países de la ume. Las gráficas muestran que la diferencia entre las tasas era amplia antes de la introducción de la moneda única, casi desaparece de 1999 hasta el comienzo de la crisis, se incrementó desde 2010 por razones que se discutirán en las secciones siguientes, y está volviendo a valores bajos después de algunas decisiones de arreglo institucional tomadas por las autoridades europeas en el verano de 201 2.

En conclusión, también la información estadística sobre las tasas de interés muestra que la ume ha traído beneficios a los países participantes evitando, hasta la crisis de deuda de 2010, que tuvieran que implementar políticas monetarias que afectan negativamente la tasa de crecimiento del pib con consecuencias perjudiciales para los ciudadanos.

6La crisis de deuda en Europa ha evidenciado la existencia de problemas ligados a la participación en la ume. La literatura ha señalado primariamente dos problemas: las fallas en la organización institucional del proceso de coordinación entre las políticas monetaria y fiscal; los desajustes estructurales en las balanzas de pagos.

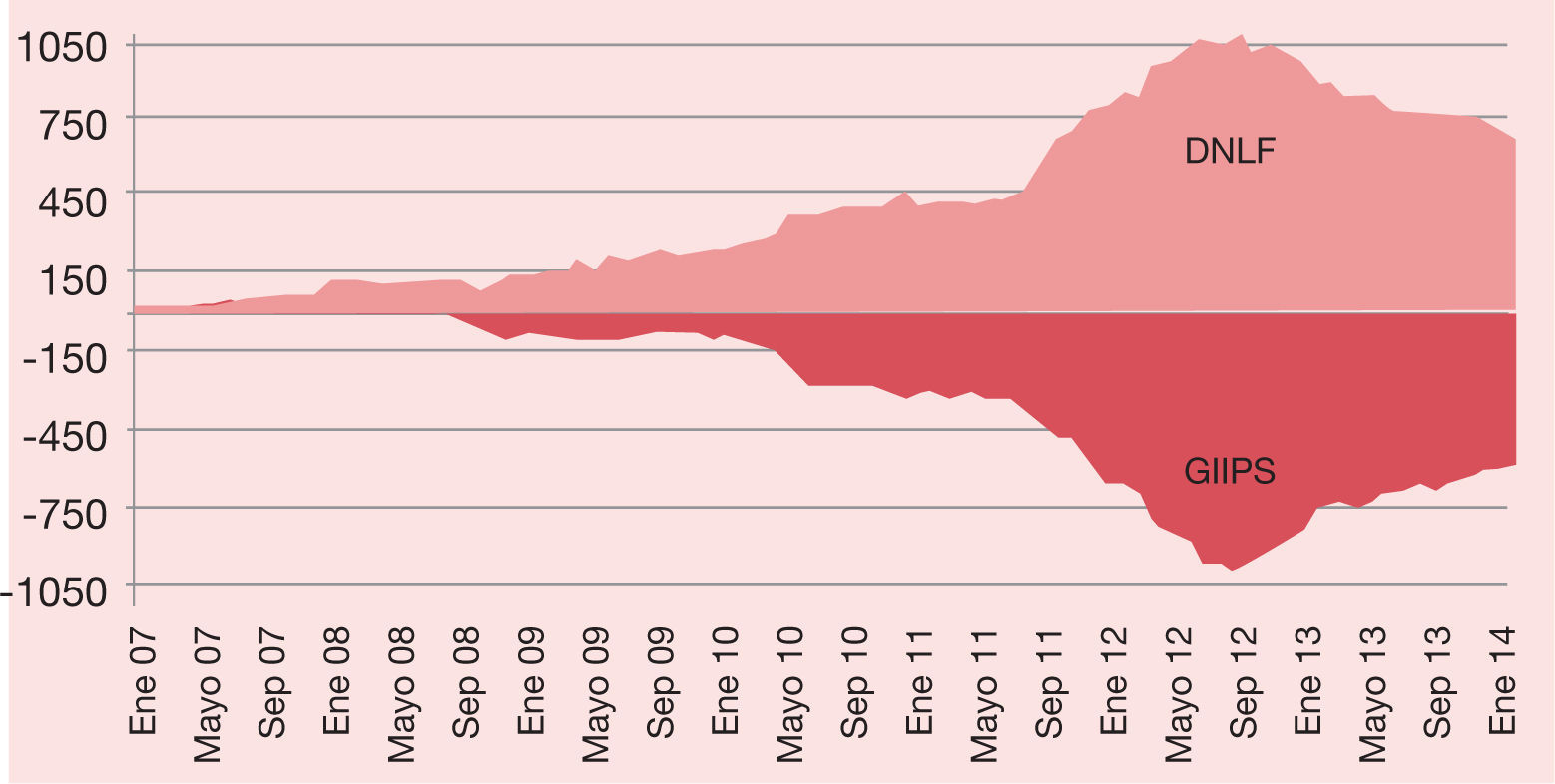

Los documentos oficiales de la Unión Europea que proponen las políticas de austeridad para salir de la crisis y los autores que confían en el funcionamiento eficiente de los mecanismos de mercado afirman que la crisis ha sido causada por el comportamiento oportunista de las autoridades políticas de los países involucrados. éstas han permitido a sus ciudadanos vivir por encima de lo que los recursos de la economía hubieran consentido. Según Sinn y Wollmershäuser (2011; 2012), este comportamiento oportunista de las autoridades políticas nacionales ha generado déficits no sustentables en la cuenta corriente de la balanza de pagos, los cuales se han reflejado, con el pasar del tiempo, en una reducción drástica de los préstamos interbancarios a las instituciones financieras monetarias (ifm) de esas economías. La reducción de los prestamos interbancarios ha sido compensada por el incremento de las transacciones realizadas a través del sistema de pagos target, gestionado por el Eurosistema, y el aumento de estas transacciones ha hecho acrecer los llamados “saldos del sistema target”, que son débitos y créditos de los Bancos Centrales Nacionales (bcn) de la eurozona con el Banco Central Europeo (bce).12

Según Sinn y Wollmershäuser, la crisis de deuda es una crisis de balanza de pagos similar a las ocurridas durante la era de Bretton Woods. Por tanto, el aumento de los saldos del sistema target tiene el mismo origen que los saldos de la balanza de pagos en un régimen de tipos de cambio fijo con la siguiente diferencia. En un sistema económico distinto a aquel de una unión monetaria, los déficits de la cuenta corriente de la balanza de pagos se habrían saldado usando las reservas oficiales. Al agotarse las reservas se habría impuesto una devaluación a los países deudores, lo cual implicaría una reducción de los salarios y de los precios internos de las mercancías, expresados en moneda extranjera. Por el contrario, en la ume el aumento de los saldos target ha evitado a los países deudores enfrentarse con la disciplina de los mecanismos de mercado. Según Sinn y Wollmershäuser, las intervenciones del Eurosistema, en lugar de eliminar las causas de la crisis y favorecer el crecimiento, han otorgado a los ciudadanos de los países deudores beneficios que son pagados por los contribuyentes de los países acreedores del bce, que soportan riesgos adicionales por los créditos de sus bcn al bce. Esta interpretacion de las causas de la crisis lleva a individuar su solución en las políticas de austeridad. En ella se pueden reconocer algunos asertos sobre el comportamientos de las autoridades políticas y sobre el funcionamiento del proceso de coordinación entre las políticas monetaria y fiscal:

- •

hay autoridades políticas nacionales virtuosas, que respetan las reglas fiscales de la ume, y otras que no son confiables;

- •

las autoridades políticas de los países que han sufrido ataques especulativos no han respetado las reglas fiscales de la ume;

- •

el funcionamiento de la unión monetaria permite a estas autoridades hacer pagar los costos de sus comportamientos desalineados a los ciudadanos de los países que han respetado los acuerdos supranacionales en materia fiscal;

- •

la organización institucional existente del proceso de coordinación entre las políticas monetaria y fiscal en la ume no logra evitar que algunas autoridades nacionales tengan comportamientos oportunistas a favor de sus electores y con daño a los electores de los otros países;

- •

es necesario reformar la organización institucional del proceso de coordinación entre las políticas monetaria y fiscal, imponiendo restricciones claras al gasto público y reforzando las sanciones (es decir, los castigos) contra los países que no respetan las reglas fiscales establecidas.

Algunos expertos del funcionamiento de la ume no comparten esta interpretacion. En primer lugar, critican la idea que los déficits de parte corriente de la balanza de pagos han generado la crisis, exhibiendo análisis empíricos que muestran que las variaciones en los saldos del sistema target se relacionan mas con las variaciones en los movimientos de capitales que con aquellas en la cuenta corriente de la balanza de pagos (véase De Grauwe y Ji, 2012; Cecioni y Ferrero, 2012; Wyplosz, 2013).13 Estos resultados permiten interpretar los aumentos de los saldos target como el producto de una crisis de confianza en la capacidad de las instituciones europeas de adoptar las medidas necesarias para superar la crisis y garantizar la sobrevivencia de la ume, y no como resultado de desajustes en las cuentas corrientes de las balanzas de pagos. 14

El examen cronológico de la evolución de las tasas de interés sobre las deudas públicas y de los saldos target confirman esta posición, mostrando que la crisis se manifiesta y profundiza cuando ocurren eventos que los operadores financieros interpretan como incapacidad de las autoridades políticas de todos los países para hacer funcionar las instituciones de la ume y realizar los objetivos para los cuales habían nacido, es decir, defender las economías y a los ciudadanos de la instabilidad financiera internacional (véase Panico y Purificato, 2013; Capraro, Panico, Perrotini y Purificato, 2013).

La crisis estalló en abril-mayo 2010, en concomitancia con las elecciones en la región alemana de Renania-Westfalia, cuando los operadores financieros apostaron que las autoridades europeas no hubieran reaccionado a un ataque especulativo contra la deuda pública griega hasta que las elecciones no terminaran (véase la gráfica 10). En los meses que siguieron la crisis se profundizó cuando, a través de declaraciones publicas y dimisiones de algunas autoridades nacionales, los operadores financieros percibieron que, por los conflictos de interés nacional, las instituciones europeas, creadas para proteger a los ciudadanos de los estados miembros en contra de los avatares de la inestabilidad financiera, no eran capaces de cumplir con esa finalidad.15

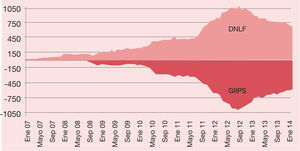

La crisis se profundizó aún más cuando, por las presiones de algunos países que no habían padecido los ataques especulativos, presiones hechas para fines electorales internos, el 21 de julio de 2011 el Consejo de Jefes de Estado o de Gobierno de la Unión Europea aprobó una resolución a favor de un acuerdo entre el gobierno griego y los poseedores privados de bonos para la restructuración de la deuda de este país.16 El bce se había opuesto a esa propuesta argumentando que podría generar consecuencias negativas para la administración de la deuda soberana de otros países y para el funcionamiento de los mercados interbancarios. Los acontecimientos que siguieron confirmaron las preocupaciones del bce. Hubo un fuerte incremento de las ventas de bonos, incluso de España e Italia que hasta entonces habían sido afectados marginalmente por la crisis17, sus tasas de interés subieron y el crédito interbancario a sus ifm se extinguió. En esta segunda fase de la crisis las tasas de interés sobre la deuda publica de los países involucrados subió aún más (véase las gráficas 8 y 9) y los saldos target aumentaron asombrosamente, como muestra la gráfica 11.

La reforma del Pacto de Estabilidad y Crecimiento del noviembre de 2011 y la aprobación del Fiscal Compact, el nuevo Tratado sobre las reglas fiscales que refuerza las sanciones para los comportamientos desalineados, el día 2 de marzo de 2012, por parte del Consejo de Jefes de Estado o de Gobierno, no lograron reducir las tasas de interés y los saldos del sistema target (véase las gráficas 9 y 11).

Por el contrario, en la primavera de 2012 y al principio del verano aumentó el riesgo de una ruptura de la ume y, desde agosto, Draghi, el Presidente del bce, tuvo que intervenir públicamente para afirmar con fuerza que la ume no iba a desaparecer porque era el punto de llegada de más de 50 años de inversiones políticas por parte de los ciudadanos europeos. La campaña de Draghi abrió una nueva y difícil fase de confrontación al interior del Comité Directivo del bce, que se concluyó el 6 de septiembre de 2012 con la aprobación de un nuevo programa de compra de deuda pública por parte del Eurosistema, el Outright Monetary Transactions (omts). El programa, que permite la compra ilimitada de bonos de los países que respetan las reglas fiscales, fue aprobado solamente con el voto contrario del Presidente del Bundesbank. Desde entonces, como muestra la información estadística, las tasas de interés y los saldos del sistema target se han reducido notablemente.

La interpretación de la crisis de deuda presentada en esta sección, en lugar de inculpar a las autoridades políticas de los países que han sufrido los ataques especulativos, atribuye la responsabilidad a las autoridades de toda la ume por la incapacidad de rebasar los intereses nacionales y seguir aquellos de toda la zona euro y porque, como se argumentarà en lo que sigue, mantuvieron, a sabiendas, como se aclarará en la sección siguiente, un defectuoso arreglo institucional del proceso de coordinación de las políticas monetaria y fiscal. Según esta interpretación, la solución de los problemas de la ume residen en una reforma de la organización institucional del proceso de coordinación, que incentive la participación y la cooperación entre todas las autoridades y permita usar activamente todos los instrumentos de política económica, incluso los fiscales, para retomar el crecimiento y asegurar el bienestar de los ciudadanos.

8Desde el origen de la ume la literatura ha estudiado la compleja organización del proceso de coordinación entre las políticas económicas llegando, ya antes de las crisis de 2007–2008, a resultados relevantes. Una primera conclusión es que los “instrumentos de coordinación suave” de esta compleja organización (es decir, la supervisión multilateral, la evaluación por expertos y el sistema de alertas) han funcionado satisfactoriamente, contribuyendo a evitar, por lo menos hasta la reforma de 2005 del Pacto de Estabilidad y Crecimiento, que la introducción de la moneda única redujera la disciplina fiscal de los gobiernos nacionales (véase Fatás y Mihov, 2003 y 2010; Ioannou y Stracca, 2011; Panico y Vàzquez Suàrez, 2008; Panico y Purificato, 2013).

Por el contrario, la literatura ha establecido ampliamente que los “instrumentos de coordinación fuerte” (es decir, el Pacto de Estabilidad y Crecimiento y los Procedimientos para Déficit Excesivo), que establecen reglas rígidas de conducta y sanciones para comportamientos desalineados de las autoridades fiscales nacionales, han funcionado mal. Sus principales problemas son:

- •

la incapacidad de los instrumentos de coordinación de generar comportamientos de colaboración entre las autoridades europeas,

- •

la rigidez de las reglas fiscales del Pacto de Estabilidad y Crecimiento, que no permite usar todas las herramientas de política económica para enfrentar los problemas cíclicos y estructurales de las distintas economías.

Von Hagen y Mundschenk (2003) han evidenciado que la organización institucional de la coordinación de las políticas económicas existente en la ume sigue un enfoque “restringido”, que se limita a monitorear las políticas fiscales nacionales y a sancionar aquellas que, se piensa, pueden empeorar los resultados macroeconómicos de toda la zona euro. En este enfoque, los castigos, es decir, las sanciones previstas por las normas de los Procedimientos para Déficit Excesivo, juegan un rol central en el proceso de coordinación.

Von Hagen y Mundschenk (2003, p. 288) muestran que el enfoque restringido es incapaz de generar comportamientos cooperativos entre las autoridades monetarias y fiscales y consideran necesario pasar a un enfoque “amplio”, que pueda crear un clima de cooperación desarrollando métodos, instrumentos e incentivos para identificar, con la participación de todas las autoridades, objetivos comunes de política económica y para realizarlos en colaboración.

La propuesta de Von Hagen y Mundschenk señala la necesidad de crear un clima positivo a través de la participación de los actores del proceso de coordinación en individuar intereses y beneficios comunes. Además, evidencia que, para evitar comportamientos oportunistas, el sistema de incentivos debe prever premios y no limitarse a las sanciones. Como en todos los aspectos de la vida humana, un sistema de incentivos que se basa solo sobre los castigos, en lugar de generar participación responsable y unidad de intentos, tiende a estimular comportamientos engañosos y predispone a la traición.

Un ejemplo de coordinación eficaz en la ume se encuentra en la gestión de la política monetaria. El funcionamiento del Eurosistema requiere un proceso de coordinación que asegure que las decisiones supranacionales, tomadas en Frankfurt, sean ejecutadas correctamente a nivel nacional. En este caso, el sistema de incentivos sigue un enfoque amplio y no restringido. Los Bancos Centrales Nacionales participan directamente en la toma de decisiones usando evaluaciones técnicas discrecionales, en lugar de reglas rígidas, para identificar intereses y objetivos comunes. Además, el sistema de incentivos de la coordinación de la política monetaria de la ume se centra primariamente en los premios a la lealtad institucional y al valor profesional. Para garantizar la correcta ejecución de las decisiones supranacionales, los tratados europeos y el Estatuto del Sistema Europeo de los Bancos Centrales y del Banco Central Europeo también prevén sanciones.18 éstas afectan el poder de los directores de los Bancos Centrales Nacionales, exigiéndoles cumplir con las obligaciones previstas por los tratados, sin influir en la ejecución de las decisiones supranacionales en formas que penalicen a los ciudadanos. Sin embargo, el buen funcionamiento del enfoque amplio elegido para coordinar la política monetaria ha evitado el uso de estas sanciones.

Desarrollando posiciones contiguas a la de von Hagen y Mundschenk (2003), otros autores han propuesto reformar la organización institucional del proceso de coordinación de las políticas afirmando que la política fiscal debe seguir el camino hecho por la política monetaria después del experimento monetarista. ésta ha obtenido resultados satisfactorios cuando ha sido institucionalmente reorganizada para hacerla conducir discrecionalmente por autoridades independientes, después de haber reconocido el fracaso de las reglas rígidas, como la de Milton Friedman sobre el crecimiento de los agregados monetarios. Pisani-Ferry (2002) y Wyplosz (2005) han propuesto la introducción de “Comités o Agencias de política fiscal” independientes, análogos a los “Comités de política monetaria”, argumentado que pueden generar mejores resultados que cualquier regla numérica rígida de política fiscal.19 Una Agencia Fiscal Europea independiente podría decidir, año tras año, tomando en cuenta las condiciones cíclicas y las necesidades estructurales de las distintas economías, el ratio déficit público – pib que cada país debe respetar. Las decisiones discrecionales de la Agencia evitarían que el ratio sea fijado rígidamente por ley, como ocurre en la actualidad, fuera de cualquier consideración relativa a los problemas específicos de cada país.20

Las fallas del enfoque restringido en la coordinación de las políticas monetaria y fiscal han contribuido a generar la crisis de deuda, facilitando argumentos racionales para detener las intervenciones del Eurosistema en los mercados de bonos de la deuda pública. El mismo Banco Central Europeo (2011, p. 71) justificó su reluctancia a intervenir para estabilizar las tasas de interés sobre estos bonos y el correcto funcionamiento del mecanismo de transmisión de la política monetaria, recordando que el proceso de coordinación existente no garantiza la ausencia de problemas de riesgo moral y de comportamientos oportunistas por parte de las autoridades políticas nacionales; es decir, recordando que el enfoque restringido genera comportamientos no-cooperativos.21

En noviembre de 2011 y en marzo de 201 2 las autoridades europeas introdujeron el Nuevo Pacto de Estabilidad y Crecimiento y el Fiscal Compact, un Tratado sobre las reglas fiscales. Estas soluciones, que siguen confiando en el uso de un enfoque restringido a la coordinación entre las políticas monetaria y fiscal, en lugar de introducir las reformas necesarias para pasar a un enfoque amplio, no lograron aliviar la situación. Por el contrario, la crisis de deuda empeoró. En la primavera y en el verano de 201 2 se puso en discusión la misma sobrevivencia de la ume y el Presidente del Banco Central Europeo (bce) tuvo que intervenir decididamente desde agosto para afirmar públicamente que el euro no iba a desaparecer.

El 6 de septiembre de 2012, después de una dura confrontación en el Comité Directivo del bce, se aprobó el nuevo programa de compra de bonos de la deuda pública, the Outright Monetary Transactions, con el voto contrario del Presidente del Bundesbank. La aprobación señaló a los operadores financieros que las posturas más radicales sobre el uso de los castigos para los comportamientos desalineados habían sido aisladas y perdido fuerza dentro del Comité Directivo del bce y que esta entidad había reconquistado su capacidad de estabilizar las tasas de interés y el mecanismo de transmisión de la política monetaria. Sin embargo, bajo las presiones de su opositores, el programa se aprobó introduciendo la condición que solo los países que respeten las normas fiscales de la Unión pueden beneficiarse de las compras de bonos de la deuda pública por parte del Eurosistema.

9La aprobación del programa Outright Monetary Transactions redujo notablemente las tasas de interés. Sin embargo, los diferenciales entre las tasas no han llegado a los valores que prevalecieron antes de la crisis (véase la gráfica 8).

Algunos de los factores de riesgo que pueden justificar la presencia de estos diferenciales están relacionados con el uso de un enfoque restringido a la coordinación. Los resultados negativos que las políticas de austeridad están consiguiendo pueden afectar los diferenciales entre las tasa de interés porque ponen en riesgo la capacidad de las autoridades políticas nacionales para cumplir con las obligaciones fiscales que han tomado a nivel europeo. Las autoridades que impusieron las políticas de austeridad no habían previsto estos resultados negativos. Por el contrario, habían pronosticado un aumento del crecimiento afirmando que la austeridad favorece el incremento del consumo y estabiliza el ratio deuda publica – pib.

Los errores y las repetidas correcciones que las autoridades han tenido que introducir en las tasas de crecimiento de los países involucrados también pueden afectar los diferenciales entre las tasas de interés porque contribuyen a generar un clima de incertidumbre sobre el futuro de la zona euro y, por ende, sobre la capacidad de las autoridades políticas nacionales de cumplir con las obligaciones fiscales. Los repetidos errores han originado una literatura que ha puesto en discusión, con argumentos primariamente empíricos (averiguar), la idea que la austeridad es estabilizadora y capaz de estimular el crecimiento. El ensayo de Blanchard y Leigh (2013) sobre los multiplicadores fiscales y los errores de previsiones del modelo teórico usado por las autoridades que propusieron las políticas de austeridad no es el único que ha levantado dudas sobre la eficacia de las políticas de austeridad.22

Por otra parte, Eichengreen y Panizza (2014) han cuestionado la posibilidad de respetar las reglas fiscales previstas por el Fiscal Compact. Examinando la experiencia histórica sobre los casos ocurridos de superávits fiscales estructurales elevados y duraderos, Eichengreen y Panizza concluyen que es muy baja la probabilidad que las medidas de este Tratado sean respetadas en forma perdurable. Esta falta de confianza en la eficacia del Tratado también contribuye a generar un clima de incertidumbre sobre el futuro de la zona euro. La condicionalidad sobre el respeto de las reglas fiscales introducida en el programa Outright Monetary Transactions trasfiere esta incertidumbre al mercado de bonos de deuda pública y se puede considerar otro factor que afecta los diferenciales entre las tasas de interés.

Los resultados negativos de las políticas de austeridad están perjudicando a todos los países de la ume. Todas las economías de la eurozona están en recesión. Como Keynes argumentaba en la reseña al libro de Nitti, las políticas basadas sobre los castigos son dañinas para los mismos países que las proponen.

A pesar de los resultados negativos, las autoridades europeas siguen insistiendo en el enfoque restringido. Esta obstinación inhibe el uso de la terapia mas eficaz para combatir la recesión, la política fiscal, la cual requiere, en las condiciones actuales, la transacción hacia un enfoque amplio a la coordinación, es decir, que las decisiones sean tomadas a nivel de toda la zona euro y sean financiadas a través de la emisión de eurobonos por parte de la Comisión Europea.

10Frente a la obstinación para el enfoque restringido y a la persistente recesión, el bce ha anunciado, el 5 de junio de 2014, la introducción de estímulos monetarios para mejorar el funcionamiento del mecanismo de transmisión de la política monetaria, induciendo a los bancos a incrementar el crédito al sector privado no financiero, excluyendo los préstamos concedidos a hogares para la adquisición de vivienda. A partir de septiembre de 2014 y hasta 201 6, el bce realizará con cadencia trimestral una serie de operaciones de financiación a plazo más largo con objetivo específico (tltro por su nombre en inglés Targeted Longer-Term Refinancing Operations) a favor de las instituciones financieras monetarias (ifm). El bce ha fijado como limite máximo de la primeras dos operaciones, que se realizarán en septiembre y diciembre de 2014, 7% del importe total de los préstamos de las ifm al sector privado no financiero de la zona euro, excluyendo los préstamos concedidos a hogares para la adquisición de vivienda, vivos a 30 de abril de 2014.23 Las tasas de interés serán iguales a las tasas de las operaciones principales de financiación del Eurosistema, vigentes en el momento de la realización del préstamo, más un diferencial fijo de 10 puntos básicos.24 Se trata de tasas de interés privilegiadas vueltas a inducir a las ifm a aumentar el crédito al sector privado no financiero para obtener asignaciones adicionales de préstamos en las operaciones que se realizarán entre marzo de 2015 y junio de 201 6. Los importes de estas operaciones sucesivas dependerán de los incrementos de los prestamos que las ifm habrán concedido al sector privado no financiero, excluyendo los préstamos a hogares para la adquisición de vivienda, después del 30 de abril de 2014. El bce ha fijado el limite máximo de estas operaciones en tres veces la diferencia entre estos préstamos y un valor de referencia que el mismo banco central establecerá. El monto total acumulado de las operaciones no rebasará los mil billones de euros.

La dimensión de las operaciones de financiación a mas largo plazo del bce25 se puede apreciar observando que rebasa considerablemente (es decir, de dos hasta mas de cinco veces) el pib de Grecia. El resultado seguro de estas intervenciones será un fuerte aumento de las ganancias de las ifm. En el peor de los casos (es decir, si el aumento del crédito al sector privado no financiero será cero), las ifm recibirán prestamos privilegiados por 400 billones de euros que podrán invertir durante dos años a tasas de rendimiento más altas. A pesar del fracaso de la intervención, el “regalo” (de esto se tratará, en caso de fracaso) que las ifm de la zona euro recibirán será valioso.26 En el caso de máximo éxito de la intervención (es decir, si el crédito al sector privado no financiero aumentará de 200 billones de euro de abril 2014 a junio de 201 6), las ifm recibirán prestamos a tasas privilegiadas hasta por un valor acumulado de mil billones de euros, que podrán invertir por un periodo que varía entre dos y cuatro años a tasas de rendimiento aún más altas.27 Como se puede notar, el sistema de incentivos ofrecido a las ifm para aumentar el crédito al sector privado no financiero es primariamente basado en premios, que se cobrarán también en caso de completo fracaso de la intervención.

La incertidumbre sobre los resultados de la intervención es ligada a la posibilidad que las expectativas de los operadores económicos sean negativamente afectadas por la recesión persistente, pero también a la posibilidad que las ifm logren aumentar el crédito al sector privado no financiero sin que éste proceda a un mayor gasto (por ejemplo, usando el crédito recibido para reestructurar la deuda anterior o para invertir en otros activos financieros). Esta incertidumbre vuelve técnicamente inadecuada e irrazonable la elección de no usar el gasto en bienes y servicios generado por una política fiscal coordinada y financiada a nivel europeo. Además, por su implicación en términos de ganancias para las ifm, la elección adquiere un contenido inmediatamente político, porque envuelve una distribución de beneficios entre distintos grupos económicos y sociales.

11La experiencia de integración monetaria realizada en la zona traído a los países participantes importantes venta-términos de colocación en el sistema monetario internacional, que se han reflejado sobre la acumulación de oficiales y las tasas de interés. Después de 2010, las fallas en la organización institucional de la coordinación entre las políticas monetaria y fiscal han hecho aumentar las tasas de interés sobre deuda pública en algunos países. Estas fallas se conocían antes de la crisis de 2007 y se habían discutido en un debate que había individuado los problemas y las soluciones. La crisis de deuda de la zona euro, además de haber sido evitable, es entonces responsabilidad de todas las autoridades políticas europeas porque mantuvieron, a sabiendas, un defectuoso arreglo institucional del proceso de coordinación de las políticas monetaria y fiscal y porque no fueron capaces de rebasar los intereses nacionales y perseguir aquellos de toda la zona.

Las perspectivas de la ume dependen de elecciones políticas de todas las autoridades europeas. Se trata de abandonar lo que en el debate que se desarrolló antes de la crisis se llamó el enfoque restringido a la cooperación. La adopción de este enfoque está relacionado con la falta de confianza entre los actores del proceso de coordinación. La falta de confianza ha llevado a la introducción de reglas fiscales rígidas, de responsabilidad exclusiva de cada autoridad nacional para su cumplimiento y de un sistema de incentivos basado primariamente sobre los castigos para los comportamientos desalineados.

En lugar del enfoque restringido, las autoridades europeas tuvieran que elegir un enfoque amplio, basado en la solidaridad, en la cooperación y en un sistema de incentivos centrado en premios y castigos. Esta elección tiene una probabilidad mas alta de resolver la crisis de la zona euro, de retomar el crecimiento y garantizar el bienestar de los ciudadanos que aquella de un enfoque restringido.

En el debate que se desarrolló antes de la crisis, la adopción de un enfoque amplio encajaba con la introducción de una Agencia Fiscal Europea, capaz de individuar sobre una base técnica el mixto de política fiscal y monetaria mas conveniente para toda la zona euro. La Agencia tuviera que ser responsable de la sustentabilidad de la deuda pública, indicando cada año el ratio déficit público – pib mas adecuado para cada país en relación a las condiciones cíclicas y estructurales de las economías. Esta transición de las reglas fiscales rígidas a la dis-crecionalidad técnica soportada por una re-organización institucional, además de trasladar a la política fiscal los cambios ya ocurridos en la política monetaria, debe acompañarse con la introducción de un sistema de incentivos capaz de inducir a las autoridades políticas nacionales a respetar, sin hesitación, las decisiones tomadas comunitariamente a nivel supranacional, así como ocurre en la política monetaria de la ume.

Entre los elementos de premios del sistema de incentivos puede tener lugar una política de infraestructuras financiada con emisión de eurobonos por parte de la Comisión Europea. La implementación de esta política puede prestar atención a la lealtad de la autoridades políticas nacionales en ejecutar las decisiones tomadas a nivel supranacional. Entre los elementos de castigos, puede tener lugar la transferencia de poderes sobre la realización de proyectos comunitarios a las autoridades europeas, en caso de incumplimiento de los acuerdos tomados a nivel supranacional por parte de las autoridades políticas nacionales.

Como Keynes había indicado, en la conducción de las relaciones entre países -= los enfoques centrados en los castigos son dañinos para todos. La esperanza es 2 que esta vez los países europeos sepan reconocer por tiempo el valor de esta afirmación y tomar las mejores decisiones para todos los ciudadanos.

Para un análisis crítico de la posición del Fondo Monetario Internacional y de la Unión Europea sobre la situación en el Este de Europa en 2008–2009, véase Lütz y Kranke (2010).

Para un análisis del sistema monetario internacional y de las tentativas de los países emergentes de impulsar la integración regional para defenderse de la inestabilidad financiera, véase Chapoy (2014).

El gobierno alemán financió la huelga con emisión de dinero, lo que provocó un aumento explosivo de la inflación.

El Reino Unido, que pertenecía a la Comunidad, entró en el Sistema Monetario Europeo en 1990.

Véase Chapoy (2014) y Prasad (2014).

Los países son: Alemania, Austria, Bélgica, España, Finlandia, Francia, Grecia, Holanda, Irlanda, Italia, Luxemburgo y Portugal.

Los países de Centro América son: Costa Rica, El Salvador, Guatemala, Honduras, Jamaica, Mexico, Nicaragua, Panamá, Republica Dominicana.

Los últimos seis países a entrar a la zona euro son: Eslovenia en 2007, Chipre y Malta en 2008, Eslovaquia en 2009, Estonia en 2011 y Letonia en 2014.

Los países de la Unión Europea en espera de entrar a la zona euro son: Bulgaria, Croacia, Hungría, Lituania, Polonia, Republica Checa, Rumania. Estos países entrarán a la zona cuando las autoridades europeas reconocen que han cumplido con los requerimientos establecidos por los Tratados de la Unión. Dinamarca y Reino Unido firmaron una clausula de opt-out y no tienen la obligación de entrar a la zona euro. Suecia no firmó una clausula de opt-out, pero no entró en los años 1990 en el Sistema Monetario Europeo II y no puede cumplir con los requisitos para entrar a la zona euro. Más, ha tenido en 2003 un referéndum sobre la adopción del euro que tuvo resultado negativo. La Comisión Europea y el Banco Central Europeo declararon que respetarán la decisión de los electores suecos.

Canadá pasó de 5.1 en las décadas de 1960 y 1970, a 3.7 en 1980, 3.3 en 1990 y 3.8 en el nuevo milenio. El Reino Unido pasó de 3.3 en 1960, a 5.0 en 1970, a 4.9 en 1980, 3.8 en 1990 y 2.3 en el nuevo milenio. Estados Unidos pasó de 2.5 en 1960, a 2.7 en 1970, a 3.6 en 1980, 2.2 en 1990 y 1.7 en el nuevo milenio.

Para el caso de Mexico, véase Galindo y Ros (2008).

Para un análisis del funcionamiento del sistema target y de sus saldos, véase Panico y Purificato (2013) y Capraro, Panico, Perrotini y Purificato (2013).

El análisis de Wyplosz (2013) se centra en los problemas de competitividad de los países involucrados.

El análisis de las variaciones de los saldos target de cada país muestra que, en varios casos, estas no tienen el mismo signo que las exportaciones netas (Astarita y Purificato, 2013).

El 11 de mayo (el día después de su anuncio), Weber, Presidente del Bundesbank, criticó la decisión del bce de iniciar un programa de compra de deuda pública. Weber escribió un articulo en alemán en un periódico alemán. El 25 de octubre de 2010 el miembro alemán del comité ejecutivo del bce publicó un articulo en un diario alemán pidiendo que las reglas fiscales de la ume fueran rígidas y las sanciones más efectivas. En febrero de 2011 el Presidente Weber del Bundesbank dimitió.

Las elecciones se tuvieron en Francia (julio de 2011) y Holanda (septiembre de 2011). El Presidente Sarkozy y la Canciller alemana Merkel, aliada de Sarkozy en contra del candidato socialista a la Presidencia de Francia, Hollande, fueron los que mas presionaron el Consejo de Jefes de Estado o de Gobierno.

En el caso de Italia los saldos target acumulados fueron positivos hasta julio de 2011 y se tornaron negativos después de la declaración oficial de los Jefes de Estado o de Gobierno de la Unión Europea sobre la restructuración de la deuda griega.

Según los artículos 258 y 271(d) de la Versión Consolidada del Tratado de la Unión y del Tratado sobre el funcionamiento de la Unión Europea (2008/C 115/01) y los Artículos 14.3 y 35.6 del Estatuto del Sistema Europeo de los Bancos Centrales y del Banco Central Europeo (Protocolo n. 4 de la Versión Consolidada, 2008/C 115/01), en caso de conflicto entre un Banco Central Nacional y el Banco Central Europeo sobre la ejecución de las obligaciones del primero, el Banco Central Europeo, después haber aclarado por escrito sus razones y haber dado al Banco Central Nacional la oportunidad de elucidar las suyas, puede pedir a esta entidad de conformarse a sus instrucciones entre un tiempo establecido y, en caso que el Banco Central Nacional sigue no cumpliendo, acudir a la Corte de Justicia Europea para obligarlo a respetar sus obligaciones.

Fatás y Mihov (2003; 2010) y Fatás et al. (2003) tienen una posición similar a Pisani-Ferry y Wyplosz.

Como Blinder (1997) y Wyplosz (2005) han aclarado, las Agencias fiscales independientes deben tener como objetivo la sustentabilidad de la deuda pública así como las autoridades monetarias tienen como objetivo la estabilidad de los precios. Las decisiones sobre la estructura de los impuestos y de los gastos del sector público no pueden, al contrario, ser delegadas a entidades no elegidas porque estas decisiones influyen directamente en la distribución de los beneficios entre los distintos grupos sociales y tienen entonces un contenido político inmediato.

Sobre este punto el bce ha tenido el consenso de varios expertos (véase Wyplosz, 2010, 2011).

Para un análisis de esta literatura, véase Perrotini y Landa (2014).

El monto total de estas primeras dos operaciones será alrededor de 400 billones de euros.

Con la tasa actual de interés sobre las operaciones principales de financiación, que es igual a 0.15%, el préstamo sería otorgado a una tasa de 0.25%.

El bce realizó por primera vez estos tipos de operaciones en diciembre 2011 y febrero 2012, en concomitancia con la restructuración de la deuda griega. En aquella ocasión se pusieron a disposición de las ifm mil billones de euros aproximadamente.

Si invertirán en bonos a diez años del gobierno alemán, la ganancia será mayor de 5 billones de euro por año, es decir, será alrededor de 3% anual del pib de Grecia.

En este caso, la cuantidad acumulada de ganancias de las ifm podrá aumentar aproximadamente de 40 billones de euros o más, es decir el aumento de las ganancias será mayor del 5% anual del pib de Grecia y alrededor de 15% de su deuda pública.