Este artículo busca comparar el efecto de un choque de política monetaria sobre la actividad económica en los 5 países de América Latina que más tiempo llevan operando bajo el esquema de inflación objetivo: Chile, Brasil, Colombia, Perú y México. Para cada país se estima un modelo VAR estructural con similares variables, encontrando que en México y Perú los impactos son significativamente mayores. También se pretende identificar los canales de transmisión que mejor operan en cada país, para lo cual se estima otro modelo VAR estructural pero ampliado con variables que deberían ser el vínculo entre las decisiones de política monetaria y los cambios en la actividad económica. Los resultados obtenidos muestran una mayor importancia relativa en todos los países del canal de tasa de interés. El canal de tasa de cambio muestra ser importante principalmente en México, mientras que los canales asociados a la visión del crédito son relevantes principalmente en Perú.

The purpose of this study is to compare the effect of monetary policy on economic activity in the five longest-operating Latin American countries operating the inflation targeting scheme (Chile, Brazil, Colombia, Peru and Mexico). A structural VAR model is estimated for each country using similar variables, finding that the impacts are significantly higher in Mexico and Peru. This paper also seeks to identify the best transmission channels operating in each country. This is carried out by estimating other structural VAR models in each country, but expanded with variables that should be the link between monetary policy decisions and changes in economic activity. The results show a greater relative importance in all countries for the interest rate channel. The exchange rate channel is shown to be important in Mexico, and the channels associated with the vision of credit are relevant only in Peru.

El efecto de la política monetaria sobre la actividad económica es un tema que ha sido extensamente abordado en los últimos años. Aunque son más numerosos los estudios para economías desarrolladas, también es amplia la literatura para países en desarrollo, y particularmente de América Latina. Dentro de esta rica producción existe mucha variedad en las metodologías, variables y períodos de estudio considerados en los distintos trabajos previos, lo que hace imposible determinar con objetividad qué tan diferentes son los impactos de la política monetaria sobre la actividad económica entre países de América Latina y, a su vez, cuáles son los factores que mejor explican esas diferencias.

Inclusive, si se considera un mismo país, los distintos estudios previos llegan a resultados muy diferentes. A modo de ejemplo, Lahura (2012), en una investigación sobre los efectos de la política monetaria en Perú, realizó una revisión de los artículos más relevantes de los últimos años en dicho país y encontró que estos estudios, utilizando diferentes períodos de análisis, frecuencia de datos y medidas del instrumento de política monetaria, han proporcionado resultados muy diferentes entre ellos en cuanto a la magnitud del efecto máximo de un choque de política monetaria sobre el producto y el momento del tiempo en que se da dicho impacto máximo.

Considerando lo anterior, un primer objetivo de este trabajo es obtener una medida, para un período de estudio relativamente homogéneo, de las diferencias en el impacto de la política monetaria sobre la actividad económica en los 5 países de América Latina que más tiempo llevan operando bajo el esquema de inflación objetivo1: Chile, Brasil, Colombia, Perú y México. Para estos países se dispone de un indicador mensual de producción total, lo cual permite estimar en todos el efecto de la política monetaria sobre la actividad real en un período de tiempo relativamente corto en el que la tasa de interés de intervención del Banco Central es el instrumento operativo de política monetaria, logrando con ello la homogeneidad deseada para hacer comparables los resultados.

La metodología empleada en este trabajo, que se constituye en el estudio comparativo con mayor cantidad de países analizados en América Latina y, hasta donde se tiene conocimiento, de países en desarrollo, es un modelo de vectores autorregresivo (VAR) estructural2 (structural vector autoregressive [SVAR]), metodología que permite al tiempo estimar choques de política monetaria y su efecto sobre la actividad económica. Este modelo SVAR inicial considera 6 variables, y en él, además de la tasa de interés de política monetaria y el índice de actividad económica, se incluyen también medidas de precios al consumidor, precio de commodities, un indicador de riesgo país y un agregado monetario. Los resultados obtenidos muestran que un choque de política monetaria impacta de manera significativa en la actividad económica en los 5 países analizados, pero el impacto es más fuerte en México y Perú. Además, existen diferencias importantes en el tiempo en que tarda en hacerse efectivo el impacto, siendo México el país donde el impacto máximo es más inmediato y la economía colombiana la que más tarda en responder a las decisiones de la autoridad monetaria.

Por otra parte, un segundo objetivo de este estudio es identificar los canales de transmisión de la política monetaria que mejor operan en cada uno de los países. Para ello, se estima un nuevo modelo SVAR para el mismo período de análisis en cada país pero ampliado con 4 variables agregadas relacionadas en teoría con los canales de transmisión y, posteriormente, se realizan ejercicios contrafactuales consistentes en desconectar un canal de transmisión. Lo que se busca es comparar los resultados de las funciones de impulso respuesta del modelo SVAR ampliado de referencia con los modelos restringidos en los que se desconecta un canal. El resultado más importante encontrado es que el canal de tasa de interés es el que mejor opera en los 5 países, pero su importancia relativa en la transmisión monetaria es diferente en cada uno de los países. También se encontró que el canal de tasa de cambio muestra ser relevante en México. En Brasil, Chile y Perú, aunque el canal muestra tener también alguna importancia, sus 2 fases operan en el sentido contrario al que predice la teoría convencional. Por su parte, los canales de asociados a la visión del crédito son importantes, principalmente en Perú.

El resto del artículo está organizado de la siguiente manera. En la sección 2 se estiman las series de choques de política monetaria y se miden los efectos de estos choques sobre la producción total, tanto en un modelo base como en modelos alternativos que se realizan como pruebas de robustez. En la sección 3, la más larga del artículo, se realiza un análisis de los canales de transmisión de la política monetaria, partiendo de una breve descripción de la teoría asociada a ellos, siguiendo con la estimación de la versión ampliada del modelo original en cada país con variables relacionadas con los canales de transmisión, y terminando con una discusión sobre la importancia de los canales de transmisión en la que se plantean algunas hipótesis relacionadas con características propias de las economías analizadas que explicarían los resultados encontrados. Finalmente, en la sección 4 se presentan las conclusiones.

2Efectos de la política monetaria sobre la actividad económica2.1MetodologíaPara medir los efectos de la política monetaria sobre la actividad económica en países de América Latina se utiliza un modelo SVAR, metodología ampliamente utilizada en este tipo de estudios, al tener la ventaja de permitir estimar los choques de política monetaria y su impacto sobre la actividad productiva controlando por la relación en doble vía que existe entre el instrumento de política monetaria y las variables macroeconómicas empleadas.

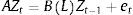

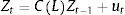

El análisis se basa en el comportamiento de un vector n × 1 de variables endógenas Zt, cuya dinámica se puede representar por el siguiente modelo de vectores autorregresivo en su forma estructural:

donde A es una matriz n × n que describe las relaciones contemporáneas entre las variables, BL es una matriz n × n polinomial en el operador de rezago L, y et es un vector n × 1 de residuos estructurales.La forma reducida que corresponde a este modelo estructural es:

donde CL=A−1BL es una matriz polinomial y ut=A−1et describe la relación entre los residuos del modelo en su forma reducida y los residuos del modelo estructural.El vector de variables endógenas Zt empleado en la estimación viene dado por:

donde Ot es el precio internacional del petróleo, Yt es un índice de actividad económica, Pt el índice de precios al consumidor, Et es un indicador de riesgo país, Rt la tasa de interés de corto plazo como instrumento de política monetaria y Mt es un indicador de la cantidad de dinero en la economía (M1).El método de identificación empleado en este trabajo es la descomposición estándar de Cholesky, probablemente la estrategia más utilizada en los estudios de determinación de impactos de choques de política monetaria a nivel mundial, entre ellos el clásico trabajo de Christiano, Eichenbaum y Evans (1999), uno de los principales referentes en este tema3. El uso de este método, además de facilitar la comparación del impacto de un choque de política monetaria entre los países de América Latina analizados, hace también más comparables los resultados con los obtenidos en estudios previos para otras economías del mundo.

El ordenamiento de las variables es como aparecen en el vector Zt, lo que implica que las 4 primeras variables entran en la función de reacción de la autoridad monetaria simultáneamente y que un choque de política monetaria no afecta de manera contemporánea estas variables pero sí la cantidad de dinero en la economía (M1). Este ordenamiento es similar al propuesto por Christiano et al. (1999), aunque con 2 diferencias principales. La primera es que el precio del petróleo, que se utiliza como proxi del índice de precio de commodities empleado por Christiano et al. (1999), en este trabajo es la primera variable en la estructura del VAR por considerarse que no depende mucho del comportamiento macroeconómico de los 5 países analizados sino más bien de la coyuntura económica mundial, y principalmente de las economías desarrolladas. La otra diferencia es que, por ser economías emergentes las que se analizan en este trabajo, se incluye una variable no considerada en Christiano et al. (1999), que es el indicador de riesgo país, la cual se ubica justo antes de la tasa de interés de política monetaria, lo que implica que se asume que esta variable también afecta de manera contemporánea las decisiones de la autoridad monetaria, y responde ante ella con un rezago.

El SVAR estimado emplea datos mensuales para el período 2003:1-2013:6 en Brasil, Chile y Colombia. En Perú4 y México5 el periodo de estudio se inicia un poco más tarde, determinado por el uso en estos países de la tasa de interés de corto plazo como instrumento de política monetaria. Para la selección del número de rezagos se consideraron los criterios de información Akaike, Schwartz y Hannan-Quinn, siendo 2 el número óptimo sugerido por la mayoría de los criterios en todos los países.

2.2DatosPara todos los países, los datos sobre el indicador de la cantidad de dinero (M1) fueron tomados de la base de datos de la International Financial Statistics del Fondo Monetario Internacional. Los precios del petróleo corresponden a los precios WTI tomados de la Federal Reserve Economic Data (FRED) del Banco de la Reserva Federal de St. Louis. Y el indicador de riesgo país es el indicador de bonos de mercados emergentes (EMBI) construido por JP Morgan.

Por otra parte, los otros 3 indicadores (actividad económica, índice de precios al consumidor y tasa de interés de política monetaria) fueron tomados de fuentes oficiales particulares para cada país, las cuales se describen a continuación.

Para México se utilizó el indicador global de actividad económica que construye el Instituto Nacional de Estadística y Geografía, el índice nacional de precios al consumidor calculado por el Banco de México, y la tasa de interés utilizada es la tasa de política fijada por el Banco de México, en la segunda quincena del mes anterior. En los pocos casos en los que el Banco de México fijó la nueva tasa de política en los primeros 13 días de un mes, el cambio realizado se aplicó para el mismo mes en el que se dio el cambio.

Para Chile se empleó el Indicador mensual de actividad económica IMACEC, que calcula el Banco Central, y el índice de precios al consumidor, construido por el Instituto Nacional de Estadística. En cuanto a la tasa de interés, las reuniones del Banco Central se dieron siempre entre los días 4 y 19 de cada mes, por lo que el valor utilizado es el que se asignó en la reunión de dicho mes, por ser la tasa que prevaleció la mayor parte del mes.

En Perú se tomó como indicador de actividad económica el índice mensual del producto interno bruto mensual y el índice de precios al consumidor para Lima, construidos mensualmente por el Instituto Nacional de Estadística e Informática. Para la tasa de interés de cada mes se empleó la tasa de referencia de la política monetaria establecida por el Banco Central de Reserva del Perú en los primeros 15 días del respectivo mes.

Por su parte, en Colombia se construyó una serie del índice mensual de actividad colombiana (IMACO) a partir de las variaciones anuales del índice publicadas en la página web del Banco de la República. Como indicador de precios se utilizó el índice de precios al consumidor que calcula el Departamento Administrativo Nacional de Estadística. El indicador de política monetaria empleado es la tasa de interés de política monetaria que fija el Banco de la República. Durante el período de estudio todos los cambios de tasas se dieron entre los días 15 y 4 del mes siguiente, presentándose la mayoría de los cambios en los últimos días del mes. Dada esta situación, la tasa correspondiente a cada mes es la fijada a finales del mes anterior o la establecida en los primeros días del mes en cuestión.

Para Brasil se utilizó el índice de actividad económica que calcula el Banco Central, y el índice de precios al consumidor nacional extendido que calcula el Instituto Brasileño de Geografía y Estadística. La tasa de interés es la tasa Selic que fija el Banco Central. Entre 2003 y hasta finales de 2005, todos los cambios de tasas se dieron en la segunda quincena de cada mes, con unas pocas excepciones de reuniones que se dieron los días 14. Dada esta situación, durante este periodo la tasa correspondiente a cada mes es con la que inicia dicho mes (es decir, la fijada a partir del día 14 del mes anterior si hubo cambio). A partir de 2006 las reuniones, por lo general, se llevaron a cabo cada mes y medio. Por lo tanto, y para ser consistente con lo realizado en otros países, si el cambio se registró a partir del día 14, el nuevo dato se registra para el mes siguiente, mientras que si el cambio se registró en los primeros 13 días del mes, el dato es la tasa fijada en ese mismo mes.

En todos los países, las series de los índices de precios al consumidor, los precios del petróleo y el agregado monetario fueron desestacionalizadas utilizando el método de ajuste estacional Census X12-Arima. La serie de los indicadores de actividad económica, por su parte, está disponible en todos los países ya desestacionalizada.

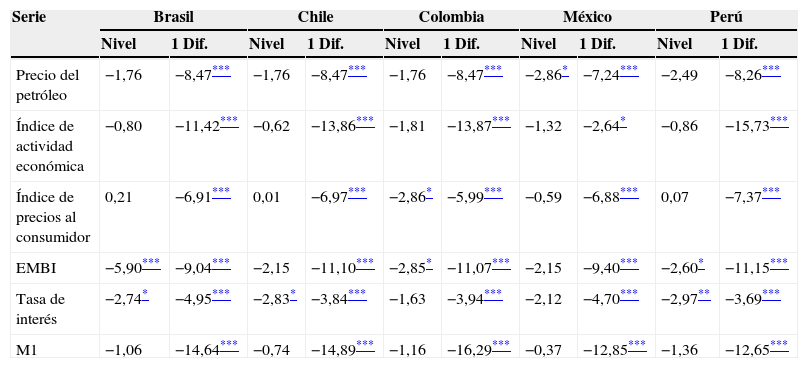

2.3Pruebas de raíz unitaria y cointegraciónSiguiendo los procedimientos estándar para un VAR, se verificó la estacionariedad de las variables empleadas, llevando a cabo las pruebas de raíz unitaria Augmented Dickey-Fuller Fisher (ADF) para las variables en niveles y primeras diferencias. El número de rezagos máximos fue seleccionado automáticamente basado en el criterio de información de Schwarz. El anexo A presenta la síntesis de los resultados obtenidos.

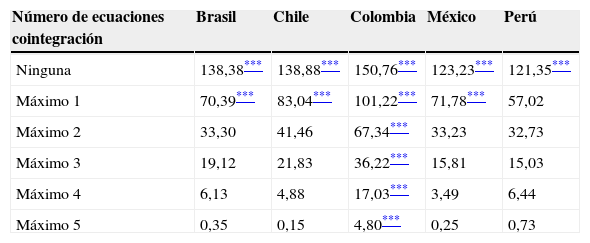

Como la mayoría de las series muestran ser integradas de orden1, se llevó a cabo la prueba de cointegración de Johansen. Los resultados de la prueba (anexo B) indican la presencia de relaciones de cointegración en las series evaluadas en todos los países.

Dada esta evidencia de cointegración, siguiendo también a Christiano et al. (1999), se estima el VAR en niveles, lo que produce estimadores consistentes según lo demuestran Sims, Stock y Watson (1990). Otras razones para estimar el modelo en niveles es que el modelo en primeras diferencias ignora información contenida en los niveles y lleva a una mala especificación, según lo anota Doan (2000), y si se estima un modelo de vectores de corrección de errores imponiendo relaciones de cointegración inapropiadas se generan sesgos en los impulsos respuesta que se obtengan, como señala Luetkepohl (2011).

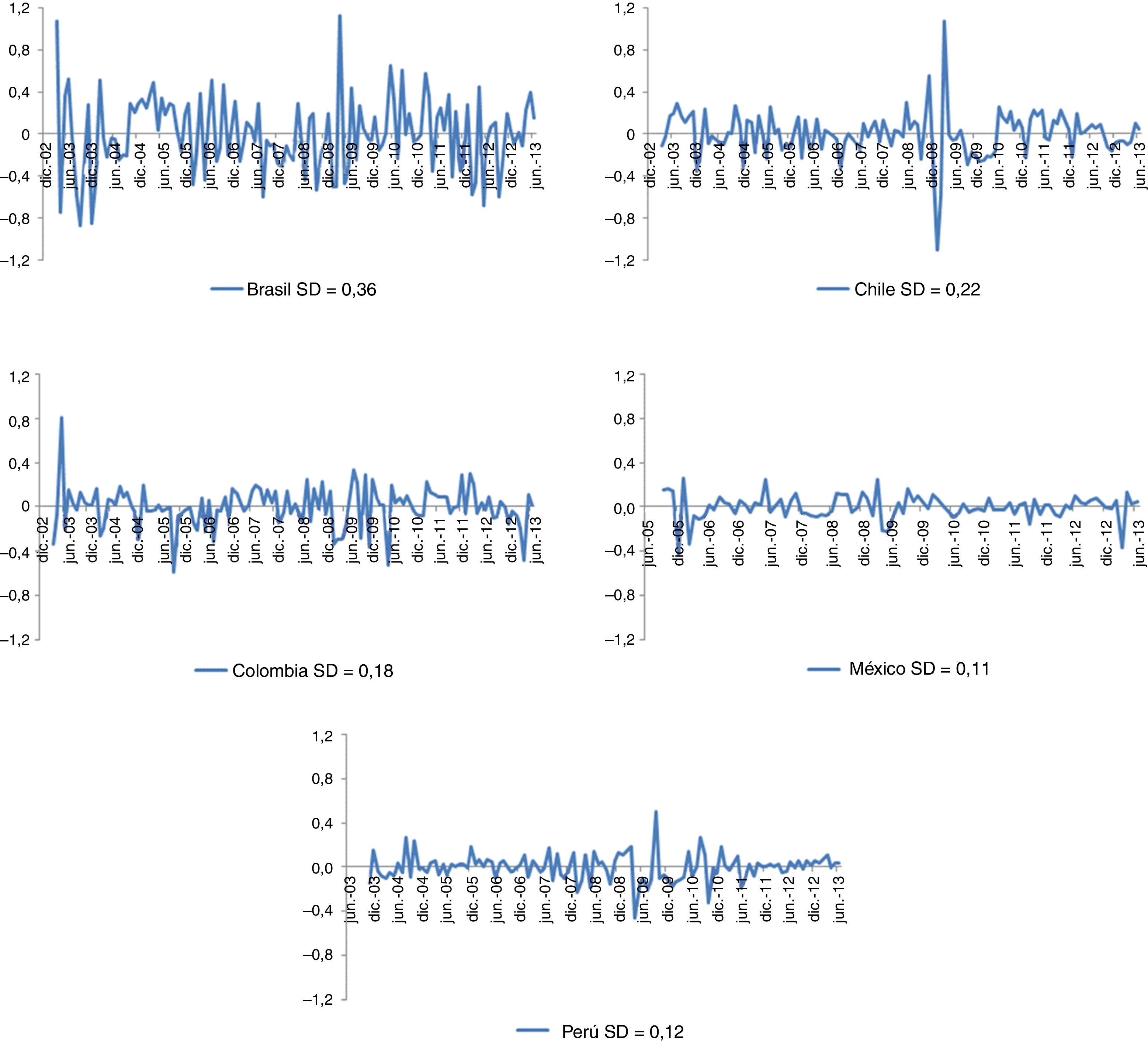

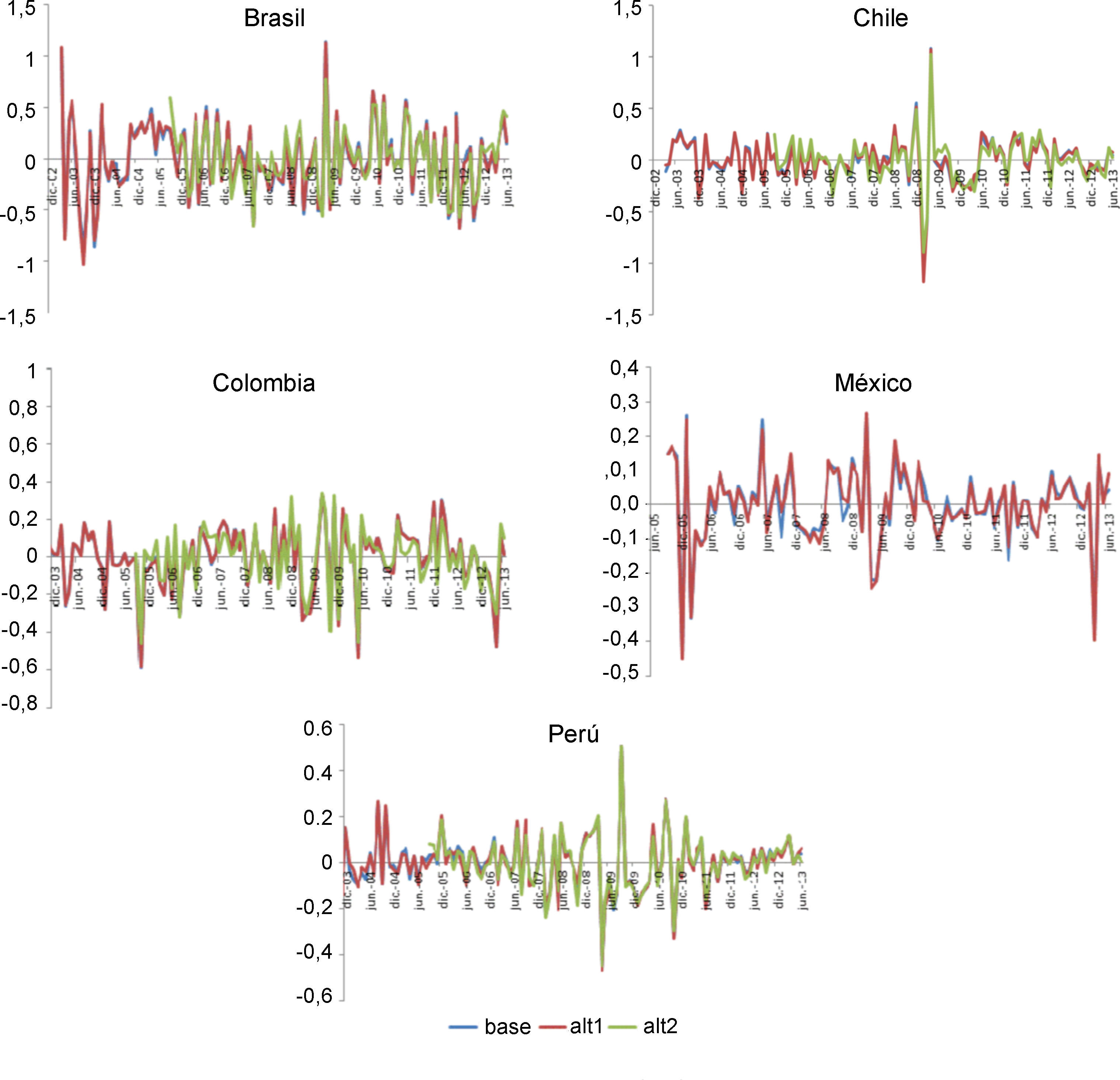

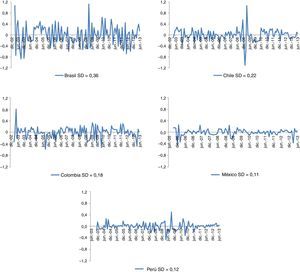

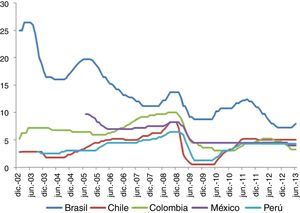

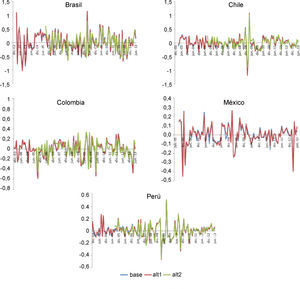

2.4ResultadosLa figura 1 contiene la serie de choques mensuales estimados en cada uno de los 5 países. Allí se puede observar que durante todo el período de estudio hubo una combinación de choques positivos y negativos en cada uno de los países, que no parecen estar serialmente correlacionados, como es de esperar por la propia definición de un choque.

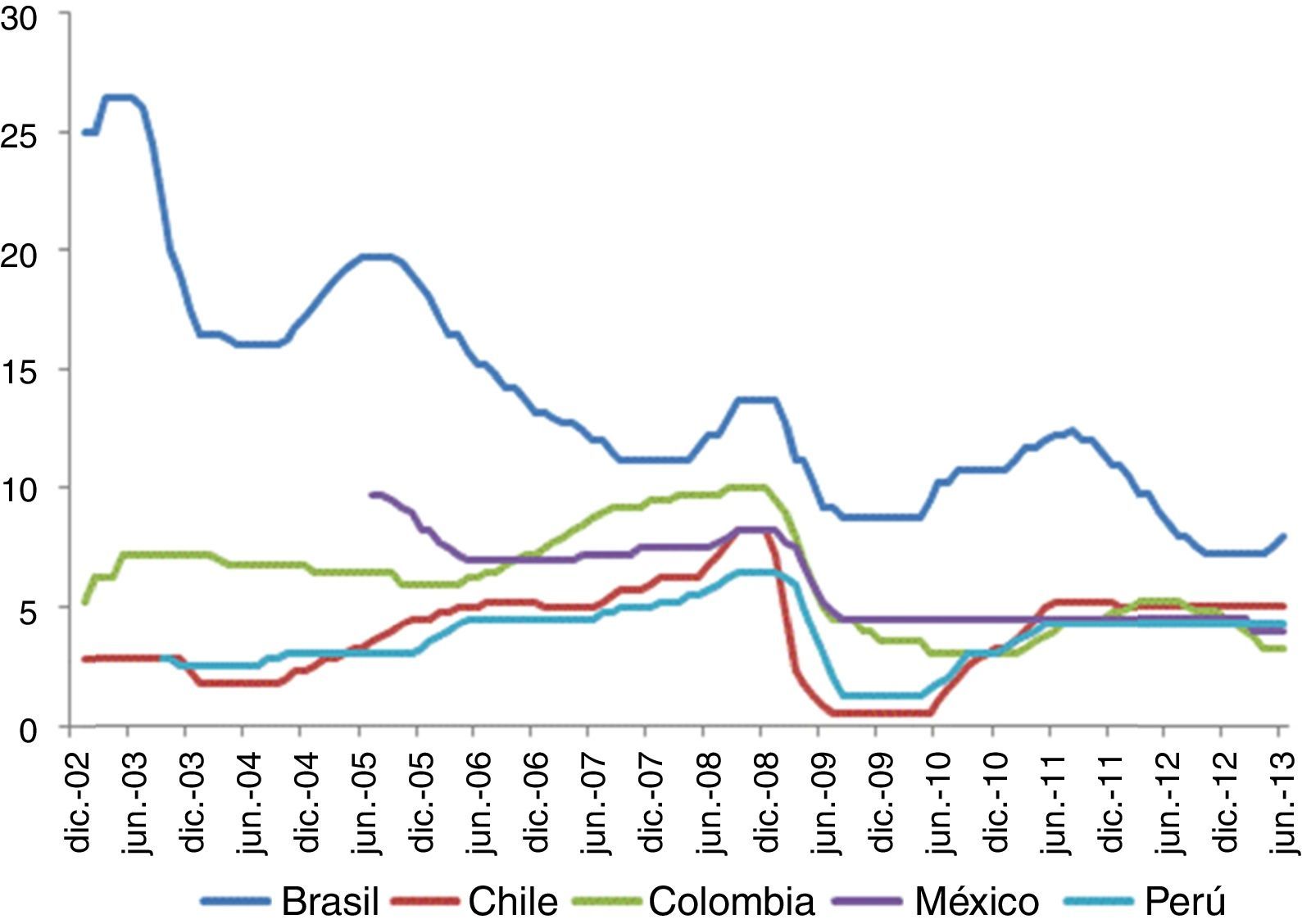

En todos los países el comportamiento de estos choques está muy relacionado con la postura de la autoridad monetaria durante el período de estudio, que se ha caracterizado por varios ciclos de subida y bajada de tasas de interés, que en general estuvieron rondado niveles cercanos al 5% la mayor parte del tiempo en Chile, Colombia, México y Perú, como se puede apreciar en la figura 2. En Brasil, por los niveles en los que se encontraba la tasa de interés en 2003 —que estaba alrededor del 25%—, la autoridad monetaria fue mucho más activa durante el período de análisis al momento de decidir cambios en las tasas de interés de política monetaria, especialmente a la baja, que llevaron la tasa de interés a valores alrededor del 7% en 2013, pero también ha habido algunos pequeños tramos de subida de tasas de interés, lo que en últimas se ve reflejado en una mayor volatilidad de los choques, como lo muestra la desviación estándar de dichos choques estimada para cada uno de los países. Esta volatilidad es menor en México y en Perú, explicada especialmente por lo estable que se mantuvo la política monetaria en estos países durante buena parte de la década de análisis, principalmente en los últimos meses de dicho período, después de los fuertes ajustes de tasa de interés a la baja que se dieron, como en todos los países, para enfrentar la crisis financiera mundial de 2008.

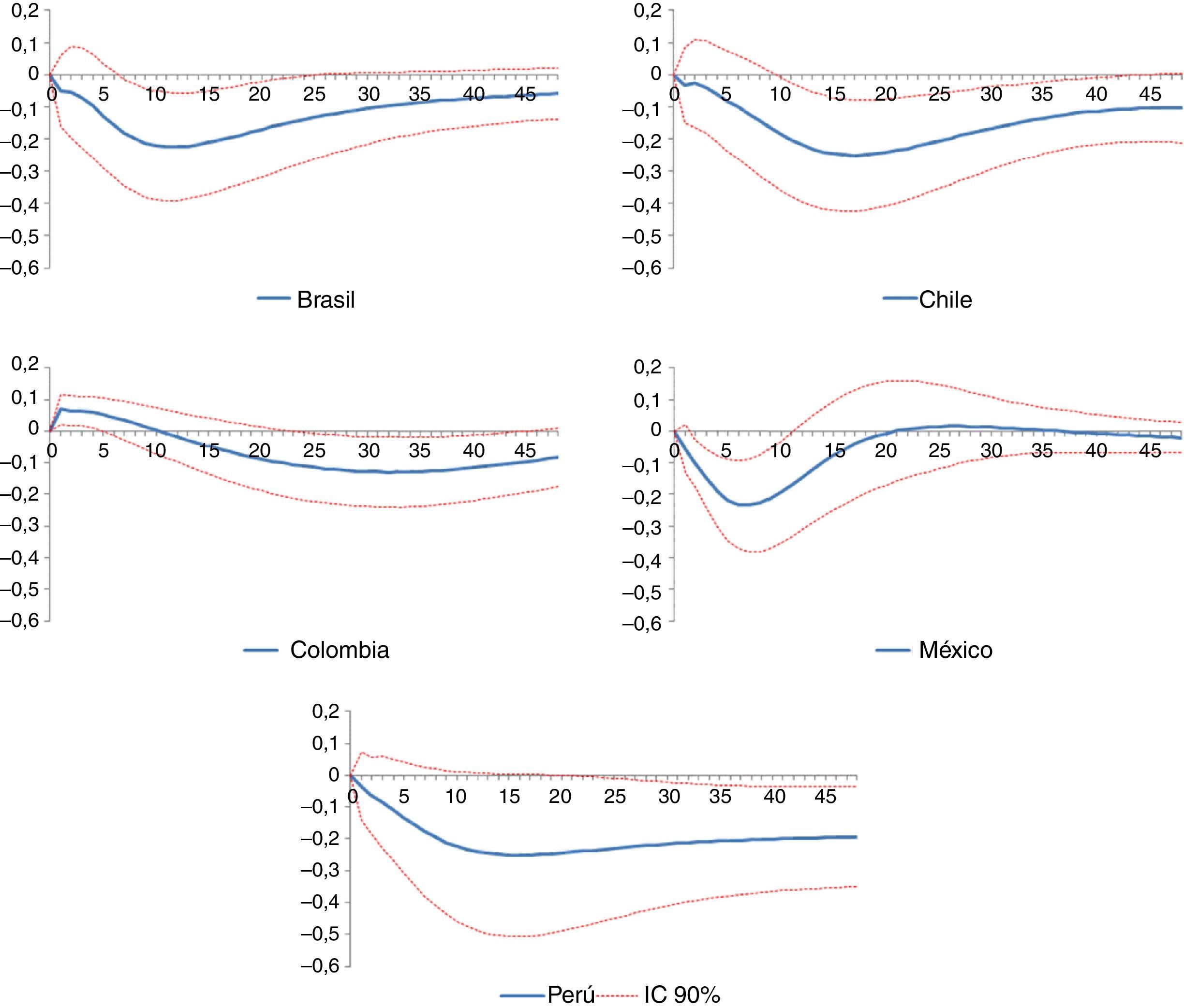

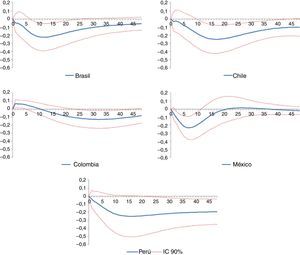

En cuanto al impacto de estos choques de política monetaria sobre la actividad económica, una primera medida para cada país de los impactos acumulados durante los 48 meses siguientes a la ocurrencia de los choques, junto con los intervalos de confianza al 90%6, se presenta en la figura 3.

Ante un choque positivo de tasa de interés de una desviación estándar (DE), la actividad económica registra una disminución que es estadísticamente significativa y que en su punto máximo se ubica entre el 0,22 y el 0,25% en casi todos los países. Solo en Colombia la magnitud de la respuesta máxima es un poco menor, alcanzando un máximo del 0,13%.

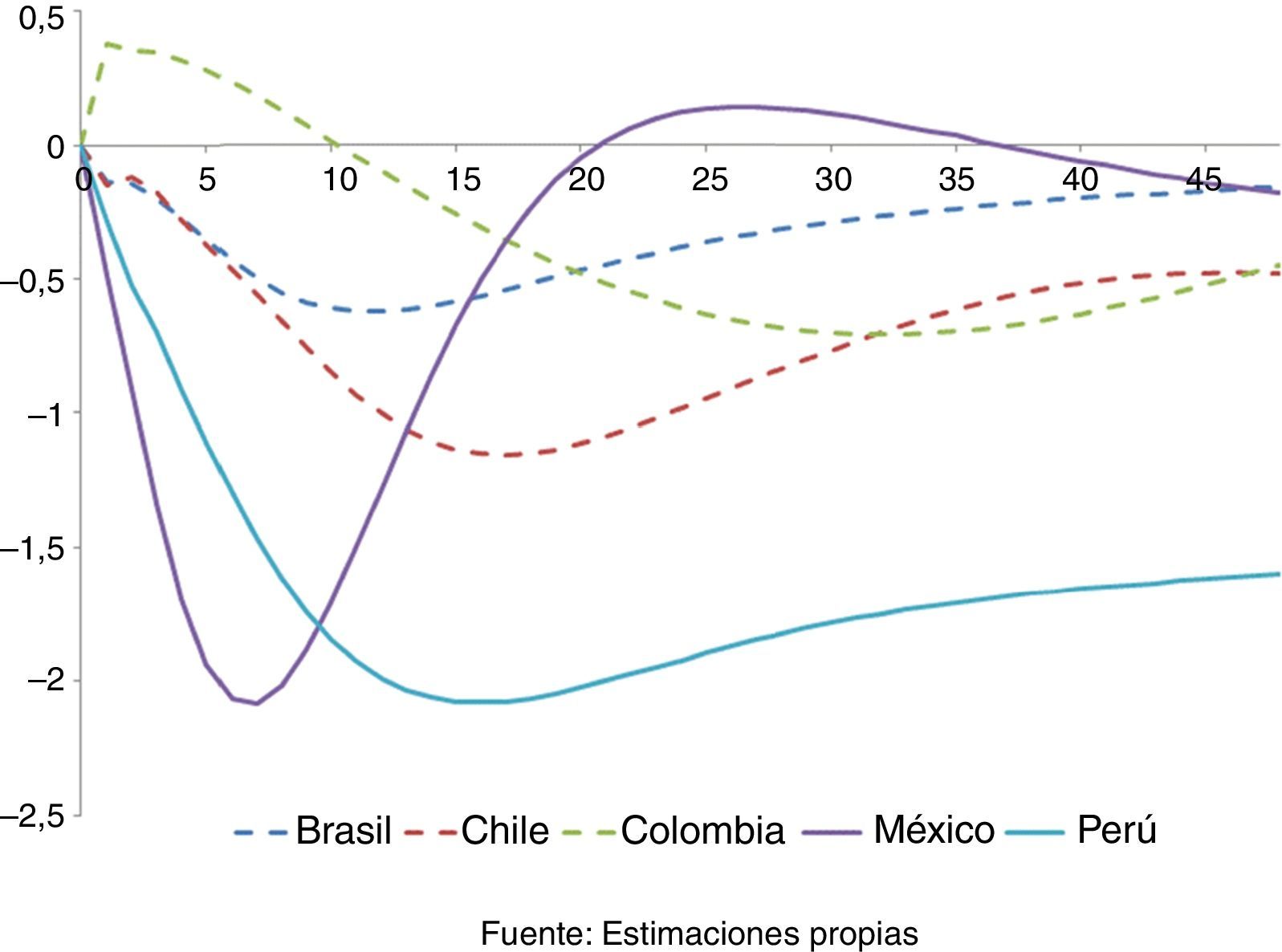

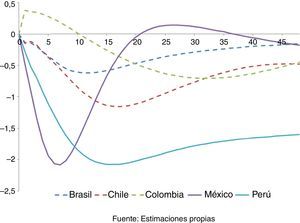

Sin embargo, si se considera el impacto de un choque positivo de tasa de interés de igual magnitud en términos absolutos en todos los países, se encuentran diferencias importantes. En la figura 4 se puede apreciar que ante un aumento inesperado del 1% en la tasa de interés de política monetaria de los bancos centrales, la respuesta es mayor en México y en Perú, donde la actividad económica registra una caída máxima acumulada cercana al 2%. En Chile, la disminución de la actividad productiva es del 1,2%, mientras que en Colombia es del 0,7%, y en Brasil, del 0,6%.

La comparación de estos resultados con los de estudios previos para estos mismos países u otros es inapropiada por las diferencias en los períodos de estudio analizados, las metodologías empleadas y la variedad de indicadores utilizados para medir las variables. Por ejemplo, la actividad económica es medida algunas veces con el PIB, pero en otras ocasiones con el indicador de producción industrial o un indicador de empleo. No obstante, para tener una idea de la magnitud de los efectos estimados para los países analizados, en el estudio de Christiano et al. (1999) para Estados Unidos empleando datos trimestrales para el período de estudio 1965:3 a 1995:2 se encontró que un aumento inesperado en la tasa de interés de los fondos federales del 1% genera una disminución máxima en la producción industrial del 0,7%, es decir, similar a los niveles de Colombia y Brasil7.

A pesar de que la magnitud de los impactos obtenidos no es comparable con la de los estudios previos, el ordenamiento de los países según los impactos que experimentan sí es consistente con los pocos antecedentes conocidos de estudios en los que se comparan algunos de los países analizados en este estudio utilizando un SVAR. Catão y Pagan (2010), estimando un SVAR para Brasil y Chile durante el período entre 1999 y 2008, muestran que un aumento inesperado en la tasa de interés de política monetaria del 1% genera una disminución un poco mayor en la brecha del producto en Chile (0,3% en su punto máximo vs. 0,2% aprox. en Brasil). Por otra parte, Acosta-Ormaechea y Coble (2011) utilizan datos mensuales de 1999:9 a 2010:11 para Chile y de 2003:9 a 2010:11 para Perú, para estimar un modelo SVAR en el que encuentran que en Chile el impacto negativo sobre el producto toma cerca de 3 meses en materializarse, pero tiende a ser persistente, mientras que, en Perú, un aumento inesperado en la tasa de interés lleva, en principio, a un incremento en la actividad económica durante 5 meses, pero después se presenta la contracción esperada, la cual es más fuerte que en Chile. Y más recientemente, Tahir (2012), estimando un SVAR en el que utiliza datos mensuales desde la adopción del régimen de inflación objetivo en Brasil (1999) y Chile (1991), y hasta 2009 en ambos casos, encuentra que la respuesta de la producción industrial ante un choque de política monetaria en Brasil es casi nula, mientras que en Chile es estadísticamente significativa por cerca de 20 meses.

En cuanto al momento del tiempo en que el impacto acumulado es máximo, también hay diferencias importantes entre países. En México es en donde la respuesta máxima acumulada es más inmediata, al darse esta en el mes 7, mientras que en Colombia es en donde es más lenta dicha respuesta, ya que solo a partir del mes 11 es que la actividad económica comienza a verse afectada de manera negativa ante un choque positivo en la tasa de interés, y alcanza su punto de máximo respuesta en el mes 32. Sin embargo, estos resultados para Colombia coinciden más o menos con el momento de tiempo en el que el efecto es máximo en Estados Unidos, según los resultados de Christiano et al. (1999).

2.5Pruebas de robustezLa robustez de los resultados fue probada estimando 2 modelos alternativos:

Modelo alternativo 1. Este modelo modifica el ordenamiento de las variables en el SVAR. Específicamente, se coloca la tasa de interés como la segunda variable en el SVAR después del precio del petróleo, y las demás variables mantienen el orden inicial entre ellas. El supuesto de identificación de este ordenamiento es que, con excepción del precio del petróleo, un choque de política monetaria afecta a todas las variables macroeconómicas de manera contemporánea, y que el Banco Central no tiene en cuenta los datos del mismo mes de estas variables al determinar la tasa de interés de política monetaria, sino que solo considera los datos de los meses anteriores.

Modelo alternativo 2. Con el ánimo también de tener una medida de las diferencias entre países en el impacto de la política monetaria con un período de tiempo homogéneo, se estimaron para todos los países los efectos de un choque de política monetaria sobre la actividad económica para el período 2005:7-2013:6, que es el período de estudio para México, el más corto de los 5 países, y que, como se mencionó anteriormente, está determinado por la posibilidad de emplear la tasa de interés de intervención del Banco Central como el instrumento de política monetaria.

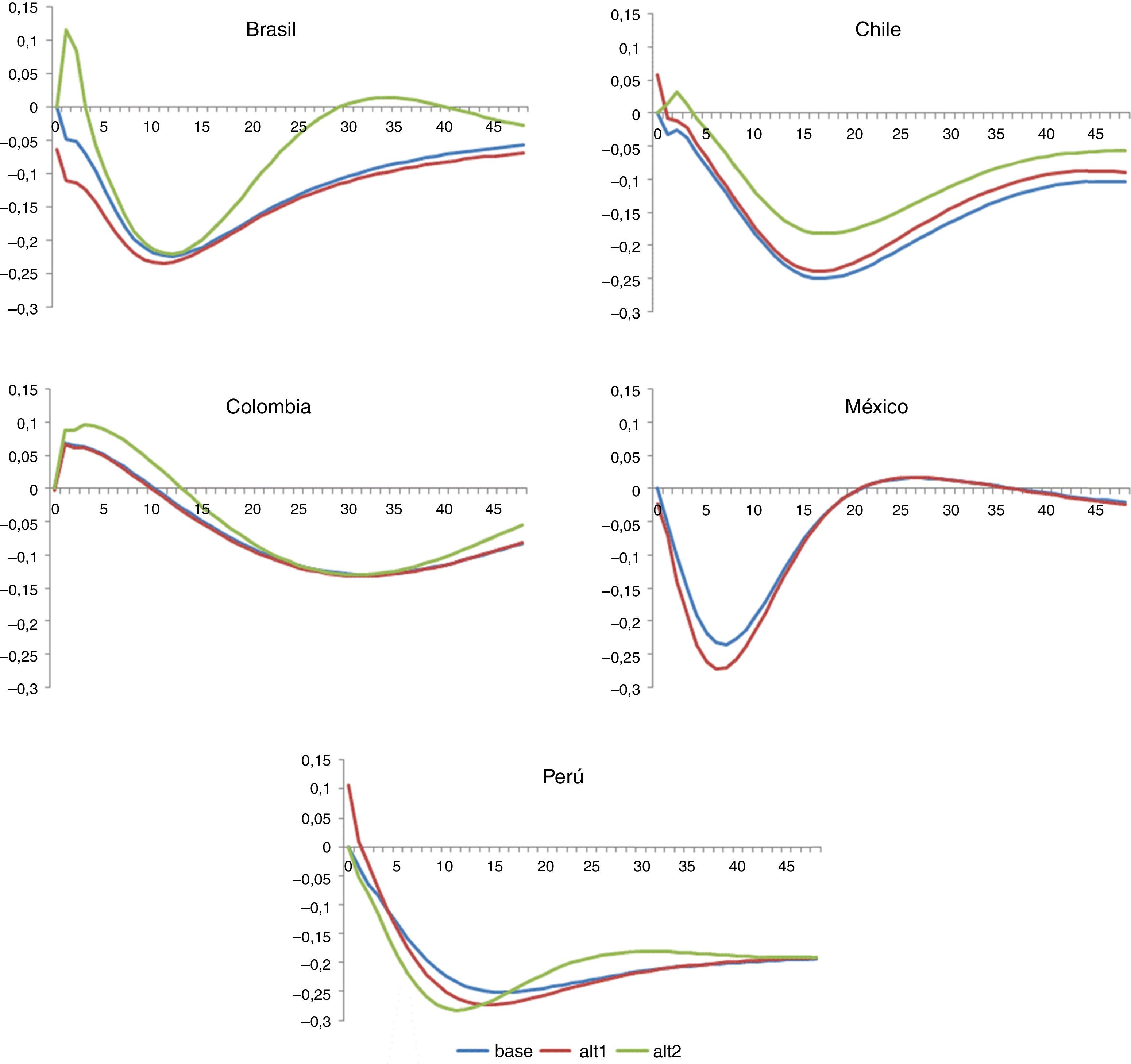

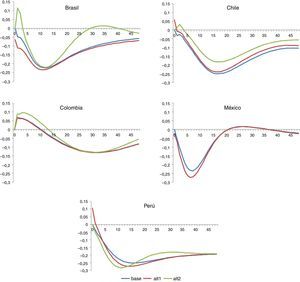

En el anexo C se muestra el comparativo de los choques estimados en los 2 nuevos modelos comparados con los del modelo base, observándose que no hay mayores diferencias entre ellos en ninguno de los países8. Por su parte, en la figura 5 se muestran las estimaciones del impacto de los choques de política monetaria sobre la actividad económica en los 3 modelos. En todos los países, si bien hay algunas diferencias en cuanto a la magnitud de los impactos entre los modelos, estas diferencias no son muy grandes, y tampoco hay mayores cambios en el momento del tiempo en que el impacto es máximo. Tampoco se observa un patrón en cuanto a un tipo de modelo en donde se observen impactos mayores9.

3Los canales de transmisión de la política monetariaEl mecanismo de transmisión monetaria se puede definir como el proceso a través del cual las decisiones de política monetaria se transmiten en cambios en el crecimiento económico y la inflación (Taylor, 1995). En la mayoría de los trabajos empíricos, dichas decisiones de política monetaria son modeladas como cambios en la tasa de interés de corto plazo establecida por los bancos centrales.

En un sentido amplio, hay 2 categorías principales de mecanismos de transmisión, cada una con 2 canales asociados10. Por un lado, está la denominada visión de precios del mercado financiero, la cual hace énfasis en los impactos de la política monetaria sobre los precios y tasas de retorno de activos financieros, principalmente tasas de interés y tasas de cambio. La idea del canal de tasa de interés es que una política monetaria contractiva aumenta la tasa de interés real, lo cual a su vez incrementa el costo del capital, causando una disminución en la inversión y el consumo de bienes durables, y de esta forma disminuye la demanda agregada y la producción total. La clave para que un cambio en la tasa de interés nominal fijada por el banco central se traduzca en una disminución en la tasa de interés real son las rigideces de precios. El canal de tasa de cambio, por su parte, se basa en la idea de que, cuando el banco central toma acciones para incrementar la tasa de interés, dada la relación de paridad internacional de tasas de interés, la moneda nacional debe apreciarse con el fin de que se compensen los diferenciales de interés entre países, por lo que la tasa de cambio disminuye, afectando a las exportaciones y, por ese camino, a la demanda agregada y a la producción (Taylor, 1995 y Mishkin, 1996).

Por otro lado, está la llamada visión del crédito, la cual busca encontrar explicaciones al impacto de la política monetaria sobre el sector real en la información imperfecta y otras fricciones en los mercados de crédito. En los contratos financieros de préstamos, la asimetría de información nace del hecho de que el acreedor o prestamista no posee información suficiente sobre el uso que el deudor dará a los fondos objeto del crédito. Como los prestamistas saben claramente su desventaja, establecerán una prima financiera externa o denegarán el otorgamiento del préstamo. La denominada visión del crédito de transmisión de la política monetaria se basa entonces en que esta afecta no solo el nivel general de tasas de interés, sino también la prima financiera externa. Este efecto sobre la prima financiera externa se da a través de 2 canales de transmisión: el canal de hoja de balance y el canal de préstamos bancarios (Bernanke y Gertler, 1995).

Según el canal de hoja de balance, la prima financiera externa que enfrenta una empresa que requiere un préstamo depende de su situación financiera, en especial el valor neto de la firma y su flujo de caja. Una política monetaria contractiva disminuirá el valor neto porque disminuye el precio de los activos al caer la demanda de ellos, dada la menor cantidad de dinero que el público tiene en su poder. El flujo de caja, por su parte, disminuye porque aumenta el gasto en intereses. Y al aumentar los problemas de asimetría de información por el menor valor neto de las firmas y su menor flujo de caja, se reducirán los créditos y, como resultado, la inversión disminuirá. Por su parte, el canal de préstamos bancarios, según el modelo propuesto por Bernanke y Blinder (1988), se basa en la hipótesis de que la política monetaria también puede afectar la prima financiera externa al afectar la oferta de crédito, en especial de préstamos por parte de los bancos, por ejemplo, porque se reducen los depósitos en el sistema bancario. Ante esa situación, las empresas que son dependientes de bancos para recibir préstamos puede que se le cierren todas las puertas de crédito, o si no deberán incurrir en costos para encontrar un nuevo prestamista y establecer una relación con él. De esta forma, la política monetaria puede influenciar la economía a través de la oferta de crédito bancario.

3.1Evaluación simultánea de los canales de transmisión: los principales antecedentes para los países analizadosAl igual que los estudios comparativos entre países del efecto de la política monetaria sobre la actividad real, los trabajos en los que se evalúa simultáneamente la incidencia de varios canales de transmisión en la determinación de estos efectos también son escasos. El ya mencionado estudio comparativo de los efectos de la política monetaria en Brasil y Chile de Tahir (2012) es también uno de esos pocos estudios en los que se evalúa al tiempo más de un canal de transmisión. Para ello, los autores incluyen en su SVAR, además de las usuales variables de producción, precios y tasa de política monetaria, otras variables relacionadas con los canales de transmisión de la política monetaria, encontrando que en ambos países el canal de tasa de cambio tiene una importancia relativa mayor que los canales de tasa de interés y crédito en la explicación del comportamiento de la producción industrial ante un choque monetario.

Por otra parte, en el estudio comparativo para Chile y Perú de Acosta-Ormaechea y Coble (2011), con el SVAR estimado en el que incluyen como variables endógenas un índice de precios, la producción, la tasa de política monetaria y la tasa de cambio nominal, analizan al tiempo la incidencia de los canales de tasa de interés y tasa de cambio, encontrando que el primero de ellos es relevante en los 2 países. En cuanto al canal de tasa de cambio, aunque no se presentan los resultados del efecto sobre la producción, los autores afirman, a partir de los efectos sobre la inflación, que este canal es efectivo en Perú pero no en Chile.

Para México, Sidaoui y Ramos-Francia (2008), estimando modelos VAR durante el período 1996:6-2006:8, encuentran que una depreciación nominal genera un incremento en el producto, pero solo a partir de 2001, lo que es indicador de la existencia del canal de tasa de cambio, mientras que en cuanto al canal de crédito se encontró que este opera a través del crédito a las firmas, pero no a los hogares. Y en cuanto a Colombia, no se conoce un estudio en el que se evalúe al tiempo la importancia de más de un canal de transmisión11.

Los estudios identificados coinciden entonces en que buscan establecer si un canal es relevante o no a partir de la observación de las funciones de impulso respuesta de las variables relacionadas con los canales de transmisión ante un movimiento inesperado en la tasa de interés de política monetaria y también de la variable de actividad económica ante un movimiento en las variables relacionadas con los canales de transmisión de la política monetaria. Sin embargo, la debilidad de esta aproximación metodológica es que no permite establecer claramente cuál canal es más importante para un país.

3.2Una medida de la importancia relativa de los canales de transmisiónTeniendo en cuenta lo anterior, este trabajo busca aportar una medida de la importancia relativa de los 4 canales de transmisión de la política monetaria. Para ello, se hace uso en cada país de un nuevo modelo SVAR ampliado con variables indicadoras de cada uno de los canales de transmisión. Posteriormente, tomando este modelo como base, se realizan experimentos contrafactuales independientes, similares a los realizados por Ramey (1993), consistentes en «desconectar» en cada país uno de los canales, fijando en cero algunos de los coeficientes obtenidos en el modelo base y contrastando los resultados de las funciones impulso respuesta12.

El modelo base ampliado incluye, además de las 6 variables del modelo de la sección3, las siguientes variables: la tasa de cambio como variable asociada al canal de su mismo nombre, un índice de precio de las acciones como indicador relacionado con el canal de hoja de balance, la tasa de interés promedio de los préstamos de los bancos comerciales en términos nominales como variable del canal de tasa de interés y los denominados cuasidineros (depósitos de ahorro y los certificados de depósitos a término), como variable a través de la cual actúa el canal de crédito bancario13. En el ordenamiento del SVAR, como se supone que todas estas nuevas variables son afectadas por cambios en la política del Banco Central y que los precios del mercado financiero (la tasa de cambio y el índice de precio de las acciones) responden más rápido a los choques de política monetaria que las tasas de interés y los cuasidineros, las nuevas variables fueron incluidas después de la tasa de interés de política monetaria en el orden mencionado, aunque dejando los cuasidineros en el último lugar del VAR después del indicador de la cantidad de dinero (M1), teniendo en consideración que los primeros son activos menos líquidos.

Es decir, el nuevo vector de variables endógenas viene dado por:

donde TCt es la tasa de cambio nominal como indicador del canal de tasa de cambio, HBt es un índice del precio de las acciones como indicador del canal de hoja de balance, TIt es la tasa de interés promedio de los préstamos de los bancos comerciales como indicador del canal de tasa de interés, PBt son los cuasidineros como indicador del canal de préstamos bancarios, y las demás variables son las mismas del vector Zt de la ecuación (3).Los datos utilizados de la tasa de cambio fueron obtenidos de las páginas web de los bancos centrales de cada país, mientras que los datos del índice de precios de las acciones, la tasa de interés de los préstamos de los bancos comerciales y los cuasidineros fueron tomados de International Financial Statistics. Con excepción de la tasa de interés de los préstamos, las demás variables fueron desestacionalizadas utilizando el método de ajuste estacional Census X12-Arima, y expresadas en logaritmos.

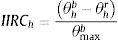

Con estos datos, y usando la misma estrategia de identificación de choques (descomposición estándar de Cholesky) del modelo de la sección2, se estima el modelo ampliado y se obtiene una función de impulso respuesta de referencia (benchmark) del impacto de un choque de política monetaria sobre la producción. Posteriormente, un canal es desconectado asumiendo que la variable relacionada con dicho canal ahora es exógena, o lo que es lo mismo, que los coeficientes de la respuesta dinámica de dicha variable son cero en la versión restringida del modelo ampliada. Las diferencias obtenidas entre la versión de referencia (benchmark) y la restringida refleja la incidencia relativa de cada canal en la transmisión de la política monetaria. Si el canal es importante, el impacto negativo sobre la producción ante un choque positivo de política monetaria, que refleja la función impulso respuesta, debe ser mucho menor en el modelo restringido. Sin embargo, para tener una medida del impacto relativo de cada canal que facilite la comparabilidad entre países, se construye el siguiente índice de la importancia relativa de cada canal en cada momento del horizonte de tiempo considerado en los impulso respuesta (48meses).

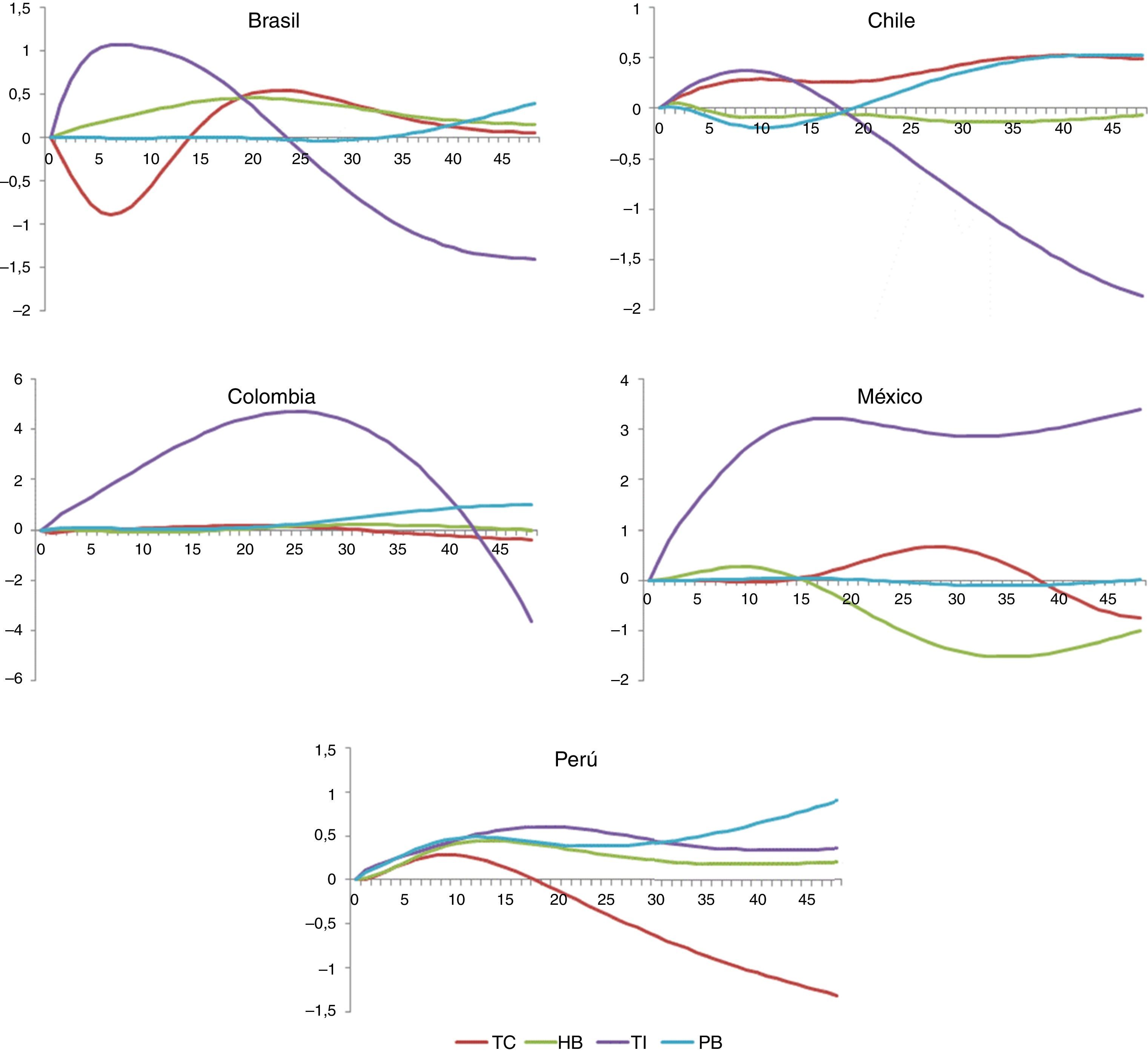

donde IIRC es el índice de impacto relativo del canal en el horizonte de tiempo h, θhj es la función de impulso respuesta de la producción ante un choque de política monetaria para el periodo h, con j=bór, donde b y r denotan los impulsos respuestas del modelo base y restringido, respectivamente. θmaxb es el máximo impacto de los choques positivos de tasa de interés sobre la producción, lo que permite interpretar el índice como un porcentaje del máximo impacto de los choques14. Por lo tanto, un canal será más relevante para la transmisión monetaria de un país en la medida en que el índice tome valores positivos más altos. Si toma un valor negativo en algún período, implica que cuando se apaga el canal la política monetaria amplifica sus efectos, lo que quiere decir entonces que el canal operaría en un sentido contrario a como se espera en teoría.La figura 6 muestra los resultados de este índice para cada país en cada canal. El principal resultado que se desprende de estos gráficos es que el canal de tasa de interés muestra ser, al menos en el corto plazo, el más importante en todos los países, pero principalmente en Colombia y México, donde el índice de impacto relativo del canal es mayor, hasta el punto que en algunos meses alcanza niveles superiores a 3 en ambos países, lo que quiere decir que la distancia entre los impulsos respuesta del modelo base y el restringido es incluso varias veces más grande que el máximo impacto que tienen los choques monetarios sobre la producción. De los otros países, en Chile es en donde claramente el canal de tasa de interés muestra ser menos determinante en comparación con los otros canales, no solo porque el índice de impacto relativo del canal es el menor, sino también porque es en donde por menos tiempo este canal es el de mayor importancia relativa (aproximadamente 12meses).

En cuanto al canal de tasa de cambio, solo se observa una importancia relativa de este canal en Chile durante casi todo el período de análisis y en México a partir del segundo año, pero un poco más fuerte. En Brasil y Perú hay unos meses en los que hay un efecto en la dirección esperada, pero también hay períodos en los que la respuesta de la producción es mayor cuando se desconecta el canal y, por lo tanto, el índice toma valores negativos. Este resultado, un tanto extraño, puede estar relacionado con un efecto de hoja de balance que se discute brevemente en la siguiente sección. Y en Colombia el efecto es prácticamente nulo.

Por otra parte, los canales relacionados con la visión del crédito (hoja de balance y préstamos bancarios) solo muestran un efecto claro en Perú, casi de la misma magnitud que el efecto del canal de tasa de interés. De los otros países, Brasil es en donde mayor efecto tiene el canal de hoja de balance, seguido por México, pero apenas durante el primer año después de ocurridos del año, porque a partir de entonces extrañamente se encuentra que, de apagarse el canal, se generaría una mayor contracción de la actividad económica. Por su parte, en Chile y Colombia el canal no tiene mayores efectos.

En cuanto al canal de préstamos bancarios, la situación es prácticamente la contraria. El canal no tiene relevancia alguna en México y en Brasil, mientras que en Chile y en Colombia tiene un ligero efecto, especialmente 2años después de registrados los choques.

Cabe anotar que si se realizan cambios en este modelo SVAR ampliado en el ordenamiento de las 4 variables relacionadas con los canales de transmisión, los resultados para los 5 países (no reportados para ahorrar espacio) no presentan mayores cambios.

3.3Algunas hipótesis sobre factores que explican el comportamiento de los canalesComo se mencionó en la sección3.1, la estrategia empleada en los trabajos previos para los países analizados que han buscado identificar la operación de varios de los canales de transmisión consiste en examinar en el modelo SVAR estimado las funciones de impulso respuesta que involucran a variables relacionadas con los canales. Con ello se busca constatar si estas variables responden de la manera esperada ante un choque en la tasa de interés, y también si la actividad económica responde como se espera en teoría ante un cambio en estas variables.

Aunque esta estrategia no permite determinar cuál de los canales es más importante en cada país, se puede utilizar como complemento a los resultados presentados en la sección anterior para identificar por qué algún canal no responde en el sentido o en la magnitud esperada. Teniendo en cuenta lo anterior, a continuación se presentan, para cada canal, los resultados en los 5 países de las respuestas de las 4 variables asociadas a los canales de transmisión ante un choque positivo en la tasa de interés de política monetaria y la respuesta del indicador de actividad económica ante un choque en las variables relacionadas con los canales.

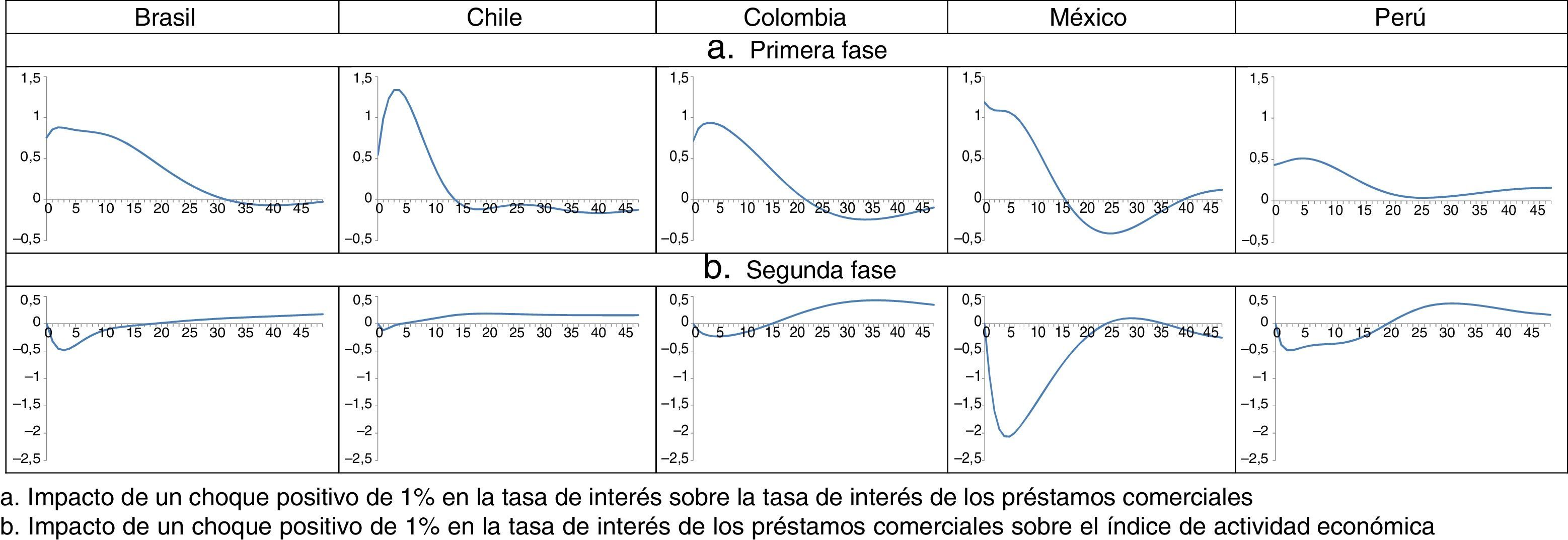

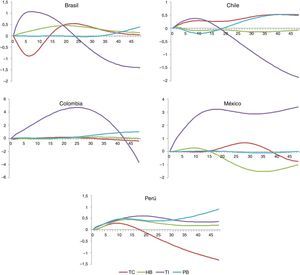

3.3.1El canal de tasa de interésLa figura 7 muestra la transmisión de la política monetaria a través del canal de tasa de interés en los 5 países. En la figura 7a se puede apreciar que la primera fase del canal de tasa de interés, es decir, la incidencia de la tasa de interés de política monetaria sobre la tasa de interés de los préstamos de los bancos comerciales, funciona de manera clara en todos los países. Este resultado es consistente con estudios previos en los que se analiza la efectividad de la primera fase de este canal, como los de Becerra y Melo (2010) para Colombia y de Sanchez, Perrotini, Gómez y Méndez (2012) para México, que encuentran que la tasa de interés de política monetaria tiene un efecto claro sobre las tasas de interés comerciales.

La transmisión monetaria a través del canal de tasa de interés. a) Impacto de un choque positivo del 1% en la tasa de interés sobre la tasa de interés de los préstamos comerciales. b) Impacto de un choque positivo del 1% en la tasa de interés de los préstamos comerciales sobre el índice de actividad económica.

Fuente: Estimaciones propias.

Sin embargo, en la segunda fase del canal (fig. 7b), es decir, en la incidencia de las tasas de interés comerciales sobre la actividad productiva, los efectos solo son fuertes en México, mientras que en Perú, Colombia y Brasil el efecto de la segunda fase es débil. En Chile, por su parte, el efecto de la segunda fase del canal es prácticamente nulo, y esa es la razón por la cual es el país donde este canal es menos determinante a pesar de ser el canal más importante durante los primeros 12meses después de ocurridos los choques.

Una posible explicación para el débil efecto de las tasas de interés comerciales sobre la producción en estos países es que todos los sectores no responden de la misma manera ante un aumento en la tasa de interés. Solo los sectores cuya demanda sea más sensible a la tasa de interés deberían verse afectados de manera importante. En teoría, estos sectores deberían ser la industria y la construcción, como lo han mostrado algunos estudios sectoriales a nivel mundial15. En los países latinoamericanos analizados estos sectores tienen una menor importancia en la estructura económica que en la mayoría de los países desarrollados, y por el contrario tienen una mayor importancia relativa sectores como la administración pública y los servicios sociales (especialmente en Brasil, donde representan aproximadamente el 30% del PIB) y la minería (principalmente en Colombia, Chile y Perú, donde en los últimos años ha representado más del 10% del PIB), que en teoría son poco sensibles a la tasa de interés y lo son más a otros factores, como por ejemplo el precio internacional de los commodities. Por supuesto, que ciertos sectores respondan más que otros ante un choque de política monetaria es una hipótesis que debe ponerse a prueba para el caso de los países de América Latina.

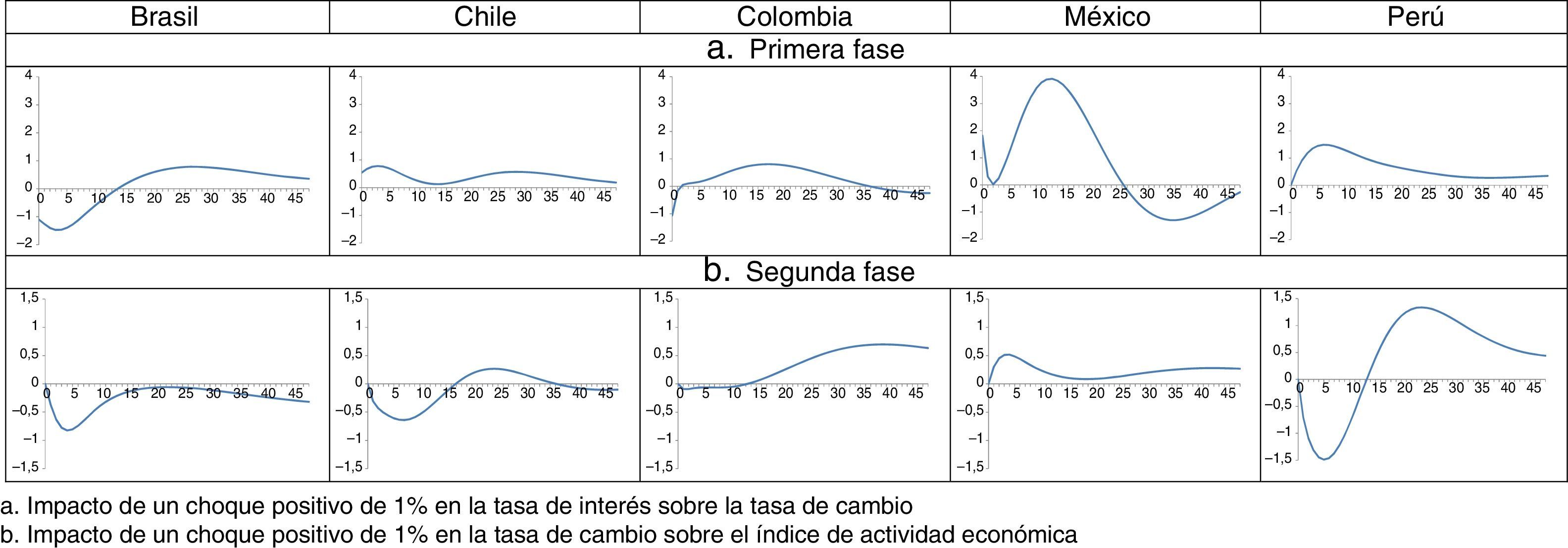

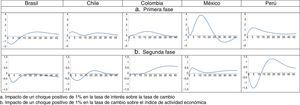

3.3.2El canal tasa de cambioLos resultados de la figura 8a muestran el comportamiento de la primera fase del canal de tasa de cambio. Allí se puede observar que un choque positivo de política monetaria genera una disminución en la tasa de cambio solo en Brasil y México, y por unos pocos meses. En Chile, Colombia y Perú se genera, contrariamente a lo esperado, un aumento significativo en la tasa de cambio durante el año y medio siguiente a la ocurrencia de los choques. Una explicación para este resultado podría ser que ante un endurecimiento de la política monetaria, a los inversionistas les importa más la posibilidad de que la actividad económica se frene que la posibilidad de obtener mayor rentabilidad en sus inversiones producto del aumento en las tasas de interés, generándose una salida de capitales que, a su vez, lleva a un aumento en la tasa de cambio, que es el resultado observado en los gráficos de todos los países.

Por otra parte, cuando se examina la segunda fase del canal (fig. 8b) se encuentra que solo en México un aumento en la tasa de cambio genera un incremento importante en la actividad productiva, resultado que coincide con lo encontrado previamente por Sidaoui y Ramos-Francia (2008). En Colombia, aunque se evidencia también un incremento en la producción, como se esperaría dado el efecto positivo que debería tener una mayor tasa de cambio sobre las exportaciones, dicho incremento no es muy fuerte, y por esta razón el canal no es relevante para el país. Por su parte, en Brasil, Chile y, principalmente, Perú se encuentra que inclusive una depreciación conlleva una disminución en la producción en los primeros meses después de registrados los choques. Este comportamiento, en principio extraño, ya había sido identificado en estudios previos, como el de Betancourt, de Gregorio y Medina (2008) para Chile, y muy probablemente esté relacionado con el efecto hoja de balance que podría generar la depreciación de la moneda, al empeorar la situación financiera de las empresas si una buena parte de sus obligaciones están contraídas en moneda extranjera, como lo plantea Krugman (1999). En una economía dolarizada este efecto de hoja de balance debería ser mayor, y eso explicaría por qué la contracción que origina una depreciación en Perú los primeros meses es mayor.

Combinado los efectos de las 2 fases se encuentra entonces explicación a la relevancia de este canal en México y un poco menos en Chile, Brasil y Perú, aunque las razones y los horizontes de tiempo en que son relevantes son diferentes. En México, el canal es importante después de 2años de registrados los choques por un comportamiento más acorde a la teoría tradicional. Un aumento inesperado en la tasa de interés de política monetaria genera una apreciación de la moneda, y esta a su vez genera una contracción en la actividad productiva, en teoría, por la afectación que se genera en las exportaciones. En Chile, Brasil y Perú el canal muestra ser relevante, porque se genera una depreciación de la tasa de cambio ante un choque positivo en la tasa de interés que conlleva posteriormente una caída en la producción, probablemente por el efecto hoja de balance.

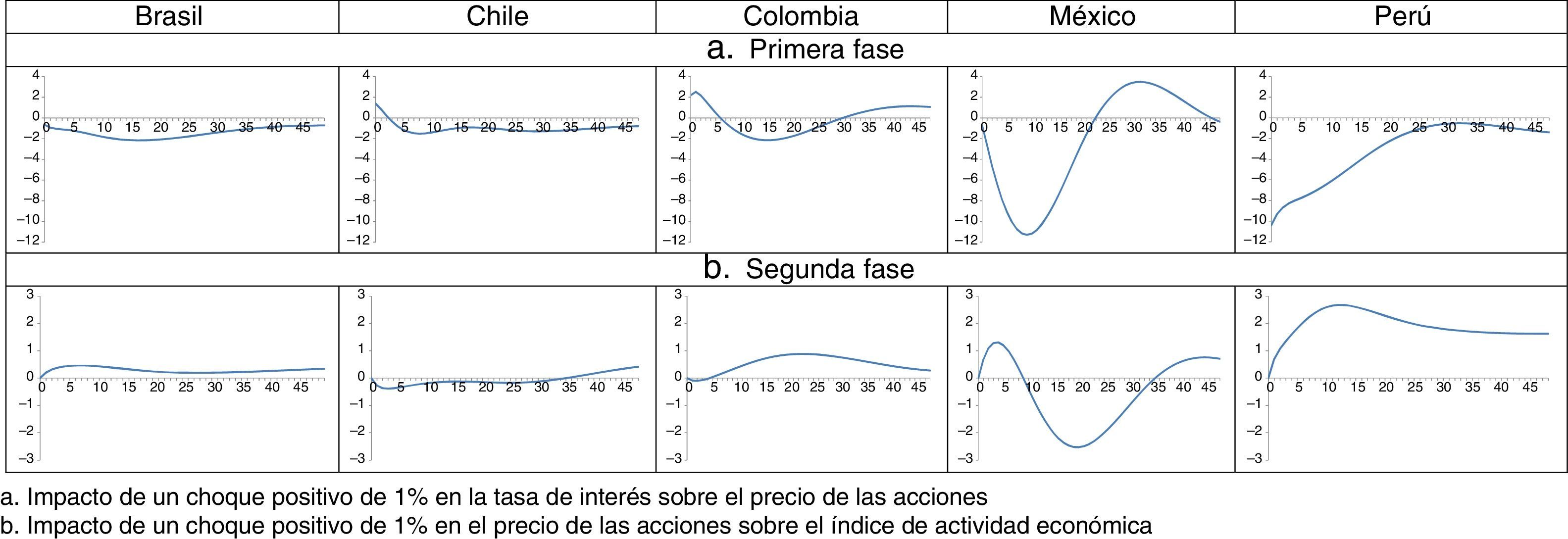

3.3.3El canal de hoja de balanceEn la figura 9 se presentan las funciones de impulso respuesta que muestran el efecto de un choque de política monetaria sobre el precio de las acciones y cómo un movimiento en esta variable afecta el indicador de producción. Los resultados obtenidos muestran que solo en Perú las 2 fases de este canal se comportan según lo esperado en teoría, y es por esta razón que solo en este país el canal mostraba ser relevante según los resultados presentados en la sección3.2. En Brasil la primera fase es débil, y esa es la razón por la que el canal funciona pero no de manera muy fuerte. Por su parte, en México el canal parece operar de manera importante y como se espera en teoría, pero solo en los primeros meses después de ocurridos los choques. Extrañamente después del décimo mes un aumento en el valor de las empresas se traduce en una disminución en la actividad productiva. Y en Colombia y Chile el canal no funciona porque la transmisión falla en la primera fase, aunque en Chile la segunda fase tampoco muestra operar claramente.

La transmisión monetaria a través del canal de hoja de balance. a) Impacto de un choque positivo del 1% en la tasa de interés sobre el precio de las acciones. b) Impacto de un choque positivo del 1% en el precio de las acciones sobre el índice de actividad económica.

Fuente: Estimaciones propias.

Un factor que podría explicar los resultados anteriores, especialmente la alta incidencia del canal únicamente en Perú, son los niveles de fricciones financieras en cada uno de los países. La teoría de los canales de la visión del crédito, y en particular del de hoja de balance, implica que la transmisión monetaria es más fuerte en los países con altos niveles de fricciones financieras, como por ejemplo los costos de monitorización. En el estudio de Aysun, Brady y Honig (2013) para 56 países, los autores encuentran una relación positiva entre varias medidas de fricciones financieras y la efectividad de la transmisión monetaria, resultado consistentes con las predicciones de la teoría del canal. Una de las medidas de fricciones financieras empleadas fue el grado de sensibilidad del spread de bonos corporativos (diferencia entre la tasa de bonos corporativos y los bonos del gobierno) ante cambios en el endeudamiento de las firmas, considerando que un incremento en la sensibilidad al endeudamiento incrementa la prima financiera externa que deben pagar las firmas cuando solicitan un crédito. Y precisamente, de los 5 países analizados, Perú es en donde el spread de bonos corporativos tiene un mayor grado de sensibilidad al endeudamiento, muy por encima al de los otros 4 países de América Latina considerados en este estudio. Mientras en Perú un incremento de 1 punto porcentual en el endeudamiento conlleva un incremento de 0,84 puntos porcentuales en el spread de los bonos, en Chile el incremento es de 0,08, en México es de 0,07, en Brasil es de 0,06 y en Colombia conlleva una disminución de 0,13 puntos porcentuales.

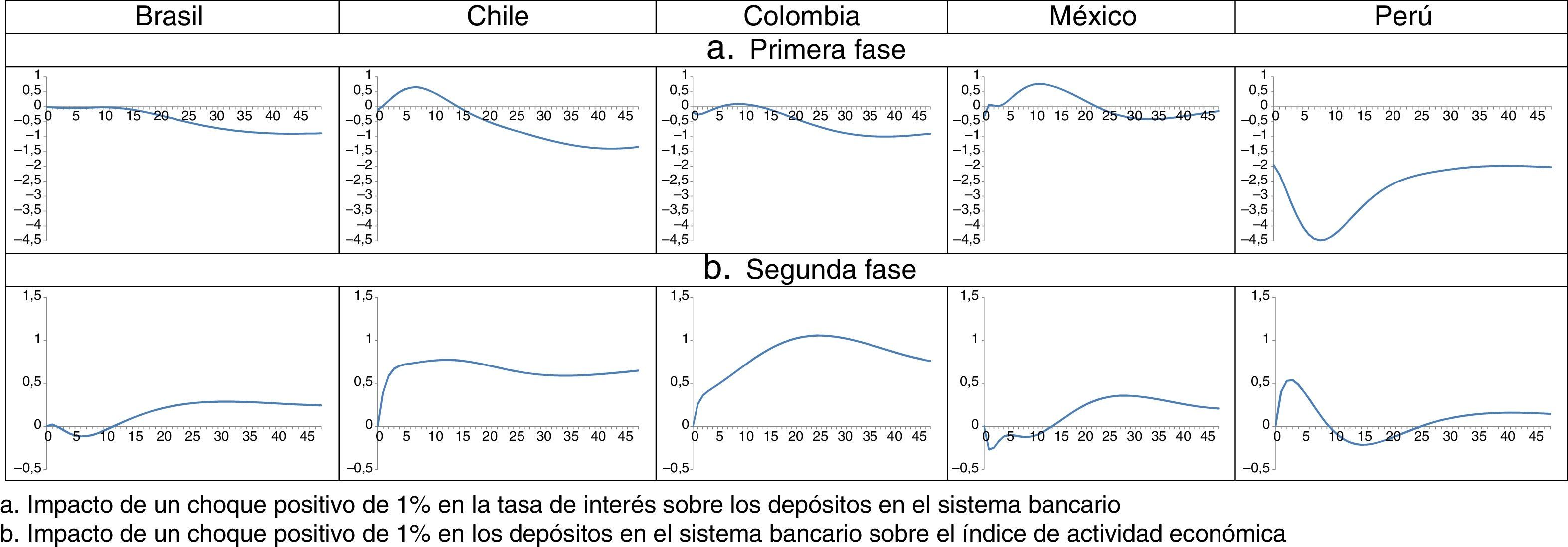

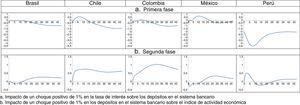

3.3.4El canal de préstamos bancariosEn la figura 10 se muestran las funciones impulso respuesta que reflejan la transmisión de la política monetaria a través del canal de préstamos bancarios. Los resultados obtenidos permiten concluir que la poca relevancia de este canal en Brasil, Chile, Colombia y México, que se mostraban en la sección3.2, se debe principalmente a la poca incidencia que la tasa de interés de política monetaria tiene sobre los depósitos en el sistema bancario, es decir, que la transmisión falla en la primera fase del canal. Por su parte, en Perú, que es el país donde el canal mostraba ser más importante, la primera fase del canal funciona de manera muy clara.

La transmisión monetaria a través del canal de préstamos bancarios. a) Impacto de un choque positivo del 1% en la tasa de interés sobre los depósitos en el sistema bancario. b) Impacto de un choque positivo del 1% en los depósitos en el sistema bancario sobre el índice de actividad económica.

Fuente: Estimaciones propias.

En cuanto a la segunda fase, los efectos son los esperados en todos los países, destacándose que son ligeramente más fuertes en Chile y en Colombia, y es por esa razón que en estos 2 países el canal es un poco más determinante en la transmisión monetaria que en Brasil y México. Una explicación para estos resultados podría tener que ver con un indicador relacionado con el grado de desarrollo financiero: el ratio depósitos/créditos. En los países de América Latina los bancos se fondean principalmente en el mercado interno mediante la captación de depósitos, pero también —especialmente en los mercados de capitales más desarrollados— mediante la colocación de bonos, tanto en el mercado interno como en los mercados financieros internacionales. Según un estudio de la CEPAL de caracterización del sistema financiero realizado por Vera y Titelman (2013), de los 5 países analizados, México era en 2011 el país con el menor ratio depósitos crédito, es decir, que es el país que menos utiliza los depósitos como fuente de recursos de sus créditos, y eso puede explicar en buena parte por qué, contrariamente a lo que se esperaría en teoría, un aumento de los depósitos no se traduce en un incremento en la producción. Por el contrario, Colombia y Chile eran en ese mismo año 2011 los que más cubrían los créditos con los depósitos, y precisamente los países en los que mayor respuesta tenía la producción ante cambios en los depósitos.

4ConclusionesEn este artículo se realizó un estudio comparativo del impacto de un choque de política monetaria sobre la actividad económica en los 5 países de América Latina que más tiempo llevan operando bajo el esquema de inflación objetivo (Brasil, Chile, Colombia, Perú y México). Aprovechando la disponibilidad en estos países de un indicador mensual de producción total, se pudo estimar el efecto de la política monetaria sobre la actividad real en un período de tiempo relativamente corto en el que la tasa de interés de intervención del Banco Central es el instrumento operativo de política monetaria, logrando con ello la homogeneidad deseada para hacer comparables los resultados.

Los resultados obtenidos estimando un VAR estructural con las mismas variables muestran que en los 5 países analizados la actividad económica disminuye ante un aumento inesperado en la tasa de interés de política monetaria de los bancos centrales. Sin embargo, la magnitud del impacto no es igual en todos los países, ni tampoco el momento del tiempo en que el impacto acumulado alcanza su punto máximo. La mayor respuesta de la producción ante un choque positivo de política monetaria se presenta en México y Perú, donde alcanza a registrar una disminución acumulada máxima alrededor del 2%. En Chile la respuesta máxima acumulada es del 1,2%, mientras que en Colombia y Brasil, alcanza un máximo del 0,7 y del 0,6%, respectivamente. También se encontraron diferencias importantes en el momento del tiempo en el que se alcanza esta máxima respuesta, ya que mientras en México es 7 meses después de registrados los choques, en Colombia se obtiene casi 2años y medio después.

En este trabajo también se realiza una identificación, a partir de datos agregados, de los canales de transmisión que mejor operan en cada país y que explicarían las diferencias encontradas entre ellos. Para ello, se partió de la estimación en cada país de un modelo SVAR ampliado de referencia (benchmark) con variables relacionadas en teoría con los canales de transmisión. Posteriormente se realizaron ejercicios contrafactuales consistentes en desconectar un canal de transmisión en cada país, pasando de endógena a exógena la variable asociada con ese canal, y se compararon las funciones de impulsos respuestas obtenidas al desconectar cada canal con las del modelo de referencia (benchmark).

Los resultados de estos ejercicios muestran que el canal de tasa de interés muestra ser el más relevante en todos los países, observándose un claro funcionamiento de la primera fase del canal, es decir, la incidencia de la tasa de interés de política monetaria sobre la tasa de interés de los préstamos de los bancos comerciales. Sin embargo, entre los 5 países analizados la importancia relativa de este canal es mayor en México, que es el único país en el que la segunda fase del canal —es decir, la incidencia de las tasas de interés comerciales sobre la actividad productiva— es fuerte y estadísticamente significativa. En los otros países el efecto de la segunda fase es débil, y explica en buena medida por qué en ellos el efecto de la política monetaria no es tan fuerte como en México. Una posible explicación para el débil efecto de las tasas de interés comerciales sobre la producción en estos países puede encontrase en la estructura económica de los países. No todos los sectores deben responder de la misma manera ante un aumento en la tasa de interés, ya que la elasticidad de la demanda a la tasa de interés puede ser distinta. Sobre estos impactos diferenciales sectoriales de la política monetaria en estos países no se conocen estudios, y valdría la pena indagar si estas diferencias existen y si están relacionadas a su vez con las diferencias encontradas en este trabajo en los efectos de la política monetaria sobre la producción total.

En cuanto al canal de tasa de cambio, este muestra ser importante principalmente en México y un poco menos en Chile, Brasil y Perú, y además también hay diferencias entre estos países en la forma en que opera el canal. En México, un choque positivo de tasa de interés de política monetaria genera una apreciación de la moneda, y esta a su vez genera una contracción en la actividad productiva, lo que es consistente con la teoría convencional del efecto que se genera en las exportaciones. En Chile, Brasil y Perú, por el contrario, hay una depreciación en los primeros meses ante un choque positivo en la tasa de interés que conlleva posteriormente una caída en la producción. Este efecto contractivo podría estar relacionado con el efecto de hoja de balance que genera la tasa de cambio al que hace referencia Krugman (1999), y que en una economía dolarizada como la peruana se profundizaría.

Por otra parte, en cuanto a los canales relacionados con la visión del crédito (hoja de balance y préstamos bancarios), estos solo muestran un efecto claro en Perú, casi de la misma magnitud que el efecto del canal de tasa de interés, lo que en últimas explican por qué la política monetaria en este país termina siendo tan efectiva como en México. El canal de hoja de balance no tiene mayores efectos en Chile y Colombia, mientras que en Brasil tiene un ligero efecto y en México también, pero solo durante el primer año, porque a partir de entonces se observa extrañamente que, de apagarse el canal, se generaría una mayor contracción de la actividad económica ante un choque positivo de tasa de interés. Una posible explicación para la mayor incidencia de este canal en Perú podría encontrase en los niveles de fricciones financieras. Según estimaciones realizadas por Aysun et al. (2013) para 56 países, en los que incluyen a los 5 analizados en este estudio, Perú es, de lejos, el país con mayores niveles de fricciones financieras, medidas estas por el grado de sensibilidad del spread de los bonos corporativos al endeudamiento de las firmas. Y según la teoría del canal, estas fricciones financieras incrementan la prima financiera externa que deben pagar las firmas cuando solicitan un crédito y hacen que la política monetaria afecte de manera más fuerte a la actividad productiva.

Para el canal de préstamos bancarios, se encontró que no tiene relevancia alguna en México y Brasil, mientras que en Chile y Colombia tiene un ligero efecto, especialmente 2años después de registrados los choques. Además de las fricciones financieras, otro factor que podría estar relacionado con los resultados obtenidos para este canal es otra medida del grado de desarrollo de los mercados financieros como es la fuente de fondeo de los bancos. Brasil y México son los países que menos cubren los créditos con los depósitos, y eso puede explicar en buena parte por qué, contrariamente a lo que se esperaría en teoría, un aumento de los depósitos no se traduce en un incremento en la producción en estos países, y por lo tanto la relevancia del canal es prácticamente nula.

Los resultados aquí presentados muestran entonces que la capacidad que tienen los bancos centrales para afectar la actividad económica difiere entre países, y que esas diferencias están marcadas por la mayor relevancia en algunos países (México y Perú) de ciertos canales de transmisión (tasa de interés y los canales de crédito, respectivamente). Aunque el alcance de esta investigación no explica por qué los canales de transmisión funcionan mejor en unos países que en otros, los resultados mostrados sí permiten formular algunas hipótesis como las aquí planteadas, que al estudiarse con profundidad podrán ayudar a entender bajo qué condiciones las decisiones de política monetaria pueden llegar a ser más o menos efectivas en los países de América Latina.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

| Serie | Brasil | Chile | Colombia | México | Perú | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| Nivel | 1 Dif. | Nivel | 1 Dif. | Nivel | 1 Dif. | Nivel | 1 Dif. | Nivel | 1 Dif. | |

| Precio del petróleo | −1,76 | −8,47*** | −1,76 | −8,47*** | −1,76 | −8,47*** | −2,86* | −7,24*** | −2,49 | −8,26*** |

| Índice de actividad económica | −0,80 | −11,42*** | −0,62 | −13,86*** | −1,81 | −13,87*** | −1,32 | −2,64* | −0,86 | −15,73*** |

| Índice de precios al consumidor | 0,21 | −6,91*** | 0,01 | −6,97*** | −2,86* | −5,99*** | −0,59 | −6,88*** | 0,07 | −7,37*** |

| EMBI | −5,90*** | −9,04*** | −2,15 | −11,10*** | −2,85* | −11,07*** | −2,15 | −9,40*** | −2,60* | −11,15*** |

| Tasa de interés | −2,74* | −4,95*** | −2,83* | −3,84*** | −1,63 | −3,94*** | −2,12 | −4,70*** | −2,97** | −3,69*** |

| M1 | −1,06 | −14,64*** | −0,74 | −14,89*** | −1,16 | −16,29*** | −0,37 | −12,85*** | −1,36 | −12,65*** |

| Número de ecuaciones cointegración | Brasil | Chile | Colombia | México | Perú |

|---|---|---|---|---|---|

| Ninguna | 138,38*** | 138,88*** | 150,76*** | 123,23*** | 121,35*** |

| Máximo 1 | 70,39*** | 83,04*** | 101,22*** | 71,78*** | 57,02 |

| Máximo 2 | 33,30 | 41,46 | 67,34*** | 33,23 | 32,73 |

| Máximo 3 | 19,12 | 21,83 | 36,22*** | 15,81 | 15,03 |

| Máximo 4 | 6,13 | 4,88 | 17,03*** | 3,49 | 6,44 |

| Máximo 5 | 0,35 | 0,15 | 4,80*** | 0,25 | 0,73 |

Nota: Los valores son los del estadístico de la traza basado en la prueba de rango de cointegración no restringido.

La inflación objetivo es una estrategia de conducción de la política monetaria en la que la autoridad monetaria establece periódicamente una meta de inflación y hace uso de sus instrumentos monetarios, especialmente la tasa de interés, para intentar que la inflación efectiva se acerque a esa meta.

Este artículo es uno de los productos que conforman mi tesis doctoral en economía en la Universidad de los Andes. Se agradece a Andrés Fernández y Marc Hofstetter por sus contribuciones y apoyo durante el desarrollo de este trabajo y a Ricardo Correa, Andrés González, Carlos Ospino, Marcela Eslava, Hernando Zuleta y Alan Finkelstein por sus comentarios a una versión anterior de este documento.

Un VAR estructural utiliza teoría económica para ordenar la relación contemporánea entre las variables, y requiere supuestos de identificación que permitan que las correlaciones de las variables sean interpretadas causalmente.

Angeloni, Kashyap, Mojon, y Terlizzese (2002) y Christiano, Eichenbaum y Evans (2005) son otros ejemplos de artículos muy reconocidos que utilizan la misma estrategia de identificación.

Perú adopta la inflación objetivo a partir de enero de 2002. Sin embargo, previo a septiembre de 2003, el Banco Central no especificaba como tal una tasa de interés de política monetaria, sino que se indicaba como tasas de interés de referencia de política monetaria a la de repos directas y créditos de regularización monetaria, y a la de depósitos overnight en el Banco Central.

Desde septiembre de 1995, el Banco de México instrumentaba la política monetaria mediante un objetivo de saldos en las cuentas corrientes de la banca (corto). A partir de abril de 2004, el anuncio del nivel del corto se complementa con señalamientos sobre el nivel deseado de las tasas de interés. Sin embargo, la reunión del 23 de marzo de 2005 fue la última en la que hubo una modificación del corto como decisión de política monetaria. A partir del 21 de enero de 2008 se elimina el objetivo operacional del corto y se deja únicamente la tasa objetivo para las operaciones de fondeo bancario a plazo. Por lo tanto, se ha decidido iniciar el análisis desde el segundo semestre de 2005, para tener un período de estudio donde el corto no haya sido instrumento operativo de la política monetaria.

Los errores estándar para el cálculo de los intervalos de confianza de la función de impulso respuesta fueron obtenidos de manera analítica (basado en teoría asintótica).

Este cálculo del impacto de un choque en la tasa de interés de los fondos federales del 1% fue realizado con base en las estimaciones reportadas por Christiano et al. (1999) de la respuesta de la producción ante un choque de 1DE.

Se debe recordar que en México, por no haber disponibilidad de datos para un período de tiempo más amplio, no se estimó el modelo alternativo 2.

Los intervalos de confianza, no presentados en la figura 5 para facilitar su lectura, tampoco muestran mayores diferencias entre los distintos modelos en los 5 países. La persona interesada en estos resultados puede solicitarlos directamente al autor.

Para una descripción más detallada de los canales de transmisión, 2 lecturas recomendadas son Bernanke y Gertler (1995) y Mishkin (1996).

El canal más analizado en Colombia ha sido el de tasa de interés, y entre los estudios más relevantes están los de Iregui y Melo (2010), Becerra y Melo (2010), Vargas, Hamann y González (2010), y Gómez, Mahadeva y Rhenals (2010), en los que se encuentra que la tasa de interés de política monetaria tiene efectos sobre las tasas de mercado, y estas a su vez tienen efectos sobre el consumo y la producción. Entre los trabajos recientes que analizan el canal de crédito destaca el de Tenjo, López y Rodríguez (2011), quienes encuentran que los balances de los bancos son determinantes para la transmisión de las políticas monetarias a través del canal de crédito bancario, y el de Villegas (2009), quien, utilizando datos de inversión de las empresas, concluye la existencia de un canal de hoja de balance. En cuanto al canal de tasa de cambio, son pocos los estudios al respecto, y estos se enfocan en analizar la transmisión de la tasa de cambio a los precios internos, y no a la producción.

Endut, Morley y Tien (2013) adoptan también una estrategia similar en un estudio reciente para evaluar la incidencia de los canales de tasa de interés, tasa de cambio y préstamos bancarios en Estados Unidos para un período de 50 años.

A diferencia de otros estudios previos, como el mencionado de Sidaoui y Ramos-Francia (2008), en los que se utiliza el monto de créditos como indicador del canal de préstamos bancarios, en este estudio se decidió emplear los cuasidineros por considerarse ser una medida que capta mejor la disponibilidad de fondos para prestar que es el determinante principal de la transmisión de este canal. Además, se debe considerar que los créditos otorgados son el resultado de la oferta y la demanda, y por lo tanto, si se utilizan como indicador, se está considerando también el efecto que juega la demanda y que se espera que recoja el canal de tasa de interés. Adicionalmente, el canal de hoja de balance también se termina reflejando en el monto de créditos otorgados, por lo que, de utilizarse esta medida, no se estaría teniendo una buena aproximación al canal de préstamos bancarios.