En este artículo se plantea revisar empíricamente la condición Marshall-Lerner y la hipótesis de restricción externa de Thirlwall para el caso de América Latina. El análisis mantiene un doble objetivo: por un lado, analizar el papel del tipo de cambio en la balanza comercial y, por otro, el efecto de la balanza en cuenta corriente sobre la dinámica económica. La prueba de hipótesis se realiza para Argentina, Brasil, Chile, Colombia y México, mediante un panel dinámico (pooled mean group), durante el periodo 1994-2015. Los principales resultados sugieren que a largo plazo: 1) una apreciación del tipo de cambio real mejora la balanza comercial y 2) la trayectoria de crecimiento de una economía está determinada por la demanda, siendo el sector exportador el factor dinámico.

The paper is aimed at empirically assessing both the Marshall-Lerner condition and Thirlwall's hypothesis of external constraint on economic growth for the case of Latin American. Our goal is twofold: on the one hand, the role of the exchange rate in the trade balance equilibrium is dealt with and, on the other hand, we look at the effect of the current account balance on economic dynamics. A dynamic panel (Pooled Mean Group) is applied for hypothesis testing on a sample of data of countries such as Argentina, Brazil, Chile, Colombia and Mexico for the period 1994-2015. Our main results suggest that: 1) an improvement in the real exchange rate in the long run tend to improve the trade balance, and 2) the long-term growth path of an economy is demand-determined, with the export sector as the dynamic drive.

Los desajustes macroeconómicos acumulados durante el modelo de industrialización sustitutiva (mis) promovieron, durante la década de los ochenta y principios de los noventa, un conjunto de transformaciones estructurales en América Latina, con el objetivo de establecer una nueva estrategia de desarrollo apuntalada en la liberalización económica y financiera: el modelo de crecimiento “hacia fuera”. La adopción de este nuevo paradigma económico buscaría consolidar la estabilidad macroeconómica y el sector manufacturero de exportación como los núcleos de un desarrollo estable.

A pesar de las políticas económicas adoptadas durante la fase inicial y de consolidación de este modelo, los resultados en términos de crecimiento económico han sido moderados e insuficientes. No obstante, en materia de comercio internacional y de flujos de inversión Latinoamérica ha mantenido un notable repunte, cuyas características establecen dos matices importantes: por un lado, la tendencia hacia la exportación de productos con bajo valor agregado y, por otro, la débil capacidad del sector exportador para erigirse como un factor de arrastre de la actividad productiva.

Efectivamente, este patrón de especialización productiva y comercial ha dado lugar a desequilibrios sistemáticos en la cuenta comercial, así como un estrecho co-movimiento entre la política cambiaria y la competitividad del sector manufacturero de exportación. Desde esta perspectiva, el documento examina, primero, si el tipo de cambio real en el largo plazo mejora la balanza comercial y, segundo, si la demanda externa constituye una restricción estructural que condiciona la trayectoria macroeconómica de largo plazo, particularmente en el caso de las economías en desarrollo.

El trabajo se organiza de la siguiente manera: en la primera sección se presentan algunos hechos estilizados sobre la dinámica macroeconómica en América Latina (países seleccionados), con el propósito de vislumbrar las relaciones causales entre el comportamiento de la balanza comercial, la competividad y el crecimiento económico. En la segunda sección se realiza una revisión de la literatura empírica que permita conocer los principales resultados y metodologías empleadas en la operacionalización de la condición Marshall-Lerner y la hipótesis de crecimiento restringido de Thirlwall. En la tercera y cuarta sección se establece, respectivamente, la discusión teórica y empírica de las hipótesis para el caso latinoamericano. En la última sección se presentan las conclusiones.

DESEMPEÑO ECONÓMICO Y COMERCIO EXTERIOR EN AMÉRICA LATINA. HECHOS ESTILIZADOSDesde mediados de la década de los ochenta muchos países semi-industrializados iniciaron un proceso de apertura económica, caracterizado fundamentalmente por la liberalización del comercio internacional y la atracción de flujos de inversión. Este nuevo paradigma concibe a la apertura, particularmente al sector exportador, como el nuevo motor del funcionamiento económico.

Si bien durante la fase del modelo de industrialización sustitutiva, mis, las economías latinoamericanas registraron un crecimiento económico relevante, también es cierto que ésta fue una etapa de desequilibrios sistemáticos en diversos nodos: finanzas públicas, comercio internacional, nivel de precios y tipo de cambio, así como un punto de inflexión en la formación de monopolios nacionales, un marcado sesgo antiexportador y la asignación ineficiente de recursos. Estas distorsiones macroeconómicas constituyeron, por un lado, los principales puntos de debate sobre la continuidad del mis y, por otro, la raíz de intensas reformas comerciales y de desregulación financiera. El objetivo de estos cambios estructurales estaría enfocado en reducir la vulnerabilidad de las exportaciones ante choques externos, alentar la competencia, aumentar la transferencia tecnológica, alentar la competencia y la eficiencia de la planta productiva, así como acceder a tasas de crecimiento económico sostenido (imf, 1997; oecd, 1998).

En este sentido, Buitrago (2009) argumenta que las políticas implementadas durante la fase del mis delinearon, para cada país, la modalidad de inserción a la economía global. De esta manera, cuando se produce la transición estructural, los impactos en el crecimiento fueron distintos en cada país; de tal forma que las economías que buscaron en la apertura financiamiento externo y no adoptaron una estrategia de protección de sectores estratégicos tuvieron pocos beneficios, como el caso de Colombia y México.

En un balance general, el modelo de crecimiento hacia fuera presenta resultados mixtos. En materia macroeconómica, los efectos han sido razonables, toda vez que se logró contener el déficit fiscal y la tasa de inflación, así como el monto y costo de la deuda, aunque la expansión del producto ha sido volátil y laxa. En el otro extremo, esta nueva fase del desarrollo ha permitido a América Latina una exitosa inserción al mercado internacional, cimentada en un robusto crecimiento de las exportaciones y un mayor flujo de inversión extranjera directa (ied); empero, también significó un aumento sustancial del flujo de importaciones como resultado de la fuerte demanda de insumos de importación del sector manufacturero.

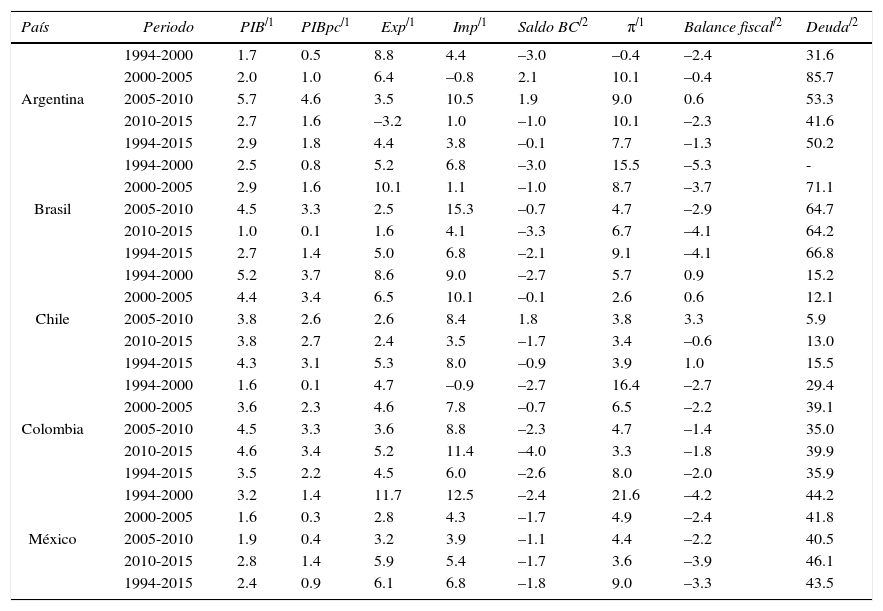

Entre 1994 y 2015 la actividad económica en los países seleccionados se expandió a una tasa promedio anual del 3.3%, mientras que el ingreso per cápita lo hizo a un ritmo medio anual de apenas 1.9% (véase el cuadro 1), situación tenuemente superior al desempeño experimentado por la región latinoamericana en su conjunto, 3.0 y 1.6 por ciento respectivamente, pero diametralmente opuesta con la trayectoria de otros bloques, como el Este Asiático,1 que para el mismo periodo presentaba tasas de crecimiento del pib y pib per cápita del 8.0 y 4.1 por ciento respectivamente. En este contexto, despuntan dos polos: por un lado, la economía mexicana que detenta la tasa de crecimiento más lenta y contraída de la región, a pesar del vertiginoso aumento de las exportaciones no petroleras, y, por otro, Chile como el país de más rápido crecimiento en Latinoamérica, robustecido, entre otros factores, por la estabilidad fiscal (sustentado en la posición fiscal neta y la composición del gasto público), el mayor flujo de ied y la profundización del crédito privado (De Gregorio, 2005).

América Latina: dinámica económica y sector externo (países seleccionados, participación porcentual y tasa de crecimiento promedio anual, 1994-2015)

| País | Periodo | PIB/1 | PIBpc/1 | Exp/1 | Imp/1 | Saldo BC/2 | π/1 | Balance fiscal/2 | Deuda/2 |

|---|---|---|---|---|---|---|---|---|---|

| Argentina | 1994-2000 | 1.7 | 0.5 | 8.8 | 4.4 | –3.0 | –0.4 | –2.4 | 31.6 |

| 2000-2005 | 2.0 | 1.0 | 6.4 | –0.8 | 2.1 | 10.1 | –0.4 | 85.7 | |

| 2005-2010 | 5.7 | 4.6 | 3.5 | 10.5 | 1.9 | 9.0 | 0.6 | 53.3 | |

| 2010-2015 | 2.7 | 1.6 | –3.2 | 1.0 | –1.0 | 10.1 | –2.3 | 41.6 | |

| 1994-2015 | 2.9 | 1.8 | 4.4 | 3.8 | –0.1 | 7.7 | –1.3 | 50.2 | |

| Brasil | 1994-2000 | 2.5 | 0.8 | 5.2 | 6.8 | –3.0 | 15.5 | –5.3 | - |

| 2000-2005 | 2.9 | 1.6 | 10.1 | 1.1 | –1.0 | 8.7 | –3.7 | 71.1 | |

| 2005-2010 | 4.5 | 3.3 | 2.5 | 15.3 | –0.7 | 4.7 | –2.9 | 64.7 | |

| 2010-2015 | 1.0 | 0.1 | 1.6 | 4.1 | –3.3 | 6.7 | –4.1 | 64.2 | |

| 1994-2015 | 2.7 | 1.4 | 5.0 | 6.8 | –2.1 | 9.1 | –4.1 | 66.8 | |

| Chile | 1994-2000 | 5.2 | 3.7 | 8.6 | 9.0 | –2.7 | 5.7 | 0.9 | 15.2 |

| 2000-2005 | 4.4 | 3.4 | 6.5 | 10.1 | –0.1 | 2.6 | 0.6 | 12.1 | |

| 2005-2010 | 3.8 | 2.6 | 2.6 | 8.4 | 1.8 | 3.8 | 3.3 | 5.9 | |

| 2010-2015 | 3.8 | 2.7 | 2.4 | 3.5 | –1.7 | 3.4 | –0.6 | 13.0 | |

| 1994-2015 | 4.3 | 3.1 | 5.3 | 8.0 | –0.9 | 3.9 | 1.0 | 15.5 | |

| Colombia | 1994-2000 | 1.6 | 0.1 | 4.7 | –0.9 | –2.7 | 16.4 | –2.7 | 29.4 |

| 2000-2005 | 3.6 | 2.3 | 4.6 | 7.8 | –0.7 | 6.5 | –2.2 | 39.1 | |

| 2005-2010 | 4.5 | 3.3 | 3.6 | 8.8 | –2.3 | 4.7 | –1.4 | 35.0 | |

| 2010-2015 | 4.6 | 3.4 | 5.2 | 11.4 | –4.0 | 3.3 | –1.8 | 39.9 | |

| 1994-2015 | 3.5 | 2.2 | 4.5 | 6.0 | –2.6 | 8.0 | –2.0 | 35.9 | |

| México | 1994-2000 | 3.2 | 1.4 | 11.7 | 12.5 | –2.4 | 21.6 | –4.2 | 44.2 |

| 2000-2005 | 1.6 | 0.3 | 2.8 | 4.3 | –1.7 | 4.9 | –2.4 | 41.8 | |

| 2005-2010 | 1.9 | 0.4 | 3.2 | 3.9 | –1.1 | 4.4 | –2.2 | 40.5 | |

| 2010-2015 | 2.8 | 1.4 | 5.9 | 5.4 | –1.7 | 3.6 | –3.9 | 46.1 | |

| 1994-2015 | 2.4 | 0.9 | 6.1 | 6.8 | –1.8 | 9.0 | –3.3 | 43.5 |

Notas: 1/ Tasa de crecimiento promedio anual. 2/ Indicador como proporción del pib.

pib: producto interno bruto; pibpc: pib per cápita; Exp: exportaciones; Imp: importaciones; BC: balanza comercial; π: inflación.

Fuente: elaboración propia con datos del Banco Mundial y el Fondo Monetario Internacional (fmi).

Paradójicamente, durante este mismo periodo, las exportaciones se expandieron a una tasa promedio anual de 5.5%, resultado del fuerte desempeño de la industria manufacturera de exportación, siendo México el caso más relevante entre los países de América Latina. Sin embargo, este proceso ha creado una fuerte penetración de las importaciones, las cuales promediaron un crecimiento anual de 6.6%, particularmente por la rápida expansión del sector manufacturero-maquilador de exportación, como ocurre en Brasil, Chile y México (véase el cuadro 1). En 2015 las importaciones del sector manufacturero representaron alrededor de 78.0% de las compras totales de la región, de las cuales 62.6% correspondieron a insumos intermedios y 21.0% a bienes de capital.

Qué explica la disociación entre el crecimiento del producto y la robusta expansión del sector externo. Esta disgregación podría sustentarse, primero, en el alto contenido de insumos importados en la producción de exportación; segundo, en el patrón de especialización productiva y comercial, consolidado durante esta fase del desarrollo, cuyas características convergen hacia segmentos de baja o moderada complejidad tecnológica que, per se, generan un bajo valor agregado y un comprimido margen de ganancias en la productividad,2 así como en la desarticulación de cadenas productivas y un perfil desfavorable para el proceso de difusión tecnológica. Efectivamente, este modelo de desarrollo parece inducir y consolidar un proceso de “industrialización hacia fuera” y el apalancamiento de la competitividad en las variaciones del tipo de cambio.

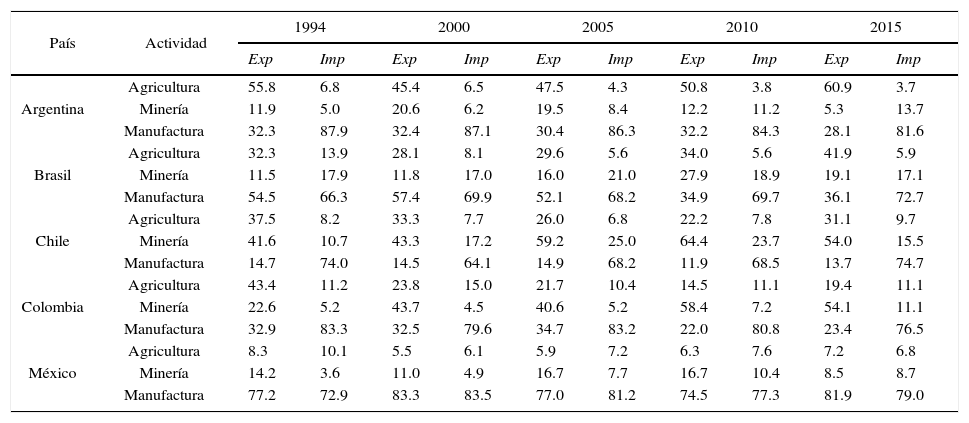

América Latina: patrón de especialización comercial (países seleccionados, participación porcentual)

| País | Actividad | 1994 | 2000 | 2005 | 2010 | 2015 | |||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| Exp | Imp | Exp | Imp | Exp | Imp | Exp | Imp | Exp | Imp | ||

| Argentina | Agricultura | 55.8 | 6.8 | 45.4 | 6.5 | 47.5 | 4.3 | 50.8 | 3.8 | 60.9 | 3.7 |

| Minería | 11.9 | 5.0 | 20.6 | 6.2 | 19.5 | 8.4 | 12.2 | 11.2 | 5.3 | 13.7 | |

| Manufactura | 32.3 | 87.9 | 32.4 | 87.1 | 30.4 | 86.3 | 32.2 | 84.3 | 28.1 | 81.6 | |

| Brasil | Agricultura | 32.3 | 13.9 | 28.1 | 8.1 | 29.6 | 5.6 | 34.0 | 5.6 | 41.9 | 5.9 |

| Minería | 11.5 | 17.9 | 11.8 | 17.0 | 16.0 | 21.0 | 27.9 | 18.9 | 19.1 | 17.1 | |

| Manufactura | 54.5 | 66.3 | 57.4 | 69.9 | 52.1 | 68.2 | 34.9 | 69.7 | 36.1 | 72.7 | |

| Chile | Agricultura | 37.5 | 8.2 | 33.3 | 7.7 | 26.0 | 6.8 | 22.2 | 7.8 | 31.1 | 9.7 |

| Minería | 41.6 | 10.7 | 43.3 | 17.2 | 59.2 | 25.0 | 64.4 | 23.7 | 54.0 | 15.5 | |

| Manufactura | 14.7 | 74.0 | 14.5 | 64.1 | 14.9 | 68.2 | 11.9 | 68.5 | 13.7 | 74.7 | |

| Colombia | Agricultura | 43.4 | 11.2 | 23.8 | 15.0 | 21.7 | 10.4 | 14.5 | 11.1 | 19.4 | 11.1 |

| Minería | 22.6 | 5.2 | 43.7 | 4.5 | 40.6 | 5.2 | 58.4 | 7.2 | 54.1 | 11.1 | |

| Manufactura | 32.9 | 83.3 | 32.5 | 79.6 | 34.7 | 83.2 | 22.0 | 80.8 | 23.4 | 76.5 | |

| México | Agricultura | 8.3 | 10.1 | 5.5 | 6.1 | 5.9 | 7.2 | 6.3 | 7.6 | 7.2 | 6.8 |

| Minería | 14.2 | 3.6 | 11.0 | 4.9 | 16.7 | 7.7 | 16.7 | 10.4 | 8.5 | 8.7 | |

| Manufactura | 77.2 | 72.9 | 83.3 | 83.5 | 77.0 | 81.2 | 74.5 | 77.3 | 81.9 | 79.0 | |

Nota: Exp: Exportaciones; Imp: Importaciones.

Fuente: elaboración propia con datos de la Organización Mundial del Comercio (omc).

De acuerdo con Estrada y Landa (2012), las economías de la región latinoamericana mantienen un proceso gradual de reconversión comercial, en el que persiste un esquema comercial de importador neto de bienes de alta tecnología y exportador neto de bienes basados en recursos naturales o con bajo-medio contenido tecnológico. Específicamente, encuentran en Brasil y Argentina un patrón de comercio intra-industrial potencial, mientras que en México y Chile un hilo de comercio bidireccional y de tipo inter-industrial respectivamente.

Efectivamente, son las actividades primarias la principal fuente de divisas de la región. Por ejemplo, en 2015, las exportaciones de productos agrícolas en Argentina cimentaron 60.9% de sus ventas totales. Del mismo modo, la actividad minero-extractiva en Chile y Colombia sustentó poco más del 50% de los ingresos por ventas al exterior. En México, por el contrario, es la exportación manufacturera, 81.9% del total, la hélice de las entradas por comercio exterior, aunque el perfil de esta plataforma de exportación está apuntalado en un reducido grupo de industrias que, sea por el alto grado de sofisticación tecnológica de algunos sectores o por el comprimido nivel tecnológico de otros, crean escasos vínculos productivos. En cuanto a la economía brasileña, ésta revela un nítido proceso de reconfiguración comercial, marcada por la transición de la exportación de bienes manufactureros hacia la venta de productos primario-extractivos.

La consecución y profundización de este patrón de especialización ha creado una importante presión sobre la balanza comercial, impulsada por el desequilibrio sistemático de la cuenta comercial del sector manufacturero, siendo insuficiente, para algunos países, el efecto compensatorio del superávit agrícola y minero-extractivo.

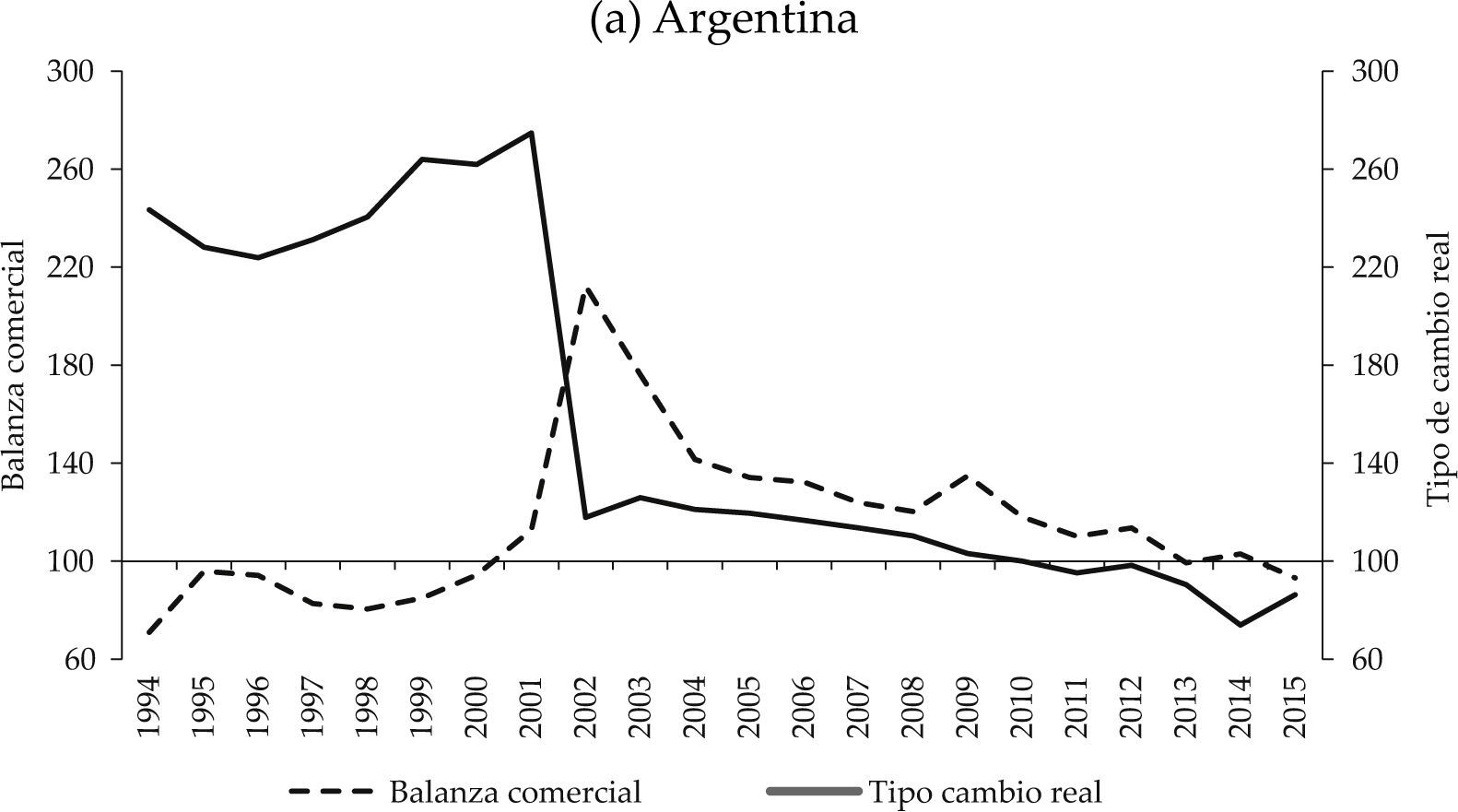

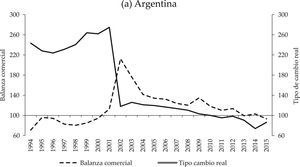

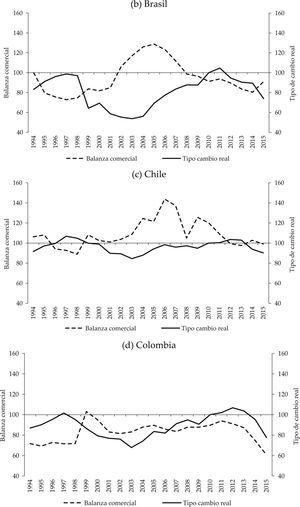

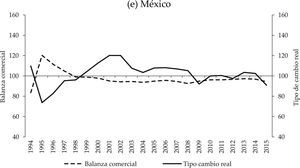

Evidentemente, la región de América Latina mantiene un movimiento sincronizado entre el tipo de cambio y la competitividad del sector externo. De tal forma que, durante las fases de mejor posición comercial, y por ende del mayor dinamismo exportador, el tipo de cambio parece constituir un factor relevante, creando una inserción en el mercado mundial en función de los movimientos de los precios relativos, en lugar del aumento de la productividad y la innovación tecnológica.

Desde esta perspectiva, es relevante analizar si el proceso de apertura económica, cimentada en la liberalización comercial y tipo de cambio flexible, creó posibles restricciones al crecimiento económico en el largo plazo, vinculadas con la posición de la balanza comercial y las características del patrón de especialización productiva.

COMPETITIVIDAD Y CRECIMIENTO: UNA REVISIÓN DE LA LITERATURA EMPÍRICAEn este apartado presentamos una revisión de la literatura empírica enfocada, por un lado, en el análisis del papel del tipo de cambio en la balanza comercial y, por otro, en el efecto que la balanza de cuenta corriente establece sobre la dinámica económica.

El contraste de la condición Marshall-Lerner constituye una línea preponderante en la primera vertiente de análisis. En general, los resultados son mixtos, particularmente cuando se toman en cuenta las diferencias estructurales de los distintos países, lo cual conduce a diversas interpretaciones y conclusiones. En la segunda vertiente, el enfoque de restricción externa de Thirlwall destaca como fulcro de estudio empírico. La evidencia, por lo común, valida la conjetura, aunque para algunos casos de estudio ésta es poco significativa sobre la regla.

Tipo de cambio y balanza comercialEn un estudio para México, Arriaga y Landa (2016) analizan el efecto del tipo de cambio real sobre las fluctuaciones de la balanza comercial durante el periodo 1986-2014. Para ello, parten de la hipótesis Marshall-Lerner, operacionalizada mediante un modelo de vectores autorregresivos con corrección de error (vec). En sus resultados verifican que los volúmenes de exportaciones e importaciones son suficientemente elásticos respecto al tipo de cambio real, así, en el largo plazo, una depreciación del tipo de cambio real mejora la posición de la balanza comercial. Asimismo, encuentran evidencia que valida, en el corto plazo, el supuesto de la curva J.

Con datos trimestrales para el periodo 1992-2011, Hernández, Rivero y Frías (2012) analizan empíricamente la condición Marshall-Lerner para el caso de Bolivia, basados en una especificación vec. En sus estimaciones, el coeficiente asociado al tipo de cambio real es positivo y estadísticamente significativo, lo cual valida el teorema Marshall-Lerner; aunque en el corto plazo no hallan evidencia de una curva J. Por otro lado, si bien sus resultados muestran que las elasticidades ingreso, local y foránea, mantienen el signo esperado, siendo la primera superior a la segunda, en términos absolutos la diferencia es compacta, lo que podría, concluyen, implicar una restricción al crecimiento económico.

Basado en una extensión del modelo original, Sastre (2010) prueba la condición Marshall-Lerner para el caso de España durante el periodo 1965-2003. Propone un sistema biecuacional de las funciones de comercio exterior, operacionalizadas mediante un modelo dinámico. En sus estimaciones encuentra que las exportaciones conservan una elevada elasticidad respecto al indicador de competitividad en el largo plazo y se reduce significativamente en el corto plazo. Por otra parte, halla que las importaciones son insensibles en el corto plazo al tipo de cambio, pero sensibles en el largo plazo. En virtud de lo anterior, Sastre apunta que es fundamental para el análisis de la regla Marshall-Lerner, en el contexto de una economía abierta, identificar el grado de correlación entre exportaciones e importaciones (elasticidad cruzada).

En otro estudio para Perú, con datos trimestrales para el periodo 1991-2008, Bustamante y Morales (2009) prueban, mediante un sistema vec, el efecto del tipo de cambio real, las importaciones mundiales y el pib nacional sobre la balanza comercial en el largo plazo. En sus estimaciones hallan que, en el largo plazo, el tipo de cambio real mantiene una relación positiva y estadísticamente significativa con la balanza comercial, mientras que la demanda mundial presenta una asociación negativa. Asimismo, basados en funciones de impulso-respuesta, encuentran que el fenómeno de la curva-J no se cumple para el caso de estudio. Argumentan que una posible explicación de la notable sensibilidad de la balanza comercial al tipo de cambio se debe a la composición de la estructura productiva del comercio exterior peruano, cuya característica predominante es la exportación de productos con bajo valor agregado.

En su trabajo, Kalyoncu et al. (2009) examinan el efecto de corto y largo plazo de una devaluación sobre la balanza comercial. A tal efecto, emplean un modelo vec que recoge datos trimestrales de Argentina, Brasil, México y Perú para el periodo 1979-2005.3 Los autores encuentran una relación positiva entre el tipo de cambio real y la balanza comercial, así como una asociación negativa, en el corto plazo, para el caso de Argentina y Perú; sin embargo, no hallan evidencia de cointegración en sus estimaciones para México y Brasil. También comprueban una relación negativa (positiva) entre el ingreso interno (ingreso foráneo) y la balanza comercial. Con estos resultados, concluyen que una depreciación del tipo de cambio real mejora la balanza comercial en el largo plazo y la empeora en el corto plazo, comprobándose para Argentina y Perú la regla Marshall-Lerner.

Rendón Obando y Ramírez Hassan (2005) analizan el efecto de largo plazo del tipo de cambio real sobre la balanza comercial para el caso colombiano durante el periodo 1980-2001. Para tal efecto, emplean un modelo vec, el cual incluye la balanza comercial, el tipo de cambio real, el pib y el índice de producción de los Estados Unidos de América (EE.UU.). En sus resultados encuentran que la elasticidad de la balanza comercial respecto al tipo de cambio real es mayor que uno, lo cual significa que la condición Marshall-Lerner se mantiene para la economía colombiana en el largo plazo. Además, identifican que un aumento del ingreso foráneo mejora la posición de la balanza comercial, mientras que un aumento del ingreso interno la reduce.

Con el propósito de identificar los factores determinantes de la balanza comercial en México, Galindo y Guerrero (1997), con series trimestrales para el periodo 1980-1995, emplean un modelo vec. Los autores encuentran una relación estable de largo plazo entre la balanza comercial, el ingreso nacional, el ingreso de los EE.UU. y el tipo de cambio real. Concretamente, sus resultados sugieren que el pib de México mantiene una relación negativa con la balanza comercial, mientras que el pib de los EE.UU. y el tipo de cambio real ejercen un efecto positivo. Resultados que evidencian sustento del cumplimiento de la condición Marshall-Lemer.

Crecimiento económico y sector externoEn su escrutinio sobre el modelo de restricción externa de Thirlwall, Clavijo y Ros (2015) señalan que la validez empírica de la hipótesis depende de la convergencia entre las tasas de crecimiento de exportaciones e importaciones; por lo que la sensibilidad del crecimiento es supeditado al aumento de las exportaciones y éste a las variaciones de la demanda externa y de la elasticidad ingreso por exportaciones, dejando de lado las diferencias estructurales (patrón de especialización) como un elemento explicativo. En consecuencia, proponen un sistema en el que la tasa de acumulación de capital constituye una condición de ajuste simultáneo del crecimiento del producto, las exportaciones, el consumo y las importaciones, siendo la tasa de rentabilidad del capital el determinante cardinal, y el ahorro externo un mecanismo de compensación de los desequilibrios en cuenta corriente.

Al pie de esta propuesta, surgen algunas reflexiones: a) cómo modifica las conjeturas si los flujos de capital externo se concentran en actividades poco dinámicas o en la compra de capacidad instala existente; b) qué impacto genera la consolidación de un esquema de especialización basado en plataformas de exportación (modelo importador/exportador) o la explotación de recursos naturales; c) es posible sostener una correlación positiva entre crecimiento sostenido y desequilibrio comercial. Efectivamente, el estudio del comercio como fuente fundamental del crecimiento económico exige un examen no sólo de las implicaciones de las variaciones de la demanda, sino también un análisis de las condiciones que envuelven los patrones de especialización (productividad, innovación y competitividad).

En su estudio, Lanzafame (2014) analiza empíricamente la hipótesis de endogeneidad de la tasa natural (yN) y del crecimiento con restricción externa (yB) de Thirlwall. El contraste se cimienta en una especificación panel de efectos fijos y un modelo panel dinámico (ardl), respectivamente, que recogen datos de 22 países de la Organización para la Cooperación y el Desarrollo Económicos (ocde) para el periodo 1960-2010. En sus resultados encuentra que la tasa natural de crecimiento se desplaza en forma pro-cíclica con los cambios en la tasa de crecimiento observada y con las fluctuaciones de la demanda agregada. Además, halla que una economía no puede crecer más rápido que su tasa de crecimiento compatible con equilibrio externo; empero, a nivel de país la conjetura no es válida, ya que, en algunos casos, sostiene que las economías pueden crecer lentamente con superávit en cuenta corriente. Simultáneamente, examinan el grado de proximidad entre yB y yN, encontrando que, en el largo plazo, la primera converge hacia la segunda, así como causalidad unidireccional de yB a yN.

En un estudio para México, durante el periodo 1988-2009, Rodríguez Benavides y Venegas-Martínez (2012) contrastan empíricamente la hipótesis de Thirlwall sobre restricción externa, tomando como base una especificación vec. En sus estimaciones encuentran evidencia de que, en el largo plazo, la tasa de crecimiento de la economía mexicana se encuentra restringida por la balanza comercial. Específicamente, hallan que el producto nacional creció a mayor ritmo (2.5%) que la tasa de crecimiento compatible con el equilibrio de la balanza de pagos (2.2%). Adicionalmente, detectan causalidad unidireccional del pib mundial al pib de México, con cual los autores concluyen, primero, que un país puede crecer a una tasa superior a la consistente con el equilibrio en balanza comercial, cuando el déficit comercial asociado es financiado con flujos de capital; segundo, la evidencia sobre el supuesto de restricción externa al crecimiento cuestiona los beneficios de la política de apertura comercial implementada en México.

Por otro lado, Prates Romero, Silveira y Jayme (2011), en un trabajo para Brasil, analizan cómo los patrones de especialización (sectores según nivel tecnológico) impactan las elasticidades ingreso de exportaciones e importaciones y, por tanto, la restricción externa al crecimiento. Empíricamente, aplican una versión ampliada del modelo de Thirlwall en cuatro subsectores industriales4 mediante un sistema vec para el periodo 1962-2007. Según sus resultados, sobre la base de las elasticidades ponderadas, sugieren que la tasa de crecimiento está determinada por las elasticidades ingreso de la demanda de importaciones y exportaciones. Asimismo, hallan que la especialización en la exportación de bienes de alta tecnología, en contraste a un patrón exportador de productos básicos, relaja la restricción externa al crecimiento del producto. De la misma forma, encuentran que las elasticidades precio de la demanda son directamente proporcionales con el nivel tecnológico incorporado.

Pacheco (2009), en un estudio para América Latina5 durante el periodo 1977-2002, muestra evidencia empírica para determinar si una mejor posición de la balanza comercial, a consecuencia de la apertura económica, permite solventar la restricción al crecimiento económico. Para ello, realiza estimaciones a nivel de región y por país. En general, sus estimaciones muestran, según la prueba de McCombie, que la elasticidad ingreso de la demanda de importaciones estimada no es estadísticamente diferente del valor de la elasticidad ingreso de importaciones teórica, con excepción de Argentina, Brasil, Guatemala, Nicaragua, Perú, Uruguay y Venezuela; verificando así que, en el largo plazo, la tasa de crecimiento observada (2.7%) es similar a la tasa compatible con equilibrio externo (2.4%) a nivel de región. Con estos resultados, concluye que el desempeño económico en varios países de Latinoamérica se encuentra restringido por la balanza de pagos, existiendo así un límite para sostener sistemáticamente el déficit comercial y acumular deuda externa.

Con el objetivo de analizar la relación entre crecimiento económico y balanza comercial, Holland, Vieira y Canuto (2004) prueban empíricamente el modelo de restricción externa de Thirlwall para el caso de diez economías de América Latina durante el periodo 1950-2000. Sus resultados indican que a largo plazo existe una relación de equilibrio entre el pib, las exportaciones e importaciones para Brasil y Chile. Además, encuentran que los países con veloces tasas de crecimiento son compatibles con la tasa de crecimiento restringida por balanza de pagos. En otras palabras, no es posible rechazar la conjetura de que las economías son inmunes a la restricción del sector externo. En este sentido, los autores sugieren que las economías latinoamericanas necesitan implementar cambios significativos en términos de la especialización productiva, si el objetivo es lograr una tasa de crecimiento sostenida de largo plazo.

En un ejercicio empírico para 34 países de ingreso bajo y medio, incluidos 14 de América Latina,6Perraton (2003) estima una versión ampliada del modelo original de Thirlwall sobre restricción externa, en el que incluye los términos de intercambio y los flujos de capital como variables de control. El autor emplea un sistema vec como método de regresión para cada caso de estudio durante el periodo 1973-1995. En sus estimaciones encuentra que en 19 casos la hipótesis de crecimiento restringido por el sector externo se sostiene, entre ellos Argentina y Brasil. Con estos resultados, sostiene que las exportaciones generan un impacto positivo sobre la tasa de crecimiento del pib, pudiendo operar como un mecanismo para contener la restricción externa de la demanda.

COMPETITIVIDAD Y RESTRICCIÓN EXTERNA: CONSIDERACIONES TEÓRICASEn una economía pequeña y abierta es necesario identificar si existen restricciones estructurales que condicionan su trayectoria macroeconómica de largo plazo; uno de estos elementos es la posición de la balanza comercial y el impacto de ésta sobre la dinámica de la actividad económica. En este contexto, en la literatura se reconoce que un factor determinante de la balanza en cuenta corriente y la competitividad externa está asociado con la evolución del tipo de cambio real.

Si bien la apertura económica se concibe como un factor que otorga bondades al crecimiento económico, también es cierto que las características de especialización productiva y la orientación de la política cambiaria pueden crear limitaciones notables; como podría ser el caso donde la elasticidad ingreso de importaciones es sensiblemente elevada con relación a la elasticidad de las exportaciones, lo que podría conducir, por una parte, a un proceso de segmentación y desarticulación de cadenas productivas y, por otro, a una senda de desequilibrios sistemáticos solventados con ahorro externo.

En virtud de lo anterior, en esta sección presentamos los principios teórico-conceptuales que fundamentan nuestro análisis empírico. Para ello, consideramos la condición Marshall-Lerner y el modelo de crecimiento con restricción externa de Thirlwall. El propósito de esta revisión es dual: primero, deducir la relación de largo plazo entre el tipo de cambio real y la balanza comercial; segundo, establecer cómo la dinámica de la demanda agregada impacta la posición de la balanza de pagos y, por ende, la tasa de crecimiento de largo plazo.

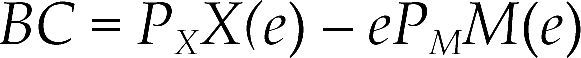

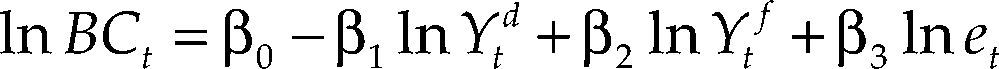

La regla Marshall-LernerEl teorema Marshall-Lerner establece que, si la balanza comercial se encuentra inicialmente en equilibrio, la depreciación real de una moneda mejora, en el largo plazo, la cuenta comercial; mientras que una apreciación la empeora. La hipótesis depende de que el volumen de exportaciones e importaciones sea suficientemente elástico respecto al tipo de cambio real (Krugman y Obstfeld, 2006). Esto es, si definimos la balanza comercial como:

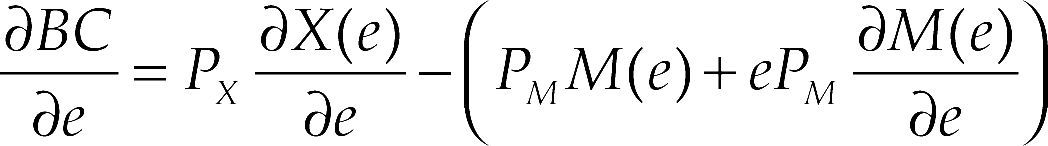

donde BC representa la balanza comercial; X y M constituyen, respectivamente, las exportaciones e importaciones de bienes y servicios; mientras que PX y PM expresan los precios de exportaciones e importaciones respectivamente, y e simboliza el tipo de cambio real. El efecto de una variación del tipo de cambio sobre la balanza comercial vendría dado por ∂BC/∂e:Si PXX(e)=ePMM(e), se deduce que:

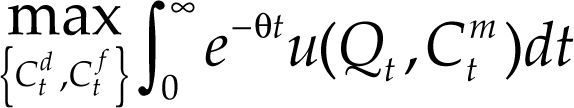

Considerando el modelo de sustitutos perfectos (Goldstein y Khan, 1985; Reinhart, 1995) se aproxima, para una economía pequeña y abierta, la función de balanza comercial. Se asume, en principio, un agente económico representativo, quien enfrenta un problema de maximización de utilidad:

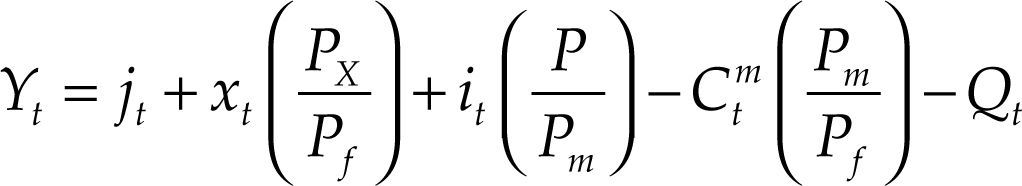

Como se observa, el agente divide su consumo en bienes nacionales (Qt) y bienes importados Ctm), el cual está sujeto a una restricción presupuestaria de la forma:

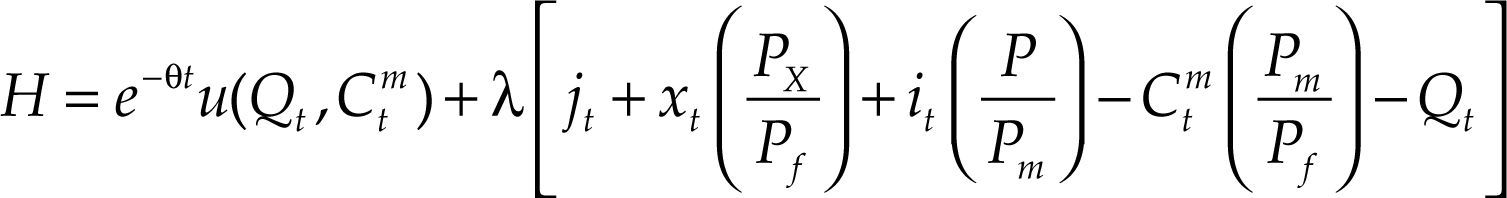

donde jt representa una dotación de bienes nacionales; xt e it constituyen, respectivamente, el ingreso por exportaciones y el presupuesto asignado por el agente representativo; mientras que Px, Pm, P y Pf simbolizan los precios de exportaciones, importaciones, esperados y foráneo respectivamente.Mediante el principio del máximo de Pontryagin (Chiang, 2006, cap. 20) se especifica la siguiente función hamiltoniana:

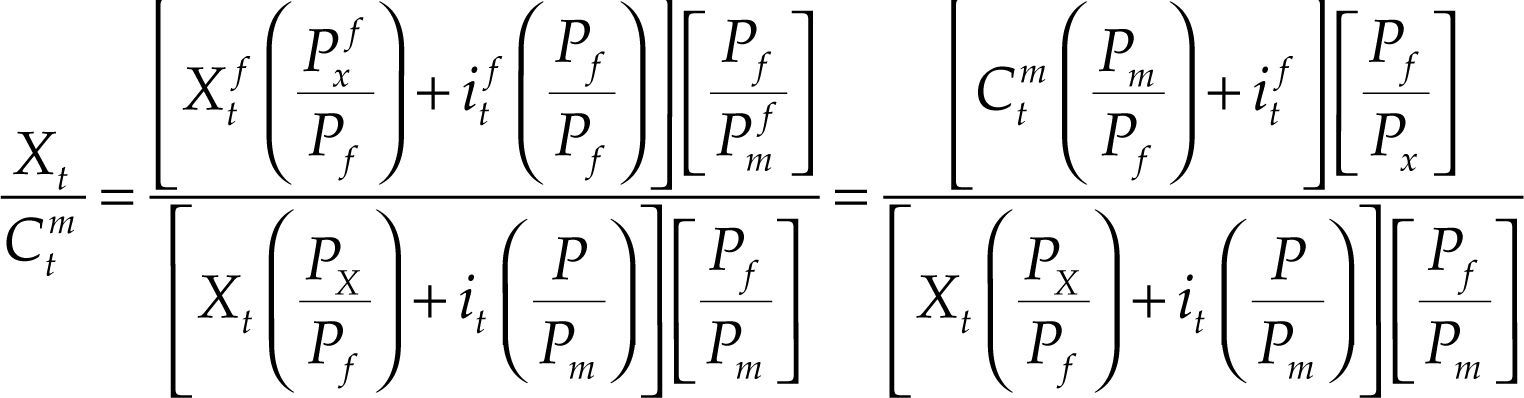

Resolviendo el problema de optimización dinámica,7 la función de la balanza comercial puede aproximarse como:

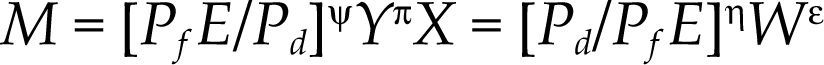

donde Xtf e itf representan las exportaciones y el presupuesto asignado por el agente representativo del país foráneo respectivamente.8 Reescribiendo la función obtenemos:donde BCt, γtd y γtf representan la balanza comercial, el ingreso nacional y el ingreso mundial respectivamente; mientras que et constituye el tipo de cambio real.9 Según se observa en la ecuación [8], el tipo de cambio real mejora la posición de la balanza comercial si la suma de las elasticidades precio de la demanda de exportaciones e importaciones es mayor que uno (ηX+ηM > 1). Asimismo, se deduce un efecto positivo (negativo) del ingreso mundial (nacional) sobre la balanza comercial.Crecimiento restringido por balanza de pagos: hipótesis de ThirlwallEl modelo de crecimiento restringido por balanza de pagos, elaborado por Thirlwall (2003), establece que ningún país puede crecer más rápido que la tasa consistente con el equilibrio de la balanza de pagos en cuenta corriente, a menos que pueda financiar permanentes déficit. Por lo tanto, para una economía pequeña y abierta, la principal restricción al crecimiento de la demanda y del desempeño económico es la balanza de pagos. El sistema se resume mediante un sistema de ecuaciones, integrado por las funciones de demanda de exportaciones e importaciones, como sigue:

La condición de equilibrio del sector externo, medida en unidades de moneda local, viene dada por la siguiente expresión:

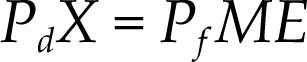

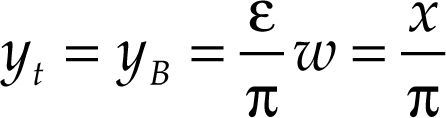

donde Pd, PM, X y M representan los precios nacionales e internacionales y el volumen de exportaciones e importaciones respectivamente; γ, W y E constituyen el ingreso nacional, el ingreso mundial y el tipo de cambio respectivamente, con η < 0, ψ < 0, ¿ > 0 y π > 0, que simbolizan las elasticidades precio de la demanda de exportaciones e importaciones y la elasticidad ingreso de exportaciones e importaciones respectivamente.Resolviendo el sistema de ecuaciones, suponiendo que los precios relativos permanecen constantes en el largo plazo, la solución dinámica del crecimiento (ecuación fundamental), consistente con el equilibrio de balanza de pagos, es definida por:

En esta formulación, yt y yB representan, respectivamente, las tasas de crecimiento del producto observado y compatible con el equilibrio de balanza de pagos; w y x expresan las tasas de crecimiento del ingreso mundial y las exportaciones respectivamente.

Siguiendo la tesis de Thirlwall (2003), en el largo plazo la tasa de crecimiento de un país estará restringida por balanza de pagos si, en un contexto de déficit comercial sistemático y de subutilización de capacidad instalada, la tasa observada, yt, es igual, o ligeramente mayor, a la tasa compatible con el equilibrio de balanza comercial, yB. Entonces, en el largo plazo, el aumento de la tasa de crecimiento de los países, compatible con el equilibrio en balanza comercial, dependerá de ajustes estructurales orientados a aumentar la elasticidad ingreso de las exportaciones y reducir la elasticidad ingreso de las importaciones, las cuales son endógenas al grado de utilización de la capacidad instalada, y esta última al crecimiento de la productividad (Lanzafame, 2014; Perrotini y Landa, 2015).

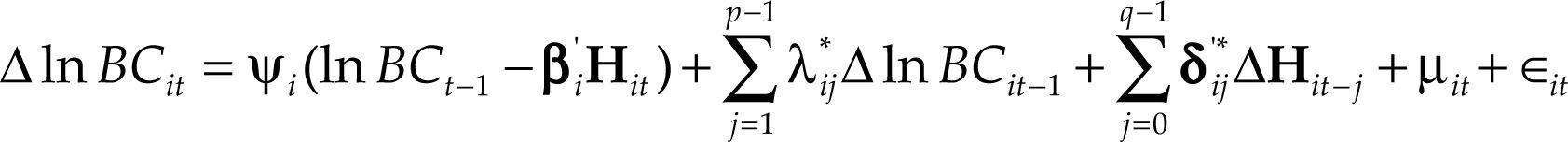

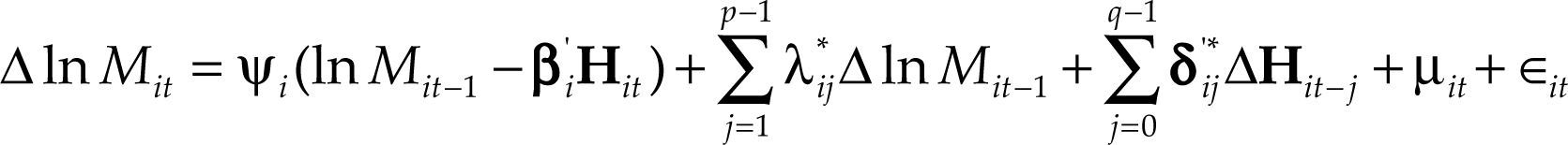

ESPECIFICACIÓN ECONOMÉTRICAPara el contraste empírico de la condición Marshall-Lerner, asumimos una especificación panel dinámica de la ecuación [8], estimada mediante el método Pooled Mean Group, de la forma:

donde BC representa la balanza comercial; H es un vector columna de k variables (pib de México, PIBMEX; pib de los EE.UU., PIBEE.UU., y tipo de cambio real, e); los vectores βi' y δij'* contienen, respectivamente, los parámetros de largo y corto plazo; μit y ∈it constituyen los efectos fijos y el termino de error respectivamente; mientras que los índices i y t capturan, respectivamente, la unidad transversal (país) y la unidad de tiempo.En cuanto a la tasa compatible con el equilibrio en balanza comercial, yB, primero obtenemos la elasticidad ingreso de importaciones, πˆ. Con este fin, consideramos la siguiente formulación dinámica de la función de importaciones:

donde i y t indican la unidad de corte transversal (país) y el periodo respectivamente; el parámetro ψi captura la velocidad de ajuste del desequilibrio;10Hit es un vector de variables explicativas (pib nacional, PIBitd, y el precio relativo de importaciones, PRMit); los vectores βi' y δij'* contienen, respectivamente, los parámetros de largo y corto plazo;11 mientras que μit y ∈it representan los efectos fijos y el termino de error respectivamente.Segundo, probamos si la elasticidad ingreso de las importaciones estimada es estadísticamente diferente de la elasticidad ingreso que satisface (yt=yB), según la prueba de McCombie (McCombie, 1989).

Dos anotaciones relevantes debemos hacer sobre nuestro artículo: 1) ambas formulaciones incorporan un mecanismo de corrección de error que permite ligar la dinámica de corto plazo de las variables, influenciadas por las desviaciones respecto de la senda de equilibrio, al comportamiento de largo plazo; 2) la implementación del procedimiento ardl (Pesaran, Shin y Smith, 2001) para modelos panel dinámico, permite la combinación de variables con distinto orden de integración en el sistema, evitando con ello el problema asociado con el análisis de cointegración estándar que requiere las propiedades de estacionariedad de las variables. Asimismo, la metodología producirá estimadores eficientes y consistentes a pesar de que las variables del sistema sean endógenas y en el marco de muestras pequeñas.

Análisis de resultadosEl estudio recoge información anual sobre el pib, exportaciones, importaciones, tipo de cambio real, índice de precios de importaciones y deflactor del pib. Los datos corresponden a Argentina, Brasil, Chile, Colombia y México para el periodo 1994-2015, obtenidos a partir de las estadísticas del Banco Mundial, del fmi (World Economic Outlook Database) y de la ocde (Economic Outlook).

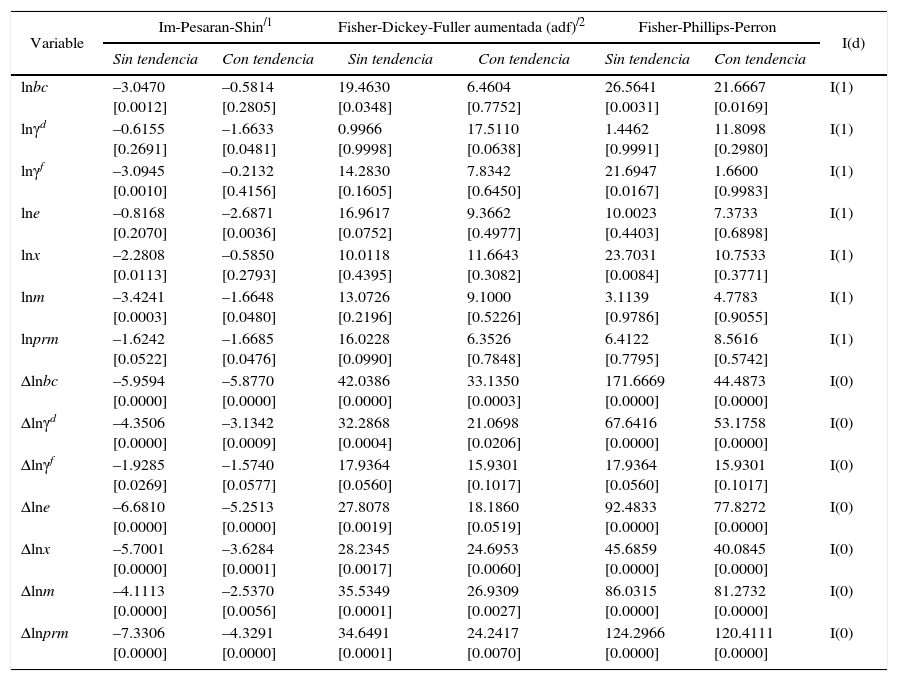

El contraste empírico inicia con el análisis de las propiedades de estacionariedad de las variables incluidas en cada sistema operacionalizado, mediante la prueba de raíz unitaria para panel de Im, Pesaran y Shin (2003) y tipo Fisher (Choi, 2001). Los resultados indican que las series siguen procesos estocásticos estacionarios, I(0), en primeras diferencias, esto es, integradas de orden uno, I(1), en niveles.

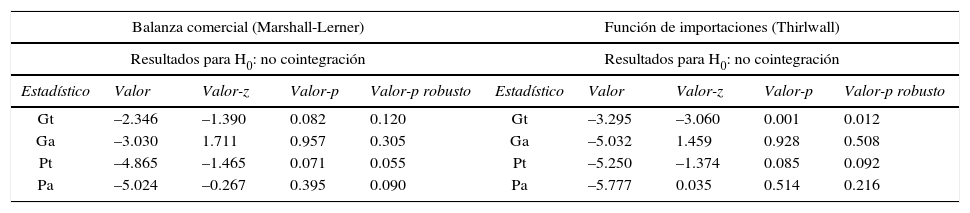

Una vez determinadas las propiedades estocásticas de las series, se procedió a identificar la existencia de relaciones de equilibrio de largo plazo en ambas especificaciones econométricas (BCit, PIBitMEX, PIBitEE.UU, eit) y (Mit, PIBitMEX, PRMit) con base en la prueba de cointegración de Westerlund (2007). Los estadísticos obtenidos evidencian cointegración de largo plazo entre las variables de cada sistema (véase el cuadro A1). La selección óptima de rezagos se realizó según los criterios de Akaike y bayesiano.

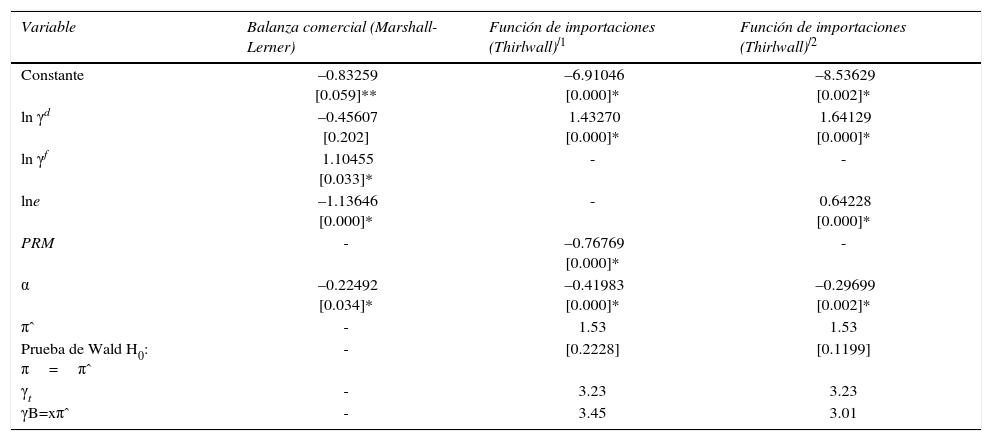

Las estimaciones sobre la condición Marshall-Lerner, ecuación [12], muestran evidencia de una relación positiva y estadísticamente significativa entre la balanza comercial y el tipo de cambio real, lo cual indica que un aumento (disminución) del 1% en el índice del tipo de cambio real genera un deterioro (mejora) de la balanza comercial en 1.14% (véase el cuadro 3). Con este resultado, se verifica que los volúmenes de exportaciones e importaciones son suficientemente elásticos respecto al tipo de cambio real para el caso de América Latina. Desde esta perspectiva, la validación empírica de la regla supone una mejora de la competitividad, anidada en las fluctuaciones del tipo de cambio real; sin embargo, esto no significa una ganancia en términos de productividad e innovación tecnológica.

Competitividad y crecimiento con restricción por balanza comercial

| Variable | Balanza comercial (Marshall-Lerner) | Función de importaciones (Thirlwall)/1 | Función de importaciones (Thirlwall)/2 |

|---|---|---|---|

| Constante | –0.83259 [0.059]** | –6.91046 [0.000]* | –8.53629 [0.002]* |

| ln γd | –0.45607 [0.202] | 1.43270 [0.000]* | 1.64129 [0.000]* |

| ln γf | 1.10455 [0.033]* | - | - |

| lne | –1.13646 [0.000]* | - | 0.64228 [0.000]* |

| PRM | - | –0.76769 [0.000]* | - |

| α | –0.22492 [0.034]* | –0.41983 [0.000]* | –0.29699 [0.002]* |

| πˆ | - | 1.53 | 1.53 |

| Prueba de Wald H0: π=πˆ | - | [0.2228] | [0.1199] |

| γt | - | 3.23 | 3.23 |

| γB=xπˆ | - | 3.45 | 3.01 |

Notas: 1/ El aumento de prm revela un incremento del precio relativo de las importaciones. 2/ El aumento del tipo de cambio real representa una apreciación de éste.

Estimaciones basadas en el enfoque Pooled Mean Group para panel, ardl. * Significativo al 5%. ** Significativo al 10%. Valor-p entre paréntesis.

Fuente: elaboración propia con base en información de Banco Mundial.

De este modo, encontramos que los coeficientes asociados con las elasticidades ingreso de la demanda de exportaciones e importaciones guardan el sentido de las relaciones planteadas en el enfoque teórico convencional del comercio internacional; no obstante, sólo el coeficiente del ingreso foráneo resulta estadísticamente significativo. Además, según se observa en el cuadro 3, el coeficiente de velocidad de ajuste, α, tiene el signo esperado, lo que sugiere la convergencia al equilibrio (cointegración).

En cuanto a la hipótesis de restricción externa de Thirlwall, hallamos que la elasticidad ingreso de la demanda de importaciones presenta el signo esperado y es estadísticamente significativo. Así, ante un aumento del 1% en el ingreso nacional, la demanda de importaciones aumenta alrededor de 1.43%.

Por otra parte, siguiendo la prueba de McCombie, encontramos que no se puede rechazar la hipótesis para el caso de nuestro panel. Que la elasticidad ingreso de las importaciones de equilibrio sea estadísticamente diferente de la elasticidad ingreso estimada, según se observa en el cuadro 3, sugiere que la tasa de crecimiento efectiva (3.23) no es significativamente diferente de la tasa de crecimiento compatible con el equilibrio en balanza de pagos (3.45). Con este resultado, además de considerar el notable déficit comercial de los países seleccionados para el periodo en conjunto, hallamos evidencia empírica para el caso de América Latina de que el crecimiento se encuentra restringido por balanza de pagos. En suma, las estimaciones empíricas sobre restricción externa indican que mantener un modelo de crecimiento basado en la inserción comercial en las fases finales de las cadenas de valor y/o la explotación de recursos naturales no contribuye a que la elasticidad ingreso de la demanda de exportaciones se convierta en un motor de la tasa de crecimiento en el largo plazo, toda vez que este modelo genera un anclaje en la demanda de importaciones (bienes intermedios y finales de mediana y alta tecnología).

Efectivamente, la amplitud de la brecha entre la elasticidad ingreso de la demanda de exportaciones e importaciones invocaría distintas implicaciones. Por ejemplo, si ¿=π, implica que la tasa de crecimiento de exportaciones e importaciones se expanden al mismo ritmo, así en el largo plazo podría nulificar las ganancias estáticas y dinámicas vinculadas con el comercio exterior. Por el contrario, si ¿ < π, en forma sistemática, significa que el ritmo de expansión de las importaciones supera al crecimiento de las exportaciones, lo cual podría imponer en el largo plazo una restricción sobre la senda de crecimiento; en este caso, como en el anterior, por el desmantelamiento de cadenas productivas y la consolidación de un proceso de industrialización hacia fuera. Finalmente, si se mantiene en el largo plazo que ¿ > π, contexto donde la dinámica de las exportaciones es mayor que el ritmo de expansión de las importaciones, entonces se genera un vector de beneficios, estáticos y dinámicos, sobre el funcionamiento económico, tipificados en la literatura del comercio internacional.12

CONCLUSIONESEn el presente artículo se estimó el efecto de las variaciones del tipo de cambio real sobre la balanza comercial, así como el efecto de ésta sobre el crecimiento económico, para el caso de Argentina, Brasil, Chile, Colombia y México durante la fase de crecimiento impulsado por la demanda externa (1994-2015). De nuestro análisis encontramos, primero, que el crecimiento del producto mantiene una dinámica conservadora, con avances poco significativos del ingreso per cápita. Segundo, si bien el comercio exterior para la región de América Latina ha aumentado vigorosamente, éste se ha orientado hacia la especialización en actividades primarias-extractivas y de ensamble (fases finales de las cadenas de valor), estableciendo con ello un fuerte impulso de la actividad importadora (modelo exportador-importador). En estas circunstancias, el sector exportador parece no constituir un factor de arrastre de la actividad productiva debido a la débil integración de las cadenas de producción. Asimismo, encontramos un estrecho co-movimiento entre la competitividad del sector exportador y las fluctuaciones del tipo de cambio, condición que revela la obtención de ganancias estáticas del comercio internacional.

En nuestras estimaciones se muestra, por un lado, que, en el largo plazo, los volúmenes de exportaciones e importaciones son suficientemente elásticos respecto al tipo de cambio. Esta evidencia empírica a favor de la hipótesis Marshall-Lerner supone una mejora de la competitividad para América Latina anclada en las fluctuaciones del tipo de cambio real, pero esto no significa una ganancia en términos de productividad e innovación tecnológica. De acuerdo al perfil del comercio exterior que caracteriza la región de América Latina, los resultados revelan que para una economía en un contexto de especialización en industrias tradicionales o con bajo aporte de valor agregado, la competitividad e inserción al mercado mundial estaría sustentada en las variaciones del tipo de cambio real. De esta manera, a largo plazo la variabilidad del tipo de cambio real mejora la posición de la balanza comercial.

Del mismo modo, nuestros resultados sugieren que el crecimiento se encuentra restringido por balanza de pagos, por lo que mantener un modelo de crecimiento basado en la inserción comercial en las fases finales de las cadenas de valor y/o la explotación de recursos naturales no contribuye a que la elasticidad ingreso de la demanda de exportaciones se convierta en un motor de la tasa de crecimiento en el largo plazo, toda vez que este modelo genera un anclaje en la demanda de importaciones (bienes intermedios y finales de mediana y alta tecnología).

Orden de integración. Prueba de raíz unitaria para panel

| Variable | Im-Pesaran-Shin/1 | Fisher-Dickey-Fuller aumentada (adf)/2 | Fisher-Phillips-Perron | I(d) | |||

|---|---|---|---|---|---|---|---|

| Sin tendencia | Con tendencia | Sin tendencia | Con tendencia | Sin tendencia | Con tendencia | ||

| lnbc | –3.0470 [0.0012] | –0.5814 [0.2805] | 19.4630 [0.0348] | 6.4604 [0.7752] | 26.5641 [0.0031] | 21.6667 [0.0169] | I(1) |

| lnγd | –0.6155 [0.2691] | –1.6633 [0.0481] | 0.9966 [0.9998] | 17.5110 [0.0638] | 1.4462 [0.9991] | 11.8098 [0.2980] | I(1) |

| lnγf | –3.0945 [0.0010] | –0.2132 [0.4156] | 14.2830 [0.1605] | 7.8342 [0.6450] | 21.6947 [0.0167] | 1.6600 [0.9983] | I(1) |

| lne | –0.8168 [0.2070] | –2.6871 [0.0036] | 16.9617 [0.0752] | 9.3662 [0.4977] | 10.0023 [0.4403] | 7.3733 [0.6898] | I(1) |

| lnx | –2.2808 [0.0113] | –0.5850 [0.2793] | 10.0118 [0.4395] | 11.6643 [0.3082] | 23.7031 [0.0084] | 10.7533 [0.3771] | I(1) |

| lnm | –3.4241 [0.0003] | –1.6648 [0.0480] | 13.0726 [0.2196] | 9.1000 [0.5226] | 3.1139 [0.9786] | 4.7783 [0.9055] | I(1) |

| lnprm | –1.6242 [0.0522] | –1.6685 [0.0476] | 16.0228 [0.0990] | 6.3526 [0.7848] | 6.4122 [0.7795] | 8.5616 [0.5742] | I(1) |

| Δlnbc | –5.9594 [0.0000] | –5.8770 [0.0000] | 42.0386 [0.0000] | 33.1350 [0.0003] | 171.6669 [0.0000] | 44.4873 [0.0000] | I(0) |

| Δlnγd | –4.3506 [0.0000] | –3.1342 [0.0009] | 32.2868 [0.0004] | 21.0698 [0.0206] | 67.6416 [0.0000] | 53.1758 [0.0000] | I(0) |

| Δlnγf | –1.9285 [0.0269] | –1.5740 [0.0577] | 17.9364 [0.0560] | 15.9301 [0.1017] | 17.9364 [0.0560] | 15.9301 [0.1017] | I(0) |

| Δlne | –6.6810 [0.0000] | –5.2513 [0.0000] | 27.8078 [0.0019] | 18.1860 [0.0519] | 92.4833 [0.0000] | 77.8272 [0.0000] | I(0) |

| Δlnx | –5.7001 [0.0000] | –3.6284 [0.0001] | 28.2345 [0.0017] | 24.6953 [0.0060] | 45.6859 [0.0000] | 40.0845 [0.0000] | I(0) |

| Δlnm | –4.1113 [0.0000] | –2.5370 [0.0056] | 35.5349 [0.0001] | 26.9309 [0.0027] | 86.0315 [0.0000] | 81.2732 [0.0000] | I(0) |

| Δlnprm | –7.3306 [0.0000] | –4.3291 [0.0000] | 34.6491 [0.0001] | 24.2417 [0.0070] | 124.2966 [0.0000] | 120.4111 [0.0000] | I(0) |

Notas: 1/ La prueba de hipótesis plantea: H0: todos los paneles contienen raíces unitarias; H1: algunos paneles son estacionarios. El cuadro reporta el valor del estadístico W_t-bar. 2/ La prueba de hipótesis plantea: H0: todos los paneles contienen raíces unitarias; H1: al menos un panel es estacionario. El cuadro reporta el valor del estadístico Z (inversa normal). Valor-p entre paréntesis.

Fuente: elaboración propia de los autores.

Prueba de cointegración para panel (Westerlund, 2007)

| Balanza comercial (Marshall-Lerner) | Función de importaciones (Thirlwall) | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| Resultados para H0: no cointegración | Resultados para H0: no cointegración | ||||||||

| Estadístico | Valor | Valor-z | Valor-p | Valor-p robusto | Estadístico | Valor | Valor-z | Valor-p | Valor-p robusto |

| Gt | –2.346 | –1.390 | 0.082 | 0.120 | Gt | –3.295 | –3.060 | 0.001 | 0.012 |

| Ga | –3.030 | 1.711 | 0.957 | 0.305 | Ga | –5.032 | 1.459 | 0.928 | 0.508 |

| Pt | –4.865 | –1.465 | 0.071 | 0.055 | Pt | –5.250 | –1.374 | 0.085 | 0.092 |

| Pa | –5.024 | –0.267 | 0.395 | 0.090 | Pa | –5.777 | 0.035 | 0.514 | 0.216 |

Fuente: elaboración propia de los autores.

El cálculo incluye: China, Corea del Sur, Malasia, Taiwán y Vietnam.

Vía el fenómeno de aprendizaje en la producción de Arrow (1962) y Lucas (1988).

El tamaño de la muestra difiere entre los países: Argentina, 1981q1-2005q4; Brasil, 1993q1-2005q4; México, 1979q1-2005q4, y Perú, 1979q1-2005q4.

Además, los autores estiman las elasticidades ingreso a partir del modelo original y mediante índices implícitos. Por otro lado, las agregaciones industriales se realizaron a través de una adaptación de la taxonomía de Lall (2000) como sigue: sector manufacturero, industrias de alta y media tecnología, industrias basadas en recursos naturales y manufactura de productos básicos.

La muestra incluye 17 países de la región: Argentina, Bolivia, Brasil, Chile, Costa Rica, Ecuador, El Salvador, Guatemala, Honduras, México, Nicaragua, Paraguay, Perú, República Dominicana, Uruguay y Venezuela.

Argentina, Bolivia, Brasil, Costa Rica, República Dominicana, Ecuador, El Salvador, Guatemala, Honduras, Haití, Jamaica, Nicaragua, Panamá, Perú, Trinidad y Tobago y Uruguay.

Conseguida a partir de las condiciones de primer orden (C.P.O): ∂H∂Ctd;∂H∂Ctf;∂H∂λ;∂H∂it.

La deducción de la ecuación [8] sigue de establecer la condición de equilibrio de mercado, tal que: Xt=Ctmf y Xt=Ctmf.

Un aumento del índice del tipo de cambio real supone una depreciación, lo que mejora la balanza comercial y la competitividad de las exportaciones de un país, si la definición parte de la paridad moneda extranjera-moneda local. En contraste, si la definición toma la paridad moneda local-moneda extranjera, ello implica una pérdida de competitividad y un empeoramiento de la balanza comercial. En este trabajo asumimos la definición del tipo de cambio nominal según la paridad moneda nacional dólar.

Si ψi=0, no existe evidencia de una relación de largo plazo. Se espera que ψi<0, bajo el supuesto de que las variables muestran un retorno hacia un equilibrio de largo plazo.

Con ψi=−1−∑j=1pλij;βi=∑j=0qλij1−∑kλik;λij*=−∑m=j+1pλimj=1,…,p−1;δij*=−∑m=j+1qδimj=1,…,q−1.

Entre otros efectos se encuentran: transferencia tecnológica (acceso a la frontera tecnológica), mayor especialización productiva, incremento de la productividad, aumento en la utilización de la capacidad instalada y reasignación eficiente de recursos (Grossman y Helpman, 1991, cap. 9).