El presente artículo investiga los efectos de la dolarización en el desempeño macroeconómico de una pequeña economía abierta, la de Ecuador, empleando para ello un análisis de series de tiempo. Específicamente, exploramos cómo la dolarización implementada en este país afectó la inflación, el pib, la incertidumbre inflacionaria y la relación entre el dinero y el nivel de precios (de aquí en adelante: la relación dinero-precio). Los cuatro principales hallazgos surgidos de esta investigación son: 1) la inflación acusa niveles más bajos después de la dolarización; 2) el crecimiento del Pib es más elevado tras la dolarización, habiendo controlado previamente algunos factores como los precios del petróleo y el crecimiento del pib en economías emergentes y latinoamericanas; 3) la incertidumbre inflacionaria, medida a través de la varianza de la inflación mediante el método garch, es más baja durante el periodo de dolarización, y 4) una vez implementada la dolarización, la oferta monetaria es endógena, mientras que antes de la misma era exógena. Como resultado de lo anterior, concluimos que la dolarización ha mejorado el desempeño macroeconómico de Ecuador, cambiando la relación dinero-precio en el país. Los resultados obtenidos son robustos ante varias especificaciones empíricas.

El hecho de que muchos países emergentes enfrentaran crisis cambiarías con efectos económicos devastadores dio pie a un apasionado debate en torno a las políticas que deberían prevalecer, las cuales tendrían que estar centradas en el tipo de cambio en dichos países. Varios economistas, como Summers (2000) y Fischer (2001), propusieron la instrumentación de paridades fijas. La dolarización, implementada por varias naciones, implica la anulación de la moneda nacional de un país remplazando su uso con el de la moneda de un país desarrollado como numerario de curso legal (en el caso de Ecuador, el dólar de Estados Unidos).1

Los análisis teóricos efectuados por Calvo (2001) y Minda (2005) indican que la dolarización conlleva ventajas y desventajas, por lo cual es necesario realizar valoraciones empíricas a profundidad para determinar si el cambio de moneda logra lo que quienes lo promueven prometen, es decir, el mejoramiento en las condiciones macroeconómicas atribuibles a la estabilidad financiera y cambiaria. Alesina y Barro (2001: 382) sostienen que el uso de la moneda de otra nación “elimina el problema del sesgo inflacionario vinculado a una política monetaria discrecional”. Dornbusch (2001), por su parte, señala que aquellos países que eliminan su propia moneda dolarizándose tenderán a crecer más rápido que los no dolarizados.2

A partir de estos argumentos teóricos, investigamos los efectos que la dolarización implicó en el desempeño de Ecuador, empleando para ello un análisis de series de tiempo. En este sentido, en marzo de 2000,3 Ecuador implementó oficialmente la dolarización, suprimiendo su propia moneda, el sucre, y adoptando el dólar estadounidense. Como anota Jameson (2003a), considerando los países que se han dolarizado recientemente, Ecuador es el que más tiempo lleva en el proceso, además de ser el que cuenta actualmente con el programa de dolarización más radical. De ahí que constituya un excelente ejemplo para la investigación de los efectos de la dolarización en economías emergentes. De manera específica, quisimos analizar empíricamente la economía ecuatoriana con el fin de dilucidar el efecto de la dolarización en los siguientes factores macroeconómicos:

- 1.

Nivel de inflación

- 2.

Nivel del pib real

- 3.

Crecimiento del pib real

- 4.

Variabilidad de la inflación

- 5.

Relación dinero-precio

Al respecto, los principales hallazgos de este estudio pueden resumirse de la siguiente manera: primero, la inflación es más baja tras la dolarización; segundo, el crecimiento del pib es más elevado tras la dolarización, resultados que se sostienen aun habiendo controlado otros factores diferentes de la dolarización, que podrían causar este mejoramiento; tercero, la incertidumbre inflacionaria, medida por la varianza mediante el modelo generalizado autorregresivo de heterocedasticidad condicional (garch), es más baja tras la dolarización. Finalmente, una vez implementada la dolarización, la oferta monetaria es endógena, mientras que antes de la misma era exógena.

Los efectos económicos que conlleva la dolarización oficial son examinados a nivel teórico por Calvo (2001), Berger, Jensen y Schjelderup (2001) y Duncan (2003). Calvo (2001) amplía la teoría estándar incluyendo áreas monetarias óptimas con la presencia de una dolarización no oficial, que implica credibilidad imperfecta y sistemas financieros débiles. Al respecto, el modelo ampliado establece que la dolarización oficial podría apoyar a las economías emergentes en términos de lograr credibilidad y eficacia en las políticas instrumentadas. Berger, Jensen y Schjelderup (2001), por su parte, sostienen que lo perdido en cuanto a la flexibilidad de la política monetaria podría ser compensado con el logro de mayor credibilidad. Mientras que Duncan (2003) construye un modelo de equilibrio general dinámico con una dolarización parcial, a fin de analizar y comparar dos entornos: por un lado, el de una economía parcialmente dolarizada con un tipo cambiario flexible y, por el otro, el de una economía totalmente dolarizada. Las simulaciones realizadas arrojan resultados indeterminados en cuanto a la dolarización oficial. Si bien tras la dolarización oficial la volatilidad inflacionaria resulta más baja, el producto y la volatilidad del déficit fiscal son más elevados.

Existe escaso análisis empírico en torno a los efectos de la dolarización. Los estudios efectuados anteriormente en este sentido se realizaron utilizando datos anuales. A manera de ejemplo, Edwards y Magendzo (2006) examinan los efectos de la dolarización analizando un panel anual de 169 países durante un periodo que abarca de 1970 a 1998. Los autores concluyen que el crecimiento del pib no varía estadísticamente en economías dolarizadas, como tampoco lo hace en aquellas no dolarizadas. Dado que el conjunto de datos empleado por Edwards y Magendzo (2006) llega hasta 1998, no incluye a Ecuador como país dolarizado. Los países dolarizados examinados en su conjunto de datos son, generalmente, países no independientes y países independientes con economías pequeñas. Entre los 169 países reunidos en su conjunto de datos se identifican 20 países cuyas economías se encuentran dolarizadas.

A partir de la crisis económica de los años 1998 y 1999, que provocó la dolarización de Ecuador, se llevaron a cabo muchos estudios empíricos centrados en el desempeño macroeconómico de este país. Nazmi (2001), Jacome (2004), Beckerman (2002) y Martínez (2006) analizaron el proceso que condujo a dicha crisis económica. Los autores sostienen que la crisis financiera de este país se fue agudizando debido, principalmente, a las debilidades institucionales existentes, a las rigideces de las finanzas públicas y a la elevada dolarización financiera. Conjuntamente con Solimano (2002), Beckerman y Douglas (2002) examinan los pros y los contras consecuentes a la dolarización en Ecuador. Jameson (2004) asegura que las perspectivas ortodoxas son inadecuadas para explicar la decisión de las autoridades de Ecuador de dolarizar y, para efectos de su argumento, utiliza un marco explicativo llamado “institucionalismo poskeynesiano”. Dean (2003) examina a Canadá y a Ecuador realizando un análisis comparativo a partir de la consideración de seis factores distintos: los peligros de tener pasivos dolarizados, las primas aplicadas a las tasas de interés por concepto de riesgo moneda y de impago, la menor previsibilidad de la oferta monetaria nacional, las perturbaciones monetarias más fuertes, la irreversibilidad de la sustitución monetaria y la impotencia de la política cambiaria. Una vez efectuado un análisis descriptivo, el autor concluye que la dolarización sería adecuada para Ecuador, no así para Canadá. A su vez, Hanke (2003) sostiene que, si bien la dolarización es apta para Ecuador, para que la medida resulte eficaz deberían aplicarse otras reformas, entre las que se encuentran las siguientes: integración financiera con el sistema financiero internacional, transparencia y control fiscal, simplificación impositiva, votación supermayoritaria, desregulación y privatización.

En el otro extremo del debate, algunos estudios argumentan que la dolarización no beneficia a Ecuador. Jameson (2003a; 2003b) afirma que la dolarización no constituye una medida adecuada para este país, considerando que, además, provocará una crisis, en tanto que en lo concerniente a la estructura de la economía no resuelve ningún problema económico fundamental. Al respecto, examina cómo podría implementarse un proceso de desdolarización (Jameson, 2003a) y analiza el desempeño macroeconómico de Ecuador entre 1997 y 2002 mediante la revisión de los datos anuales pertinentes (Jameson, 2003b).

El presente estudio afirma que el desempeño macroeconómico de Ecuador mejoró durante el periodo 2000-2002. La dolarización ejerció un papel en dicha mejoría a través del impulso que dio a los flujos de capital tanto privados [como públicos]. Desde el punto de vista político-económico, la dolarización permitió que el país tenga acceso a recursos internacionales de dólares. En contraposición, Jameson (2003b) indica que, aunque el desempeño económico de Ecuador mejoró como consecuencia de la dolarización, persisten los problemas económicos de índole estructural fundamentales, entre los que cita la inestabilidad política y la desaparición de la política monetaria independiente. Frente a estos problemas, este país continúa siendo susceptible a las crisis.

Los estudios a los que hemos hecho referencia utilizan datos anuales debido a que existen limitaciones en las estadísticas. Además, no abarcan una investigación de series de tiempo vinculadas al desempeño macroeconómico de Ecuador.4 Para analizar los efectos de la dolarización en un país grande e independiente como Ecuador, en nuestro estudio se emplearon datos mensuales y trimestrales, analizándolos desde una perspectiva de series de tiempo.5

Nuestro análisis se aparta de otros estudios similares en varios aspectos. En primer lugar, lleva a cabo el primer análisis extensivo de series de tiempo sobre los efectos de la dolarización en el desempeño económico de Ecuador. Se usaron datos de alta frecuencia con el fin de investigar dichos efectos, mientras que los estudios anteriores no pudieron realizar un estudio semejante debido a las limitaciones presentadas por los datos.6,7 Por otra parte, con el objetivo de verificar lo robusto de nuestros resultados y de valorar con precisión los efectos de la dolarización, hemos utilizado variables de control como el precio del petróleo, el crecimiento del pib de países emergentes, las tendencias del crecimiento del pib de los países latinoamericanos, el tipo de cambio real y las remesas. Asimismo, el uso de la metodología estadística alternativa de Quandt-Andrews asegura que los resultados empíricos resultantes midan correctamente los efectos de la dolarización, omitiendo todo cambio adicional ocurrido previamente a su implementación. En segundo término, según nuestro mejor saber, se trata del primer estudio que analiza el impacto que la dolarización tiene sobre la incertidumbre inflacionaria empleando un modelo garch. En tercer lugar, nuestro estudio investiga el impacto de la dolarización en la relación dinero-precio en Ecuador, algo que no se había hecho anteriormente en este tipo de estudios. En resumen, a partir de la aplicación de varios métodos de series de tiempo, la presente investigación constituye una aportación adicional a la literatura que aborda los efectos macroeconómicos de la dolarización mediante el uso de estadísticas mensuales y trimestrales.

Quispe-Agnoli y Whisler (2006) establecen que entre los beneficios previstos y atribuibles a la dolarización completa se incluyen la eliminación del riesgo cambiario, lo cual contribuye a disminuir tanto la prima por riesgo país como las tasas de interés, así como la reducción de la tasa de inflación y de las expectativas inflacionarias. Sin embargo, a pesar de que estos beneficios potenciales podrían ocurrir, las ventajas y desventajas de la dolarización continúan siendo debatidas. Entre las desventajas identificadas, se menciona que tras la dolarización tiene lugar la pérdida de una política monetaria independiente y que las autoridades del país sólo pueden recurrir a la política fiscal, por lo que, si no existe una política fiscal sostenible, la dolarización no tendrá los resultados deseados. En estos casos, la adopción del dólar como moneda nacional y la consiguiente eliminación de los riesgos vinculados al sistema monetario no determinarán la disminución del riesgo país en forma inmediata.

Por el contrario, como se vio recientemente en Grecia, cuando la política fiscal es insostenible, puede provocar un alza del riesgo país. De manera similar, los déficit de cuenta corriente y los presupuestales no desaparecerán a la hora de instrumentar la dolarización. En aquellos países que presentan déficit presupuestales y un déficit de cuenta corriente elevado, la adopción de la dolarización desembocará en la eliminación del sistema cambiario, lo que llevará a que el país sea más vulnerable frente a las perturbaciones, ya que éstas no podrán ser amortiguadas por éste. De hecho, en este caso, la dolarización podría aumentar el riesgo país.

De manera que es posible considerar que la dolarización completa puede apoyar a aquellos países que ya tengan una dolarización extraoficial muy extendida, como es el caso de Ecuador. En tales países, al eliminar el mal manejo de la política monetaria con fines políticos, la dolarización puede generar cierta estabilidad económica. La existencia de ciertas condiciones iniciales previas podría ser relevante antes de tomar la decisión de impulsar la dolarización oficial. Por ejemplo, Minda (2005) y Edwards y Magendzo (2006) opinan que aquellos países pequeños que han establecido estrechos vínculos comerciales o financieros con Estados Unidos podrían verse favorecidos con la dolarización oficial, como ocurrió en el caso de Panamá con la dolarización implementada en 1904.

Cuando un país está experimentando un déficit comercial de largo plazo, es posible que la dolarización oficial sea o no apta, lo cual depende de la estructura de la balanza de pagos. En este caso, el país podría encontrarse en uno de tres escenarios: 1) el país experimenta un déficit comercial pero mantiene su cuenta corriente en equilibrio o, incluso, cuenta con un superávit de cuenta corriente; 2) el país experimenta déficit tanto en su cuenta comercial como en su cuenta corriente, de ser así, si el país recibe entradas de capital de largo plazo pudiendo con ello financiar sistemáticamente el déficit de cuenta corriente, es posible que el déficit comercial no provoque problema alguno, y 3) si el déficit comercial se encuentra en constante aumento y es financiado a través de entradas de capital de corto plazo, la dolarización oficial no podrá sostenerse en el largo plazo. En este sentido, se podrá realizar un análisis de los principales socios comerciales del país, con el fin de establecer una relación entre régimen monetario y déficit comercial. En 2010, la estructura exportadora de Ecuador estaba conformada de la siguiente manera: 35% se exportaba a Estados Unidos, 13% a la Unión Europea y 12.3% a Panamá. Esto da cuenta de que dos de los socios comerciales más importantes de Ecuador utilizaban el dólar estadounidense como medio de intercambio. El 47.3% de las exportaciones de Ecuador tiene como destino países que emplean el dólar estadounidense como medio de cambio. En este caso, la dolarización oficial podría significar estabilidad para las exportaciones ecuatorianas. Argentina, por su lado, implementó un régimen de junta monetaria, fijando su moneda al dólar estadounidense, aunque tres de sus principales socios comerciales no utilizaban el dólar. De sus exportaciones, sólo 5.3% tiene a Estados Unidos como destino.

El resto del artículo se organiza de la manera siguiente: en la sección dos, describimos las condiciones que llevaron a Ecuador a dolarizarse. La sección tres presenta los datos y la metodología utilizados en este estudio. En la sección cuatro, revisamos los resultados vinculados al desempeño macroeconómico de Ecuador, es decir, la inflación y el crecimiento de la producción. En la sección cinco, analizamos los efectos de la dolarización en términos de la incertidumbre inflacionaria. En la sección seis, examinamos el impacto de la dolarización en la relación dinero-precio en Ecuador. Finalmente, a partir de los resultados, en la sección siete presentamos algunas observaciones e implicaciones que podrían influir en las políticas públicas. En el anexo se describen los datos, a la vez que se muestran los resultados de algunas pruebas estadísticas adicionales y se presenta un análisis de robustez.

Ecuador antes de la dolarizaciónA pesar de que no cumplía con todos los criterios establecidos para ingresar a una zona monetaria óptima, Ecuador impulsó la dolarización de su economía en el año 2000 (Panizza, Stein y Talvi, 2003). Se trataba de una pequeña economía abierta, cuyo banco central gozaba de poca credibilidad, por lo que su situación hacía a este país susceptible al remplazo de su moneda. Después de 1997, el desempeño económico de Ecuador se había deteriorado de manera significativa, lo que determinó que se impusiera la dolarización. El proceso que condujo a la crisis económica de 1998–1999 abarca los siguientes factores:

- a)

Inestabilidad política: los conflictos entre las regiones de la sierra y la costa provocaron inestabilidad, reduciendo la capacidad del país para impulsar reformas estructurales. Ello fue determinado por el hecho de que las decisiones en cuanto a políticas monetarias y fiscales podían suscitar efectos contrarios en cada una de dichas regiones. Jacome (2004) comenta que la depreciación del tipo de cambio real produjo efectos positivos en la costa del país, generando efectos adversos en la región de la sierra. Beckerman (2002) recoge un hecho importante que da cuenta de la inestabilidad política: entre 1995 y 1998 se sucedieron cinco gabinetes distintos y siete ministros de finanzas.

- b)

Desastres naturales: varios desastres naturales, entre ellos terremotos, erupciones volcánicas y tormentas, debilitaron severamente la economía ecuatoriana, provocando efectos desfavorables en los ingresos por concepto de turismo y de producción de energéticos. En 1998, la tormenta atribuida a El Niño produjo efectos devastadores en la producción y la infraestructura.

- c)

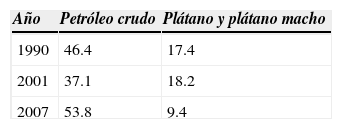

Elevada dependencia de los ingresos generados a partir de las exportaciones (en particular, las de petróleo), esto es, los ingresos públicos y aquellos generados por exportaciones mostraban una fuerte dependencia de los ingresos petroleros. Por este motivo, los movimientos pronunciados en el precio del petróleo provocaron distorsiones en las finanzas públicas. Por ejemplo, la baja a niveles de US$ 9 por barril produjo efectos negativos en los ingresos producidos por las exportaciones y en las finanzas públicas. El cuadro 1 presenta el comportamiento de los ingresos generados por concepto de exportaciones de petróleo y plátanos, los dos productos más importantes en este sentido. Tras la devaluación, la estructura de la producción cambió radicalmente. Una de las características más notables de la economía ecuatoriana tiene que ver con la alta participación de la producción petrolera en el pib, hecho que, por consiguiente, deja expuesto a Ecuador ante variaciones drásticas en el precio del crudo.

- d)

Elevado grado de dolarización financiera: después de 1992, el Banco Central de Ecuador inauguró un programa de estabilización basado en un tipo cambiario fijo. Entre 1994 y 1998 se deterioró la credibilidad cifrada en esta paridad y los elevados niveles de inflación y de incertidumbre cambiaria ocasionaron un aumento pronunciado en la dolarización financiera. Durante el periodo mencionado, las cuentas de ahorro en dólares rebasaron el monto de las reservas nacionales en divisas.8

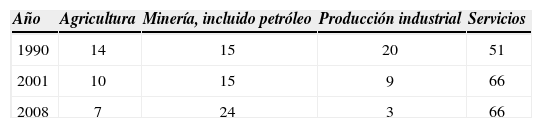

La dolarización oficial significó que el dólar estadounidense se convirtiera en la moneda oficial de Ecuador. Actualmente, el sistema monetario está totalmente dolarizado, habiéndose erradicado la dolarización “extraoficial” —es decir, el uso de una moneda diferente de la nacional. De esta manera, la dolarización eliminó el cuarto factor —elevado grado de dolarización financiera—, aunque continúan presentes los otros tres factores. Asimismo, como se mencionó, la estructura productiva del país cambió significativamente. En este sentido, y como se aprecia en el cuadro 2, se registró un sustancial incremento de la minería y la producción petrolera.

Estructura del pib como ratio del pib (1990=100, porcentajes)

| Año | Agricultura | Minería, incluido petróleo | Producción industrial | Servicios |

|---|---|---|---|---|

| 1990 | 14 | 15 | 20 | 51 |

| 2001 | 10 | 15 | 9 | 66 |

| 2008 | 7 | 24 | 3 | 66 |

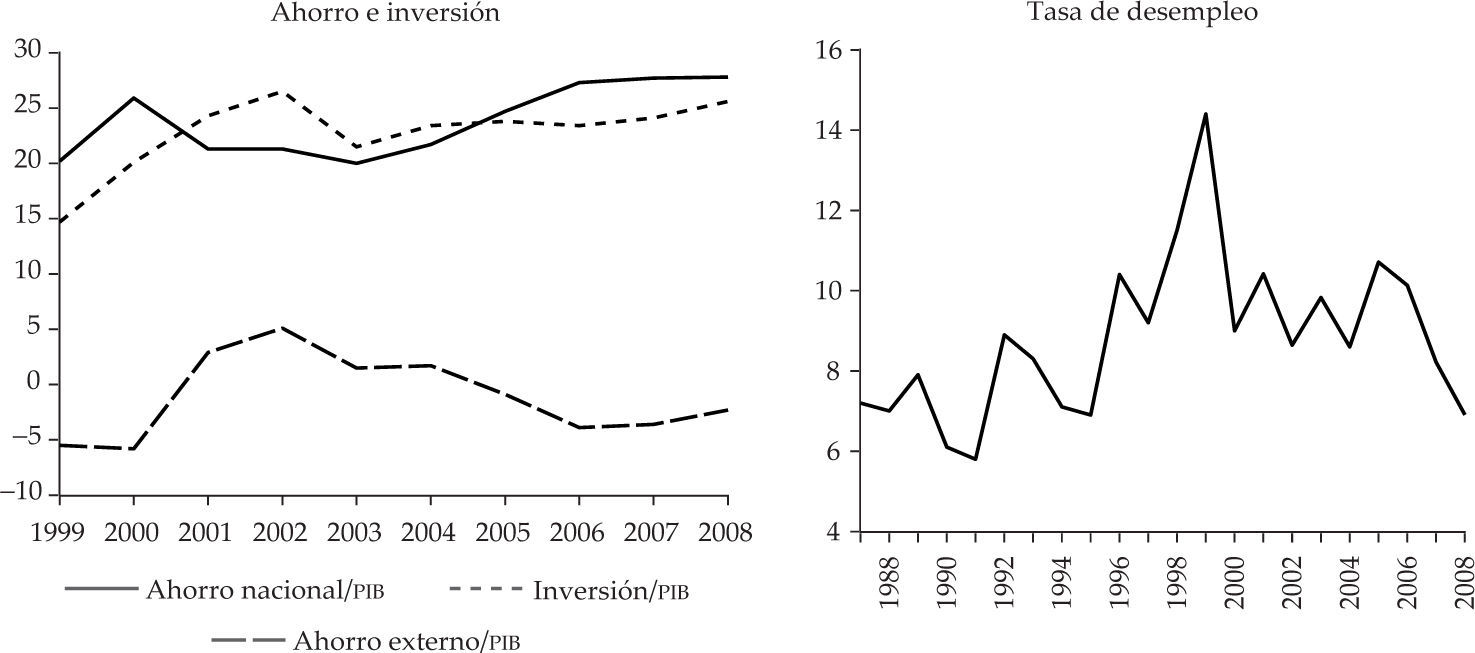

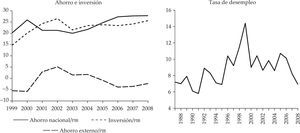

Por otra parte, como muestra la gráfica 1, la estructura de inversión y de ahorro también se modificó de manera sustancial tras la dolarización. Esta gráfica da cuenta de que la dolarización incidió positivamente en la estructura de ahorro y de inversión, determinando que la inversión y el ahorro nacional se incrementaran mientras el ahorro externo sufría una fuerte caída debido al aumento de la confianza puesta en la economía.

Además, la gráfica 1 muestra la tasa de desempleo en Ecuador. Soto (2009) estableció que, tras la dolarización, la tasa de desempleo permaneció obstinadamente alta. En esta sección resumimos el estado de la economía ecuatoriana y en las subsiguientes investigaremos a profundidad los efectos que tuvo la dolarización en la estructura económica de Ecuador.

Datos y metodologíaDatosLos datos mensuales y trimestrales utilizados en este estudio corresponden al periodo comprendido entre 1990 y 2007.9 Las fuentes a partir de las cuales se obtuvieron estas estadísticas son la base de datos de las Estadísticas Financieras Internacionales del Fondo Monetario Internacional (fmi), la base de datos de Indicadores del Desarrollo Mundial del Banco Mundial y la base de datos Federal Reserve Economic Data (fred) del Banco de la Reserva Federal de San Luis, Misuri. Las variables empleadas fueron: la inflación medida por el Índice de Precios al Consumidor (ipc), el pib real, el crecimiento del pib, la oferta monetaria, el precio spot del petróleo, el tipo de cambio real, las remesas recibidas, la inflación, las tendencias de crecimiento del pib en los países de América Latina y el crecimiento del pib de los países emergentes. Los datos son ampliamente explicados en el Anexo. El precio spot del petróleo, el crecimiento del PIB de los países emergentes, la tasa cambiaria real, las tendencias verificadas en la inflación y el crecimiento del pib, así como las remesas recibidas, constituyen las variables de control en las regresiones encaminadas a medir el efecto de la dolarización en el pib real y en su crecimiento.

MetodologíaEn este estudio se investigaron tres factores importantes de la economía ecuatoriana: el desempeño macroeconómico —la inflación y el crecimiento del pib—, la incertidumbre inflacionaria y la relación dinero-precio.

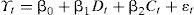

Desempeño macroeconómicoA efectos de medir los cambios en el desempeño macroeconómico de Ecuador antes y después de la dolarización (hecha efectiva en marzo de 2000), se utilizaron regresiones artificiales diseñadas con este fin. Para ello, se empleó una metodología de mínimos cuadrados ordinarios (Mco) con una dummy de dolarización que permitiera medir los efectos precisos de la dolarización en las variables de desempeño macroeconómico del país. La dummy de dolarización toma el valor 1 después de marzo de 2000 (correspondiendo al segundo trimestre de 2000 para los datos trimestrales) y el valor 0 antes de marzo de 2000. Mishkin y Schmidt-Hebbel (2007) utilizan la misma metodología con el objetivo de medir los efectos de las metas de inflación en el desempeño macroeconómico. Los efectos de la dolarización son medidos por el coeficiente de la variable dummy. Asimismo, se emplean diversas variables de control de modo de asegurar que los cambios en el pib son el resultado de la dolarización y no de otras variables que pueden afectarlo. Como resultado, se llega a la siguiente especificación de la regresión:

donde Yt corresponde a las variables macroeconómicas; Dt es la variable dummy de dolarización; Ct representa a las variables de control, diferentes de la dolarización, que podrían afectar el desempeño macroeconómico de Ecuador.De la misma forma, al utilizar estos métodos empíricos se consideró otro aspecto importante: lo robusto de los resultados. Ello determinó que se diseñaran especificaciones econométricas alternativas, realizándose varias pruebas de estabilidad con el fin de detectar cambios en el desempeño macroeconómico. Debido a que en la ecuación [1] β1 mide los cambios en la media condicional de la variable económica Yt, la prueba de estabilidad de la ecuación de regresión presentada a continuación es equivalente a la aplicación de la prueba de cambios en la media condicional de dichas variables:

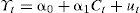

donde Ct es un vector compuesto por unos. Realizando la prueba de estabilidad de α1 en la ecuación [2] por medio de las pruebas de cambio estructural de Chow y de Quandt-Andrews, podemos evaluar el impacto de la dolarización en la media condicional de estas variables macroeconómicas. La prueba de Chow ajusta la ecuación de manera separada para cada submuestra, examinando la existencia de diferencias significativas en las ecuaciones estimadas. Para comprobar lo robusto de los resultados, también se lleva a cabo la prueba de cambio estructural de Quandt-Andrews, que permite comprobar si se detectan uno o más cambios estructurales desconocidos en la muestra de una ecuación especificada. La idea que subyace de la prueba de Quandt-Andrews sostiene que en cada observación realizada entre dos fechas se efectúa una sola prueba de cambio estructural de Chow.10 Además, la prueba Quandt-Andrews proporciona las fechas más probables de cambio estructural, optándose por usarla debido a que el cambio estructural es determinado por la prueba y no impuesto a ésta. Por ello, ante quienes argumentan que al realizar la prueba se utiliza una fecha en la que se sabe que se produjo un cambio estructural por lo cual podría inducirse un sesgo, esta prueba resulta irrefutable.Incertidumbre inflacionariaSiguiendo a Fountas (2001), aplicamos un modelo garch (1,1)11 con el fin de investigar el impacto de la dolarización en la incertidumbre inflacionaria. Consideremos un modelo autorregresivo con medias móviles (arma) de inflación (πt) con una varianza condicional no constante en el tiempo:

donde θt representa el conjunto de información disponible en el tiempo t. En el estudio de Andersen et al. (2003), en la ecuación de varianza se emplea la variable dummy como variable explicativa, investigándose el efecto de la dolarización en la incertidumbre inflacionaria. Andersen et al. (2003) utilizan dummies de anuncio en la ecuación de varianza de los tipos cambiarios para medir los efectos de los anuncios sobre medidas macroeconómicas en la volatilidad del tipo de cambio. El coeficiente del dummy de dolarización (φ) muestra el efecto que tiene la dolarización en la incertidumbre inflacionaria de Ecuador.Relación dinero-precioEl presente estudio contempla la realización de una prueba alternativa para constatar la endogeneidad del dinero. Muchos estudios, como los efectuados por Pinga y Nelson (2001) y Ozmen (2003), utilizan la causalidad de Granger o pruebas de cointegración con el objetivo de examinar la relación entre oferta monetaria y nivel de precios o inflación. Sin embargo, estos métodos solamente valoran la causalidad y no la exogeneidad de una variable. Como argumentan Togay y Kose (2013), los estudios de causalidad existentes no distinguen claramente entre exogeneidad y causalidad. Por ello, la presencia de una relación causal entre precio y oferta monetaria no constituye una condición necesaria ni suficiente para comprobar la hipótesis de dinero endógeno. Siguiendo la recomendación de Baum, Scharer y Stillman (2007), ejecutamos una prueba de restricciones de sobreidentificación, con el fin de comprobar la endogeneidad del dinero.12

Como establece Hayashi (2000), un regresor es endógeno si no está predeterminado (por ejemplo, si no es ortogonal respecto al término de error), es decir, si no cumple con la condición de ortogonalidad. Siguiendo este argumento, usando el estadístico C se comprueba si el dinero es endógeno.13 Llevando a cabo la prueba aplicada a los periodos anteriores y posteriores a la dolarización, analizamos si durante los mismos la oferta monetaria fue endógena.

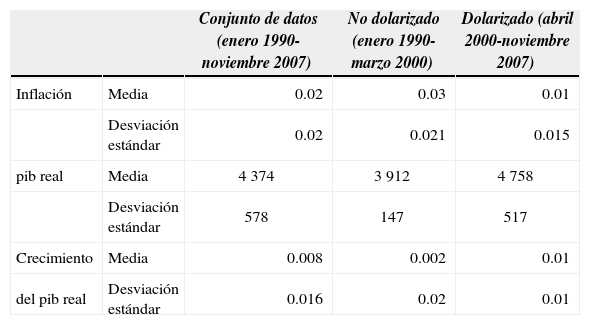

El desempeño macroeconómico de ecuador y la dolarizaciónEn esta sección se investigan los efectos de la dolarización en la inflación y en el crecimiento del pib. El cuadro 3 presenta las estadísticas resumen de la inflación mensual durante los periodos previo y posterior a la implementación de esta medida, así como los datos resumen del pib real y de su crecimiento, medidos de manera trimestral.

Resumen de la inflación del ipc y del crecimiento del pib en distintos periodos

| Conjunto de datos (enero 1990-noviembre 2007) | No dolarizado (enero 1990-marzo 2000) | Dolarizado (abril 2000-noviembre 2007) | ||

|---|---|---|---|---|

| Inflación | Media | 0.02 | 0.03 | 0.01 |

| Desviación estándar | 0.02 | 0.021 | 0.015 | |

| pib real | Media | 4 374 | 3 912 | 4 758 |

| Desviación estándar | 578 | 147 | 517 | |

| Crecimiento | Media | 0.008 | 0.002 | 0.01 |

| del pib real | Desviación estándar | 0.016 | 0.02 | 0.01 |

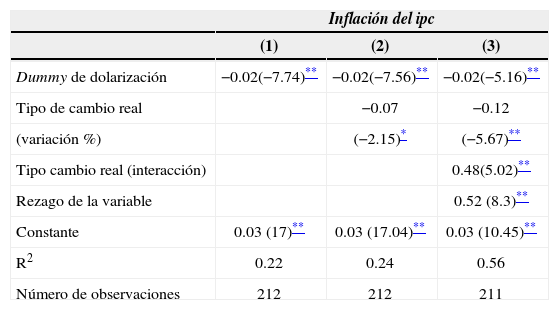

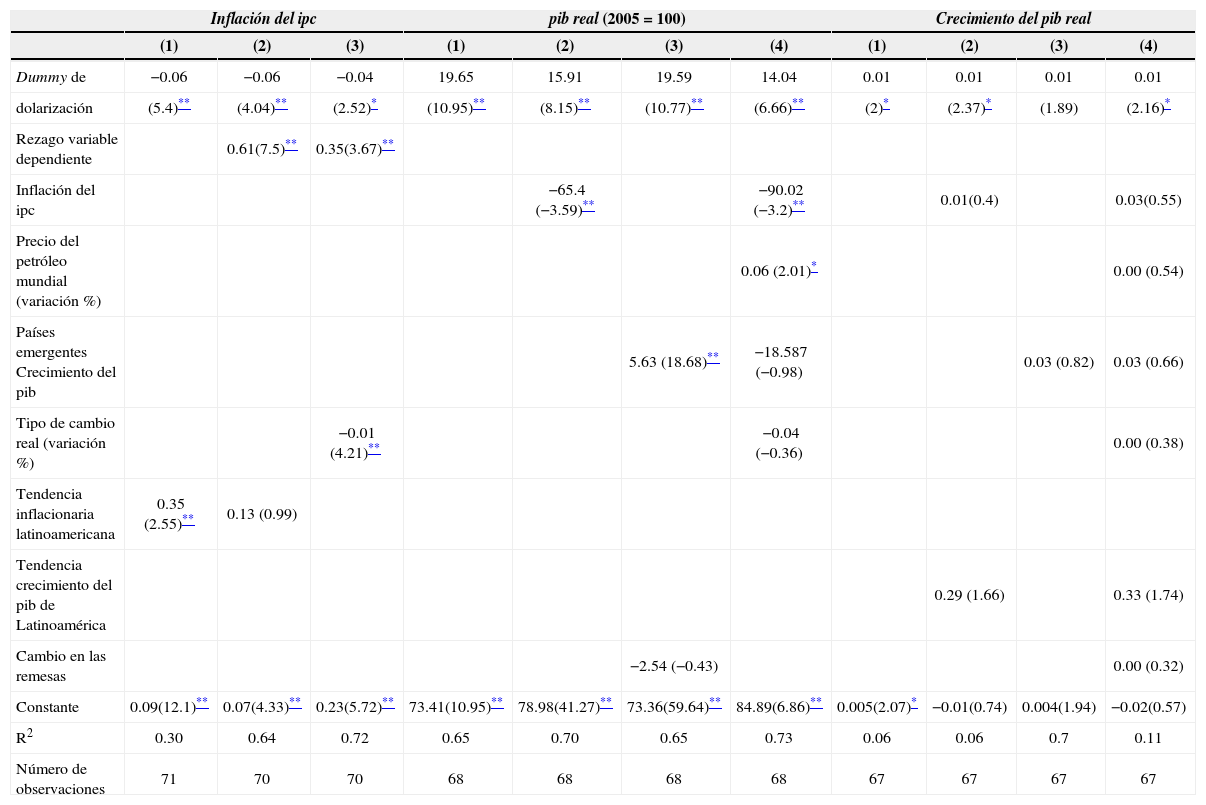

Coincidiendo con la metodología utilizada por Mishkin y Schmidt-Hebbel (2007), los cuadros 4 y 5 muestran los cambios detectados en la inflación y en el crecimiento del pib una vez implementada la dolarización. En el cuadro 4, que recoge datos mensuales, el coeficiente de la variable dummy de dolarización es negativo y dicha variable es significativa en términos de la ecuación inflacionaria. Del mismo modo, el análisis de los datos trimestrales presentados en el cuadro 5 indica que el coeficiente de la variable dummy de dolarización es negativo y significativo en términos de la ecuación inflacionaria. Para analizar el pib real y el crecimiento que experimenta, el cuadro 5 muestra las especificaciones aplicadas a la regresión alternativa, las cuales fueron elaboradas considerando distintos conjuntos de variables de control. El mismo cuadro indica que la dummy de dolarización es significativa, mostrando un coeficiente positivo para las ecuaciones vinculadas al pib real y a su crecimiento. Por tanto, se concluye que después de la dolarización, la inflación registró un nivel más bajo en Ecuador; además, tanto el pib real como el crecimiento que experimentó son sustancialmente más elevados tras la dolarización,14 resultados que pueden calificarse como robustos ante distintas especificaciones de regresión con variables de control alternativas.

Análisis de cambios en la inflación (datos mensuales)

| Inflación del ipc | |||

|---|---|---|---|

| (1) | (2) | (3) | |

| Dummy de dolarización | −0.02(−7.74)** | −0.02(−7.56)** | −0.02(−5.16)** |

| Tipo de cambio real | −0.07 | −0.12 | |

| (variación %) | (−2.15)* | (−5.67)** | |

| Tipo cambio real (interacción) | 0.48(5.02)** | ||

| Rezago de la variable | 0.52 (8.3)** | ||

| Constante | 0.03 (17)** | 0.03 (17.04)** | 0.03 (10.45)** |

| R2 | 0.22 | 0.24 | 0.56 |

| Número de observaciones | 212 | 212 | 211 |

Notas: dummy de dolarización = 1 después de 2000:Q1. Estadístico t se encuentra entre paréntesis.

Análisis de cambios en las variables macroeconómicas (datos trimestrales)

| Inflación del ipc | pib real (2005=100) | Crecimiento del pib real | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| (1) | (2) | (3) | (1) | (2) | (3) | (4) | (1) | (2) | (3) | (4) | |

| Dummy de | −0.06 | −0.06 | −0.04 | 19.65 | 15.91 | 19.59 | 14.04 | 0.01 | 0.01 | 0.01 | 0.01 |

| dolarización | (5.4)** | (4.04)** | (2.52)* | (10.95)** | (8.15)** | (10.77)** | (6.66)** | (2)* | (2.37)* | (1.89) | (2.16)* |

| Rezago variable dependiente | 0.61(7.5)** | 0.35(3.67)** | |||||||||

| Inflación del ipc | −65.4 (−3.59)** | −90.02 (−3.2)** | 0.01(0.4) | 0.03(0.55) | |||||||

| Precio del petróleo mundial (variación %) | 0.06 (2.01)* | 0.00 (0.54) | |||||||||

| Países emergentes Crecimiento del pib | 5.63 (18.68)** | −18.587 (−0.98) | 0.03 (0.82) | 0.03 (0.66) | |||||||

| Tipo de cambio real (variación %) | −0.01 (4.21)** | −0.04 (−0.36) | 0.00 (0.38) | ||||||||

| Tendencia inflacionaria latinoamericana | 0.35 (2.55)** | 0.13 (0.99) | |||||||||

| Tendencia crecimiento del pib de Latinoamérica | 0.29 (1.66) | 0.33 (1.74) | |||||||||

| Cambio en las remesas | −2.54 (−0.43) | 0.00 (0.32) | |||||||||

| Constante | 0.09(12.1)** | 0.07(4.33)** | 0.23(5.72)** | 73.41(10.95)** | 78.98(41.27)** | 73.36(59.64)** | 84.89(6.86)** | 0.005(2.07)* | −0.01(0.74) | 0.004(1.94) | −0.02(0.57) |

| R2 | 0.30 | 0.64 | 0.72 | 0.65 | 0.70 | 0.65 | 0.73 | 0.06 | 0.06 | 0.7 | 0.11 |

| Número de observaciones | 71 | 70 | 70 | 68 | 68 | 68 | 68 | 67 | 67 | 67 | 67 |

Nota: estadístico t se encuentra entre paréntesis

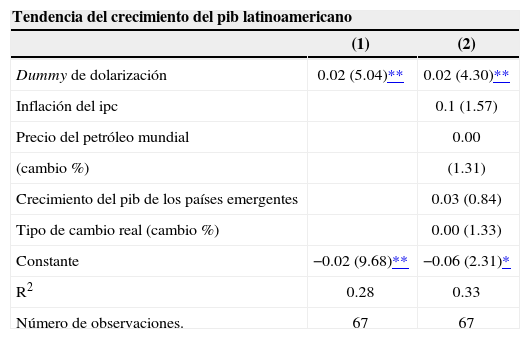

En términos del análisis de regresión del crecimiento del pib real, los estadísticos R2 se encuentran por debajo de 10%, o ligeramente por arriba, lo cual sugiere que el poder explicativo del crecimiento del pib que tendrían las variables de control podría no ser óptimo. A efectos de validar los resultados relativos al crecimiento del pib real, se utilizó una especificación de regresión alternativa en la que la variable dependiente es la diferencia entre el crecimiento del pib real y la tendencia de crecimiento mostrada por el pib latinoamericano. Los resultados de este análisis se pueden ver en el Anexo, sección E, donde se muestra que el coeficiente de la variable dummy de dolarización es significativa estadísticamente y positiva. Por tanto, podemos concluir que, después de la dolarización, el crecimiento del pib real de Ecuador fue significativamente más elevado que la cifra correspondiente mostrada por la tendencia de crecimiento del pib latinoamericano. Comparado con el cuadro 5, los estadísticos R2 de este análisis de regresión alternativa son 33%, lo que indica que las variables resultan en un mejor ajuste.

Los cuadros 4 y 5 revelan que una vez implementada la dolarización mejoraron significativamente las condiciones macroeconómicas de Ecuador. Las distintas especificaciones aplicadas a la regresión ejercen un efecto de control sobre el aumento del precio del petróleo, la tendencia de crecimiento en las economías emergentes, la variación en el tipo cambiario real y las remesas. Por lo que, independientemente de los factores mencionados, la dolarización contribuyó a que se lograran mejores condiciones macroeconómicas en el país.15

Asimismo, estos cuadros dan cuenta de que la dolarización ejerció un efecto bastante positivo sobre la inflación, ya que la medición mensual y trimestral de este indicador muestra una tendencia decreciente. Con el fin de investigar el canal a partir del cual la dolarización afecta la inflación, se realizaron análisis adicionales. En los mismos se incluyó una variable de interacción del tipo cambiario real como variable explicativa. Ésta se construyó multiplicando el indicador de la variación porcentual en el tipo de cambio real por la variable dummy de dolarización. De esta forma, la variable de interacción mide el cambio del coeficiente del indicador de la variación porcentual del tipo de cambio real a partir de la dolarización.

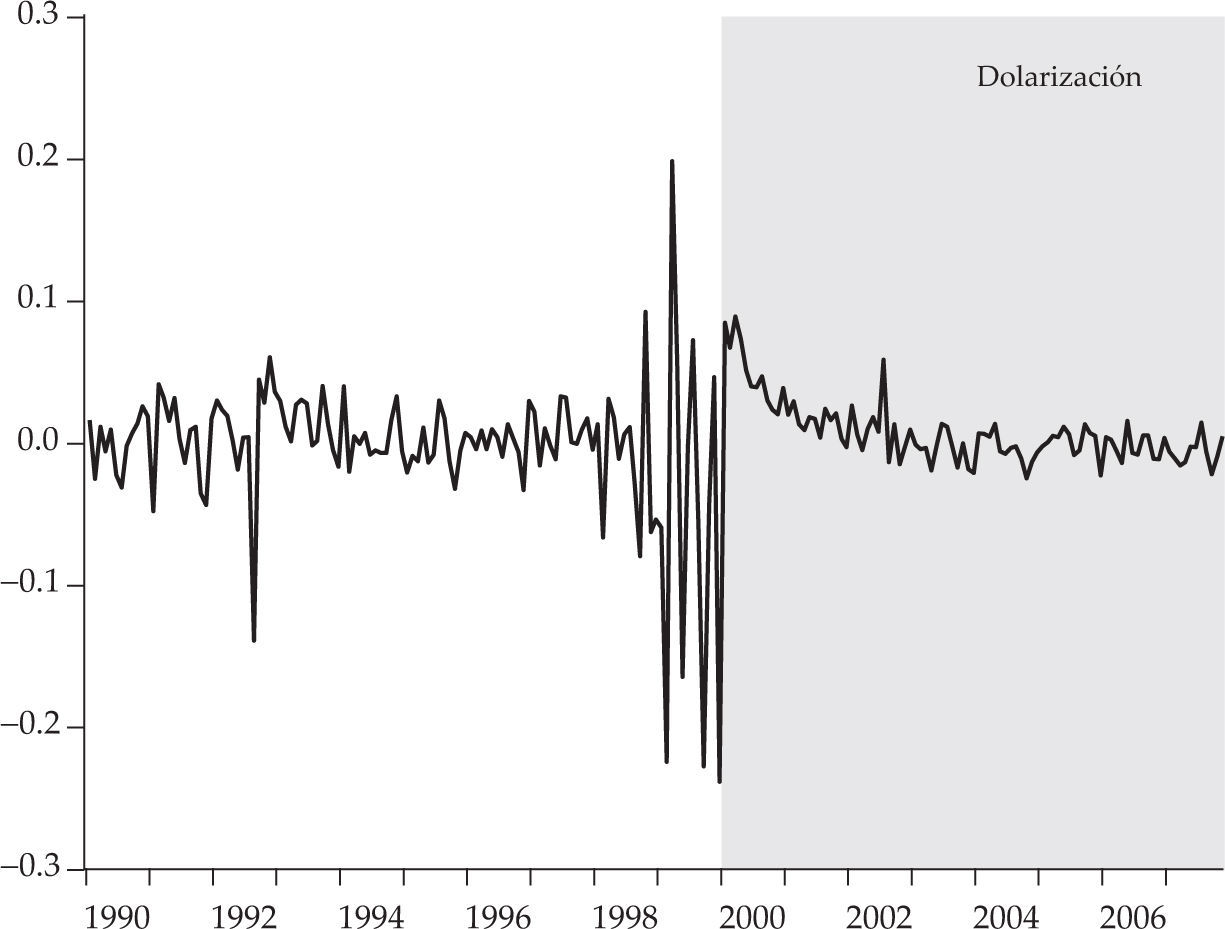

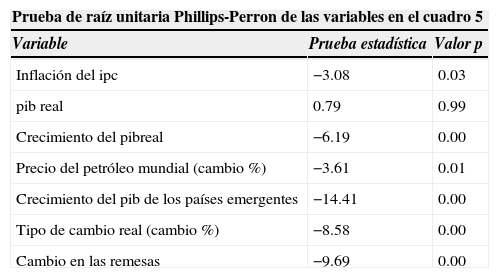

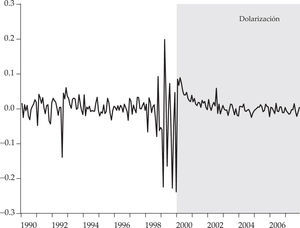

Tanto en el cuadro 4 como en el 5, el indicador de la variación porcentual del tipo de cambio real resulta ser significativa y tener signo negativo, resultado que apunta a que la dolarización podría tener un impacto significativo en la inflación a través del canal representado por el tipo de cambio real. La gráfica 2 muestra la variación porcentual en el tipo de cambio real.

De la gráfica 2 se desprende que después de la dolarización el tipo de cambio real se comportó de manera menos volátil, hecho que podría contribuir a que existan niveles de inflación y de volatilidad más bajos tras la implementación de dicha medida en Ecuador.

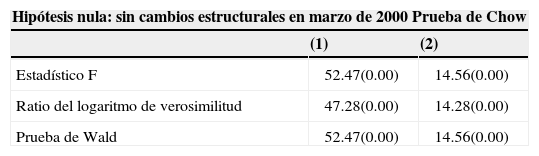

RobustezEn relación con los resultados empíricos presentados anteriormente, pueden realizarse varios planteamientos. En primer lugar, es posible argumentar que la metodología de regresión es la razón por la cual los resultados relativos a la dolarización fueron favorables. Con el fin de analizar si los resultados reportados en los cuadros 4 y 5 son robustos ante la selección de la metodología empírica empleada, se utilizaron dos métodos alternativos: las pruebas de cambio estructural de Chow y de Quandt-Andrews. En el cuadros 6 se examina la robustez de los resultados presentados en el cuadro 4. En este sentido, tanto la prueba de Chow como la de Quandt-Andrews rechazan la hipótesis nula de que no existen cambios estructurales en la media condicional de los datos de la inflación mensual. Asimismo, la prueba Quandt-Andrews indica que el cambio estructural se produjo en febrero y marzo de 2001, precisamente en la fecha en que se implementó la dolarización.

Resultado de la prueba del coeficiente de la constante para regresiones mensuales (prueba de robustez del cuadro 4)

| Hipótesis nula: sin cambios estructurales en marzo de 2000 Prueba de Chow | ||

|---|---|---|

| (1) | (2) | |

| Estadístico F | 52.47(0.00) | 14.56(0.00) |

| Ratio del logaritmo de verosimilitud | 47.28(0.00) | 14.28(0.00) |

| Prueba de Wald | 52.47(0.00) | 14.56(0.00) |

| Hipótesis nula: sin cambio estructural, con datos corregidos por los efectos de variables fuera de rangoNúmero de cambios estructurales comparados: 148 Prueba de Quandt-Andrews | ||

|---|---|---|

| (1) | (2) | |

| Máxima verosimilitud (2001:M4), estadístico F | 107.09(0.00) | |

| Máxima verosimilitud (2001:M2), estadístico F | 26.91(0.00) | |

| Exponencial del ratio de verosimilitud, estadístico F | 49.61(0.00) | 9.73(0.00) |

| Media del ratio de verosimilitud, estadístico F | 38.93(0.00) | 8.59(0.00) |

Notas: los valores p de los estadísticos de prueba se encuentran entre paréntesis. (1) es el modelo con el término constante y (2) es el modelo con el término constante y el primer regazo de la inflación.

Nota: los valores p de los estadísticos de prueba se encuentran entre paréntesis. (1) es el modelo con el término constante y (2) es el modelo con el término constante y el primer rezago de la inflación.

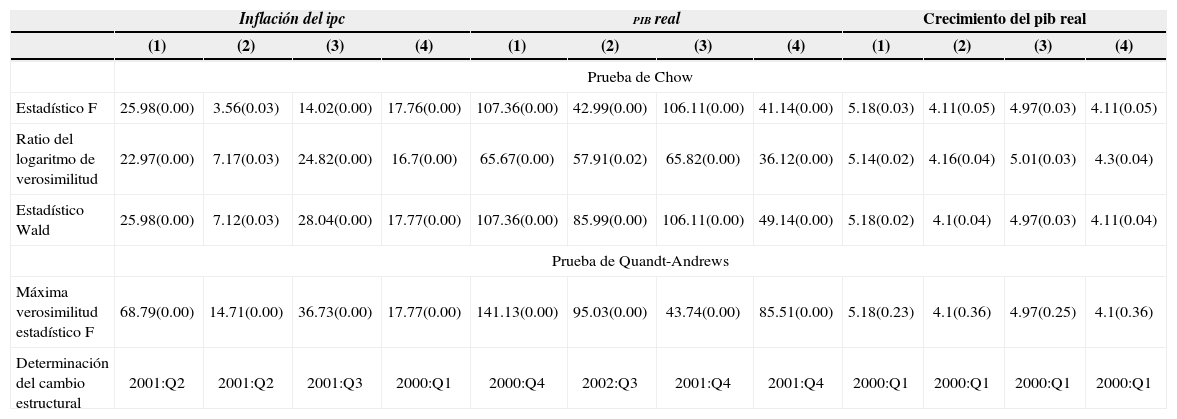

En el cuadros 7 se presentan los estadísticos correspondientes a las pruebas de Chow y de Quandt-Andrews para todas las especificaciones de regresión reunidas en el cuadro 5. Respecto a dichas especificaciones, la prueba de Chow concluye que la media condicional de las variables presenta valores diferentes antes y después del segundo trimestre de 2000. Mientras que, a partir de la prueba Quandt-Andrews, se puede concluir que se produjo un cambio estructural en el conjunto de datos y que todas las fechas de dicho cambio coinciden con la dolarización.16 Como resultado de lo anterior, y apoyándonos en métodos alternativos, concluimos que en las variables macroeconómicas de Ecuador se produjo un cambio estructural. Por lo que los resultados recogidos en el presente artículo son robustos ante los métodos empíricos alternativos seleccionados.

Resultados de la prueba de estabilidad del coeficiente de la constante para regresiones trimestrales (Prueba de robustez del cuadro 5)

| Inflación del ipc | pib real | Crecimiento del pib real | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (1) | (2) | (3) | (4) | (1) | (2) | (3) | (4) | (1) | (2) | (3) | (4) | |

| Prueba de Chow | ||||||||||||

| Estadístico F | 25.98(0.00) | 3.56(0.03) | 14.02(0.00) | 17.76(0.00) | 107.36(0.00) | 42.99(0.00) | 106.11(0.00) | 41.14(0.00) | 5.18(0.03) | 4.11(0.05) | 4.97(0.03) | 4.11(0.05) |

| Ratio del logaritmo de verosimilitud | 22.97(0.00) | 7.17(0.03) | 24.82(0.00) | 16.7(0.00) | 65.67(0.00) | 57.91(0.02) | 65.82(0.00) | 36.12(0.00) | 5.14(0.02) | 4.16(0.04) | 5.01(0.03) | 4.3(0.04) |

| Estadístico Wald | 25.98(0.00) | 7.12(0.03) | 28.04(0.00) | 17.77(0.00) | 107.36(0.00) | 85.99(0.00) | 106.11(0.00) | 49.14(0.00) | 5.18(0.02) | 4.1(0.04) | 4.97(0.03) | 4.11(0.04) |

| Prueba de Quandt-Andrews | ||||||||||||

| Máxima verosimilitud estadístico F | 68.79(0.00) | 14.71(0.00) | 36.73(0.00) | 17.77(0.00) | 141.13(0.00) | 95.03(0.00) | 43.74(0.00) | 85.51(0.00) | 5.18(0.23) | 4.1(0.36) | 4.97(0.25) | 4.1(0.36) |

| Determinación del cambio estructural | 2001:Q2 | 2001:Q2 | 2001:Q3 | 2000:Q1 | 2000:Q4 | 2002:Q3 | 2001:Q4 | 2001:Q4 | 2000:Q1 | 2000:Q1 | 2000:Q1 | 2000:Q1 |

En segundo término, podría especularse con el hecho de que fueron otros factores macroeconómicos, diferentes de la dolarización, los que mejoraron el desempeño del país después de marzo de 2000 y que esto pudo haber incidido en los resultados. Como se puede observar en los cuadros 1 y 2, la producción de petróleo constituye un componente incremental de la economía ecuatoriana. Por tanto, los aumentos registrados en el precio del crudo podrían haber tenido efectos positivos sustanciales, motivo por el cual este se incluyó como variable de control. Asimismo, todos los países emergentes experimentaron tasas positivas de crecimiento económico durante el periodo que siguió a su recuperación de la crisis global de 1999. Para someter a control este efecto, utilizamos como variables de control el crecimiento del pib de los países emergentes y la tendencia de crecimiento del pib de los países latinoamericanos. Con el objetivo de comprobar si Ecuador tuvo un crecimiento superior al de los demás países latinoamericanos, se formuló una especificación empírica alternativa. Así, se construyó una variable dependiente alternativa restando la tendencia mostrada por el crecimiento del pib de los países latinoamericanos al crecimiento del pib real de Ecuador. Los resultados de esta especificación de regresión alternativa revelan que, tras la dolarización, Ecuador experimentó un crecimiento del pib real más elevado en comparación con el de otros países latinoamericanos.

Como parte del programa de recuperación, después de la crisis se impulsaron importantes cambios estructurales en el país. También tanto el tipo cambiario real como las remesas se modificaron de manera significativa tras la dolarización. Con el fin de asegurar que tales mejorías no incidieran en los resultados empíricos, estas variables fueron incluidas como variables de control en las regresiones. Por eso sostenemos que las mismas representan la mayoría de los cambios económicos importantes diferentes de la dolarización que tuvieron lugar en el ámbito de la economía ecuatoriana. Al utilizarlas como variables de control, confirmamos que la metodología empírica empleada en el presente estudio mide correctamente los efectos directos de la dolarización.

En tercer lugar, existe la posibilidad de que la mejoría económica experimentada antes de la dolarización haya producido efectos positivos, por lo que los resultados empíricos podrían estar reflejando los efectos asociados a la misma. Con el propósito de examinar la robustez de nuestros resultados ante este planteamiento, puede utilizarse la prueba Quandt-Andrews, que efectúa una búsqueda en los datos para detectar un cambio estructural desconocido.17 En este sentido, los cuadros 6 y 7 revelan que todas las fechas en que se produjeron cambios estructurales identificadas por la prueba tuvieron lugar exactamente en el primer trimestre de 2000 (marzo de 2000 para el análisis mensual) o después de éste, en una fecha muy cercana a aquella en que se implementó la dolarización. Todas las fechas identificadas por la prueba corresponden al periodo posterior a la dolarización, lo cual significa que los resultados de los cuadros 4 y 5 no son sesgados por motivos asociados a eventos ocurridos antes de la misma.

Finalmente, la observación crítica de Hansen (2001) puede incidir en el análisis de cambio estructural, en el sentido de que “[…] la fecha del cambio estructural puede ser seleccionada conforme a los eventos conocidos a priori […] resulta esencial que el investigador pueda afirmar que los eventos son seleccionados de manera exógena”. La prueba de robustez realizada por la prueba de Quandt-Andrews proporciona respuestas a este planteamiento crítico. De entrada, la prueba identifica la fecha del cambio estructural, comprobando luego si existe un cambio. Por tanto, no se puede afirmar que se haya impuesto una fecha conocida y que la fecha del cambio estructural se haya determinado de manera exógena. Como consecuencia, en los cuadros 6 y 7 observamos que los resultados de los cuadros 4 y 5 son robustos ante la crítica de Hansen (2001). La prueba Quandt-Andrews identifica la fecha exacta de la dolarización o identifica fechas que caen dos o tres trimestres después de implementada esta medida. En conclusión, el análisis de la robustez de los principales resultados de este artículo indica que los resultados no están sesgados y que muestran robustez ante especificaciones alternativas.

Incertidumbre inflacionaria y dolarizaciónSe ha encontrado que la incertidumbre inflacionaria afecta de manera significativa el desempeño macroeconómico medido a través de indicadores como los de la inflación y el crecimiento del pib. Cukierman y Meltzer (1986) construyeron un modelo de teorías de juego, mostrando que al elevarse la incertidumbre inflacionaria también crece la tasa media de inflación. A partir del uso de la metodología garch y de las pruebas de causalidad de Granger, Apergis (2004) encuentra respaldo empírico para afirmar que la incertidumbre inflacionaria eleva la inflación en los países del G7. Grier y Perry (1998) determinan que el incremento de la incertidumbre inflacionaria termina afectando a la inflación de manera significativa en más de la mitad de los países analizados. Elder (2004) investiga los efectos de la incertidumbre financiera en la actividad económica real a nivel teórico y empírico, determinando que una perturbación de la incertidumbre inflacionaria disminuye el crecimiento del producto. Friedman (1977), por su parte, indica que la incertidumbre respecto a la inflación a futuro distorsiona la eficiente asignación de recursos, lo cual conduce a la disminución del producto. Stockman (1981) mostró que la inflación anticipada reduce la demanda de balances reales, lo cual implica que tanto la demanda de capital como el crecimiento de la producción disminuyen. Asimismo, sus conclusiones encuentran apoyo empírico en Zhang (2000). Por ello, contar con una incertidumbre inflacionaria más baja resulta crucial para el bienestar de la economía en general. En esta sección investigamos si la dolarización ayudó a Ecuador a lograr menores niveles de incertidumbre inflacionaria.

Como menciona Fountas (2001), los modelos arch (autorregresivo de heterocedásticidad condicional) y arch generalizado (garch) pueden ser usados como proxys de la incertidumbre. Este autor utiliza datos anuales para crear un modelo garch (1,1) con el objetivo de investigar la incertidumbre inflacionaria en el Reino Unido. Daal, Naka y Sánchez (2005), a su vez, emplean tasas inflacionarias mensuales basadas en diferencias logarítmicas de los ipc, usando una metodología garch para estimar la incertidumbre inflacionaria y realizando pruebas de causalidad de Granger para examinar la relación existente entre la inflación y la incertidumbre inflacionaria, tanto en el caso de los países desarrollados como en el de los países emergentes. En esta sección utilizamos la metodología garch descrita en la sección dos para analizar el efecto de la dolarización en la incertidumbre inflacionaria.

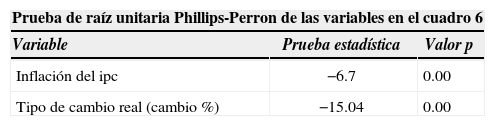

En primera instancia, realizamos pruebas lm-arch (multiplicador de Lagrange) y de raíz unitaria con el fin de verificar si se satisfacen las condiciones necesarias para la implementación de la metodología garch. La prueba lm-arch revela la presencia de efectos Arch respecto a la inflación.18 Las pruebas de raíz unitaria rechazan la hipótesis nula de que existe una raíz unitaria para la inflación a 1%. En el anexo B se presentan los estadísticos de prueba que demuestran que la inflación no contiene una raíz unitaria.

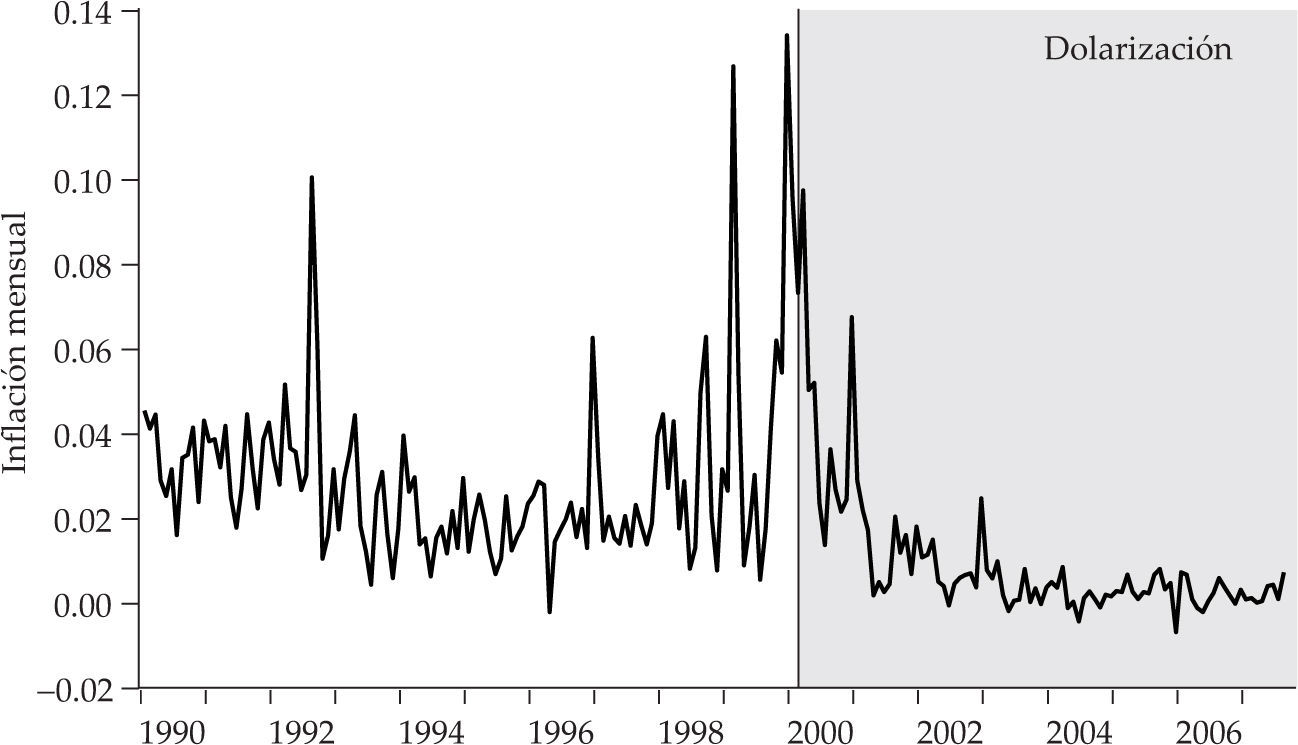

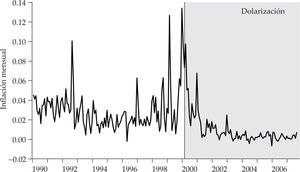

En la gráfica 3 se presenta la inflación de Ecuador medida mensualmente, observándose que la variabilidad de la inflación es más baja a partir de la dolarización (implementada en marzo de 2000).

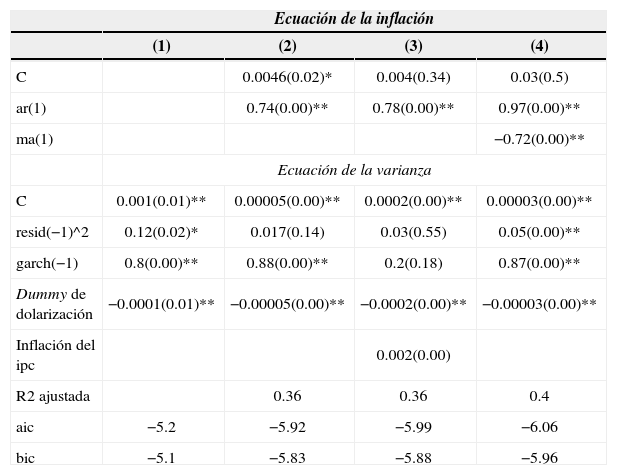

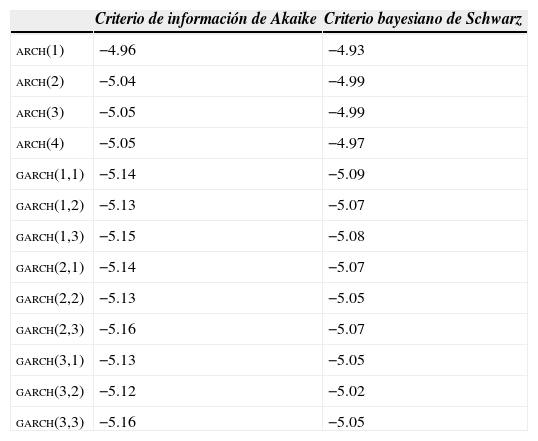

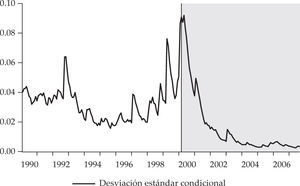

El cuadro 8 muestra los resultados de la prueba formal sobre el impacto de la dolarización en la incertidumbre inflacionaria y los resultados correspondientes a especificaciones diferentes de garch (1,1) para la inflación. Al respecto, llevamos a cabo varias estimaciones de modelos arch y garch. En la sección C del Anexo figuran los criterios de información de Akaike (aic) y el bayesiano de Schwarz (bic) para estos modelos alternativos.19 La especificación garch (1,1) para la varianza de la inflación en Ecuador es seleccionada por la bic. Los numerosos estudios relativos a la incertidumbre inflacionaria existentes, como los de Apergis (2004), Fountas (2001) y Grier y Perry (1998), implementan especificaciones garch (1,1). De la misma forma que Andersen et al. (2003) y Fountas (2001), investigamos los cambios detectados en la varianza de inflación, usando para tal efecto en la ecuación de varianza la variable de interés (dummy de dolarización) como una variable explicativa. En todas las especificaciones de regresión recogidas en el cuadro 8, el coeficiente de la variable dummy de dolarización es significativo y negativo. Conforme a este resultado, se llega a la conclusión de que la incertidumbre de inflación (la varianza) es significativamente más baja después de la dolarización.

Incertidumbre inflacionaria Y dolarización (garch(1,1))

| Ecuación de la inflación | ||||

|---|---|---|---|---|

| (1) | (2) | (3) | (4) | |

| C | 0.0046(0.02)* | 0.004(0.34) | 0.03(0.5) | |

| ar(1) | 0.74(0.00)** | 0.78(0.00)** | 0.97(0.00)** | |

| ma(1) | −0.72(0.00)** | |||

| Ecuación de la varianza | ||||

| C | 0.001(0.01)** | 0.00005(0.00)** | 0.0002(0.00)** | 0.00003(0.00)** |

| resid(−1)^2 | 0.12(0.02)* | 0.017(0.14) | 0.03(0.55) | 0.05(0.00)** |

| garch(−1) | 0.8(0.00)** | 0.88(0.00)** | 0.2(0.18) | 0.87(0.00)** |

| Dummy de dolarización | −0.0001(0.01)** | −0.00005(0.00)** | −0.0002(0.00)** | −0.00003(0.00)** |

| Inflación del ipc | 0.002(0.00) | |||

| R2 ajustada | 0.36 | 0.36 | 0.4 | |

| aic | −5.2 | −5.92 | −5.99 | −6.06 |

| bic | −5.1 | −5.83 | −5.88 | −5.96 |

Nota: los valores p se encuentran entre paréntesis bajo los coeficientes.

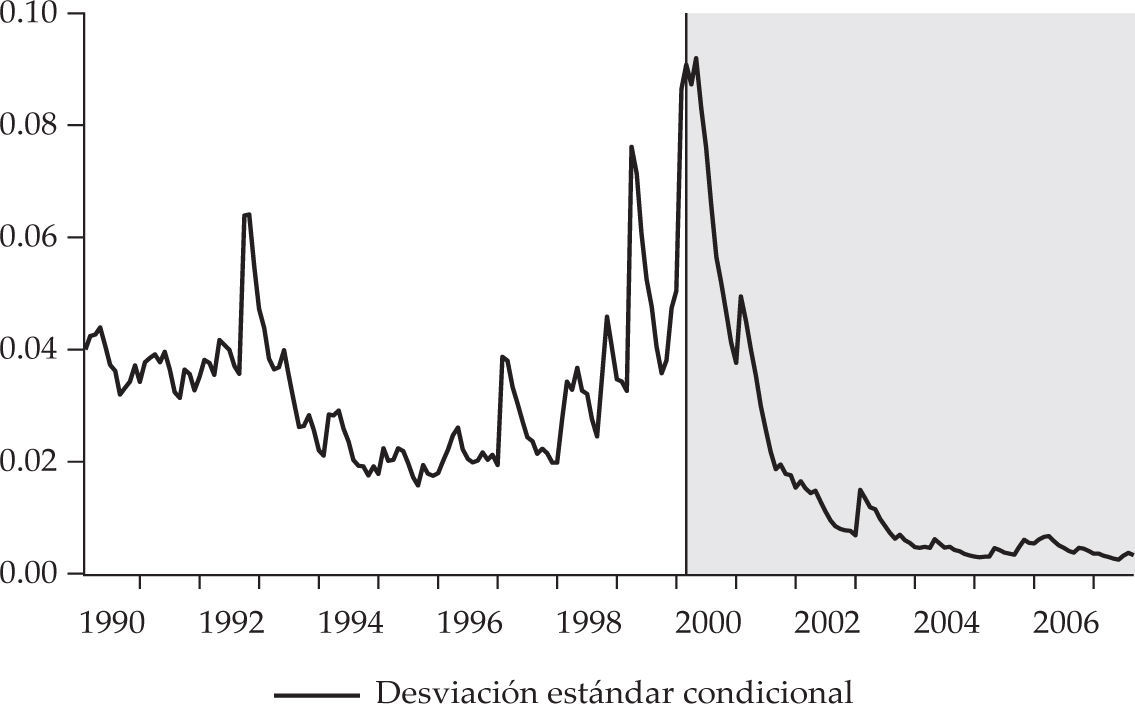

La gráfica 4 es una representación visual de los resultados presentados en el cuadro 8. La desviación estándar condicional de la inflación es mucho más baja tras la dolarización. Por ello, los resultados de esta sección infieren que Ecuador logró una incertidumbre inflacionaria más baja gracias a la misma.

Relación dinero-precio en ecuador¿La inflación constituye un fenómeno monetario? Varios estudios han investigado de manera empírica la relación dinero-precio, por ejemplo, los de Belrs y Jones (1993) para Argelia; Pradhan y Subramanian (1998) para India; Sun y Ma (2004) para China; y Pinga y Nelson (2001) para 26 países. Vymyatnina (2006), por su parte, realizó sus análisis para Rusia desde una perspectiva poskeynesiana. Según nuestros conocimientos, no existe otro estudio que investigue la relación dinero-precio en el caso de Ecuador, por lo que el presente artículo constituye el primer estudio que examina los efectos de la dolarización en dicha relación para este país.

Es común que la dolarización afecte la relación dinero-precio debido a que en el momento en que un país se dolariza completamente debe abandonar sus políticas monetarias y cambiarias. La oferta monetaria se determina internamente (de manera endógena) según la balanza de pagos. En otras palabras, como concluyó Schuler (2005), la dinámica oferta-demanda del mercado cambiario determina la oferta monetaria. Este argumento sostiene que la dolarización “endogeniza” la oferta monetaria. En este contexto, sería lógico encontrar que después de la dolarización (tras marzo de 2000) la oferta monetaria es endógena, lo cual es así, en efecto. Antes de la implementación de esta medida (entre 1990 y 2000), en Ecuador existieron varios regímenes cambiarios. Se esperaría encontrar que, durante el periodo previo a la dolarización, la oferta monetaria en Ecuador fuera exógena, lo cual efectivamente es así. En cierta forma, esta situación responde al hecho de que la mayor parte de la oferta monetaria es determinada por el financiamiento de gastos gubernamentales y de bancos con problemas de solvencia.20 En esta sección investigamos empíricamente la validez de este argumento.

Para ello, se realizaron las pruebas de endogeneidad detalladas en la sección “Relación dinero-precio” empleando distintas medidas de la oferta monetaria: M1, M2 y reservas bancarias. Además, se probaron distintas técnicas de especificación y de estimación —mínimos cuadrados en dos etapas (2Sls) y el método generalizado de momentos (Gmm). Los valores rezagados de las variables dependientes e independientes se usaron como instrumentos. Se constató que las pruebas de subidentificación de todas las regresiones tienen valores p de 0.00, lo cual indica que los instrumentos están relacionados significativamente con la variable endógena. Los estadísticos J de Sargan y Hansen de todas las regresiones arrojan valores p de entre 0.38 y 0.99. Por tanto, para todas las especificaciones de regresión de variables instrumentales aceptamos la hipótesis nula de que los instrumentos son válidos, es decir, no están correlacionados con el término de error.21

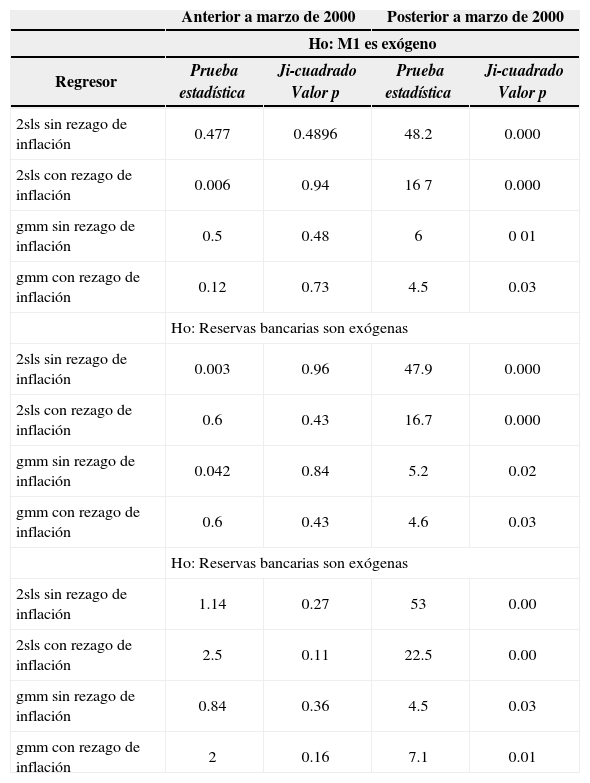

En el cuadro 9 se observa la prueba gmm de exogeneidad de los agregados monetarios antes y después de la dolarización. Este cuadro revela que la hipótesis nula de que el dinero es exógeno, se acepta antes de la dolarización, rechazándose después de la implementación de esta medida. Por lo tanto, concluimos que el dinero es endógeno tras la dolarización para todas las medidas de la oferta monetaria.

Prueba de la endogeneidad del dinero

| Anterior a marzo de 2000 | Posterior a marzo de 2000 | |||

|---|---|---|---|---|

| Ho: M1 es exógeno | ||||

| Regresor | Prueba estadística | Ji-cuadrado Valor p | Prueba estadística | Ji-cuadrado Valor p |

| 2sls sin rezago de inflación | 0.477 | 0.4896 | 48.2 | 0.000 |

| 2sls con rezago de inflación | 0.006 | 0.94 | 16 7 | 0.000 |

| gmm sin rezago de inflación | 0.5 | 0.48 | 6 | 0 01 |

| gmm con rezago de inflación | 0.12 | 0.73 | 4.5 | 0.03 |

| Ho: Reservas bancarias son exógenas | ||||

| 2sls sin rezago de inflación | 0.003 | 0.96 | 47.9 | 0.000 |

| 2sls con rezago de inflación | 0.6 | 0.43 | 16.7 | 0.000 |

| gmm sin rezago de inflación | 0.042 | 0.84 | 5.2 | 0.02 |

| gmm con rezago de inflación | 0.6 | 0.43 | 4.6 | 0.03 |

| Ho: Reservas bancarias son exógenas | ||||

| 2sls sin rezago de inflación | 1.14 | 0.27 | 53 | 0.00 |

| 2sls con rezago de inflación | 2.5 | 0.11 | 22.5 | 0.00 |

| gmm sin rezago de inflación | 0.84 | 0.36 | 4.5 | 0.03 |

| gmm con rezago de inflación | 2 | 0.16 | 7.1 | 0.01 |

Resumiendo, a partir de las pruebas de endogeneidad para M1, M2 y las reservas bancarias, inferimos que después de la dolarización el dinero en Ecuador es endógeno, siendo exógeno antes de la misma. Es decir, concluimos que la dolarización “endogeniza” el dinero. Los resultados presentados en el cuadro 9 brindan evidencia empírica que respalda los argumentos de Schuler (2005). Esta sección presenta otro impacto significativo de la dolarización que los estudios previos no habían abordado en detalle.

Conclusiones e implicaciones para las políticas económIcasEste artículo constituye un aporte a los estudios existentes en el sentido de que investiga los efectos de la dolarización desde una perspectiva de series de tiempo. Específicamente, se analizan los efectos que tiene la dolarización impulsada por Ecuador en la inflación, en el crecimiento del pib, en la incertidumbre inflacionaria y en la relación dinero-precio (la endogeneidad del dinero). De este estudio surgen cuatro hallazgos importantes: 1) la inflación es más baja después de la dolarización; 2) el crecimiento del pib es más elevado después de poner en marcha esta medida; 3) la incertidumbre inflacionaria, medida a través de la varianza de la inflación por medio de garch, es más baja después de la dolarización, y 4) la oferta monetaria es endógena tras la dolarización y exógena antes de la misma. Como se detalló en la sección seis, esto último tiene su explicación en el hecho de que la cantidad de dinero se determina internamente (de manera endógena) según la situación de la balanza de pagos.

Los resultados arrojados por este estudio conllevan un número considerable de implicaciones para las políticas económicas. Al respecto, se encuentra evidencia de que la dolarización significó una mejoría en el desempeño macroeconómico de Ecuador, ya que bajó la inflación, aumentó el crecimiento del pib y se redujo la incertidumbre inflacionaria. Con relación a la endogeneidad del dinero en Ecuador, una vez implementada la dolarización surgen varios argumentos relativos a la política económica del país. Por ejemplo, en Ecuador la producción está sumamente vinculada a la producción de petróleo. Como observamos en el cuadro 2, el porcentaje representado por la producción petrolera en términos del pib es bastante más elevado durante el periodo 2000–2006. Por tanto, durante el periodo de la dolarización, la economía ecuatoriana se volvió más dependiente de la producción de crudo. El alza en el precio del petróleo beneficia a las finanzas gubernamentales del país. En ese sentido, la oferta monetaria endógena y la ausencia de oferta monetaria, en tanto herramienta macroeconómica, no parecen haber provocado problemas económicos serios durante el periodo en que Ecuador reportó importantes ingresos vinculados a la venta de petróleo.

La inestabilidad del precio del crudo y la pronunciada caída del mismo (a 9 dólares por barril), son algunas de las razones que explican la crisis económica de 1999. Asimismo, Jameson (2003a; 2003b) comenta que ciertas condiciones políticas de inestabilidad y algunos problemas estructurales de importancia continúan presentes en Ecuador, aun después de la dolarización. Tales condiciones económicas, inadecuadas para el régimen de dolarización, podrían significar que Ecuador es susceptible a otra crisis, salvo que se instrumentaran algunas reformas económicas. Resumiendo, aunque las condiciones macroeconómicas mejoraron su desempeño en forma destacada tras la dolarización, la inestabilidad del precio del petróleo podría ser el antecedente a una caída del mismo, lo cual conduciría a una nueva crisis económica. Para evitar este escenario, las autoridades ecuatorianas deberían impulsar de manera inmediata reformas económicas estructurales compatibles con la dolarización, las cuales son necesarias si ha de perdurar el mejor desempeño macroeconómico logrado con la dolarización.

- •

Inflación del ipc: calculada como la diferencia logarítmica del ipc. Fuente: International Financial Statistics (IFS).

- •

pib real: nivel del pib a precios de 2000 en dólares de Estados Unidos. Fuente: Ifs.

- •

Crecimiento del pib: calculado como la diferencia logarítmica del pib real.

- •

Oferta monetaria: se utilizan las reservas banacarias, M1 y M2 para el análisis de la oferta monetaria. Fuente: ifs.

- •

Precio spot del petróleo: precio de petróleo crudo, West Texas Intermediate (fred).

- •

Crecimiento del pib de países emergentes: cambios porcentuales anuales de las economías emergentes y en desarrollo. pib por gasto, total e índice, 2005=100. Fuente: pib de los países emergentes disponible en ifs.

- •

Cambio en el tipo de cambio real: cambio porcentual anual del tipo cambiario real. Fuente de la principal serie de tipo de cambio real: ifs.

- •

Cambio en las remesas: cambio porcentual anual en las remesas recibidas. Fuente: base de datos World Development Indicators (wdi) del Banco Mundial.

- •

Tendencia inflacionaria de América Latina: calculamos la inflación con base en el cambio de un trimestre a otro en el ipc de los países latinoamericanos. Empleamos el filtro de Hodrick y Prescott (1997) para extraer el componente tendencial de la inflación en América Latina.

- •

Tendencia de crecimiento del pib real de América Latina: calculamos el crecimiento del pib real a partir del cambio observado de un trimestre a otro en el pib real total de los países latinoamericanos. Empleamos el filtro de Hodrick y Prescott (1997) para extraer el componente tendencial del crecimiento del pib real en América Latina.

- •

Ahorro nacional/pib: las estadísticas anuales son de la base de datos wdi del Banco Mundial.

- •

Ahorro extranjero/pib: las estadísticas anuales son de la base de datos wdi del Banco Mundial.

- •

Inversión/pib: las estadísticas anuales son de la base de datos wdi del Banco Mundial.

- •

Desempleo: las estadísticas anuales son de la base de datos wdi del Banco Mundial.

Datos trimestrales (cuadro 5)

| Prueba de raíz unitaria Phillips-Perron de las variables en el cuadro 5 | ||

|---|---|---|

| Variable | Prueba estadística | Valor p |

| Inflación del ipc | −3.08 | 0.03 |

| pib real | 0.79 | 0.99 |

| Crecimiento del pibreal | −6.19 | 0.00 |

| Precio del petróleo mundial (cambio %) | −3.61 | 0.01 |

| Crecimiento del pib de los países emergentes | −14.41 | 0.00 |

| Tipo de cambio real (cambio %) | −8.58 | 0.00 |

| Cambio en las remesas | −9.69 | 0.00 |

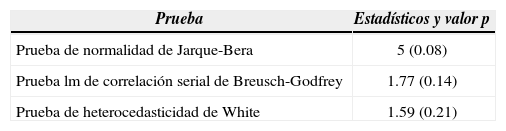

a) Cuadro 4

| Prueba | Estadísticos y valor p |

|---|---|

| Prueba de normalidad de Jarque-Bera | 5 (0.08) |

| Prueba lm de correlación serial de Breusch-Godfrey | 1.77 (0.14) |

| Prueba de heterocedasticidad de White | 1.59 (0.21) |

Notas: los valores p se encuentra entre paréntesis.

- •

La prueba de normalidad de Jarque-Bera no rechaza la hipótesis nula de errores de distribución normales.

- •

La prueba lm no rechaza la hipótesis nula de que “no existe correlación serial”.

- •

La prueba White no rechaza la hipótesis nula de homocedasticidad.

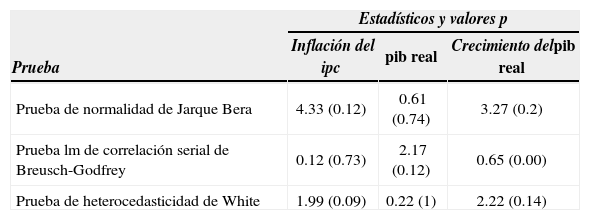

b) Cuadro 5

| Prueba | Estadísticos y valores p | ||

|---|---|---|---|

| Inflación del ipc | pib real | Crecimiento delpib real | |

| Prueba de normalidad de Jarque Bera | 4.33 (0.12) | 0.61 (0.74) | 3.27 (0.2) |

| Prueba lm de correlación serial de Breusch-Godfrey | 0.12 (0.73) | 2.17 (0.12) | 0.65 (0.00) |

| Prueba de heterocedasticidad de White | 1.99 (0.09) | 0.22 (1) | 2.22 (0.14) |

Notas: los valores p se encuentra entre paréntesis.

- •

La prueba de normalidad de Jarque-Bera no rechaza la hipótesis nula de errores de distribución normales.

- •

La prueba lm no rechaza la hipótesis nula de que “no existe correlación serial”.

- •

La prueba de White no rechaza la hipótesis nula de ausencia de heterocedasticidad.

| Criterio de información de Akaike | Criterio bayesiano de Schwarz | |

|---|---|---|

| arch(1) | −4.96 | −4.93 |

| arch(2) | −5.04 | −4.99 |

| arch(3) | −5.05 | −4.99 |

| arch(4) | −5.05 | −4.97 |

| garch(1,1) | −5.14 | −5.09 |

| garch(1,2) | −5.13 | −5.07 |

| garch(1,3) | −5.15 | −5.08 |

| garch(2,1) | −5.14 | −5.07 |

| garch(2,2) | −5.13 | −5.05 |

| garch(2,3) | −5.16 | −5.07 |

| garch(3,1) | −5.13 | −5.05 |

| garch(3,2) | −5.12 | −5.02 |

| garch(3,3) | −5.16 | −5.05 |

Crecimiento del pib real

| Tendencia del crecimiento del pib latinoamericano | ||

|---|---|---|

| (1) | (2) | |

| Dummy de dolarización | 0.02 (5.04)** | 0.02 (4.30)** |

| Inflación del ipc | 0.1 (1.57) | |

| Precio del petróleo mundial | 0.00 | |

| (cambio %) | (1.31) | |

| Crecimiento del pib de los países emergentes | 0.03 (0.84) | |

| Tipo de cambio real (cambio %) | 0.00 (1.33) | |

| Constante | −0.02 (9.68)** | −0.06 (2.31)* |

| R2 | 0.28 | 0.33 |

| Número de observaciones. | 67 | 67 |

Notas: dummy de dolarización=1 después de 2000:Q1. Estadísticos t se encuentran entre paréntesis.

Departamento de Economía de la Tobb University of Economics & Technology, Turquía, y Departamento de Economía de la Gazi University, Turquía, respectivamente. Los autores agradecen los valiosos comentarios de los dictaminadores anónimos de la revista.

Para el periodo comprendido entre 1970 y 1998, Edwards y Magendzo (2003) indican que 13 países independientes y 15 países no independientes utilizaban la moneda de otro país.

Como señalan Edwards y Magendzo (2003), dicho crecimiento podrá realizarse de dos maneras: 1) la dolarización significará tasas de interés más bajas, inversión más elevada y, por lo tanto, crecimiento más rápido (Dornbusch, 2001), y 2) en tanto se elimina la volatilidad de la tasa cambiaria, la dolarización debería estimular el comercio internacional, lo cual, a su vez, dará pie a un crecimiento más rápido (Rose, 2000; Rose y van Wincoop, 2001).

Tras una importante crisis económica en 1998–1999, el 9 de enero de 2000, el presidente Jamil Mahuad anunció el proceso de dolarización.

El uso de datos de mayor frecuencia permite examinar las volatilidades de las variables macroeconómicas.

El análisis empírico de la dolarización es menos complicado que el análisis de otros cambios de políticas públicas debido a que la dolarización no sufre del caso epidémico del “miedo a flotad” identificado por Calvo y Reinhart (2002). En otras palabras, no es posible que las autoridades nacionales anuncien una política y luego no la implementen. Estos autores establecen que los países que dicen tener un tipo de cambio flotante generalmente no la impulsan. En el caso de su dolarización, en marzo de 2000 Ecuador retiró su moneda anterior, el sucre, adoptando el dólar estadounidense. Dado que el sucre dejó de tener curso legal después de esta fecha, podemos decir, sin lugar a dudas, que la dolarización se implemento justo ese mes. En el caso de otros regímenes cambiarios, como el cambio flotante, o en los regímenes de política monetaria, por ejemplo, el establecimiento de metas explícitas de inflación, la fecha exacta de su implementación y el grado de adopción, pueden llegar a no ser establecidos con exactitud, lo cual complica el análisis empírico.

Tras la dolarización, dichos estudios no contaron con suficientes datos mensuales y anuales para realizar el análisis de series de tiempo. Alesina y Barro (2001) indican que la [reducida] disponibilidad de estadísticas restringe la investigación empírica en torno a la unificación monetaria.

Soto (2009) examina el impacto de la dolarización en el mercado laboral de Ecuador. En particular, dilucida las siguientes preguntas académicas: ¿cuáles son las causas del lento crecimiento del empleo tras la dolarización en Ecuador? y ¿cómo responden las tasas de empleo ante perturbaciones en la producción, en los salarios y en las tasas de interés?

La ratio de cuentas de ahorro en dólares a ahorros agregados se elevó de 13.3% en 1990 a 53.7% en 1999. Asimismo, la ratio de préstamos en dólares a préstamos agregados se elevó de 1.5% en 1990 a 66.5% en 1999 (Beckerman, 2002).

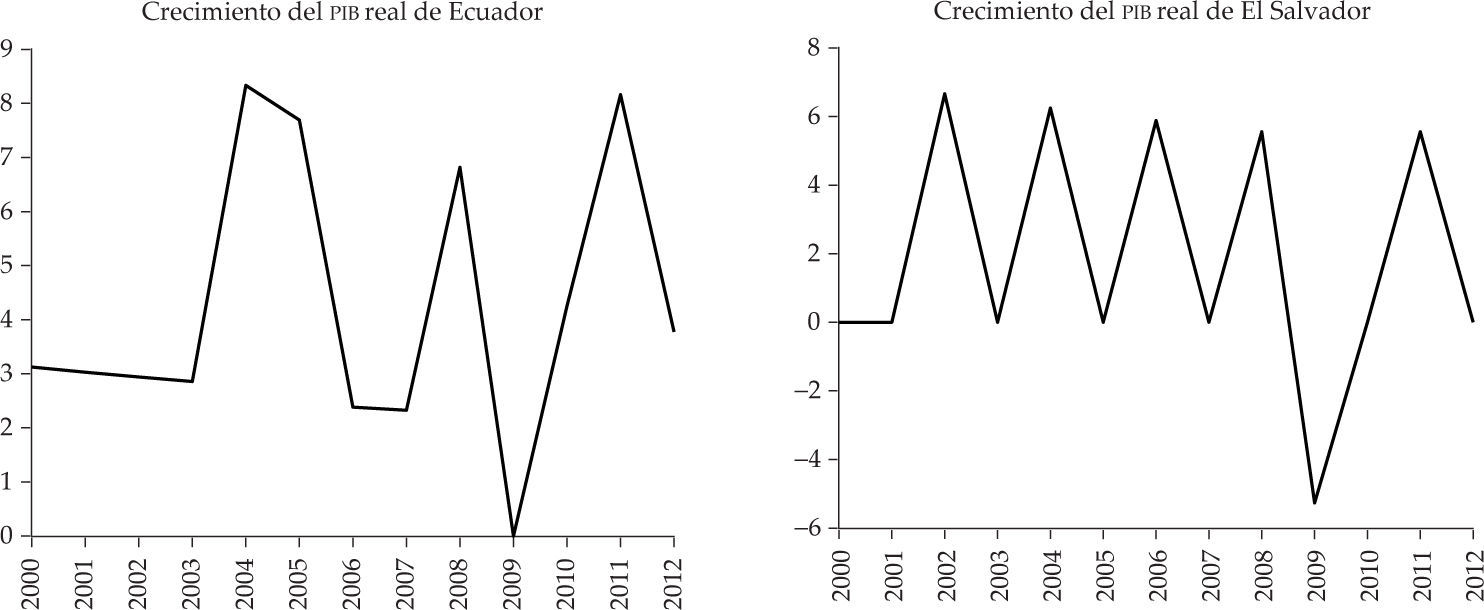

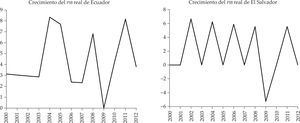

El conjunto de datos utilizado no abarca el periodo de la crisis financiera mundial. La misma, surgida en Estados Unidos, incidió adversamente en Ecuador y en todo el mundo. Ecuador y El Salvador, dolarizados a nivel oficial, experimentaron bruscas caídas en el crecimiento del pib en 2008 y 2009, aunque se recuperaron y pudieron lograr alzas positivas en este indicador. La Sección D del Anexo de este artículo muestra el crecimiento del pib real tras la crisis financiera. El estudio de los efectos que tuvo la reciente recesión en las economías dolarizadas requeriría de un análisis empírico detallado que rebasa los objetivos de este artículo, por lo que aquí nos abstenemos de analizar la crisis financiera, dejando el tema para investigaciones posteriores.

La prueba Quandt-Andrews es fundamental para validar la robustez de los resultados. Aparte de que la misma no impone la fecha del cambio estructural, busca uno o más cambios estructurales desconocidos en la muestra. Por tanto, la prueba resulta invulnerable ante el argumento de que las pruebas de cambio estructural tienen poca potencia, pues la fecha del cambio estructural es seleccionada con base en el conocimiento de ciertos eventos que dieron lugar a algún cambio. Al utilizar pruebas de estabilidad en la especificación de la regresión alternativa, validamos que los resultados son robustos frente a este tipo de argumentos.

Los criterios de información de Akaike (aic) y el bayesiano de Schwarz (bic) seleccionan el modelo GARCH(1,1). El cuadro 9 y la sección C del Anexo muestran los valores aic y bic para especificaciones garch alternativas.

Esta prueba se conoce como estadístico de Sargan, estadístico J de Hansen y prueba J de Sargan-Han-sen. El valor J del método generalizado de momentos (gmm) de la función objetiva evaluada en el gmm del estimador/beta_{Egmm} está distribuido como Ji-cuadrado (χ2) con (L – K) grados de libertad en el marco de la hipótesis nula de que el conjunto completo de condiciones de ortogonalidad es válido (Baum, Scharer y Stillman, 2007).

También conocido como la distancia Mmg o estadístico “de diferencia de Sargan”.

Las pruebas de raíz unitaria presentadas en el cuadro B del Anexo muestran que el pib real contiene una raíz unitaria. Así, el resultado empírico del efecto positivo sobre el pib real atribuido a la dolarización podría estar sesgado. La raíz unitaria podría causar un problema de regresión espuria.

Se efectuaron varias pruebas diagnósticas para confirmar la validez de los modelos empíricos utilizados en los cuadros 4 y 5. Estas pruebas se presentan en la sección B del Anexo. A partir de las mismas se concluye que los modelos empíricos son válidos. La sección B también muestra los resultados de la prueba de raíz unitaria, que indican que, con excepción del pib real, todas las variables son estacionarias.

La prueba identifica con exactitud que el cambio estructural ocurrió en el segundo trimestre de 2000 o en una fecha posterior a éste.

Hansen (2001) y Perron (2006) aclaran esta prueba en forma detallada.

El estadístico F es 51.6 y el estadístico Obs*R2 es 41.3. Los dos estadísticos tienen valores p de 0.00. Por tanto, se rechaza la hipótesis nula de que no existe arch.

En todos los modelos alternativos la variable dummy de dolarización en la ecuación de varianza es significativa con coeficiente negativo.

Durante el periodo 1995–1999, el déficit en efectivo de Ecuador fue de 748.44 millones de dólares en promedio (Fuente: datos anuales de las International Financial Statistics (Ifs).

Los resultados de todas las regresiones presentadas en el cuadro 4 fueron presentados en las versiones anteriores de este artículo. Debido a que los resultados de las pruebas de endogeneidad resultan de interés, a efectos de ahorrar espacio no presentamos los mismos en esta versión. Diríjase a los autores para consultarlos.