En este artículo se analizan los rasgos particulares del proceso de acumulación en el ámbito capitalista no rentístico de Venezuela en el periodo 1957–2006 a partir del enfoque marxista. Considerando que la producción capitalista se somete a la maximización del beneficio, se estudia la trayectoria de la tasa de ganancia a partir de las variables de la tecnología de la producción y la distribución. Este análisis permite mostrar los desequilibrios específicos de la reproducción capitalista en una economía no desarrollada dependiente de la renta petrolera como es Venezuela. Ello se refleja en una particular distorsión de la relación entre la rentabilidad, la acumulación y el crecimiento económico, con graves consecuencias sobre la productividad y la distribución del ingreso.

En este artículo se estudia la dinámica de acumulación de capital en la economía venezolana durante el periodo 1957–2006 desde la triple vertiente del cambio técnico, la pauta distributiva y la rentabilidad del capital. Se analiza el ámbito que denominamos ‘capitalista no rentístico’, es decir, el conjunto de actividades que directa o indirectamente se someten a la lógica mercantil, tanto del sector privado como del público. Las ramas petroleras e inmobiliarias son excluidas (véase el anexo), junto a actividades no mercantiles de las administraciones públicas o sin ánimo de lucro, soslayando el debate en torno al trabajo productivo. Sin embargo, este ámbito de análisis refleja de manera indirecta la circulación del ingreso petrolero, ya que la tasa de beneficio depende no sólo de la composición del capital y la tasa de plusvalía, sino también de la percepción de renta petrolera. Precisamente, esta cuestión que deliberadamente se enfatiza constituye el principal hallazgo de este trabajo. Asimismo, se hace abstracción del marco institucional, de política económica y otros aspectos coyunturales, ya que nos interesa una visión de largo plazo de carácter estructural.

El propósito consiste en revelar la manera como las leyes fundamentales del sistema capitalista se manifiestan en un determinado subsistema del capitalismo global. No se trata, pues, de elaborar una teoría de la acumulación específica para la economía venezolana, sino de estudiar la forma, por particular y contradictoria que pueda resultar (como de hecho se apreciará), bajo la cual se manifiestan las tendencias y leyes generales de la producción capitalista. De hecho, uno de los aspectos más relevantes de la investigación consiste precisamente en justificar empíricamente que sólo se puede entender la evolución macroeconómica de Venezuela a partir del lugar que ocupa en el capitalismo mundial, y cuya evidencia es la percepción de un ingreso petrolero. A continuación se exponen algunas precisiones para delimitar el propósito y los aspectos específicos del texto.

En primer lugar, no se procede a estimar empíricamente las categorías económicas propias del enfoque marxista. No sólo por limitaciones de la información estadística existente, sino porque el objeto de análisis será el mencionado ámbito capitalista no rentístico. Con un propósito meramente ilustrativo se mencionarán, no obstante, las categorías del plusvalor, la ganancia, la composición del capital o la tasa de plusvalor en la medida que existe una cierta relación con los cálculos efectuados, por cuanto son medidas aproximadas.1

El estudio del proceso de acumulación se realiza separando conceptualmente los ámbitos de la tecnología de la producción y la distribución. Este método expositivo se justifica teóricamente por la primacía que, siguiendo a Marx, otorgamos al ámbito de la producción, el cual establece los límites en los que puede oscilar el patrón de distribución del ingreso, y que constituye un corolario de la teoría del valor-trabajo (tvt).

Por otra parte, con el propósito de vincular los preceptos abstractos de las tendencias de la acumulación a los rasgos de lo concreto (la economía venezolana), enunciamos sus rasgos específicos (véase Mateo, 2009): es una formación con un subdesarrollo relativo de sus fuerzas productivas, lo que se refleja en una inserción subordinada y dependiente en la dinámica económica capitalista mundial.2 Al disponer de la capacidad de exportar petróleo, Venezuela puede apropiarse de una renta internacional al ser propietario de los yacimientos. Ocurre, no obstante, que en gran medida el sector petrolero venezolano constituye una porción o extensión de un sector petrolero integrado mundialmente, con niveles de productividad desconectados del resto de ramas del país, lo que explica su dualismo estructural. Y además, la comunicación entre la actividad petrolera y el ámbito no rentístico se efectúa no tanto mediante valores de uso (demanda de bienes y servicios), como sí valores de cambio (flujos de renta).

Estos rasgos enumerados evidencian plenamente la pertinencia de esta investigación. Aunque los estudios del proceso de acumulación de capital a partir de la rentabilidad desde el enfoque marxista son cada vez más numerosos, en gran medida analizan economías desarrolladas. Ello se explica por la disponibilidad estadística, sobre todo en cuanto al stock de capital. En el caso de América Latina, existen trabajos sobre las principales economías de la región, principalmente México (véase, por ejemplo, Mateo, 2007), Argentina (Michelena, 2009; Maito, 2013), Brasil (Marquetti, Maldonado Filho y Lautert, 2010; Mateo, 2015) y Chile (Maito, 2012), mientras que para el caso de Venezuela nos limitamos a la recopilación estadística de Baptista (2010) —que aquí tomamos como referencia fundamental—, el trabajo de Kornblihtt (2015), si bien enfatiza el análisis de la renta petrolera y su incidencia sobre el sector manufacturero, así como las estimaciones de la rentabilidad del capital contenidas en Mateo (2012).

El texto se organiza en dos secciones. En primer lugar, se expone el marco teórico de referencia, en el cual se desarrollan las líneas fundamentales del proceso de acumulación. Se comienza exponiendo la categoría de la tasa de beneficio, siguiendo por el ámbito de la tecnología de la producción y la esfera distributiva, para, finalmente, abordar la ley de la tendencia descendente de la tasa de beneficio. En la segunda sección se exponen los resultados obtenidos en cuanto a la rentabilidad, la composición del capital y la distribución del ingreso, para finalizar con el tipo de cambio. Se incluye, posteriormente, un anexo explicativo de la metodología empleada en los cálculos.

Marco teóricoEn este apartado se expone el marco teórico de la rentabilidad para el análisis de la producción (primera parte), la distribución (segunda parte), determinantes de la tasa de beneficio, para mostrar sus tendencias básicas y el carácter endógeno de la crisis (tercera parte).

La tasa de beneficio r constituye el indicador de la medida en que se logra la finalidad capitalista, la valorización, relacionando la ganancia (B) con el stock de capital invertido en la producción (K): r = B/K. La producción en el capitalismo es producción de ganancia, esto es, un proceso de acumulación (Marx, 1894, vol. VI), por lo que a continuación se aborda la esfera de la producción y la tendencia hacia su creciente mecanización.

La mecanización del proceso productivoLas variables económicas relacionadas con la tecnología de la producción son las diferentes dimensiones de la composición del capital: la composición técnica (CTC), en valor (CVC) y materializada (CMC), la cual es la inversa de la que mencionaremos en mayor medida, la productividad del capital (PK).

El cambio técnico (CTk), que asume la forma de una progresiva mecanización del proceso productivo, se puede cuantificar como un alza de la masa del stock de capital constante fijo (K) por unidad de trabajo (L),proxy de la CTC, donde incorporamos el índice de precios del acervo de capital (PK) para utilizar una serie a precios constantes (Kk).3

La CTC es un indicador técnico de la producción que se erige en el verdadero fundamento de las restantes expresiones de la composición del capital. El CTk tiene como propósito general ampliar la extracción de plustrabajo del trabajador colectivo. Para ello, es necesario reducir el costo de producción del conjunto de valores de uso que forman parte del valor de la fuerza de trabajo, esto es, de su reproducción. A tal fin, se requiere un incremento de la productividad laboral, y que definimos como la capacidad de producción de valores de uso por unidad de tiempo. En otras palabras, la reducción del valor o tiempo de trabajo socialmente necesario para la producción de las mercancías, manifestación del desarrollo productivo, se logra en general mediante el incremento de la masa de medios de producción por trabajador.4 Cuantitativamente, y debido a razones de disponibilidad estadística y operatividad analítica, se estimará lo que Gouverneur (2005: 211–212) denomina el ‘índice de la productividad aparente del trabajo presente’ (π). Esta variable relaciona el valor nuevo agregado a precios constantes (ϒk) con el número total de trabajadores asalariados (L): π = ϒk/L.

La relación entre la CTC y π, junto a la relación de los deflactores de precios del producto total (Pϒ) y el capital (PK) conforma la productividad del capital, o la inversa de la CMC.

El aspecto esencial es la dirección de la causalidad, pues ΔCTC→Δπ. Si la productividad laboral no aumenta en el mismo grado que la mecanización, la productividad del capital desciende, ya que ΔΠk = Δπ − ΔCTC.5

La distribución del ingresoEl concepto de la distribución en Marx enfatiza la dimensión relativa del ingreso desde la perspectiva del trabajo y el capital. Este patrón distributivo se ve supeditado y condicionado, por un lado, por los rasgos esenciales de la producción (Marx, 1857–1858, vol. I) y, por otro, por una compleja red de elementos sociales, coyunturales, institucionales, etcétera.

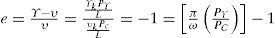

Para cuantificar los aspectos más relevantes de la distribución del ingreso abordamos, en primer lugar, el beneficio relativo (BR), que representa la participación de las ganancias B en el valor nuevo (ϒ): BR = B/ϒ. El BR se relaciona positivamente con la tasa de explotación (plusvalía) o ratio de la plusvalía (beneficios) respecto al capital variable (salarios), esto es: e = pν/v ⇒ B/W, pero teniendo en cuenta que si e→∞ ⇒ BR→1, ya que BR = 1/[1 + (1/e)]. Estas dos categorías (BR y e) constituyen índices de la distribución primaria del ingreso en la economía capitalista. La tasa e depende del ratio de la productividad respecto del salario real por trabajador (w), esto es: π/w, junto a la relación de los deflactores de precios del producto, Pϒ, y el consumo (PC), por lo que: Δe = Δπ - Δw = ΔΩ ⇒ e = f(Ω). La pertinencia de la mecanización se justifica, pues, por la posibilidad de crear un margen sobre salarios (Ω) del que se apropie en su mayor parte el capital. Este margen, por otra parte, fundamenta el concepto marxiano de la pauperización obrera, esto es, de la caída progresiva del salario relativo (SR = ν/ϒ) y su correlato en el alza de la tasa de plusvalor, pero, asimismo, posibilitando el alza del salario real.

donde νk es el capital variable total a precios constantes.La mecanización (K/L) incide a su vez sobre otra de las expresiones de la composición del capital, el ratio capital-salarios (K/v), proxy de la CVC, la cual relaciona K con el flujo anual de capital variable o salarios (ν, W). En esta expresión se integran ya las esferas de la producción y la distribución del ingreso. Tomando el número de trabajadores L y los salarios reales w, tenemos el capital variable a precios constantes (νk = wL), y junto a los deflactores respectivos de precios PK y PC, obtenemos la siguiente expresión:

Siguiendo a Lianos (1992: 141) y Wolff (2001: 321), el ratio PK/WL, donde WL es el salario nominal (precios corrientes) por trabajador, indica “cuanto salario debe pagarse con el fin de obtener una unidad de capital”, es decir, el contenido promedio de salario del capital. Por tanto, “este término refleja principalmente la cantidad descendente del trabajo (directo e indirecto) requerido para producir una unidad de capital” (Wolff, Loc. cit). Por ende, la CVC debe mostrar una tendencia ascendente pero a un ritmo menor que la CTC, reflejado por la fuerza contrarrestante que ejerce el descenso de este ratio (PK/WL).

Tendencias de la rentabilidadEl carácter mencionado de la producción capitalista implica que la dinámica de la tasa de ganancia r condensa la interrelación de los aspectos tecnológicos y distributivos, de lo que emerge la contradicción esencial del modo de producción capitalista. La mecanización del proceso productivo constituye el mecanismo más importante para modificar la distribución de la jornada laboral en trabajo necesario y plustrabajo en beneficio del capital, pero al mismo tiempo socava en términos relativos la fuente del valor, es decir, el número de obreros (jornadas laborales).6 Este desarrollo contradictorio culmina en la denominada por Marx como ‘ley de la tendencia descendente de la tasa de ganancia’ (1867, vol. III, caps. XIII-XV), resultado del despliegue de la ley del valor fundada en el trabajo abstracto.

La rentabilidad aumenta con la ampliación del margen sobre los salarios (Ω = π − w) y decrece con la mecanización CTC que, no olvidemos, posibilita dicho margen [Ω = f(CTC)], considerando una tendencia hacia la convergencia de los índices de precios (Pϒ, PC y PK). Habida cuenta de que e = f(Ω), r depende, asimismo, de e y la CVC: r = pν/K = e/CVC. Ahora bien, los límites de esta dinámica expansiva se comprueban al establecer los propios límites del ámbito distributivo. Si bien numéricamente se puede expresar que si ν→0 ⇒ e→∞, conceptualmente, en términos económicos, el excedente es una función del trabajo necesario (N), pv = f(N), lo que constituye un corolario de la tvt y se manifiesta en el límite del BR (BRmáx = 1), por lo que si N→0 ⇒ {ν, pν, ϒ}→0. En definitiva, la identificación de la plusvalía y el plustrabajo impone un límite a la acumulación de capital, dada por el desarrollo productivo, la población explotada y la jornada de trabajo total (véase Marx, 1894, vol. VII).

La productividad del capital indica el techo superior de la tasa de ganancia (rmáx = ϒ/K). Un hipotético descenso de ésta no implica necesariamente una caída correspondiente de la tasa de beneficio efectiva, que sólo se verifica en función del comportamiento de la pauta de distribución del valor nuevo entre capital y trabajo, pero sí estrecharía su margen de recuperación. Mientras que el incremento de K no encuentra más límite que los físicos, el ritmo de incremento del producto total se ve obstaculizado por la caída relativa de la fuerza de trabajo global, es decir, la jornada laboral total, fundamento del valor nuevo ϒ, que es su representación monetaria. En términos marxianos, sucede que la tasa de beneficio se vuelve cada vez menos sensible a las alzas de la cuota de plusvalor. Esta afirmación se puede demostrar numéricamente expresando r en función de e y calculando las dos primeras derivadas.

Al ser negativa la segunda derivada, se constata que el esfuerzo por evitar el descenso de la rentabilidad, expresado en la tasa de explotación, resulta cada vez mayor (Marx, 1857–1858, vol. I). La cuota de ganancia crece de forma decreciente con los aumentos del ratio de plusvalor, aumentos que, recordemos, requieren acrecentar la CTC (K/L) y, por consiguiente, la CVC (K/ν) y la CMC (1/PK). No importa la rapidez con la que se incremente la explotación del trabajador ni, incluso, que el obrero se viera excluido de su salario (”que viviera del aire”), y que todo el valor generado fuera apropiado por el capitalista. La tasa de ganancia muestra una tendencia a caer asintóticamente según el descenso de la productividad del capital (ϒ/K).

Pero no sólo hay que considerar la tasa, sino, de manera fundamental, la cantidad absoluta de excedente. La masa de ganancia a precios constantes (pνm) constituye un indicador esencial para comprender las fases de crecimiento y estancamiento, y depende positivamente del incremento del capital invertido y negativamente de la caída de la tasa de ganancia: pν = r.K. Ambas tendencias están íntimamente ligadas, pues, haciendo abstracción del mecanismo de la plusvalía absoluta, p aumentará siempre y cuando la tasa de crecimiento de K sea superior al descenso de r. La caída de la rentabilidad promedio no implica necesariamente, por lo tanto, que la acumulación se detenga.7 No obstante, sí ocurre que el incentivo a invertir se hace progresivamente más débil y la tasa de crecimiento de la inversión se reduce (Shaikh, 1990[1991]). Siguiendo a este autor, si se expresa r en términos de e en los momentos t y 0, considerando una tasa de crecimiento (Δ) negativa o de descenso constante (−a), entonces:

Suponiendo una propensión de los capitalistas a ahorrar (invertir) constante (s), la tasa de acumulación depende positivamente de la tasa de beneficio y del nivel de ahorro-inversión: ΔK = s • r. Se deduce, entonces, que la masa de ganancias se estanca en un momento t en el cual la cuota de beneficio, en su caída secular, llega a coincidir con el ratio de su tasa de descenso ay la propensión a invertir s:

Cuando el capital incrementado produce igual o menor masa de ganancia que antes, se tiene una superproducción absoluta de capital (Marx, 1894, vol. VI), esto es, superproducción de medios de producción en cuanto actúan como capital, y en definitiva la crisis. En consecuencia, la ley de la tendencia descendente de la rentabilidad del capital, en tanto que ley de funcionamiento del sistema capitalista, no se deriva esencialmente de las modalidades de reparto del producto entre capital y trabajo, frente a las visiones subconsumista o del profit squeeze, o entre los distintos segmentos del capital, frente a las tesis de la financiarización (Mateo, 2011b).8 Esta ley se explica, pues, a partir de la mecanización del proceso productivo, corolario de la existencia de la ley del valor. En última instancia supone considerar que la tendencia hacia la crisis es un rasgo intrínseco que surge endógenamente de la esencia de la totalidad del mpc, es decir, del impulso valorizador del capital.

Resultados empíricosEn esta sección se exponen los resultados de los cálculos efectuados sobre la rentabilidad del capital (apartado uno), sus determinantes relacionados con la composición del capital (aparatado dos) y la esfera de la distribución del ingreso (apartado tres), mencionando, posteriormente, un aspecto particular que en las economías no desarrolladas como la venezolana adquiere una especial importancia, el tipo de cambio (apartado cuatro).

El excedente y la rentabilidad del capitalEl análisis del ámbito no rentístico venezolano se verá influido por un elemento en cierto sentido calificable de ‘exógeno’, la renta petrolera. Este flujo de ingreso circula por estas ramas mediante la intervención del Estado, lo que puede modificar tanto la evolución como las relaciones entre las diferentes variables. Por tanto, el comportamiento de la rentabilidad se hace más complejo, ya que el beneficio empresarial no sólo se deriva del plustrabajo de la mano de obra del ámbito no rentístico, sino directa o indirectamente de la renta petrolera mediante subsidios, rebajas y exenciones fiscales, etcétera. Se debe tener presente que la tasa de beneficio que analizamos recoge este peculiar ingreso es importante de cara a abordar las particularidades de la economía venezolana. El excedente petrolero oscila entre 40 y 50 por ciento del excedente de operación total hasta principios de los años setenta. Se incrementa con los shocks de 1974 y 1980, desciende en 1986–1988 a 25–30%, y vuelve a incrementarse coincidiendo con los planes de ajuste de 1989 y 1996, con un descenso entre ambos. A finales de los años noventa desciende, y en 1998 representa menos de 14% del excedente total calculado. A partir de este momento inicia un incremento hasta llegar a 49% del beneficio en 2005–2006.

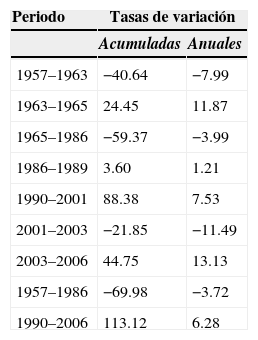

La tasa de ganancia experimenta un descenso en el periodo de 21.40%, pasando de 24.0 a 18.9 por ciento. Ahora bien, si tomamos como referencia el periodo posterior a 1968, en el cual se produce el auge petrolero de los años setenta, resultaría que la rentabilidad aumenta desde mitad de la década de 1990.9 Esta trayectoria general esconde una serie de oscilaciones que se cuantifican en el cuadro 3, en el cual se visualiza un descenso hasta 1986, sólo interrumpido por un repunte durante el bienio 1964–1965, y especialmente intenso en 1957-1961 y 1976–1986. Posteriormente, a partir de 1989, se inicia un incremento de la rentabilidad que en 2001 se sitúa al nivel de 1959–1960, por lo que en 12 años se recupera lo perdido en 1959/1960–1986/1989. Finalmente, en 2002–2003 se reduce drásticamente la rentabilidad (el conflicto petrolero), si bien la expansión posterior (2003–2006) se apoya en una espectacular reconfiguración de la tasa de ganancia, que aumenta un 44% en 3 años.

Fases en la evolución de la tasa de ganancia (porcentajes)

| Periodo | Tasas de variación | |

|---|---|---|

| Acumuladas | Anuales | |

| 1957–1963 | −40.64 | −7.99 |

| 1963–1965 | 24.45 | 11.87 |

| 1965–1986 | −59.37 | −3.99 |

| 1986–1989 | 3.60 | 1.21 |

| 1990–2001 | 88.38 | 7.53 |

| 2001–2003 | −21.85 | −11.49 |

| 2003–2006 | 44.75 | 13.13 |

| 1957–1986 | −69.98 | −3.72 |

| 1990–2006 | 113.12 | 6.28 |

Nota: siendo la tasa de ganancia B/K, donde B son los beneficios y K el stock de capital.

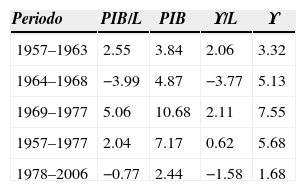

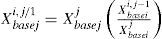

Periodización del valor nuevo, el pib y la productividad laboral Datos en tasas anuales de variación promedio (%)

| Periodo | PIB/L | PIB | ϒ/L | ϒ |

|---|---|---|---|---|

| 1957–1963 | 2.55 | 3.84 | 2.06 | 3.32 |

| 1964–1968 | −3.99 | 4.87 | −3.77 | 5.13 |

| 1969–1977 | 5.06 | 10.68 | 2.11 | 7.55 |

| 1957–1977 | 2.04 | 7.17 | 0.62 | 5.68 |

| 1978–2006 | −0.77 | 2.44 | −1.58 | 1.68 |

Nota: el pib excluye las ramas rentísticas y el gobierno general (véase el anexo); L son los asalariados e ϒ es el valor nuevo.

En la gráfica 2 se verifica la relación de la rentabilidad con las distintas expresiones de la tecnología de la producción, y de manera significativa la mecanización y la productividad del capital. En primer lugar, se puede afirmar que el determinante esencial de la pauta de la tasa de ganancia reside en la propia composición del capital. Además, el estrecho paralelismo que se produce desde principios de los años 1980 entre la trayectoria de la rentabilidad y de las medidas tecnológicas, aunado a la evolución en mayor medida ascendente de aquella respecto de estas últimas, refleja la intensificación de esta causalidad en este periodo, y es más, la funcionalidad de la modificación del patrón de distribución del ingreso para la recomposición de las condiciones de valorización del capital.

La tasa de beneficio y sus determinantes: las composiciones técnicas (en valor) y la productividad del capital (1957=100)

Nota: la tasa de beneficio es r = B/K, donde B son los beneficios y K el stock de capital; la composición técnica es CTC = K/L, donde L son los asalariados; la composición en valor es CVC = K/v, donde v es el capital variable, y la productividad del capital es PK = Y/K, siendo Y el valor nuevo.

Tomando como punto en común para BR, PK y r el año 1989, se observa (véase la gráfica 3) cómo hubiera sido la trayectoria de la rentabilidad si la PK hubiera sido constante (coincidiría con la serie del BR), y en caso de que la distribución del ingreso no hubiera cambiado (en este caso, la serie de la PK). En vista del papel principal de la productividad del capital, el incremento del beneficio relativo ha jugado un papel destacado en el periodo neoliberal, y que no ha sido modificado sustancialmente en los últimos años de este periodo.

Trayectoria comparada de la tasa de ganancia, el beneficio relativo y la productividad del capital (1989=100)

Nota: la tasa de beneficio es r = B/K, donde B son los beneficios y K el stock de capital; el beneficio relativo es B/Y, donde B son los beneficios o plusvalor e Y el valor nuevo, y la productividad del capital es PK = Y/K.

Ahora bien, debemos matizar la relación causal entre la tecnología de la producción y la rentabilidad a partir de la coincidencia de las trayectorias de PK y r. Tengamos en cuenta que la rentabilidad desciende en las fases en las cuales existe un cierto aumento de la productividad laboral, y se recupera cuando desciende. Sólo una contradictoria relación con la CTC en la que se ocultan cambios en la utilización de la capacidad instalada permite, junto a la caída de salarios, impulsar al alza el beneficio empresarial. Si bien ambas series (PK y r) poseen un coeficiente de correlación de 0.79, en Venezuela nos encontramos con una desconexión entre 1) la tasa de acumulación y 2) la dinámica de la tasa de beneficio y el crecimiento del pib y el valor nuevo ϒ aquí calculado, ya que los coeficientes oscilan entre 0.27 y 0.34. Por tanto, sólo cabe pensar en la percepción de la renta petrolera y su especificidad para entender esta particularidad, lo que alude a la forma de inserción de Venezuela en la economía mundial.

Por otra parte, el carácter convulso del periodo se revela, asimismo, al constatar que existen cuatro momentos destacables de un descenso absoluto de la masa de beneficio (véase la gráfica 4): 1959–1961; 1978-1980, 1989 y 2002–2003, en los cuales la caída acumulada ha sido de 20, 12.2, 23.7 y 30 por ciento respectivamente, junto a otros en los que vemos leves caídas: 1967 (−0.68%); 1986 (−6.6%), 1994 (−1.5%), 1996 (−1.2%) y 1999 (−7.7%). Así pues, sólo en 1961–1978, y con alguna excepción, se puede hablar de una cierta fase de acumulación álgida de capital.

La masa de ganancia

Índices 1957=100 a precios constantes de 1997 (izquierda) y tasas anuales de variación (%, derecha)

En definitiva, la dinámica mostrada de la tasa y la masa de beneficio explica el descenso de la tasa de acumulación en 1978 y su derrumbe en 1983–1984. Se inicia después un periodo de acusada inestabilidad, en el cual el ámbito no rentístico de la economía venezolana ha evolucionado con niveles ínfimos de acumulación y de desarrollo de la productividad, escenario que ha originado una aguda presión sobre la distribución del ingreso y los salarios reales.

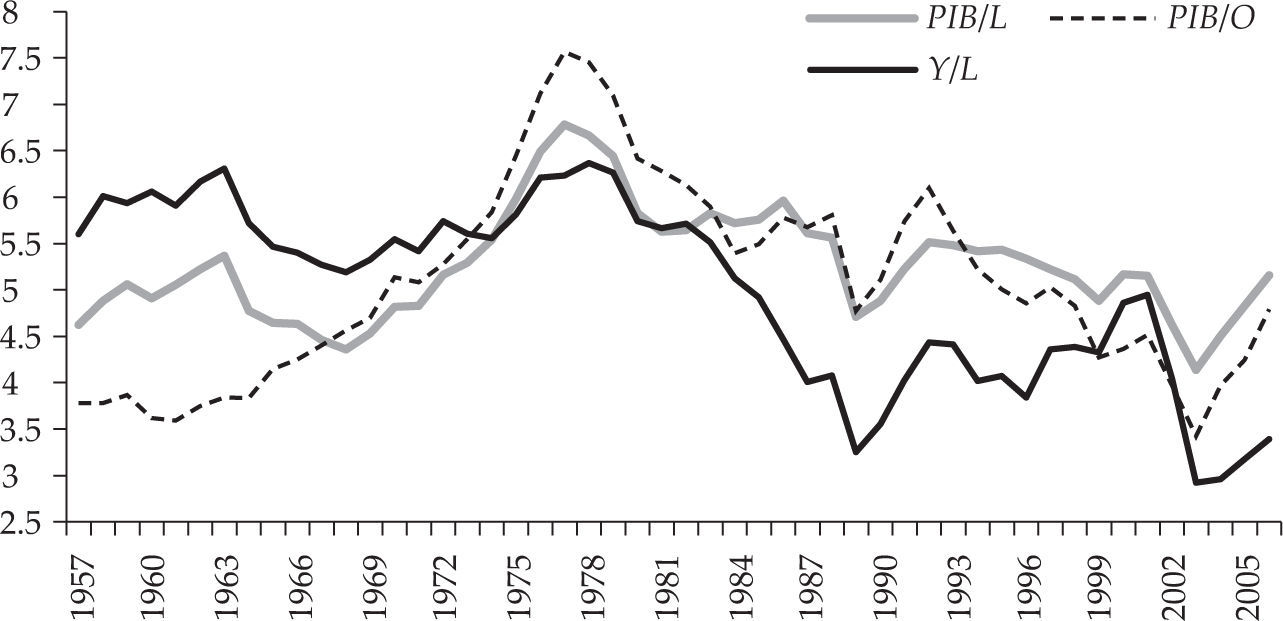

Mecanización y tecnología de la producción en venezuelaEl aspecto más notorio en la dimensión técnica de la dinámica de acumulación en Venezuela es la evolución de la CTC, que representamos con el ratio capital- trabajadores asalariados (K/L), pero que comparamos con el ratio capital-ocupados (K/O) (véanse la gráfica 5 y el anexo).10 Sorprende verificar el casi estancamiento global de este ratio, pues únicamente se incrementa un 17 y 36 por ciento respectivamente, lo que constituye una dinámica ciertamente anómala para un periodo de medio siglo.

Expresiones de la mecanización

Series del stock de capital en millones de bolívares constantes de 1997 por asalariado (K/L) y por ocupado (K/O)

Existen fundamentalmente dos fases, antes y después de 1984, ambas con ciertas oscilaciones. Considerando K/L, el aumento entre 1957 y 1984 está interrumpido por un descenso en 1963−1968, y no será sino hasta 1971 que se reinicie en verdad la expansión alcista, mientras que el descenso posterior a 1984 incluye los aumentos de 1993–1994 y 1999–2000. Esta dinámica obedece a dos fenómenos. Por una parte, la tasa de acumulación o de incremento del stock de capital (AK/K) no tiene una evolución favorable.11 El stock de capital se multiplica por 7.5 en el periodo, lo que supone un promedio anual de 4.2%. En la primera fase crece a 6.6% por año, sólo superior a 10% entre 1975 y 1978, momento a partir del cual se produce un abrupto descenso, paralizándose la acumulación en 1984. En las dos décadas siguientes la tasa de acumulación cae a 1.3% anual, siendo negativa en 1989–1990, 1995–1996 y 2003. Por otra, y de manera paradójica, la dinámica de creación de empleo asalariado ha seguido un ascenso de 4.3 y 3.5 por ciento de promedio anual en 1957–1984 y 1985–2006 respectivamente. Vemos que sólo cuando en el primer quinquenio (1957–1961) el empleo se estanca, resulta factible una expansión importante de la CTC, y aunque a partir de los años ochenta el ritmo de generación de empleo se reduce, lo hace en un grado limitado, razón por la cual la debilidad del stock de capital se traduce en una paulatina disminución de la mecanización. Por ende, en tanto que la evolución de la composición técnica K/L parece depender de L, se aprecia que existe algún determinante exógeno que ha incidido sobremanera en la elevada contratación de trabajadores (desde la perspectiva de la acumulación).

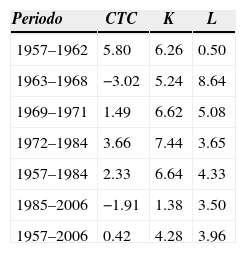

Tasas anuales promedio de crecimiento de la composición técnica del capital y sus determinantes (porcentajes)

| Periodo | CTC | K | L |

|---|---|---|---|

| 1957–1962 | 5.80 | 6.26 | 0.50 |

| 1963–1968 | −3.02 | 5.24 | 8.64 |

| 1969–1971 | 1.49 | 6.62 | 5.08 |

| 1972–1984 | 3.66 | 7.44 | 3.65 |

| 1957–1984 | 2.33 | 6.64 | 4.33 |

| 1985–2006 | −1.91 | 1.38 | 3.50 |

| 1957–2006 | 0.42 | 4.28 | 3.96 |

Nota: la composición técnica es CTC = K/L, donde K es el stock de capital y L los trabajadores asalariados.

Una consecuencia de la peculiar trayectoria de la CTC es la evolución que muestra la productividad laboral (véase la gráfica 6). Las series mostradas, utilizando el pib no rentístico sin las administraciones públicas (PIB/L y PIB/O) y el valor nuevo (ϒ/L, siendo ϒ = ν + pν, véase el anexo) tienen un perfil parecido a excepción de la primera década, cuando las oscilaciones de ϒ/O son más acusadas, y en las recesiones de los últimos años, con mayores caídas de ϒ/L. Aquí se observa un grave problema para la economía venezolana, ya que en medio siglo apenas se ha incrementado un 11 y 26 por ciento el pib por asalariado y ocupado respectivamente. Si utilizamos el valor nuevo calculado, resulta que existe un descenso global de 40% en 2006 respecto de 1957.12

Evolución comparada de la productividad laboral

Series en millones de bolvares de 1997

Nota: el pib excluye las ramas rentísticas y el gobierno general (véase el anexo); ϒ es el valor nuevo, L los asalariados y O los ocupados.

La fase expansiva supone un promedio en la tasa de variación anual del PIB/L de 2.04% (véase el cuadro 3), con una caída en 1964–1968 y dos subfases de ascenso, más intensa la de 1969–1977, mientras que la segunda etapa (1978–2006) tiene un descenso promedio de 0.77%. Llama poderosamente la atención que la caída de la productividad laboral iniciada en 1978 coincida con un crecimiento de K/L, aunque descendiente. Por su parte, el pib mantiene una tendencia alcista a lo largo del periodo, si bien a partir de 1978 desciende considerablemente el crecimiento y la volatilidad se vuelve un elemento característico, con caídas absolutas en 1979–1980, 1984, 1989, 1993–1994, 1996, 1999 y 2002–2003. Sin embargo, si utilizamos la serie calculada aquí del valor nuevo Y, obtenemos peores resultados, tanto en productividad como en crecimiento económico, sobre todo desde la década de 1970.

A partir de la trayectoria de la CTC y la productividad laboral, se entiende el descenso de ϒ/K. La PK cae hasta 1987 de manera continua a excepción del trienio 1963–65, llegando a un mínimo de 33.7% respecto del nivel de 1957. Posteriormente, inicia una recuperación parcial hasta 2006, no obstante marcada por caídas en 1993–1994, 1996, 1999 y 2002–2003, cayendo en este bienio 15.8 y 21.9 por ciento cada uno de los años. A pesar de todo, el promedio anual de crecimiento en las dos últimas décadas es de 3.9%, frente al 3.4% de caída anual de la primera fase (1957–1987).

Este hallazgo tiene varias implicaciones. En primer lugar, muestra obviamente el creciente requerimiento de K para aumentar el producto y la consiguiente limitación de la rentabilidad máxima. Pero, además, y como sucedía en relación a la productividad laboral, permite mostrar la diferencia existente entre el pib y el valor nuevo ϒ. Si el pib se multiplica por 7.2 en el periodo, ϒ sólo lo hace 3.9 veces, por lo que las expresiones de la productividad que utilicen la medida convencional del pib obtendrán niveles superiores de eficiencia productiva que las que utilicen el producto modificado según nuestra metodología.

Por tanto, el descenso de la PK obedece a una caída de la eficiencia productiva del ratio K/L. Dicha eficiencia se representa mediante la productividad laboral, como refleja la gráfica 4 al comparar la PK y la inversa de la mecanización, 1/CTC, mientras que la dinámica de la propia productividad laboral meramente sirve para modificar sensiblemente su trayectoria. Es decir, es la evolución de la CTC (K/L) lo que determina en gran medida la tendencia general de la PK, mientras que la productividad laboral condiciona las oscilaciones coyunturales, de manera más intensa a partir de los años 1980, cuando se estanca el alza de la CTC (se frena el descenso de 1/CTC). De hecho, los momentos en los que la PK asciende coinciden con caídas (o aumentos inferiores a 1% en los años 1970) de la CTC.13 Además, un elemento que ayuda a explicar la tendencia de la PK a partir de finales de los años ochenta es el ratio de deflactores de precios: PY/PK. Desciende un 29% hasta 1988, y luego aumenta hasta ser un 15% superior respecto del valor inicial, por lo que se puede afirmar que el relativo abaratamiento de los bienes de capital ha contribuido a impulsar la PK. En cualquier caso, hay que tener en cuenta que no cabe esperar un ascenso duradero de la productividad del capital fundado en una caída del índice de la mecanización, que no puede sino reflejar un problema subyacente en la valorización del capital.

A partir de 1983 se produce un cambio sustancial en la productividad del capital, pues inicia una trayectoria que, aun paralela, resulta bastante inferior a la CTC debido a la caída de la productividad laboral. La recuperación de la PK tiene, por lo tanto, un carácter particular, por el comportamiento de π, que aun siendo negativo, no lo es tanto como el de la CTC. Mientras que los incrementos de la PK en 1963–1965, 1970 y 1974 se produjeron paralelamente a una expansión económica, con alzas del producto y el capital, los breves ciclos alcistas posteriores se vinculan a momentos de caídas del producto en términos absolutos, normalmente con un rezago de tiempo. En efecto, los aumentos de la PK en 1988–1992, 1995, 1997–1998/2000–2001 y 2004–2006 se relacionan con las caídas del producto en 1983–1987/1989, 1993–1994, 1996, 1999 y 2002–2003 respectivamente. Este fenómeno se relaciona por las recuperaciones económicas posteriores a recesiones económicas en las que se aprovecha sustancialmente la capacidad instalada, lo que permite que se contraten trabajadores pero no aumente el stock de capital.

De esta forma, se puede afirmar que la evolución conjunta de los índices de la tecnología de la producción revela un proceso de acumulación con importantes problemas subyacentes y desequilibrios profundos, ya que la economía opera con niveles reducidos de inversión, bloqueada en gran medida tras el alza de 1975–1978. Se constata una incapacidad alarmante por desarrollar las fuerzas productivas de manera sostenida y una dinámica del empleo algo desconectada de la evolución del stock de capital, con un cambio cualitativo desde principios de la década de 1980, junto a una particular relación entre la CTC y la productividad laboral. Lo contradictorio que resultan estos fenómenos amerita la existencia de un fenómeno exógeno como la percepción de renta petrolera. En cualquier caso, estos rasgos tendrán repercusiones sobre el ámbito distributivo, ya que la mecanización conforma la base sobre la que se desarrollan dos rasgos propios del proceso de acumulación: 1) la creciente explotación relativa de los trabajadores reflejada en alzas de la tasa de plusvalía (caídas del salario relativo) y 2) un incremento del salario real o poder adquisitivo.

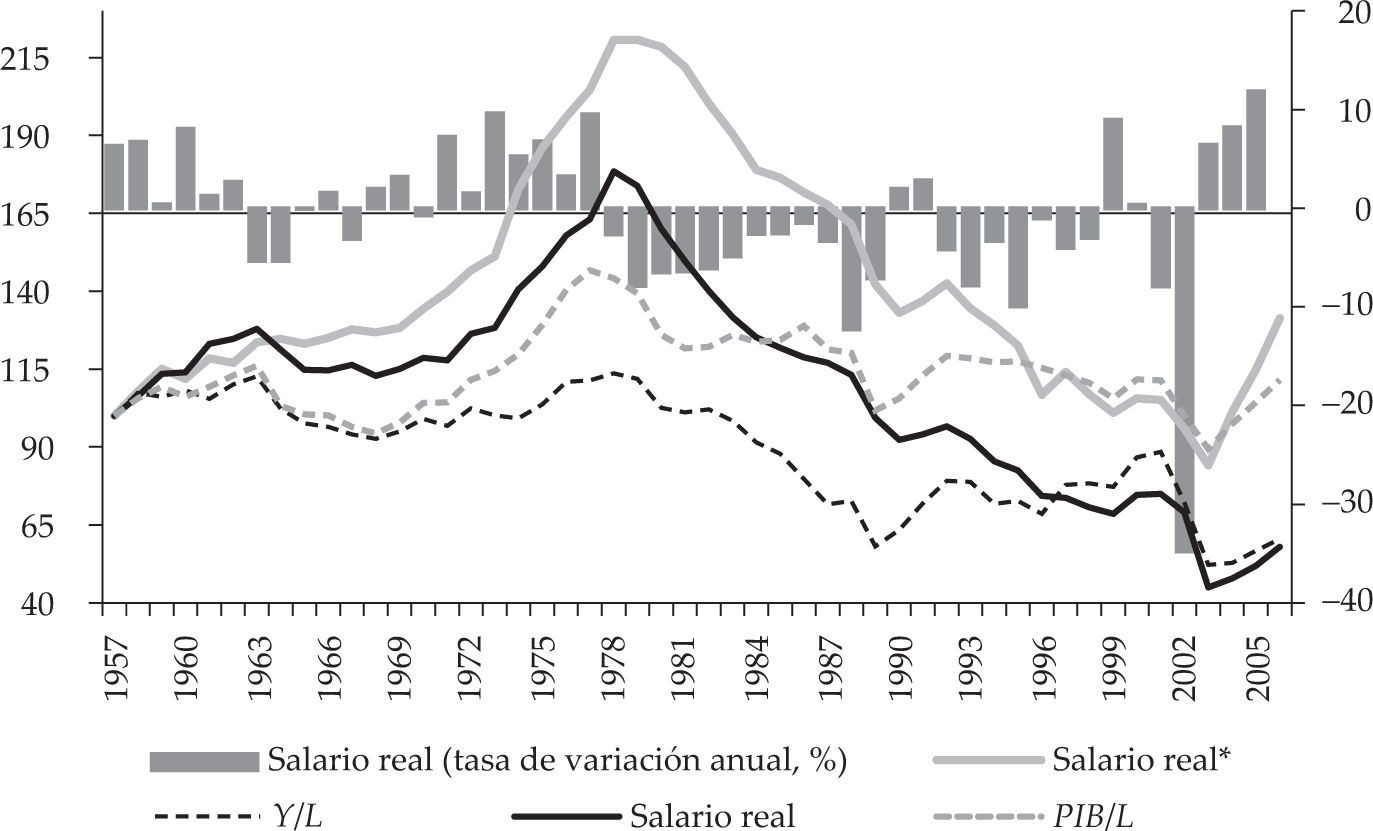

La distribución del ingresoEl BR tiene una primera fase de sensible disminución hasta 1980, cuando llega a 32.8%. Posteriormente, durante el segundo subperiodo aumenta de manera considerable, sobre todo en 1981–1985, 1990–1996 y 2003, aun con las excepciones del descenso en 1988–1989 y el casi estancamiento de 1997-2002. En 2006 el BR representa 63.5% del valor nuevo. Este patrón distributivo puede expresarse, asimismo, mediante la tasa de plusvalía, que en índices base 100 en 1957 alcanza un máximo de 201.7 en 2005, quedándose, finalmente, en 185 para 2006. Por tanto, en lo que se refiere al patrón distributivo, se aprecia una profunda reestructuración a favor del capital a partir de la década de los años ochenta.

Respecto de los determinantes, el salario real promedio muestra un perfil ascendente hasta 1978, con una tasa anual promedio de 2.89%, superior al 0.7% de la productividad laboral. Posteriormente, desciende abrupta y sostenidamente hasta 2003 un 74.7%, pero a un ritmo de 5.12% de promedio anual (frente al 2.5% de la productividad). En este año el salario real representa un 45% del vigente en 1957 y sólo la cuarta parte del máximo de 1978, momento a partir del cual inicia una recuperación de 28% en 2004–2006, finalizando en 2006 con un descenso acumulado de 42% respecto de 1957.

En la gráfica 9 se muestran las series del salario real y la productividad aquí calculadas, junto a las series de Baptista (2010), que utilizan el salario real del conjunto de la economía y el pib oficial a precios constantes. En esta comparación se aprecia que los sectores no tomados en consideración en los cálculos registran niveles salariales superiores aun con una trayectoria paralela, y un aspecto fundamental: la dinámica salarial se vincula en última instancia a la productividad laboral, aspecto esencial para demostrar que la percepción de la renta petrolera ha beneficiado en mucha mayor medida a la clase empresarial.

El salario real y la productividad laboral

Índices 1957=100 (izquierda) y tasas de variación anual (%, derecha)

Nota: eje izquierdo: salario real obtenido a partir del capital variable total v a precios constantes (deflactado por el Índice de Precios al Consumidor, ipc) respecto del número de asalariados L; el salario real* se corresponde con la serie de Baptista (2010); la productividad se expresa utilizando el pib de los sectores no rentísticos considerados PIB/L y el valor nuevo Y/L (véase el anexo). Eje derecho: tasas de variación anuales (%) del salario real por trabajador asalariado.

El menor desarrollo de las fuerzas productivas en economías subdesarrolladas como la venezolana se manifiesta como una menor capacidad de generar valor por hora de trabajo concreto empleado. Por tanto, el análisis del proceso de acumulación debe tomar en consideración el ámbito externo de una manera cualitativamente diferente al caso de las economías desarrolladas (Astarita, 2005). Por razones de espacio, nos limitamos a destacar la paridad cambiaria, ya que los rasgos señalados conducen a una específica dinámica de acumulación doblemente ligada al exterior por medio del tipo de cambio (TC) del bolívar. El TC adquiere así una importancia singular al enlazar y subordinar el espacio nacional de valor a las condiciones externas del valor mundial. Es decir, en cuanto expresa las condiciones de inserción de la economía dependiente y su capacidad de generar valor internacional.

La preponderancia del petróleo, que ha posibilitado una extraordinaria capacidad importadora, ha contribuido a marginar sectores de bienes comercializables internos de la agricultura y la industria. Por una parte, la reproducción del capital exige importar medios de producción (los elementos del capital constante fijo y circulante), y por otra, la fracción variable del desembolso empresarial, que debe generar las condiciones de reproducción del obrero, depende en cierta medida de la capacidad importadora de bienes de consumo (véase Flores, 2009). Precisamente, será el menor desarrollo de las fuerzas productivas en las economías atrasadas lo que explique el peso relativamente superior de tales elementos exógenos (Astarita, 2010). Estos desequilibrios estructurales de la economía venezolana explican uno de los aspectos característicos de las economías periféricas: la extraordinaria distribución regresiva del ingreso en términos relativos y la existencia de una vasta proporción de la población viviendo en condiciones paupérrimas de vida.

Vinculando lo expuesto con el proceso de acumulación de capital, y relacionando los apartados dos y tres, hacemos referencia a la composición en valor CVC, definida en el punto dos de la sección anterior, y que integra tanto la producción como la distribución. En Venezuela nos encontramos con una evolución de la CVC opuesta a la que cabría esperar: el aumento del ratio PK/WL ha originado un incremento superior de K/v (proxy de la CVC) respecto de la CTC. Es más, la dinámica de la CVC se relaciona estrechamente con PK/WL. Hasta 1976 apenas se aumenta un 11%, y los incrementos no son sostenidos en el tiempo, sino concentrados en ciertos momentos (1983–1986, 1994, 1996 y 2002–2003), que coinciden con recesiones económicas en las cuales existe capacidad ociosa, paralización de la contratación de trabajadores y caídas de los salarios. Resulta significativo que si descontamos estos ocho años mencionados de los 50 de la serie, la tasa anual de variación promedio de la CVC sería de −1.74 por ciento.

La trayectoria del TC es uno de los elementos a considerar para entender el particular comportamiento de las categorías explicativas del proceso de acumulación, ya que en gran medida está influido por la percepción del ingreso petrolero. El ciclo expansivo de la década de 1970 vino explicado fundamentalmente por el extraordinario incremento en la renta petrolera, lo que pudo sostener el proceso de acumulación mediante el mantenimiento de la estabilidad cambiaria. Este mecanismo monetario, ligazón entre las esferas rentísticas y el resto de la economía, ejerció de fuerza contrarrestante del agotamiento de la expansión al permitir abaratar las importaciones, producidas en condiciones tecnológicas superiores en las economías avanzadas (véase Weeks, 1985). Hasta 1983 el tipo de cambio prácticamente no se modificó, pues pasó de 3.35 a 4.30 Bs/$, pero la devaluación de 1983 fue el elemento representativo del fin de la época dorada del capitalismo rentístico venezolano. A partir de ese momento se inició una fase de sucesivas devaluaciones, destacando los años 1984, 1987–1990, 1994, 1996 y 2002. Tales modificaciones cambiarias, en la medida que han encarecido la importación de medios de producción, han ralentizado la continuidad del proceso de acumulación y, por consiguiente, la posibilidad de reducir los costos de producción mediante el aumento de la productividad laboral. Todo ello se refleja en el aumento de PK/WL, a pesar de que la caída relativa de PK respecto de PY impulsara la productividad del capital (tasa máxima de beneficio).14

La devaluación incide, asimismo, sobre una menor disponibilidad de medios de consumo del exterior, junto a una redistribución del ingreso interna de carácter regresivo en términos de moneda internacional, o menor costo salarial expresado en la divisa de referencia (dólares), lo que supone una recomposición a la baja del salario. Por tanto, el mecanismo del TC a partir de la década de los ochenta ha limitado el ascenso de la CTC y ha ocasionado que la CVC se incremente en mayor medida, en virtud de la específica evolución de PK, w y L, además con importantes oscilaciones desde 1983.

Esta evolución cambiaria ha modificado a su vez un aspecto añadido: la transformación del trabajo “abstracto nacional” en “trabajo abstracto mundial”, alterando las bases de la sanción mercantil en el espacio internacional de valor de los trabajos nacionales, aun previamente sancionados positivamente a nivel nacional para tener un reflejo monetario en bolívares. En otras palabras, la devaluación del bolívar ha limitado la capacidad de generar valor internacional representado en dólares desde 1978 ó 1982, según consideremos el pib o Y respectivamente, lo que refleja la recomposición del lugar que ocupa Venezuela en la dinámica capitalista mundial. Esta devaluación supone una profundización del carácter dependiente de la economía venezolana al limitar la capacidad de generar valor internacional por unidad de tiempo. Asimismo, evidencia la pérdida del papel de medida y reserva de valor del bolívar, lo que alimenta la inflación interna e incita la exportación de ahorro nacional (véase Astarita, 2005). Por ello, contribuye precisamente a intensificar el peso de los factores exógenos a la economía venezolana en su dinámica de reproducción. En la medida que la crisis en Venezuela origina una alteración del tipo de cambio, se altera la acumulación de capital, dado que la reproducción, tanto del capital fijo como del variable, descansa en la capacidad de importación de medios de producción y bienes de consumo.

ConclusionesEl análisis de los rasgos específicos de la dinámica de acumulación de capital del ámbito no rentístico en Venezuela evidencia su carácter no desarrollado y estrechamente vinculado de manera dependiente al exterior. La tasa de acumulación ha sido de 6% en promedio hasta 1978, cuando empieza a descender, y desde 1983 se inicia una fase de virtual estancamiento con varios momentos de descenso del stock de capital (1989–1990, 1995–1996 y 2003). Por el contrario, la fuerza de trabajo se ha incrementado de forma relativamente sostenida, casi a 4% anual en todo el periodo y 3.5% desde 1985. Esta reducida correlación con el stock de capital supone una destacada particularidad que induce a pensar que uno de los mecanismos de distribución de la renta petrolera ha sido la expansión de la contratación de trabajadores, no de los salarios.

El resultado es un asombroso estancamiento del ratio capital-trabajo a lo largo del periodo, con un incremento de apenas 17% en medio siglo. La consecuencia ha sido nefasta: la productividad laboral estimada a partir del valor nuevo ha descendido un 40%, pudiendo mencionar sólo dos fases de expansión: 1957–1963 y 1969–1977. Dicha caída ha sido superior al limitado incremento mencionado de la CTC, originando un descenso de la productividad del capital de 40%, por lo que se ha constatado el estrecho vínculo entre ésta y la mecanización, CTC. Precisamente, la productividad del capital sólo aumenta efímeramente cuando el ratio K/L cae o se estanca por la confluencia del poco dinamismo de la acumulación, ΔK, y el aumento de L, que compensa una poco favorable trayectoria de la productividad laboral, lo que se relaciona, con un rezago de tiempo, con las fases de crisis reflejadas en las caídas del producto.

Esta evolución tan desfavorable ha tenido como consecuencia la reconfiguración del patrón de distribución del ingreso en detrimento del trabajo, habida cuenta de que la productividad del capital representa la tasa máxima de ganancia. Se evidencia así el mecanismo de la plusvalía absoluta como base de la reproducción sistémica, que ha exigido y se ha apoyado en una caída del salario real, el cual aumenta hasta 1978–1979 a un ritmo de casi 4% anual, pero que desciende posteriormente hasta 2003 a un promedio anual de 5.1 por ciento.

Se constata la confluencia, por una parte, de una rentabilidad del capital que entre 1957 y 2006 desciende un 22%, pero que desde los años noventa es un 21% superior al nivel de 1968 (cuando se produce un cambio en la base de precios y se amplía la información estadística). Y por otra, de una débil tasa de acumulación de capital, entre la cual persiste una inequitativa distribución del ingreso. Además, la masa de beneficios cae por encima de 10% en términos absolutos en cuatro ocasiones: 1959–1961; 1978–1980, 1989 y 2002–2003. Se concluye que la percepción de beneficio se ha fundamentado tanto: 1) en el ingreso petrolero, el cual, si bien en primera instancia es apropiado por el Estado (Petróleos de Venezuela, S.A., pdvsa), fluye por diversos mecanismos por el conjunto de la economía y aparece así en la cuantificación de la rentabilidad del ámbito no rentístico, como, además, 2) en la caída de los salarios, dado el estancamiento de la acumulación y el ratio capital-trabajo. En síntesis, es el atraso del desarrollo de las fuerzas productivas el que explica el carácter estructural de la distribución tan desigual del ingreso, los desequilibrios del modelo de reproducción y la tendencia hacia lo que denominamos como “fuga del excedente” (véase Mateo, 2009).

Finalmente, la dependencia externa y el dualismo estructural de la economía venezolana han requerido mencionar el mecanismo del tipo de cambio. La devaluación del bolívar que se inicia en 1983 significa una menor capacidad de generación de “valor internacional”, una reducción de los salarios nacionales expresados en dólares y un obstáculo para la continuación del proceso de acumulación. La pérdida de poder adquisitivo del bolívar encarece las importaciones y tiene como consecuencia un extraordinario alza, con gran volatilidad, de la composición en valor, K/v, respecto del ratio K/L, dado el anómalo aumento del contenido promedio de salario del capital, PK/WL. Este hallazgo refleja la manera específica como la crisis económica, contenido propio del sistema capitalista, se expresa monetariamente en una economía atrasada.

Esta investigación abre, además, líneas de investigación para el futuro: 1) en torno a la utilización o no de los datos del período 1957–1968; 2) la cuantificación y caracterización del papel de la renta petrolera a partir de la tasa promedio de ganancia del resto de sectores; 3) el papel de la política económica en las distintas fases, y 4) respecto de la paradójica evolución de las diversas expresiones de la composición del capital y el papel del tipo de cambio.

La fuente estadística para el beneficio empresarial y los salarios ha sido el Banco Central de Venezuela (bcv): 1) para el periodo 1957–1997, bcv (2000), Producción y componentes del Producto Interno Bruto. Tomo I-A: Cuentas Nacionales. Capítulo II “Producción y producto interno bruto”, desde II-1(57) hasta II-3(97); 2) para 1997–2006, bcv (varios años), Información estadística. “Sistema de Cuentas Nacionales”. Series 1997–2002, 2003, 2004, 2005 y 2006 (base 1997). Capítulo IV “Cuentas económicas integradas. Cuenta de generación del ingreso por rama de actividad económica”. Otra fuente de datos ha sido la recopilación estadística de Baptista (2010), patrocinada por el propio bcv, y que puede considerarse una fuente primaria por su fiabilidad y extensión.

Plusvalía (pv): se compone de los impuestos netos de subvenciones y el excedente bruto empresarial del ámbito capitalista no rentístico, si bien en función de las posibilidades que proporcionan las Cuentas Nacionales. Para el periodo 1957–1967 se excluyen las ramas de “Petróleo crudo, gas natural y refinación”; para 1968–1997, “Petróleo crudo y gas natural”, “Refinación de petróleo” y “Bienes inmuebles”, y para 1997–2006, “Extracción de petróleo crudo y gas natural”, “Fabricación de productos de la refinación del petróleo y combustible nuclear” y “Bienes inmuebles”. Se incluyen asimismo los “Servicios imputados a las instituciones financieras”, con signo negativo, evitando así la doble contabilización de este flujo de valor, aunque sobreestima el total de intereses redistribuidos en el circuito de valorización entre las diferentes empresas.

Capital variable (v): consta de las remuneraciones salariales de las ramas mencionadas según el bcv, mientras que el salario real del conjunto de la economía se toma del cuadro III-3 de Baptista (2010).

Valor nuevo (ϒ): es la suma de los beneficios brutos de la fiscalización y el capital variable (ϒ = ν + pν) antes explicados. Para calcular la productividad se deflacta por el nivel de inflación (cuadro V-I de Baptista, 2010) tomando como referencia 1997.

Producto interior bruto (pib): el pib para el cálculo de la productividad se toma del cuadro I-3 de Baptista (2010), a precios constantes de 1997, y se excluyen las ramas del petróleo, sector inmobiliario y gobierno general. Sin embargo, sólo el pib de la gráfica 1, procedente de la misma fuente, incluye todas las ramas de la economía.

Participación del sector petrolero en el plusvalor y el pib total, y evolución anual del pib

Excedente del sector petróleo/excedente total y pib petrolero/pib total, expresadas ambas en porcentaje (izquierda), y tasas de variación anual del pib (%, derecha)

Stock de capital (K): se utiliza el stock de capital fijo neto no residencial de Baptista (2010), cuadros IV-27 a 30, a precios corrientes y constantes.

Índices de precios: se han obtenido del capítulo V “Precios, dinero y tasa de cambio” de Baptista (2010). El tipo de cambio procede del cuadro 15, y los índices de precios general y del consumo del 1 y 3 respectivamente, mientras que el correspondiente al stock de capital se ha calculado a partir de las series a precios corrientes y constantes.

Productividad laboral (PIB, ϒ, L, O): se han utilizado tres expresiones de la productividad, utilizando en el numerador el PIB y el valor nuevo (ϒ) a precios constantes de 1997. En el denominador se han utilizado dos indicadores, los trabajadores asalariados (L) y los ocupados (O), lo cual incluye asalariados, trabajadores por cuenta propia y empresarios. En Venezuela no se puede disponer de una serie homogénea de trabajador asalariado para los sectores no petrolero y no mercantil, por lo que utilizamos los asalariados del conjunto de la economía (cuadro VI-5 de Baptista, 2010) y, con fines comparativos, los ocupados totales excluyendo el petróleo y el sector gubernamental (cuadros VI-4 a 6). Esto se aplica a los ratios capital-trabajo estimados (K/L y K/O).

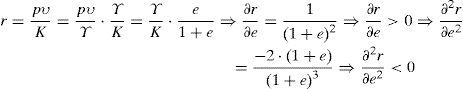

Composición del capital: siendo la CTC un concepto no cuantificable (véase Marx, 1867, vol. III), utilizamos el ratio K/L, con K a precios constantes. La CVC la aproximamos con la K/ν, (stock de capital/flujo de salarios), a precios corrientes, al igual que el ratio ϒ/K, inversa de la CMC.

Ingreso petrolero: la participación del petróleo en la plusvalía y el pib total se calcula a partir de los excedentes de explotación de las ramas petroleras excluidas de los cálculos de la plusvalía y del pib de dichas ramas, respectivamente, dividiendo por los totales de pv y PIB. La evolución del pib no excluye ninguna rama.

Tasa de ganancia (r): es el ratio de pv (beneficios, B) y K a precios corrientes, pv[B]/K.

Los datos de las Cuentas Nacionales de Venezuela recogen diferentes series de precios y no están consolidadas, con varios subperiodos: 1957–1968, 1968–1984, 1984–1997 y 1997–2006. Por ello, se han unido las series del excedente y las remuneraciones siguiendo la metodología expuesta por Mariña (1999). La consolidación de las series existentes se basa en el cálculo de los porcentajes que las diferentes partidas de la variable X de la serie de precios A representan respecto de la serie más moderna B, es decir, los ratios XA/XB. Serán estos los coeficientes que se transformarán para enlazarlos con la serie posterior, manteniendo la misma evolución, pero cambiando el nivel absoluto. Así, respetamos el nivel absoluto de los coeficientes de la serie nueva de 1997–2006, pero mantenemos la estructura relativa de los mismos en las series anteriores. Por tanto, para enlazar la serie de X de los años i a j-1 de la base de precios del año inicial i a la nueva del año base j, se procede así:

Investigador visitante, Departamento de Economía de la Kingston University, Londres (Reino Unido), Deseo agradecer los valiosos comentarios realizados por Ricardo Molero Simarro, eximido, por supuesto, de cualquier responsabilidad en cuanto a lo expresado, así como los comentarios de los dictaminadores anónimos de la revista.

Remitimos al anexo final respecto de las categorías utilizadas, aspectos metodológicos de los cálculos y las fuentes estadísticas utilizadas.

Más específicamente, y siguiendo la caracterización de Astarita (2010), definimos a la economía venezolana como atrasada en virtud de la estructura de costos de producción y su inferioridad tecnológica respecto de los países avanzados derivada de su desarrollo productivo, lo que se refleja en el stock de capital. Por tanto, el trabajo llevado a cabo por los productores directos tendrá una menor capacidad de creación de valor.

El cambio técnico es más que una cuestión estrictamente de relación cuantitativa (y técnica) entre insumos en términos de su contribución a la generación de valor. Contiene una dimensión social vinculada a las relaciones sociales de producción (Mateo y Lima, 2012), puesto que en última instancia su dirección, intensidad, así como el surgimiento de innovaciones que implica, se someten a la lógica de la acumulación del capital.

Según Marx (1861–1863; 1885, vol. IV), el incremento del producto se apoya en el aumento de la productividad, la cual, a menos que respondan a contingencias específicas de la naturaleza (por ejemplo, un clima favorable para la agricultura), requiere el aumento del stock de capital. Esta afirmación es válida en el marco del grado de abstracción en el que lo formula Marx. En la práctica, si analizamos una economía dada, hay que tomar en consideración ciertos factores como la utilización de la capacidad instalada, mejoras organizativas que no suponen inversión en capital, elementos exógenos procedentes de otras economías, etcétera. Veremos que en Venezuela estos factores son absolutamente esenciales. Por otra parte, es cierto que el capital puede incrementar su participación en el producto total mediante un descenso del salario real del trabajador, lo que constituye el mecanismo de la plusvalía absoluta. Precisamente es lo que ha ocurrido en Venezuela, como se ha comprobado. Pero ante los límites objetivos existentes que tiene el descenso del salario por hora y la extensión de la jornada laboral, el análisis teórico abstracto del modo de producción capitalista (mpc) debe soslayarlo como elemento fundamental. Lo cual no implica que, como sucede en ciertas coyunturas o economías determinadas, pueda efectivamente cobrar una destacada importancia.

Aunque pudiera parecer contradictorio la utilización del término productividad del capital al mismo tiempo que se parte conceptualmente de la tvt, entendemos que existe coherencia en su utilización. Más correctamente, aludimos a la idea de una productividad laboral (o expropiatoria) del capital (véase Guerrero, 2000), ya que el capital es una relación social, la cual funda el carácter productivo de la fuerza de trabajo. Por esta razón, la productividad del capital es la manifestación de la productividad del trabajo bajo las relaciones sociales de producción capitalistas (véase Marx, 1857–1858, vol. I; 1861–1863, vol. I).

Como explica Marx (1867, vol. II) cuando señala la contradicción existente por la necesidad de reducir el número de obreros para incrementar la cuota de plusvalía. Hay que tener en cuenta, no obstante, que Marx hace abstracción de los cambios en la utilización de la capacidad instalada y en la posibilidad de mejorar la productividad mediante cambios organizativos. Sobre la relación entre inversión y productividad, remitimos a Mateo (2011a).

Una relación porcentual como la tasa de beneficio no puede ocasionar el derrumbe de la acumulación de un sistema real mientras la masa de ganancias prosiga su curso ascendente (véase Marx, 1894, VI). Incluso cabe afirmar que la acumulación sigue a un ritmo cada vez más acelerado, dado que no se desarrolla en proporción al nivel de la tasa de ganancia, sino en relación con el potencial del capital ya acumulado, la referida masa de beneficio (Grossmann, 1929[1979]).

Lo que no significa, aclaremos, que tales procesos no incidan sustancialmente en ciertos momentos sobre la tasa de ganancia, como se verá posteriormente que sucede en Venezuela.

Esta aclaración es importante, puesto que en 1968 se modifica la base de referencia de los precios, y las Cuentas Nacionales disponibles ofrecen una mayor desagregación. Por esta razón, existe la posibilidad de que en la fase anterior haya una sobreestimación de la rentabilidad, a pesar del enlace de series realizado para minimizarlo.

En el anexo justificamos este procedimiento. Como se aprecia que ambas series evolucionan de forma paralela, en lo sucesivo se hará referencia a K/L cuando se mencione la composición técnica del capital.

Si calculamos, siguiendo a Baptista (2010: cuadros IV-5, 7 y 33), la relación entre la inversión neta no petrolera y no residencial en lugar del aumento del capital utilizado (ΔK), y el acervo de capital neto mencionado, se obtiene una serie incluso con un nivel sensiblemente inferior.

Vera (2009) también alude a esta caída de la productividad para el periodo posterior a 1960, sobre todo entre 1974 y 2003, lo que relaciona con la desindustrialización y la extensión de ciertas actividades poco productivas debido al estancamiento económico.

Esta paradoja exige considerar las fluctuaciones en la utilización de la capacidad instalada, que incide en la relación existente entre la inversión y la productividad.

En otras palabras, el ratio de precios PY/PK adquiere, en las economías no desarrolladas, una importancia extraordinaria, puesto que informa del costo relativo de los elementos del stock de capital respecto del índice de precios general, aunque pueden ser producidos o no en el interior. Cuantitativamente, su importancia se revela en la manera como condiciona la evolución de la productividad del capital (véase Mateo, 2015).