Una de las principales tesis de la financiarización se refiere a la creciente desvinculación que, debido al exacerbado aumento de la actividad financiera, se está produciendo entre los beneficios y la inversión en algunas de las economías más desarrolladas. En base a una serie de aportaciones, relacionadas con la relevancia de las inversiones externas, hemos analizado esta tesis para el caso español comparando la perspectiva de la economía nacional, entre 1980 y 2012, y de un agregado de grandes empresas, entre 1997 y 2011. De esta manera, hemos identificado que sólo un grupo de empresas, las filiales extranjeras, constatan claramente la tesis mencionada, reflejando así la importancia de las inversiones extranjeras y de la unidad de análisis utilizada en este tipo de investigaciones.

La financiarización es uno de los fenómenos que más atención y dedicación está concentrando en la literatura académica, fundamentalmente, desde la década pasada y en las regiones del mundo más desarrolladas, es decir, América del Norte y Europa Occidental. La constatación del ascenso de la actividad financiera en los centros capitalistas más importantes y de una serie de cambios cualitativos en los mercados financieros internacionales son los factores más relevantes a la hora de explicar la proliferación de estos análisis, que en su mayoría se alejan, tanto teórica como metodológicamente, de la teoría económica dominante.

Una de las principales tesis a la que aluden la mayoría de teóricos de la financiarización es la creciente desvinculación entre los beneficios empresariales y la inversión.1 Según estos autores y autoras, esto se produce debido a una multiplicidad de mecanismos que incentivan la transmisión de recursos a la esfera financiera. En este sentido, Freeman (2010) destaca la desregulación de los mercados financieros y las políticas neoliberales y Pollin (2007) alude a la reaparición de la figura del rentista para explicar el exacerbado aumento de la actividad financiera a costa de la dinamización de la inversión y el crecimiento en las economías desarrolladas.

Otros autores afirman que dicha tesis está sesgada por la compartimentación artificial, a través del análisis de las economías nacionales, de una economía mundial cada vez más globalizada y en la que la inversión extranjera directa (IED) se incrementa rápidamente. Un ejemplo de tal postura nos lo proporciona Gill (2010) cuando expone, contradiciendo al autor francés Michel Husson, que la diferencia creciente entre la evolución de los beneficios y de la acumulación no existe si se tienen en cuenta las inversiones masivas que se están realizando en los países emergentes.

Ésta y otras aportaciones de un pequeño grupo de autores, críticos con los principales teóricos de la financiarización, nos han sugerido dos elementos fundamentales: el cuestionamiento de alguna de las explicaciones de la financiarización sobre la influencia de las finanzas en el ciclo económico y la gran relevancia de la unidad de análisis utilizada en el estudio de la tesis mencionada anteriormente. Por lo tanto, los objetivos del presente trabajo son, por un lado, analizar si la economía española experimenta, entre 1980 y 2012, dicha separación entre beneficios e inversión y, por otro, constatar si la perspectiva de las grandes empresas españolas nos ofrece, entre 1997 y 2011, una tendencia diferente.

El interés por la economía española deriva básicamente de la especificidad de su financiarización que, tal y como exponen López y Rodríguez (2010), está asociada principalmente a la sobreexplotación del territorio y al papel decisivo del mercado inmobiliario. Asimismo, la elección de las grandes empresas se fundamenta en que dicha perspectiva de análisis permite evitar que el estudio de los beneficios y la inversión quede limitado por las fronteras de una economía nacional. Además, su creciente peso, tanto a nivel internacional como en la economía española, representado únicamente por el 0.1% del total de las empresas, aglutinaba 27% del empleo asalariado y 35% del valor añadido bruto en 2010. Si bien es cierto que ambos datos son menores a los de la media de la Unión Europea-27,2 32 y 42 por ciento respectivamente, su importancia relativa queda fuera de cualquier duda.

Por último, la estructura del trabajo consta de una presentación del debate existente en torno a la tesis objeto de estudio; un apartado que presenta los datos recogidos, diferenciando según la unidad de análisis utilizada, y, por último, las conclusiones más significativas.

LA ESENCIA DE LA FINANCIARIZACIÓN DESDE DIFERENTES PERSPECTIVASLa literatura sobre la financiarización es muy extensa y variada, ya que muchos autores y autoras, en su esfuerzo por caracterizar el actual patrón de acumulación3 gestado en los años sesenta y desarrollado a partir de la segunda crisis petrolera, han hecho referencia a múltiples aspectos, muchos de los cuales se encuadran dentro de los estudios sobre la financiarización por su relación con el auge de las finanzas.4 Este apartado pretende encuadrar la parte empírica del trabajo en torno al debate existente sobre la esencia de la financiarización mencionada anteriormente, la cual también es conocida como la tesis de la tijera.5 Dicho debate se presenta a continuación mediante dos hilos conductores: 1) la unidad de análisis utilizada para el estudio del fenómeno de la financiarización y 2) la identificación de dos posiciones teóricas en torno a él.

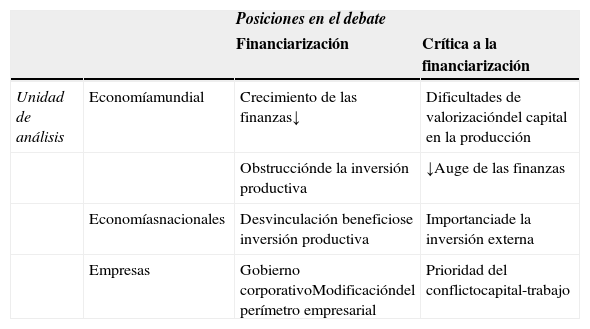

Tal y como se puede observar en el cuadro 1, el prisma de la economía mundial nos permite identificar la diferencia esencial entre las dos corrientes presentadas, la financiarización y la crítica de la financiarización. Por un lado, aquellos autores que se adhieren a las tesis de la financiarización sostienen, en general, que la causa del estancamiento de la actividad productiva es el crecimiento de la esfera financiera. Esto lo constatan en términos cuantitativos, donde observan cómo la magnitud de los mercados financieros internacionales ha aumentado sustancialmente; y en términos cualitativos como, por ejemplo, Chesnais (2003) o Blackburn (2006), quienes evidencian como la aparición de nuevos agentes —inversores institucionales, hedge funds, etc.— y nuevas prácticas han conseguido instaurar un mayor cortoplacismo en la actividad económica y determinar los plazos y ámbitos en los que se valoriza el capital.6 Asimismo, Lapavitsas (2011) destaca la independencia financiera adquirida por las grandes corporaciones respecto a los bancos, lo que ha llevado a estos últimos a orientar su actividad hacia la intermediación de las transacciones de productos financieros, obteniendo así beneficios con orígenes diferentes.

La financiarización desde diferentes perspectivas

| Posiciones en el debate | |||

|---|---|---|---|

| Financiarización | Crítica a la financiarización | ||

| Unidad de análisis | Economíamundial | Crecimiento de las finanzas↓ | Dificultades de valorizacióndel capital en la producción |

| Obstrucciónde la inversión productiva | ↓Auge de las finanzas | ||

| Economíasnacionales | Desvinculación beneficiose inversión productiva | Importanciade la inversión externa | |

| Empresas | Gobierno corporativoModificacióndel perímetro empresarial | Prioridad del conflictocapital-trabajo |

Fuente: elaboración propia.

Por otro lado, un pequeño grupo de autores, críticos con estas tesis, sostienen que la causa del auge de la actividad financiera está en las dificultades de valori-zación del capital en la esfera productiva, por lo que adquieren una perspectiva de más largo plazo para explicar la situación de sobreacumulación de capital que ha terminado por colapsar la economía de las grandes potencias. Por lo tanto, para estos autores, la financiarización es únicamente una manifestación o un efecto del verdadero problema del proceso de acumulación de capital, su tendencia a la sobreacumulación (Brenner, 2009). Asimismo, tal y como evidencia Mateo Tomé (2011), esta diferencia, de carácter más teórico, deriva en interpretaciones opuestas de la crisis actual en los centros capitalistas. En este sentido, los teóricos de la financiarización sitúan el origen de la recesión en la esfera financiera y los críticos inciden en las dificultades existentes en la esfera productiva. La primera posición es evidenciada por Palley (2007), que sostiene que la financiarización es la causa de los cambios macroeconómicos que han dado lugar al estancamiento económico y a una distribución del ingreso más desigual; mientras que Bellamy Foster (2008: 16) afirma que: “la financiarización es más una forma de compensar la enfermedad subyacente que afecta a la propia acumulación de capital”.

En segundo lugar, el cuadro recoge el prisma de las economías nacionales, que es el más común en lo que se refiere a los análisis sobre la tesis de la financiarización objeto de estudio. Muchos autores muestran datos de distintas economías, casi siempre desarrolladas, relacionados con la tasa de acumulación o de inversión neta para sustentar su ralentización en comparación con la tasa de beneficio. Husson (2009) relaciona ambas variables construyendo un nuevo indicador, la tasa de financiarización,7 el cual utiliza también para definir el fenómeno en sí mismo. Esta tesis ha dado lugar a lo que se ha llegado a llamar la cuestión marxista (¿por qué las empresas no reinvierten sus beneficios?)8 y, en consecuencia, a una proliferación de estudios sobre los determinantes de la inversión.9 Algunos mecanismos a través de los cuales se genera esta situación son la desregulación financiera llevada a cabo por los gobiernos de la gran ma-yoría de países o el aumento del poder de los rentistas, que genera unos ingresos financieros crecientes y un mayor peso del sector financiero. Respecto a los rentistas, Stockhammer (2004) les define como capitalistas que no participan directamente en el proceso productivo y que reciben parte de los beneficios, en forma de dividendos o intereses, porque aportan la financiación necesaria para el desarrollo del negocio. Dicho empoderamiento genera una menor inversión productiva a través de la punción que efectúan estos rentistas sobre el beneficio empresarial, lo que se traduce en una mayor distribución de dividendos y mayores ingresos financieros. En este punto es interesante añadir el concepto de expropiación financiera que Lapavitsas (2009) define como un proceso por el cual las instituciones financieras logran apropiarse de beneficios provenientes de las rentas del trabajo debido a la creciente implicación de los trabajadores en el sistema financiero. Esto se produce a través del alto endeudamiento de los hogares, lo que muchos autores, junto al gran apalancamiento de las empresas, identifican como una característica de las economías financiarizadas.

Por su parte, las críticas a la principal tesis de la financiarización giran en torno a la importancia de la IED realizada por los países más desarrollados.10 Esto les permite reconocer la limitación fundamental que tiene la perspectiva nacional a la hora de analizar nuestro objeto de estudio, ésta es, la supresión en el análisis de las inversiones externas. Astarita (2008) niega que el crecimiento de los últimos años tenga carácter ficticio afirmando que en ese periodo el sistema capitalista se ha extendido a lugares como China, el sudeste asiático o los países europeos ex comunistas, donde ha habido una fuerte acumulación. Por su parte, Krippner (2005), aun siendo una autora encuadrada entre los teóricos de la financiarización, reconoce que la financiarización de Estados Unidos (EE.UU.) podría estar muy influenciada por la reorganización de la producción a nivel mundial, mientras que la actividad financiera sigue localizada en la economía nacional.

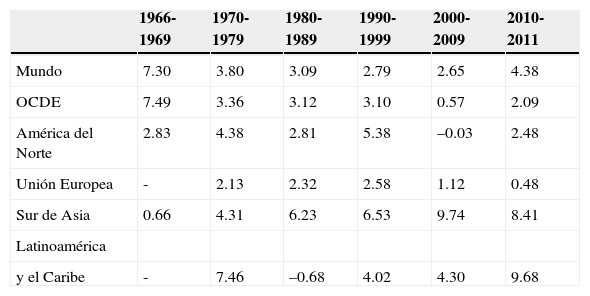

De igual forma, nosotros también constatamos la creciente magnitud de las inversiones productivas recibidas por parte de los países subdesarrollados ya que, por ejemplo, en lo que se refiere a los flujos recibidos de IED, los países en desarrollo han superado, por primera vez en la historia, a los países desarro-llados.11 Esto nos ofrece un indicio de que la desvinculación entre beneficios e inversión, analizada desde una economía nacional, se puede basar en una apariencia limitada precisamente por la perspectiva desde la que se estudia. En este sentido, como se puede ver en el cuadro 2, la tasa de crecimiento de la formación bruta de capital fijo (FBCF) a nivel mundial, si bien ha ido decreciendo a lo largo de las últimas décadas, actualmente refleja datos que no se corresponden con los de una situación de estancamiento.12 Otro elemento relevante es el proceso caracterizado por la sustitución, como polos de acumulación, de los países más desarrollados en favor de los países emergentes del sur de Asia y Latinoamérica. Estas evidencias no suponen, al menos de momento, un cambio geográfico de los centros capitalistas pero sí muestran la importancia de atender a los países subdesarrollados a la hora de analizar la situación de la inversión a nivel mundial.

Tasas de variación FBCF (porcentajes)

| 1966-1969 | 1970-1979 | 1980-1989 | 1990-1999 | 2000-2009 | 2010-2011 | |

|---|---|---|---|---|---|---|

| Mundo | 7.30 | 3.80 | 3.09 | 2.79 | 2.65 | 4.38 |

| OCDE | 7.49 | 3.36 | 3.12 | 3.10 | 0.57 | 2.09 |

| América del Norte | 2.83 | 4.38 | 2.81 | 5.38 | –0.03 | 2.48 |

| Unión Europea | - | 2.13 | 2.32 | 2.58 | 1.12 | 0.48 |

| Sur de Asia | 0.66 | 4.31 | 6.23 | 6.53 | 9.74 | 8.41 |

| Latinoamérica | ||||||

| y el Caribe | - | 7.46 | –0.68 | 4.02 | 4.30 | 9.68 |

Notas: los datos expuestos son los promedios de las tasas de variación de la FBKF de los años incluidos en cada periodo. En los casos de la Unión Europea y Latinoamérica y el Caribe, el intervalo 1970-1979 no incluye el año 1970 por falta de datos.

Fuente: elaboración propia con datos obtenidos de la base de datos Indicadores del Desarrollo Mundial del Banco Mundial: <http://databank.bancomundial.org/data/views/variableselection/selectvariables. aspx?source=indicadores-del-desarrollo-mundial#>.

En tercer lugar, respecto al ámbito de análisis de las empresas, los autores de la financiarización destacan su utilidad pero no suelen relacionarla con nuestro objeto de estudio, sino que se refieren a otras cuestiones de carácter más cualitativo. Por ejemplo, Thomson (2013) evidencia algunos de los cambios generados por la implantación del gobierno corporativo (corporate governance) —modalidad de gestión empresarial basada en el gran poder adquirido por los accionistas— y de la modificación del perímetro empresarial, los cuales actúan como mecanismos que obstruyen la inversión productiva. De esta manera, tal y como muestran Álvarez Peralta y Luengo Escalonilla (2011), las estrategias empresariales priorizan la maximización del valor bursátil de las acciones para así poder generar la mayor rentabilidad financiera posible. Este tipo de estrategias, según Albarracín y Gutiérrez (2012), provocan reestructuraciones —ya sean externalizaciones, subcontrataciones, fusiones o adquisiciones— que buscan, principalmente, un aumento del poder de mercado y que modifican la actividad controlada de forma directa por las empresas. Por último, también es destacable la advertencia que realizan Dallery y van Treeck (2009) quienes, partiendo de un análisis poskeynesiano de la empresa, afirman que la percepción macroeconómica basada en que las empresas mantienen altas tasas de rentabilidad junto a una acumulación descendente no debe conformar la idea de que existe un trade-off a nivel microeconómico entre acumulación y beneficios.

Respecto a los autores críticos de la financiarización, las aportaciones encuadradas en esta unidad de análisis están más relacionadas con la pugna existente entre los trabajadores y los capitalistas que con lo expuesto por los defensores de la financiarización. Tal y como muestra Astarita (2008), las últimas décadas no deben ser entendidas como un asalto del capital financiero al resto de capitalistas, sino como un proceso más profundo, caracterizado por una mayor sumisión del trabajo al capital. Además, destaca que el alto nivel del ratio capital-trabajo es una de las causas principales del aumento de las contradicciones en la esfera productiva y reconoce que las sociedades por acciones, si bien son funcionales a la acumulación, al transmitirse a los mercados secundarios generan un campo privilegiado para la especulación. Por su parte, Vidal (2013) refleja como una de las características principales del régimen de acumulación de las últimas décadas el descenso del salario relativo, es decir, de la participación de la masa salarial en el total de la renta nacional. Para ello, aporta datos de EE.UU., Reino Unido y Alemania y explica tal descenso, fundamentalmente, a través de la fragmentación de la clase trabajadora y su progresiva desunión tanto espacial como formal.

En definitiva, este debate, cuya finalidad es discernir si el análisis de la tijera desde las economías nacionales es apropiado o no, nos induce a completar el último cuadrante mencionado del cuadro 1. Por ende, el siguiente punto trata de aportar nuevos elementos al debate a través del análisis de los beneficios y la inversión con datos a nivel empresarial, ya que dicha unidad de análisis permite incluir aquello que la perspectiva nacional obvia, esto es, las inversiones extranjeras.

BENEFICIOS E INVERSIÓN: ¿TENDENCIAS DISPARES?Este apartado muestra toda la evidencia empírica recabada para tratar de cumplir los objetivos planteados anteriormente. En primer lugar, aunque nuestra unidad de análisis principal es la de las grandes empresas, hemos creído relevante mostrar qué sucede para el conjunto de la economía española en lo que se refiere a nuestro objeto de estudio, esto es, la evolución de los beneficios y de la inversión. Posteriormente, a través de los datos obtenidos de las grandes empresas españolas, pasaremos a constatar si la tesis de la tijera se cumple desde la perspectiva empresarial y, por último, descomponemos el agregado de empresas utilizado con el objetivo de captar patrones de comportamiento dispares entre distintos tipos de empresas.

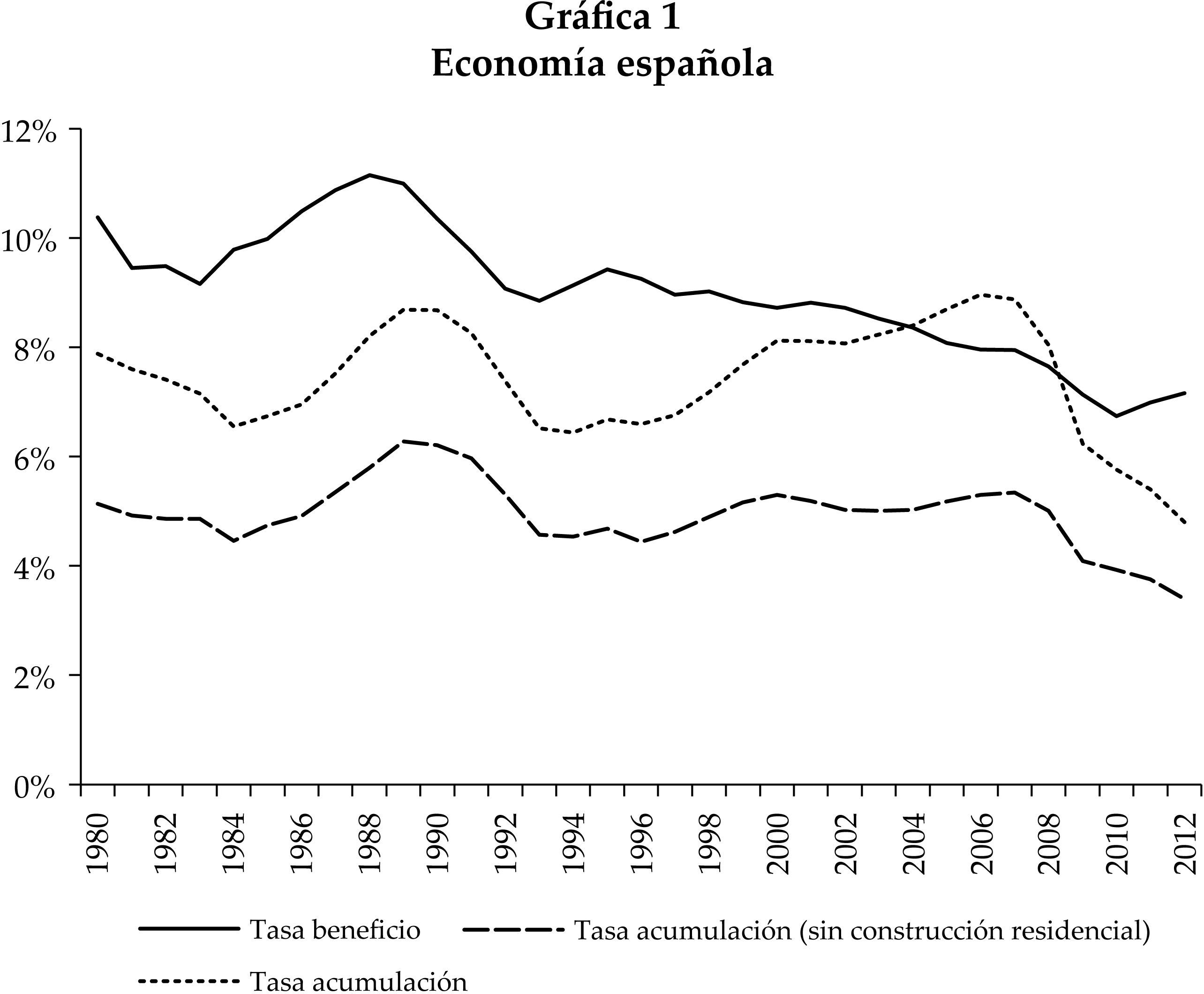

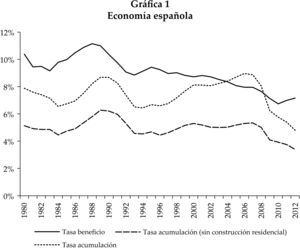

La perspectiva de la economía españolaEn este subapartado se presenta la evolución de la tasa de beneficio y de la tasa de acumulación en dos formatos, contabilizando la inversión residencial y excluyéndola. Esta separación se fundamenta en la propia idiosincrasia de la estructura económica española que, desde los años ochenta, ha tendido a la sobreespecialización en el sector de la construcción. Esto se debe a un complejo entramado de factores interrelacionados, entre los que destacamos, tal y como exponen López y Rodríguez (2010), la entrada a la Comunidad Económica Europea que acentuó el proceso de desmantelamiento de la industria española, la cual ya arrastraba importantes deficiencias, tales como dependencia tecnológica o incapacidad de innovación propia, y un conjunto de políticas —la Reforma fiscal de 1978 que estableció desgravaciones fiscales a la compra de vivienda; la Ley de Regulación del mercado hipotecario de 1981 que aumentó a 80% la parte de la vivienda financiable mediante préstamo hipotecario; el Decreto Boyer de 1985 que hundió el mercado de alquiler y la vivienda pública, y la Ley del Suelo de 1998 que modificó la regulación sobre los distintos tipos de suelo y posibilitó el aumento del suelo urbanizable— que promovieron fundame talmente el crecimiento del sector inmobiliario.13

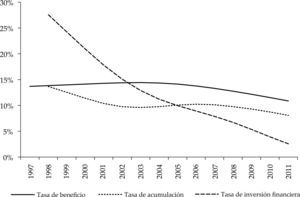

Estos factores situaron al sector de la construcción residencial como el eje central del patrón de acumulación español, por lo que éste ejerció una fuerza de arrastre vital sobre el resto de ramas productivas. Tal fue ese efecto que, como se puede observar en la gráfica 1 mediante una línea de puntos, la tasa de acumulación total, que es muy superior a la que excluye la inversión residencial, llegó incluso a superar a la tasa de beneficio durante cinco años consecutivos (2004-2008). Dichos datos, insólitos en la economía española, no se pueden entender sin las características más importantes de dicho modelo de crecimiento, esto es, la posición central de la vivienda en los activos de los hogares, la interrelación de los dos principales sectores —el turismo y la construcción— y, como señalan López y Rodríguez (2010), la gran consonancia que se produjo entre los incrementos de los precios de los activos inmobiliarios y la actividad constructora. Esta conjunción dio lugar a datos impresionantes en lo que se refiere a la construcción residencial ya que entre 1995 y 2007 se iniciaron más de 460 600 viviendas de promedio anual y el precio del metro cuadrado creció más de 210 por ciento.14

En este sentido, entendemos la vivienda, como expone Harvey (2012), como un activo con las mismas implicaciones socioeconómicas que puede tener un activo financiero, y a la construcción de nuevas geografías como una válvula de escape a las contradicciones de la acumulación de capital.15 Por lo tanto, consideramos que la inversión residencial experimentó unos datos sobredimensionados por la existencia de una burbuja inmobiliaria sin precedentes en la economía española y eso nos induce a realizar el análisis de la tijera descontando la inversión residencial. En general, se puede apreciar que la tasa de beneficio tiene una tendencia decreciente y la tasa de acumulación mantiene una evolución bastante constante, a excepción del periodo de la mencionada burbuja inmobiliaria. Esos años coincidieron con un ligero descenso del beneficio relativo y un incremento proporcional del salario relativo debido, en gran medida, al efecto del aumento del empleo —de 1995 a 2002 crecieron más de 33% los trabajadores asalariados—, ya que el salario real medio experimentó, durante esos años, un paupérrimo aumento de 0.1% promedio.16 Además, ese incremento del empleo quedó restringido, en su mayoría, a la construcción y los servicios, lo que concuerda perfectamente con la sobreespecialización en sectores de baja productividad. Sólo se percibe la desvinculación entre los beneficios y la inversión a partir del 2010 cuando la tasa de beneficio comienza a incrementarse y la tasa de acumulación sigue descendiendo. Así, aunque los últimos años analizados muestran indicios de que dicha situación se pueda acentuar en los años venideros, podemos afirmar que para la economía española la tijera de los beneficios y la inversión no se constata de forma contundente.

La perspectiva de las grandes empresasAntes de mostrar los datos de la perspectiva empresarial, es necesario profundizar en su delimitación. El concepto de grandes empresas utilizado en este trabajo se basa en los dos criterios más habituales para diferenciar empresas según su tamaño, esto es, volumen de negocio y número de empleados.17 A partir del Sistema de Análisis de Balances Ibéricos (SABI) hemos seleccionado las 208 empresas españolas que, en 2011, tuvieron un mayor volumen de negocio, siempre y cuando tuvieran más de 250 empleados.18 Con el objetivo de mostrar la relevancia económica de este agregado de empresas, hemos relacionado su beneficio y su stock de capital con la economía española, lo que nos permite evidenciar que, en 2010, los beneficios de estas empresas suponían el equivalente a 22% de los beneficios netos de la economía española y el stock de activo fijo agregado de las 208 empresas representaba 15% del total del stock de capital de la economía española.19 Por consiguiente, la centralidad de las grandes em-presas está ampliamente justificada tanto por el objeto de estudio como por su creciente importancia en la economía española.

Por otra parte, debido a que la tesis de la financiarización estudiada se basa fundamentalmente en un análisis tendencial y también a la gran volatilidad de las variables analizadas, sobre todo de la FBCF, hemos utilizado el filtro de Hodrick-Prescott20 para descomponer las series temporales disponibles en su componente cíclico y su componente de tendencia. De esta manera, podemos utilizar únicamente el componente tendencial de ambas series, facilitando la comparación con las economías nacionales y, en especial, con la española.

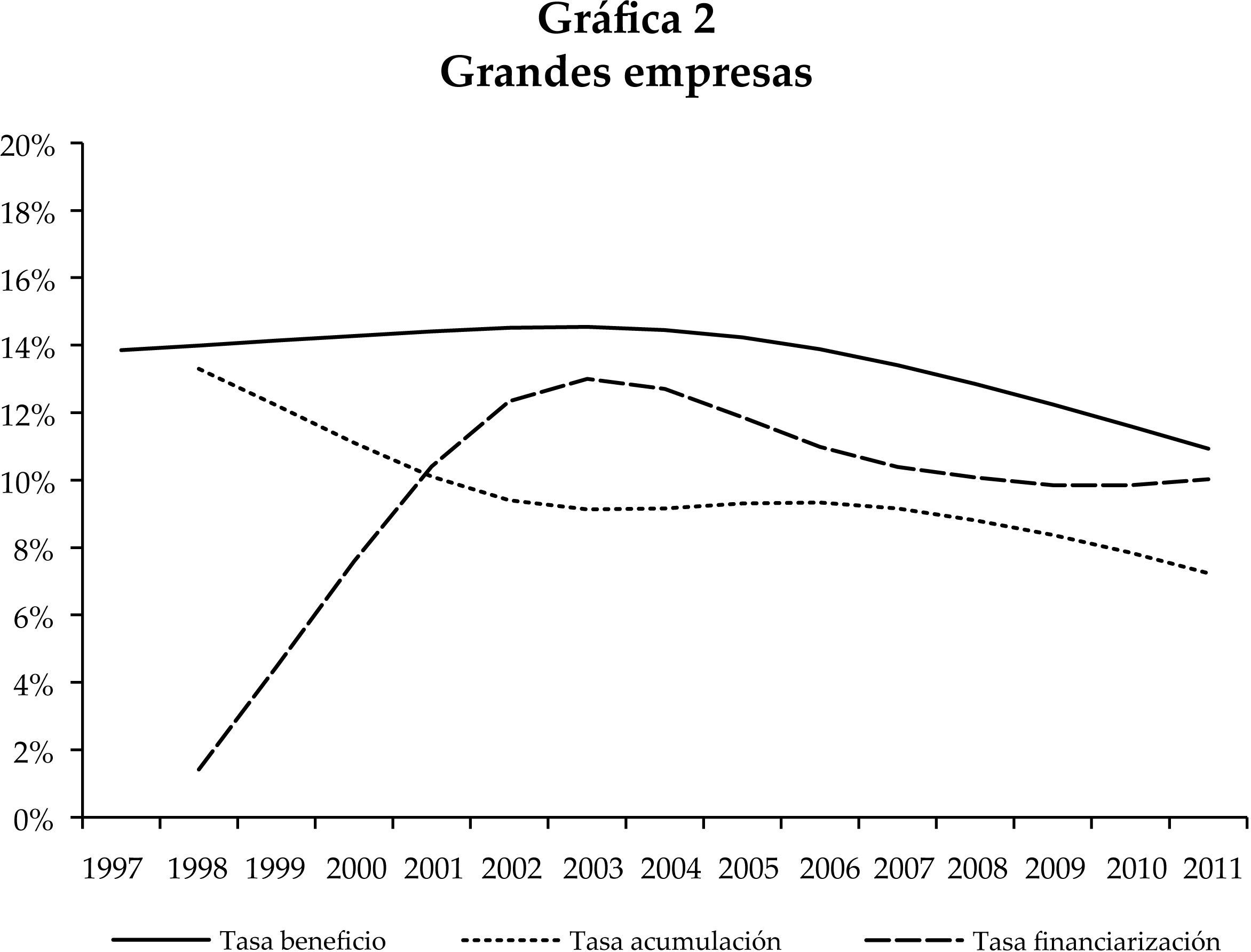

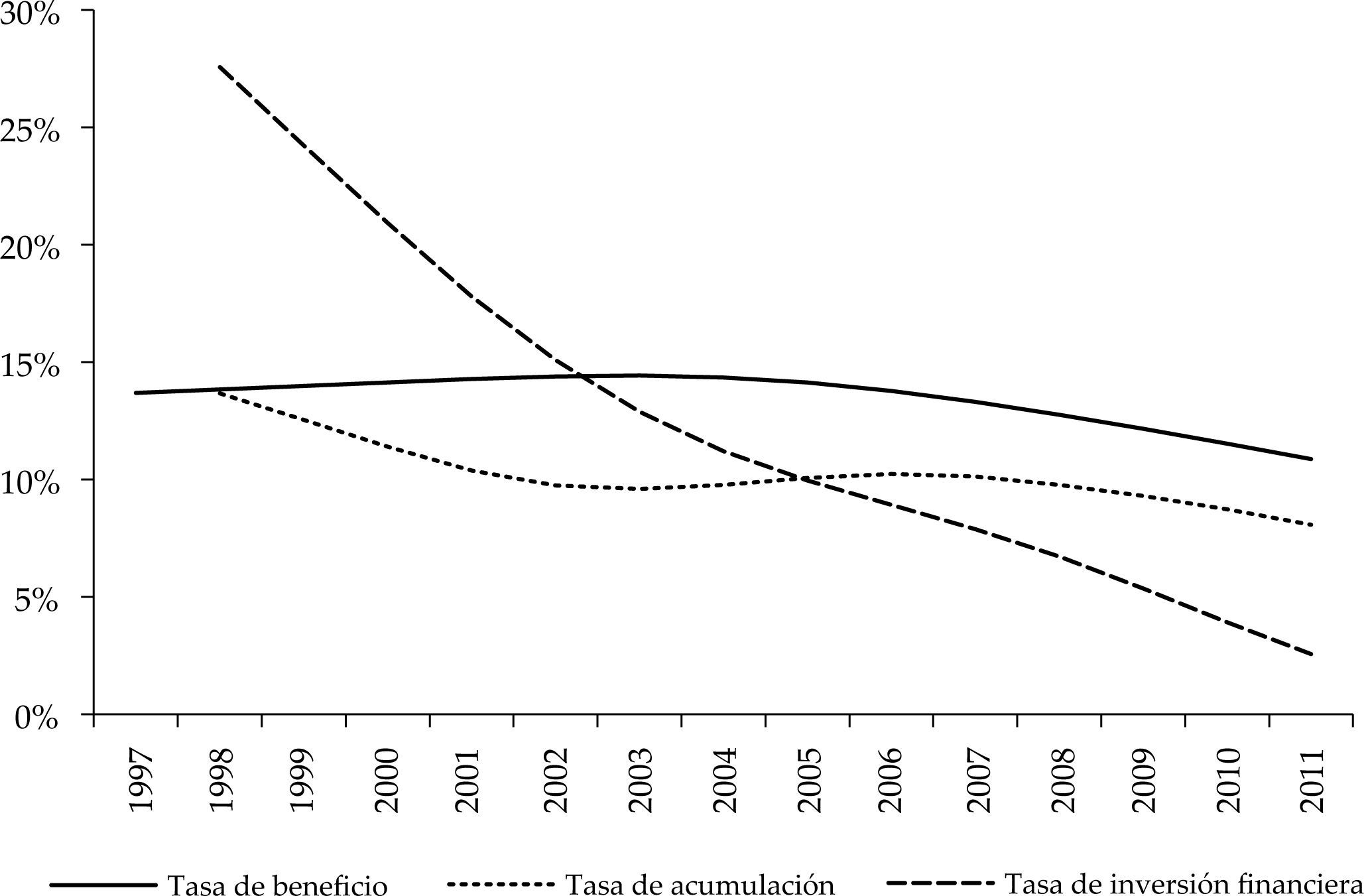

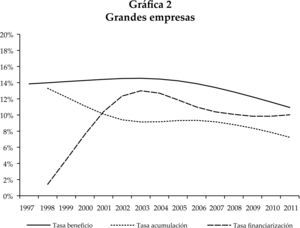

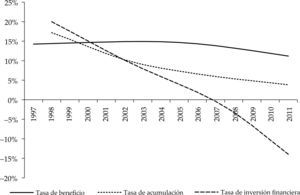

En la gráfica 2 podemos observar la tendencia de la tasa de beneficio y de la tasa de acumulación del agregado constituido por las 208 empresas seleccionadas, así como la tasa de financiarización.21 Hasta 2003, en un intervalo temporal caracterizado por un gran crecimiento del beneficio medio y el estancamiento del salario medio,22 percibimos que sí se refleja lo expuesto por los teóricos de la financiarización, puesto que la tasa de financiarización se incrementa con celeridad. A partir de ahí, la ligera recuperación de la tasa de acumulación (0.3 puntos porcentuales) y el descenso que comienza a experimentar la tasa de beneficio provocan el retroceso de la tasa de financiarización. Por ende, a pesar de que dicha tasa registra un porcentaje mayor al final del periodo, podemos afirmar que la gráfica 2, en su conjunto, no evidencia la apertura de la tijera que varios autores anuncian sobre algunas economías nacionales.

En relación con la dinámica de la economía española, destacamos, primero, que la tasa de beneficio de las grandes empresas, incluyendo también el beneficio financiero,23 es constantemente superior a la rentabilidad del total de la economía española, lo que nos indica que estas grandes empresas tienen una posición privilegiada respecto al total de empresas del Estado español.24 En cualquier caso, considerando el beneficio empresarial como una variable clave de la dinámica económica, los datos son preocupantes para el futuro más cercano, ya que si prosiguen estas tendencias bajistas y no aparecen nuevas innovaciones, la inversión seguirá viéndose afectada. En segundo lugar, es interesante resaltar que durante 2009 y 2010, años en los que la economía española experimenta las tasas más negativas de su historia reciente, la inversión de las grandes empresas españolas se incrementa sustancialmente, lo que refleja que estas grandes multinacionales no se ven muy afectadas por la situación de una economía nacional en concreto.

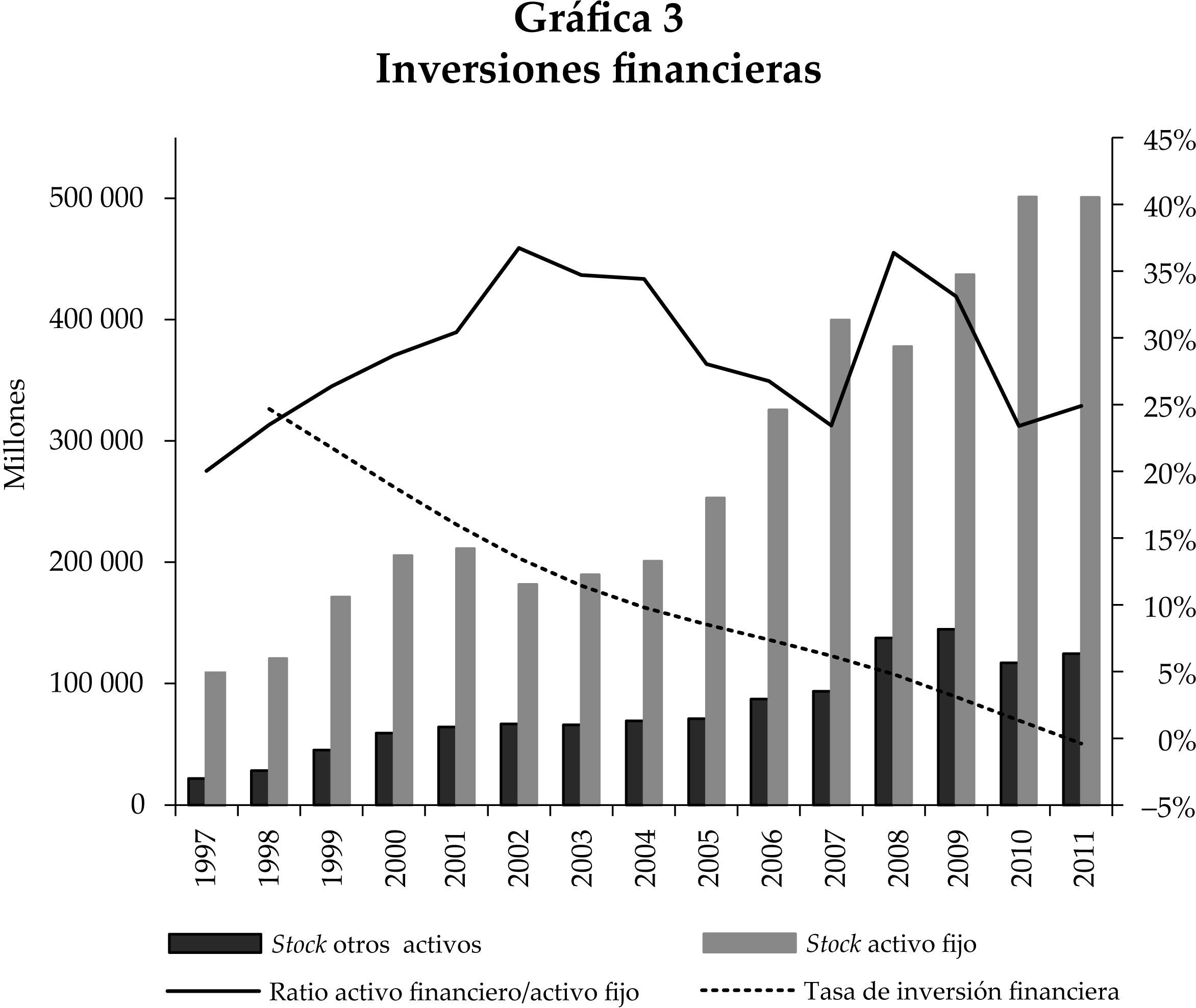

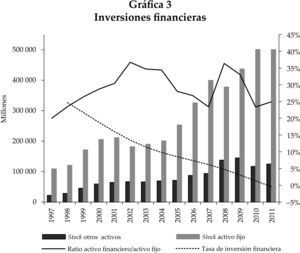

Otro elemento importante para la comprensión del fenómeno estudiado desde la perspectiva empresarial es la evolución de las inversiones financieras, pues varias aportaciones de la financiarización aluden al crecimiento de la actividad financiera para explicar la reducción de la inversión productiva. Evidentemente, dentro de dicha tendencia, se encuentran las empresas no financieras que, según estas afirmaciones, estarían apostando por reducir su ciclo de capital a través de inversiones dirigidas principalmente a la esfera financiera. La gráfica 3 nos muestra, en su eje derecho, la tendencia, obtenida mediante el filtro HodrickPrescott, de la tasa de inversiones financieras,25 la cual se caracteriza por un descenso continuado. Con relación a la inversión en activo fijo, es destacable que tanto la recuperación de las inversiones financieras en 2011 como su gran incremento en 2008 coincidieron con dos años de fuertes desinversiones productivas. Aun así, esto último no nos permite identificar ninguna causalidad excluyente entre ambas variables, ya que hay otros periodos en las que ambas registran comportamientos similares.

Asimismo, podemos observar la evolución del stock de capital, dividido en las partidas de Otros Activos y de Activo Fijo, que destaca por su tendencia creciente, incluidos los últimos años encuadrados en la crisis económica de los países más desarrollados. Las únicas excepciones a dicho crecimiento se registraron en 2002 y 2008, cuando la contracción de la FBCF de las empresas seleccionadas provocó una reducción cercana a 1026 y 5.45 por ciento respectivamente. Precisamente en esos años, el ratio de activo financiero/activo fijo (eje derecho de la gráfica 3) experimenta sus puntos máximos. En contraposición a lo que exponen los teóricos de la financiarización, la evolución de este ratio evidencia que no existe una tendencia a dirigir crecientemente las inversiones a la esfera financiera y, en consecuencia, que ese tipo de inversiones no suponen un obstáculo a las inversiones en activos fijos.

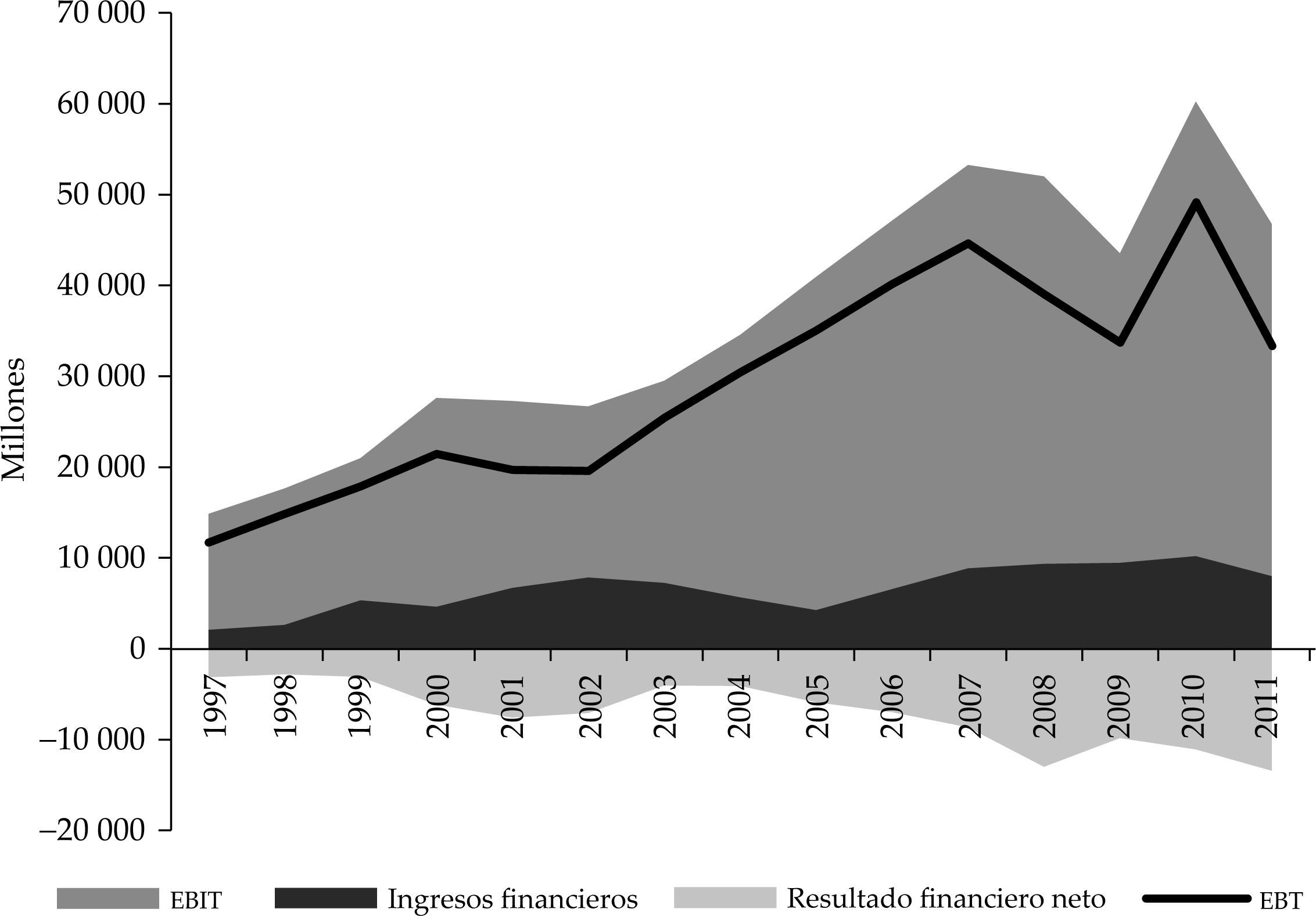

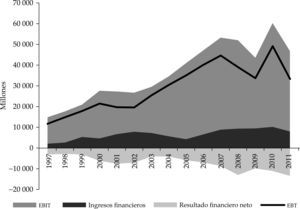

Ahora bien, analizamos los ingresos y los gastos financieros,27 ya que varias aportaciones relacionadas con la financiarización explicaban el desvío de inversiones al sector financiero con base a los mayores incentivos que los beneficios de este tipo de inversiones generaban. Como podemos observar en la gráfica 4, los ingresos financieros equivalen a lo largo de todo el periodo a una parte relativamente baja de los beneficios ordinarios debido a que, en promedio, han representado el 18.7% de éstos. Estos datos contradicen, en lo que al caso estudiado se refiere, la afirmación anterior, relacionada con que los ingresos más cuantiosos que genera la actividad financiera inducen a invertir cada vez más en el sector financiero. Por lo tanto, podemos constatar que la actividad ordinaria de las empresas seleccionadas les sigue proporcionando una mayor rentabilidad que su actividad financiera. En cuanto a los gastos financieros, es importante resaltar que, si bien es cierto que no tienen por qué estar completamente vinculados a las inversiones financieras, son superiores a los ingresos del mismo carácter. Esto provoca que el resultado financiero de las empresas analizadas sea constantemente negativo y, en consecuencia, que los beneficios ordinarios se vean recortados, lo que queda reflejado en la gráfica 4 mediante la línea discontinua.28 Dicho resultado financiero negativo se incrementa a partir de 2004, tras una caída superior a 40% el año anterior, y, sobre todo, después de 2008 cuando alcanza sus puntos máximos de la serie.

Precisamente una situación caracterizada por un resultado financiero negativo es la que evidencian Dúmenil y Lévy (2007), que existe una transferencia de ganancias desde el sector productivo al sector financiero debido a un mayor pago de intereses y de distribución de dividendos. Teniendo en cuenta el estancamiento de los ingresos financieros y entendiendo que los gastos financieros de estas empresas son ingresos para el sector financiero, se puede apreciar que éste último está logrando apropiarse de una parte creciente de los beneficios empresariales. En este sentido, el ratio de cobertura de intereses29 nos muestra como los ingresos de explotación de las empresas analizadas cubren un 23% menos de los gastos financieros en 2011 que al comienzo del periodo. Por consiguiente, este elemento sí concuerda con lo expuesto por las tesis de la financiarización.

Por último, otro elemento importante de las manifestaciones de la financiarización es el elevado endeudamiento que alcanzan los diferentes actores económicos. Además, en lo que se refiere a la economía española, una gran parte de las referencias sobre su financiarización están relacionadas con el gran aumento del crédito y los consecuentes niveles de endeudamiento privado que se alcanzaron durante el boom inmobiliario. En este sentido, es muy clarificadora la siguiente afirmación (López y Rodríguez, 2010: 186): “El salvaje incremento de la deuda en los años del ciclo expansivo 1995-2007 es, efectivamente, el mejor indicador de la extensión y profundización de la financiarización de la economía española”. En lo que se refiere a las empresas seleccionadas, esta tendencia no se constata debido a que el crecimiento del nivel de endeudamiento30 a lo largo de todo el periodo es únicamente de 2%. Por lo tanto, el crecimiento vigoroso del endeudamiento es una característica que el agregado de empresas seleccionadas no experimenta, ni siquiera durante los años con mayores facilidades para endeudarse. Aun así, los niveles de endeudamiento expuestos son altos, dado que una hipotética inversión efectuada en 2011 por valor de 10 mil millones de euros habría generado una deuda con el exterior de 6 529 millones, lo que supone un alto apalancamiento.

Matrices españolas versus filiales extranjeras: diferentes patronesUna vez analizadas las empresas seleccionadas en términos agregados, hemos buscado si, utilizando algún criterio de segmentación entre ellas, podíamos obtener patrones de comportamiento diferentes. Entonces, el criterio empleado para separar en dos grupos dichas empresas se basa en su nacionalidad, esto es, por un lado, las empresas cuya sede central esté ubicada en territorio español y, por otro, aquellas que sean filiales de otras, cuya sede central esté fuera del Estado español. La elección de dicho criterio se fundamenta en el planteamiento de Sánchez (1998), quien afirma que no todas las empresas españolas en términos jurídicos lo son en sentido económico, ya que ni la propiedad mayoritaria ni el control es ostentado por agentes ubicados en territorio español. De este modo, siguiendo este criterio, las empresas españolas son aquellas cuya sede central se ubica en territorio español y cuya autonomía empresarial, aun pudiendo tener accionistas de otras nacionalidades, es relativamente superior; mientras que las empresas españolas, en sentido jurídico, son filiales que dependen, en gran medida, de la matriz extranjera a la que pertenecen. Además, esta división diferencia también a los dos grupos de empresas por su situación empresarial, dado que las empresas españolas son, en su mayoría, matrices de grupos empresariales, mientras que las empresas extranjeras son filiales que algunos grupos empresariales han constituido en territorio español.31 Así llegamos definitivamente a los dos grupos de empresas que utilizaremos a continuación: las matrices españolas y las filiales extranjeras.

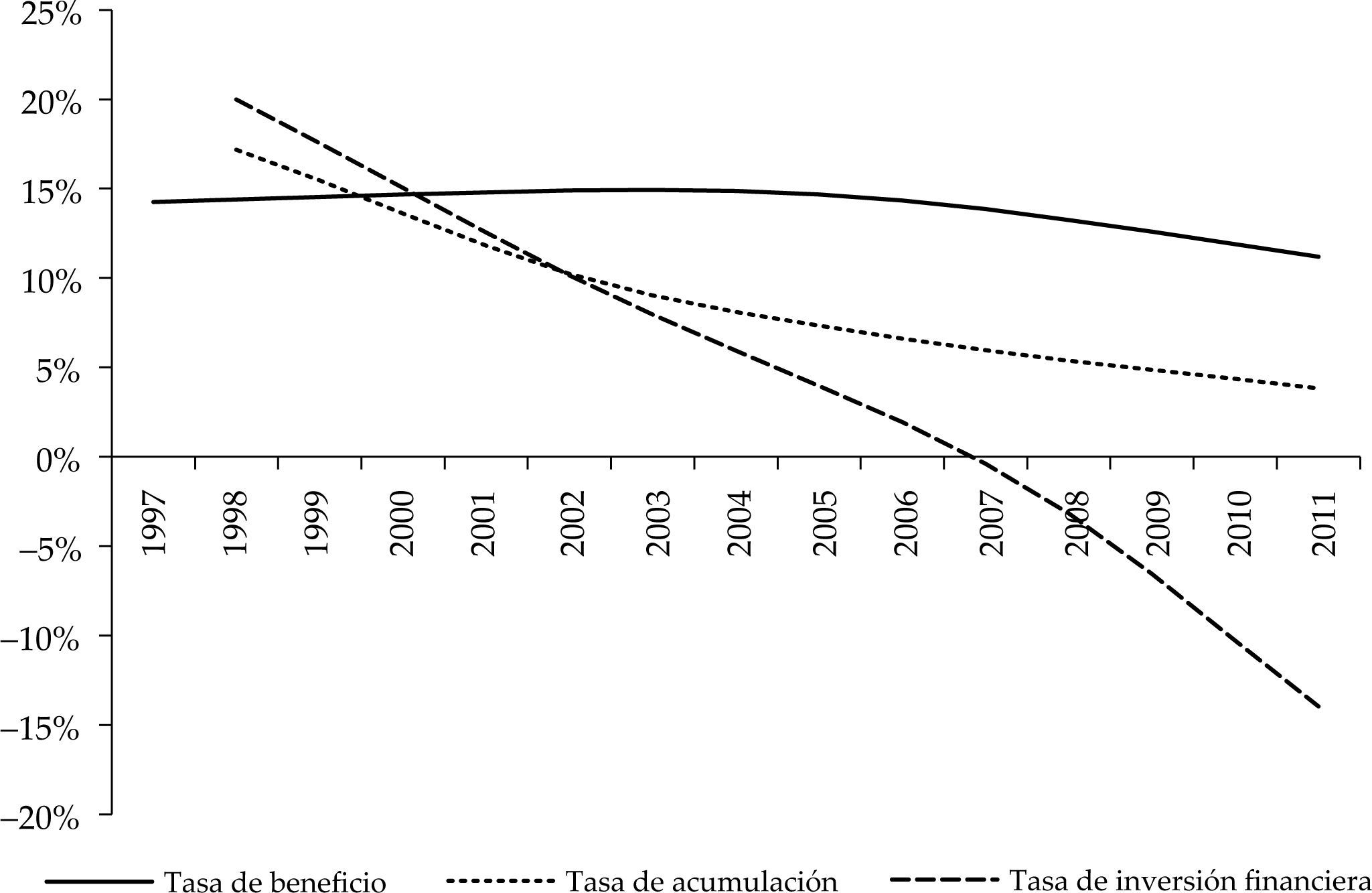

Como podemos ver en las gráficas 5 y 632 sí que hay un patrón de comportamiento diferente entre las dos categorías de empresas presentadas. Por un lado, las matrices españolas muestran una tendencia muy similar a la observada en la gráfica 2, referido al agregado de todas las empresas. Únicamente apreciamos tres características peculiares que se refieren a una menor tasa de beneficio, una mayor tasa de acumulación y, en consecuencia, una menor tasa de financiarización que el agregado de todas las empresas. Otra similitud, aunque no llega a registrar tasas negativas, es la tendencia completamente decreciente de las inversiones financieras. Por otro lado, respecto a las filiales extranjeras, destaca la mayor diferencia que éstas presentan entre los beneficios y la inversión. La tendencia de la tasa de beneficio es creciente hasta que en 2004 comienza a decrecer, mientras que la acumulación es decreciente durante todo el periodo, principalmente hasta 2003, cuando experimenta un retroceso de más de ocho puntos porcentuales. Es resaltable también que la tasa de beneficio promedio de éstas es ligeramente superior; si bien es cierto que, en términos absolutos, sus beneficios medios son inferiores y que en los últimos años —de 2008 a 2011— la tasa de beneficio promedio de las matrices españolas (11.38%) es superior a la de aquellas (10.35%).

Por consiguiente, la gráfica 6 es en la que podemos constatar de forma más evidente la tijera entre beneficios e inversión, lo que puede explicarse por la ausencia de las inversiones extranjeras. En este sentido, vemos como aquellas empresas que, por su carácter, tienen un escaso o nulo porcentaje de inversiones externas demuestran de forma más clara la tesis de la financiarización estudiada, mientras que en las empresas en las que tenemos en cuenta la inversión extranjera la separación no es tan importante. Por su parte, la inversión financiera muestra una tendencia aun más negativa, llegando incluso a registrar grandes desinversiones a partir de 2007. En conjunto, los datos de inversión, tanto financiera como de FBCF, de esta segunda categoría de empresas no proporcionan buenas noticias respecto a su supervivencia. En suma, las tendencias observadas en la gráfica 6, aunque proporcionan datos de beneficios nada despreciables, nos indican que el interés de las matrices con relación a estas filiales extranjeras es cada vez menor, lo que puede desembocar en un importante adelgazamiento de estas unidades de negocio y, a su vez, puede generar catastróficas consecuencias en términos de empleo y de valor añadido, fundamentalmente en territorio español.

CONCLUSIONESLa evolución de la economía mundial durante las últimas décadas, básicamente tras la ruptura del pacto keynesiano, se ha caracterizado, según los principales teóricos de la financiarización, por el auge de las finanzas y del poder del sector financiero. Esta constatación supone el fundamento de la tesis de la financiarización analizada, que identifica como rasgo principal de la evolución de las últimas décadas la creciente desvinculación entre beneficios empresariales e inversión productiva. En torno a ella se han escrito gran variedad de trabajos que tratan de reconocer los mecanismos a través de los cuales se origina dicha situación y de constatarla empíricamente con datos, referidos habitualmente a alguna economía nacional. Precisamente, éste ha sido un punto con especial relevancia a lo largo de todo el trabajo, pues la principal aportación, al menos para nosotros, del grupo de autores caracterizados por sus críticas a las tesis de la financiarización se basa en las limitaciones de la utilización, prácticamente exclusiva, de la perspectiva de las economías nacionales. En este sentido, hemos identificado que la unidad de análisis utilizada condiciona la interpretación del fenómeno estudiado.

Debido a su creciente importancia y a sus capacidades únicas para aprovechar la completa libertad de movimiento para el capital, hemos considerado una unidad de análisis —las grandes empresas— poco habitual a la hora de evaluar nuestro objeto de estudio. Asimismo, con el objetivo de mostrar si existen diferencias sustanciales derivadas de la perspectiva utilizada, hemos aportado evidencia empírica de la economía nacional a la que están adscritas estas empresas seleccionadas, es decir, la economía española. A pesar de ello, no existe en este artículo la pretensión de constatar o negar categóricamente la tesis objeto de estudio, sino de aportar evidencia empírica concreta al debate existente sobre la esencia de la financiarización y mostrar el potencial de la perspectiva de las grandes empresas para abordar este análisis.

Con base a las características específicas de la economía española, relacionadas con la burbuja inmobiliaria existente, la desvinculación entre beneficios e inversión únicamente se aprecia a partir de 2010, momento en el que los beneficios empresariales consiguen recuperarse y la acumulación sigue decreciendo debido al contexto de crisis latente. Ahora bien, el análisis del agregado de las 208 grandes empresas utilizadas, entre 1997 y 2011, nos ha dejado una interpretación similar en tanto no se constata la tesis relativa a la tijera entre el beneficio y la inversión.

Además, a través de los datos expuestos, hemos podido observar cómo la inversión financiera muestra una tendencia decreciente, el stock de activos financieros supone una parte relativamente pequeña en comparación al capital fijo y el resultado financiero es siempre desfavorable a estas empresas, lo que afecta directamente al beneficio retenido. Dichos datos también reflejan que el estancamiento de la acumulación no se debe al aumento de las inversiones financieras, sino que está más relacionado con el paulatino proceso de desendeudamiento que están realizando las empresas, con la constante reducción del beneficio retenido por éstas tras contabilizar el balance financiero, y con las crecientes dificultades, en un contexto de exacerbada competencia, que encuentran para valorizar su capital. A pesar de ello, la diferenciación del agregado de empresas utilizado, en función de su nacionalidad y de su situación empresarial, nos ha proporcionado características novedosas, ya que las filiales extranjeras sí ejemplifican la tesis de la financiarización estudiada, lo que nos lleva a determinar como factor principal el hecho de que sus inversiones extranjeras apenas tienen relevancia.

Todas estas conclusiones, al basarse en una muestra muy acotada, no son extrapolables al conjunto de grandes empresas a nivel mundial, pero sirven de precedente a un análisis más extenso de este mismo objeto de estudio apoyado en datos empresariales relacionados con otras economías en las que la tijera sea más pronunciada (por ejemplo, EE.UU. u otras economías europeas). Además, otra posible línea de investigación, que aportaría más elementos sugerentes para el debate y que hasta el momento ha sido poco explorada, es la que se refiere al análisis de las empresas financieras.

Por último, es evidente que en las últimas décadas la actividad financiera ha crecido sustancialmente y que se han dedicado una gran cantidad de recursos a inversiones financieras, las cuales se han hecho más llamativas conforme más rebuscados han ido siendo los productos ofertados. Pero puede que no resida ahí la novedad del actual momento histórico. Tal y como expone Arrighi (1999), con base al análisis de sistemas-mundo, ya han existido épocas en las que las finanzas crecían de forma exuberante y dichas etapas finalmente desembocaron en un cambio de hegemonía a nivel mundial. La financiarización de la economía estadounidense, que es ampliamente considerada como fuerza hegemónica a nivel mundial, es una de las más reconocidas, por lo que es posible que la financiarización, más que un elemento novedoso, sea la manifestación de un proceso más profundo en el que la economía mundial esté sufriendo importantes variaciones. Apoyándonos también en los datos de inversión expuestos previamente, pensamos que dichas transformaciones son una respuesta a las crecientes contradicciones sistémicas y que están más relacionadas con la profundización de la internacionalización del capital y con la sustitución de los países centrales como polos de acumulación de capital.

La aproximación a estas variables suele ser a través de la tasa de beneficio y la tasa de acumulación respectivamente. En lo que atañe a la inversión a priori, se refiere a la inversión productiva y no a la inversión financiera, es decir, que sólo tiene en cuenta las inversiones que supongan un aumento de la capacidad productiva.

Datos de la Encuesta de Coyuntura Laboral del Ministerio de Empleo y Seguridad Social: <http: www.="" empleo.gob.es="" stadisticas="" cl="" elcome.htm=""> , y de la Oficina Europea de Estadística (EUROSTAT) de la Comisión Europea: <http: ec.europa.eu="" urostat=""> . </http:> </http:>

Tal y como evidencia Sawyer (2013), hay autores que no restringen el fenómeno de la financiariza- ción a las últimas décadas, sino que sostienen que es un fenómeno de muy largo plazo que ha ido manifestándose en diferentes formas e intensidades.

La literatura sobre la financiarización también ha dado lugar a un renovado esfuerzo por caracterizar y clarificar la categoría de capital financiero. Véanse, por ejemplo, Álvarez (2013), Astarita (2008), Husson (2009) o Serfati (2003).

El concepto de tijera entre beneficios y acumulación hace referencia a la similitud gráfica de la apertura de las hojas de unas tijeras con una gráfica en la que los beneficios evidencian una tendencia creciente, mientras que la acumulación decrece o permanece estancada.

En este sentido, desde una perspectiva más holística, Pike y Pollard (2010) evidencian dichos cambios en ámbitos concretos tales como la financiarización de la marca en el negocio de producción de cerveza o el desarrollo de nuevos derivados financieros que permiten la cobertura frente a riesgos meteorológicos.

La tasa de financiarización es utilizada para ilustrar la parte de los beneficios no invertidos y se calcula como la diferencia entre el margen de beneficio y la tasa de inversión.

Véase Álvarez (2013: 138), donde se refleja detalladamente el origen de este interrogante, o Husson (2010).

Véase Orhangazi (2007) o Álvarez (2013), quienes realizan este tipo de análisis mediante modelos econométricos con datos de panel de grandes empresas americanas y francesas respectivamente, concluyendo ambos que las variables elegidas como proxys de la financiarización se correlacionan negativamente con la inversión.

Estos autores, en sus críticas a la perspectiva nacional, utilizan fundamentalmente la economía mundial, por lo que la ubicación de sus aportaciones en este cuadrante corresponde a la coherencia expositiva.

Datos de la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD) correspon- dientes al 2012, obtenidos de UNCTADStat, Inward and Outward Foreign Direct Investment Flows, Annual, 1970-2012, disponible en: <http: unctadstat.unctad.org="" ds="" eportfolders="" eportfolders.="" aspx?scs_chosenlang="en"> . En lo que concierne a la IED emitida, los países en desarrollo no alcanzan ni siquiera un tercio del total mundial, mientras que los países desarrollados aglutinan alrededor de 65% del total. </http:>

Esto se puede constatar incluso sin tener en cuenta los datos del último intervalo (2010-2011) recogido en el cuadro. Además, entre 2000-2009 hay que tener en cuenta que los tres últimos datos del periodo se encuadran en una de las crisis económicas más profundas de las últimas décadas.

Otros factores relevantes son: los bajos tipos de interés, las grandes posibilidades de endeudamiento, el gran aumento de las inversiones extranjeras, la importancia de la propiedad en el status social, la valorización del territorio a través de la inversión pública en infraestructuras, etcétera.

Datos del Instituto Nacional de Estadística (INE) de España: <http: www.ine.es="" nebmenu="" nu_="" construc.htm=""> . Fuente de información: Ministerio de Fomento de España, <http: www.fomento.="" gob.es="" fom="" ang_castellano="" /> </http:>.

Hay que tener en cuenta que la relevancia de la construcción no ha residido únicamente en la construc- ción de viviendas, ya que el sector de la construcción no residencial también ha tenido una relevancia fundamental. Desde los años ochenta, este sector ha supuesto 33.51% del total de la inversión de la economía española, lo que representa más que la suma de la inversión en equipos de transporte y en maquinaria (29.39% del total de la FBCF). Estos datos provienen de la base de datos Proyecto Capital y Crecimiento, El stock de capital en viviendas y en otras construcciones en España y su distribución territorial, de la Fundación BBVA y el Instituto Valenciano de Investigaciones Económicas (Ivie): <http: www.fbbva.es="" lfu="" sp="" reas="" conosoc="" bdd="" apital_vivienda.jsp=""> . </http:>

Datos de INEbase, Contabilidad Nacional Trimestral. Base 2010, del INE: <http: www.ine.es="" ynt3="" inebase="" s="" ndex.html?padre="1691&dh=1"> . </http:>

Estos criterios están recogidos en: European Union. Recommendation 2003/361/EC. Official Journal of the European Union, 20.05.2003, L124, pp. 36-41. Este documento fue redactado para homogeneizar la definición de pequeña y mediana empresa (Pyme) a escala europea. En el artículo 2 se establece que una empresa, para ser considerada Pyme, no puede exceder ni los 250 trabajadores ni los 50 mi- llones de euros anuales en volumen de negocio. Por exclusión, esta recomendación europea también establece las pautas para la conceptualización de las grandes empresas, es decir, empresas con más de 250 trabajadores y más de 50 millones de euros en volumen de negocio.

En el proceso de selección de las empresas hemos desechado los datos de aquellas empresas con códigos CNAE F4121 y F4110 (construcción de edificios residenciales y promoción inmobiliaria respecti- vamente) de la de la Clasificación Nacional de Actividades Económicas (CNAE). Asimismo, no hemos incluido las empresas cuya actividad principal es la intermediación financiera, es decir, los bancos.

Los datos de las empresas han sido obtenidos de la base de datos Sistema de Análisis de Balances Ibéricos (SABI) elaborada por elaborada por INFORMA D&B/ Bureau Van Dijk: < https://sabi.bvdinfo.com>; y los de la economía española de la base de datos Annual Macro-economic Database (AMECO) de la Comisión Europea: <http: ec.europa.eu="" conomy_finance="" meco="" ser="" erie="" electserie.cfm=""> . </http:>

Un filtro es una función matemática que utiliza los datos de la serie filtrada para generar una nueva serie con unas características determinadas. El filtro de Hodrick-Prescott es uno de los más utilizados para detectar la tendencia de una serie temporal sin muchas observaciones.

El beneficio es la ganancia antes de intereses e impuestos (EBIT, Earnings Before Interest and Taxes), un indicador del resultado de explotación de la cuenta de resultados de las diferentes empresas, y la inversión o FBCF es la diferencia entre el año N y el año N–1 del Activo Fijo del Balance de Situación. Ambas variables están divididas por el stock de capital. Por su parte, la tasa de financiarización es igual a: (Resultado de explotación/Valor agregado) – (FBCF/Valor agregado).

El beneficio medio ha sido calculado dividiendo el EBIT total entre el número de empresas, y el sa- lario medio resulta de la división de las remuneraciones totales a los empleados entre el número de empleados.

La tasa de beneficio total ha sido calculada dividiendo la suma del resultado de explotación y los ingresos financieros entre la suma del stock de activo fijo y el stock de otros activos.

A pesar de la falta de datos fiscales sobre las empresas analizadas, siguiendo a Palacios y Calvo (2005), la mayor tasa de beneficios de estas grandes empresas y, como se verá más adelante, de las matrices españolas respecto a las filiales extranjeras puede estar relacionada con la menor presión fiscal de la que disfrutan debido al régimen de tributación de las Entidades de Tenencia de Valores Extranjeros (ETVE) integrado en la regulación española en 1995.

La tasa de inversión financiera ha sido obtenida a través de una división donde el numerador registra la diferencia entre el año N y el año N-1 de la partida Otros Activos del Balance de Situación de las empresas analizadas y el denominador recoge el stock de Otros Activos. Esta partida de activo incluye las inversiones financieras a largo plazo; las inversiones inmobiliarias; las inversiones en empresas del grupo y asociadas a largo plazo, y los activos por impuesto diferido.

Datos como éste están muy influenciados por la evolución de las empresas de mayor tamaño, pues su variación afecta mucho al agregado calculado. Por ejemplo, en 2002 la desinversión de Telefónica y Repsol, unos 30 mil millones de euros, supone casi la reducción del Activo Fijo del agregado total.

Los ingresos financieros incluyen ingresos de participaciones en instrumentos de patrimonio, de valores negociables y de otros instrumentos financieros. Además, incluye las diferencias de cambio y de la variación del valor razonable de los instrumentos financieros. Los gastos financieros incluyen lo anterior, cuando las partidas sean negativas, así como los intereses de obligaciones, bonos y deudas.

Los beneficios ordinarios o resultado de explotación se representan en la gráfica mediante la serie denominada EBIT, que es una partida de la cuenta de pérdidas y ganancias, y los beneficios después del pago de intereses con la serie EBT.

Este ratio ha sido calculado dividiendo el EBIT entre los gastos financieros.

El porcentaje de endeudamiento ha sido calculado dividiendo la suma de las deudas a corto y largo plazo entre la suma del pasivo corriente, pasivo no corriente y patrimonio neto (esto es, el total del pasivo) de cada empresa.

Este hecho es especialmente importante, puesto que los datos de las empresas matrices contabilizan las inversiones en el extranjero, mientras que las empresas filiales, si bien pueden realizar inversiones en el exterior, se caracterizan por una actividad económica más acotada al país en el que se han constituido.

Los datos presentados en estas gráficas también han sido calculados utilizando el filtro de Hodrick- Prescott para así poder obtener el componente tendencial de los datos primarios. Debido a que la comparación se basa en las tendencias de las variables analizadas, el hecho de que la proporción de las empresas españolas representa un 58.17% del total no distorsiona el análisis.