El núcleo de la crisis global reciente gira alrededor de la interacción entre los desequilibrios globales y la desregulación financiera. Esta interacción se materializó en el marco de un grado de interdependencia económica mayor que en el pasado. Más allá de si el margen de maniobra de América Latina para enfrentar el shock externo provino de los mejores fundamentos económicos, del favorable contexto externo o de ambos factores, lo cierto es que en esta ocasión las economías de la región no experimentaron colapsos financieros sistémicos. El panorama económico global actual es complejo y los escenarios posibles son diversos. Las economías de América Latina presentan tanto fortalezas como debilidades. El desafío para estos países consiste en consolidar sus logros recientes y asegurar un crecimiento económico sustentable.

The nucleus of the recent global crisis revolves around the interaction of global imbalances and financial deregulation. This relationship arose in the framework of the highest level of economic interdependence the world has seen. Beyond considering whether Latin American ability to absorb the external shock was the product of better economic fundamentals, the favorable external context, or a combination thereof, in this case, the economies of the region managed to avoid systemic financial collapse. The current global economic panorama is complex and the variety of possible scenarios diverse and Latin American economies provide examples of both strengths and weaknesses. The challenge for these nations will be to consolidate their recent achievements and ensure sustainable economic growth.

Le noyau de la récente crise mondiale gravite autour de l’interaction entre les déséquilibres mondiaux et la dérégulation financière. Cette interaction s’est concrétisée dans le cadre d’un degré d’interdépendance économique plus grande que par le passé. Au-delà de savoir si la marge de manœuvre de l’Amérique latine pour faire face au choc externe a émané des meilleurs fondements économiques, du contexte externe favorable ou de ces deux facteurs, ce qui est sûr, c’est que dans ce cas de crise, les économies de la région n’ont pas subi d’effondrements financiers systémiques. L’actuel panorama économique mondial est complexe et les scénarios possibles sont divers. Les économies de l’Amérique latine présentent autant des points forts que des faiblesses. Le défi pour ces pays consiste à consolider leurs progrès récents et à assurer une croissance économique durable.

O núcleo da crise global recente gira ao redor da interação entre os desequilíbrios globais e da desregulação financeira. Essa interação se materializou no marco de um grau de interdependência econômica maior que no passado. Além de se a margem de manobra da América Latina para enfrentar o shock externo veio dos melhores fundamentos econômicos, do favorável contexto externo ou de ambos os fatores, o certo é que nesta ocasião as economias da região não experimentaram colapsos financeiros sistêmicos. As economias da América Latina apresentaram tanto fortalezas como debilidades. O desafio para estes países consiste em consolidar seus logros recentes e assegurar um contexto de crescimento econômico sustentável.

当前全球危机的核心是围绕全球失衡和金融解除管制之间的互动关系发展演化的。这种关系出现在世界经济相互依存的最高历史时点。考虑到拉美是否有应对外部冲击的能力, 较好的经济基本面、有利的外部条件或多种有利因素的结合使拉美经济有能力避免系统性的金融崩溃。当前全球经济形势复杂,且存在不同情形的多变性,而拉美经济这一方面的优势和缺陷。拉美国家面临的挑战将是巩固当前的经济成就,并确保经济增长的可持续性。

La globalización financiera, una de las fuerzas más dinámicas del mundo contemporáneo, se ha incrementado significativamente a partir de los años noventa. Un síntoma distintivo de dicha globalización es la explosión de crisis financieras y económicas que afectaron a los países en desarrollo con especial virulencia a finales del siglo xx. Lo que antes perturbaba a los países en desarrollo, hoy también le pasa a los países más avanzados. El artículo se inicia con una descripción de la globalización financiera actual y una presentación de las causas de la crisis global reciente, la más severa de la posguerra y sólo comparable con la de la Gran Depresión. En segundo lugar, se explican la llegada de la crisis global a América Latina, los canales de transmisión de dicha crisis a la región y el desempeño de la misma en términos de las condiciones externas y de las políticas económicas internas. Finalmente, se exponen las características del contexto económico global actual y las fortalezas así como las debilidades de América Latina. Se enfatiza la necesidad de afianzar los éxitos y corregir los yerros por parte de las economías de la región.

La crisis global recienteLa globalización financiera actualLa globalización financiera se ha acelerado significativamente en las últimas décadas. El fenómeno de la globalización está particularmente asociado con la movilidad internacional del capital. El desarrollo de los sistemas financieros y los avances en la tecnología de la información han derivado en una oferta y una demanda mundiales de capital. La presencia de un mercado mundial de capital es considerado un rasgo característico de la economía contemporánea (Olivera, 2004).

La capacidad de la globalización financiera de ejercer efectos favorables es objeto de fuertes controversias. Por un lado, los rápidos y crecientes flujos de capital privado constituyeron la base del crecimiento económico y la creación de riqueza en un número considerable de economías en desarrollo. Por otro, también contribuyeron a la generación de diversas crisis financieras en dichas economías con especial virulencia. Sin embargo, lo que antes era un fenómeno que afectaba mayormente a los países en desarrollo, hoy lo tienen también los más avanzados. El colapso global desatado en estos países en los años 2007-2008 puede ser entendido como la crisis financiera y económica global más severa desde los años de la posguerra, sólo comparable a la de la Gran Depresión.

Según Krugman (2008), un aspecto crucial de la globalización en curso se refiere a la mayor interconexión entre los mercados. El sistema financiero globalizado actual se caracteriza por un mayor grado de interdependencia. El multiplicador financiero internacional —de acuerdo al cual los cambios en los precios de los activos se transmiten internacionalmente mediante los efectos sobre las hojas de balance de instituciones financieras altamente apalancadas— es más importante que en el pasado. Krugman (2009) agrega que gran parte de las inversiones en el nuevo escenario globalizado provino de instituciones financieras altamente apalancadas involucrando operaciones sumamente riesgosas. Cuando los eventos se complicaron en EU, dichas inversiones transfronterizas funcionaron como una especie de mecanismo de transmisión según el cual una crisis con epicentro en el mercado inmobiliario de ese país generó rondas sucesivas de crisis más allá de sus fronteras.

Los desequilibrios globales y la desregulación financieraEl núcleo de la crisis global reciente gira alrededor de la interacción entre los desequilibrios globales y la desregulación financiera. El origen de los primeros puede ser interpretado en función de diferentes enfoques. La percepción del ahorro deficiente en Estados Unidos refuerza que la caída de su tasa de ahorro desde principios de esta década ha sido crucial en el deterioro de su cuenta corriente. A su vez, el ahorro nacional se redujo porque el saldo fiscal pasó de una superavitaria en el 2000 a una deficitaria a lo largo de la década. La nueva economía sostiene que las tendencias favorables de la productividad transformaron a EU en un lugar sumamente atractivo vis-à-vis al resto del mundo para invertir, lo que se tradujo en un importante ingreso de capitales que permitió financiar el déficit en la cuenta corriente de dicha nación. El exceso de ahorro global muestra que diversos factores tales como el desarrollo financiero, los altos precios del petróleo y factores demográficos alentaron el ahorro fuera de Estados Unidos. En particular, las economías emergentes instrumentaron nuevas estrategias de manejo de los flujos de capital pasando de importadores netos de capital a exportadores netos. Finalmente, la codependencia entre EU y China afirma que los países asiáticos, motivados por una alta aversión al riesgo tras la crisis de 1997-1998 y por el compromiso con el crecimiento impulsado por las exportaciones, optaron por satisfacer más la demanda externa que la interna alcanzando un superávit en cuenta corriente, lo que se logró mediante la subvaluación de sus monedas. Por su parte, la sobrevaluación del dólar y los déficit en cuenta corriente permitieron a EU vivir más allá de sus posibilidades económicas. Resulta importante destacar que estos enfoques, lejos de ser incompatibles, pueden ser entendidos como elementos de una única historia más grande (Eichengreen, 2009).

Las diversas hipótesis acerca del papel que ejercieron los desequilibrios globales y la desregulación financiera en el estallido de la crisis de 2007-2008 difieren. Obstfeld y Rogoff (2009) destacan que los desequilibrios globales y la crisis financiera fueron el resultado de causas en común estrechamente vinculadas. Éstas se generaron en las políticas económicas instrumentadas por una serie de países en los años 2000 y en las perturbaciones que afectaron la transmisión de dichas políticas vía Estados Unidos y, finalmente, por medio de los mercados financieros globales. En dicho país, la acción conjunta de la política monetaria de la Fed, las tasas de interés reales globales, las fallas de los mercados crediticios y la ola de innovación financiera resultó poco benigna. Estados Unidos constituyó el epicentro del colapso financiero global pero la globalización financiera lo extendió rápidamente a otros países. A su vez, las políticas económicas de los países emergentes tales como China permitieron a EU financiar sus desequilibrios macroeconómicos por medio de endeudamiento barato. En efecto, la voracidad de los bancos extranjeros por activos fue una fuente inmediata de financiamiento externo del déficit de Estados Unidos. En total, las políticas aplicadas sostuvieron una situación artificial según la cual China se ubicó lejos de su más baja tasa de interés de autarquía y EU lejos de su más alta tasa de interés de autosuficiencia.

En una línea similar, Smaghi (2008) asevera que los desequilibrios globales y la crisis financiera interactuaron como dos caras de una misma moneda. La crisis se generó tanto por las condiciones macroeconómicas globales como por las de los mercados financieros. Parece tentador atribuir el origen de la crisis a los excesos del sistema financiero de Estados Unidos. Sin embargo, tras la amplificación de los desequilibrios globales hubo factores de carácter macroeconómico. Éstos se refieren a las fuertes asimetrías del sistema financiero internacional y del sistema monetario internacional como a la insuficiente disciplina macroeconómica en varias economías.

Desde otra perspectiva, Portes (2009) sostiene que los desequilibrios globales fueron el factor fundamental en la irrupción de la crisis global de 2007-2008. Aunque la ambición, la innovación financiera y las deficiencias en la regulación financiera no constituyeron problemas menores, tales desequilibrios formados en la década anterior a la crisis impulsaron las facetas disfuncionales de los mercados e instrumentos financieros que finalmente mostraron ser altamente problemáticos. A su vez, las oscilaciones globales causaron bajas tasas de interés, la búsqueda de altos rendimientos, un gran apalancamiento en las instituciones financieras y una excesiva intermediación financiera. Además, la gran dispersión de las cuentas corrientes en valores absolutos a partir de 1996 y el patrón de flujos de capitales, desde los mercados emergentes y países en desarrollo hacia los desarrollados, constituyen dos rasgos distintivos de los desequilibrios globales. Cabe destacar que el nuevo patrón de flujos de capital distó de ser benigno. Lejos de financiar la inversión, los ingresos de capital a Estados Unidos financiaron el consumo y los déficit del gobierno de este país. Dicho patrón tampoco canalizó los ahorros de los mercados emergentes hacia proyectos de inversión en estos países. Una parte financió el déficit en cuenta corriente de EU y el resto fue vía este país a los mercados de los países avanzados.

Otra posición sostiene que las tendencias macroeconómicas se cruzaron con la innovación financiera. La interacción entre los desbalances macroeconómicos y las innovaciones de los mercados financieros crecieron significativamente en el contexto de la globalización financiera. Sin embargo, las tendencias macroeconómicas reflejadas en los desbalances globales alentaron sólo en parte los colosales desarrollos financieros. En el contexto de dichos desequilibrios macroeconómicos, la demanda de altos retornos facilitó la ola de innovación financiera que focalizó en el origen, el empaque, la comercialización y la distribución de instrumentos de crédito titularizados. Se materializó un nuevo modelo de negocios cuyas características fundamentales incluyeron el crecimiento del sector financiero, el aumento del apalancamiento, cambios en la transformación de los vencimientos, una confianza excesiva en modelos matemáticos sofisticados y una alta prociclicalidad (The Turner Review, 2009).

Para otros autores, la eclosión de la crisis global se debió sólo a factores microeconómicos de carácter financiero. Un punto particularmente significativo es el referido al riesgo sistémico. Los hechos demostraron que se produjo una suerte de fracaso masivo en mitigar dicho riesgo. Los bancos centrales y las agencias supervisoras no se empeñaron en desarrollar instrumentos macroprudenciales que podrían haber sido instrumentados para abordar el aumento de la exposición respecto a los riesgos agregados. La estructura regulatoria global no fue totalmente efectiva en alcanzar sus objetivos, llevando a indefiniciones en las responsabilidades y en los instrumentos de los bancos centrales en su búsqueda de la estabilidad financiera (Nier, 2009). La ineficacia de la supervisión y de la regulación de los mercados financieros de Estados Unidos y de otros países desarrollados ha sido clave en la explosión del colapso global. La innovación financiera dio lugar a nuevas formas de riesgo moral (Dooley y Garber, 2009).

Por su parte, Borio (2008) explica que el colapso financiero de 2007-2008 muestra aspectos nuevos o idiosincráticos al tiempo que presenta aspectos en común con otros de igual naturaleza. Los primeros se refieren al papel de los “productos estructurados de crédito” y al modelo originate and distribute; ambos contribuyeron a la generación de toma de riesgo y a la magnitud de la crisis. Inicialmente, los nuevos instrumentos produjeron en los participantes una falsa sensación de seguridad, sin embargo, cuando la crisis se desató, dichos factores agravaron la crisis de confianza y llevaron a la evaporación de la liquidez del mercado incrementando la incertidumbre respecto a las valuaciones y la localización de los riesgos del sistema financiero.

La amplitud sin precedentes de la ola de re-intermediación puso en serios problemas a las instituciones financieras; a su vez, ello se explica por la magnitud de los “vehículos para fines especiales”, instrumentos financieros que, en el marco del shadow banking system, escaparon al seguimiento de muchos, incluyendo la comunidad oficial. Sin embargo, los aspectos idiosincráticos no deben ocultar los de carácter más fundamental. Las turbulencias financieras con epicentro en el mercado subprime constituye el típico ejemplo de inestabilidad financiera con graves consecuencias macroeconómicas que sucede a la acumulación de desequilibrios financieros generados en épocas de bonanza. Aunque el predominio del sector inmobiliario residencial fue un factor distintivo respecto a otros episodios de turbulencias financieras, las similitudes cualitativas no difieren en su esencia.

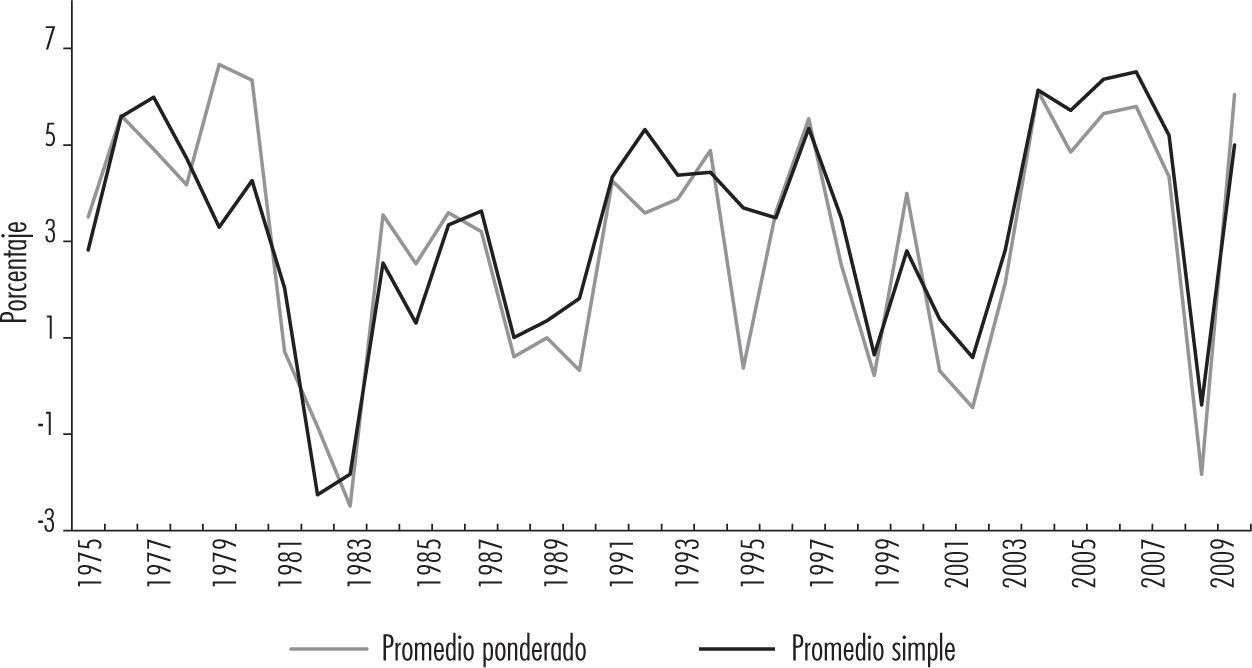

La respuesta de América LatinaLa crisis llegó a la regiónTras un pasado de grandes paradojas en términos de progresos y retrocesos, las economías de América Latina mostraron en el periodo comprendido entre 2003 y mediados del 2007 un panorama altamente favorable. Luego, la crisis financiera y económica global puso fin a la fase más larga e intensa de crecimiento económico de América Latina desde los años setenta. Este crecimiento se dio en el contexto de una expansión económica internacional en el mismo periodo y en la región se extendió incluso hasta 2008 cuando comenzaron a propagarse los problemas que iniciaron en el segmento de hipotecas de alto riesgo de Estados Unidos.

Aunque el ambiente financiero global fue particularmente grave tras la debacle de Lehman Brothers en septiembre de 2008, había cierta impresión inicial respecto a que los países de América Latina experimentarían un desacople respecto a las condiciones externas. Sin embargo, esta idea se fue disipando a medida que las turbulencias financieras y económicas se extendían por el mundo. Por cierto, la región no pudo permanecer inmune a la conmoción externa aunque su intensidad varió en los diferentes contextos nacionales. Cabe destacar que aunque la crisis se originó en el sector financiero de los países avanzados, las economías de América Latina pudieron enfrentar dicha conmoción sin pánicos ni colapsos financieros. La capacidad de la región de lidiar con un efecto externo, particularmente grave, sin causar una crisis financiera sistémica constituye un fenómeno notable en la historia regional. Asimismo, la voluntad de la comunidad internacional de proporcionar liquidez a los países emergentes en el pico máximo de la crisis no es un aspecto menor en el desempeño de la región. Las enseñanzas de Bagehot respecto a la importancia del prestamista de última instancia estuvieron en plena vigencia (bid, 2010).

Los canales de transmisión de la crisisSegún se comentó, los países de América Latina no pudieron evitar las vicisitudes de los mercados globales. En esta ocasión, la reducción de las remesas repercutió moderadamente sobre el promedio regional pero afectó más fuertemente a algunas economías más pequeñas. Con la debacle de Lehman Brothers, las condiciones financieras globales empeoraron, sin embargo, el sobresalto financiero experimentado por la región fue menos severo que en episodios previos de crisis, en cambio, la rigurosidad del efecto de la crisis global puede explicarse por la de la repercusión comercial (Ocampo, 2009).

El deterioro en los precios de las materias primas y la reducción en los volúmenes comerciales globales fueron el principal canal de transmisión de la crisis hacia las economías de América Latina; en el mundo desarrollado, la caída en las exportaciones se debió fundamentalmente a la declinación en los volúmenes de exportación de manufacturas. En el mundo en desarrollo, fue fundamentalmente debido a la declinación en los precios de las materias primas. En este contexto, América Latina experimentó un significativo déficit comercial entre finales de 2008 y comienzos de 2009. Con la recuperación parcial de los precios de algunas materias primas, la inclusión de dichos productos en las carteras de los inversores, el gradual restablecimiento de los flujos globales de capital y la recuperación del nivel de actividad económica en varios países desarrollados y en desarrollo, los flujos comerciales de América Latina iniciaron su recomposición a partir del primer trimestre de 2009. El repunte en las exportaciones de la región se concentró en América del Sur debido a la alta demanda de materias primas por parte de China. En cambio, fue más moderado en México y en América Central (cepal, 2010).

Con relación al canal financiero, la crisis global reciente exhibe características específicas; en efecto, el epicentro de la crisis tuvo lugar en el sector financiero de las economías avanzadas, la importante reducción de la deuda externa pública de América Latina dio a los gobiernos más margen de maniobra para estabilizar los mercados privados y las vulnerabilidades estuvieron más relacionadas con la innovación financiera que con desequilibrios macroeconómicos o fragilidades del sector bancario. Los efectos financieros de la crisis global en los países de la región comenzaron a mediados del 2007 pero se incrementaron significativamente en septiembre de 2008. El desapalancamiento en el sistema bancario global y el aminorado apetito por riesgo de los inversores desencadenó un descenso en la demanda de activos financieros de las economías emergentes y una abrupta depreciación de las monedas de estas economías. La reversión de los flujos brutos de capital y las estrictas condiciones financieras redujeron la liquidez en los mercados de moneda local y extranjera. En este contexto, la acción enérgica de los bancos centrales proveyendo liquidez a tales mercados desempeñó un papel fundamental. La repatriación parcial de activos externos acumulados por los residentes en algunos países y el progreso logrado en los mercados de deuda local en los países en desarrollo, particularmente en títulos del gobierno, coadyuvaron a sostener la situación financiera. Sin embargo, los episodios de inestabilidad en los mercados cambiario y monetario locales en Brasil y México muestran que las economías de la región no fueron totalmente invulnerables a las vicisitudes ocasionadas por el colapso global (Jara, Moreno y Tovar, 2009).

¿Buena suerte o buenas políticas?Tras diversas crisis disruptivas, los países de América Latina experimentaron una bonanza inusual en el periodo 2003-2007. Por cierto, estos países registraron la expansión económica más significativa desde el auge de la posguerra que finalizó hacia mediados de los años setenta. Dicha expansión se originó en una combinación de cuatro factores: altos precios de las materias primas, un comercio internacional pujante, condiciones de financiamiento extraordinarias y altos niveles de remesas. La historia de América Latina muestra que la combinación de estos factores no había ocurrido en la región con anterioridad(Ocampo, 2009).

La respuesta de los países de América Latina a la reciente crisis global ha dado lugar a varias interpretaciones. La región, más precisamente el Grupo lac 7 que abarca a Argentina, Brasil, Chile, Colombia, México, Perú y Venezuela y que en conjunto constituyen 91% del pib regional, arribaron al episodio de crisis global en condiciones más robustas que en las anteriores. Niveles bajos de inflación, superávit en las cuentas externas y fiscales, sistemas bancarios saludables, una existencia importante de reservas internacionales y sistemas cambiarios más flexibles confirieron a la región un alto grado de fortaleza. Esta situación permitió a las economías de la región responder al efecto global con políticas anticíclicas, lo que difiere de la respuesta de estas economías en episodios anteriores de efectos externos. Sin embargo, el aspecto distintivo del reciente episodio de crisis radica en la fortaleza derivada de la asistencia internacional. En la presente ocasión, ésta fue amplia, oportuna, incondicional y preventiva lo que constituye un hecho novedoso puesto que en el pasado, la asistencia había sido limitada, lenta, condicional y preventiva. Aunque la institucionalización de un prestamista de última instancia en escala global aún no está consolidada, la acción de la comunidad internacional actuó en esta dirección (bid, 2010).

En una visión más crítica respecto al grupo lac 7, Ocampo (2011) asevera que, con algunas excepciones, el mayor margen para aplicar políticas anticíclicas monetarias y crediticias en la crisis no se explica por las mejores políticas instrumentadas en los años de bonanza. Dicho margen provino, en cambio, de la acumulación de reservas y de la reducción de los niveles de deuda externa los que constituyeron el mejor legado de los años de bonanza. Obviamente, el auge externo excepcional no es ajeno a tales hechos. En promedio, las cuentas externas y las fiscales tendieron a ser procíclicas en los años de bonanza. Las cuentas corrientes ajustadas por los términos del intercambio muestran un fuerte deterioro en dichos años. Este patrón se verificó en la mayoría de los países de lac 7, lo que implica que éstos gastaron los ingresos derivados de los favorables términos de intercambio. Un fuerte ajuste posterior de alrededor del orden de 2% tuvo lugar en 2009, asimismo, los saldos fiscales favorables reflejan los ingresos excepcionales derivados de los altos precios de las materias primas siendo Chile y Perú los únicos países de lac 7 que aplicaron una verdadera política anticíclica en los años de bonanza. En 2009, el gasto público como proporción del pib de los países de lac 7 continuó creciendo lo que reflejó el aumento del gasto pero también la caída del producto interno bruto.

Por su parte, Katz (2009) sostiene que aun cuando “no todo lo que brilla es oro”, las políticas macroeconómicas de la mayoría de los países de la región tendieron a ser más prudentes. Aunque los ingresos fiscales y los resultados superavitarios del sector externo fueron favorecidos por las excepcionales condiciones externas en virtud de los altos precios de las materias primas de exportación, también es cierto que una parte importante de los resultados en el desempeño económico respondieron a un mayor compromiso de las políticas de los gobiernos en busca de llevar a cabo políticas macroeconómicas más robustas. En efecto, tipos de cambio más flexibles, menores déficit fiscales, una mayor regulación financiera, un menor peso de la deuda externa y mayores reservas internacionales fueron herramientas primordiales en el desempeño de los países de la región en el curso del colapso global. La mejora de las políticas macroeconómicas aplicadas en el periodo precrisis permitió a los hacedores de política contar con mayores grados de libertad y así emprender acciones de carácter anticíclico cuando el estallido de la crisis global desató condiciones adversas e inéditas para dichas economías de la región.

En suma, a diferencia de lo acontecido en crisis pasadas, las economías de la región lidiaron con el efecto externo sin experimentar disturbios financieros generalizados. A comienzos de 2009, el pib de dichas economías registró una caída, sin embargo, la segunda mitad del año se caracterizó por una importante recuperación que se consolidó y continuó en 2010 y 2011. Sobre la base de políticas más razonables, el desempeño de estas economías indicaría que los hacedores de política así como los agentes económicos aprendieron de las experiencias de crisis pasadas. No obstante, tanto unos como otros deberían evitar la complacencia y mejor persistir en la instrumentación de políticas macroeconómicas prudentes.

Fortalezas y debilidades de América LatinaEl contexto global económico actualTras la crisis global, América Latina experimentó una recuperación importante. En esta oportunidad, la combinación de factores internos tales como marcos macro-financieros más prudentes y razonables que en el pasado junto a factores externos tales como un fuerte repunte en los precios de las materias primas de exportación y grandes ingresos de capitales permitieron dicha recuperación. Esta varió en las diferentes economías de la región; sin embargo, al igual que en el caso de las economías en desarrollo, fue superior a la recuperación de las economías avanzadas.

El contexto económico internacional actual es complejo e incierto. Por un lado, se observa que los principales jugadores del mundo desarrollado muestran indicadores financieros y económicos poco favorables. Estos son graves en la Eurozona, no son muy fuertes en Estados Unidos y se muestran poco previsibles en China. En conjunto, estos hechos podrían arrastrar, a su vez, a una desaceleración en los mercados emergentes en virtud de los vínculos comerciales y financieros de estos mercados con Estados Unidos y la Eurozona (Roubini, 2012).

Para América Latina, los riesgos globales a la baja se han reducido en el corto plazo. La política económica en Estados Unidos y en la Eurozona ha detenido las amenazas de un menor crecimiento global. La reaceleración del crecimiento en China debería elevar los precios de las materias primas y las exportaciones de la región. Los vastos ingresos de capital y las fáciles condiciones de financiamiento externo se muestran favorables para el fortalecimiento de la demanda interna. En el mediano plazo, estos mismos factores podrían experimentar un desafortunado revés. La agenda para los hacedores de política económica de la región radica en fortalecer los datos fundamentales a fin de ampliar el espacio monetario-fiscal. La flexibilidad cambiaria para amortiguar los efectos externos debería continuar mientras que la regulación y la supervisión financiera prudencial para limitar el riesgo sistémico también constituye un instrumento de política crucial. No es menor el desafío de aumentar la productividad de la región (fmi, 2013).

Fortalezas de la regiónMás allá del contexto externo, es importante analizar las fortalezas y debilidades de América Latina. Una primera fortaleza se refiere a la mayor flexibilidad cambiaria experimentada por varias economías de la región. Diferentes aspectos relativamente nuevos en el panorama regional permitieron que la mayor flexibilidad de los regímenes cambiarios funcionase de manera eficaz. En efecto, la parcial desdolarización de las relaciones financieras, una disminución en la fragilidad de los sistemas financieros internos y una mayor apertura de varias economías de la región posibilitaron que la mayor flexibilidad cambiaria amortigüe el efecto externo. La depreciación de las monedas nacionales ayudó a equilibrar las cuentas externas al tiempo que alentó la actividad del sector transable contrarrestando la tendencia a la reducción de la producción interna. Aunque, en general, la vulnerabilidad respecto a los movimientos cambiarios disminuyó, en algunos países las carteras de los agentes locales aún muestran una tendencia a la desnacionalización ante depreciaciones súbitas en los tipos de cambio. En estos países, la expansión de la actividad económica tiene como contrapartida un descenso en la liquidez y en el crédito internos ocasionados por la disminución de los depósitos en el sistema financiero interno (Katz, 2009).

En muchos casos, el “miedo a flotar” o a las grandes fluctuaciones cambiarias, es decir, la tendencia a intervenir en los mercados de cambios de los regímenes flotantes a fin de evitar depreciaciones súbitas fue superado por el “miedo a apreciar”, es decir, la tendencia a intervenir a fin de depreciar o de diferir la apreciación (Levy Yeyati, y Sturzenegger, 2007). Este tipo de intervención por parte de las autoridades económicas reconoce dos factores claves. Por un lado, el auge de las materias primas durante la década de los 2000 parece no cesar. Por otro, tras la crisis global, los ingresos de capital a las economías emergentes crecieron significativamente.

Una segunda fortaleza se refiere a la mejora en la regulación financiera en varias economías de la región. La reciente crisis global dio lugar a importantes lecciones. Hasta hace poco tiempo el papel de los regímenes monetarios consistía en asegurar la estabilidad de los precios. Tras la crisis, creció el consenso respecto a la necesidad de que los bancos centrales refuercen sus objetivos de estabilidad financiera, lo que requirió instrumentos regulatorios de mayor alcance que los que tradicionalmente tenían. La aplicación de un enfoque macroprudencial a la supervisión y regulación del sistema financiero es crucial. Ello permite evaluar los riesgos que hay con gran amplitud cubriendo a todos los agentes y sus interconexiones con las condiciones económicas internas y externas como factores potenciales de crisis sistémicas. El nuevo enfoque difiere al tiempo que complementa al tradicional punto de vista microprudencial de la regulación. Mientras que el primero focaliza en la limitación de los desequilibrios con efecto sistémico, el segundo sólo se propone limitar los episodios de tensión en los bancos individuales sin la posibilidad de evaluar el efecto sobre las otras entidades o sobre la economía como un todo (Banco Central de la República Argentina, 2009).

Calderón, De la Torre, Ize y Servén (2011) enfatizan la relevancia de la aplicación del enfoque macro-prudencial en América Latina. Este argumento se basa no sólo en el hecho de que los ciclos financieros en la región fueron más frecuentes y acentuados, con consecuencias a menudo más graves que en otras regiones, sino también en el hecho de que ésta debió enfrentar una combinación potencialmente riesgosa y volátil de presiones externas como se refleja en el fuerte ingreso de capitales, el auge de los precios de las materias primas y nuevos riesgos de turbulencias financieras. En general, la supervisión financiera mejoró en la región y los países desplegaron un conjunto de instrumentos macroprudenciales que permiten acotar los riesgos de crisis.

Una tercera fortaleza muestra que, en general, los balances financieros externos de América Latina experimentaron un sustancial progreso. Según se comentó anteriormente, ello puede ser interpretado como el logro más relevante con que las economías más importantes de la región contaron para enfrentar el reciente colapso global. En particular, la gran reducción en la vulnerabilidad externa en términos de la deuda externa neta de la acumulación de reservas en moneda extranjera constituye un verdadero hito en la historia económica de tales economías (Ocampo, 2009).

Antes de la crisis, las economías exportadoras de productos primarios contaron con recursos para disminuir su vulnerabilidad reduciendo sus pasivos brutos y aumentando sus activos brutos. Con menos recursos, los importadores de tales productos exhibieron una situación de mayor vulnerabilidad. Tras la crisis, la estructura de las hojas de balance se modificó, los exportadores de productos primarios recibieron grandes ingresos de flujos de cartera bajo la forma de acciones y deuda, sin embargo, los pasivos de las inversiones extranjeras directas aún duplican a los de cartera, ambos expresados como proporción del pib. Mientras que la participación de tales pasivos del sector privado se incrementó, los externos públicos declinaron fuertemente; en el caso de los importadores de productos primarios, los pasivos del sector público no mostraron grandes cambios al tiempo que los de las inversiones extranjeras directa aumentaron, no obstante, los pasivos bancarios y de inversión en cartera en acciones son aún muy elevados.

Por el lado de los activos, las reservas internacionales de los exportadores de productos primarios crecieron en mayor proporción que las de los importadores de dichos productos. Además, la composición de la deuda pública de la región muestra un cambio importante. En general, se verifica una disminución de la deuda pública externa y un incremento de la deuda emitida en moneda local (bid, 2012).

Una cuarta fortaleza se refiere a la aplicación de políticas anticíclicas en el área fiscal en la mayor parte de las economías de la región. En los inicios del colapso global, los países de América Latina instrumentaron un amplio conjunto de medidas a fin de resguardar la liquidez y mantener la confianza. En la mayor parte de la región, las medidas fiscales se expandieron permitiendo en muchos casos un incremento de los déficit con el objetivo de alentar el nivel de actividad, el conjunto de estímulos fiscales incluyó tres categorías: se adoptaron medidas anticíclicas para sostener la demanda agregada, las que incluyeron reducción de impuestos, inversión en infraestructura y otras medidas para alentar al sector privado; muchas medidas de emergencia contribuyeron a estimular la demanda de trabajo, como en el caso de los programas temporarios de empleo, finalmente, los programas de protección social fueron ampliados para proteger los ingresos de los sectores más vulnerables de la sociedad. El panorama global muestra que el espacio fiscal para las políticas anticíclicas varía en los diferentes países de la región. Como resultado de este proceso, la reciente experiencia en el área fiscal a fin de lidiar con el efecto externo global, contribuirá a que los países de la región procedan a la elección de las políticas fiscales sujetas a un espacio fiscal más limitado en la actualidad (bid, 2012).

Debilidades de la regiónLa región también exhibe grandes debilidades, la primera, se refiere a la dependencia de la región respecto a las materias primas. Los superciclos de las materias primas no constituyen un fenómeno novedoso en la historia regional, especialmente Sudamérica se ha beneficiado del auge de dichos productos, el tema de la dependencia plantea serias cuestiones.

No resulta claro si las materias primas constituyen una amenaza o una oportunidad, aunque muchos países de ingreso alto se desarrollaron explotando sus recursos naturales, la teoría de la maldición de los recursos naturales no puede ser ignorada. En relación con la abundancia de éstos, varias cuestiones están en juego. Una administración adecuada de la cantidad de los bienes primarios requiere convertir el capital natural en otras formas de riqueza, lo que a su vez necesita manejar eficazmente la política macroeconómica y mejorar la competitividad de las economías dependientes de recursos naturales. La realidad muestra que una gran proporción de las rentas de los recursos naturales se consume y no se invierte. Un desafío especial radica en aplicar una política fiscal capaz de manejar los ciclos de corto plazo y sostener la riqueza real en el largo plazo. Tres aspectos merecen especial atención: la diversificación de los ingresos fiscales, el apoyo a la diversificación del sector transable y la distribución equitativa de manera sincrónica y diacrónica (De la Torre, 2011).

Una segunda debilidad focaliza en los riesgos que vastos ingresos de capital pueden acarrear en la región, mismos que incluyen aspectos de carácter macroeconómico, microeconómico e incluso interacciones tóxicas entre ambos. Un riesgo particularmente significativo consiste en el sobrecalentamiento, es decir, un exceso de demanda de bienes locales y de activos financieros que pueden desencadenar una fuerte apreciación de la moneda, inflación en los precios al consumidor y, particularmente, el incremento en el precio de los bienes no transables y de los activos locales con oferta restringida. Tal sobrecalentamiento puede ocultar serios riesgos macroeconómicos, aunque un aumento constante de ingresos de capital puede constituir un factor favorable para la región, un aumento cuantioso y súbito de dichos ingresos puede causar una serie de ajustes potenciales. Los niveles de ingresos de capital pueden permanecer, caer e incluso retirarse bruscamente generando gran incertidumbre en las economías de la región (bid, 2011).

Las regulaciones de los flujos de capital pueden constituir una herramienta macroeconómica adecuada al abordar el origen de los ciclos de expansión y contracción, es decir, los flujos de capital de naturaleza inestable. Las regulaciones proveen margen de maniobra para actuar durante los periodos del auge por medio de la aplicación de una política monetaria prudente y de menores presiones. La efectividad de esta herramienta radica en la capacidad de aminorar o eliminar los costos cuasifiscales de la acumulación esterilizada de divisas, asimismo, en el otro extremo del ciclo, el de las restricciones externas dominantes, éstas pueden proporcionar margen para la aplicación de políticas monetarias y fiscales expansivas (Ffrench Davis, 2008).

Finalmente, la dependencia respecto a la banca de Europa no constituye un tema menor ya que las filiales de los bancos extranjeros en América Latina son importantes en términos de la intermediación financiera. Si la situación europea no se agrava en demasía, el proceso de desapalancamiento en los bancos europeos debería completarse rápidamente, sin embargo, si la situación empeora, éstos podrían transmitir una gran vulnerabilidad ya sea por canales directos o indirectos; los primeros incluyen los préstamos transfronterizos así como la presencia de tales bancos en la región, aunque la mayoría de los bancos extranjeros están fondeados localmente, el desapalancamiento puede repercutir negativamente en la región restringiendo capital y préstamos. Por su parte, los canales indirectos también importan pues la estructura de la banca internacional es sumamente intrincada y las exposiciones pueden derivarse no sólo de las interrelaciones directas de préstamos sino también de estas misas con bancos que prestaron a los países o instituciones en crisis (bid, 2012).

ConclusionesLa globalización financiera posibilitó el crecimiento económico en un gran número de economías en desarrollo aunque también contribuyó a la generación de diversas crisis financieras y económicas en dichas economías. En el marco de una mayor interconexión entre los mercados, lo que antes era un fenómeno que afectaba mayormente a los países en desarrollo en 2007-2008 ahora le tocó a las economías desarrolladas, factores que operaron tras los desequilibrios globales y la desregulación financiera pusieron en evidencia que la globalización financiera puede acarrear severos problemas.

Aunque las condiciones internacionales favorecieron los resultados de las cuentas externas y de las fiscales de las economías de América Latina, también debe reconocerse que una parte considerable del desempeño de estas economías respondió a un mayor compromiso de los gobiernos en busca de la instrumentación de políticas macroeconómicas más prudentes. La capacidad de la región de lidiar con un efecto externo particularmente grave sin causar una crisis financiera sistémica es un fenómeno notable en la historia regional.

En la actualidad, América Latina enfrenta un panorama internacional complejo e incierto y tras la crisis global, la recuperación de la región ha sido importante; en el corto plazo, precios altos de las materias primas y condiciones favorables de financiamiento externo son sumamente interesantes para varias economías de América Latina. En un plazo de más largo alcance, y a fin de sostener la expansión económica, las economías de la región deberán encarar los retos que presentan los mercados emergentes, particularmente en términos de un manejo macroeconómico prudente y de un aumento de la productividad. El desafío para dichas economías consiste en consolidar sus logros recientes y asegurar un crecimiento económico sustentable. A pesar de su difícil historia, América Latina cuenta con el potencial para construir un futuro promisorio.